ADLC, 27 mai 2021, n° 21-DCC-83

AUTORITÉ DE LA CONCURRENCE

Décision

relative à la prise de contrôle exclusif de l’activité d’instrumentation et contrôle de sécurité du groupe Rolls-Royce par la société Framatome

COMPOSITION DE LA JURIDICTION

Président :

Mme de Silva

L’Autorité de la concurrence,

Vu le dossier de notification adressé complet au service des concentrations le 20 avril 2021, relatif à la prise de contrôle exclusif de l’activité d’instrumentation et contrôle de sécurité du groupe Rolls-Royce par la société Framatome, formalisée par une promesse d’achat en date du 26 juin 2020 et par un contrat d’achat et de vente en date du 4 décembre 2020 ;

Vu le livre IV du code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L. 430-1 à L. 430-7 ;

Vu les autres pièces du dossier ; Adopte la décision suivante :

I. Les entreprises concernées et l’opération

1. Framatome, filiale du groupe Électricité de France, est active dans la conception et la réalisation de réacteurs nucléaires (également appelés îlots nucléaires), de systèmes d'instrumentation et de contrôle et de combustible nucléaire. Elle fournit également des services et produits pour la maintenance, la modernisation et l'amélioration des centrales nucléaires existantes.

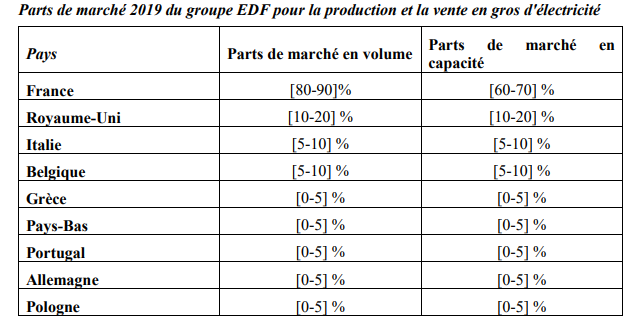

2. Le groupe Électricité de France (ci-après, « EDF ») est principalement actif sur les marchés de l'électricité, notamment dans la production et la vente en gros, le négoce, le transport, la distribution et la fourniture d'électricité en France et à l'étranger. En tant que producteur d'électricité, le groupe EDF exploite un parc de production reposant sur différentes sources d'énergie1. En particulier, le groupe EDF exploite l'ensemble du parc nucléaire français, soit 58 réacteurs nucléaires à eau pressurisée.

3. La cible, objet de l’opération, comprend deux filiales du groupe Rolls-Royce (Rolls-Royce Civil Nuclear et Rolls-Royce International) ainsi qu’un ensemble d'actifs situés en Chine qui regroupent l'ensemble des activités d'instrumentation et de contrôle de sécurité du vendeur. Les systèmes d’instrumentation et de contrôle permettent de s’assurer du bon fonctionnement d’une centrale nucléaire et de garantir sa sûreté. Ils sont constitués par un ensemble de moyens, systèmes et équipements (capteurs, dispositifs de visualisation et de commande, calculateurs, relais etc.), qui permettent de connaître l’état de la centrale nucléaire et de la piloter.

4. L'opération notifiée consiste en l'acquisition par Framatome, filiale d'EDF, de la totalité de la cible. À l'issue de l'opération, Framatome détiendra le contrôle exclusif de la cible au sens des dispositions relatives au contrôle des concentrations.

5. Les entreprises concernées réalisent ensemble un chiffre d’affaires total sur le plan mondial de plus de 150 millions d’euros (Groupe EDF : 71,3 milliards d’euros pour l’exercice clos le 31 décembre 2019 ; cible : [<150 millions] millions d’euros pour l’exercice clos le 31 décembre 2019). Chacune de ces entreprises réalise en France, un chiffre d’affaires supérieur à 50 millions d’euros (Groupe EDF : [≥ 50 millions] d’euros pour l’exercice clos le 31 décembre 2019 ; cible : [≥ 50 millions] d’euros pour l’exercice clos le 31 décembre 2019). Compte tenu de ces chiffres d’affaires, l’opération ne revêt pas une dimension européenne. En revanche, les seuils de contrôle mentionnés au I de l’article L. 430-2 du code de commerce sont franchis. La présente opération est donc soumise aux dispositions des articles L. 430-3 et suivants du code de commerce, relatives à la concentration économique.

II. Délimitation des marchés pertinents

6. Les entreprises concernées par l’opération sont simultanément actives sur les marchés de la fourniture de systèmes d'instrumentation et de contrôle de sécurité, notamment, en Europe, pour des réacteurs nucléaires (A). Par ailleurs, le groupe EDF, via Framatome, a pour activité la conception, la construction et la fourniture d’îlots nucléaires (B). Enfin, le groupe EDF est actif sur le marché de la production et de la vente d’électricité via l’exploitation de centrales nucléaires (C).

A. LE MARCHÉ DE LA FOURNITURE DE SYSTÈMES D’INSTRUMENTATION ET DE CONTRÔLE DE SÉCURITÉ

7. Les systèmes d’instrumentation et de contrôle font partie intégrante de tout projet de nouvelle centrale nucléaire lors de sa construction. Ils font, par ailleurs, l’objet, pendant toute la durée d’exploitation du réacteur, d’opérations de maintenance, de modernisation, voire de remplacement2.

1. MARCHÉS DE PRODUITS

8. La Commission européenne (ci-après, « la Commission ») a examiné le marché des systèmes d'instrumentation et de contrôle de sécurité à diverses reprises, et récemment dans la décision relative à la prise de contrôle exclusif par EDF d’Areva Reactor Business en 20173.

a) Distinction entre les systèmes d’instrumentation et contrôle de sécurité et les systèmes d’instrumentation et contrôle conventionnels

9. Dans sa pratique décisionnelle4, la Commission a identifié deux marchés distincts, (i) celui des systèmes d’instrumentation et de contrôle liés à la sécurité, qui concernent l'îlot nucléaire, et

(ii) celui des systèmes d’instrumentation et de contrôle conventionnels, qui concernent principalement l'îlot central et les opérations qui s'y rapportent5. L'îlot nucléaire constitue la partie « nucléaire » de la centrale qui génère de la vapeur grâce à la réaction nucléaire.

10. Il n’y a pas lieu de remettre en cause cette pratique à l’occasion de l’examen de la présente opération. La cible ne fournissant que des systèmes d'instrumentation et de contrôle de sécurité, l’analyse sera uniquement menée sur ce type de systèmes.

b) Distinction entre les systèmes d’instrumentation et de contrôle de sécurité pour les centrales nucléaires et les systèmes d'instrumentation et contrôle de sécurité pour les réacteurs de recherche

11. La Commission a exclu une segmentation des systèmes d’instrumentation et de contrôle de sécurité en fonction du type de réacteur nucléaire6.

12. Toutefois, la partie notifiante fait valoir qu’il existe une distinction entre les systèmes d’instrumentation et de contrôle pour les réacteurs de centrales nucléaires et ceux destinés aux réacteurs de recherche, dans la mesure où (i) leurs caractéristiques techniques sont sensiblement différentes et (ii) les clients et les fournisseurs diffèrent selon que les systèmes d'instrumentation et de contrôle de sécurité sont destinés à des réacteurs de recherche ou à des centrales nucléaires.

13. La question de la distinction entre les systèmes d’instrumentation et de contrôle de sécurité pour les centrales nucléaires et les systèmes d'instrumentation et contrôle de sécurité pour les réacteurs de recherche peut être laissée ouverte, dans la mesure où, quelle que soit l’hypothèse retenue, les conclusions de l’analyse concurrentielle demeurent inchangées. En l’espèce, l’analyse concurrentielle sera menée de la manière la plus conservatrice, d’une part, sur un marché des systèmes d’instrumentation et contrôle de sécurité pour les réacteurs de recherche, et d’autre part, sur un marché des systèmes d’instrumentation et de contrôle pour les centrales nucléaires.

c) Marché de fourniture des systèmes d'instrumentation et de contrôle de sécurité et des services liés

14. Dans sa pratique décisionnelle7, la Commission a envisagé, tout en laissant la question ouverte, l’existence d’un marché distinct de la maintenance des systèmes d'instrumentation et de contrôle. La Commission a précisé que le fait que la maintenance soit fournie en même temps que les équipements ou de façon séparée dépendait des besoins des clients.

15. Les parties ne fournissent pas de services de maintenance sur des systèmes d'instrumentation et de contrôle de sécurité de tiers, elles interviennent uniquement sur leurs propres systèmes d’instrumentation et de contrôle de sécurité.

16. En l’espèce, la question de l'inclusion ou non de la maintenance et des services peut être laissée ouverte, dans la mesure où, quelle que soit l’hypothèse retenue, les conclusions de l’analyse concurrentielle demeurent inchangées.

d) Distinction entre l’activité d'instrumentation et contrôle de sécurité et la conception et construction d’îlots nucléaires

17. Dans sa pratique décisionnelle8, la Commission a toujours considéré le marché de la conception et de la construction des îlots nucléaires comme distinct de celui de la fourniture des systèmes d’instrumentation et de contrôle, même s’il existe des fournisseurs de systèmes d’instrumentation et de contrôle, qui sont également actifs sur le marché de la conception et de la fabrication d’îlots nucléaires.

18. Il n’y a pas lieu de remettre en cause cette pratique à l’occasion de l’examen de la présente opération. L’analyse sera ainsi menée sur le marché des systèmes d’instrumentation et de contrôle de sécurité.

2. MARCHÉS GÉOGRAPHIQUES

19. Dans sa pratique décisionnelle9, la Commission a laissé ouverte la question de savoir si la dimension géographique du marché des systèmes d'instrumentation et de contrôle de sécurité recouvrait l’Espace économique européen (ci-après « l’EEE ») ou s’il avait une dimension mondiale.

20. La question de la dimension exacte de ce marché peut toutefois être laissée ouverte, dans la mesure où, quelle que soit l’hypothèse retenue, les conclusions de l’analyse concurrentielle demeureront inchangées. Ainsi, l’analyse sera menée au niveau de l’EEE et au niveau mondial.

B. LE MARCHÉ DE LA CONCEPTION ET DE LA CONSTRUCTION D’ÎLOTS NUCLÉAIRES

1. MARCHÉ DE PRODUITS

21. Une centrale nucléaire est principalement constituée d'une partie nucléaire, l'îlot nucléaire10, et d'un îlot conventionnel11. Framatome conçoit et fabrique des îlots nucléaires.

22. Dans sa pratique décisionnelle, la Commission a identifié un marché de produit distinct concernant la conception et la construction d'îlot nucléaire12. Par ailleurs, la Commission a considéré qu’il n’était pas pertinent d’opérer une segmentation par type de réacteurs (technologie), par taille ou par génération de réacteurs13.

23. Il n’y a pas lieu de remettre en cause cette pratique à l’occasion de l’examen de la présente opération. Ainsi, l’analyse sera menée sur le marché de la conception et de la construction des îlots nucléaires.

2. MARCHÉ GÉOGRAPHIQUE

24. Dans sa pratique décisionnelle14, la Commission a considéré que le marché de la conception et de la fabrication d’îlots nucléaires revêtait une dimension mondiale. Elle a toutefois mené son analyse en prenant en compte différentes hypothèses: (i) un marché mondial, (ii) un marché mondial à l'exclusion des pays faisant l'objet de restrictions à l'exportation, et (iii) un marché mondial à l'exclusion des pays faisant l'objet de restrictions pour l'export et des pays ne se fournissant qu'auprès de leur fournisseur national (i.e. Japon, Russie, Corée du Sud, France, Canada). La Commission a, in fine, laissé ouverte la définition géographique exacte du marché de la conception et de la construction des îlots nucléaires.

25. En tout état de cause, la question de la délimitation géographique exacte de ce marché peut être laissée ouverte, dans la mesure où, quelle que soit l’hypothèse retenue, les conclusions de l’analyse concurrentielle demeureront inchangées.

C. LE MARCHÉ DE LA PRODUCTION ET DE LA VENTE EN GROS D’ÉLECTRICITÉ

1. MARCHÉ DE PRODUITS

26. L'Autorité15, comme la Commission16, a identifié un marché de la production et de la vente en gros d'électricité, qui comprend du côté de l’offre, non seulement l’électricité produite par les centrales, mais également les importations d’électricité vers la France via les interconnexions, sans opérer de distinction entre les différentes sources de production d’électricité. Les producteurs et importateurs vendent l’électricité en gros aux opérateurs fournissant les consommateurs finals, à des négociants ou encore à de gros clients industriels.

27. Il n’y a pas lieu de remettre en cause cette pratique à l’occasion de l’examen de la présente opération. L’analyse concurrentielle sera ainsi menée sur le marché de la production et de la vente en gros d’électricité, sur lequel le groupe EDF est actif.

2. MARCHÉ GÉOGRAPHIQUE

28. Dans sa pratique décisionnelle, la Commission a laissé ouverte la question de la dimension géographique du marché de la production et de la vente en gros d'électricité. Elle a toutefois mené ses analyses concurrentielles au niveau national, du fait de la faiblesse des interconnexions entre les États membres17. L'Autorité18 a également considéré que ce marché était tout au plus national.

29. Sur ce marché, EDF est présent en France, en Belgique, en Grèce, en Italie, en Pologne et au Royaume-Uni, ainsi que, de manière marginale, en Bulgarie, en Allemagne, en Hongrie, aux Pays-Bas et en Espagne.

30. En l’espèce, la question de la dimension exacte du marché de la production et vente en gros d'électricité peut être laissée ouverte, les conclusions de l’analyse concurrentielle demeurant inchangées, quelle que soit l’hypothèse retenue. L'analyse concurrentielle sera menée au niveau national, de la façon la plus conservatrice.

III. Analyse concurrentielle

31. L’opération emporte un chevauchement horizontal entre les activités des parties sur le marché de la fourniture de systèmes d’instrumentation et de contrôle de sécurité (A). Elle emporte également des effets verticaux entre l’activité de la cible en matière de systèmes d’instrumentation et de contrôle de sécurité et les autres activités du groupe EDF sur les marchés de la conception et construction d’îlots nucléaires, ainsi que sur les marchés de la production et de la vente en gros d’électricité (B).

A. ANALYSE DES EFFETS HORIZONTAUX

32. Compte tenu de la part de marché limitée de la nouvelle entité sur le marché des systèmes d’instrumentation et de contrôle de sécurité pour les réacteurs de recherche au niveau de l’EEE (inférieure à 20 %), tout risque d’atteinte à la concurrence par la biais d’effets horizontaux peut être écarté sur ce marché.

33. La présente analyse des effets de l’opération portera ainsi uniquement sur les systèmes d’instrumentation et de contrôle de sécurité à destination des centrales nucléaires.

1. MÉTHODE D’ANALYSE

34. Les parties sont simultanément actives sur le marché des systèmes d’instrumentation et de contrôle de sécurité19, lequel fonctionne notamment par appels d’offres.

35. Selon les lignes directrices de l’Autorité de la concurrence relative au contrôle des concentrations, « la nature des relations existantes entre les offreurs et les demandeurs est de nature à influencer le pouvoir de marché de la nouvelle entité, en rendant plus ou moins fluide le marché examiné. Ainsi, le nombre de transactions auxquelles la nouvelle entité est partie prenante, les modalités de négociation de ces contrats (appels d’offres ou de gré à gré), la fréquence des renouvellements contractuels, le caractère exclusif ou sélectif des réseaux dans lesquels les produits concernés par l’opération sont distribués ou la durée des contrats sont autant d’éléments pertinents pour permettre à l’Autorité d’apprécier les effets d’une concentration »20.

36. La pratique décisionnelle nationale21 a notamment relevé que, dans le cas particulier des marchés fonctionnant par appels d’offres, la prise en compte des parts de marché aux fins de l’analyse concurrentielle peut s’avérer non pertinente ou non suffisante pour apprécier les effets de l’opération22. En particulier, l’Autorité considère qu’une forte part de marché ne traduit pas nécessairement un pouvoir de marché important, lorsque le mécanisme d’appel d’offres considéré présente toutes les caractéristiques suivantes : (i) un seul acheteur remporte la totalité du contrat pour lequel il y a mise en concurrence, (ii) la taille du contrat est importante et représente ainsi un enjeu significatif pour les entreprises qui participent à l’appel d’offres, (iii) lors de l’appel d’offres, la probabilité de succès est indépendante du résultat des appels d’offres passés lancés pour le réseau considéré, ou pour d’autres réseaux; (iv) il n’existe pas de barrière à l’entrée sur le marché.

37. Selon la partie notifiante, les parts de marché ne reflètent que l’activité des entreprises ayant remporté un appel d’offres, et non la pression concurrentielle exercée par les entreprises n’ayant pas remporté d’appel d’offres. Les parts de marché ont été calculées sur la base des systèmes actuellement installés et tiennent compte des projets dans l'EEE ayant fait l'objet d'un appel d'offres au cours des 15 dernières années, pour les projets de construction de centrales nucléaires, et des 10 dernières années pour les projets de modernisation. Les parts de marché ne tiennent donc pas compte de la pression concurrentielle exercée par les acteurs qui ont participé aux appels d'offres mais qui n'ont pas remporté de projet au cours de la période concernée.

38. La partie notifiante explique que, dans le cadre des appels d'offres, ce sont les clients qui invitent les fournisseurs à participer à leur appel d'offres, et ce, avant même d'envoyer la documentation relative à l'appel d'offres. Durant une première phase, le commanditaire va sélectionner les candidats qu'il juge qualifiés pour répondre à son projet. Ainsi, la participation effective d’un fournisseur à l’appel d’offres suffit à confirmer que son offre est crédible et qu’il est considéré comme une alternative sérieuse par le client. Cela suffit à justifier sa présence et sa pression sur le marché, même s'il n'a pas remporté de projet dans la période concernée.

39. Selon la partie notifiante, compte tenu de la durée de vie relativement longue des systèmes d’instrumentation et de contrôle de sécurité, les appels d’offres sont relativement rares et concernent des projets de grande ampleur. Ainsi, l’attribution d’un seul appel d’offres peut faire basculer les parts de marché de manière particulièrement importante.

40. Par ailleurs, il ne semble pas qu’il existe de réelle barrière à l’entrée pour les fournisseurs de systèmes d’instrumentation et de contrôle de sécurité souhaitant pénétrer le marché européen et, selon les répondants au test de marché, il semble que les résultats des appels d’offres soient indépendants des appels d’offres passés.

41. Toutefois, l’instruction a révélé que tous les contrats ne sont pas systématiquement conclus à la suite d’un appel d’offres. Une analyse fondée uniquement sur les appels d’offres ne permettrait ainsi pas d’appréhender la totalité du marché des systèmes d’instrumentation et de contrôle de sécurité.

42. Au regard de ces éléments, le niveau des parts de marché de la nouvelle entité mais également les participations passées aux appels d’offres d’autres opérateurs constituent des éléments à prendre en compte pour apprécier le pouvoir de marché de la nouvelle entité.

2. ANALYSE

43. Sur le marché des systèmes d’instrumentation et de contrôle de sécurité pour les centrales nucléaires, au niveau mondial, la part de marché cumulée estimée par les parties à l’opération serait de 40,7 %. Au niveau de l’EEE, avec une exclusion des ventes intragroupes de Framatome à EDF, la part de marché cumulée estimée par les parties s’élèverait à 90 %.

44. Au regard des seuls niveaux de parts de marché, le risque d’atteinte à la concurrence ne peut pas être écarté sur le marché des systèmes d’instrumentation et de contrôle de sécurité. Il convient dès lors d’examiner s’il existe des facteurs susceptibles de contraindre le comportement de la nouvelle entité.

45. À titre liminaire, il convient de constater que la proximité concurrentielle des parties, avant l’opération, est limitée. Ainsi, au cours des quinze dernières années, quatre projets23 de construction de centrale nucléaire ont donné lieu à un appel d’offres dans l’EEE : Framatome et Rolls Royce ont été en concurrence dans le cadre de deux projets24 seulement. Pour ces deux projets, le fournisseur coréen Doosan a également été invité et jugé éligible à soumettre une offre pour la fourniture d'un système d'instrumentation et de contrôle de sécurité.

46. Au cours des dix dernières années, trois projets de modernisation de systèmes d’instrumentation et de contrôle de sécurité de centrales nucléaires ont donné lieu à un appel d’offres. Framatome et Rolls Royce ne se sont trouvés en concurrence pour aucun de ces projets.

47. Il en ressort que Framatome et les actifs cibles n’ont pas été systématiquement mis en concurrence au cours des derniers appels d’offres portant sur des systèmes d’instrumentation et de contrôle de sécurité, ce qui tend à indiquer que leur positionnements concurrentiels respectifs sont relativement différents.

48. L’appréciation des effets de l’opération requiert également de prendre en compte les concurrents actuels et potentiels présents sur le marché, ainsi que le contrepouvoir des acheteurs.

La concurrence actuelle et potentielle

49. Sur un marché des systèmes d’instrumentation et contrôle de sécurité, limité à l’EEE, sur lequel la part de marché de la nouvelle entité s’élève à 90 %, les 10 % restant sont détenus par la société canadienne AECL25. L’examen des appels d’offres passés au niveau de l’EEE montre toutefois qu’il existe d’autres opérateurs crédibles susceptibles de concurrencer la nouvelle entité, étant précisé que, comme indiqué au paragraphe 38 de la présente décision, les clients sélectionnent eux-mêmes les opérateurs pouvant répondre à leurs appels d’offres.

50. Par exemple, en 2020, un opérateur de centrale nucléaire en Finlande qui avait retenu l’offre de Framatome pour un projet de construction, avait estimé que Doosan, un opérateur concurrent situé en Corée du Sud, était éligible pour soumettre une offre. Doosan avait également répondu à un appel d’offres pour l'extension d’une centrale nucléaire hongroise. De même, en 2010, un opérateur suédois avait estimé que Westinghouse, un opérateur concurrent basé aux États-Unis, était également éligible dans le cadre d’un projet de modernisation d’un système.

51. Westinghouse26 a d’ailleurs fourni un certain nombre de systèmes d'instrumentation et de contrôle de sécurité pour divers réacteurs dans l'EEE avant 2006. Framatome est actuellement en concurrence avec Westinghouse pour un projet de modernisation en Suisse.

52. Par ailleurs, CTEC, opérateur chinois et filiale du groupe industriel nucléaire chinois CGN, a été retenu pour fournir des systèmes d'instrumentation et de contrôle de sécurité, qui n'ont pas fait l'objet d'un appel d'offres ouvert à la concurrence, au Royaume-Uni, où CGN fournit deux réacteurs de technologie chinoise.

53. De plus, la nouvelle entité pourrait également être soumise à la pression concurrentielle exercée par Radyi qui est un concepteur et fournisseur ukrainien de systèmes d'instrumentation et de contrôle de sécurité. Il fournit les systèmes d’instrumentation et de contrôle de sécurité des centrales nucléaires ukrainiennes et a récemment été choisi, selon la partie notifiante, pour fournir un « système d'actionnement des dispositifs de sécurité » dans le cadre d’un projet de modernisation d’une centrale nucléaire bulgare.

54. Il ressort de ces éléments qu’à l’issue de l’opération, les acheteurs de systèmes d’instrumentation et de contrôle continueront de disposer d’alternatives à la nouvelle entité, constituées notamment par les groupes AECL, Doosan, Westinghouse et CTEC. Les clients interrogés dans le cadre du test de marché ont également estimé que les groupes General Electric et Siemens pourraient répondre à leurs besoins en systèmes d’instrumentation et de contrôle de sécurité.

Les capacités de réaction des clients de la nouvelle entité

55. Lorsqu’elle analyse les effets non-coordonnés d’une opération horizontale, l’Autorité de la concurrence analyse la puissance d’achat des clients de la nouvelle entité qui, à elle seule, peut constituer un contre-pouvoir suffisant pour discipliner le comportement commercial d’une entreprise, qui détient une position importante sur un marché.

56. Les lignes directrices de l'Autorité indiquent ainsi que : « [l]e nombre et le degré de concentration des clients ou des fournisseurs de la nouvelle entité constituent des paramètres importants pour estimer son pouvoir de marché. En effet, plus les clients ou les fournisseurs sont concentrés, moins la nouvelle entité sera en mesure de s’affranchir de leurs demandes et de se comporter de manière autonome » et « [l]e pouvoir de marché d’une entreprise peut être efficacement limité par la puissance d’achat ou, plus généralement, le pouvoir de négociation des acheteurs, sous réserve que des alternatives subsistent »27.

57. De même, la Commission considère que « [l]es pressions concurrentielles sur un fournisseur peuvent être exercées non seulement par les concurrents mais aussi par les clients. Même les entreprises dont les parts de marché sont très élevées peuvent se trouver dans l'incapacité, après une concentration, d'entraver de manière significative la concurrence effective et, en particulier, d'agir dans une large mesure indépendamment de leurs clients, si ces derniers disposent d'une puissance d'achat compensatrice »28.

58. En l’espèce, selon la partie notifiante, sur le marché des systèmes d'instrumentation et de contrôle de sécurité, les clients, c’est-à-dire les exploitants de centrales nucléaires, disposent d'une force d'achat compensatrice significative.

59. En effet, la demande est concentrée. Elle se limite aux exploitants de centrales nucléaires et fournisseurs d'îlots nucléaires ne disposant pas de leur propre solution d'instrumentation et de contrôle de sécurité en Europe. Cela représente neuf clients actuels ou potentiels sur la période 2005-2035, et seulement trois clients potentiels pour les quinze années à venir (2021-2035) en […]29, en […]30 et […]31.

60. Par conséquent, le nombre de projets est également limité : selon la partie notifiante, cinq projets de modernisation « au plus » sont attendus au cours des quinze années à venir, et aucun projet de construction. L’analyse de la documentation interne de la partie notifiante révèle ainsi que la taille du marché se réduit. Cette tendance devrait perdurer encore dans les années à venir en raison de décisions politiques de sortie du nucléaire civil, comme en Allemagne ou en Belgique, et de l’intégration verticale croissante des fournisseurs d’instrumentation et de contrôle de sécurité et d’îlots nucléaires. Ainsi, chaque réponse à un appel d’offres constitue un enjeu majeur pour les fournisseurs de systèmes d’instrumentation et de contrôle de sécurité, ce qui renforce l’intensité de la concurrence entre les acteurs.

61. Par ailleurs, comme précisé ci-dessus, les clients organisent des appels d'offres complexes permettant de mettre en concurrence les différents acteurs de ce marché. En particulier, les clients présélectionnent les fournisseurs appelés à participer à l’appel d’offres, ce qui leur permet de bénéficier d’un premier levier de négociation vis-à-vis des fournisseurs.

62. En conclusion, la nouvelle entité restera, à l’issue de l’opération, soumise à la puissance d'achat compensatrice des clients.

63. Il résulte de ce qui précède que l’opération n’est pas de nature à porter atteinte à la concurrence, par le biais d’effets horizontaux, sur le marché des systèmes d'instrumentation et de contrôle de sécurité pour les centrales nucléaires.

B. ANALYSE DES EFFETS VERTICAUX

64. Une concentration verticale peut restreindre la concurrence en rendant plus difficile l’accès aux marchés sur lesquels la nouvelle entité sera active, voire en évinçant potentiellement les concurrents ou en les pénalisant par une augmentation de leurs coûts. Ce verrouillage peut viser les marchés aval, lorsque l’entreprise intégrée refuse de vendre un intrant à ses concurrents en aval, ou les marchés amont, lorsque la branche aval de l’entreprise intégrée refuse d’acheter les produits des fabricants actifs en amont et réduit ainsi leurs débouchés commerciaux.

65. En l’espèce, l’acquéreur exerce des activités de conception et de construction d’îlots nucléaires ainsi que de production et de vente en gros d’électricité, qui se situent en aval du marché des systèmes d’instrumentation et de contrôle de sécurité. En effet, les fabricants d’îlots nucléaires ont besoin de tels systèmes et les producteurs d’électricité exploitant des centrales nucléaires doivent veiller à l’entretien et la maintenance, voire la modernisation, de leur système d’instrumentation et de contrôle de sécurité.

66. Les parts de marché de la nouvelle entité s’élèvent à 90 % au niveau de l’EEE et à 40 % au niveau mondial s’agissant des systèmes d’instrumentation et de contrôle de sécurité. Elles sont inférieures à 10 % s’agissant de la conception et de la construction d’îlots nucléaires au niveau mondial et sont inférieures à 20 % sur les différents marchés nationaux de la production et de la vente en gros d’électricité sur lesquels EDF est présent, hormis en France où cette part de marché s’élève à [60-70] % en capacité et [80-90] % en volume.

67. La pratique décisionnelle considère en principe qu’un risque d’atteinte à la concurrence par le biais d’effets verticaux peut être écarté, dès lors que les parts de marché de l’entreprise issue de l’opération sur les marchés concernés ne dépassent pas les 30 %32.

68. En l’espèce, tout risque d’atteinte à la concurrence par le biais d’effets verticaux peut être écarté.

69. En effet, premièrement, la nouvelle entité n’aura pas la capacité de verrouiller l’accès des fournisseurs de systèmes d’instrumentation et de contrôle de sécurité à la clientèle, dans la mesure où ses parts de marché à l’aval sont limitées, que ce soit sur le marché de la conception et la construction d’îlots nucléaires ou sur le marché de la production et de la vente en gros d’électricité (inférieures à 10 % sur le marché mondial de la conception et construction d’îlots nucléaires et inférieures à 20 % sur les différents marchés nationaux de la production et de la vente en gros d’électricité, hormis en France). S’agissant du cas particulier du marché français, EDF est le seul exploitant de centrales nucléaires en France et, de ce fait, le seul acheteur de systèmes d’instrumentation et de contrôle de sécurité. Il se fournissait déjà intégralement, soit directement auprès de sa filiale Framatome, soit auprès de la cible. Par ailleurs, la partie notifiante a précisé […]. L’opération n’est donc pas de nature à modifier la structure de la concurrence en France.

70. Deuxièmement, la nouvelle entité n’aura pas la capacité de verrouiller l’accès des concepteurs et constructeurs d’îlots nucléaires ainsi que des exploitants de centrales nucléaires au marché des systèmes d’instrumentation et de contrôle de sécurité. En effet, ainsi que cela a précédemment été démontré, il existe des fournisseurs alternatifs de systèmes d’instruction et contrôle de sécurité à la nouvelle entité. Par ailleurs, le faible nombre d’acheteurs de systèmes d’instrumentation et contrôle de sécurité leur confère un fort pouvoir de négociation à l’égard de leurs fournisseurs. De plus, une partie des concepteurs et fournisseurs d’îlots nucléaires, tels que Westinghouse, General Electric-Hitachi ou encore AECL, sont verticalement intégrés et fournissent leurs propres systèmes d'instrumentation et de contrôle de sécurité. De même, des exploitants de centrales nucléaires, par exemple en République Tchèque ou en Slovaquie, sont également intégrés verticalement et peuvent donc utiliser leurs propres systèmes d'instrumentation et de contrôle de sécurité.

71. Enfin, une dégradation de la qualité des services d’instrumentation et de contrôle de sécurité n’apparaît pas probable, car cette activité fait l’objet de réglementations de sûreté nucléaire spécifiques contrôlées par les autorités de sûreté, à l’instar de l’Agence de sureté nucléaire en France.

72. Compte tenu de ce qui précède, l’opération n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets verticaux entre les marchés des systèmes d’instrumentation et de contrôle de sécurité, d’une part, et ceux de la conception et construction d’îlots nucléaires ainsi que de la production et de la vente en gros d’électricité, d’autre part.

DÉCIDE

Article unique : L’opération notifiée sous le numéro 20-167 est autorisée.

NOTES

1 Nucléaire, hydraulique, thermique à flamme (charbon, fioul et cycles combinés gaz) et renouvelables (solaire, éolien, biomasse, géothermie, etc.).

2 Commission, COMP/M.7764 - EDF/Areva Reactor Business du 29 mai 2017.

3 Commission, COMP/M.7764 précitée ; voir également COMP/M.7850 – EDF/CGN/NNB Group of Companies du 10 mars 2016; COMP/M.4153 – Toshiba/Westinghouse du 19 septembre 2006 ; COMP/M.1940 – Framatome/Siemens/Cogéma/JV du 6 décembre 2000.

4 Commission, COMP/M.7850 précitée, para 67; COMP/M.4153 précitée, para 31; COMP/M.1940 précitée, para 106.

5 Comme expliqué dans la décision M.7764 précitée, l'I&C de sécurité est principalement destiné à effectuer des tâches d’automation exigeant une fiabilité extrêmement élevée et une qualification nucléaire spéciale. Il comprend des fonctions automatiques pour la prévention et le contrôle des accidents en protégeant les réacteurs et l'activation des dispositifs de sauvegarde. L'I&C conventionnel englobe tous les équipements nécessaires au fonctionnement, à la surveillance, à l’automation, au contrôle et à l’archivage de l’îlot conventionnel.

6 Commission, COMP/M.7764 précitée, para 46.

7 Commission, COMP/M.7764 précitée, para 111 et COMP/M.1940 précitée, para 106.

8 Commission, COMP/M.7764 précitée, para 117 ; COMP/M.4839 – Areva NP/MHI/ATMEA du 29 octobre 2007 dans laquelle le marché des IN n'incluait pas le marché des I&C ; COMP/M.4153 précitée dans laquelle les IN et les I&C constituaient des marchés distincts; COMP/M.1940 – Framatome/Siemens/Cogéma/JV, para 106 dans lequel il est certes mentionné que la fourniture des I&C est une partie intégrante des nouvelles centrales, mais a distingué ce marché comme un marché propre des système d'I&C.

9 Commission, COMP/M.7764 précitée, para 122 ; COMP/M.7850 précitée, para 67; COMP/M.4153 précitée, para 46; COMP/M.1940 précitée, para 117.

10Comme indiqué au paragraphe 9 de la présente décision, l’îlot nucléaire constitue la partie "nucléaire" de la centrale qui génère de la vapeur grâce à la réaction nucléaire.

11 L’îlot conventionnel, quant à lui, participe au processus d’extraction de la chaleur de la vapeur sous pression et la convertit en électricité. On parle d’îlot "conventionnel" car il utilise une technologie similaire à celles des centrales électriques conventionnelles (telles que les centrales thermiques à flamme).

12 Commission, COMP/M.7764 précitée, para 36 ; COMP/M.4839 précitée, para 13; COMP/M.4153 précitée, para 13; COMP/M.1940 précitée, para 107.

13 Commission, COMP/M. 7764 précitée, para. 349.

14 Commission, COMP/M. 7764 précitée, para. 210 ; COMP/M.7850 précitée, para 63-64. COMP/M.4839 précitée, para 18 et suivants.

15 Autorité, décision n° 12-DCC-51 du 20 avril 2012 relative à la reprise des actifs de Photowatt International par EDF Energies Nouvelles Réparties, para. 20-21.

16 Commission, COMP/M.7850 précitée, para. 54 ; COMP/M. 7764 précitée, para. 148 et seq.

17 COMP/M.8056 – EPH/PPF Investments/Vattenfall Generation/Vattenfall Mining du 22 septembre 2016, para 33-34; COMP/M.5224 - EDF/British Energy du 22 décembre 2008, para 20 à 22; COMP/M.7137 - EDF/Dalkia en France 25 juin 2014, para 39; COMP/M.4180 - Gaz de France/Suez du 14 novembre 2006, para 697 et 726; COMP/M.7927 – EPH/ENEL/SE du 25 juillet 2016, para 34.

18 Décision n° 12-DCC-51 du 20 avril 2012 relative à la reprise des actifs de Photowatt International 19 La partie notifiante a proposé d’envisager des segmentations supplémentaires et a admis être en monopole sur un éventuel marché « packages » de sous-systèmes essentiels au niveau de l’EEE.

20 Lignes directrices de l’Autorité de la concurrence relatives au contrôle des concentrations, point 596.

21 Voir notamment la décision de l’Autorité n° 21-DCC-71 du 28 avril 2021 relative à la prise de contrôle exclusif de Suez RV Osis par la Société d’Assainissement Rationnel et de Pompage, para 65 et s.

22 Voir la décision de l’Autorité n° 10-DCC-198 du 30 décembre 2010 relative à la création d’une entreprise commune par Veolia Environnement et la Caisse des Dépôts et Consignations, point 76.par EDF Énergies Nouvelles Réparties, para. 20-21.

23 En Slovaquie (deux projets) en 2008 et 2010, en Finlande en 2020, et en Hongrie en 2020.

24 Ceux en Finlande et en Hongrie.

25 Atomic Energy of Canada Limited (i.e Énergie atomique du Canada limitée).

26 Rolls-Royce a vendu son activité nord-américaine d'I&C de sécurité à Westinghouse Electric Company en 2020.

27 Lignes directrices de l’Autorité de la concurrence relatives au contrôle des concentrations, 2020, paras. 590 et 661.

28 Commission, Lignes directrices sur l'appréciation des concentrations horizontales au regard du règlement du Conseil relatif au contrôle des concentrations entre entreprises, para. 64.

29 […].

30 […]

31 […].

32 Voir, en ce sens, le paragraphe 678 des lignes directrices