ADLC, 12 mai 2021, n° 21-DCC-79

AUTORITÉ DE LA CONCURRENCE

Décision

relative à la prise de contrôle exclusif de la Société du Pipeline Méditerranée-Rhône par la société Transport Stockage Énergies

COMPOSITION DE LA JURIDICTION

Délibéré sur le rapport oral de M. Pierre Boyadjian, M. Pierre Larcher, M. Nicolas Lluch, et Mme Géraldine Rousset, rapporteurs, et l’intervention de M. Étienne Chantrel, rapporteur général adjoint, par Mme Irène Luc, vice-présidente, présidente de séance, M. Emmanuel Combe, M. Henri Piffaut et Mme Fabienne Siredey-Garnier, vice-présidents

L’Autorité de la concurrence,

Vu le dossier de notification adressé au service des concentrations le 14 septembre 2020, déclaré complet le 30 septembre 2020, relatif à la prise de contrôle exclusif de la Société du Pipeline Méditerranée-Rhône par la société Transport Stockage Énergies, formalisée par un accord de cession du 4 mars 2020 ;

Vu le livre IV du code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L. 430-1 à L. 430-7 ;

Vu la décision n° 20-DEX-01 du 8 décembre 2020 d’ouverture d’un examen approfondi en application du dernier alinéa du III de l’article L. 430-5 du code de commerce ;

Vu les observations présentées par les représentants de la société Transport Stockage Énergies le 10 mars 2021 en réponse au rapport des services d’instruction du 17 février 2021 ;

Vu les éléments complémentaires transmis par la partie notifiante au cours de l’instruction ;

Vu les engagements déposés le 21 janvier 2021, le 30 mars 2021 et le 21 avril 2021 par la partie notifiante ;

Vu les autres pièces du dossier ;

Les rapporteurs, le rapporteur général adjoint, le commissaire du Gouvernement et les représentants de la société Transport Stockage Énergies entendus au cours de la séance du 24 mars 2021 ;

Les témoins entendus sur le fondement des dispositions de l’article L. 430-6, alinéa 3, du code de commerce ;

Adopte la décision suivante :

Résumé1

La société Transport Stockage Énergie (ci-après, « TSE ») est une filiale du groupe Ardian. Le groupe Ardian gère et conseille des fonds d’investissements dans divers secteurs, ses activités étant notamment tournées vers les infrastructures. Via TSE, Ardian détient 47 % du capital de la cible. Ardian co-contrôle, avec EDF, la société Géosel-Manosque, qui exploite des dépôts de stockage de produits pétroliers à Manosque.

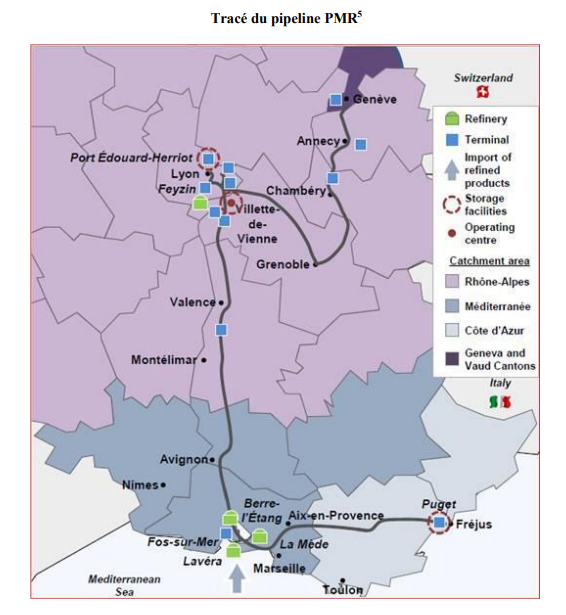

La Société du Pipeline Méditerranée-Rhône (ci-après, « SPMR ») possède et exploite le Pipeline Méditerranée-Rhône (ci-après, « le PMR »), réseau de canalisations de 760 km de long, qui approvisionne les dépôts du sud-est de la France en produits raffinés : gazole, essences, fioul domestique et carburéacteur.

L’opération consiste en la prise de contrôle exclusif de la SPMR par Ardian. Avant l’opération, la SPMR n’est pas contrôlée au sens du droit des concentrations, dans la mesure où aucun de ses actionnaires, à savoir Ardian (via TSE), Trapil, Esso, ENI et Thévenin-Ducrot Distribution, ne peut exercer sur elle, seul ou conjointement, une influence déterminante.

L’Autorité a analysé les effets de l’opération sur le marché du transport de produits pétroliers raffinés par oléoduc dans le sud de la France et sur le marché du stockage de produits pétroliers raffinés.

S’agissant du marché du transport de produits raffinés par oléoduc dans le sud de la France, l’Autorité a constaté qu’il n’existait pas d’alternative au PMR. Premièrement, les modes alternatifs de transport, tels que le camion, la barge ou le train, n’exercent pas une pression concurrentielle sur le PMR, compte tenu notamment des différences en termes de volumes transportés, de sécurité et d’impact environnemental. Deuxièmement, les autres oléoducs présents dans le sud de la France ne constituent pas des alternatives au PMR. En particulier, l’oléoduc de défense commune (ODC), oléoduc militaire, dont les cycles commerciaux ne sont pas adaptés à la demande des clients, et le SPSE, qui transporte essentiellement des produits pétroliers bruts, n’exercent pas une véritable pression concurrentielle sur le PMR.

Le PMR est donc en situation de monopole de fait sur le marché du transport de produits pétroliers raffinés dans le sud de la France. Compte tenu de son caractère incontournable et des importantes barrières à l’entrée sur le marché, de nature économique et réglementaire, rendant le PMR non duplicable par d’éventuels concurrents, l’Autorité a considéré qu’il pouvait être qualifié d’infrastructure essentielle.

Avant l’opération, la prise de décision au sein de la SPMR nécessitait un certain consensus des actionnaires, dont certains sont utilisateurs de l’oléoduc. L’analyse des discussions relatives aux tarifs du PMR a permis de constater que les discussions au sein du conseil d’administration ont conduit à limiter les hausses de prix, et partant, la maximisation des profits de la SPMR.

Ainsi, après l’opération, Ardian pourra prendre seul les décisions relatives à la politique commerciale et d’investissement de la SPMR, dans l’objectif de maximiser son profit dans la mesure où il n’exerce pas d’activité à l’amont ou à l’aval du transport de produits pétroliers par oléoduc. Cette maximisation pourra se traduire par une augmentation des tarifs du PMR, mais également par une dégradation de la qualité des services, compte tenu, notamment, de l’absence d’incitation d’Ardian à investir en vue de l’améliorer, dès lors que ces investissements n’ont pas pour effet d’accroître la rentabilité du PMR.

Aux termes de son analyse, l’Autorité a constaté que le commissaire du Gouvernement et le ministre en charge de l’énergie exercent actuellement sur la SPMR un contrôle réel, mais qui se limite, pour l’essentiel, au champ de la politique énergétique et à la continuité d’approvisionnement en produits pétroliers du territoire français. Ce contrôle n’apparaît pas suffisant pour écarter le risque qu’Ardian puisse, après l’opération, user du pouvoir de marché détenu par la SPMR sur le marché du transport de produits pétroliers raffinés par oléoducs dans le sud de la France.

De plus, compte tenu de la position de monopole détenue par la SPMR et de l’absence d’alternatives suffisantes en matière de transport de produits raffinés dans le sud de la France, une dégradation de l’offre qu’Ardian déciderait de mettre en œuvre n’occasionnerait pas une perte de clientèle significative. En particulier, s’agissant des tarifs, il est ressorti de l’instruction que les clients de la SPMR répercuteraient une hausse des tarifs sur le consommateur final.

En revanche, l’Autorité a écarté tout risque d’effet non-horizontal entre l’activité de stockage de produits pétroliers exercée par la société Géosel-Manosque, contrôlée conjointement par Ardian et EDF, et le transport de produits raffinés par le PMR, compte tenu de la spécificité de l’activité de stockage exercée par la société Géosel-Manosque (stockage de long terme essentiellement).

S’agissant des risques identifiés sur le marché du transport de produits pétroliers par oléoduc dans le sud de la France, l’Autorité a considéré qu’Ardian n’avait pas apporté suffisamment d’éléments au soutien des gains d’efficience allégués.

Par ailleurs, l’Autorité a considéré que les engagements proposés par Ardian n’étaient pas suffisants pour remédier aux risques d’effets anti-concurrentiels de l’opération.

Les deux premières propositions d’engagements déposées par Ardian visaient, notamment, à limiter la capacité d’Ardian d’adopter seul les décisions de hausses tarifaires et à accroître le rôle du commissaire du Gouvernement, s’agissant des décisions non-tarifaires. L’Autorité a toutefois considéré que ces mesures étaient insuffisantes pour remédier aux risques identifiés, dans la mesure où, en premier lieu, s’agissant des décisions tarifaires, elles ne permettaient pas la formation de majorité alternative à Ardian, contrairement à la situation prévalant avant l’opération, et, en deuxième lieu, Ardian aurait pu utiliser comme levier son pouvoir de décision sur les décisions non tarifaires pour influencer en son sens les votes des actionnaires minoritaires sur les décisions tarifaires et où, en troisième lieu, l’exécution de l’engagement sur les décisions non-tarifaires dépendait de la diligence d’un tiers à l’opération, le commissaire du Gouvernement.

La troisième proposition d’engagements déposée par Ardian visait à neutraliser le contrôle d’Ardian sur la SPMR jusqu’à l’adoption d’une régulation répondant aux problèmes concurrentiels identifiés dans la présente décision. Pour ce faire, Ardian proposait que les actionnaires minoritaires nomment quatre des neuf membres du conseil d’administration, Adrian disposant également de quatre administrateurs et que soit nommé un neuvième administrateur indépendant. L’Autorité a également considéré que ces mesures étaient insuffisantes pour remédier aux risques identifiés. Elle a en effet estimé qu’à supposer que les engagements soient à même de neutraliser le contrôle détenu par Ardian sur la SPMR après l’opération, cette neutralisation aurait, en réalité, pour effet de vider de sa substance l’opération de concentration, pour une durée potentiellement illimitée, en empêchant l’exercice par Ardian d’une influence déterminante sur l’ensemble des activités de la cible. Elle a également relevé qu’Ardian conservant la majorité au sein de l’assemblée générale, il n’était pas garanti que ce dernier ne puisse exercer aucune influence sur les décisions stratégiques de la cible. En outre, l’Autorité a souligné que la nomination d’un administrateur indépendant ne garantissait pas qu’Ardian ne pourrait pas user du pouvoir de marché de la SPMR. Elle a enfin relevé le caractère problématique d’un engagement d’une durée potentiellement illimitée, qui pourrait alors être assimilé à une forme de régulation sectorielle.

L’Autorité a constaté que l’opération portant uniquement sur la prise de contrôle du PMR, elle ne pouvait prononcer aucune injonction structurelle et qu’une injonction comportementale ne serait pas davantage adaptée, car seules des injonctions s’apparentant à un contrôle exercé par une autorité de régulation sectorielle pourraient être de nature à répondre efficacement aux préoccupations engendrées par le comportement de la nouvelle entité. Or, une injonction comportementale ne peut se substituer à une réglementation instaurant un contrôle sectoriel ex ante.

Dès lors qu’aucune mesure corrective adaptée ne pouvait être envisagée sous la forme d’injonctions ou d’engagements, l’Autorité a décidé d’interdire l’opération

DÉCISION N° 21-DCC-79 DU 12 MAI 2021 RELATIVE À LA PRISE DE CONTRÔLE EXCLUSIF DE LA SOCIÉTÉ DU PIPELINE MÉDITERRANÉE-RHÔNE PAR LA SOCIÉTÉ TRANSPORT STOCKAGE ÉNERGIES

I. Les entreprises concernées et l’opération

A. LES ENTREPRISES CONCERNÉES

1. LA SOCIÉTÉ TRANSPORT STOCKAGE ÉNERGIES

1. La société Transport Stockage Énergies (ci-après « TSE ») est une filiale de fonds gérés par Ardian France (ci-après « Ardian »). Ardian, société anonyme de droit français de capital- investissement fondée en 1996, gère et conseille, à travers ses filiales, des fonds d’investissement. Ardian investit principalement dans (i) d’autres fonds d’investissements, (ii) des entreprises non cotées et (iii) des sociétés en charge du développement et de la gestion d’infrastructures, telles que les autoroutes, les réseaux de distribution d’eau potable ou les énergies renouvelables. S’agissant des infrastructures, Ardian exerce notamment un contrôle conjoint sur la société de stockage d’hydrocarbures Géosel-Manosque (ci-après « Géosel »)2.

2. LA SOCIÉTÉ DU PIPELINE MÉDITERRANÉE-RHÔNE

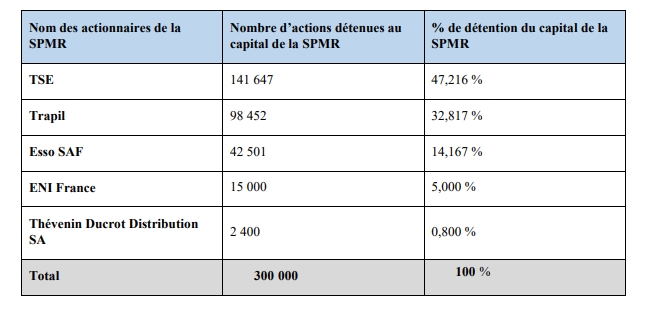

2. La Société du Pipeline Méditerranée-Rhône (ci-après « SPMR ») est une société anonyme de droit français propriétaire d’un réseau de transport de produits pétroliers raffinés de plus de 760 km de longueur dans le sud-est de la France, dénommé le pipeline Méditerranée-Rhône (ci-après « PMR »). Les actionnaires de la SPMR sont TSE (47,2 %), Trapil (32,8 %), Esso (14,2 %), ENI (5 %) et Thévenin-Ducrot Distribution (0,8 %).

3. Avec le PMR, la SPMR transporte des produits pétroliers raffinés (gazole, essences, fioul domestique et carburéacteur). L’oléoduc relie les raffineries et dépôts d'importation de l'étang de Berre et de Feyzin aux dépôts de distribution de la Côte d'Azur, de la vallée du Rhône, de la région lyonnaise et de la Savoie. Il est également indirectement connecté aux ports de Lavéra et Fos-sur-Mer et raccordé à la conduite suisse de la société SAPPRO, qui assure l'approvisionnement du canton de Genève. Des stations de terminaux de livraison et des dépôts situés le long du PMR permettent d’approvisionner l'ensemble de ces régions en produits pétroliers raffinés, qui sont ensuite acheminés par camions citernes vers les zones de consommation (stations-service, distributeurs de fioul domestique et aéroports).

4. Le PMR a le statut de conduite d’intérêt général, aux termes du décret du 8 mai 1967 autorisant la construction et l’exploitation d’une conduite d’intérêt général destinée au transport d’hydrocarbures liquides, pris sur le fondement de l’article 11 de la loi de finances n° 58-336 du 29 mars 1958. En vertu de l’article 5 du décret précité, l’autorisation de construire et d’exploiter le réseau de pipelines PMR a été confiée à la SPMR.

5. En outre, les articles 10 et 13 du décret du 8 mai 1967 précité soumettent la SPMR à une obligation de garantir un accès au PMR et des conditions financières non-discriminatoires à tous les usagers de l’oléoduc.

6. Depuis sa création, la SPMR fait l’objet d’un contrôle administratif, instauré par le décret du 8 mai 1967 précité, complété par le décret n° 2012-615 du 2 mai 2012 relatif à la sécurité, l’autorisation et la déclaration d’utilité publique des canalisations de transport de gaz, d’hydrocarbures et de produits chimiques, lui-même pris sur le fondement de l’ordonnance n° 2010-418 du 27 avril 2010 harmonisant les dispositions relatives à la sécurité et à la déclaration d'utilité publique des canalisations de transport de gaz, d’hydrocarbures et de produits chimiques.

7. Le décret n° 2012-615 simplifie les dispositions réglementaires applicables aux canalisations précitées, qui relevaient précédemment de treize décrets différents, en les regroupant dans un chapitre du code de l’environnement. Il définit, en outre, les règles particulières applicables à ces canalisations « au titre du service public de l’énergie et de la maîtrise des approvisionnements énergétiques », selon les termes de sa notice d’impact.

8. Les « canalisations de transport d'hydrocarbures liquides ou liquéfiés qui présentent un intérêt général parce qu'elles contribuent à l'approvisionnement énergétique national ou régional au sens de l'article L. 555-25 du code de l'environnement » sont régies, pour partie, par le code de l’environnement, pour partie par l’article 6 du décret n° 2012-615 dont les « II, IV, V et VI […] s’appliquent également aux canalisations d’intérêt général dont la date du décret d’autorisation est antérieure à la date de publication du présent décret ».

9. Ainsi que l’Autorité l’a relevé dans son avis n° 21-A-01 du 1er mars 20211 relatif au projet d’arrêté portant contrôle des oléoducs d’intérêt général par le ministre en charge de l’énergie, l’article 6 du décret n° 2012-615 précité soumet ainsi, pour l’essentiel, les sociétés bénéficiaires d’une autorisation de construction et d’exploitation de ces oléoducs à quatre types de contrôle :

un contrôle du ministre en charge de l’énergie sur les changements de capital et de contrôle de la société, assorti d’un droit d’opposition (II) ;

un contrôle du commissaire du Gouvernement auprès de la société, qui peut

« notamment s’opposer à toute décision de la société contraire à la politique générale du gouvernement en matière d’énergie » (III) ;

un contrôle par le ministre en charge de l’énergie des statuts et donc du fonctionnement de la société (III et IV) ; et,

un contrôle du ministre en charge de l’énergie sur la fixation initiale et les modifications ultérieures des tarifs d’accès aux canalisations, caractérisé par un droit d’opposition (V)3.

10. En ce qui concerne ce dernier contrôle, le V de l’article 6 précise :

« Les dispositions prises par le bénéficiaire au début de l'exploitation, concernant les tarifs d'accès à ses canalisations, sont soumises au contrôle du ministre chargé de l'énergie, deux mois avant leur mise en vigueur. Toute modification ultérieure fait l'objet d'une déclaration motivée au ministre chargé de l'énergie, un mois au moins avant sa mise en vigueur.

Pendant ces délais, le ministre chargé de l'énergie peut faire opposition aux mesures proposées ».

11. Le décret n° 2012-615 précité a donc institué un contrôle du ministre chargé de l’énergie, assorti d’un droit d’opposition, qui s’exerce en deux temps : un contrôle sur les dispositions définissant les tarifs d’accès, au début de l’exploitation, puis un contrôle sur toute modification ultérieure de ces tarifs.

12. À côté du contrôle exercé par le ministre, les statuts de la SPMR confèrent un rôle de surveillance des activités de l’entreprise au commissaire du Gouvernement.

13. L’article 24 des statuts de la SPMR4 dispose, en particulier, que le commissaire du Gouvernement :

« assiste aux assemblées générales et aux séances du conseil d’administration » et

« peut prendre part, [à sa] demande, aux séances des comités et groupes de travail qui seraient institués au sein de la [SPMR] » ;

« dispose de tous pouvoirs d’investigation sur pièce et sur place » ;

« peut faire connaître son avis au conseil d’administration sur tous les problèmes qui y sont évoqués et sur l’orientation de la politique générale suivie par la société » ;

« présente toutes observations qu’il juge conforme à l’intérêt général » et « peut demander l’inscription de toute question à l’ordre du jour » ; et,

« peut présenter des réserves sur toute décision de la société jugée par lui incompatible avec la politique générale du Gouvernement en matière d’approvisionnement pétrolier ou de transports ».

B. L’OPÉRATION

14. L’opération notifiée, matérialisée par un contrat de cession d’actions du 24 mars 2020, consiste en l’acquisition par TSE de 5 % du capital social et des droits de vote de la SPMR détenus par ENI. À l’issue de l’opération, TSE détiendra ainsi 52,216 % du capital de la SPMR.

15. Compte tenu de la majorité simple dont elle disposera au sein de l’assemblée générale des actionnaires de la SPMR, TSE décidera seule, in fine, de la nomination et de la révocation des administrateurs de la SPMR, lesquels auront, notamment, pour responsabilité de nommer les dirigeants et de décider de la politique commerciale de la société, les actionnaires minoritaires ne disposant, par ailleurs, d’aucun droit de veto leur conférant un pouvoir d’influence déterminante sur la stratégie de la SPMR. En ce qu’elle se traduit par la prise de contrôle exclusif de la SPMR par Ardian, l’opération constitue une concentration au sens de l’article L. 430-1 du code de commerce.

16. Les entreprises concernées réalisent ensemble un chiffre d’affaires hors taxes total sur le plan mondial de plus de 150 millions d’euros (Ardian : environ [≥ 150 millions] d’euros pour l’exercice clos le 31 décembre 2019 ; SPMR : 86,4 millions d’euros pour le même exercice). Chacune de ces entreprises a réalisé en France un chiffre d’affaires supérieur à 50 millions d’euros (Ardian : environ [≥ 50 millions] d’euros pour l’exercice clos le 31 décembre 2019 ; SPMR : 68,7 millions d’euros pour le même exercice). Compte tenu de ces chiffres d’affaires, l’opération ne revêt pas une dimension européenne. En revanche, les seuils de contrôle mentionnés au I de l’article L. 430-2 du code de commerce sont franchis. La présente opération est donc soumise aux dispositions des articles L. 430-3 et suivants du code de commerce, relatives à la concentration économique.

II. Délimitation des marchés pertinents

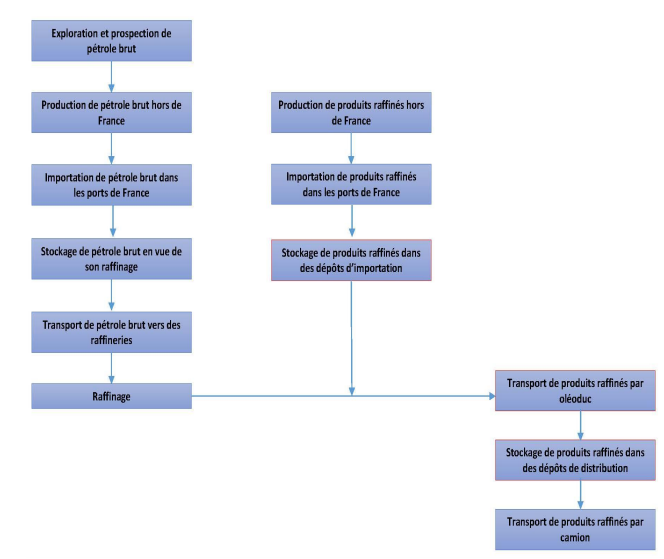

17. Les différentes étapes de la chaîne d’approvisionnement en pétrole en France peuvent être résumées ainsi :

18. Les dépôts d’importation et les raffineries sont reliés à des moyens de transport massifs, dans la quasi-totalité des cas à des oléoducs, qui permettent d’acheminer les produits raffinés sur tout le territoire jusqu’aux dépôts dits de distribution ou de maillage, de dimension plus modeste que les dépôts d’importation, qui permettent un stockage à proximité des zones de distribution (stations-services, aéroports ou distributeurs de fioul domestique par exemple) et à partir desquels ils sont acheminés vers celles-ci par camion.

19. La SPMR est propriétaire de l’oléoduc PMR qui dessert le sud-est de la France en produits raffinés (voir la carte ci-dessous) et en a délégué l’exploitation à la société Trapil.

20. Le réseau du PMR se compose de trois tronçons : un tronçon « B1 » partant de Marseille6 jusqu’à Lyon, un tronçon « B1-B3 » partant de Marseille jusqu’à Genève en passant par la grande agglomération de Lyon (bifurcation juste avant Lyon à Villette-de-Vienne) et par Grenoble, et un tronçon « B6 », indépendant, partant de Marseille jusqu’à Puget-sur-Argens, sur la Côte d’Azur (seul point de sortie sur ce tronçon).

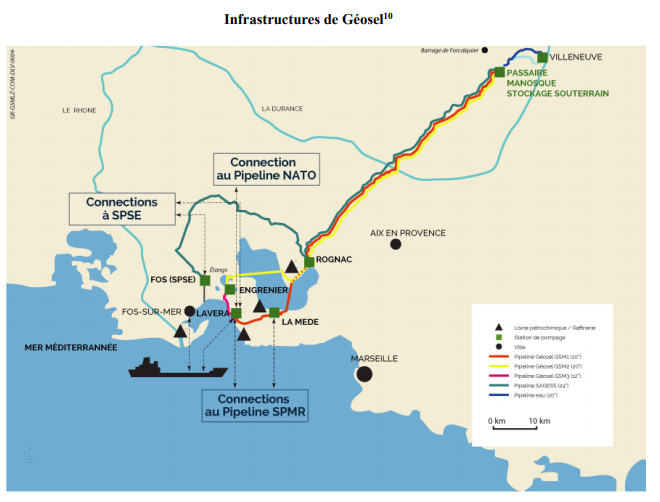

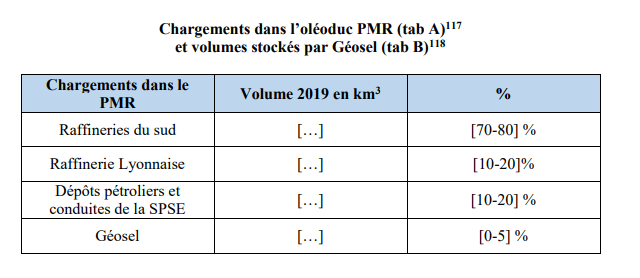

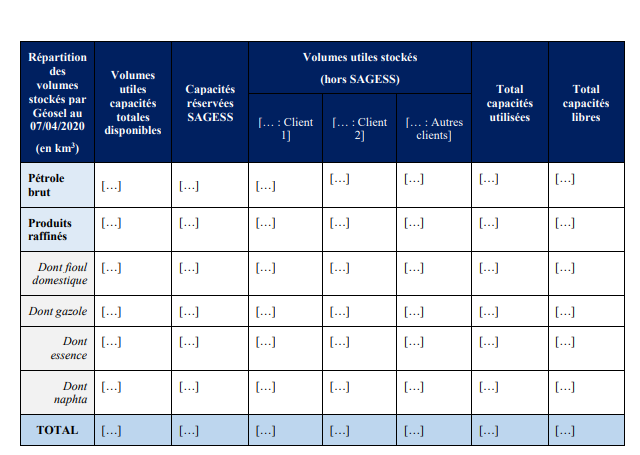

21. Ardian contrôle, conjointement avec EDF7, la société de stockage d’hydrocarbures Géosel, qui possède et exploite un dépôt destiné au stockage de produits pétroliers relié au PMR (voir la carte ci-dessous)8. Géosel est active dans le stockage et, accessoirement, dans le transport d’hydrocarbures en France, via l’exploitation d’un ensemble de cavités souterraines à Manosque (Alpes-de-Haute-Provence), reliées aux raffineries de la zone Fos/Lavéra, au Grand Port Maritime de Marseille et aux réseaux internationaux de pipelines de la SPMR et de la Société du Pipeline Sud-Européen (ci-après « SPSE »)9.

22.

23. L’opération concerne ainsi les marchés du transport de produits raffinés par oléoduc (A), ainsi que les marchés du stockage de ces produits (B).

A. LES MARCHÉS DU TRANSPORT DE PRODUITS RAFFINÉS PAR OLÉODUC

1. DÉLIMITATION DES MARCHÉS DE SERVICES

a) Distinction entre le transport par oléoduc de produits bruts et de produits raffinés24. La Commission européenne11 et l’Autorité12 ont identifié un marché du transport de produits raffinés par oléoducs, distinct du transport de produits bruts par oléoduc13. Elle a indiqué que « les oléoducs transportant les produits pétroliers finis (essences, gazole, fioul domestique) sont des outils logistiques employés à la réception et à la distribution de produits raffinés par différents opérateurs pétroliers, à savoir, les raffineurs, les indépendants ou la grande distribution »14.

25. En l’espèce, le PMR transporte uniquement des produits raffinés.

b) Distinction entre le transport par oléoduc et le transport par train, barge ou camion

26. Il ressort également de la pratique décisionnelle de la Commission européenne15 et de l’Autorité16 que le transport de produits raffinés par oléoduc n’est pas substituable au transport par train, par bateau fluvial ou par camion, compte tenu notamment de la différence de coûts entre ces moyens de transport, le transport par oléoduc étant le moyen le moins onéreux, des contraintes logistiques intrinsèques au transport par rail et des distances réduites couvertes par le transport en camion.

27. La partie notifiante souligne pour sa part que, « même si un marché limité au transport par oléoduc est souvent retenu, il ne peut être exclu que les autres moyens de transport d’hydrocarbures (camions, trains) exercent une pression concurrentielle sur les opérateurs d’oléoducs17 ». Au cours de l’instruction, elle a produit deux études visant à analyser la pression concurrentielle exercée par le transport routier sur le PMR18. Toutefois, ces études ne permettent pas de conclure à la substituabilité entre le transport de produits raffinés par oléoducs et un autre mode de transport, compte tenu de leurs limites, relevées tant par les services d’instruction19 que par la partie notifiante20 elle-même. En particulier, les deux études lient le niveau des prix du PMR aux volumes transportés sans prendre en compte, entre autres, les autres facteurs de variations des volumes transportés. Il est alors difficile d’évaluer si et dans quelle mesure les clients peuvent se reporter vers d’autres solutions de transport en cas de hausse de prix du PMR. En effet, les variations observées des volumes transportés peuvent être dues à d’autres causes qu’une variation du prix du PMR, comme une évolution de la demande de services de transport (tendance générale de marché des produits pétroliers raffinés, ouverture ou fermeture d’une ou de plusieurs stations-service) ou une évolution des prix des autres modes de transport.

28. La partie notifiante a également transmis une étude visant à démontrer que la pression concurrentielle exercée par les modes de transport alternatifs sur le PMR était appelée à s’accroître, compte tenu de la baisse des volumes transportés. Cette étude sera analysée aux paragraphes 36 et suivants de la présente décision, relatifs aux différences de prix entre le transport par oléoduc et les autres moyens de transport.

29. Il ressort de l’instruction que la distinction entre le transport de produits raffinés par oléoduc et les autres moyens de transport (camions, barges et trains) est toujours pertinente. Les répondants au test de marché ont ainsi largement confirmé l’absence de substituabilité entre le transport par oléoduc et les autres moyens de transport. Cette absence de substituabilité résulte des différences suivantes : premièrement, les modes de transport alternatifs n’offrent pas les mêmes garanties que le transport par oléoduc, notamment en termes d’approvisionnement, de sécurité et d’émission de gaz carbonique ; deuxièmement, le recours à un mode de transport alternatif des produits raffinés ne peut se faire aisément, compte tenu de l’impact d’un tel changement sur la chaîne logistique ; troisièmement, s’agissant du transport par barges et par trains, la plupart des dépôts connectés au PMR ne sont pas équipés d’installations pour recevoir de tels moyens de transport ; quatrièmement, les moyens de transports alternatifs ne permettent pas de transporter des volumes aussi importants que ceux transportés par oléoduc.

Sur les caractéristiques respectives du transport par oléoduc et des modes alternatifs

30. Le transport par oléoduc offre un niveau de service aux clients qui ne saurait être égalé par les moyens de transport alternatifs.

31. En effet, le transport par oléoduc garantit non seulement une continuité, mais aussi une sécurité d’approvisionnement que n’offrent pas les autres modes de transport, compte tenu des aléas auxquels ils sont soumis, tels les intempéries ou des mouvements sociaux. Par exemple, s’agissant du transport par train, le groupe Esso a estimé que « l’approvisionnement par train n’offre pas les mêmes performances de fiabilité de continuité de service que l’oléoduc (à titre d’exemples : en raison des incendies ou inondations dans le sud-est endommageant le réseau ferroviaire devenant alors impraticable, ou en raison des différentes grèves SNCF) ». Le groupe Total a pour sa part indiqué que « le transport par rail sert principalement à assurer la liaison entre certaines raffineries et dépôts non desservis par oléoducs (principalement dans le Centre et le Sud-Ouest de la France) ». Le groupe Auchan a estimé que le transport par barges sur le Rhône était soumis à des risques, tels que des « grèves sur la zone de Fos-Lavera », des problématiques de niveau d’eau et de pannes d’écluses21. Enfin, s’agissant du transport par camion, le groupe Esso a indiqué que « le risque sécurité est un critère aussi pris en compte car une option plus économique de transport par route ne permettrait pas de compenser les éventuels risques de sécurité engendrés par des milliers de camions sur les routes »22.

32. En outre, le transport par oléoduc permet aux clients de limiter fortement leur empreinte carbone, ce qui est de nature à constituer demain un facteur décisif de choix.

Sur les difficultés de changement de modes de transport

33. Par ailleurs, les clients ne disposent pas de la possibilité de recourir facilement à des modes alternatifs de transports de leurs produits raffinés, en raison de l’impact qu’aurait une telle décision sur l’ensemble de leur chaîne logistique. Ils choisissent en effet généralement de faire effectuer le transport de leurs produits par oléoduc jusqu’au dépôt de distribution le plus proche de leurs propres clients, puis les transportent jusqu’aux points de vente de détail, par camions. Tout changement consistant par exemple à transporter les produits par des moyens alternatifs, à partir de dépôts d’importation, de raffineries ou de dépôts de distribution plus lointains de leurs propres clients, les conduirait à procéder à un arbitrage entre les différentes solutions. Or, il s’avère que :

un transfert de volumes vers la route aurait pour effet de les priver du bénéfice des tarifs préférentiels23 dans les dépôts dont ils bénéficient s’ils contractualisent des capacités importantes, par exemple, en raison du fait qu’ils livrent un nombre important de points de livraison à partir des dépôts en question. Beaucoup de dépôts appliquent en effet des politiques de tarifs unitaires dégressifs en fonction des capacités réservées ou des durées de stockage ;

la demande de transport de produits raffinés est également contrainte par le caractère potentiellement irréversible d’un report de volumes vers un autre mode de transport. D’une part, un tel report nécessiterait des investissements importants et spécifiques, partant, un engagement relativement long auprès du transporteur alternatif, afin de pouvoir rentabiliser les investissements. D’autre part, tout report des volumes transportés par le PMR vers un mode de transport alternatif est susceptible de réduire les capacités de transport allouées à l’entreprise concernée lors des périodes de saturation du PMR, celles-ci étant calculées sur les volumes transportés par le PMR lors des années passées. Ce risque a d’ailleurs été signalé aux services d’instruction par plusieurs entreprises24.

Sur l’absence d’installations permettant de recevoir trains ou barges

34. Le recours à des modes de transport alternatifs, tels que les barges ou le train, est également limité car la plupart des dépôts connectés au PMR ne sont pas équipés d’installations permettant de recevoir des trains ou des barges.

35. Aucun des dépôts de distribution connectés au PMR n’est équipé d’installations actives permettant de réceptionner des livraisons par train et seuls les dépôts de Port Herriot à Lyon sont équipés d’installations permettant de recevoir des barges. Une connexion de ces dépôts au réseau ferroviaire ou l’installation d’appontements apparaît peu probable, compte tenu, d’une part, de leur coût respectif et de la forte spécificité des investissements requis, et d’autre part, de la nécessité de disposer d’autorisations administratives, le transport de produits raffinés étant étroitement encadré. Il faudrait dès lors que les clients du PMR se reportent vers des dépôts non connectés au PMR pour envisager de recourir au transport par rail ou barge. Or, un tel report aurait certainement pour effet d’augmenter la distance parcourue en camions entre le dépôt et le point de livraison, ce qui est de nature à dissuader les clients d’envisager un tel report. Le groupe Distridyn a ainsi indiqué que « ces options de reports sur des sites de chargement « hors réseau PMR » sont hypothétiques dans la mesure où nous pouvons considérer que la plupart des chargeurs de camions-citerne optimisent déjà leur choix de point de chargement en prenant en considération des questions relatives au temps de parcours des camions-citerne (qu’il convient de limiter pour des raisons évidentes de réduction des risques et de l ’empreinte carbone), au temps de chargement des camions-citerne dans les entrepôts (tout report vers un entrepôt entraîne le risque que les temps de chargements de ce site, les temps d’attente soient augmentés). Enfin, la composante « transport terminal », le prix du km parcouru par le camion- citerne chargé d’hydrocarbures a tendance à augmenter pour diverses raisons qui font que l’hypothèse d’un report sur un entrepôt « hors PMR » ne serait pas économiquement la meilleure à terme »25.

Sur les volumes transportés et les différences de coûts

36. Seul le transport par oléoduc permet à ce jour une massification des flux et garantit des coûts plus bas.

37. De façon générale, le transport par oléoduc permet une massification qui ne peut être égalée par aucun autre mode de transport. Le groupe Esso a ainsi indiqué que « le PMR transporte 10 millions de tonnes par an, un camion c’est 35 tonnes par livraison unitaire - cela représenterait 300 000 camions par an -, une barge c’est de l’ordre de 1 000 tonnes et un train au maximum 2 000 tonnes. Il paraît dès lors compliqué de transférer une partie non négligeable des 10 millions de tonnes sur la route ou sur des barges ou sur des trains. Il faudrait mobiliser énormément de trains, barges ou camions »26. Dans le même sens, le Dépôt Pétrolier de Haute- Savoie a indiqué « « pour le seul dépôt d’Annecy, non connecté sur le Rhône, les livraisons annuelles représenteraient donc 19 500 allers-retours « Marseille Annecy », soit environ 8 millions de km parcourus »27.

38. S’agissant du recours au transport par camion, le report de volumes transportés par le PMR vers du transport routier se heurte à des contraintes de capacités et de durée. D’une part, il est peu probable que l’offre actuellement disponible de transport routier puisse répondre à une demande massive de transport de produits raffinés (voir infra) ; d’autre part, les axes routiers, dont certains sont déjà très chargés tels que l’axe Marseille-Lyon, ne seraient pas en mesure d’absorber de tels flux supplémentaires sans un coût (lié notamment à l’aléa du temps de transport) très élevé. Enfin, les dépôts d’importation ou les raffineries d’où partent les volumes devraient être dotés de nouvelles installations de chargement de camions. S’agissant d’un recours massif au transport routier, le groupe BP a indiqué que « les temps de parcours [en camions] ne seraient pas compatibles ni avec les moyens humains disponibles (conducteurs) et ni avec les moyens matériels disponibles (camion citernes) »28.

39. Cette différence de volumes transportés se traduit par des différences importantes de coûts. Le groupe Trapil a ainsi indiqué que « sur [l]e tronçon [Fos-sur-Mer et Lyon], le tarif est très compétitif comparé à celui du transport routier ou fluvial : il est de 10 euros par m3 transporté de Fos à Lyon contre 25 euros par m3 pour le transport par route sur la même distance, et 15 euros par m3 pour le transport par barges de nouveau sur cette même distance »29. Le groupe BP a ainsi estimé qu’en cas de report massif vers le transport routier, « le coût d’accès au produit serait fortement augmenté et supporté par le client final »30. Le Dépôt Pétrolier de Haute Savoie (DPHS) estime que « les tarifs ne sont pas du tout du même ordre et les volumes massifs transportés par pipeline ne pourraient aucunement être convertis par barge ou route »31.

40. La partie notifiante estime toutefois que la compétitivité-prix des alternatives au transport par oléoduc augmentera, compte tenu de la décroissance des volumes de produits raffinés consommés en France32, car la compétitivité du transport massif par oléoduc repose sur les volumes et les économies d’échelle. Or, selon elle, l’infrastructure devrait se trouver en surcapacité à moyen terme : les oléoducs reposant sur l’amortissement d’investissements importants et supportant des coûts fixes élevés, dont le poids est important dans leur structure de coûts, les solutions de transport, comme le transport routier par exemple, à structure de coûts principalement variables, moins soumises à des effets d’échelle, pourraient plus facilement maintenir des niveaux de marge acceptables, en présence d’un volume d’activité plus réduit. En outre, face à la décroissance des volumes, les plus petits dépôts pétroliers situés sur des aires de population peu denses risqueraient, toujours selon la partie notifiante, d’être moins résistants que les dépôts de plus grande capacité localisés à proximité des métropoles.

41. Toutefois, il est peu probable que les volumes transportés par le PMR diminuent de façon importante à court ou moyen terme.

42. En effet, si la stratégie nationale bas carbone (ci-après, « SNBC »)33 ambitionne une diminution en France de la consommation totale en produits pétroliers de près de 40 % entre 2019 et 2030, la partie notifiante elle-même anticipe que ces objectifs ne seront pas satisfaits, en particulier dans la zone géographique du PMR. […]34.

43. Par ailleurs, le PMR a la possibilité de transporter des biocarburants. Il ressort d’ailleurs des éléments transmis par Ardian que la conversion de l’oléoduc, afin qu’il puisse transporter de nouveaux produits dans le cadre de la transition écologique constitue un des objectifs de la prise de contrôle du PMR. Dans sa note explicative des premiers engagements proposés, le groupe Ardian a notamment indiqué que « dans le contexte actuel de décroissance des volumes, Ardian souhaite accélérer la transformation de la SPMR afin d’assurer sa pérennité et sa rentabilité : sans évolution de sa gestion, celle-ci ne sera pas en mesure de répondre aux défis d’ores et déjà posés par la transition écologique »35.

44. Ardian a également précisé qu’avec la prise de contrôle du PMR « son seul intérêt, à l’instar des dirigeants actuels, sera de maximiser les volumes transportés et ainsi les revenus de la SPMR, et donc non seulement de faire droit à toutes les demandes de transport formulées par les clients – y compris par d’éventuels nouveaux entrants – mais aussi d’accélérer la transformation et la diversification des activités de la SPMR dans le contexte de la transition écologique, afin que celle-ci soit en mesure d’assurer techniquement le transport de nouveaux types de produits »36.

45. Cette conversion possible des infrastructures pétrolières vers les biocarburants a été confirmée au cours de l’instruction. La société Dépôt Pétrolier de Haute-Savoie (DPHS) a ainsi déclaré : « Il est très vraisemblable qu’une part importante des carburants et combustibles actuellement fossiles seront convertis dans les années à venir en produits liquides biosourcés (EMAG / HVO37…). Cette tendance existe déjà, puisqu’actuellement au moins 7 % du gasoil qui circule dans le pipeline est d’origine bio, contre moins de 5 % il y a 10 ans. L’avantage de convertir des carburants / combustibles fossiles en produits biosourcés est de bénéficier de toute l’infrastructure logistique française (pipelines / dépôts…) dont les investissements sont déjà amortis. »38.

46. En outre, il convient de rappeler que l’oléoduc est le moyen de transport de produits pétroliers raffinés le plus écologique et le plus sûr, ainsi que plusieurs acteurs l’ont souligné39. Il est donc très peu probable, qui plus est au regard des impératifs écologiques présents et à venir, que les distributeurs de produits pétroliers se détournent de cette solution de transport au profit du transport par route.

47. Enfin, les politiques publiques environnementales qui seront mises en œuvre dans les prochaines années pourraient favoriser certaines modalités de transport par rapport à d’autres, par exemple en appliquant une fiscalité plus lourde aux solutions ayant un bilan carbone moins favorable.

48. Il ressort, ainsi, de l’ensemble de ces éléments qu’il n’est pas avéré qu’à court ou moyen terme les volumes transportés par le PMR baisseront de manière significative.

49. En tout état de cause, à supposer que les volumes baissent de manière significative et rendent ainsi les modes de transport alternatifs davantage compétitifs en termes de prix, cela ne signifierait pas que les clients de la SPMR se tourneraient vers ces moyens alternatifs, le prix n’étant pas, comme il a été développé ci-dessus, le principal élément déterminant dans le choix des clients de faire transporter leurs produits raffinés par le PMR.

50. En définitive, les modes de transport alternatifs (barges, trains et camions) n’offrent pas les mêmes niveaux de service que le transport par oléoduc et ne permettent pas aux clients de transporter des volumes similaires. Par ailleurs, le changement de mode de transport ne peut se faire aisément, compte tenu de l’impact d’un tel changement sur la chaîne logistique des clients du PMR. Dès lors, tout report des clients vers un mode de transport alternatif se traduirait nécessairement par une perte de qualité du service de transport de produits raffinés et une hausse des émissions de dioxyde de carbone. En fait, ces modes de transport sont, pour l’essentiel, utilisés (i) lorsqu’il n’existe pas d’oléoducs desservant le trajet en question ou (ii) en tant que solutions ponctuelles de transport des produits. Selon le groupe Carrefour, cette absence de moyens de transport substituables au transport par oléoduc s’expliquerait par le choix fait dans les années 1950 de privilégier ce mode de transport40.

51. La majorité des répondants au test de marché ont confirmé cette absence de substituabilité. Le groupe Esso a ainsi souligné que le transport par pipeline était beaucoup plus fiable et sécurisé que les moyens de transport alternatifs, le PMR fonctionnant en continu et n’étant pas soumis aux mêmes aléas que les autres modes de transport41. Le groupe Auchan a de même estimé que « rien ne remplace la capacité de transport, la sécurité de transport et la régularité d’un pipeline »42.

52. L’Autorité relève toutefois que lorsque la distance à parcourir entre le point de chargement et le point de livraison (par exemple la station-service) est limitée, les avantages du transport par oléoduc précédemment énoncés sont moindres, les clients pouvant alors arbitrer entre un transport par oléoduc puis par camion de leurs produits et un transport intégral par camion (également appelé transport en droiture). En effet, sur de courtes distances, le transport par camion peut constituer une alternative, les risques en matière de sécurité et les émissions de dioxyde de carbone étant limités, et permet d’éviter la contrainte de rupture de charge qu’implique le recours à l’oléoduc, qui ne permet pas une livraison directe au client final. Les répondants au test de marché ont notamment identifié une telle possibilité pour le tronçon entre Marseille et Puget-sur-Argens, tronçon le plus court du PMR.

53. En tout état de cause, la question d’une éventuelle substituabilité du transport routier sur des distances limitées peut être laissée ouverte, les conclusions de l’analyse concurrentielle demeurant inchangées, quelle que soit l’hypothèse retenue.

c) Distinction entre le transport de naphta et le transport des autres produits raffinés

54. L’Autorité a, en outre, étudié une éventuelle segmentation par type de produits transportés, notamment en distinguant le transport du naphta de celui des autres produits raffinés, dans la mesure où le naphta, liquide issu de la distillation du pétrole, constitue un produit intermédiaire, pouvant être vendu à une clientèle plus large et faisant l’objet de tarifs de transport spécifiques43.

55. En l’espèce, toutefois, la question d’une segmentation par type de produits du marché du transport de produits raffinés par oléoducs peut être laissée ouverte, dans la mesure où, quelle que soit la position retenue, les conclusions de l’analyse concurrentielle demeurent inchangées.

2. DÉLIMITATION DES MARCHÉS GÉOGRAPHIQUES

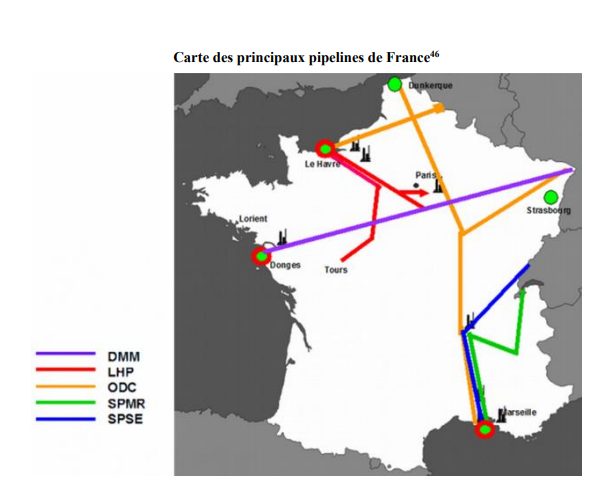

56. Selon la pratique décisionnelle de la Commission européenne44, le marché du transport de produits raffinés par oléoduc en France est délimité géographiquement en deux zones (voir la carte ci-après) :

une première zone correspondant à la moitié nord de la France, qui est desservie par l’oléoduc Le Havre-Paris (ci-après, « LHP »), l’oléoduc Donges-Melun-Metz (ci-après,

« DMM ») et la partie nord de l’oléoduc de la défense commune (ci-après,

« ODC ») ; et,

une seconde zone correspondant à la moitié sud de la France, qui est desservie par l’oléoduc PMR et, marginalement, par la partie sud de l’ODC45.

57. Hormis le PMR et l’ODC auxquels fait référence la pratique décisionnelle de la Commission européenne, d’autres oléoducs transportant des produits raffinés dans le sud de la France ont été mentionnés par la partie notifiante. Il s’agit notamment des oléoducs exploités par les sociétés SPSE, Fluxel et Géosel. L’Autorité considère toutefois que ces différents oléoducs, ainsi que l’ODC, n’appartiennent pas au même marché pertinent que le PMR.

a) L’ODC

58. Bien que l’ODC présente un tracé similaire à celui du PMR entre Marseille et Lyon, il n’exerce tout au plus qu’une faible pression concurrentielle sur ce dernier, de sorte qu’il ne saurait être considéré comme appartenant au même marché. Cette absence de pression concurrentielle s’explique par différents facteurs, mettant en lumière la très faible substituabilité entre les deux oléoducs.

59. L’ODC est, tout d’abord, un oléoduc militaire. Il constitue la partie française du réseau d’oléoducs de l’Organisation du traité de l’Atlantique nord (ci-après, « OTAN ») en Centre- Europe (CEPS). Le CEPS a « une mission militaire qui consiste à assurer de manière continue le ravitaillement en carburants des bases militaires aériennes et logistiques implantées sur le territoire centre Europe, mais aussi à l'extérieur de ce territoire par le recours à des moyens de transport complémentaires. Cette activité militaire a été étendue au transport et au stockage de carburants civils […]. Au fil des ans, cette activité est devenue majoritaire, représentant aujourd'hui plus de 85 % du trafic total, même si les besoins militaires restent prioritaires en cas de besoin »47. Ainsi, bien que l’ODC transporte, aujourd’hui, essentiellement des produits civils, son premier usage n’en est pas moins militaire, ce qui le rend peu adapté aux besoins commerciaux classiques. À ce titre, le groupe Auchan a estimé que l’ODC ne disposait d’« aucune flexibilité commerciale pour le transport de produit fini pour des distributeurs »48. De même, Siplec a indiqué que « l’ODC n’est pas un oléoduc adapté à des cycles de transports à destination commerciale »49. Le groupe Distridyn a quant à lui indiqué que les temps de transport par l’ODC étaient « de fait plus aléatoires et relativement longs » que ceux du PMR, en raison, notamment, d’une moindre « fréquence dans les passages par qualité de produit, de la nécessité d’avoir une « taille de lot minimum de transport plus importante » et « d’une gestion des contaminants plus complexe et chère »50. Ce même groupe a souligné qu’il existait une « Priorité -certes théorique- de transports pour des clients privilégiés (Jet/carburéacteurs/ Armées-OTAN), qui s'inscrit plus que les réseaux PMR ou TRAPIL dans des flux européens »51.

60. De plus, l’ODC n’est relié à aucun dépôt sur le tronçon commun avec le PMR entre Marseille et Lyon. Il est uniquement relié à la raffinerie de Feyzin. Le Service National des Oléoducs Interallié (ci-après, « SNOI »), qui exploite l’ODC, a ainsi estimé que « l’ODC n’exerce pas de pression concurrentielle pour la région lyonnaise car non desservie par le réseau. Seule la raffinerie de Feyzin est un client commun du SNOI et de SPMR. Les conditions de transport sur l’ODC n’étant pas les mêmes que celles de SPMR (configurations hydrauliques, délais de livraison entre 1 et 5 semaines), le SNOI n’exerce pas de pression concurrentielle sur ce trajet »52. Distridyn a, dans le même sens, indiqué que « faute d’être relié aux terminaux indépendants de Lyon/St Priest seul l’opérateur TOTAL peut tirer parti de cette éventuelle pression concurrentielle en faisant transiter les produits pétroliers par ses installations de FEYZIN »53.

61. Toutefois, selon Total Raffinage France, bien que l’ODC ne soit pas relié aux dépôts indépendants de Lyon, une telle connexion serait possible, l’ODC pouvant ainsi « exercer une certaine pression concurrentielle sur le PMR » : « ce pipeline dont le tracé correspond étroitement à celui du PMR dispose d’une grande capacité disponible (environ 2,5 M3/an environ entre Lavera et Lyon). L’ODC n’est aujourd’hui pas connecté aux dépôts du PMR. Mais il serait aisé de construire une connexion (quelques km) pour connecter l’ODC aux dépôts lyonnais »54.

62. Néanmoins, la réalisation de tels travaux à court ou moyen terme apparaît peu probable, compte tenu de leur coût. Lors de son audition, un représentant d’Esso a ainsi indiqué qu’ « [i]l faudrait un niveau de hausse des prix très conséquent pour envisager d’investir dans des connexions de nos dépôts avec un autre réseau de pipeline. Cela semble d’autant plus théorique que les volumes de produits raffinés sont appelés à baisser »55.

63. Au surplus, le tracé de l’ODC ne recouvre que partiellement celui du PMR. Il ne dessert ni la région d’Annecy et Genève, ni celle de Nice. À ce titre, Total Raffinage France et la SPSE estiment que la pression concurrentielle qu’exerce l’ODC sur le PMR ne peut concerner que le tronçon entre Lyon et Marseille56.

64. Ainsi, l’ODC, bien qu’ayant un tracé similaire à celui du PMR entre Marseille et Lyon, n’exerce pas de pression concurrentielle sur ce dernier, compte tenu du fait que (i) c’est un oléoduc militaire, ce qui le rend peu adapté aux cycles commerciaux civils, (ii) il n’est relié à aucun dépôt sur le tronçon compris entre Marseille et Lyon, le seul point de connexion étant la raffinerie de Total située à Feyzin, et (iii) son tracé ne recouvre que partiellement celui du PMR. Carfuel a ainsi résumé les différents éléments l’amenant à considérer que l’ODC n’était pas un concurrent du PMR : « l’ODC est un pipe militaire avec des contraintes différentes de SPMR (moins de disponibilités). L’ODC dessert actuellement uniquement la raffinerie de Feyzin et non les dépôts de la région Lyonnaise. Comme Feyzin est une raffinerie, il ne peut approvisionner la raffinerie avec des produits finis uniquement lorsque la raffinerie est à l’arrêt. De ce fait, il n’exerce aucune pression concurrentielle avec SPMR (ou très marginalement) »57.

65. Enfin, si une majorité des acteurs interrogés a confirmé la pertinence de la segmentation antérieure en deux zones géographiques distinctes, il doit être noté qu’une part importante d’entre eux a estimé que l’ODC n’exerçait aucune pression concurrentielle sur le PMR58. En outre, parmi la minorité de répondants à avoir indiqué que l’ODC exerçait une contrainte concurrentielle sur le PMR, il ressort de leurs réponses que cette contrainte serait, en tout état de cause, potentielle et limitée à la seule région lyonnaise59. Cette situation est résumée ainsi par BP France60 : « Il semble important d’identifier de façon distincte les différents réseaux de pipeline dans chacune des zones, dans la mesure où ces réseaux ne sont pas interchangeables (points de ressources et de livraisons), mais également leur capacité de transport globale et par produit est très différente ».

66. Il ressort de l’ensemble des éléments qui précèdent que l’ODC n’appartient pas au même marché que le PMR.

b) Les oléoducs des sociétés Fluxel, SPSE et Géosel

67. Hormis l’ODC et le PMR, la partie notifiante a mentionné et a pris en compte, dans l’évaluation de la position du PMR, d’autres oléoducs desservant le sud de la France en produits raffinés, principalement ceux appartenant aux sociétés SPSE et Fluxel. L’Autorité considère toutefois que ces oléoducs ne sont pas en concurrence avec le PMR, dans la mesure où ils répondent à des besoins spécifiques de leurs clients. Il en est de même s’agissant de l’oléoduc appartenant à Géosel.

68. Premièrement, l’oléoduc appartenant à la société SPSE transporte essentiellement des produits bruts et il est contrôlé exclusivement par le groupe Total61. L’activité historique du SPSE est le transport de pétrole brut, via l’exploitation de trois oléoducs reliant Fos-sur-Mer (Bouches-du- Rhône) à Karlsruhe (Bade-Wurtemberg en Allemagne), Strasbourg (Bas-Rhin) et Feyzin (Rhône)62. Le SPSE transporte également du pétrole brut et du naphta via des lignes secondaires de courtes distances. La quasi-totalité des répondants au test de marché ont indiqué que cet oléoduc n’exerçait pas de pression concurrentielle sur le PMR, compte tenu, d’une part, du fait qu’il transporte essentiellement des produits bruts63, et, d’autre part, du fait que son seul point de sortie dans la région lyonnaise est une raffinerie appartenant au groupe Total64. À ce titre, il convient de souligner que les produits pétroliers bruts et raffinés présentent des caractéristiques différentes, en matière notamment de viscosité et de pollution inter-produits. Selon qu’un oléoduc transporte des produits bruts ou raffinés, son diamètre sera différent et répondra à des besoins d’opérateurs situés à des niveaux différents de la chaîne logistique65. La SPSE a elle- même indiqué, s’agissant de la pression concurrentielle exercée par le SPSE sur le PMR, que « ce n’est pas le cas actuellement, Même lorsque SPSE sera connecté au NATO à partir de Juin 2021 sur la partie Sud du réseau OTAN la pression concurrentielle sera négligeable car elle portera sur de faibles volumes »66.

69. Total Raffinage France a, de son côté, indiqué que « SPSE n’exerce pas de pression concurrentielle sur le PMR. Le SPSE est un pipeline de transport de pétrole brut. Il ne peut donc pas concurrencer le PMR qui transporte des produits raffinés »67. De plus, il est uniquement relié à la raffinerie de Feyzin et à aucun des dépôts connectés au PMR. Distridyn a également estimé que « le passage obligé par la raffinerie de Feyzin (TOTAL) ne permet pas d’envisager d’utiliser ce réseau de façon indépendante »68. Dans le même sens, Esso a indiqué

« à notre connaissance, SPSE possède le dépôt d’hydrocarbures situé à Fos sur Mer et le pipeline PL1 (seul pipeline en service qui ne transporte que du pétrole brut pour alimenter certaines raffineries). SPSE n’est donc pas aujourd’hui en mesure d’exercer une pression concurrentielle sur le PMR »69.

70. Deuxièmement, s’agissant de l’oléoduc exploité par Fluxel, il ressort clairement de l’instruction et des réponses aux tests de marché que cet oléoduc a un positionnement très spécifique et n’est pas en concurrence avec le PMR.

71. La société Fluxel a été créée le 16 mai 2011 et résulte de « la filialisation de [l']activité « vracs liquides » [du grand port maritime de Marseille] dont le périmètre d’activité concerne les deux terminaux pétroliers de Fos et Lavéra et [qui] a créé depuis le 16 mai 2011 avec ses partenaires industriels la société Fluxel S.A.S. L’activité de FLUXEL SAS est la conception, l’acquisition, l’exploitation et la maintenance des équipements et outillages de superstructures nécessaires à la fourniture de prestations de services liées aux opérations de chargement et déchargement des navires transportant des produits pétroliers, des produits chimiques, des huiles végétales et dérivés liquides alimentaires ainsi que la fourniture de prestations de services connexes pour le compte de clients Industriels, Agents Maritimes, Trader, Stockistes. En conséquence, Fluxel SAS, de par son activité de prestataire de services au sein d’une chaîne logistique n’est donc pas un concurrent direct ou indirect de la Société PMR »70. Cette infrastructure permet uniquement le transport par oléoduc de produits entre les ports de Fos-sur-Mer et Lavéra. Total Raffinage France a ainsi indiqué : « [s]elon nous, Fluxel n’exerce pas de pression concurrentielle sur le PMR. Fluxel n’est pas actif en matière de transport. Fluxel (détenu à 66 % par le Grand Port de Marseille) est le gestionnaire et l’opérateur des terminaux pétroliers de Marseille et de Lavera »71.

72. Troisièmement, si Géosel, conjointement contrôlé par Ardian et EDF, transporte des produits raffinés par oléoduc entre la zone portuaire de Fos-Lavéra (Bouches-du-Rhône) et ses cavités de stockage sur le site de Manosque (Alpes-de-Haute-Provence), ces activités ne sont pas en concurrence avec les activités de transport de produits raffinés de la SPMR. En effet, les conduites de Géosel raccordent simplement le site de Manosque aux raffineries et dépôts pétroliers pour permettre le déstockage, par des distributeurs, de produits pétroliers issus de stocks détenus par la Société anonyme de gestion des stocks de sécurité (ci-après, « SAGESS »)72, principalement en cas de crise.

73. En outre, la partie notifiante a précisé qu’environ 95 % des flux de transport observés sur les oléoducs de Géosel (hors stockage/déstockage depuis Manosque) concernent du naphta, transporté sur de courtes distances dans la région de Fos-Lavéra et La Mède. En d’autres termes, la grande majorité des volumes transportés par Géosel concernent un produit qui n’est habituellement pas chargé dans le PMR.

74. Les oléoducs des sociétés Fluxel, SPSE et Géosel n’appartiennent ainsi pas au même marché pertinent géographique que le PMR.

75. En conclusion, s’agissant du transport de produits raffinés par oléoduc dans le sud de la France, le PMR n’est pas soumis à la pression concurrentielle d’oléoducs concurrents.

B. LES MARCHÉS DU STOCKAGE DE PRODUITS RAFFINÉS

1. DÉLIMITATION DES MARCHÉS DE SERVICES

76. La pratique décisionnelle antérieure a distingué le marché du stockage de pétrole brut du marché du stockage d’autres produits pétroliers, en raison de différences techniques liées à la taille des bacs et aux caractéristiques propres aux différents produits73. Bien que Géosel propose à la fois des capacités de stockage de pétrole brut et de produits raffinés (gazole, essences, fioul domestique, naphta), la présente opération n’affectera pas le marché du stockage de produits bruts, dès lors que le PMR ne transporte pas de pétrole brut.

77. S’agissant du stockage de produits raffinés, la pratique décisionnelle européenne et nationale définit ce marché comme un « service effectué au moyen de dépôts destinés à la réception et à la distribution de produits raffinés (essence, gazole, fioul domestique) et qui consiste à assurer la mise à disposition aux opérateurs pétroliers (raffineurs, indépendants et grande distribution), moyennant des contrats de location, d’une partie de la capacité de réception du dépôt afin de permettre à des opérateurs de stocker »74.

78. La pratique décisionnelle de la Commission européenne et de l’Autorité de la concurrence considère, par ailleurs, que les marchés du stockage de produits raffinés destinés à l’exportation et des produits raffinés destinés à l’importation constituent des marchés distincts.

79. En outre, la pratique décisionnelle française distingue les dépôts d’importation, généralement situés en façade maritime à proximité des ports pétroliers, dotés de grandes capacités de stockage et permettant un ravitaillement en produits raffinés via des moyens de transports massifs (oléoducs, barges, trains et bateaux), et les dépôts de distribution ou de maillage, situés à l’intérieur du territoire et disposant de capacités de stockage plus faibles75.

80. L’Autorité a envisagé de segmenter le marché du stockage de produits raffinés destinés à l’importation en distinguant par type de produits, notamment en raison de leurs différentes modalités de stockage, une cuve distincte étant utilisée pour chacun d’entre eux76. La Commission européenne a, quant à elle, estimé que le marché en cause pouvait recouvrir le stockage de l’ensemble des produits pétroliers, dès lors que les terminaux de stockage possèdent plusieurs types de réservoirs ou cuves, de sorte que différents produits peuvent être stockés dans un même terminal77. En l’espèce toutefois, la question d’une segmentation selon le type de produits raffinés peut être laissée ouverte, les conclusions de l’analyse concurrentielle demeurant inchangées, quelle que soit l’hypothèse retenue.

81. Enfin, la pratique antérieure du ministre de l’économie opère une distinction entre les dépôts ouverts, dont les capacités peuvent être louées à des tiers et les dépôts fermés, utilisés exclusivement pour les besoins propres de l’opérateur78.

82. En l’espèce toutefois, la question de la délimitation précise du marché du stockage de produits raffinés peut être laissée ouverte, les conclusions de l’analyse concurrentielle demeurant inchangées, quelle que soit l’hypothèse retenue.

2. DÉLIMITATION DES MARCHÉS GÉOGRAPHIQUES

a) Pour les dépôts d’importation

83. Au regard de la pratique décisionnelle antérieure, tant européenne que nationale, la délimitation géographique du marché du stockage de produits raffinés destinés à l’importation doit s’effectuer en considération des moyens de transport de masse qui relient les dépôts d’importation79. Sur ce fondement, les autorités de concurrence ont identifié deux marchés géographiques distincts correspondant au marché français des dépôts d’importation : un premier marché recouvrant la moitié nord de la France et un second recouvrant la moitié sud80.

b) Pour les dépôts de distribution

84. La pratique décisionnelle de la Commission européenne, du ministre de l’économie, puis de l’Autorité, a retenu une zone de chalandise de 150 km autour du dépôt de maillage pour délimiter le marché pertinent, puisque « chaque dépôt est susceptible de desservir une zone de chalandise (…) dont le rayon est fonction des coûts de transport à supporter pour l’acheminement du produit vers la destination finale. Ces coûts peuvent varier selon les différents moyens de transport disponibles. Toutefois, en moyenne, la zone de livraison d’un dépôt s’étend rarement au-delà de 150 kilomètres »81. En général, le transport de produits vers le client final se fait par camions.

85. À cet égard, dans sa décision TotalFina/Elf, précitée, la Commission européenne a indiqué que le transport par camions n’était utilisable que pour une zone de 30 à 50 km dans les régions à grande densité de population82.

86. En l’espèce toutefois, la question de la dimension géographique des marchés du stockage de produits raffinés, tant pour l’importation que la distribution, peut être laissée ouverte, les conclusions de l’analyse concurrentielle demeurant inchangées, quelle que soit l’hypothèse retenue.

III. Analyse concurrentielle

87. Le test appliqué pour apprécier les effets d’une opération de concentration sur la concurrence est celui défini à l’article L. 430-6 du code de commerce, selon lequel l’Autorité examine si l’opération « est de nature à porter atteinte à la concurrence, notamment par création ou renforcement d’une position dominante ou par création ou renforcement d’une puissance d’achat qui place les fournisseurs en situation de dépendance économique » (voir également les paragraphes 502 et suivants des lignes directrices).

88. L’Autorité doit caractériser les risques concurrentiels d’une opération à partir d’une analyse prospective tenant compte de l’ensemble des données pertinentes et se fondant sur un scénario économique plausible. En effet, seule la situation antérieure à l’opération est observable et les effets probables de l’opération doivent être présumés. Cette analyse s’appuie sur les caractéristiques du marché et du fonctionnement de la concurrence sur celui-ci, telles qu’elles existent au moment du contrôle, mais aussi compte-tenu des évolutions envisageables.

89. En l’espèce, la prise de contrôle de la SPMR par la partie notifiante est susceptible de produire des effets non coordonnés sur le marché du transport de produits raffinés par oléoducs (A) et sur les marchés du stockage de produits raffinés (B) dans le sud de la France.

A. EFFETS DE L’OPÉRATION SUR LE MARCHÉ DU TRANSPORT DE PRODUITS PÉTROLIERS RAFFINÉS PAR OLÉODUCS DANS LE SUD DE LA FRANCE

90. Après avoir déterminé la position détenue par les parties sur le marché du transport de produits pétroliers raffinés par oléoducs (1), l’Autorité analysera les risques d’atteinte à la concurrence que l’opération est susceptible d’engendrer sur ce marché (2).

1. POSITION DE LA SPMR SUR LE MARCHÉ

91. La partie notifiante a présenté les parts de marché du PMR sur le marché du transport de produits raffinés par oléoduc dans la moitié sud de la France englobant, hormis le PMR, les oléoducs de l’ODC, de Fluxel, du SPSE et de Géosel.

92. Contrairement aux estimations de la partie notifiante, et comme développé aux paragraphes 58 et suivants de la présente décision, l’ODC, le PSE et les oléoducs exploités par les sociétés Fluxel et Géosel ne constituent pas des alternatives au PMR pour le transport de produits pétroliers raffinés dans le sud de la France. Dans ces conditions, l’Autorité constate que la SPMR se trouve en situation de monopole de fait sur le marché du transport de produits pétroliers raffinés par oléoducs dans le sud de la France.

93. De plus, le caractère incontournable du PMR sur le marché du transport de produits pétroliers raffinés par oléoducs dans le sud de la France résulte du fait que les autres modes de transport de produits pétroliers raffinés ne constituent pas une alternative crédible aux services qu’offre le PMR en matière de transport. En effet, ces modes de transports alternatifs, notamment le transport par camion, barge ou ferroviaire, ne permettent pas un volume d’approvisionnement comparable au PMR, se heurtent à différentes contraintes logistiques et ne présentent pas les mêmes garanties de sécurité, de coûts, d’approvisionnement, ou de limitation des émissions de dioxyde de carbone (voir, en ce sens, les paragraphes 26 et suivants de la présente décision).

94. Ce caractère incontournable a été souligné par de nombreux clients du PMR au cours de l’instruction de l’opération examinée. Ces clients ont en particulier mis en avant que le PMR était le seul moyen d’assurer un approvisionnement massif en produits pétroliers raffinés et qu’une éventuelle hausse des tarifs du PMR serait répercutée sur le consommateur final et n’occasionnerait pas de changement dans les modes d’approvisionnement.

95. À titre d’exemple, la société Auchan Énergies déclare : « [l]’ensemble de la profession est dépendante du réseau PMR malgré les contingentements régulièrement constatés sur ce réseau, il n’y a aucune substitution possible qui puisse garantir les volumes, la qualité et la sécurité d’approvisionnement »83. La société Dyneff, qui importe et distribue des produits pétroliers, indique : « [l]e PMR est le seul moyen d'approvisionnement économiquement viable de la zone.

- le coût du pipe représente environ 1ct du litre/HT. Tout renchérissement impliquerait une répercussion automatique des prix des produits commercialisés sur la zone»84. La Raffinerie du Midi, gestionnaire de dépôts de stockage reliés au PMR souligne : « [l]e PMR étant l’unique moyen d’approvisionnement massif de produits pétroliers de toute la zone sud est de la France, l’impact d’une augmentation massive de la tarification aurait principalement des répercussions sur le consommateur final au niveau du prix de vente du produit dans toute la zone Rhône- Alpes / PACA »85.

96. Par ailleurs, comme développé aux paragraphes 26 à 75 de la présente décision, il n’existe aucun autre oléoduc pouvant répondre aux besoins des clients du PMR.

97. De plus, compte tenu des importantes barrières à l’entrée sur le marché constituées notamment par le montant élevé des investissements requis pour la création d’un oléoduc, leur nature spécifique et non déployable, et les contraintes réglementaires du régime d’autorisation, l’entrée sur le marché d’un oléoduc susceptible de représenter une alternative crédible au PMR sur l’ensemble de son tracé ne peut être raisonnablement envisagée. Par ailleurs, la connexion de l’ODC à la raffinerie de Feyzin n’apparaît pas de nature à constituer une alternative crédible au PMR sur le tronçon Marseille-Lyon, compte tenu, d’une part, des caractéristiques de l’ODC (tant au niveau de son usage que de son débit) ainsi que cela a été précédemment indiqué aux paragraphes 58 à 66 de la présente décision, dans la partie relative à la définition des marchés et, d’autre part, des faibles volumes qui seraient concernés. De même, la connexion de l’ODC aux dépôts indépendants de Lyon apparaît improbable à court ou moyen terme, ainsi que cela a été précédemment indiqué dans la partie relative à la définition des marchés (voir, en ce sens, les paragraphes 60 à 62 de la présente décision). En tout état de cause, le tracé du PMR ne recouvre que partiellement celui de l’ODC, de sorte qu’il ne pourrait pas répondre à l’ensemble des besoins des clients du PMR.

98. Quant au tronçon secondaire entre Marseille et Puget-sur-Argens, l’Autorité relève que les volumes qui y sont transportés représentent 8 % des volumes totaux transportés sur le PMR en 2019 et qu’il est indépendant du reste du réseau du PMR. Sur ce tronçon, le PMR pourrait être soumis à la pression concurrentielle du transport routier, cette pression semblant plus élevée en hiver, lorsque les axes routiers ne sont pas encombrés, qu’en été, le PMR ayant d’ailleurs une tarification différenciée entre l’été et l’hiver. Concernant ce tronçon, plusieurs répondants au test de marché ont indiqué qu’en cas de hausse significative des prix du PMR, ils pourraient envisager de livrer directement leurs clients finals par camion. Toutefois, ainsi que l’a souligné le groupe Esso, s’agissant de ce tronçon, « le camion est une alternative mais uniquement en hiver car c’est une zone très saisonnalisée : en été les routes sont très encombrées, de sorte qu’il n’est pas possible de recourir massivement au transport par camion pour acheminer nos produits »86.

99. Il ressort de ces éléments que le PMR est une infrastructure incontournable pour le transport de produits pétroliers dans le sud de la France et, compte tenu d’importantes barrières à l’entrée, n’est pas duplicable par ses concurrents.

100. Dans son avis n° 21-A-01 du 1er mars 2021 précité, l’Autorité a rappelé les critères permettant de qualifier une infrastructure de facilité essentielle. Elle a relevé, ainsi, que « [l]a notion de facilité ou d’infrastructure essentielle, apparue en droit américain, puis reprise par la pratique décisionnelle et la jurisprudence nationale et communautaire, recouvre l’hypothèse dans laquelle une infrastructure ne peut être reproduite dans des conditions économiques raisonnables par les concurrents de l’entreprise qui la gère, tandis que son accès leur est indispensable pour exercer une activité économique sur un marché amont, aval ou complémentaire »87.

101. Dans ces conditions, l’Autorité considère que le PMR peut être qualifié d’infrastructure essentielle, quand bien même il existerait un certain degré de pression concurrentielle exercée par les modes alternatifs de transports sur le tronçon secondaire du PMR, reliant Marseille à Puget-sur-Argens.

102. Cette conclusion s’inscrit par ailleurs dans la droite lignée de l’analyse menée par l’Autorité dans son avis n° 21-A-01. S’agissant spécifiquement des oléoducs, l’Autorité a souligné « [qu’il] ressort de la pratique décisionnelle française et européenne précitée ainsi que des éléments recueillis lors de l’instruction du présent avis – et notamment des contributions reçues dans le cadre de la consultation des acteurs intéressés– que les oléoducs sont des infrastructures, d’une part, qu’il n’est pas possible ou raisonnable de dupliquer, compte tenu des contraintes économiques et financières et des autorisations d’utilisation du domaine public requises pour leur déploiement, et, d’autre part, qui présentent un caractère incontournable, faute d’alternative pour les transports massifs de produits pétroliers et sur longue distance – hormis pour certaines routes ou « origines-destinations » pour lesquelles existeraient des possibilités de transport parallèles par modes fluvial, routier ou ferroviaire, et où, par conséquent, une pression concurrentielle pourrait s’exercer, mais marginalement. »88

2. ANALYSE DES RISQUES D’ATTEINTE À LA CONCURRENCE SUR LE MARCHÉ DU TRANSPORT DE PRODUITS PÉTROLIERS RAFFINÉS PAR OLÉODUC DANS LE SUD DE LA FRANCE

a) Le scénario anticoncurrentiel pertinent en l’espèce

103. En l’espèce, l’opération n’a pas pour effet d’affecter le marché par le biais de la suppression d’une contrainte concurrentielle à laquelle la SPMR faisait face sur le marché du transport de produits pétroliers raffiné par oléoducs dans le sud de la France, Ardian n’étant pas actif sur ce marché au-delà des participations qu’il détient au sein de la SPMR.

104. Toutefois, à l’issue de l’opération, le fonctionnement du marché se trouvera structurellement modifié car Ardian pourra décider seul de la politique commerciale de la SPMR, laquelle n’était pas contrôlée au sens du droit des concentrations, avant l’opération.

105. Contrairement à ce qu’a soutenu Ardian lors de l’instruction, la circonstance que l’opération n’entraîne pas de chevauchement d’activité sur le marché du transport de produits pétroliers raffinés par oléoducs dans le sud de la France ne suffit pas à écarter tout problème de concurrence. En effet, une acquisition conduisant à prendre le contrôle est de nature à changer les incitations de la SPMR. Lorsque son capital était partagé, la société devait obtenir une majorité pour pouvoir mettre en œuvre ses décisions, certains de ses clients étant actionnaires, et Trapil actionnaire et exploitant, du PMR. Dans ces conditions, les décisions ne maximisaient pas systématiquement le profit de la SPMR. En revanche, une fois l’opération notifiée mise en œuvre, une atteinte à la concurrence pourrait se matérialiser par une stratégie de dégradation tarifaire ou non tarifaire de l’offre du PMR par Ardian, dès lors que ce dernier serait capable de mettre en œuvre une telle stratégie, et qu’il y serait incité à la suite de l’opération. Cette stratégie prendrait appui sur la position de monopole de fait dont dispose la SPMR et viserait à exploiter la rente de monopole du PMR au détriment des consommateurs.

106. En l’espèce, le changement des incitations, résultant lui-même de la prise de contrôle, pourrait se traduire par une hausse des tarifs plus importante que celle qui serait intervenue en l’absence de l’opération. À ce titre, à supposer qu’une hausse de prix consécutive à l’opération soit, comme le soutient la partie notifiante, limitée, l’Autorité souligne d’emblée qu’en l’absence de gains d’efficience susceptibles de contrebalancer cette hausse, celle-ci n’en demeurerait pas moins préoccupante, d’autant plus qu’elle serait répercutée directement sur le consommateur final et qu’elle pourrait se combiner avec des effets non-tarifaires.

107. En effet, le changement des incitations dû à l’opération serait également susceptible de se traduire par une dégradation de la qualité, pouvant notamment se matérialiser par une réduction au strict minimum des investissements nécessaires à la maintenance, au renouvellement et aux raccordements du réseau, d’autant que la SPMR a en charge la desserte des établissements chargeurs et réceptionnaires raccordés au PMR, ou par une augmentation du temps d’attente des clients pour leurs approvisionnements. L’exercice du pouvoir de marché du PMR pourrait aussi se traduire par une désincitation à investir, en négligeant par exemple les investissements qui ne bénéficieraient pas directement à la rentabilité de l’infrastructure, mais seraient un élément d’attractivité vis-à-vis des utilisateurs (comme, à titre d’illustration, les infrastructures de raccordement des dépôts de distribution au PMR). Ardian pourrait dès lors se concentrer sur les investissements visant uniquement à améliorer la rentabilité du PMR.

108. Dans son avis n° 21-A-01 du 1er mars 2021, l’Autorité a détaillé le comportement qu’une entreprise contrôlant un oléoduc est incitée à adopter en vue de tirer profit de sa situation de monopole. Elle a notamment relevé que « […] sans incitation à rester efficace et en l’absence de régulation sectorielle apte à contrôler l’exercice de son pouvoir de marché, la société d’exploitation d’un oléoduc serait susceptible de se livrer à des abus d’exploitation ou d’éviction. Elle peut ainsi avoir pour intérêt d’investir, de répercuter des coûts ou d’augmenter le prix de ses prestations, sur certains services ou selon certaines « routes », en fonction de son seul intérêt financier. Elle pourrait, par exemple, approvisionner en priorité les entreprises prêtes à payer davantage pour accéder à l’oléoduc lors de ces périodes. Elle pourrait également augmenter les tarifs sur des routes où la concurrence modale est encore plus faible, les baisser à l’inverse en cas de concurrence, possiblement jusqu’à décourager ou évincer des alternatives modales. Elle pourrait encore réduire les investissements nécessaires à la maintenance, au renouvellement et aux raccordements du réseau ou dégrader ou discriminer par la qualité de service ».

109. Dans ces conditions, l’analyse des effets de l’opération implique de déterminer dans quelle mesure Ardian pourra dégrader l’offre de la SPMR, en s’appuyant sur la position de monopole dont celle-ci dispose, et dans quelle mesure une telle dégradation serait spécifique à l’opération.

b) La capacité de décision conférée à Ardian par l’opération

La situation de la SPMR avant l’opération

110. Antérieurement à l’opération, aucun actionnaire de la SPMR ne détenait le pouvoir de déterminer seul le comportement de l’entreprise sur le marché.

111. La SPMR a été autorisée à construire et exploiter le PMR par le décret du 8 mai 1967 autorisant la construction et l'exploitation d'une conduite d'intérêt général destinée au transport d'hydrocarbures liquides. À l’origine, la SPMR était une société anonyme détenue par ses utilisateurs (alinéa 2 de l’article 5 du décret du 8 mai 1967, précité) et auprès de laquelle le ministre chargé des carburants et le ministre chargé des transports devaient désigner, chacun, un commissaire du Gouvernement (article 6 du décret du 8 mai 1967, précité).

112. Ardian est entré au capital de la SPMR en 2017, via TSE, en rachetant les parts de BP et de Total. Ensuite, en 2019, Ardian, toujours via TSE, a acquis les parts détenues par Pétrofrance.

113. Aujourd’hui, la structure actionnariale de la SPMR est la suivante :