ADLC, 2 juin 2021, n° 21-DCC-86

AUTORITÉ DE LA CONCURRENCE

Décision

relative à la prise de contrôle exclusif du groupe C2S par le groupe Elsan

COMPOSITION DE LA JURIDICTION

Président :

Mme de Silva

L’Autorité de la concurrence,

Vu le dossier de notification adressé complet au service des concentrations le 30 avril 2021, relatif à la prise de contrôle exclusif du groupe C2S par la société Elsan SAS, formalisée par une promesse d’achat en date du 19 décembre 2020 et un contrat de cession en date du 17 mars 2021 ; Vu le livre IV du code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L. 430-1 à L. 430-7 ; Vu la décision n° M.10186 de la Commission européenne du 12 avril 2021 à la suite du mémoire motivé présenté par Elsan SAS conformément à l’article 4, paragraphe 4 du règlement n° 139/20041 relatif à un renvoi de l'affaire à la France et de l'article 57 de l'accord sur l'Espace économique européen ; Vu les éléments communiqués par les parties pendant l’instruction ; Vu les autres pièces du dossier ;

Adopte la décision suivante :

Résumé1

Aux termes de la décision ci-après, l’Autorité a autorisé sans condition la prise de contrôle exclusif du groupe C2S par le groupe Elsan. L’examen de l’opération a été renvoyé, à la demande des parties, à l’Autorité de la concurrence par décision du 12 avril 2021 de la Commission européenne.

Les deux groupes exercent leurs activités exclusivement en France, notamment au travers d’établissements de santé situés dans les régions Bourgogne-Franche-Comté et Auvergne- Rhône-Alpes. Les parties sont actives sur les marchés de l’offre de diagnostics et de soins hospitaliers, de la mise à disposition des médecins d’infrastructures nécessaires à leurs activités, des soins de suite et de réadaptation et sur les éventuels marchés de l’hospitalisation à domicile et de la chirurgie esthétique et de confort. Tout risque d’effets du fait de l’opération a pu être écarté à la suite de l’instruction.

Dans cette décision, l’Autorité a confirmé sa pratique décisionnelle relative aux marchés de l’offre de diagnostics et de soins hospitaliers et de la mise à disposition des médecins d’infrastructures nécessaires à leurs activités.

Sur le marché de l’offre de diagnostics et de soins hospitaliers, la situation des parties a ainsi fait l’objet d’une double analyse au niveau régional, par segments correspondant aux autorisations de soins délivrées par l’ARS détaillées à l’article R. 6122-25 du code de la santé publique, et par segments correspondants aux groupements de groupes de planification déterminés par l’Agence technique de l'information sur l'hospitalisation (ATIH). Une analyse a également été menée au niveau local, en se fondant sur les empreintes réelles des cliniques des parties, notamment dans le département de Allier, seul département où les activités des parties se chevauchent.

Sur le marché de la mise à disposition des médecins d’infrastructures nécessaires à leur activité, à la suite d’entretiens réalisés avec des représentants des organisations professionnelles des médecins du département de l’Allier, l’Autorité a pu écarter tout problème de concurrence, après avoir analysé de façon spécifique les bassins de soins du département.

Les risques d’effets non horizontaux ont pu être écartés entre les marchés de l’offre de diagnostics et de soins hospitaliers, des soins de suite et de réadaptation et de l’hospitalisation à domicile, compte tenu notamment de la présence de concurrents, de la faible part de marché des parties sur les différents segments analysés et du cadre réglementaire propre à l’activité d’hospitalisation à domicile.

I. Les entreprises concernées et l’opération

A. LES ENTREPRISES CONCERNEES

1. Elsan SAS (ci-après, « Elsan »), société de droit français, est contrôlée par la société Elsan Holding SAS, qui est à la tête du groupe Elsan. Depuis décembre 2020, la société Elsan Holding SAS est contrôlée par la société KKR, société américaine de gestion de capital-investissement, de crédit et d’actifs immobiliers.

2. Elsan exploite environ 120 établissements de santé2 localisés en France, lesquels offrent principalement des services de médecine, chirurgie et obstétrique ainsi que des soins de suite et de réadaptation. Elsan propose également, dans une moindre mesure, des soins psychiatriques, des services d’hospitalisation à domicile et de chirurgie esthétique de confort. Elsan exploite par ailleurs un centre d’hémodialyse à Monaco et trois cliniques au Maroc.

3. C2S (ci-après, « la cible ») est un groupe d’hospitalisation privée actif en France, qui compte 17 établissements de santé implantés dans les régions Auvergne-Rhône-Alpes et Bourgogne- Franche-Comté. Ces établissements offrent principalement des services de MCO et, dans une moindre mesure, des services de soins de suite et de réadaptation, d’hospitalisation à domicile et de chirurgie esthétique de confort. Avant l’opération, C2S est contrôlée exclusivement par la société Eurazeo.

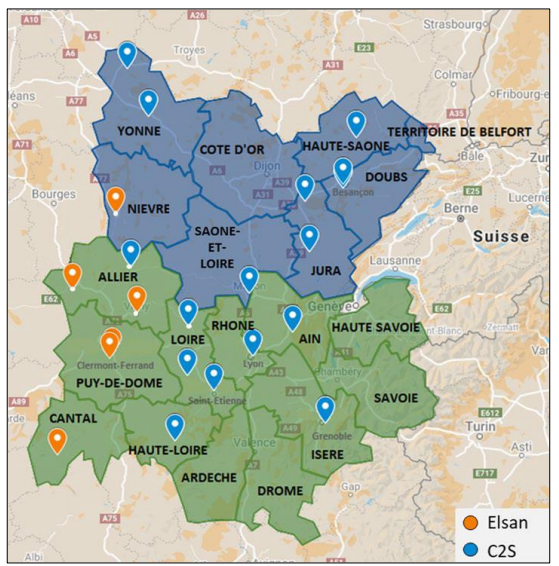

4. La carte ci-dessous identifie les cliniques concernées par l’opération3 :

Note de lecture : (i) en bleu, les établissements C2S et (ii) en orange, les établissements Elsan.

B. L’OPERATION

5. L’opération consiste en l’acquisition de la totalité des actions et des droits de vote de LH Titan HoldCo, la holding de tête du groupe C2S, auprès de l’ensemble des actionnaires du groupe C2S, par Elsan (ci-après ensemble les « parties »).

6. En ce qu’elle se traduit par la prise de contrôle exclusif de C2S par Elsan, l’opération notifiée constitue donc une concentration au sens de l’article L. 430-1 du code de commerce.

7. L’opération relève de la compétence de l’Union européenne en application de l’article 1er du règlement n° 139/2004 du Conseil du 20 janvier 2004 relatif au contrôle des concentrations entre entreprises. En effet, les entreprises concernées réalisent ensemble un chiffre d’affaires mondial hors-taxe supérieur à 5 milliards d’euros : KKR4 réalise pour le dernier exercice clos en 2019 un chiffre d’affaires mondial de [≥ 5 milliards] d’euros et C2S réalise un chiffre d’affaires mondial de [≤ 5 milliards] d’euros pour le dernier exercice clos en 2020. Chacune de ces entreprises réalise dans l’Union européenne un chiffre d’affaires supérieur à 250 millions d’euros : KKR5 réalise pour le dernier exercice clos en 2019 un chiffre d’affaires de [≥ 250 millions] d’euros dans l’UE, dont [≥ 250 millions] en France et C2S réalise [≥ 250 millions] d’euros de chiffres d’affaires pour le dernier exercice clos en 2020 dans l’Union européenne, intégralement dans un seul pays membre, en France.

8. Par mémoire motivé déposé le 3 mars 2021, Elsan a demandé à la Commission européenne le renvoi total de l’opération à l’Autorité de la concurrence au titre de l’article 4, paragraphe 4 du règlement n° 139/2004. L’Autorité s’est déclarée favorable à ce renvoi. Par décision du 12 avril 2021, la Commission européenne a considéré que les conditions énoncées par l’article 4, paragraphe 4 du règlement n° 139/2004 étaient remplies en l’espèce et a renvoyé l’examen de la totalité de l’opération à l’Autorité de la concurrence.

9. Ainsi, la prise de contrôle exclusif de C2S par Elsan est soumise, en application du IV de l’article L. 430-2 du code de commerce, au contrôle français des concentrations.

II. Délimitation des marchés pertinents

10. Les parties sont simultanément actives sur les marchés de l’offre de diagnostics et de soins hospitaliers (A), sur le marché de la mise à disposition des médecins libéraux d’infrastructures nécessaires à l’exercice de leur activité (B), sur le marché des soins de suite et de réadaptation

(C) qui est verticalement lié aux marchés de l’offre de diagnostics et de soins hospitaliers, sur le marché de l’hospitalisation à domicile (D) ainsi que sur celui de la chirurgie esthétique dite de confort (E).

A. LES MARCHES DE L’OFFRE DE DIAGNOSTICS ET DE SOINS HOSPITALIERS

1. DELIMITATION DES MARCHES DE SERVICES

11. Selon la pratique décisionnelle actuelle des autorités de concurrence, l’offre de diagnostics et de soins hospitaliers n’est pas distinguée en France6 selon qu’elle émane d’établissements privés ou publics7. En effet, la généralisation à l’ensemble des établissements publics et privés du mode de financement constitué par la tarification à l’activité (dite « T2A »), d’une part, et le recours des patients à des assurances complémentaires, d’autre part, tendent à accroître la liberté de choix des patients quant à l’établissement dans lequel ils souhaitent être soignés. Par ailleurs, qu’ils soient publics ou privés, les établissements hospitaliers ont vocation, par principe, à accueillir tous les patients, sans considération économique ou sociale. Enfin, l’ensemble des établissements hospitaliers est soumis à un cadre juridique commun, qui définit les conditions d’exercice de leur activité. Celle-ci est régulée au niveau régional par les agences régionales de santé (ci-après, « ARS »), avec lesquelles les établissements de santé sont susceptibles de conclure des contrats d’objectifs et de moyens et, au niveau national, par la Haute Autorité de santé (ci-après, « HAS ») qui met notamment en œuvre un système de certification des établissements de santé.

12. Dans sa pratique décisionnelle la plus récente, l’Autorité a estimé qu’il y avait lieu de segmenter le marché en s’appuyant sur les autorisations listées dans le code de la santé publique, et de compléter l’examen avec une analyse structurée autour des groupes de planification définis par l’Agence technique de l’information sur l’hospitalisation8 (« ATIH »), afin de mieux tenir compte des besoins spécifiques propres à certains segments du marché de l’offre de diagnostics et de soins hospitaliers, notamment en matière d’équipements et de qualification des professionnels de santé.

(i) Segmentation en fonction des autorisations

13. Tout d’abord, l’offre de diagnostics et de soins hospitaliers fait l’objet d’un cadre fortement régulé : les établissements de santé doivent détenir des autorisations attribuées par les ARS pour pouvoir exercer les activités de soin énumérées dans l’article R. 6122-25 du code de la santé publique9. L’existence d’un système d’autorisation est de nature à structurer, au moins en partie, l’offre des établissements de santé. En effet, le nombre d’autorisations attribuées pour une activité de soins spécifique peut être limité. Les autorisations constituent, pour certaines activités de soins, des barrières à l’entrée significatives. Ces barrières à l’entrée sont particulièrement élevées lorsque les autorisations sont attribuées à un nombre limité d’acteurs au niveau du territoire de santé, comme dans le cas de la chirurgie cardiaque ou de la neurochirurgie. Ainsi, l’Autorité considère que l’analyse concurrentielle doit tenir compte du système d’autorisations et qu’il n’est pas possible de s’affranchir de la segmentation par activité de soin autorisée.

(ii) Segmentation par regroupement de groupes de planifications

14. L’Atih a développé, dans le cadre de sa mission relative à la collecte d’informations sur l’activité des établissements de santé, une nomenclature à quatre niveaux imbriqués fondée sur les groupes homogènes de malades (ci-après « GHM »). Ces derniers constituent un système de classification médico-économique des hospitalisations en médecine, chirurgie, obstétrique et odontologie. Cette nomenclature exclut les activités de soins de suite et de réadaptation, de soins de longue durée, de psychiatrie et d’hospitalisation à domicile. Elle est construite sur quatre niveaux : (i) les groupes homogènes de malades (2588 « GHM »), (ii) les groupes d’activité (217 « GA »), (iii) les groupes de planification (83 « GP ») et (iv) les domaines d’activité (27 « DA »)10.

15. Les domaines d’activité incluent des regroupements larges (« affections du système nerveux » par exemple) mêlant médecine et chirurgie, cette classification présente donc des limites pour apprécier les effets d’une opération sur le marché de l’offre de diagnostics et de soins hospitaliers. Les groupes de planification constituent en revanche une segmentation plus pertinente, puisqu’ils permettent l’identification, pour chaque groupe, de son rattachement à la chirurgie, la médecine ou à l’obstétrique. Par ailleurs, la granularité des groupes de planification rend possible l’identification et l’isolation des segments pour lesquels les autorisations d’activité sont structurantes (comme, par exemple, la neurochirurgie). Les groupes de planification permettent en outre de prendre en compte la logique d’autorisations et de spécialisation médicale et chirurgicale, puisque les GP distinguent, le plus souvent, les actes opératoires d’une part, et non-opératoires d’autre part. Compte tenu du nombre important de GP et de la proximité existant entre certains, l’Autorité a toutefois considéré qu’il était pertinent de procéder à certains regroupements. Ainsi, les catégories pertinentes sont les suivantes11 : (i) appareil digestif, (ii) appareil locomoteur, (iii) rhumatologie, (iv) appareil urinaire, (v) cardio- vasculaire, (vi) chirurgie esthétique et de confort, (vii) gynécologie, (viii) IVG, (ix) hématologie, (x) neurochirurgie, (xi) neurologie, (xii) obstétrique (xiii) ophtalmologie, (xiv) nouveau-nés et période périnatale, (xv) psychiatrie, (xvi) oxygénothérapie hyperbare, en séances, (xvii) chimiothérapie, (xviii) chirurgie thoraco-vasculaire (xix) chirurgie cardio- vasculaire, (xx) pneumologie, (xxi) endocrinologie, (xxii) chirurgie inter-spécialité, (xxiii) médecine inter-spécialité, (xxiv) spécialités rares, (xxv) transplantation d’organes (hors greffe de moelle et cornée), (xxvi) ORL et (xxvii) stomatologie.

16. La pratique décisionnelle a en outre envisagé l’existence d’une substituabilité justifiant le regroupement au sein d’une même catégorie des catégories (i) rhumatologie et appareil locomoteur et (ii) ORL et stomatologie. En l’espèce, la question peut être laissée ouverte, les résultats de l’analyse concurrentielle étant inchangée, quelle que soit l’hypothèse retenue.

17. Il n’y a pas lieu de remettre en cause la segmentation présentée ci-dessus dans le cas d’espèce.

2. DELIMITATION DES MARCHES GEOGRAPHIQUES

18. La Commission européenne estime que les marchés de l’offre de diagnostics et de soins hospitaliers peuvent être de dimension locale, correspondant à des zones accessibles en trente minutes de trajet en voiture12.

19. Dans sa pratique décisionnelle, l’Autorité de la concurrence, tenant notamment compte des instruments de régulation utilisés par les ARS, a considéré que les marchés de l’offre de diagnostics et de soins hospitaliers peuvent être de dimension locale, départementale13 ou régionale. Ce périmètre est notamment fonction de la spécialité concernée14.

20. S’agissant de la définition des zones locales, l’Autorité s’appuie également dans sa pratique15, le cas échéant, sur des empreintes réelles, qui consistent à agréger les zones géographiques de résidence des patients les plus proches de l’établissement étudié (ici les codes géographiques spécifiques PMSI) jusqu’à ce que l’ensemble des zones prises en compte représente 80 % des patients de l’établissement.

21. Il n’y a pas lieu de remettre en cause cette pratique décisionnelle en l’espèce. L’analyse sera donc menée principalement au niveau régional, et à partir des empreintes réelles des cliniques des parties.

A. LE MARCHE DE LA MISE A DISPOSITION DES MEDECINS LIBERAUX D’INFRASTRUCTURES NECESSAIRES A L’EXERCICE DE LEUR ACTIVITE

1. DELIMITATION DU MARCHE DE SERVICES

22. Si les établissements de santé publics ou privés proposent une offre substituable du point de vue du patient, il apparaît que leur statut a une influence significative sur les conditions d’exercice de l’activité des médecins.

23. Les relations entre médecins et établissements publics relèvent très largement du cadre du marché du travail dans le secteur public. S’agissant en revanche de l’exercice d’une activité médicale dans un cadre libéral, les établissements de santé mettent à disposition des médecins qui souhaitent exercer sous ce régime les infrastructures qui sont nécessaires pour réaliser leurs actes de soins, en contrepartie d’une rémunération. L’Autorité estime donc, dans sa pratique décisionnelle, que les établissements de santé sont offreurs de capacités d’exercice d’une spécialité médicale, par le biais de la mise à disposition d’infrastructures et de la prestation de services médicaux (fourniture d’infirmiers et autres professions paramédicales) et non médicaux (services de facturation par exemple), ainsi que de manière implicite, des autorisations d’exercice des activités listées à l’article R. 6122-25 (l’exercice des activités autorisées dépend de la présence de médecins en mesure de les réaliser). Dès lors, une segmentation de ce marché par spécialités a pu être envisagée16, l’Autorité ayant relevé dans sa pratique que certaines infrastructures de soins sont propres à des spécialités médicales déterminées.

24. Au cas d’espèce, la délimitation exacte de ce marché peut être laissée ouverte, l’analyse concurrentielle demeurant inchangée, quelle que soit l’hypothèse retenue.

2. DELIMITATION DU MARCHE GEOGRAPHIQUE

25. D’un point de vue géographique, l’Autorité a constaté, dans sa pratique décisionnelle antérieure que, si les médecins peuvent s’installer sur l’ensemble du territoire national pour exercer leur activité, ils doivent s’inscrire auprès du conseil départemental de l’ordre des médecins du lieu dans lequel ils souhaitent exercer à titre principal. Ainsi, pour exercer dans les établissements des parties concernées par l’opération, les médecins doivent être inscrits auprès de l’ordre des médecins du département où se situent les établissements concernés.

26. L’Autorité a en outre considéré17 que, contrairement aux médecins non-installés, les médecins déjà établis sont géographiquement contraints dans le lieu d’exercice de leur activité. En effet, l’exercice libéral de la médecine implique pour le praticien la constitution d’une patientèle et d’un réseau d’adressage qui nécessitent pour être pérennisés certains investissements de moyens et de temps. L’Autorité a ainsi procédé à une analyse au cas par cas et a retenu, dans la décision précitée, une délimitation départementale.

27. Elsan considère en revanche que le marché de la mise à disposition des médecins libéraux d’infrastructures nécessaires à l’exercice de leur activité est très probablement de dimension nationale et, a minima¸ étendu aux départements frontaliers du département dans lequel est situé l’établissement de santé en question.

28. Toutefois, il n’y a pas lieu de retenir la définition de marché proposée par la partie notifiante dans le cas d’espèce. En effet, outre les éléments exposés précédemment par l’Autorité dans sa pratique décisionnelle antérieure, dans le cas d’espèce, la dimension plus réduite du marché pertinent a été confirmée lors de l’instruction par l’audition des représentants des organisations professionnels des médecins du département de l’Allier, seul département où les activités des parties se chevauchent18. Ces auditions ont notamment mis en évidence l’existence de bassins de santé plus étroits que le département, situés autour des centres hospitaliers de cette zone, au sein desquels s’exerce la concurrence entre les établissements de soins. C’est cette délimitation locale qui a été retenue en l’espèce.

B. LE MARCHE DES SOINS DE SUITE ET DE READAPTATION (SSR)

1. DELIMITATION DU MARCHE DE SERVICES

29. Le marché des soins de suite et de réadaptation (ci-après, « SSR ») correspond à un marché de l’hébergement temporaire de personnes dépendantes notamment après une intervention chirurgicale. Dès lors, les centres de SSR proposent des soins très larges, tels que la rééducation fonctionnelle post-opératoire, la convalescence et le traitement des affections à évolution prolongée ou chroniques. Il est donc envisageable de s’interroger sur la possibilité d’une segmentation plus fine des centres de SSR en fonction des spécialités de soins19.

30. La question de la délimitation exacte de ce marché sera toutefois laissée ouverte, les conclusions de l’analyse concurrentielle demeurant inchangées, quelle que soit l’hypothèse envisagée.

2. DELIMITATION DU MARCHE GEOGRAPHIQUE

31. La pratique décisionnelle20, tout en laissant la question ouverte, a envisagé une analyse du marché des SSR au niveau régional, les centres de SSR étant placés sous la tutelle des ARS qui planifient leurs capacités d’accueil.

32. La question de la délimitation exacte du marché des SSR peut être laissée ouverte, les conclusions de l’analyse concurrentielle demeurant inchangées, quelles que soient les délimitations retenues.

C. LE MARCHE DE L’HOSPITALISATION A DOMICILE

1. DELIMITATION DU MARCHE DE SERVICES

33. La Commission européenne et l’Autorité de la concurrence se sont interrogées sur l’existence d’un marché distinct de l’offre d’hospitalisation à domicile (« HAD »)21. L’activité d’HAD a lieu à partir d’un établissement de rattachement disposant de locaux spécifiques, qui permettent notamment d’assurer la gestion et la coordination des prestations de soins et du personnel. Cette activité est soumise à autorisation des ARS et au respect d’obligations en termes de sécurité et de qualité des soins.

34. En tout état de cause, la question de l’existence de ce marché peut être laissée ouverte, dans la mesure où les conclusions de l’analyse concurrentielle demeurent inchangées, quelle que soit l’hypothèse retenue.

2. DELIMITATION DU MARCHE GEOGRAPHIQUE

35. L’Autorité de la concurrence considère que si ce marché devait être défini, il serait susceptible de revêtir une dimension régionale ou départementale. La délimitation exacte de ce marché peut cependant être laissé ouverte, les conclusions de l’analyse concurrentielle restant inchangées, quelle que soit la délimitation retenue.

D. LE MARCHE DE LA CHIRURGIE ESTHETIQUE DE CONFORT

1. DELIMITATION DU MARCHE DE SERVICES

36. Le code de la sécurité sociale définit une activité de chirurgie esthétique, parfois appelée « de confort », distincte du marché de l’offre de diagnostics et des soins hospitaliers, qui donne lieu à facturation, sans prise en charge par les régimes obligatoires de sécurité sociale.

37. L’Autorité de la concurrence a considéré que ce marché inclut l’ensemble de l’activité de chirurgie esthétique de confort, que celle-ci soit exercée au sein d’établissements de santé, de centres autonomes de chirurgie esthétique ou en cabinet libéral22.

38. En tout état de cause, la question de l’existence d’un marché de la chirurgie esthétique de confort peut être laissée ouverte, les conclusions de l’analyse concurrentielle demeurant inchangées, quelle que soit l’option retenue.

2. DELIMITATION DU MARCHE GEOGRAPHIQUE

39. L’Autorité de la concurrence a retenu une dimension au moins régionale pour ce marché23. En effet, compte tenu du prix généralement élevé des opérations de chirurgie esthétique de confort (qui inclut les frais d’hospitalisation et les honoraires des praticiens), du caractère programmé des interventions et de l’importance de la réputation des praticiens, la distance que les patients sont prêts à parcourir est plus longue que pour les actes de diagnostics, et de soins hospitaliers.

40. En tout état de cause, la question de la définition exacte du marché de la chirurgie esthétique de confort peut être laissée ouverte, dans la mesure où les conclusions de l’analyse concurrentielle demeurent inchangées, quelle que soit la délimitation retenue.

III. Analyse concurrentielle

41. Les activités des parties se chevauchent sur les marchés de l’offre de diagnostics et de soins hospitaliers (A), le marché de la mise à disposition des médecins d’infrastructure nécessaires à leurs activités (B), le marché des soins de suite et de réadaptations (C) et les éventuels marchés de l’hospitalisation à domicile et de la chirurgie esthétique et de confort (D). Enfin, compte tenu de l’activité des parties, il y a lieu d’apprécier les effets non-horizontaux de l’opération entre l’activité des parties sur les marchés de l’offre de soins et de diagnostics hospitaliers d’une part, et leurs activités de SSR et d’hospitalisation à domicile d’autre part (E).

A. ANALYSE DES EFFETS DE L’OPERATION SUR LES MARCHES DE L’OFFRE DE DIAGNOSTICS ET DE SOINS HOSPITALIERS

1. METHODOLOGIE

42. Dans les décisions précédentes relatives aux marchés de l’offre de diagnostics et de soins hospitaliers, les positions des opérateurs ont été déterminées en fonction du nombre de séjours réalisés au sein des établissements de santé de la zone considérée.

43. Conformément à la pratique décisionnelle détaillée ci-dessus, au niveau régional, une analyse est effectuée par segments correspondant aux autorisations de soins délivrées par l’ARS détaillées à l’article R. 6122-25 du code de la santé publique, et une analyse est effectuée par segments correspondants aux groupements de GP déterminés par l’ATIH.

44. Ensuite, une analyse plus locale, fondée sur les empreintes réelles des cliniques des parties, a été effectuée notamment dans l’unique département où les activités des parties se chevauchent, à savoir l’Allier.

2. ANALYSE CONCURRENTIELLE

45. Les parties sont simultanément actives sur plusieurs autorisations et sur plusieurs regroupements de GP en Auvergne-Rhône-Alpes et en Bourgogne-Franche-Comté 24.

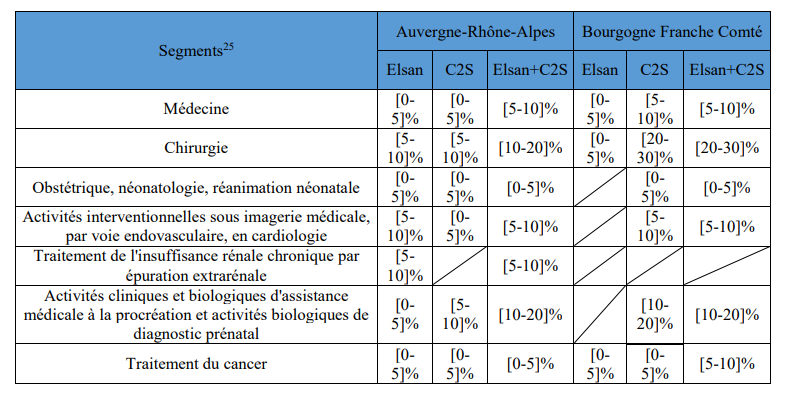

46. Le tableau ci-dessous présente la position des parties sur les autorisations en nombre de séjour, en Auvergne-Rhône-Alpes et en Bourgogne-Franche-Comté :

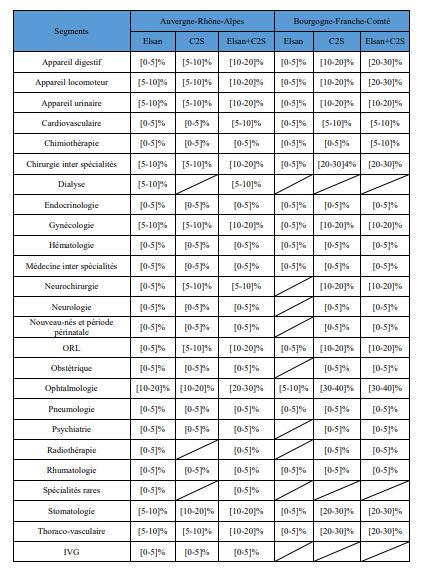

47. Le tableau ci-dessous présente la position des parties par regroupement de GP en nombre de séjour, en Auvergne-Rhône-Alpes et en Bourgogne-Franche-Comté :

48. Si l’opération aboutit à renforcer la position d’Elsan sur l’ensemble des marchés de l’offre de diagnostics et de soins hospitaliers dans les deux régions concernées, notamment dans la région Bourgogne-Franche-Comté où Elsan ne possède qu’un seul établissement, tout risque concurrentiel peut être écarté. En effet, l’opération ne conduira pas à modifier significativement la structure de la concurrence sur ces marchés marqués par une offre importante des établissements de santé publics et la présence de concurrents privés. Les parts de marchés des parties resteront dans l’ensemble inférieures à 25 % sur la majorité de ces marchés.

49. Pour certains marchés, les parts de marché des parties seront supérieures à 25 %, uniquement en région Bourgogne France Comté : la chirurgie (dans le cadre d’une analyse par autorisations) ou l’ophtalmologie et la chirurgie inter-spécialités (dans le cadre d’une analyse par GP). On peut observer que ces parts de marché sont toujours inférieures à 40 %. Le groupe C2S était déjà le premier acteur avant l’opération et l’augmentation de parts de marché au bénéfice de la nouvelle entité est inférieure à [5-10] points.

50. Dans ces régions, les parties resteront confrontées à la concurrence d’opérateurs importants, à savoir le groupe Ramsay Santé et plusieurs établissements publics.

51. Enfin, selon les informations transmises par la partie notifiante, l’analyse locale des zones d’activité des cliniques des parties, établies par la méthode des empreintes réelles, montre qu’il n’existe, à l’heure actuelle, aucun chevauchement d’activités entre les parties, aucun établissement d’Elsan ne se trouvant dans l’empreinte réelle d’un établissement de C2S et aucun établissement de C2S ne se trouvant dans l’empreinte réelle d’une clinique d’Elsan.

52. Ainsi, au regard de ces éléments, l’opération ne soulève pas de problème de concurrence par le biais d’effets horizontaux sur le marché de l’offre de diagnostics et de soins hospitaliers.

B. ANALYSE DES EFFETS DE L’OPERATION SUR LE MARCHE DE LA MISE A DISPOSITION DES MEDECINS LIBERAUX D’INFRASTRUCTURES NECESSAIRES A L’EXERCICE DE LEUR ACTIVITE

53. L’activité des établissements des parties ne se chevauche que dans le département de l’Allier. Cela concerne :

- la clinique Saint-François (Hôpital Privé Saint François – Elsan) située à Montluçon ;

- la clinique de la Pergola (Polyclinique de la Pergola – Elsan) située à Vichy ;

- la clinique Saint-Odilon (Polyclinique Saint-Odilon – C2S) située à Moulins.

Note de lecture : (i) en bleu, l’établissement C2S et (ii) en orange, les établissements Elsan.

54. Comme il a été rappelé précédemment, dans la décision n° 20-DCC-38, l’Autorité a procédé, compte tenu des circonstances de l’espèce, à une analyse départementale du marché, tout en mettant en exergue l’importance d’adopter une approche propre à chaque opération afin de rendre compte au mieux des réalités d’exercice des praticiens dans les zones concernées.

55. En l’espèce, l’instruction, et notamment les auditions du président du Conseil départemental des médecins de l’ordre, de la présidente du Conseil territorial de santé de l’Allier et du président de l’Association des médecins libéraux de l’Allier pour le permanence de soins, a mis en évidence l’existence de zones d’attractivité pour les praticiens libéraux correspondant aux bassins de santé situés, respectivement, autour des villes de Moulins, Montluçon et Vichy. En effet, il ressort de ces entretiens que, les patients évoluant principalement au sein de chacun de ces bassins de soins (ainsi que l’attestent les empreintes réelles des cliniques qui ne se chevauchent pas), les médecins qui souhaitent changer de lieu d’exercice professionnel tout en gardant leur réseau d’adressage de patients tendent à rester dans leur bassin de soin d’origine.

56. En conséquence, si, de fait, l’opération conduit à la disparition d’un acteur privé dans le département et à laisser Elsan subsister seul comme groupe de santé privé dans le département de l’Allier, la situation au sein de chaque bassin de soin ne s’en trouvera pas modifiée. Les praticiens hospitaliers souhaitant s’établir au sein de ces bassins de soin dans une structure privée faisaient déjà face à un acteur unique (Elsan pour Vichy et Montluçon, C2S pour Moulins).

57. L’opération n’induit donc pas de modification de la structure de ce marché dans le département de l’Allier. Tout risque d’atteinte à la concurrence, du fait de l’opération, peut ainsi être écarté.

C. ANALYSE DES EFFETS DE L’OPERATION SUR LE MARCHE DES SOINS DE SUITE ET DE READAPTATION

58. Dans la région Auvergne-Rhône-Alpes, le groupe C2S opère un établissement de soins de suite et de réadaptation (SSR), (la Clinique Nouvelle du Forez, dans la Loire), le groupe Elsan lui détient trois établissements offrant des SSR (les cliniques Saint-François et La Pergola dans l’Allier et le centre médico-chirurgical de Tronquières dans le Cantal). Dans la région Bourgogne-Franche-Comté, le groupe C2S détient quatre centres de SSR (les cliniques Saint- Vincent et Saint-Pierre dans le Doubs, la polyclinique du Val de Saône en Haute-Saône et la polyclinique Sainte-Marguerite dans l’Yonne), le groupe Elsan opère un centre de SSR de façon permanente (la Clinique du Morvan, dans la Nièvre) et un centre de SSR temporaire ouvert dans le cadre de la crise sanitaire actuelle (la polyclinique du Val de Loire dans la Nièvre). Il n’existe donc pas de chevauchement entre les activités des parties au niveau infrarégional.

59. En outre, les parts de marchés des parties resteront inférieures à 15 % au niveau régional, y compris en retenant une segmentation par spécialités

60. Ainsi, au regard de ces éléments, l’opération ne soulève pas de doutes sérieux d’atteinte à la concurrence par le biais d’effets horizontaux sur le marché des SSR.

D. ANALYSE DES EFFETS DE L’OPERATION SUR LES EVENTUELS MARCHES DE L’HOSPITALISATION A DOMICILE ET DE LA CHIRURGIE ESTHETIQUE DE CONFORT

1. MARCHE DE L’HOSPITALISATION A DOMICILE

61. Les parties ne sont pas présentes dans la région Bourgogne-Franche-Comté sur ce marché. Dans la région Auvergne-Rhône-Alpes, le groupe Elsan n’est actif que dans le cadre d’une autorisation temporaire d’activité liée à la crise sanitaire expirant le [confidentiel]. Le groupe C2S est présent via l’hôpital privé d’Ambérieu, dans l’Ain et via sa participation ([confidentiel] %) dans le centre de santé à domicile Saint-Priest-en-Jarez, dans le département de la Loire, opéré conjointement avec la Mutualité Française.

62. Sans qu’il soit nécessaire de statuer sur l’existence ou non d’un chevauchement d’activités entre les parties, compte tenu du caractère temporaire de la présence d’Elsan sur ce marché, la part de marché cumulée des parties est en tout état de cause très inférieure à 25%.

63. Quelles que soient les segmentations et délimitations retenues, tout risque d’atteinte à la concurrence par le biais d’effet horizontal peut donc être écarté sur l’éventuel marché de l’hospitalisation à domicile.

2. MARCHE DE LA CHIRURGIE ESTHETIQUE DE CONFORT

64. Les activités des parties sur ce marché ne se chevauchent que dans la région Auvergne-Rhône- Alpes, et leur part cumulée de marché atteindrait environ [20-30] % avec une augmentation de parts de marché de la nouvelle entité consécutive à l’opération de [5-10] %. Néanmoins les parties feront toujours face, dans cette région, au groupe Ramsay (principal concurrent avec [30-40] % de part de marchés), à la société Vivalto ([5-10] % de part de marché) et au GHT Rhône centre ([0-5] % de part de marché).

65. Compte tenu de ces éléments tout risque d’atteinte à la concurrence par le biais d’effet horizontal peut être écarté sur l’éventuel marché de la chirurgie esthétique de confort.

E. EFFETS NON-HORIZONTAUX

66. L’Autorité estime qu’une concentration entraîne un risque d’effet congloméral ou vertical si la nouvelle entité bénéficie d’une forte position sur un marché à partir duquel elle pourra faire jouer un effet de levier. Cette position est appréciée notamment par l’existence de parts de marché supérieure à 30% sur les marchés concernés26.

67. La probabilité que l’opération fausse le jeu de la concurrence par le biais d’effets verticaux dépend en effet de la capacité des parties à restreindre l’accès de ses concurrents à ses services ou à réduire effectivement leurs débouchés, de l’incitation des parties à mettre en œuvre une telle stratégie et des effets de cette stratégie sur les marchés en cause.

68. En l’espèce, l’opération est susceptible d’entraîner des effets verticaux entre le marché de l’offre de diagnostics et de soins hospitaliers sur lequel les parties sont simultanément présentes et voient leur position renforcée à l’issue de l’opération et le marché des centres de soins de suite et de réadaptation.

69. Néanmoins, au niveau régional, le seul segment de marché de l’offre de soins et de diagnostics sur lequel les parties disposent d’une part de marché supérieure à 30 % est celui correspondant au groupement de prestation de l’ophtalmologie, dont l’essentiel des actes ne supposent pas des soins de suites et de réadaptation.

70. Par ailleurs, au niveau local, la quasi-totalité des établissements de C2S ou d’Elsan proposant des SSR sont situés à plus d’une heure de trajet en voiture de leurs établissements proposant des soins ou diagnostics hospitaliers.

71. Figurent seulement deux exceptions parmi les établissements SSR d’Elsan : la polyclinique La Pergola (Elsan), située à environ 55 minutes de trajet en voiture de Saint-Odilon (C2S) et à un peu plus de 60 minutes de trajet en voiture de la clinique du Renaison (C2S) de Roanne, et la clinique du Morvan (Elsan), située à environ 60 minutes de trajet en voiture de Saint-Odilon (C2S). Or, la majorité des soins délivrés au sein de ces établissements hospitaliers ne donnent pas lieu à des soins de suite et de réadaptation (ces transferts représentent moins de [0-5] % des séjours pour chacune de ces cliniques). S’agissant des spécialités de soins sur lesquelles sont actifs ces établissements, et pouvant donner lieu à des SSR spécialisés (GP cardiovasculaire, chirurgie thoraco-vasculaire, pneumologie, neurologie, appareil locomoteur et appareil digestif), aucun établissement des parties ne propose de SSR spécialisés correspondants. Les patients devront donc s’adresser à des concurrents.

72. En outre, il existe une forte présence de centres de SSR situés dans les zones isochrones de 60 minutes autour des établissements de Saint-Odilon et du Renaison offrant des services de SSR indifférenciés ou polyvalents ou une prise en charge spécialisée pour les personnes âgées polypathologiques, dépendantes ou à risque de dépendance, comme les offres de SSR des parties. Ainsi les concurrents d’Elsan disposent de centre de SSR pour leurs patients nécessitant de tels soins.

73. Quant au risque de verrouillage des débouchés entre l’activité de SSR des parties d’une part, et celle sur le marché de l’offre de diagnostic et de soins d’autre part, celui-ci peut être écarté compte tenu de la faible part de marché des parties sur le marché des SSR dans les différentes régions concernées, de la présence de nombreux SSR concurrents à ceux d’Elsan dans les zones isochrones de 60 minutes autour des établissements de Saint-Odilon et du Renaison.

74. Tout risque d’effet vertical entre les activités des parties en matière d’offre de diagnostic et de soins hospitaliers d’une part, et de SSR d’autre part, peut donc être écarté.

75. S’agissant de l’éventuel marché de l’hospitalisation à domicile, la faible position des parties permet d’écarter tout risque d’effet non-horizontal résultant d’un effet de levier mis en œuvre à partir de cette activité. Quant au risque de mise en œuvre d’un effet de levier depuis les activités des parties en matière d’offre de diagnostics et de soins hospitaliers au bénéfice des activités de HAD, il est exclu par la réglementation applicable. En effet, les services de HAD font l’objet d’une autorisation sur un territoire limité, ce qui rend impossible l’adressage depuis un établissement éloigné de cette zone. En l’espèce, les deux centres de HAD permanents de C2S sont actifs dans des zones éloignées géographiquement des cliniques MCO d’Elsan.

76. Tout risque d’effet non horizontal entre les activités des parties en matière d’offre de diagnostic et de soins hospitaliers d’une part, et de HAD d’autre part, peut donc être écarté.

DÉCIDE

Article unique : L’opération notifiée sous le numéro 21-039 est autorisée.

NOTES :

1 Ce résumé a un caractère purement informatif. Seuls font foi les motifs de la décision numérotés ci-après.

2 Hors radiothérapie, imagerie médicale et entités offrant des services d’hospitalisation à domicile.

3 Source : Google Maps.

4 Elsan réalise un chiffre d’affaires mondial de 2,2 milliards d’euros pour le dernier exercice clos en 2020.

5 Elsan réalise un CA dans l’Union européenne de [confidentiel] d’euros pour le dernier exercice clos en 2020, essentiellement en France.

6 Il n’en va pas de même dans l’ensemble des États membres. Ainsi, la Commission européenne a identifié un marché de soins hospitaliers privés au Royaume-Uni (voir les décisions de la Commission européenne COMP/M.4367 du 16 mars 2007 – APW/APSA/Nordic Capital/ Capio et COMP/M.4788 du 21 août 2007 – Rozier/BHS).

7 Voir, par exemple, les décisions de l’Autorité de la concurrence n°20-DCC-38 relative à la prise de contrôle exclusif de la société Hexagone Santé Méditerranée et de la SCI Bonnefon-Carnot par le groupe Elsan, n° 18-DCC-162 du 15 octobre 2018 relative à la prise de contrôle exclusif du groupe Capio par Ramsay Générale de Santé, n° 17-DCC-95 du 23 juin 2017 relative à la prise de contrôle exclusif du groupe MédiPôle Partenaires par le groupe Elsan,, n° 15-DCC-146 du 26 octobre 2015 relative à la prise de contrôle exclusif de Vitalia par Vedici Holding (CVC Capital Partners), ainsi que les lettres du ministre chargé de l’économie C2007-91 au conseil de la société Vitalia Développement 2, relative à une concentration dans le secteur de l’offre de diagnostics et de soins en établissements de santé, C2007-80 du 24 juillet 2007 au conseil de la société Vitalia Développement 1, relative à une concentration dans le secteur des établissements de soins en France, C2006-105 aux conseils de la société Capio santé SA, relative à une concentration dans le secteur de la production de diagnostics et de soins en établissement de santé du 26 octobre 2006, et les décisions de la Commission européenne COMP/M.7725 du 28 août 2015 – Vedici/Vitalia, COMP/M.7221 du 24 avril 2014 – Bridgepoint Capital/Medipartenaires, et COMP/M.5805 du 21 mai 2010 – 3i/Védici Groupe.

8 L’Agence technique de l’information sur l’hospitalisation (ATIH), fondée en 2000, est un établissement public de l’État à caractère administratif placé sous la tutelle des ministres chargés de la santé, des affaires sociales et de la sécurité sociale. L'agence est chargée de la collecte, l’hébergement et l’analyse des données des établissements de santé : activité, coûts, organisation et qualité des soins, finances, ressources humaines ; la gestion technique des dispositifs de financement des établissements : calcul des tarifs annuels hospitaliers, allocation de ressources ; la réalisation d’études sur les coûts des établissements sanitaires et médico-sociaux : élaboration des méthodologies et d'outils, pilotage des études, publication annuelle des coûts hospitaliers et de l’élaboration et la maintenance des nomenclatures de santé : classification internationale des maladies (Cim), classification commune des actes médicaux (CCAM), catalogue spécifique des actes de rééducation et de réadaptation (CSAR). L’agence intervient dans le secteur sanitaire sur les quatre champs de l’activité hospitalière : médecine, chirurgie, obstétrique (MCO) ; l’hospitalisation à domicile (HAD) ; soins de suite et de réadaptation (SSR) et de la psychiatrie.

9 Les autorisations énumérées à l’article R.6122-25 concernent les activités de soin suivantes : (i) la médecine, (ii) la chirurgie, (iii) gynécologie-obstétrique, néonatologie, réanimation néonatale ; (iv) psychiatrie, (v) soins de suite et de réadaptation, (vi) soins de longue durée ; (vii) greffes d'organes et greffes de cellules hématopoïétiques, (viii) traitement des grands brûlés, (ix) chirurgie cardiaque, (ix) activités interventionnelles sous imagerie médicale, par voie endovasculaire, en cardiologie, (xi) neurochirurgie, (xii) activités interventionnelles par voie endovasculaire en neuroradiologie, (xiii) médecine d'urgence, (xiv) réanimation, (xv) traitement de l'insuffisance rénale chronique par épuration extrarénale, (xvi) activités cliniques et biologiques d'assistance médicale à la procréation et activités biologiques de diagnostic prénatal, (xvii) traitement du cancer et (xviii) examen des caractéristiques génétiques d'une personne ou identification d'une personne par empreintes génétiques à des fins médicales.

10 Sont inclus dans ces segmentations une ou plusieurs catégories relevant des séjours en erreur, c'est-à-dire des séjours pour lesquels les données remontées par les établissements de santé sont contradictoire ou insuffisantes. Ces catégories sont exclues des développements ci- dessous.

11 Voir la décision n° 20-DCC-38 précitée.

12 Voir notamment les décisions COMP/M.7725, COMP/M.7221 et COMP/M.5805 précitées.

13 Le département correspond généralement au périmètre des nouveaux « territoires de démocratie sanitaire » définis par les ARS, qui remplacent les territoires de santé depuis l’entrée en vigueur de la loi n° 2016-41 du 26 janvier 2016 de modernisation du système de santé.

14 Voir notamment les décisions n° 18-DCC-162, n° 17-DCC-95 et n° 15-DCC-146 précitées.

15 Décision n°20-DCC-38 précitée.

16 Voir décision n°20-DCC-38 précitée.

17 Ibid.

18 Les cliniques Saint François et La Pergola pour Elsan et la clinique Saint Odilon pour C2S.

19 Voir notamment les décisions de l’Autorité de la concurrence n°20-DCC-182 relative à la prise de contrôle exclusif du groupe Inicea par la société Korian, n° 20-DCC-38 précitée, n° 16-DCC-95 du 29 juin 2016 relative à la prise de contrôle conjoint d’actifs de la Fondation hospitalière Sainte Marie par MGEN et Harmonie Mutuelle, n° 14-DCC-132 du 15 septembre 2014 relative à la prise de contrôle exclusif de la société Colisée par le groupe Eurazeo, n° 14-DCC-22 du 21 février 2014 relative à la fusion-absorption de la société Médica par la société Korian, n° 10-DCC-179 du 13 décembre 2010 relative à la prise de contrôle exclusif du groupe Mediter et Mieux-Vivre par la société Orpéa et n° 10-DCC-132 du 11 octobre 2010 relative à la création de deux entreprises communes par DomusVi et GDP Vendôme.

20 Ibid.

21 Décision de la Commission européenne COMP/M.7725, Vedici / Vitalia ; décisions n°11-DCC-57 du 4 April 2011 relative à la prise de contrôle du groupe Médipôle Sud Santé par le groupe Bridgepoint ; n°14-DCC-22 du 21 février 2014 relative à la fusion-absorption de la société Médica par la société Korian ; n°17-DCC-95 du 23 juin 2017 relative à la prise de contrôle exclusif du groupe MédiPôle Partenaires pour le groupe Elsan.

22 Voir les décisions n° 20-DCC-38, n° 18-DCC-162 et n° 17-DCC-95 précitées.

23 Ibid.

24 Il convient de noter que les parties exploitent toutes deux, dans certains de leurs établissements, des IRM et des scanners. Toutefois, les activités des parties en matière d’imagerie médicales ne se chevauchent que dans la zone délimitée par l’ARS correspondant aux départements de l’Allier et du Puy-de-Dôme. Dans cette zone les parties contrôlent trois scanners et trois IRM (un scanner pour C2S et deux scanners et trois IRM pour Elsan). Dans sa communication relative à l’offre d’imagerie médicale dans la région Auvergne-Rhône-Alpes, l’ARS constatait pour la zone Allier-Puy-de-Dôme la présence de 17 IRM et de 25 scanners. Ainsi, les patients pourront disposer d’un grand nombre de solutions alternatives au matériel d’imagerie médicale des parties. Tout risque d’atteinte à la concurrence par le biais d’effet horizontal peut donc être écarté s’agissant de cette activité.

25 Les segments présentés ci-dessous correspondent aux seules autorisations sur lesquelles les parties sont actives.

26 Voir paragraphe 720 des Lignes directrices de l’Autorité de la concurrence relatives au contrôle des concentrations.