ADLC, 3 mai 2011, n° 11-DCC-66

AUTORITÉ DE LA CONCURRENCE

relative à la prise de contrôle conjoint de la société LNTP par les groupes Queguiner et VM Matériaux

L’Autorité de la concurrence,

Vu le dossier de notification adressé au service des concentrations le 29 novembre 2010 et déclaré complet le 28 mars 2011, relatif à la prise de contrôle conjoint de la société LNTP par les groupes Queguiner et VM Matériaux, formalisée par une décision de l’assemblée générale de Financière LNBTP et un projet de pacte d’actionnaire entre Celtramat et Financière VM Distribution ;

Vu le livre IV du code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L.430-1 à L.430-7 ;

Vu les éléments complémentaires transmis par les parties au cours de l’instruction ;

Adopte la décision suivante :

I. Les entreprises concernées et l’opération

1. Le groupe Queguiner, actif dans le secteur du négoce de matériaux de construction et produits pour la construction et la rénovation de bâtiment, est présent dans les quatre départements de la région Bretagne (Côtes-d’Armor (22), Finistère (29), Ille-et-Vilaine (35) et Morbihan (56)). Il est contrôlé par Monsieur Claude Queguiner.

2. VM Matériaux est un groupe familial qui a pour principale activité le négoce de matériaux de construction et de produits pour la construction et la rénovation de bâtiment, principalement dans les régions Pays de la Loire, Poitou Charente et Normandie, ainsi qu'au nord de l'Aquitaine et à l'est des régions Centre et Limousin. La société VM Matériaux, société de tête du groupe, détient, par l’intermédiaire de sa filiale Financière VM Distribution, 100 % du capital social de la société par actions simplifiée Financière LNBTP (ci-après « Financière LNBTP ») qui détient elle même 70 % du capital social de la société par actions simplifiée Le Négoce des Travaux Publics, (ci-après « LNTP »).

3. LNTP distribue, auprès d’une clientèle essentiellement composée de professionnels, des matériaux de travaux publics, à travers deux agences situées à Saint-Herblain (Loire-Atlantique, 44) et Vannes (Morbihan, 56). LNTP détient en outre la société à responsabilité limitée Le Négoce des Travaux Publics Rennes (ci-après « LNTP Rennes »), active dans le même secteur à travers une agence située à Saint-Jacques-de-la-Lande (Ille-et-Vilaine, 35).

4. L’opération* consiste en l’acquisition par le groupe Queguiner, via sa filiale Celtramat, de 50 % du capital et des droits de vote de Financière LNBTP. En vertu d’un projet de pacte d’actionnaire entre Celtramat et Financière VM Distribution, Financière LNBTP comportera un comité de gestion composé à parité par les deux actionnaires dont la décision unanime sera nécessaire pour un ensemble de décisions stratégiques.

5. En ce que qu’elle se traduit par une prise de contrôle conjoint de Financière LNBTP et de ses filiales par les groupes Queguiner et VM Distribution, l’opération notifiée constitue une opération de concentration au sens de l’article L.430-1 du code de commerce.

6. Les entreprises concernées réalisent ensemble un chiffre d’affaires total sur le plan mondial de plus de 150 millions d’euros (groupe Queguiner : […] millions d’euros pour l’exercice clos le 31 décembre 2010 ; Groupe VM Matériaux : […] millions d’euros pour la même année). Chacune réalise, en France, un chiffre d’affaires supérieur à 50 millions d’euros (groupe Queguiner : […] millions d’euros pour l’exercice clos le 31 décembre 2010* ; Groupe VM Matériaux : […] millions d’euros pour la même année). Compte tenu de ces chiffres d’affaires, l’opération ne revêt pas une dimension communautaire. En revanche, les seuils de contrôle mentionnés au point I de l’article L. 430-2 du code de commerce sont franchis. La présente opération est donc soumise aux dispositions des articles L. 430-3 et suivants du code de commerce relatifs à la concentration économique.

II. Délimitation des marchés pertinents

7. Les groupes Queguiner et VM Matériaux sont tous deux actifs dans le secteur du négoce de matériaux de construction (ou « BTP »). Leur filiale commune, LNTP, sera plus particulièrement spécialisée dans les matériaux pour les travaux publics. Ils sont présents à l’amont en qualité d’acheteurs de matériaux auprès des fabricants et à l’aval en tant que vendeurs.

A. DELIMITATION DES MARCHES DE PRODUITS ET SERVICES

1. LES MARCHES AMONT DE L’APPROVISIONNEMENT EN MATÉRIAUX DE CONSTRUCTION

8. En matière d’approvisionnement en matériaux de construction (ou « BTP »), la pratique décisionnelle distingue autant de marchés qu’il existe de familles de produits1 (notamment le bâtiment et les travaux publics), chacune ayant des caractéristiques propres2. La structure de l’offre, la dynamique tarifaire ou encore les contraintes de fabrication peuvent, en effet, varier sensiblement d’une famille de produit à l’autre3.

9. La pratique décisionnelle a envisagé l’existence d’une segmentation plus fine à l’intérieur du marché des matériaux pour travaux publics correspondant aux matériaux de voirie, aux tuyaux d’assainissement ou aux dalles et pavés4. La question d’une segmentation du marché de l’approvisionnement matériaux de travaux public peut cependant être laissée ouverte en l’espèce dans la mesure où, quelle que soit la délimitation retenue, les conclusions de l’analyse concurrentielle demeureront inchangées.

2. LES MARCHES AVAL DU NÉGOCE DE MATÉRIAUX DE CONSTRUCTION

10. La pratique décisionnelle, tant communautaire que nationale, définit le négoce de matériaux de construction (ou « BTP ») comme « une activité traditionnelle par laquelle des négociants vendent sur stock l’ensemble des matériaux nécessaires aux entreprises du bâtiment »5. Cette activité consiste à fournir en gros un large assortiment de matériaux qui, bien que non substituables entre eux, sont toutefois nécessaires et souvent associés pour réaliser un projet de construction6.

11. Les matériaux ainsi commercialisés sont destinés principalement à des professionnels, ce qui implique des spécificités dans l’organisation de la distribution des produits (stocks plus importants, délais de paiement, peu de ventes à emporter, etc.) ainsi que dans la largeur et la profondeur des gammes de matériaux proposés7. Ce marché se distingue ainsi de la distribution de matériel de bricolage, dans la mesure où l’offre des négociants s’adresse à une demande propre8. En l’espèce, les parties ont une clientèle principalement composée de sociétés de travaux publics actives notamment dans la plomberie, le gros oeuvre, les canalisations, les terrasses de voierie.

12. Au sein du marché du négoce de matériaux du BTP, la pratique décisionnelle a établi une distinction entre les négociants « généralistes » et les « spécialistes », en fonction de la profondeur de la gamme de matériaux distribués9. Ainsi, l’offre des négociants « généralistes » porte sur un assortiment complet de gammes de produits. Les négociants « spécialisés », dont l’offre est centrée sur une famille de produits, proposent pour leur part des gammes plus profondes et une expertise plus poussée sur des lignes de produits particulières. Dès lors, même si des points de vente généralistes et spécialisés peuvent être très proches géographiquement, ils ne sont que très imparfaitement substituables10.

13. La pratique décisionnelle a également distingué des sous-segments selon la spécialisation des négociants11. A ce titre, elle a étudié les segments du négoce de matériaux du secteur du bâtiment (ou construction), tels que le négoce de matériaux de couverture, d’isolation et de toiture, d’aménagement intérieur, d’isolation industrielle12. L’existence d’un segment du négoce de matériaux de travaux publics a aussi été envisagée13. En effet, en matière de travaux publics, la demande émane d’une catégorie particulière que sont les entreprises intervenant sur les chantiers de travaux publics14. Ces sociétés réalisent notamment des travaux qui permettent de relier les bâtiments construits aux réseaux (adduction d’eau, électricité, assainissement par exemple) et d’équiper les infrastructures publiques (routes, trottoirs, canaux, canalisations, voies ferrées, pont notamment). Ces ouvrages nécessitent pour leur réalisation des techniques particulières et des outils qui leur sont propres. Les entreprises de travaux publics sont en outre soumises à un régime légal spécifique, régi par le code des marchés publics. De plus, la distribution des matériaux de travaux publics est soumise à des contraintes spécifiques au secteur telles que la durée des chantiers, la nécessité de pouvoir répondre rapidement à une demande localisée, l’influence du cycle de la dépense publique locale. Les entreprises du secteur trouvent ainsi la profondeur de gamme nécessaire à leur activité en s’adressant principalement à des distributeurs spécialisés. Ces spécificités ont d’ailleurs conduit les principaux distributeurs à créer des enseignes spécialisées, comme Point P Travaux Publics, au sein du groupe Saint-Gobain.

14. Dès lors, les effets de l’opération seront principalement analysés sur un marché global du négoce en matériaux de construction ainsi que sur le segment des négociants spécialisés en matériaux de travaux publics.

B. DELIMITATION DES MARCHES GEOGRAPHIQUES

1. LES MARCHES AMONT DE L’APPROVISIONNEMENT EN MATÉRIAUX DE CONSTRUCTION

15. En ce qui concerne les marchés de l’approvisionnement en matériaux de BTP, la pratique décisionnelle retient, au minimum, une dimension nationale15. En effet, la plupart des fournisseurs sont actifs sur l’ensemble du territoire et ont une offre de produits et une politique commerciale uniforme16. Cette analyse se vérifie également sur le segment des matériaux pour travaux publics, les principaux fournisseurs étant de dimension nationale ou internationale (Saint-Gobain, Bona Sabla, Wavin, par exemple).

2. LES MARCHES AVAL DU NÉGOCE DE MATÉRIAUX DE CONSTRUCTION

16. La pratique décisionnelle considère que les marchés du négoce de matériaux sont de dimension locale, les professionnels du secteur effectuant principalement leurs achats à proximité de leur zone d’intervention17.

17. En pratique, les trajets réalisés par les acheteurs de matériaux de construction varient selon le degré de spécialisation du point de vente concerné. Dès lors, les zones de chalandises définies s’étendent sur un rayon de 50 km au plus autour du point de vente18 pour les négociants généralistes19 et de 50 à 75 km environ autour du point de vente, assimilées généralement à l’échelon départemental, pour les négociants spécialisés20. En matière de négoce de matériaux de travaux publics, une dimension régionale a pu être envisagée dans le cas de l’Ile-de-France pour une société active sur l’ensemble de cette zone21.

18. En l’espèce, chacun des points de vente de LNTP réalise au moins 90 % de son chiffre d’affaires au sein de son département d’implantation. LNTP est ainsi actif dans les départements des Côtes-d’Armor (22), de l’Ille-et-Vilaine (35), de la Loire-Atlantique (44) et du Morbihan (56). En matière de négoce de matériaux de travaux publics, le groupe Queguiner est actif dans les départements des Côtes-d’Armor (22), du Finistère (29), d’Ille-et- Vilaine (35) et du Morbihan (56).

19. Au cas d’espèce, l’analyse concurrentielle sera principalement menée dans les départements des Côtes-d’Armor (22), de l’Ille-et-Vilaine (35), et du Morbihan (56) ainsi qu’au niveau régional (Bretagne).

III. Analyse concurrentielle

A. ANALYSE DES EFFETS HORIZONTAUX SUR LES MARCHES AMONT DE L’APPROVISIONNEMENT EN MATÉRIAUX

20. Sur le marché amont de l’approvisionnement en matériaux de BTP, de dimension nationale, LNTP et ses maisons mères, qui sont présentes en tant qu’acheteurs, détiendront une part de marché de [0-5] %, alors que Point P, filiale du groupe Saint-Gobain, détient une part de marché de [30-40] % environ.

21. Sur le segment de l’approvisionnement en matériaux de travaux publics, LNTP aura une part de marché nationale d’environ [0-5] % et sera confrontée à très nombreux concurrents, tels que Frans Bonhomme*, Pum Plastique*, Point P TP*, dont certains sont adossés à de grands groupes internationaux.

22. Par conséquent, l’opération n’est pas de nature à porter atteinte à la concurrence sur les marchés amont de l’approvisionnement en matériaux de construction et de travaux publics.

B. ANALYSE DES EFFETS HORIZONTAUX SUR LES MARCHES AVAL DU NÉGOCE DE MATÉRIAUX DE CONSTRUCTION

23. Sur marché global du négoce de matériaux de construction (ou « BTP »), que les parties estiment à 18,8 milliards d’euros, LNTP et ses maisons mères détiendront une part de marché de [0-5] % au niveau national. En Bretagne, leur part de marché sera de [10-20] % et elles feront face à la concurrence de Point P ([20-30] %) et de Wolseley ([10-20] %).

24. Au niveau départemental, LNTP et ses maisons mères détiendront une part de marché de [5- 10] % dans les Côtes-d’Armor (22), de [20-30] % dans le Finistère (29), de [5-10] % en Ille-et-Vilaine (35) et de [10-20] % dans le Morbihan (56). Dans chacun de ces départements, elles seront confrontées à la concurrence de Point P qui détient au minimum une part de marché de [20-30] %, mais aussi des sociétés PUM ou Bretagne Matériaux (à l’exception du Finistère), elles aussi filiales de Saint-Gobain.

25. Le segment du négoce de matériaux de travaux publics est le seul marché sur lequel la filiale commune LNTP sera présente. En plus du chiffre d’affaires de 11,8 millions d’euros réalisé sur ce marché par LNTP en 2009, doit être pris en compte celui réalisé par le groupe Queguiner la même année, soit […] millions d’euros. Sur un total au niveau national estimé par les parties à 5,8 milliards d’euros, la part de marché de l’entreprise commune sera de moins de [0-5] %.

26. Les deux groupes ne sont présents avec cette activité que dans la région Bretagne. La part de marché des parties y sera de [5-10] % et elles feront face à la concurrence de sociétés de négoce de travaux publics de dimension nationale, telles que Frans Bonhomme (18 agences), PUM (filiale du groupe Saint-Gobain, 12 agences), Point P TP (filiale du groupe Saint- Gobain, 6 agences) ou régionale comme Bretagne Matériaux (filiale du groupe Saint-Gobain, 21 agences).

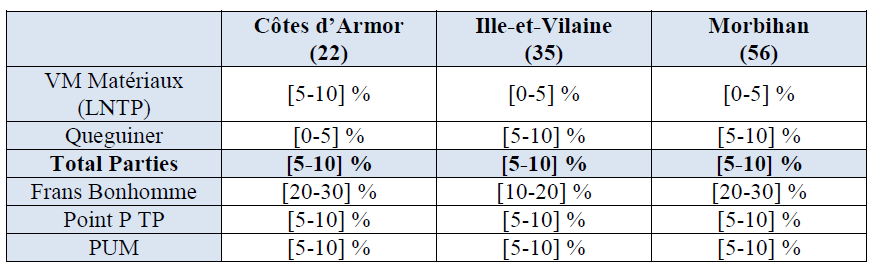

27. Au niveau départemental, LNTP sera active dans les départements des Côtes-d’Armor (22), de l’Ille-et-Vilaine (35) et du Morbihan (56). La part de marché des parties sera faible et elles seront confrontées à la concurrence de nombreuses entreprises telles que Frans Bonhomme, Point P TP, Pum :

28. En conséquence, l’opération n’est pas de nature à porter atteinte sur les marchés locaux du négoce de matériaux de travaux publics.

C. ANALYSE DU RISQUE DE COORDINATION DES SOCIETES MERES

29. Dans la mesure où l’opération implique le passage d’un contrôle exclusif du groupe VM Matériaux sur LNTP à un contrôle conjoint avec le groupe Queguiner, elle pourrait en théorie favoriser la coordination des sociétés mères sur les marchés sur lesquels elles sont simultanément actives. Un tel risque peut être envisagé de façon plus évidente si les maisons mères sont simultanément présentes sur les mêmes marchés que ceux sur lesquels opère leur filiale, mais ne peut néanmoins être écarté lorsque les activités des maisons mères et de leur filiale présentent des liens de connexité. La coordination doit cependant présenter un lien de causalité direct avec la détention d’un contrôle conjoint sur la filiale.

30. En l’espèce, les deux maisons mères et leur filiale sont simultanément actives sur des marchés aval et amont englobant l’ensemble des matériaux du BTP. LNTP sera cependant spécialisée dans le négoce des matériaux destinés aux travaux publics, marché sur lequel seule Queguiner restera présente. Comme cela a été précisé ci-dessus au §13, la demande émane sur ce marché d’une catégorie particulière d’entreprises que sont les entreprises intervenant sur les chantiers de travaux publics. Cette spécificité des demandeurs et des matériaux concernés doit conduire à écarter le risque d’une coordination des maisons mères sur les autres marchés des matériaux de construction sur lesquels elles resteront simultanément présentes.

31. En outre, une telle coordination aurait peu d’effets en raison des faibles positions détenues par ces entreprises sur les marchés concernés.

32. En conséquence, l’opération n’est pas de nature à emporter un risque concurrentiel.

DECIDE

Article unique : L’opération notifiée sous le numéro 10-0218 est autorisée.

NOTES :

* Erreur matérielle corrigée.

1 Voir par exemple les lettres du ministre de l’économie du 24 décembre 2003 aux conseils de la société Point P SA relative à une concentration dans le secteur des matériaux de construction ; du 13 mars 2006 aux conseils de la société Wolseley, relative à une concentration dans le secteur des matériaux de construction. Voir aussi les décisions de l’Autorité de la concurrence n°09-DCC-11 du 2 juin 2009 relative à la prise de contrôle exclusif de la société FDE par groupe SAMSE et n°10-DCC-03 du 12 janvier 2010 relative à la prise de contrôle du groupe MAFART par la société SNCS (groupe ACCUEIL).

2 Lettre du ministre du 5 septembre 2002.

3 Décision n°10-DCC-03 du 12 janvier 2010.

4 Lettres du ministre du 7 novembre 2002 et du 1er octobre 2003.

5 Décisions de la Commission européenne du 5 août 1994 n°IV/M.486 Holdercim / Origny – Desvroises ou du 10 décembre 2003 n°COMP/M.3313 CRH / Samse / Doras. Décisions n°09-DCC-11 et n°10-DCC-03.

6 Lettres du ministre du 5 septembre 2002 ou du 24 janvier 2007 aux conseils de la société AXA IMPEE relative à une concentration dans le secteur de l’immobilier.

7 Lettres du ministre du 5 septembre 2002 ou la décision n°10-DCC-03.

8 Décision n°COMP/M.3313 et les lettres du ministre du 5 septembre 2002, du 20 novembre 2002 et du 13 mars 2006.

9 Décision de la Commission européenne du 4 juillet 1996 n°IV/M.764 Saint-Gobain / Poliet ; du 22 juin 2000 n°COMP/M.1974 Compagnie de Saint-Gobain / Raab Karcher ; du 3 juillet 2003 n°COMP/M.3184 Wolseley / Pinault Bois & Matériaux ; et n°COMP/M.3313. Lettres du ministre du 9 septembre 2003 au président-directeur général de la société Alfaje relative à une concentration dans le secteur des matériaux de construction ; du 24 décembre 2003 ; et du 13 mars 2006. Décisions n°09-DCC-11 du 2 juin 2009 et n°10- DCC-03.

10 Lettres du ministre du 19 décembre 2002 ; du 24 décembre 2003 ; du 13 mars 2006 ; du 24 janvier 2007 ; et du 22 juin 2007 au conseil de la société France Isolation, relative à une concentration dans le secteur des matériaux de construction. Décisions n°09-DCC-11 du 2 juin 2009 et n°10-DCC-03.

11 Lettres du ministre du 1er octobre 2003 et du 24 décembre 2003.

12 Lettres du ministre du 24 janvier 2007 ou du 22 juin 2007.

13 Lettre du ministre de l’économie du 7 novembre 2002.

14 Lettre du ministre de l’économie du 7 novembre 2002.

15 Décisions de la Commission européenne du 3 juillet 1996 n°IV/M.735 BPB/Isover ou du 23 mars 2000 n°COMP/M.1873 Compagnie de Saint-Gobain / Meyer International. Lettres du ministre du 13 mars 2006. Décisions de l’Autorité de la concurrence n°09-DCC-11 et n°10-DCC-03.

16 Décisions n°COMP/M.1873 ; n°COMP/M.3184; et n°COMP/M.3313. Lettres du ministre du 13 mars 2006.

17 Décision n°10-DCC-03.

18 Lettre du ministre du 5 septembre 2002. Décision n°10-DCC-03.

19 Décision n°IV/M.764 ; n°COMP/M.1974 ; n°COMP/M.3184 ; et n°COMP/M.3313. Lettres du ministre du 1er octobre 2003 et du 13 mars 2006. Décision n°09-DCC-11.

20 Lettres du ministre du 24 décembre 2003 et du 13 mars 2006. Décision n°10-DCC-03.

21 Lettre du ministre du 7 novembre 2002.

* Erreur matérielle corrigée.