ADLC, 10 juin 2011, n° 11-DCC-94

AUTORITÉ DE LA CONCURRENCE

relative à la prise de contrôle exclusif de la société ECF par la société Weinberg Capital Partners

L’Autorité de la concurrence,

Vu le dossier de notification adressé au service des concentrations le 5 mai 2011 et déclaré complet le 12 mai 2011, relatif à l’acquisition de la société ECF par la société Weinberg Capital Partners, formalisée par un contrat d’achat d’actions en date du 29 avril 2011 ;

Vu le livre IV du code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L. 430-1 à L. 430-10 ;

Vu les éléments complémentaires transmis par les parties au cours de l’instruction ;

Adopte la décision suivante :

I. Les entreprises concernées et l’opération

1. Weinberg Capital Partners SAS (ci-après « Weinberg »), active dans le secteur du capital investissement, [Confidentiel]. Elle est agréée par l’AMF. Weinberg assure la gestion du fonds commun de placement à risque WCP#1 et détient le contrôle exclusif de sociétés actives dans divers secteurs (distribution de pièces pour les poids lourds, location de véhicules industriels, conception et fabrication de prothèses pour les hanches et les genoux, distribution de matériaux de construction, pharmacie). Elle détient aussi la société SAS Industrie (ci-après « SASA »), active dans le secteur de la conception et la commercialisation d’équipements de cuisson destinés aux professionnels de la boulangerie- pâtisserie.

2. ECF est active dans le secteur de la distribution de petits matériels et consommables non alimentaires auprès des professionnels de la restauration. ECF est détenue à hauteur de 87,58 % par la holding EF Logistique SAS (ci-après « EFL »), de 9,37 % par Financière Groupe Ecotel, les 3,04 % restants étant détenus par des personnes physiques. ECF possède six filiales en France et 5 filiales en Belgique, au Luxembourg, en Italie et aux Emirats Arabes Unis.

3. En vertu d’un contrat d’achat d’actions en date du 29 avril 2011, l’opération consiste en l’acquisition par Weinberg, via la société Newco, de 98,9 % du capital et des droits de votre d’ECF, d’une part indirectement, via l’acquisition de 100 % du capital d’EFL, et d’autre part directement via l’acquisition de 11,3 % du capital et des droits de vote d’ECF. Le reste du capital d’ECF sera réparti entre la société Financière Ecotel, certains cadres dirigeants du groupe et quelques partenaires financiers. Les actionnaires minoritaires ne détenant pas d’avantages excédant ceux habituellement conférés aux actionnaires minoritaires pour la protection de leurs intérêts financiers Weinberg détiendra un contrôle exclusif sur ECF.

4. En ce qu’elle se traduit par la prise de contrôle exclusif de ECF par Weinberg, l’opération notifiée constitue une concentration au sens de l’article L. 430-1 du code de commerce.

5. Les entreprises concernées réalisent ensemble un chiffre d’affaires total sur le plan mondial de plus de 150 millions d’euros (Weinberg Capital : […] millions d’euros; ECF : […] millions d’euros) et réalisent en France un chiffre d’affaires supérieur à 50 millions d’euros (Weinberg Capital : […] millions d’euros ; ECF : […] millions d’euros). Compte tenu de ces chiffres d’affaires, l’opération ne revêt pas une dimension communautaire. En revanche, les seuils de contrôle mentionnés au I de l’article L. 430-2 du code de commerce sont franchis. Cette opération est donc soumise aux dispositions des articles L. 430-3 et suivants du code de commerce relatifs à la concentration économique.

II. Délimitation des marchés pertinents

6. ECF est actif dans le secteur de la distribution de petit matériel et de consommables pour les professionnels de la restauration hors foyer, et en particulier la restauration commerciale indépendante, les chaînes de restauration et la restauration collective. Il propose à ses clients une gamme de produits dans les arts de la table ainsi que des produits d’entretien, de cuisine et divers consommables non alimentaires. Weinberg est présent, à travers sa filiale SASA, dans le domaine de la production et de la distribution de supports de cuisson anti-adhérents à destination des boulangeries-pâtisseries.

A. DÉLIMITATION DES MARCHÉS EN TERMES DE PRODUITS ET SERVICES

7. En l’espèce, les produits concernés par la présente opération sont la production et la vente des petits instruments de cuisine tels que marmites, casseroles, poêles et moules à des clients professionnels (grossistes distributeurs ou clients finaux). A ce jour, la pratique décisionnelle ne s’est pas prononcée sur la délimitation d’un tel marché. Toutefois, le ministre s’est prononcé sur la délimitation du marché voisin des équipements de cuisines professionnelles (réfrigérateurs, fours, plaques de cuissons…)1. Dans ces décisions, le ministre avait envisagé de distinguer les sous marchés (i) de la fabrication d’équipements de cuisines professionnelles et celui de l’installation, de la distribution et du service après vente, (ii) des équipements de cuisine professionnelle et celui des équipements de boulangeries pâtisseries professionnelle, (iii) en fonction de l’usage des produits (cuisson, réfrigération, laverie etc…).

8. En l’espèce, si une segmentation en fonction de la fabrication et de l’installation n’est pas pertinente, il serait envisageable de procéder à une segmentation en fonction de l’usage des produits et de distinguer les produits à destination de la restauration collective et ceux à destination de la boulangerie pâtisserie.

9. En tout état de cause, les conclusions de l’analyse concurrentielle demeurant inchangées quelle que soit la segmentation retenue, il n’est pas nécessaire de trancher la question de la délimitation exacte du marché en cause.

B. DÉLIMITATION GÉOGRAPHIQUE DES MARCHÉS

10. Dans les décisions relative aux marchés des équipements de cuisine, le ministre, tout en laissant la question ouverte, avait envisagé un marché de dimension national voire communautaire.

11. Il n’est pas nécessaire de se prononcer en l’espèce sur la délimitation exacte du marché, les conclusions de l’analyse concurrentielle demeurant inchangées quelle que soit la segmentation retenue.

III. Analyse concurrentielle

12. Sur le marché global des petits équipements de cuisine, les parties n’ont pas été en mesure de fournir leur part de marché avec précision mais celle-ci demeurera en tout état de cause inférieure à 10 %.

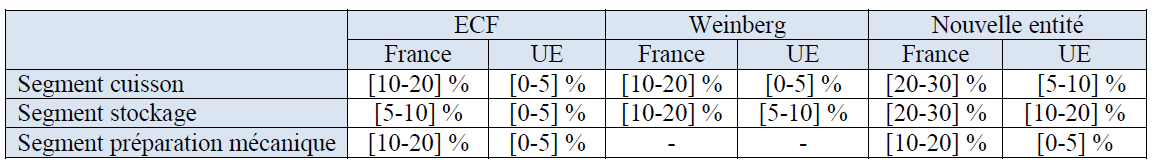

13. Si l’on envisage une segmentation en fonction de l’usage des produits, les parts de marché des parties n’excèderont pas 25 % :

14. En outre, les parties devront faire face à de nombreux concurrents dont Metro, qui détient des parts de marché entre 11 et 25 % en fonction des segments.

15. Si l’on opère une segmentation entre les marchés de produits à destination de la restauration collective et ceux à destination de la boulangerie pâtisserie, l’opération n’entraine aucun chevauchement d’activité, ECF n’étant pas présent sur ce dernier segment.

16. Par conséquent, l’opération n’est pas de nature à porter atteinte à la concurrence et ce, quelle que doit la segmentation envisagée.

DECIDE

Article unique : L’opération notifiée sous le numéro 11-0075 est autorisée.

NOTES :

1 Lettres du ministre de l’économie C2006-135 du 2 décembre 2006 et C2007-157 du 12 décembre 2007