ADLC, 17 avril 2013, n° 13-DCC-47

AUTORITÉ DE LA CONCURRENCE

relative à la prise de contrôle exclusif de la société coopérative agricole Les Fromageries de Blâmont par la société coopérative Sodiaal Union

L’Autorité de la concurrence,

Vu le dossier de notification adressé complet au service des concentrations le 12 mars 2013, relatif à la prise de contrôle exclusif de la société coopérative agricole Les Fromageries de Blâmont par la société coopérative Sodiaal Union, formalisée par des procès verbaux de conseils d’administration approuvant le projet de fusion en date des 3 et 15 janvier 2013 ;

Vu le livre IV du code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L. 430-1 à L. 430-7 ;

Vu les éléments complémentaires transmis par les parties au cours de l’instruction ;

Adopte la décision suivante :

I. Les entreprises concernées et l’opération

1. La société Sodiaal International, société anonyme de droit français, est une filiale à 100 % de Sodiaal Union (ci-après « Sodiaal »), coopérative agricole regroupant plus de 9 100 agriculteurs coopérateurs. Le groupe Sodiaal est principalement actif dans la collecte du lait de ses adhérents et sa transformation par les différentes branches du groupe : Candia SA, contrôlée exclusivement par Sodiaal1, commercialise essentiellement du lait de consommation sous forme liquide ; la Compagnie des Fromages et Richesmonts SCA (ci-après « CFR »), contrôlée conjointement par Sodiaal et le groupe Bongrain2, produit et commercialise des fromages à pâte molle et des fromages à pâte pressée non cuite ; Régilait SAS, contrôlée conjointement par Sodiaal et le groupe Laïta3, intervient sur les marchés des laits en poudre et concentrés destinés à la grande consommation ; Yoplait, filiale commune avec General Mills produit et commercialise des produits laitiers ultra-frais (notamment des yaourts, desserts lactés, crème liquide UHT).

2. La société coopérative agricole Les Fromageries de Blâmont (ci-après « Blâmont ») regroupe environ 350 producteurs, situés en Lorraine. Elle a pour activité principale la collecte de lait. Elle procède également à l’achat, auprès de producteurs tiers, de lait spécial (30 millions de litres) pour la fabrication du Brie de Meaux, fromage AOP. Blâmont via ses filiales a également pour activité la transformation de lait collecté en fromage ainsi que l’affinage du fromage. Le groupe dispose de quatre sites industriels de fabrication et de conditionnement de fromage ainsi que trois sites d’affinage et de conditionnement. Blâmont fabrique, affine et commercialise du munster, du brie de Meaux et du comté. De manière plus marginale, Blâmont commercialise également de la cancoillotte et de la crème fraîche épaisse.

3. L’opération, qui consiste en la fusion par absorption de Blâmont par Sodiaal, a été approuvée par les conseils d’administration des deux groupes coopératifs respectivement les 15 et 3 janvier 2013. En ce qu’elle se traduit par la prise de contrôle exclusif des actifs susvisés de Blâmont par Sodiaal, l’opération constitue une opération de concentration au sens de l’article L. 430-1 du code de commerce.

4. Les entreprises concernées réalisent ensemble un chiffre d’affaires total sur le plan mondial de plus de 150 millions d’euros (Sodiaal : 4,421 milliards d’euros pour 2011 ; Blâmont : 79,132 millions d’euros). Deux au moins de ces entreprises réalisent en France un chiffre d’affaires supérieur à 50 millions d’euros (Sodiaal : 3,27 milliards ; Blâmont : 68,74 millions d’euros). Compte tenu de ces chiffres d’affaires, l’opération ne revêt pas une dimension communautaire. En revanche, les seuils de contrôle mentionnés au I de l’article L. 430-2 du code de commerce sont franchis. Cette opération est donc soumise aux dispositions des articles L. 430-3 et suivants du code de commerce relatifs à la concentration économique.

II. Délimitation des marchés pertinents

En amont (A), les groupes Sodiaal et Blâmont interviennent, en qualité d’acheteurs, sur le marché de la collecte de lait auprès des producteurs ainsi que sur le marché des meules en blanc de comté. En aval (B), Sodiaal et Blâmont sont simultanément présentes sur les marchés de la commercialisation de fromages.

A. LES MARCHES AMONT

1. LES MARCHÉS DE LA COLLECTE DE LAIT

5. La pratique décisionnelle communautaire4 et nationale5 considère qu’en ce qui concerne les marchés de la collecte de lait, l’offre et la demande de chaque type de lait (lait de vache, lait de brebis, etc.) constituent autant de marché pertinents. Il a également été envisagé des segmentations plus fines isolant notamment le lait issu de l’agriculture biologique6 ou le lait destiné à la fabrication de produits sous appellation d’origine contrôlée7 ou protégée (ci-après « AOC » ou « AOP »).

6. Les activités de Blâmont et Sodiaal se chevauchent uniquement pour la collecte de lait de vache conventionnel et biologique.

7. Au cas d’espèce, la question de la délimitation précise de ces marchés peut être laissée ouverte, dans la mesure où les conclusions de l’analyse concurrentielle demeureront inchangées, quelles que soient les délimitations retenues. L’analyse concurrentielle sera menée en opérant une distinction entre le lait conventionnel et le lait biologique, hypothèse la plus défavorable aux parties.

8. Dans les Etats membres concernés par les opérations qu’elle a examinées, la Commission européenne a estimé que les marchés de la collecte de lait avaient une dimension nationale8. Elle a néanmoins relevé que « si le lait cru classique peut théoriquement être transporté sur de longues distances, la distance moyenne entre les exploitations et les unités de transformation est d’approximativement 40 à 50 km »9.

9. Pour la France, les autorités de la concurrence ont aussi retenu une aire de 50 kilomètres environ de rayon autour des laiteries et analysé les opérations au niveau régional, départemental ou infra-départemental10.

10. En l’espèce, les parties ont présenté leurs parts de marché à un niveau national et local, leurs activités se chevauchant uniquement en région Lorraine.

2. LE MARCHE DES MEULES EN BLANC DE COMTE

11. Pour assurer leur production de comté, les industriels fromagers se fournissent auprès de « fruitières », coopératives agricoles détenues par des producteurs de lait, qui produisent des meules en blanc. Ces producteurs-fromagers peuvent affiner eux-mêmes leur production ou, le plus souvent, les revendre à des affineurs qui les affinent pendant plusieurs mois voire plusieurs années avant de les commercialiser. Le ministre a déjà eu l’occasion d’identifier un marché de meules en blanc de comté11.

12. S’agissant de la délimitation géographique du marché, le ministre a précisé qu’elle était identique à celle déjà définie pour la collecte de lait.

13. Il n’y a pas lieu de remettre en cause ces délimitations à l’occasion de la présente opération.

B. LES MARCHÉS AVAL DES FROMAGES

1. LES MARCHÉS DE PRODUITS

14. La pratique décisionnelle communautaire et nationale se réfère à plusieurs critères pour segmenter les marchés de fromages : la famille à laquelle appartient le produit (a), le canal de distribution (b), puis, pour les grandes et moyennes surfaces (ci-après « GMS »), le mode de distribution (c) et le positionnement commercial des produits (d).

a) Distinction en fonction des familles de fromages

15. La pratique décisionnelle nationale a retenu en première approche une segmentation suivant la nomenclature produit de l’INSEE, qui comporte sept familles : les fromages frais, les fromages fondus, les pâtes persillées, les fromages de chèvre, les pâtes molles, les pâtes pressées cuites et les pâtes pressées non cuites12. Les groupes Sodiaal et Blâmont sont simultanément présents sur les seuls marchés des fromages à pâte pressée cuite, avec l’emmental et le comté, et des fromages à pâte molle, avec le brie et le munster.

16. Les parties fabriquent également de la cancoillotte, un fromage à texture presque liquide composé de lait caillé et de beurre. Toutefois, compte tenu de la position marginale de Sodiaal sur ce secteur d’activité de taille au demeurant très modeste13, celui-ci ne fera pas l’objet d’une analyse spécifique.

Les fromages à pâte pressée cuite

17. Les fromages à pâte pressée cuite (ci-après « fromages PPC ») sont des fromages produits à partir de lait de vache. Le lait est écrémé pour obtenir une certaine quantité de matières grasses puis il est mis en cuve jusqu’à obtention d’une coagulation pour séparer le caillé du petit lait. Le caillé est ensuite cuit et brassé à 55 degré, puis égoutté et mis dans un moule. Le fromage est ensuite pressé dans le moule, puis affiné. Les principaux fromages PPC sont l’emmental, le comté, le beaufort, le gruyère ainsi que le maasdam, le ministre ayant considéré que « le Leerdammer est un produit concurrent du gruyère, de l’emmental et du comté »14.

18. La pratique décisionnelle15 a envisagé une segmentation des fromages PPC, en distinguant les fromages bénéficiant d’une AOC/AOP et a utilisé cette distinction pour définir un marché pertinent du comté dont les conditions de production sont spécifiques du fait de l’AOP dont il bénéficié.

19. En outre, à l’instar de la Commission européenne qui a analysé de façon distincte différents fromages à pâte molle dans sa décision du 18 octobre 200716, on pourrait s’interroger sur une segmentation entre les différents types de fromages PPC et, plus précisément, sur l’existence d’un marché de l’emmental. Toutefois, la question peut rester ouverte, les conclusions de l’analyse concurrentielle demeurant inchangées quelle que soit la délimitation retenue.

20. La question du format des fromages PPC, selon qu’ils sont râpés17 ou vendus en portion a été envisagée par le ministre18 qui l’a laissée ouverte. En effet, si du côté de la demande, la majorité des répondants au test de marché considère qu’il s’agit de deux marchés distincts, il existe une très forte substituabilité du côté de l’offre. La plupart des fournisseurs de fromages PPC sont en effet en mesure de proposer et de vendre ces deux formats de produits rapidement et sans augmentation de coûts substantielle, le fromage râpé étant une façon de valoriser les chutes après la découpe de la meule en portions. En tout état de cause, il n’est pas nécessaire de se prononcer plus avant sur la délimitation exacte du marché, la position des différents acteurs étant sensiblement la même sur les segments du fromage râpé et du fromage en portion.

21. En conséquence, et en l’espèce, l’analyse sera menée sur le marché des PPC dans son ensemble, sur le segment de l’emmental ainsi que sur le marché du comté.

Les fromages à pâte molle

22. Les fromages à pâte molle sont des fromages qui ne subissent, au moment de leur fabrication, ni chauffage ni pressage. Après un simple égouttage naturel, ils sont affinés pour développer une moisissure de surface. Ce processus de fabrication permet d’obtenir une pâte onctueuse, voire coulante à pleine maturité. Le camembert, le brie, le coulommiers, le munster, le maroilles appartiennent à cette famille.

23. La Commission européenne a envisagé de segmenter ce marché par type de fromage, en faisant notamment la distinction entre le brie, le camembert et le coulommiers, en raison du caractère peu évident de la substituabilité de l’offre et de la demande entre ceux-ci19. De même, comme pour les fromages PPC, une segmentation du marché en distinguant les fromages bénéficiant d’une AOC ou AOP peut être envisagée.

24. Au cas d’espèce, les activités des parties se recoupent uniquement sur le brie et le munster, ce dernier correspondant à un produit AOP. Le brie, quant à lui, peut être AOP, s’il est vendu sous appellation Brie de Meaux, ou non AOP. En l’espèce, Blâmont commercialise du brie AOP, alors que Sodiaal commercialise du brie non AOP.

25. En tout état de cause, la question de la délimitation précise de ce marché peut être laissée ouverte, en l’absence de tout problème concurrentiel.

b) Distinction en fonction du canal de distribution

26. La pratique décisionnelle nationale20 a envisagé de segmenter les marchés des fromages selon le canal de distribution, en distinguant les produits destinés aux grandes et moyennes surfaces (ci-après « GMS ») et les commerces de proximité, les produits destinés à la restauration hors foyer (ci-après « RHF ») et enfin les produits vendus à l’industrie agro-alimentaire (ci-après « IAA »). Cette distinction se justifierait notamment par l’existence de différences en termes de demandeurs, de conditionnement, d’emballage, de diversité de gamme, de réseaux de distribution.

27. Au cas d’espèce, les parties sont présentes sur les canaux de la GMS et de la RHF

c) Pour les produits destinés aux GMS, distinction en fonction du mode de distribution

28. La pratique décisionnelle21 nationale a envisagé, à plusieurs reprises, de segmenter les marchés selon le mode de distribution. En effet, en France, les fromages sont commercialisés par la grande distribution soit en libre-service, soit à la coupe. Cette distinction implique, en amont, des conditionnements différents, les produits vendus en libre-service étant préemballés.

d) Pour les produits destinés aux GMS, distinction en fonction du positionnement commercial des fromages

29. Sur le marché de la commercialisation de fromages aux GMS, les parties sont présentes sous leurs propres marques (ci-après « MDF ») et fabriquent par ailleurs des produits sous marque de distributeur (ci-après « MDD »). Elles proposent également des fromages vendus sous marque premier prix (MPP) et plus marginalement sous marque hard discount (MHD)22.

30. Conformément à la pratique décisionnelle relative à d’autres marchés de produits alimentaires23, il convient de s’interroger sur la pertinence d’une segmentation du marché de la vente de fromages aux GMS selon le positionnement commercial des produits et d’apprécier si le fournisseur détenant une position importante sur l’un de ces segments serait en mesure d’exercer un pouvoir de marché vis-à-vis des distributeurs ou si ce pouvoir de marché serait confronté à la concurrence des fournisseurs présents sur les autres segments.

31. A titre liminaire, il convient d’indiquer qu’il n’y a pas lieu de distinguer les MDD des MPP et MHD, dans la mesure où les différences de qualité et de prix reste limitées tant au stade de la vente au détail que de la vente en gros. L’analyse sera donc menée sur un segment unique comprenant aussi bien les fromages vendus sous MDD que sous MPP et sous MHD.

32. Comme cela a été constaté pour de nombreux autres produits, les modalités d’approvisionnement du circuit GMS diffèrent entre les MDD et les MDF. En effet, les MDD font l’objet d’un cahier des charges défini par l’acheteur (la GMS), qui détaille les caractéristiques attendues du produit. Le fournisseur n’intervient donc qu’en application du cahier des charges et n’a, contrairement aux fournisseurs de MDF, aucun rôle dans la définition des stratégies commerciales de ces marques (décisions de lancement de nouveaux produits, politique de communication, etc.). Par ailleurs, à la différence des MDF, l’identité de l’opérateur qui approvisionne une enseigne en fromages vendus sous MDD reste inconnue du consommateur final. De plus, les produits vendus sous MDD font très généralement l’objet d’appels d’offres alors que les produits vendus sous MDF font l’objet d’un contrat de référencement dans le cadre de négociations de gré à gré où la marque et les efforts promotionnels jouent un rôle important. Le test de marché réalisé à l’occasion de la présente opération confirme que les achats de MDD et les achats de MDF sont souvent confiés à des équipes distinctes au sein de chaque enseigne.

33. Cependant, si l’analyse de l’opération concerne exclusivement le marché amont de l’approvisionnement des GMS, le pouvoir de marché que peuvent éventuellement exercer sur ce marché les producteurs de MDF et de MDD est contingent du comportement des consommateurs sur les marchés aval mettant en relation les GMS avec les clients, et donc de la substituabilité, du point de vue des consommateurs, entre les différents produits. Les négociations entre les GMS et leurs fournisseurs prennent donc place dans un contexte concurrentiel différent selon le degré de différenciation des produits en termes de goût, de qualité, de prix ou d’emballage et selon la notoriété des marques de fabricants. Un fort taux de pénétration des MDD sur un segment peut confirmer le fait qu’elles exercent une pression concurrentielle significative sur les MDF.

34. Du côté de l’offre, le fait que les mêmes fabricants fournissent les GMS à la fois en produits sous MDD et en produits à leur marque peut constituer un indice de l’appartenance des deux types de produits au même marché.

35. Dans sa décision du 18 octobre 200724, relative notamment au marché français des fromages à pâte molle, la Commission européenne avait déjà considéré que « la concurrence des MDD sur les MDF sur les marchés de détail [devait] être prise en compte dans l’analyse concurrentielle ». En l’espèce, le test de marché confirme que les MDF sont fortement concurrencées par les MDD.

36. Ainsi, il a été relevé que, du côté de l’offre, les fromages MDD et MDF sont généralement fabriqués par les mêmes producteurs. En effet, les principaux industriels, titulaires de marques notoires, tels que les groupes Lactalis, Bongrain, Ermitage, Sodiaal, répondent aux appels d’offres de la grande distribution pour leurs approvisionnements en MDD. Néanmoins il peut exister des producteurs spécialisés en MDD.

37. Du point de vue de la demande, en ce qui concerne la différenciation en termes de goût, de qualité ou d’emballage, la majorité des réponses n’ont pas relevé de différences très significatives, la part non négligeable de produits AOC ou AOP (tels que le reblochon, le roquefort, le saint-nectaire, le cantal, le munster, le brie de Meaux) pouvant expliquer en partie ce constat. De plus, s’agissant de la notoriété des marques de fabricants, il est relevé que celle-ci varie fortement d’une famille de fromages à une autre, avec certaines marques considérées comme incontournables (par exemple Vache Qui Rit, Président, Caprice des Dieux). C’est ainsi que, si les fromages MDD ont connu une progression régulière dans les ventes des GMS, atteignant aujourd’hui environ 45 % sur le marché global des fromages, la part qu’ils représentent dans chacune des catégories de fromages varie considérablement (de moins de 20 % à plus de 75 %), eu égard justement à la notoriété plus ou moins grande des marques. Plus précisément, en ce qui concerne les marchés concernés, les MDD réalisent respectivement 80 % des ventes d’emmental, 42 % des ventes de comté, 60,8 % du marché du brie et 44 % du marché du munster25.

38. En tout état de cause, la question de la segmentation selon le positionnement commercial des fromages peut rester ouverte, dans la mesure où quelle que soit l’hypothèse envisagée, l’analyse concurrentielle demeure inchangée.

2. LES MARCHÉS GÉOGRAPHIQUES

39. Dans le domaine alimentaire, les autorités de la concurrence considèrent généralement que la concurrence s’exerce au niveau national26. Les préférences, les goûts et les habitudes des consommateurs, les différences de prix, des variations de parts de marché des opérateurs dans les différents pays, et la forte présence de marques nationales justifient cette délimitation.

40. Dans le secteur des fromages, la Commission européenne a relevé que les marchés avaient un « caractère fortement national en raison de l’existence de demandes et d’offres présentant des spécificités nationales très marquées, qui peuvent conduire à définir différents marchés de produits par pays »27. L’Autorité28 a également confirmé la dimension nationale des marchés des fromages, même si elle n’a pas exclu que la concurrence puisse, pour certains produits spécifiques tels que l’emmental, s’exercer sur une zone géographique plus large.

41. Au cas d’espèce, l’analyse sera menée au niveau national, la question de la délimitation précise des marchés pouvant toutefois être laissée ouverte.

III. Analyse concurrentielle

A. LES MARCHES AMONT

1. LES MARCHES DE LA COLLECTE DE LAIT

a) Analyse des effets non coordonnés

La position des acteurs

42. Sur le marché français de la collecte de lait, estimé en 2011 par le CNIEL à 24 milliards de litres, les parts de marché de Sodiaal et Blâmont sont respectivement de 17 % et 0,6 %, soit une part de marché cumulée de 17,6 %. Le groupe Lactalis se présente comme le leader de la collecte de lait avec une part de marché de 20 %. D’autres concurrents sont également présents : Bongrain (14,6 % de parts de marché), Laïta (5,6 %).

43. Au niveau régional, les activités de Sodiaal et Blâmont se chevauchent uniquement en Lorraine, les deux coopératives y collectant du lait de vache conventionnel et biologique. Concernant le lait conventionnel, pour un volume de lait de vache collecté dans cette région de l’ordre de 1,292 milliards de litres, Sodiaal et Blâmont ont respectivement collecté dans cette région […] de litres (part de marché de [10-20] %) et […] de litres (part de marché de [10-20] %), soit une part de marché cumulée de [20-30] %. Concernant le lait biologique, pour un volume de lait collecté dans cette région de l’ordre de 32 millions de litres, Sodiaal et Blâmont ont respectivement collecté dans cette région […] de litres (part de marché de [0-5] %) et […] de litres (part de marché de [5-10] %), soit une part de marché cumulée de [5-10] %.

44. Au niveau départemental, les activités de collecte des parties se chevauchent en Moselle et en Meurthe et Moselle. Les deux coopératives collecteront ainsi après l’opération environ [30-40] % du lait conventionnel en Moselle et [60-70] % en Meurthe et Moselle. S’agissant du lait biologique, plus de 70 % des volumes collectés en Meurthe et Moselle le sera par les parties.

45. Cependant, une analyse menée sur des zones de collecte d’un rayon de 50 km autour de chaque laiterie, conformément à la pratique décisionnelle décrite ci-dessus, montre que les producteurs de lait situés sur ces zones conservent la possibilité d’écouler leur production chez de nombreux autres industriels situés dans les départements limitrophes, notamment les Vosges, où sont présents des sociétés commerciales tels que Lactalis (Sarrebourg, Moselle et Corcieux, Vosges), Bongrain (Illoud et Le Tholy, Vosges), Ermitage (Bulgneville, Vosges), Senegral (Château-Salins, Moselle) et Rians (Neufchâteau, Vosges). En outre, les exploitants laitiers gardent la possibilité de rejoindre une des coopératives présentes dans la région Lorraine (Freiwald, Unicoolait) et qui procèdent déjà à la collecte du lait en Moselle et Meurthe et Moselle.

46. En tout état de cause, conformément à la pratique décisionnelle communautaire29 et nationale30, le statut de coopérative du groupe acquéreur doit être pris en compte pour évaluer un éventuel pouvoir de marché qui lui permettrait d’exploiter une situation de dépendance de ses fournisseurs. La coopérative Les Fromageries de Blâmont étant absorbée par la coopérative Sodiaal Union, les adhérents coopérateurs de Blâmont rejoignent automatiquement Sodiaal qui a l’obligation de collecter le lait dans les mêmes conditions et au même prix que les autres adhérents.

47. Comme l’a déjà indiqué l’Autorité31, la puissance de marché d’une coopérative vis-à-vis de ses adhérents peut également être limitée par le fait qu’elle ne maîtrise pas son approvisionnement, les adhérents bénéficiant en revanche d’une sécurisation de leurs débouchés. Le statut de Sodiaal prévoit ainsi que :

- la coopérative est tenue, indépendamment des conditions du marché, de collecter la totalité du lait produit par ses adhérents (clause d’exclusivité) ;

- la coopérative n’a pas la liberté de choisir l’implantation de ses ressources laitières, par exemple en fonction de coûts de collecte plus faibles, la zone géographique d’activité étant déterminée par les statuts ;

- les producteurs adhérents, dont les conditions d’exclusion sont limitées, ont un droit au renouvellement de leur adhésion, ce qui restreint la possibilité d’étendre ou de réduire les zones de collecte.

48. La clause d’exclusivité de son statut de coopérative garantira donc à l’ensemble des fournisseurs de la nouvelle entité une sécurisation de leurs débouchés, d’autant plus appréciable que l’opération prend place dans une conjoncture marquée par une surproduction de lait en France. Ce contexte permet par ailleurs d’écarter tout problème d’accès des concurrents à la collecte de lait lié à un renforcement des positions de Sodiaal sur ces marchés, et ce quelle que soit la dimension géographique de ces marchés.

b) Analyse des effets coordonnés

49. A l’issue de l’opération, les trois ou quatre premières entreprises collecteront ensemble plus de 85 % du lait dans les départements de la Moselle et de la Meurthe et Moselle. Un risque de coordination des comportements des acheteurs ne peut cependant être plausiblement évalué au niveau de deux départements alors que les principaux acteurs sur ce marché sont présents sur l’ensemble du territoire.

50. Comme cela a déjà été souligné dans le cadre de précédentes opérations, le risque de création ou de renforcement de position dominante collective sur les marchés en cause doit à ce stade être écarté. En effet, il apparait improbable que les acteurs présents sur ces marché, sociétés commerciales et coopératives, aient une incitation à coordonner leurs comportements d’achat compte tenu de la divergence de leurs intérêts économiques propres.

51. L’opération n’est donc pas susceptible de porter atteinte à la concurrence sur ces marchés par le biais d’effets coordonnés.

2. LE MARCHE DE L’ACHAT DE MEULES EN BLANC DE COMTE

52. En 2011, la production de meules en blanc s’est élevée à environ 60 000 tonnes32. Sodiaal a acheté […] tonnes de meules en blanc, soit une part de marché de l’ordre de [10-20] %. Blâmont a acheté […] tonnes, soit une part de marché de l’ordre de [0-5] %. La part de marché de la nouvelle entité sera de l’ordre de [20-30] %. Les principaux affineurs concurrents sur ce marché sont Ermitage, Arnaud, Rivoire et Jacquemin et Petite, qui, selon les parties, détiennent des parts de marché respectives de l’ordre de [10-20] %.

B. LES MARCHES DES FROMAGES

1. LE CIRCUIT DE L’APPROVISIONNEMENT DES GMS

a) Les fromages à pate pressée cuite (« PPC »)

53. Sur le segment des PPC vendus à la coupe, la part de marché de la nouvelle entité sera de [5-10] % ([5-10] % pour Sodiaal et [0-5] % pour Blâmont) pour l’ensemble des PPC et de [20-30] % sur le marché du comté ([5-10] % pour Blâmont et [20-30] % pour Sodiaal). Elle fera face à la concurrence d’autres producteurs comme Arnaud ([30-40] %), Petite ([10-20] %), Rivoire et Jacquemin ([10-20] %) et Vagne ([5-10] %). Les activités des parties ne se chevauchent presque pas sur le segment de l’emmental, Blamont étant très faiblement présent ([…] tonnes) et les proportions d’emmental vendues par Sodiaal pour les rayons à la coupe des GMS étant également faibles33.

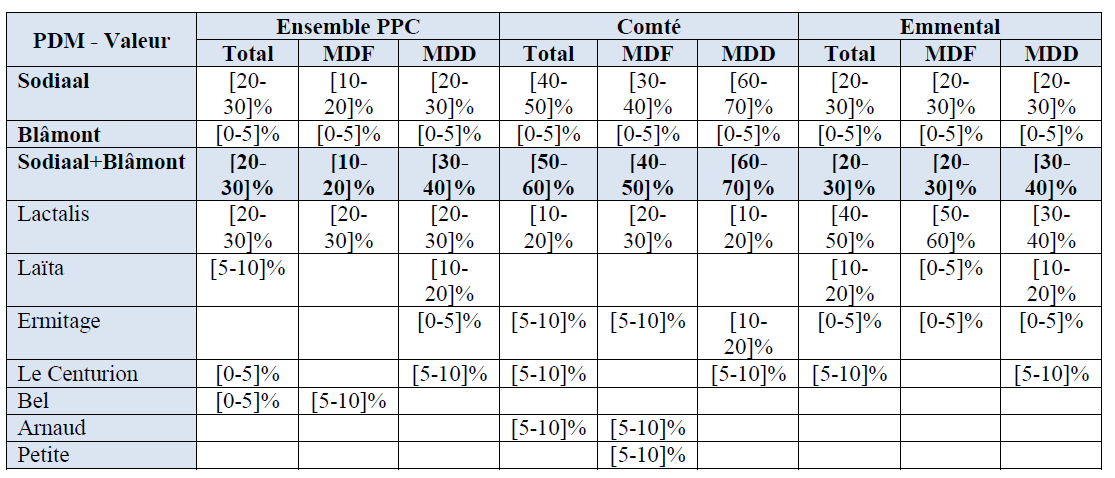

54. Sur le segment des fromages vendus en libre service, les parts de marché des parties et de leurs principaux concurrents, exprimées en valeur sont présentées dans le tableau ci-dessous :

55. Il ressort de ces données que, s’agissant de l’ensemble des PPC, les parts de marché des parties restent modérées ([30-40] % maximum pour les MDD) avec un faible incrément ([0-5] % maximum pour les MDD). En outre, la nouvelle entité restera confrontée à la concurrence de Lactalis, Laïta et Le Centurion.

56. Sur le segment de l’emmental, les parts de marché des parties restent modérées ([30-40] % maximum pour les MDD). En outre, la nouvelle entité restera confrontée à la concurrence de Lactalis, leader sur le marché de l’emmental ainsi que de Laïta, Le Centurion et Ermitage.

57. Sur le segment du comté, les parts de marché de la nouvelle entité seront plus importantes ([60-70] % pour les MDD, [50-60] % pour l’ensemble des MDD+MDF). Les éléments recueillis au cours de l’instruction indiquent que les clients des parties disposent sur ce marché d’alternatives suffisantes pour que l’opération n’emporte pas un risque de hausse de leurs prix d’approvisionnement ou de baisse de la qualité des produits ou des conditions d’approvisionnement. Les concurrents des parties, comme Lactalis, Ermitage et Le Centurion qui ont des positions plus modérées mais non négligeables, sont en effets présents à la fois en MDF et MDD et seront à même d’exercer une pression concurrentielle sur la nouvelle entité, d’autant que certains ont indiqué avoir des capacités non utilisées de production. Par ailleurs, certain affineurs de taille plus modeste (Petite, Vagne, Rivoire et Jacquemin et SeigneMartin) ont créé une structure commune, Les Affineurs Réunis, en vue de la commercialisation de leurs produits auprès des GMS. En outre, il convient de souligner que les GMS disposent sur ce type de marché d’un pouvoir de négociation important vis-à-vis de leurs fournisseurs, particulièrement en ce qui concerne leur approvisionnement en MDD. Celui-ci résulte à la fois de la concentration des groupes de grande distribution, de leur organisation en tant qu’acheteurs professionnels et de la remise en cause annuelle des contrats d’approvisionnement MDD.

b) Les fromages à pâte molle (« PM »)34

58. Sur le segment des fromages à pâtes molles vendus à la coupe, la part de marché de la nouvelle entité sera de [10-20] %. Elle serait, si ce segment était lui-même subdivisé par type de fromages, de [30-40] % pour le brie ([20-30] % pour Blâmont et [5-10] % pour Sodiaal) et de [30-40] % sur le munster ([10-20] % pour Blâmont et [20-30] % pour Sodiaal). Toutefois, les parties feront face à la concurrence de Lactalis ([20-30] % sur le marché de l’ensemble des fromages à pâte molle, [30-40] % sur le brie), Bongrain ([30-40] % sur le marché de l’ensemble des fromages à pâte molle) et Ermitage ([30-40] % sur le munster).

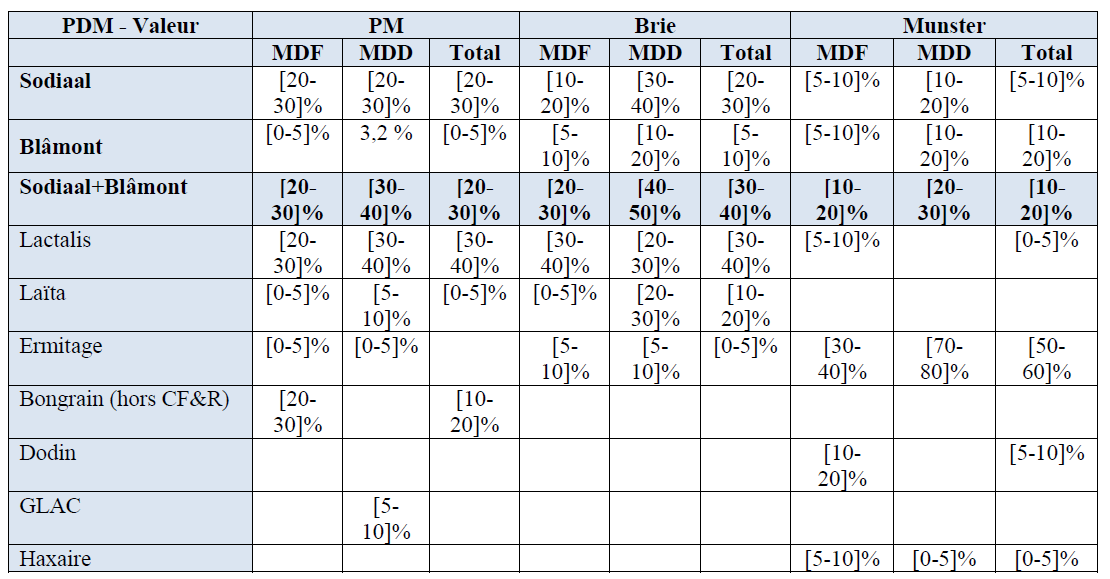

59. Sur le segment des fromages vendus en libre service, les parts de marché des parties et de leurs principaux concurrents, exprimées en valeur sont présentées dans le tableau ci-dessous :

60. Il ressort de ces données que, sur le marché des fromages à pâte molle, les parts de marché des parties restent modérées ([30-40] % maximum pour les MDD) avec un faible incrément ([0-5] % maximum pour les MDD). En outre, la nouvelle entité restera confrontée à la concurrence de Lactalis (leader du marché), de Laïta, Ermitage et Bongrain qui sont à la fois présents en MDD et en MDF et GLAC spécialisé en MDD.

61. Sur le segment du brie, les parts de marché de la nouvelle entité seront plus importantes en MDD ([40-50] %) mais sont limités à environ [30-40] % pour le total MDD+MDF. Les concurrents des parties sont présents à la fois en MDD et MDF, deux d’entre eux, Lactalis et Laïta, ayant des parts de marché supérieures à 20 % pour les MDD et Lactalis étant le leader du marché en MDF et constituent des alternatives crédibles pour les acheteurs des GMS.

62. Sur le segment du munster, la part de marché de la nouvelle entité se renforce en MDD mais elle fera face au leader de marché, Ermitage, qui détient une part de marché très importante tant en MDD (72 %) qu’en MDF (32,5 %).

***

63. Il résulte de ce qui précède que l’opération n’est pas de nature à porter atteinte à la concurrence sur les marchés des fromages à pâte pressée cuite et des fromage à pâte molle et ce, quelle que soit la segmentation envisagée.

2. LA RHF

64. Les parties ne commercialisent pas de fromage à pâte molle via ce canal.

65. Concernant les PPC, les parties évaluent leur part de marché totale à 24,9 % mais ne sont pas en mesure d’évaluer leur part de marché par type de fromage. Toutefois, Blâmont ne commercialise que de faibles quantités dans ce circuit (500 tonnes d’emmental et 370 tonnes de comté). En outre, la nouvelle entité sera en concurrence avec des intervenants significatifs tels que Lactalis, Laïta et Ermitage et fera face à des acheteurs puissants tels que France frais, Pomona, Promocash et Unifrais.

66. Par conséquent, l’opération n’est pas de nature à porter atteinte à la concurrence sur les marchés des PPC via le canal de la RHF quelle que soit la segmentation envisagée.

DECIDE

Article unique : L’opération notifiée sous le numéro 13-018 est autorisée.

NOTES :

1 Sodiaal détient 84 % du capital de Candia, les actionnaires minoritaires ne possédant pas de droit de veto susceptible de leur conférer une influence déterminante sur Candia.

2 CFR est une société en commandite par actions, comprenant un unique associé commandité, la société CFR Gestion Sas, et deux actionnaires commanditaires, Sodiaal (50 %) et Bongrain (50 %) ; le capital de la société CFR Gestion SAS, associé commandité unique et gérant de CFR, est détenu lui-même, à parts égales, par Bongrain et Sodiaal.

3 Le capital de la SAS Régilait est réparti, à parts égales, entre Laïta et Sodiaal, ces deux derniers groupes étant représentés à parité dans les organes de direction de Régilait.

4 Décision de la Commission européenne n° COMP/M.4344 - Lactalis/Nestlé/JV du 24/08/2006.

5 Notamment, les décisions n° 12-DCC-83 du 13/06/2012 relative à la fusion entre Nordmilch eG, Humana Milchunion eG et Molkereigenossenschaft Bad Bibra eG ; n° 11-DCC-150 du 10/10/2011 relative à la prise de contrôle exclusif de la coopérative Elle-et-Vire par le groupe coopératif Agrial ; n° 10-DCC-110 du 01/09/2010 relative à la prise de contrôle exclusif du groupe Entremont par le groupe Sodiaal.

6 Notamment, la décision n° 12-DCC-83 précitée, décision de la Commission européenne n° COMP/M.5046 - Friesland Foods/Campina du 17/12/2008.

7 Lettre du ministre n°C2005-78 du 28/10/2005 aux conseils des sociétés Finance et Management, Entremont, Unicopa.

8 Décisions de la Commission européenne n° COMP/M. 5046 précitée ; n° COMP/M.3130 - Arla Foods / Express Dairies du 10/06/2003 ; n°COMP/M. 4344 précitée.

9 Décision de la Commission européenne n°COMP/M. 5046 précitée.

10 Décision n° 10-DCC-110 du 01/09/2010 relative à la prise de contrôle exclusif du groupe Entremont par le groupe Sodiaal ; Décision n°11-DCC-150 du 10/10/2011 relative à la prisez de contrôle exclusif de la coopérative Elle-et-Vire par le groupe coopératif Agrial ; Décision n° 12-DCC-83 du 13/06/2012 relative à la fusion entre Nordmilch eG, Humana Milchunion eG et Molkereigenossenschaft Bad Bibra eG.

11 Lettre du ministre n° C 2005-78 du 28/10/2005 aux conseils des sociétés Finance et Management, Entremont, Unicopa.

12 Voir par exemple la lettre du ministre n° C 2006-112 et la décision n° 10-DCC-110 du 01/09/2010 précitées.

13 La production nationale de cancoillotte est évaluée à 6 600 tonnes. Sodiaal représente moins de 1 % de cette production.

14 Lettres du ministre n° C 2003-09 du 12/11/2002 aux conseils de la société Fromagerie Bel SA et n° C 2005-78 du 28/10/2005 aux conseils des sociétés Finance et Management, Entremont et Unicopa.

15 Lettre n° C 2005-78 précité et décision du Conseil de la concurrence n° 98-D-54 du 08/07/1998 relative à des pratiques relevées dans le secteur de la production du gruyère de comté.

16 Décision n°COMP/4761 - Bongrain/Sodiaal/JV du 18/10/2007.

17 L’emmental râpé représente 75 à 80 % des ventes d’emmental.

18 Lettre n° C 2005-78 précitée.

19 Décision n° COMP/M. 4761 précitée.

20 Lettre du ministre n° C 2005-78 et décision n° 10-DCC-110 du 01/09/2010 précitées.

21 Lettres du ministre n° C 2005-78 et C 2006-102 précitées et décision n° 10-DCC-110 du 1er septembre 2010, Sodiaal-Entremont.

22 En ce qui concerne les fromages, les MDF représentent 40 % pour Sodiaal, les MDD (incluant les MPP) environ 60 % des volumes vendus. Pour Blâmont, les MDF représentent 20 %, les MDD (incluant les MPP) 80 % des volumes vendus.

23 Voir par exemple les décisions de l’Autorité de la concurrence n° 12-DCC-92 du 02/07/2012 concernant les vins tranquilles, n° 11-DCC-187 du 13/12/2011 concernant les spiritueux, ou encore n° 11-DCC-150 du 10/10/2011 concernant le cidre, n° 10-DCC-110 du 01/09/2010 concernant les fromages.

24 Décision n°COMP/4761 - Bongrain/Sodiaal/JV du 18/10/2007.

25 Décision n° COMP/M. 4761 précitée et données des parties.

26 Voir les décisions de l’Autorité de la concurrence n°09-DCC-48 dans le secteur des produits Traiteur, n°10-DCC-21 dans le secteur des légumes et champignons, n°10-DCC-60 dans le secteur des crèmes glacées.

27 Décision n° COMP/M. 4761 précitée.

28 Décision de l’Autorité n° 10-DCC-110 du 01/09/2010 relative à la prise de contrôle exclusif du groupe Entremont par le groupe Sodiaal.

29 Décision n° COMP/M. 5046 précitée.

30 Lettre du ministre n° C 2007-73 précitée.

31 Voir décision n° 10-DCC-110 précitée.

32 Rapport France AgriMer 2011 et CIGC.

33 6 % de ses ventes en MDF et 2 % en MDD.

34 Les parts de marché de CF&R, filiale commune entre Sodiaal et Bongrain ont été attribuées à Sodiaal en intégralité.