ADLC, 22 avril 2013, n° 13-DCC-49

AUTORITÉ DE LA CONCURRENCE

relative à la prise de contrôle exclusif d’actifs de la société Game France par la société Micromania Group SAS

L’Autorité de la concurrence,

Vu le dossier de notification adressé au service des concentrations le 22 janvier 2013 et déclaré complet le 27 mars 2013, relatif à la prise de contrôle exclusif par la société Micromania Group SAS de certains éléments d’actifs de la société Game France formalisée par une offre de reprise déposée le 8 janvier 2013 et acceptée par jugement du tribunal de commerce de Bobigny prononcé le 31 janvier 2013 ;

Vu le livre IV du code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L. 430-1 à L. 430-7 ;

Vu les éléments complémentaires transmis par les parties au cours de l’instruction ;

Adopte la décision suivante :

I. Les entreprises concernées et l’opération

1. La société Micromania Group SAS (ci-après « Micromania ») est une filiale de la société Gamestop France SAS, elle-même contrôlée et détenue à hauteur de 99 % de son capital par la société Gamestop Corp, société mère du groupe Gamestop. Micromania et ses filiales forment un groupe détenant 399 magasins dont 357 à l’enseigne « Micromania » et 42 à l’enseigne « Dock Games » ainsi qu’un site internet marchand. Micromania est un distributeur spécialisé dans le secteur des jeux vidéo, consoles et accessoires de jeux vidéo.

2. Les éléments d’actifs de la société Game France SA (ci-après « Game ») acquis dans le cadre de l’opération sont constitués de 44 fonds de commerce d’articles de jeux vidéo à enseigne « Game », des fichiers clients attachés à ces 44 points de vente, du stock national et du droit d’exploitation du nom commercial « Game » pendant un an à compter de la reprise.

3. L’opération s’inscrit dans le cadre de la procédure de redressement judiciaire de la société Game France ouverte le 4 septembre 2012 par le tribunal de commerce de Bobigny. Micromania s’est porté candidat à la reprise de certains actifs par une offre en date du 8 janvier 2013. Par jugement rendu le 31 janvier 2013, le tribunal de commerce de Bobigny a accepté l’offre de reprise de Micromania. En ce qu’elle se traduit par l’acquisition du contrôle exclusif par Micromania sur les actifs cibles, l’opération constitue une concentration au sens de l’article L.430-1 du code de commerce.

4. Les entreprises concernées réalisent ensemble un chiffre d’affaires total hors taxes sur le plan mondial de plus de 75 millions d’euros (Groupe Gamestop : 6,78 milliards d’euros pour l’exercice clos au 28 janvier 2012 ; actifs cibles de Game : […] d’euros pour l’exercice clos au 31 décembre 2011). Deux au moins de ces entreprises réalisent en France un chiffre d’affaires supérieur à 15 millions d’euros (Micromania et les actifs cibles Game ont respectivement réalisé […] et […] d’euros pour leurs derniers exercices clos). Compte tenu de ces chiffres d’affaires, l’opération ne revêt pas une dimension communautaire. En revanche, les seuils de contrôle mentionnés au point II de l’article L. 430-2 du code de commerce sont franchis. Cette opération est donc soumise aux dispositions des articles L. 430-3 et suivants du code de commerce relatifs à la concentration économique.

II. Délimitation des marchés pertinents

5. Les parties sont simultanément actives dans le secteur du commerce de détail de produits de jeux vidéo, désignant à la fois les consoles de jeux, les accessoires de consoles, les logiciels de jeux pour consoles et PC.

6. Dans le secteur du commerce de détail, les autorités de concurrence retiennent généralement deux catégories de marchés : (i) les marchés amont de l’approvisionnement sur lesquelles les entreprises de commerce de détail sont acheteurs et (ii) les marchés aval qui mettent en présence les entreprises de commerce de détail en tant que vendeurs et les consommateurs finals.

A. LES MARCHES DE PRODUITS

1. MARCHES DE L’APPROVISIONNEMENT EN PRODUITS DE JEUX VIDÉO

7. En ce qui concerne les marchés amont de l’approvisionnement sur lesquels les entreprises de commerce au détail sont susceptibles d’exercer une puissance d’achat, les autorités de concurrence ont relevé qu’« au niveau des approvisionnements, on peut considérer qu’il existe autant de marchés que de familles de produits sur lesquels porte la négociation, chaque distributeur mettant en concurrence les divers fournisseurs sur chacun des marchés »1. Aussi, une répartition par groupe de produits a été considérée comme la plus pertinente. En se basant sur l’organisation des divisions « achat » des distributeurs, les autorités de concurrence ont envisagé une segmentation selon les groupes de produits suivants : (i) gros électroménager ; (ii) petit électroménager ; (iii) appareils photo / cinéma ; (iv) appareils hi-fi / son; (v) appareils TV / vidéo ; (vi) ordinateurs / périphériques; et (vii) téléphonie. Les produits commercialisés par les parties sont achetés à la fois dans le groupe « appareils TV / vidéo » et dans le groupe « ordinateurs / périphériques », sur lesquels l’analyse sera menée.

8. Cependant, comme certains distributeurs sont spécialisés dans la commercialisation de produits de jeux vidéo et d’autres ont une division achat dédiée à la négociation de ces produits, l’existence d’un groupe spécifique pour les produits de jeux vidéo ne peut être exclue.

9. Au cas d’espèce, la définition précise du ou des marchés des produits de jeux vidéo peut rester ouverte, les conclusions de l’analyse demeurant inchangées quelles que soient les hypothèses retenues.

2. MARCHES DE LA DISTRIBUTION DE PRODUITS DE JEUX VIDÉO

a) Distinction par famille de produits

10. S’agissant de la distribution de produits de « divertissement-multimédia », la pratique décisionnelle a envisagé l’existence d’un marché des consoles de jeux, accessoires de consoles, jeux pour consoles et PC2 tout en laissant la question ouverte. Une délimitation plus fine par type de produits entre (i) logiciels de jeux, (ii) consoles et (iii) accessoires de jeux vidéo avait également été évoquée par le ministre3.

11. Les parties estiment qu’une segmentation par type de produit n’est pas pertinente puisque, du point de vue de l’offre, quasiment tous les types de détaillants impliqués dans la distribution de produits de jeux vidéo vendent une gamme complète (logiciels, consoles et accessoires) dans les mêmes points de vente et ne se spécialisent pas dans une catégorie particulière. Un élément confirmé par le test de marché mené à l’occasion de l’opération.

12. Cette question peut cependant être laissée ouverte, la répartition par type de produits étant similaire selon les différents distributeurs. L’analyse concurrentielle sera menée toutes familles de produits confondues, les conclusions de l’analyse demeurant inchangées

13. Par ailleurs, les parties soutiennent que les des jeux vidéo dématérialisés, c'est-à-dire proposés directement en ligne et/ou en téléchargement, devraient être inclus au sein des logiciels de jeux vidéo. Ainsi, un éditeur peut proposer un même jeu vidéo en plusieurs versions, physique et dématérialisée. Les parties relèvent également la diversification des supports sur lesquels les consommateurs peuvent désormais jouer : téléphones mobiles, tablettes, ordinateurs, consoles de jeux connectées à internet et consoles de jeux intégrant des plateformes de téléchargement. Elles estiment que ces jeux dématérialisés exercent une pression concurrentielle sur les logiciels de jeux vendus sur support physique.

14. Cependant, si le secteur du jeu vidéo se caractérise par une innovation constante et rapide, notamment en matière de dématérialisation, le terme de « jeux dématérialisés » recouvre une forte hétérogénéité de produits : des versions numériques ou « dématérialisées » de jeux pour PC ou consoles existant déjà sur supports physiques, des jeux gratuits, des jeux en ligne, notamment offerts sur des supports (tablettes, « smartphones » etc.)4 qui, contrairement aux consoles, ne sont pas exclusivement dédiés à la pratique du jeu vidéo, permettant ainsi une démocratisation de la pratique du jeu vidéo au sens large5.

15. L’essentiel des jeux dématérialisés est vendu uniquement à distance. Or, au sein même de la VAD, les offreurs de jeux dématérialisés diffèrent des offreurs traditionnels en ligne de produits physiques de jeux vidéo. Ainsi, Amazon, cité par les parties et les répondants au test de marché comme étant le leader de la vente en ligne de jeux vidéo sur supports physiques, ne propose pas de jeux en ligne ou de plateforme de téléchargement de jeux dématérialisés sur son site français. S’agissant des points de vente physique, la partie notifiante précise que les distributeurs physiques de jeux vidéo se heurtent à de fortes barrières à l’entrée dans le secteur de la distribution de jeux dématérialisés : « ces nouvelles formes de distribution en ligne nécessitent, pour les distributeurs traditionnels, des investissements informatiques extrêmement lourds, qui ne pourront pas être assumés par les distributeurs traditionnels (physiques) trop petits ou de type Grandes Surfaces Alimentaires pour qui le jeu vidéo n’est pas une cible prioritaire. Les distributeurs traditionnels ne peuvent donc pas tous intervenir sur ce segment ».

16. Par conséquent, l’analyse concurrentielle sera menée sur le marché de la distribution de produits de jeux vidéo incluant les logiciels de jeux, consoles et accessoires de jeux vidéo, mais excluant les jeux dématérialisés.

b) Distinction entre les produits neufs et d’occasion

17. Il ressort d’une étude fournie par les parties que 27 % des jeux vidéo sur support physiques consommés en France sont achetés d’occasion6. Il convient de relever l’existence de distributeurs physiques spécialisés dans la vente de produits de jeux vidéo d’occasion (réseau Game Cash par exemple) et le développement d’une offre d’occasion par certaines enseignes nationales, comme des grandes surfaces alimentaires (Auchan, Système U) ou des grandes surfaces spécialisées (Fnac). Les parties à l’opération sont également actives en matière de vente de produits d’occasion.

18. Les autorités de concurrence britanniques7 se sont interrogées sur l’existence d’un marché distinct de la vente de jeux vidéo d’occasion. Toutefois, la Competition Commission n’a pas retenu cette distinction au regard notamment de la forte sensibilité des clients aux prix relatifs des produits de jeux vidéo neufs et d’occasion et de la substituabilité du point de vue de la demande.

19. La partie notifiante estime, pour sa part, qu’en raison de l’identité des caractéristiques essentielles des jeux neufs et d’occasion, ces derniers sont visuellement et fonctionnellement similaires et donc, parfaitement substituables. Elle ajoute que les ventes de jeux d’occasion devraient subir une baisse effective dans les prochaines années du fait des dispositifs mis en oeuvre par les éditeurs pour protéger leurs oeuvres face à la revente des jeux (codes indispensables au jeu et à usage unique, disque lié à un compte en ligne etc.).

20. La majorité des répondants au test de marché indique que, pour un jeu donné, le prix de l’occasion est généralement fixé en référence au prix du neuf, et que cette décote est l’un des premiers déterminants d’achat des consommateurs de jeux d’occasion. Cette forte corrélation entre les prix du neuf et de l’occasion ainsi que la forte sensibilité au prix des consommateurs de jeux vidéo laissent présumer des possibilités d’arbitrage en cas de hausse de prix sur l’un ou l’autre des marchés, une donnée qui est, selon le test de marché, intégrée par l’ensemble des distributeurs de produits de jeux vidéos pour la fixation de leurs prix.

21. Du point de vue des offreurs, le développement d’une offre d’occasion nécessite des investissements limités (gestion des stocks, vendeur dédié, reconditionnement, tenue d’un argus etc.) qui ne constituent pas de fortes barrières au passage d’un marché à l’autre. De plus, plusieurs répondants au test de marché présentent davantage la vente de produits d’occasion comme un service supplémentaire offert à la clientèle, certains jeux n’étant plus disponibles en version neuve ou pas réédités. Ce service est parfois assorti d’un système d’échange et de reprise de jeux d’occasion qui, le cas échéant, est souvent l’unique source d’approvisionnement du rayon « occasion » du magasin.

22. Dans le cadre de la présente opération, les éléments recueillis par l’instruction ne permettent pas de considérer, aujourd’hui, la vente de jeux vidéo d’occasion comme présentant les caractéristiques d’un marché distinct. Par conséquent, l’analyse sera menée sur un marché de la vente au détail comprenant les produits neufs et d’occasion.

c) Distinction selon le canal de distribution

23. La vente au détail de produits de jeux vidéo est pratiquée dans divers formats de magasins et se développe sur internet.

Les points de vente physiques

24. Il existe différents formats de magasins actifs sur le marché de la distribution de produits de jeux vidéo : la distribution spécialisée, au travers de grandes surfaces spécialisées (ci-après « GSS »), de réseaux de magasins spécialisés sous enseigne nationale, tels que Micromania ou Game, ou de distributeurs indépendants, et la distribution généraliste avec les grandes surfaces alimentaires (ci-après « GSA »).

25. S’agissant des GSS, les parties ont proposé de retenir comme concurrents sur le marché en cause, d’une part, les GSS orientées « TV Hifi Vidéo » telles que la Fnac, Virgin, Darty, Nasa et, d’autre part, les GSS orientées « jouets » telles que Maxi Toys, King Jouet ou La Grande Récré.

26. Toutefois, il ressort de l’instruction et du test de marché que les GSS orientées « TV Hifi Vidéo » à l’exception de la Fnac, et dans une moindre mesure des enseignes telles Virgin ou Cultura, ne sont pas en mesure d’offrir la même profondeur d’assortiment par familles de produits que les magasins des parties et d’exercer une réelle pression concurrentielle. Ainsi, seule l’enseigne Fnac sera retenue au titre des GSS orientées « TV Hifi Vidéo » actives sur le marché de la distribution des produits de jeux vidéo dans l’analyse concurrentielle de la présente opération.

27. Les GSS orientées « jouets » ont une largeur de gamme plus étroite que celle des parties et davantage orientée sur un jeune public du fait de leur spécialisation dans le secteur du jouet. D’après une étude GfK8, les jeux pour « les 3 ans et plus9 » représentent 35,2 % des ventes de jeux en 2011. Toutefois, ces enseignes ne proposent pas de jeux pour « les 18 ans et plus » qui constituent la deuxième catégorie de jeux la plus consommée par les joueurs, soit 27,5 % des ventes pour l’année 201110. Ces enseignes exercent donc une certaine pression concurrentielle sur une partie des produits de jeux vidéo commercialisée par Micromania et Game dont il sera tenu compte dans l’analyse concurrentielle.

28. S’agissant des GSA, conformément à la pratique décisionnelle pour d’autres familles de produits non-alimentaires11, seuls les hypermarchés dont la surface totale est supérieure à 2 500 m2 peuvent être inclus dans le marché, dans la mesure où ils disposent de rayons permanents et proposent un nombre significatif de références avec les mêmes caractéristiques en termes de produits et de services que la distribution spécialisée. Le test de marché a confirmé que les GSA sont perçues comme des concurrents crédibles compte tenu d’une politique de prix agressive et d’une offre de services qui tend à se rapprocher de celle des magasins spécialisés (produits d’occasion, système de reprise de jeux, de pré-commande, personnalisation exclusive de produit pour le compte de l’enseigne etc.). Des répondants au test de marché soulignent aussi que les GSA disposent d’un pouvoir de négociation croissant auprès des éditeurs/fournisseurs de produits de jeux vidéo.

29. S’agissant des distributeurs indépendants, ils ont des formats de magasin et une offre en termes de produits et services très proches de ceux des parties à l’opération et sont en mesure d’exercer localement une réelle pression concurrentielle sur elles. Il convient de relever qu’un nombre croissant de distributeurs indépendants se structure en réseaux de franchise dont la taille avoisine, voire dépasse, celle du réseau Game avant la liquidation de l’enseigne (157 magasins). Ainsi, l'enseigne Game Cash dispose de 75 magasins en France depuis le rachat récent de 24 magasins Game. Elle s'inscrit comme le réseau de nouvelle génération dans le domaine du jeu vidéo et du film en France. A l'inverse de ses principaux concurrents, elle est plutôt ciblée sur les produits d’occasion, segment sur lequel elle est leader. Le réseau Jeux Vidéo And Co, développant 167 magasins aux enseignes Ultima, Virtua, Je Console, est également un grossiste spécialisé dans les domaines des logiciels de loisirs pour PC et Mac (jeux, éducatifs, culturels, vie pratique), des consoles, jeux pour consoles et accessoires, des logiciels professionnels, des DVD vidéo et des collectors (cartes, figurines). Ces deux réseaux constituent localement une véritable alternative aux points de vente des parties. Toutefois, à une échelle nationale, leurs moyens de communication promotionnelle sont plus restreints.

La vente à distance

30. Les autorités de concurrence se sont à plusieurs reprises interrogées sur une possible segmentation dans le secteur de la vente au détail de produits non alimentaires entre la vente à distance (« VAD »), d’une part, et la vente en magasins, d’autre part12, la VAD comprenant l’ensemble des canaux de distribution spécifiques à ce mode de commercialisation (Internet, catalogues et autres).

31. Les parties soulignent qu’il convient de tenir compte de la pression concurrentielle exercée sur les points de vente physiques par la vente de produits de jeux vidéo par Internet. Elles citent une étude GFK selon laquelle les ventes de produits culturels par Internet auraient doublé entre 2007 et 2011 (de 5 % à 10 %).

32. Les autorités de concurrence, tant nationale que communautaire, ont cependant jusqu’à présent relevé des différences significatives entre la vente à distance et la vente en magasins, notamment dans la manière dont les distributeurs de la VAD et de la vente « physique » communiquent et acquièrent des clients13. Elles ont ainsi relevé que, du point du vue du consommateur, l’achat en magasin offre la possibilité d’inspecter le produit souhaité et, si besoin, de bénéficier des conseils d’un vendeur spécialisé. De plus, les articles présentés sont, la plupart du temps, disponibles immédiatement. A l’inverse, la VAD présente pour sa part l’avantage de pouvoir réaliser des achats à n’importe quel moment du jour et de la semaine, depuis son lieu de résidence. La Commission européenne note14 que chaque canal de distribution présente divers avantages et inconvénients et répond à des besoins différents des consommateurs, et que les achats sur Internet ne seraient pas significativement reportés vers des magasins physiques en cas d’augmentation des prix de 5 à 10 %. La Commission conclut que ces deux canaux sont plus complémentaires que substituables.

33. En l’espèce, d’après une étude GfK fournie par les parties, le canal de distribution de la vente en ligne est en progression constante depuis 2007. Toutefois, son taux de pénétration du marché des produits de jeux vidéo reste limité, la part de marché de la vente en ligne étant estimée à 11,3 % en valeur en 2011.

34. Par ailleurs, le test de marché indique l’existence d’un certain degré de concurrence entre la VAD et la vente en magasins s’agissant de la vente de jeux vidéo sur support physique, la majorité des opérateurs précisant que la plupart des clients effectuant un achat en magasin a regardé les prix sur Internet au préalable. Cependant, les différences relevées ci-dessus par les autorités de concurrence dans d’autres secteurs se retrouvent dans le domaine de la distribution de produits de jeux vidéo. En effet, la majorité des distributeurs physiques interrogés confirment que l’achat en magasin est d’abord motivé par le conseil et les services offerts sur le lieu de vente et ensuite par la disponibilité immédiate du produit.

35. S’agissant des services offerts sur le lieu de vente, l’instruction a notamment relevé l’importance des programmes de fidélisation, et plus particulièrement des systèmes de reprise et/ou d’échange de jeux qui permettent aux clients de cumuler des points et de réaliser de nouveaux achats à moindre frais. Il ressort du test de marché qu’un grand nombre de distributeurs physiques interrogés réalisent plus de 50 % de leur chiffre d’affaires de produits de jeux vidéo avec des clients fidélisés. Les enseignes de distribution physique développent leurs services aux consommateurs afin d’accentuer leurs différences avec les acteurs de la VAD. A titre d’exemple, les distributeurs négocient avec les éditeurs de jeux des exclusivités temporaires sur des « contenus additionnels » téléchargeables pour un jeu permettant l’accès à de nouvelles missions, à un nouveau mode de jeu ou à des accessoires au sein du jeu (véhicules, costumes, territoires, armes…), sur des « goodies » (tee-shirts, figurines plastiques…) offerts avec le jeu ou encore des services de personnalisation des consoles à l’occasion de certains lancements.

36. Il convient par ailleurs de noter que près de la moitié des distributeurs de jeux ayant répondu au test de marché ne vend pas ses produits de jeux vidéo sur Internet. Seules certaines enseignes adaptent leurs stratégies commerciales pour tenir compte de la croissance des ventes par Internet, soit en créant leur propre site Internet d’enseigne sur lequel elles proposent, en complément des produits proposés en magasin, des produits spécifiques à des prix spécifiques, soit, dans certains cas, en créant elles-mêmes des sites « pure player ». La pratique décisionnelle a souligné les différences notables existant entre les sites Internet des enseignes « multi-canal » et les sites Internet des « pure players » s’agissant notamment de leurs positionnements respectifs en termes de prix et de services offerts, les enseignes disposant de points de vente physiques étant attentives à la cohérence de leurs politiques d’échange, de retour, de livraison15.

37. Il ressort de l’ensemble de ces éléments que les différences importantes entre la distribution en ligne et la distribution en magasins rendent ces canaux de distribution encore imparfaitement substituables du point du vue du consommateur, sans qu’il soit nécessaire de se prononcer sur cette question à l’occasion de la présente opération.

B. LES MARCHES GEOGRAPHIQUES

1. MARCHES DE L’APPROVISIONNEMENT EN PRODUITS DE JEUX VIDÉO

38. Les autorités de concurrence nationales16 ont considéré que les marchés de l’approvisionnement en produits de jeux vidéo étaient au moins de dimension nationale, voire européenne, sans trancher la question.

39. La partie notifiante souligne que les contrats avec leurs fournisseurs sont majoritairement conclus au niveau national bien que les schémas de distribution de ces fournisseurs soient mis en oeuvre au niveau européen voire mondial.

40. Il n’apparaît pas nécessaire de trancher cette question à l’occasion de la présente opération, dont les effets sur le marché amont de l’approvisionnement seront examinés sur la base d’un marché géographique national, les conclusions de l’analyse demeurant inchangée quelle que soit l’hypothèse retenue.

2. MARCHES DE LA DISTRIBUTION DE PRODUITS DE JEUX VIDÉO

41. Dans le secteur du commerce de détail en points de vente physiques, la concurrence s’exerce du point de vue du consommateur principalement au niveau local, sur des zones de chalandise dont la dimension varie en fonction du type de produits concernés et de l’attractivité des points de vente pour la clientèle.

42. Les autorités de concurrence utilisent différentes méthodes pour délimiter les zones de chalandise. L’une d’elle définit la zone de chalandise à partir d’un temps de trajet que le consommateur est prêt à parcourir pour atteindre un magasin pour comparer les produits et les prix d’une enseigne à l’autre17. L’autre méthode consiste à analyser le comportement réel des consommateurs, sur la base des données collectées par les points de vente sur la localisation réelle de leurs clients. Il est généralement considéré que la zone de chalandise d’un magasin peut être limitée à celle qui regroupe les clients représentant 80 % du chiffre d’affaires du magasin ou 80 % des clients du magasin, en fonction des données disponibles18. Le solde est considéré comme une clientèle ponctuelle et non significative parfois très éloignée du point de vente.

43. En l’espèce, les parties ont fourni une analyse concurrentielle des effets de l’opération sur des zones de chalandise correspondant à la localisation réelle de 80 % des clients des magasins cibles19..

44. La pratique antérieure a par ailleurs relevé dans plusieurs décisions concernant le secteur de la distribution spécialisée20 ou alimentaire21, que certains éléments de l’analyse concurrentielle peuvent être examinés dans un contexte plus large que le niveau local. En effet, d’importants paramètres de la concurrence peuvent être évalués au niveau national notamment lorsque les prix sont dans une large mesure déterminés par les distributeurs au niveau national avec une faible marge de manoeuvre laissée aux gérants pour en dévier et lorsque certaines autres décisions stratégiques sont adoptées de manière centralisée comme, par exemple, la structure des assortiments, les services après-vente, les contrôles de qualité, les campagnes de publicité, les politiques de fidélisation de la clientèle (par le biais, par exemple, de cartes de fidélité), les actions de promotion ou de lancement de nouveaux produits, ou encore la politique d’implantation des magasins.

45. Dans ces conditions, les positions des différents acteurs au niveau national ainsi que les caractéristiques des marchés de produits concernés doivent être pris en compte afin d’éclairer l’analyse des effets de l’opération sur les différents marchés locaux.

III. Analyse concurrentielle

A. LES MARCHES AMONT DE L’APPROVISIONNEMENT EN PRODUITS DE JEUX VIDEO

46. Sur un marché national de l’approvisionnement, les parties estiment que leurs parts de marché sont inférieures à 25 % quel que soit le segment considéré (famille TV / vidéo, famille ordinateurs / périphériques ou produits de jeux vidéo). La part d’achat des 44 magasins Game, objets de la présente opération, n’est pas de nature à renforcer significativement le pouvoir de marché de Micromania vis-à-vis de ses fournisseurs.

47. Les parties comptent une trentaine de fournisseurs communs qui sont le plus souvent d’envergure internationale. L’analyse des montants d’achats respectifs des parties auprès de leurs principaux fournisseurs montre que l’opération, limitée à la reprise de 44 magasins, n’est pas de nature à modifier la situation de ces fournisseurs vis-à-vis de Micromania.

B. LES MARCHES AVAL DE LA DISTRIBUTION DE PRODUITS DE JEUX VIDEO

1. FONCTIONNEMENT DES MARCHÉS

48. Les parties sont simultanément actives dans le secteur de la distribution de produits de jeux vidéo. L’acquisition de 44 points de vente, dont 10 sont situés dans des zones dont l’acquéreur était absent, permettra à Micromania de développer son réseau de distribution. Après l’opération, celui-ci sera composé de 443 points de vente maillant une très grande partie des départements métropolitains.

49. D’après une étude GfK fournie par les parties, la part de marché de Micromania peut être estimée à [20-30] % au niveau national22, [20-30] % réalisés par le réseau de distribution physique de Micromania, avant l’opération, et [0-5] % par son site internet marchand. La part de marché représentée par les 44 magasins Game peut être estimée à [0-5] %.

50. Les données GfK indiquent par ailleurs qu’en 2011, le marché de la vente de jeux vidéo physiques continue de baisser (-5,7 % en volume et -5,9 % en valeur par rapport à 2010) et touche principalement les réseaux traditionnels de distribution (GSA et GSS). Toutefois, il convient de relativiser cette baisse compte tenu du cycle commercial des produits. En effet, la dernière génération de consoles est en fin de cycle commercial et le lancement de nouveaux modèles, programmé par les fournisseurs fin 2013, devrait redynamiser les ventes d’équipements et de logiciels de jeux.

51. Les GSS constituent le premier circuit de distribution des produits de jeux vidéo et leur part de marché en valeur s’élève à 55 %. Il convient néanmoins de distinguer parmi les GSS, celles spécialisées dans la distribution de jouets qui ne sont présentes que sur une partie de la gamme de produits de jeux vidéo. La part de marché des GSA est quant à elle estimée à 33,6 % en valeur, en léger recul par rapport à 2010. L’étude GfK précitée précise que les GSA restent le canal de distribution le plus accessible financièrement pour le consommateur, avec un prix moyen par jeu vidéo de 32,28 € en 2011, contre 40,13 € sur internet et dans les autres points de vente. La part de marché de la vente en ligne est estimée à 11,3 % en valeur en 2011, en progression.

52. Il convient de souligner que les barrières à l’entrée sont peu élevées sur ce secteur. En effet, le seuil d'autorisation des surfaces commerciales est de 1 000 m² alors que la surface moyenne des magasins est de [80-90] m² pour Micromania et un peu moins pour Game. De plus, il n’existe pas de pénurie réelle d’emplacement pour ce type de surfaces, que ce soit en centre-ville ou en centre commercial, et l’ouverture d’un point de vente ne nécessite pas un apport en capitaux très important. Comme mentionné au point 29, il existe des réseaux de franchisés de taille intermédiaire qui peuvent être rejoints pour entrer sur ce marché. Les produits de jeux vidéo, à la différence de produits alimentaires, n’appellent pas de spécificités en matière de logistique et de stockage. Enfin, il existe des grossistes tels Innelec Multimédia ou Sofida qui couvrent tous les circuits de distribution et permettent un accès facile à une large palette de produits d’éditeurs.

2. ANALYSE LOCALE DES MARCHÉS

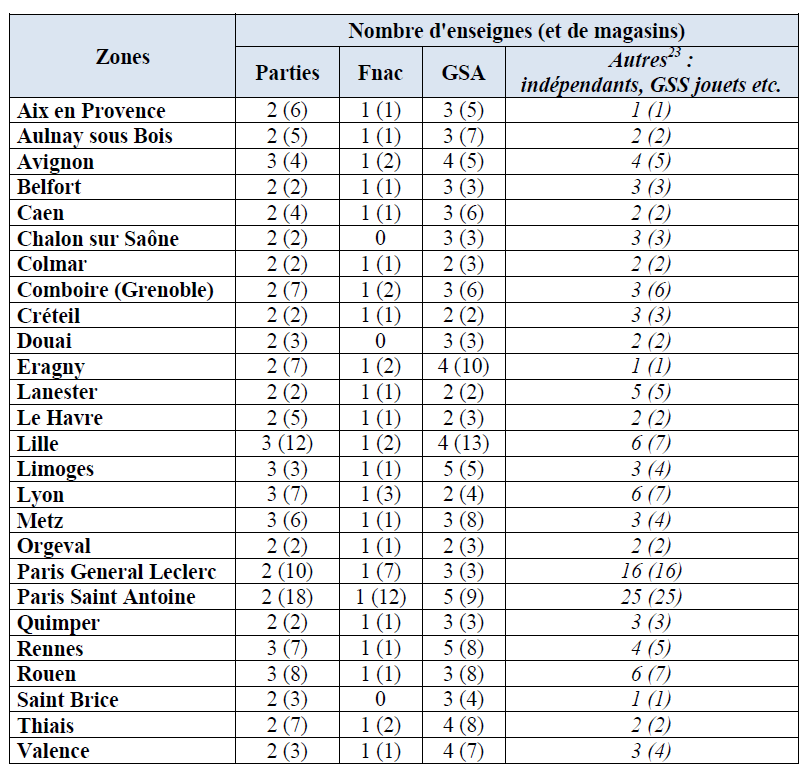

53. Les activités des parties se chevauchent sur 33 zones de chalandises dont 11 en région parisienne et 22 en province.

54. A l’intérieur des zones de chalandises définies à partir de la localisation réelle de 80 % des clients des magasins cibles, les parties ont fourni des estimations de parts de marchés exprimées en surface de vente. Elles ont aussi proposé des estimations en valeur. Pour certains concurrents, les surfaces de vente globales étaient connues et issues de la base Codata. Pour les autres, des hypothèses de surface de vente ont été réalisées à partir de la surface moyenne observée pour chaque enseigne ou type d’enseigne pour lesquelles des données étaient connues ou, s’agissant par exemple des distributeurs indépendants, à partir de la surface de vente moyenne des magasins de l’acquéreur. Pour les enseignes non spécialisées dans les produits de jeux vidéo, un ratio de surface consacrée aux produits de jeux vidéo, propre à chaque enseigne ou type d’enseigne a été appliqué. Ainsi, les parties ont retenu 1,1 % de la surface de vente totale pour les GSA, 5 % de la surface de vente pour les GSS et 80 m² pour les distributeurs indépendants, correspondant à la moyenne des magasins Micromania. Pour estimer les parts de marché en valeur, un ratio de chiffre d’affaires par mètre carré a été ensuite appliqué à ces surfaces de ventes.

55. Toutefois, il ressort de l’instruction et du test de marché que les hypothèses retenues par les parties doivent être relativisées : la taille réelle des magasins varie sensiblement. Il en est de même de la rentabilité de chaque magasin. Par conséquent, un examen plus qualitatif de la concurrence à laquelle Micromania sera confrontée à l’issue de l’opération sur chacune des 33 zones de chalandises sera privilégié en première analyse. A l’issue de celle-ci, les zones pour lesquelles il subsisterait des doutes quant à la diversité et la crédibilité des offreurs concurrents feront l’objet d’une analyse plus détaillée, s’appuyant sur les données collectées par le test de marché et permettant de réévaluer les données en valeur fournies par les parties.

56. Micromania est un distributeur d’envergure nationale. Pour les raisons exposées aux points 24 à 29, 44 et 45, les enseignes nationales, qui disposent d’un égal pouvoir de négociation vis-à-vis des éditeurs de jeux, exercent une concurrence frontale sur les points de vente des parties. En outre, parmi les enseignes nationales, seules les GSA et la Fnac, au titre des GSS, à l’exclusion des grandes surfaces spécialisées dans la distribution de jouets, disposent d’une gamme de produits de jeux vidéo aussi large que celle des parties.

57. Il a donc été retenu, en première approche, que la présence d’au moins trois de ces enseignes de dimension nationale garantit aux consommateurs l’accès à des points de vente alternatifs aux parties, capables d’animer localement la concurrence tant en termes de prix qu’en termes de qualité de services aux consommateurs.

58. Parmi les 33 zones concernées par l’opération, la nouvelle entité restera confrontée à la concurrence d’au moins trois enseignes nationales dans les zones suivantes :

59. Sur l’ensemble de ces zones, la nouvelle entité continuera d’être soumise à la pression concurrentielle de concurrents significatifs qui auront un effet contraignant sur les prix et la qualité des services proposés par les parties. Les risques d’atteintes à la concurrence sur l’ensemble de ces zones peuvent donc être écartés.

60. En revanche, il convient de détailler l’analyse concurrentielle sur 7 zones de chalandises dans lesquelles la nouvelle entité sera confrontée à moins de trois enseignes nationales concurrentes. Il s’agit des zones de Besançon, Boulogne-Billancourt, Boulogne-sur-Mer, Charleville Mézières, Nice, Paris Vaugirard et Paris Victor Hugo. Les données collectées lors du test de marché ont permis d’affiner les parts de marché des parties en valeur.

Paris Vaugirard, Paris Victor Hugo (75)

61. Sur les zones regroupant 80 % des clients des magasins Game de la rue Vaugirard (102 m² -zone Paris Vaugirard) et de l’avenue Victor Hugo (74 m² - Paris Victor Hugo), la nouvelle entité portera sa part de marché en valeur à respectivement [40-50] % (incrément de [10-20] %) du fait de la présence de trois magasins Micromania (98 m², 116 m² et 100 m²) et [30-40] % (incrément de [10-20] %) du fait de la présence de deux magasins Micromania (98 m² et 129 m²).

62. Sur ces deux zones, elle restera confrontée à son plus proche concurrent, la Fnac. Sur la zone de Paris Vaugirard, la Fnac détient une part de marché en valeur de [40-45] % avec trois points de vente (Fnac Rennes de 6 930 m2, Fnac Odéon de 2 500 m2, Fnac Gare Montparnasse de 169 m²). Sur la zone de Paris Victor Hugo, sa part de marché est de [50-55] % avec deux points de vente (Fnac Champs Elysées de 2 500 m2, Fnac Ternes de 8 000 m2). Deux indépendants sont également présents sur ces zones, Inside Multimédia et Simple Game.

63. Outre cette contrainte concurrentielle soutenue, il convient de tenir compte des particularités propres à la ville de Paris qui est une zone commerciale très dense, diversifiée et desservie par un réseau global de transports qui permet aux consommateurs, s’agissant d’achats occasionnels, d’arbitrer facilement entre plusieurs points de vente.

Boulogne-Billancourt (92)

64. Sur la zone regroupant 80 % des clients du magasin Game de Boulogne-Billancourt (93 m²), la nouvelle entité portera sa part de marché en valeur à [30-40] % (incrément de [10-20] %) du fait de la présence d’un magasin Micromania (98 m²).

65. La nouvelle entité fera face à la concurrence de deux enseignes nationales, la Fnac ([15-20] % de part de marché), avec un point de vente de 1 892 m2 situé au sein du centre commercial Les Passages, et Auchan ([15-20] % de part de marché) qui y détient un hypermarché d’une surface de 7 315 m2. La zone compte également la présence de quatre distributeurs indépendants spécialisés dans la vente de produits de jeux vidéo totalisant ensemble près de 30 % du marché en valeur.

66. Il ressort de ces éléments que sur la zone de Boulogne-Billancourt, les parties continueront, à l’issue de l’opération notifiée, à faire face à la concurrence de plusieurs distributeurs qui constitueront des alternatives pour les consommateurs et auront un effet contraignant sur les prix et la qualité des services proposés par les parties.

Boulogne-sur-Mer (62)

67. Sur la zone regroupant 80 % des clients du magasin Game de Boulogne-sur-Mer (65 m²), la nouvelle entité portera sa part de marché en valeur à [50-60] % (incrément de [30-40] %) du fait de la présence d’un magasin Dock Games (88 m²). Elle sera confrontée à l’issue de l’opération à une seule enseigne nationale, soit un hypermarché E. Leclerc de 9 500 m² (part de marché de [40-50] %).

68. Toutefois, il convient de souligner que la méthode de l’empreinte réelle conduit à délimiter une zone de chalandise de 4 km de rayon qui comprend uniquement le centre-ville de Boulogne-sur-Mer. Or, Boulogne-sur-Mer est situé à proximité de la zone commerciale de Saint-Martin-Boulogne (moins de 5 km du centre ville de Boulogne-sur-Mer et moins de 10 minutes en voiture) qui exerce une pression concurrentielle sur les magasins des parties même si ceux-ci sont essentiellement fréquentés par les habitants du centre-ville. Or, cette zone compte un hypermarché Auchan d’une surface de 14 255 m2 ainsi qu’un point de vente PicWic. L’inclusion de cet hypermarché ramène la part de marché, en valeur, de la nouvelle entité à [30-40] % derrière Auchan à [40-45] % et devant Leclerc [20-25] %.

69. Au regard de ce qui précède, l’opération n’est pas susceptible de porter atteinte à la concurrence sur la zone de Boulogne-sur-Mer.

Nice (06)

70. Sur la zone regroupant 80 % des clients du magasin Game de Nice (90 m²), la nouvelle entité portera sa part de marché en valeur à [50-60] % (incrément de [10-20] %) du fait de la présence de deux magasins Micromania (113 et 91 m²).

71. Elle restera confrontée à la concurrence de deux enseignes nationales après l’opération, soit un point de vente Fnac de 6 000 m² (part de marché en valeur de [30-35] %) et un hypermarché Carrefour de 8 600 m² (part de marché de [5-10] %). Deux distributeurs indépendants de jeux vidéo, Maxi Games et Player Games, sont également présents sur la zone et susceptible d’animer localement la concurrence. Il existe également un Virgin en activité, mais il a été exclu du calcul des parts de marché en l’absence d’informations précises sur son devenir.

72. Au regard de ces éléments, la nouvelle entité se renforce mais reste soumise à la pression concurrentielle de plusieurs enseignes nationales dont la Fnac, son plus proche concurrent en termes de produits et de services aux consommateurs.

Charleville Mézières (76)

73. Sur la zone regroupant 80 % des clients du magasin Game de Charleville Mézières (73 m²), la nouvelle entité portera sa part de marché en valeur à [40-50] % (incrément de [10-20] %) du fait de la présence d’un magasin Micromania (80 m²).

74. Elle restera confrontée à la concurrence de deux enseignes nationales après l’opération, soit un point de vente Cora de 14 500 m² (part de marché de [25-30] %) et un hypermarché Carrefour de 11 600 m² (part de marché de [15-20] %). Un distributeur indépendant spécialisé en jeux vidéo, Cybergames 08, et d’une GSS orienté « jouet » sous enseigne Maxi Toys sont également présents.

75. Il ressort de ces éléments que la diversité des distributeurs concurrents présents sur la zone de Charleville Mézières aura un effet contraignant sur les prix et la qualité des services proposés par les parties.

Besançon (25)

76. Sur la zone regroupant 80 % des clients des deux magasins Game de Besançon (41 et 49 m²), la nouvelle entité portera sa part de marché en valeur à [50-60] % (incrément de [20-30] %) du fait de la présence d’un magasin Micromania (57 m²).

77. Elle restera confrontée à la concurrence de deux enseignes nationales après l’opération, soit deux points de vente Carrefour de 9 555 m2 et 10 000 m² (part de marché de [20-25] %) et un point de vente Géant Casino de 10 000 m² (part de marché de [5-10] %). Un distributeur indépendant de jeux vidéo sous enseigne « Je Console » est également présent avec deux points de vente.

78. Micromania se renforce significativement sur la zone de Besançon. Toutefois, il demeure des distributeurs concurrents, dont deux de dimension nationale et un magasin appartenant au plus grand réseau d’indépendants, capables d’exercer une pression concurrentielle sur les parties tant en termes de prix qu’en termes de services aux consommateurs.

79. En conséquence, l’opération n’est pas de nature à porter atteinte à la concurrence sur les marchés de l’approvisionnement et de la vente au détail de produits de jeux vidéo.

DECIDE

Article unique : L’opération notifiée sous le numéro 13-005 est autorisée.

NOTES :

1 Voir notamment Avis n°07-A-06 du 16 juillet 2007 relatif à l’acquisition par la société Cafom du pôle distribution de la société Fincar dans le secteur de la vente d’équipement de la maison ; Lettre du ministre de l’économie, des finances et de l’emploi n°C2006-155 du 31 août 2007 au conseil de la société Cafom, relative à une concentration dans le secteur de la vente de biens d’équipements de la maison ; Décision n°09-DCC-21 du 23 juillet 2009 relative à la prise de contrôle exclusif de la société DVMM par le groupe But ; Décision n°09-DCC-62 du 2 novembre 2009 relative à la prise de contrôle exclusif de la société Modera par le groupe But ; Décision n°11-DCC-87 du 10 juillet 2011 relative à la prise de contrôle exclusif de la société Media Concorde SNC par la société High Tech Multicanal Group.

2 Voir décision n°11-DCC-87 précitée.

3 Voir la lettre du ministre de l’économie n°C2006-38 du 13 avril 2006 aux conseils de la société Deutsche Bank, relative à une concentration dans le secteur des jeux vidéo

4 A titre d’exemple, une étude du Syndicat National du Jeu Vidéo « Le jeu vidéo en France en 2012 » indique que plus de 400 jeux et applications nouvelles pour smartphones et tablettes sont crées chaque jour.

5 Selon une étude du Syndicat National du Jeu Vidéo « Le jeu vidéo en France en 2012 », 48% des foyers sont équipés d’une console de jeux et 84% d’un téléphone portable. Il estime que le nombre de joueurs de jeux vidéos (jeux dématérialisés inclus) est passé de 17 à 28 millions en France en 5 ans soit plus de 55 % de la population.

6 Etude réalisée en avril 2012 auprès d’un panel de consommateurs à partir des achats de jeux vidéo réalisés au cours des 22 mois précédent l’enquête.

7 Décision de la Competition Commission du 16 janvier 2008, acquisition de Games Station Limited par Game Group PLC ;

8 Etude GfK « marché du jeu vidéo sur support physique en 2011 » pour le CNC

9 Cette catégorie correspond aux jeux destinés aux enfants âgés de 3 à 10 ans. GfK identifie trois autres catégories : « 10 ans et plus », « 16 ans et plus » et « 18 ans et plus ».

10 Source GfK

11 Voir 11-DCC-87 précitée.

12 Voir par exemple les décisions n° 09-DCC-26 du 24 juillet 2009 relative à l’acquisition de la société Camif Collectivités et par la société Manutan International et n° 11-DCC-87 précitée, ainsi que la décision de la Commission européenne n° COMP/M.5721, Otto/ Primondo Assets, 16 février 2010.

13 Voir par exemple la décision n° 10-DCC-42 du 25 mai 2010 relative à l’acquisition par la société 3 Suisses International SA de certains actifs de la société La Source ainsi que la décision n° COMP/M.5721 du 16 février 2010 précitée.

14 Décision n° COMP/M.5721 du 16 février 2010 précitée.

15 Voir la décision de l’Autorité n°11-DCC-87 précitée.

16 Voir la lettre C2006-38 précitée et la décision de l’Autorité 11-DCC-105 du 7 juillet 2011 relative à la prise de contrôle exclusif de la société Modelabs Group par BigBen Interactive s’agissant des produits de jeux vidéos ; et les décisions C2006-155, 09-DCC-21, 09-DCC-62, 11-DCC-87 précitées s’agissant des marchés de l’approvisionnement des commerces de détail.

17 En matière de distribution non alimentaire, des zones de chalandise d’un rayon de 20 à 45 minutes autour du point de vente sont généralement retenues.

18 Voir notamment décision n°09-DCC-21 du 23 juillet 2009 précitée et décision n°11-DCC-78 du 18 mai 2011 relative à l'acquisition du groupe Titouan par le groupe Conforama.

19 Source : extraction du fichier client des magasins des parties recensant les titulaires d’une carte fidélité et leurs codes postaux. L’acquéreur et la cible réalisent entre 80 et 90% de leurs chiffres d’affaires avec des porteurs de cartes de fidélité.

20 Voir notamment décisions de la Commission européenne n°COMP/M.2898, Leroy Merlin / Brico, 13 décembre 2002 et n°COMP/M.4226, DSGI / Fotovista, 29 juin 2006.

21 Voir notamment décisions de la Commission européenne n°IV/M.1221, Rewe / Meinl, 3 février 1999 et n°COMP/M.1684, Carrefour / Promodès, 25 janvier 2000.

22 En incluant les ventes réalisées sur internet mais à l’exclusion des jeux dématérialisés.

23 Hors points de vente « Virgin » et « Game » non repris par les parties, compte tenu des procédures respectives de redressement judiciaire et de liquidation judicaire en cours pour chacune de ces enseignes.