ADLC, 13 novembre 2014, n° 14-DCC-166

AUTORITÉ DE LA CONCURRENCE

relative à la prise de contrôle exclusif par Klépierre SA de Corio NV

L’Autorité de la concurrence,

Vu le dossier de notification adressé complet au service des concentrations le 8 octobre 2014, relatif à la prise de contrôle exclusif par Klépierre SA de Corio NV, formalisée par un accord de rapprochement et un pacte d’actionnaires en date du 29 juillet 2014 ;

Vu le livre IV du Code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L. 430-1 à L. 430-7 ;

Vu les éléments complémentaires transmis par les parties au cours de l’instruction ;

Adopte la décision suivante :

I. Les entreprises concernées et l’opération

1. Klépierre est une société anonyme de droit français spécialisée dans la gestion de centres commerciaux. Elle est principalement présente en Espagne, en France, en Pologne et en République Tchèque. 47,85 % du capital de Klépierre est flottant (48,81 % des droits de vote), le reste est détenu par Simon Property Group (29,47 % des droits de vote), BNP Paribas (21,72 % des droits de vote) et 1,96 % du capital est détenu en autocontrôle sans droit de vote. Aucun actionnaire ne détient de droit susceptible de lui conférer un contrôle sur la société Klépierre au sens du droit des concentrations.

2. Corio est une société de droit néerlandais active dans le secteur de la détention et de la gestion d’actifs immobiliers pour compte propre, plus particulièrement de centres commerciaux. Préalablement à l’opération, Corio détient et exploite 12 centres commerciaux en France.

3. L’opération envisagée consiste en une offre publique d’échange amicale (ci-après « l’offre ») lancée par Klépierre et visant l’intégralité du capital de Corio, l’offre ne pouvant être déclarée inconditionnelle que si 80 à 95 % du capital de Corio sont apportés à l’offre. A l’issue de l’opération, la majorité du capital de Corio sera donc détenu par Klépierre. En vertu des modalités de gouvernance prévues par le pacte d’actionnaires du 29 juillet 2014, l’apport des actionnaires de Corio et leur entrée au capital de Klépierre sera sans incidence sur la structure de contrôle de cette dernière au sens du droit du contrôle des concentrations.

4. Par conséquent, l’opération notifiée se traduit par la prise de contrôle exclusif de Klépierre SA sur Corio NV. L’opération constitue donc une concentration au sens de l'article L. 430-1 du code de commerce.

5. Les entreprises concernées ont réalisé ensemble un chiffre d’affaires hors taxes consolidé sur le plan mondial de plus de 150 millions d’euros au cours du dernier exercice clos1 (Klépierre : 1,08 milliard d’euros pour l’exercice clos le 31 décembre 2013 ; Corio : 462,2 millions d’euros pour le même exercice). Chacune d’entre elles a réalisé en France un chiffre d’affaires supérieur à 50 millions d’euros (Klépierre : […] d’euros pour l’exercice clos le 31 décembre 2013 ; Corio : […] d’euros pour le même exercice). Compte tenu de ces chiffres d’affaires, l’opération ne relève pas de la compétence de l’Union européenne. En revanche, les seuils de contrôle mentionnés au I de l’article L. 430-2 du Code de commerce sont franchis. Cette opération est donc soumise aux dispositions des articles L. 430-3 et suivants du Code de commerce relatives à la concentration économique.

II. Délimitation des marchés pertinents

6. Les parties à l’opération sont simultanément actives dans le secteur de détention et de la gestion immobilière pour compte propre de centres commerciaux.

A. DÉLIMITATION DES MARCHÉS DE PRODUITS ET DE SERVICES

7. Les autorités de concurrence nationale et communautaire ont envisagé, tout en laissant la question ouverte, différentes segmentations dans le secteur des services immobiliers2 selon (i) les destinataires des services (particuliers ou entreprises), (ii) le mode de fixation des prix (immobilier résidentiel libre et logements sociaux ou intermédiaires aidés3), (iii) le type d’activité exercée dans les locaux (bureaux, locaux commerciaux et autres locaux d’activités tels que entrepôts, hôtels, …4) et (iv) la nature des services ou biens offerts5.

8. Concernant la segmentation selon la nature des services ou des biens offerts, la pratique décisionnelle a envisagé la distinction entre :

(i) la promotion immobilière qui comprend les activités de construction et de vente de biens immobiliers ;

(ii) la gestion d’actifs immobiliers pour compte propre ;

(iii) la gestion d’actifs immobiliers pour compte de tiers ;

(iv) l’administration de biens immobiliers qui recouvre les activités de gestion des immeubles pour le compte de propriétaires et qui peut être segmentée entre la gestion locative et la gestion de copropriété ;

(v) l’expertise immobilière ;

(vi) le conseil immobilier ;

(vii) l’intermédiation dans les transactions immobilières, activité au sein de laquelle il peut être distingué la vente et la location d’immeubles6.

9. En l’espèce, les parties sont simultanément présentes sur le marché de la détention et de la gestion d’actifs immobiliers pour compte propre de locaux commerciaux, et en particulier de centres commerciaux.

10. La pratique décisionnelle française, tout en laissant la question ouverte, a également envisagé une segmentation entre centres commerciaux et locaux commerciaux en pied d’immeuble7, ainsi qu’une segmentation des centres commerciaux selon leur taille, à savoir :

(i) les petits centres commerciaux (« PCC »), dont la surface commerciale utile est comprise entre 5 000 et 20 000 m² et qui contiennent entre 20 et 40 boutiques (magasins et services) ;

(ii) les grands centres commerciaux (« GCC »), dont la surface commerciale utile est comprise entre 20 000 et 40 000 m² et qui contiennent entre 40 et 80 boutiques ;

(iii) les centres commerciaux régionaux (« CCR »), dont la surface commerciale utile est supérieure à 40 000 m² et dont le nombre de boutiques est supérieur à 80 ; et

(iv) les centres à thèmes spécialisés (« CCT »), par exemple, dans l’équipement de la maison et les boutiques de fabricants.

11. La partie notifiante considère qu’une segmentation entre centres commerciaux et locaux en pied d’immeuble ne refléterait pas la dynamique concurrentielle du marché. Certaines petites galeries marchandes attenantes à de grands ensembles de distribution, dont la surface commerciale utile et/ou le nombre de boutiques sont inférieurs aux seuils des petits centres commerciaux, ainsi que des configurations de boutiques de centre-ville, entreraient en concurrence avec des centres commerciaux. Ainsi, les « retail-parks »8et certaines boutiques de centre-ville exerceraient une pression concurrentielle sur les centres commerciaux. La partie notifiante reconnaît toutefois la difficulté à estimer les tailles de marché et à identifier précisément les concurrents sur des marchés incluant l’ensemble des locaux commerciaux d’une zone de chalandise.

12. Dans sa décision n° 14-DCC-36, l’Autorité avait retenu que les galeries marchandes de moins de 20 boutiques et de moins de 5 000 m² ne pouvaient exercer qu’une pression concurrentielle limitée sur les PCC, compte tenu de la composition de ces galeries marchandes qui regroupent surtout des boutiques de service (fleuriste, pressing, etc.) et non des enseignes nationales, sauf lorsqu’elles sont situées en centre-ville. L’existence d’une pression concurrentielle exercée par ce type de galeries marchandes sur les GCC et CCR avait en revanche été exclue. L’éventuelle pression concurrentielle des retail-park et des boutiques de centre-ville doit donc être évaluée au cas d’espèce.

13. La partie notifiante considère également qu’une segmentation par la taille ou la nature des centres commerciaux n’est pas pertinente car tous seraient en concurrence, les enseignes souhaitant louer une surface au sein d’un centre commercial tenant compte principalement de critères liés à l’attractivité du centre et à la présence de magasins concurrents. Le critère de la taille du centre commercial ne serait donc pas décisif.

14. En l’espèce, la question de la délimitation exacte de ces marchés pertinents sera toutefois laissée ouverte, les conclusions de l’analyse concurrentielle demeurant inchangées, quelles que soient les délimitations retenues.

B. DÉLIMITATION GÉOGRAPHIQUE DES MARCHÉS

15. La pratique décisionnelle a considéré que les marchés de la gestion pour compte propre de centres commerciaux pouvaient être de dimension nationale ou infranationale, tout en laissant la question ouverte.

16. Au niveau national, la pratique décisionnelle a déjà relevé qu’une partie de la demande provient de groupes d’envergure nationale suivant une stratégie d’implantation dans des centres commerciaux selon une logique de maillage du territoire. En outre, elle a considéré, tout en laissant la question ouverte, que le marché des services immobiliers est de dimension nationale lorsque les investissements sont réalisés par de gros investisseurs professionnels9.

17. Au niveau infranational, deux niveaux d’analyse ont jusqu’à présent été retenus : la région et l’agglomération, l’analyse étant généralement menée au niveau régional lorsque la taille de l’aire urbaine est trop réduite pour permettre une véritable analyse concurrentielle.

18. En ce qui concerne spécifiquement l’Ile-de-France, la pratique décisionnelle retient que « la région parisienne possède des propriétés particulières de continuité des zones urbaines. En effet, il existe une vaste zone très urbanisée et homogène recouvrant la majeure partie de l’Île-de-France, desservie par un réseau global de transport ; les habitants sont toujours en mesure d’arbitrer entre différentes parties de la région. Cette substituabilité entraîne une convergence au niveau des prix. Dès lors le niveau régional est le plus approprié pour l’analyse concurrentielle »10.

19. Au cas d’espèce, l’analyse sera menée aux niveaux national, régional et local. La question de la délimitation exacte de ces marchés géographiques pertinents sera laissée ouverte, les conclusions de l’analyse concurrentielle demeurant inchangées, quelles que soient les délimitations retenues.

III. Analyse concurrentielle

20. La partie notifiante a estimé les parts de marché de la nouvelle entité et de ses concurrents exprimées en surface de vente, selon la taille des centres commerciaux.

A. ANALYSE CONCURRENTIELLE AU NIVEAU NATIONAL

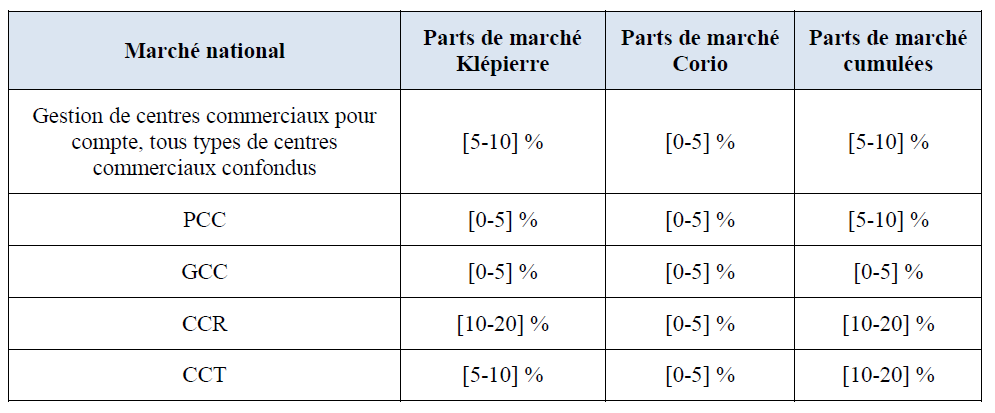

21. Au niveau national, la nouvelle entité a donné des estimations de sa part de marché sur le marché de la gestion pour compte propre de centres commerciaux11, tous types de centres commerciaux confondus et par catégorie de centres commerciaux :

22. Quelle que soit la segmentation de marché retenue, les parts de marché de la nouvelle entité ne dépasseront donc pas [10-20] % au niveau national, avec des incréments limités à moins de [0-5] %. En outre, la nouvelle entité restera confrontée à la concurrence de plusieurs opérateurs importants, comme Carrefour, Unibail-Rodamco ou Mercialys.

23. Par conséquent, les risques d’atteinte à la concurrence peuvent être écartés sur le marché national de la détention et de la gestion pour compte propre de centres commerciaux.

B. ANALYSE CONCURRENTIELLE AU NIVEAU RÉGIONAL

24. Les parties à l’opération sont simultanément actives dans les régions Île-de-France, Midi-Pyrénées, Provence-Alpes-Côte d’Azur et Rhône-Alpes.

25. Dans la région Midi-Pyrénées, l’opération emporte un chevauchement sur le marché global de la gestion de centres commerciaux. L’incrément de part de marché, qu’entraîne l’opération reste toutefois relativement faible (environ […] points) et la position de la nouvelle entité, avec [20-30] % des surfaces, demeurera modérée. Par ailleurs, les activités des parties ne se chevauchent sur aucun des différents segments de marché définis par catégorie de centre commercial.

26. Par conséquent, l’opération n’est pas de nature à porter atteinte à la concurrence sur le marché de la détention et de la gestion de centres commerciaux en région Midi-Pyrénées.

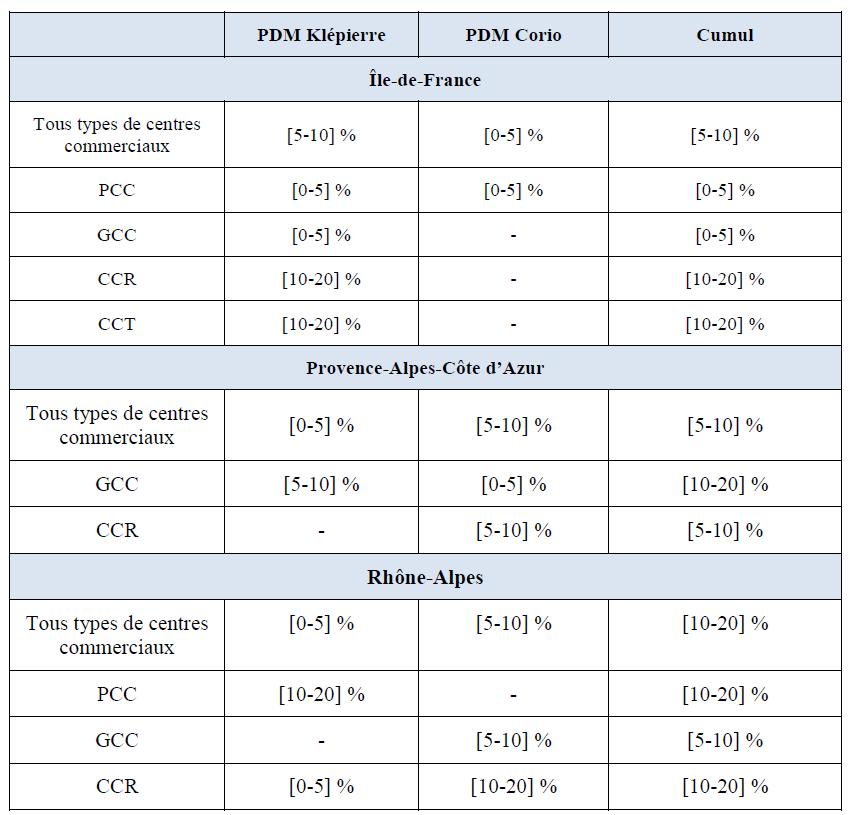

27. L’impact de l’opération dans les autres régions est le suivant :

28. Il ressort de ce tableau que les parts de marché de la nouvelle entité resteront inférieures à [10-20] % sur le marché global de la gestion de centres commerciaux, en Ile de France, Provence-Alpes-Côte-D’azur et Rhône-Alpes.

29. En outre, sur les segments où les activités des parties se chevauchent, les PCC, la part de marché de la nouvelle entité ne dépassera pas [10-20] %, quel que soit le segment ou la région concernée.

30. Par conséquent, l’opération n’est pas de nature à porter atteinte à la concurrence sur le marché de la détention et de la gestion pour compte propre de centres commerciaux en région Île-de-France, Provence-Alpes-Côte-D’azur et Rhône-Alpes, quelle que soit la segmentation envisagée.

C. ANALYSE CONCURRENTIELLE AU NIVEAU LOCAL

31. L’analyse locale des actifs repris et de l’implantation de Klépierre montre que l’opération envisagée conduira à un chevauchement d’activités uniquement dans l’agglomération de Marseille.

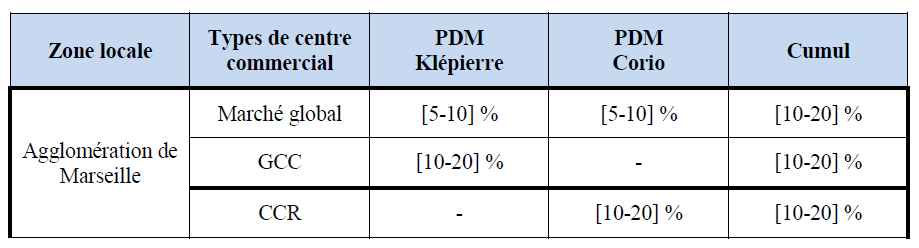

32. En considérant les différentes segmentations du marché de la gestion de centres commerciaux pour compte propre, l’opération conduit, dans cette zone, aux parts de marché suivantes :

33. Il ressort de ce tableau que, dans cette zone, les activités des parties ne se chevauchent pas sur les segments de marché par taille de centre commercial. Sur le marché global de la gestion de centres commerciaux pour compte propre, les parts de marché de la nouvelle entité atteindront [10-20] %, avec un incrément dû à l’opération de [5-10] %.

34. Dans l’agglomération de Marseille, le marché de la gestion de centres commerciaux est relativement atomisé de sorte que la nouvelle entité demeurera confrontée à la concurrence de nombreux opérateurs d’envergure nationale comme Carrefour ([10-20] %), Immochan ([10-20] %), Hammerson ([5-10] %), Casino ([5-10] %), Mercialys ([5-10] %) ou Grosvenor ([0-5] %).

35. Par conséquent, l’opération notifiée n’est pas de nature à porter atteinte à la concurrence sur le marché de la gestion pour compte propre de centres commerciaux dans l’agglomération de Marseille.

DECIDE

Article unique : L’opération notifiée sous le numéro 14-148 est autorisée.

NOTES :

1 Les chiffres d’affaires corrigés des cessions intervenues depuis le 31 décembre 2013 sont de 1,08 milliard de chiffres d’affaires total, dont […] d’euros en France pour Klépierre et de 523 millions d’euros dont […] d’euros en France pour Corio.

2 Voir notamment les décisions de l’Autorité de la concurrence n° 13-DCC-180 du 3 juillet 2013 relative à la prise de contrôle conjoint du pôle de compétences urbaines de Bordeaux par la société Midi Foncière 2 et la Caisse des Dépôts et Consignations ; n° 11-DCC-178 du 13 décembre 2011 relative à la prise de contrôle conjoint par la Caisse des Dépôts et Consignations et CNP Assurances de la société Althazar SAS ; n° 10-DCC-112 du 17 septembre 2010 relative à la prise de contrôle conjoint par Prédica et Altaréa de la société Alta Marigny Carré de Soie ; n° 10-DCC-13 du 29 janvier 2010 relative à la prise de contrôle exclusif par Icade S.A. de la Compagnie la Lucette S.A ; la lettre du ministre de l’économie, de l’industrie et de l’emploi C2008-79 du 22 août 2008, aux conseils des sociétés CDC et Eurosic, relative à une concentration dans le secteur de l’immobilier.

3 Voir la lettre du ministre de l’économie, des finances et de l’industrie C2002-112 du 8 novembre 2002 aux conseils de la société Gecina relative à une concentration dans le secteur des actifs immobiliers.

4 Voir la décision de l’Autorité de la concurrence n° 11-DCC-178 du 13 décembre 2011, précitée ; les lettres du ministre de l’économie C 2007-85 du 16 juillet 2007 aux conseils de la société Compagnie Altarea Habitation, relative à une concentration dans le secteur de la promotion immobilière résidentielle et C 2006-151 du 10 janvier 2007 au conseil du groupe Société Nationale Immobilière, relative à une concentration dans le secteur du développement et de la gestion de parc immobilier à vocation essentiellement résidentielle ; la décision de la Commission européenne COMP/M.3370 du 9 mars 2004, BNP Paribas / Ari.

5 Voir les décisions de l’Autorité de la concurrence n° 11-DCC-178 du 13 décembre 2011 et n° 10-DCC-112 du 17 septembre 2010, précitées et la lettre du ministre de l’économie C2007-52 du 22 mai 2007 aux conseils de la société Unibail, relative à une concentration dans le secteur des services immobiliers.

6 Voir la lettre du ministre de l’économie, des finances et de l’industrie C2005-126 précitée.

7 Voir la décision de l’Autorité de la concurrence n °14-DCC-36 du 18 mars 2014 relative à la prise de contrôle exclusif par le groupe Carrefour d’un portefeuille de 57 galeries commerciales auprès de la société Klépierre ainsi que la décision n° 11-DCC-178 du 13 décembre 2011 et la lettre du ministre de l’économie C2007-52 du 22 mai 2007, précitées.

8 Selon le CNCC, un parc d'activités commerciales, ou retail park, se définit comme « un ensemble commercial à ciel ouvert, réalisé et géré comme une unité. Il comprend au moins 5 unités locatives et sa surface est supérieure à 3 000 m² SHON (surface construite). »

9 Décision de l’Autorité de la concurrence n° 10-DCC-112 du 17 septembre 2010 et les lettres du ministre de l’économie C2007-85 du 16 juillet 2007 et C2007-52 du 22 mai 2007, précitées.

10 Décision de l’Autorité de la concurrence n° 11-DCC-178 du 13 décembre 2011, précitée.

11 Incluant les surfaces « auto-occupées ».