ADLC, 17 mars 2015, n° 15-DCC-28

AUTORITÉ DE LA CONCURRENCE

relative à la prise de contrôle exclusif de six points de vente sous enseigne Fly et Atlas par But International

L’Autorité de la concurrence,

Vu le dossier de notification adressé au service des concentrations le 21 octobre 2014 et déclaré complet le 11 février 2015, relatif à la prise de contrôle exclusif par But International de six points de vente sous enseigne Fly et Atlas, formalisée par une offre de reprise en date du 7 octobre 2014 modifiée le 24 octobre 2014 et par un jugement du Tribunal de grande instance de Mulhouse en date du 21 novembre 2014 ;

Vu le livre IV du code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L. 430-1 à L. 430-7 ;

Vu les éléments complémentaires transmis par les parties au cours de l’instruction ;

Adopte la décision suivante :

I. Les entreprises concernées et l’opération

1. But International (ci-après « But »), est une société par actions simplifiée, contrôlée par les fonds communs de placement à risques Goldman Sachs et Colony Capital. But est actif dans le commerce de détail de produits d’ameublement, de décoration et d’électrodomestique à travers un réseau de 291 magasins à son enseigne (284 en France métropolitaine et 7 dans les départements et territoires d’Outre Mer), dont 178 magasins détenus en propre et 106 magasins en franchise. Colony Capital et Goldman Sachs ne détiennent aucune participation contrôlante dans des sociétés opérant sur les marchés concernés par l’opération ou sur des marchés amont ou connexes.

2. Les six points de vente qui font l’objet de l’opération (ci-après, « la cible ») sont détenus par la société d’exploitation SER, filiale à 100 % de la société Mobilier Européen, elle-même détenue à 100 % par la société Meubles Rapp (ci-après avec ses filiales le « groupe Rapp »), qui est contrôlée par la famille Rapp. Le groupe Rapp est un groupe familial actif dans le secteur de l’équipement de la maison et antérieurement à l’offre de reprise exploitait en France et à l’étranger 213 points de vente, 119 sous enseigne Fly (dont 57 franchisés), 47 sous enseigne Atlas (dont 20 franchisés) et 47 sous enseigne Crozatier (dont 33 franchisés). Les six points de vente concernés par l’opération sont actuellement exploités sous enseigne Fly (quatre points de vente1) et Atlas (deux points de vente2).

3. Au terme d’une offre de reprise en date du 7 octobre 2014 modifiée le 24 octobre 2014 et d’un jugement du Tribunal de grande instance de Mulhouse en date du 21 novembre 2014, l’opération notifiée consiste en l’acquisition des six fonds de commerce cibles par But. En ce qu’elle se traduit par la prise de contrôle exclusif de six points de vente sous enseignes Atlas et Fly par But, l’opération notifiée constitue une opération de concentration au sens de l’article L. 430-1 du code de commerce.

4. Les entreprises concernées réalisent ensemble un chiffre d’affaires hors taxe total sur le plan mondial de plus de 75 millions d’euros (sociétés de gestion de Goldman Sachs et Colony Capital : […] d’euros pour l’exercice clos le 31 décembre 2013 ; la cible : […] d’euros pour l’exercice clos le 31 décembre 2013). Chacune de ces entreprises a réalisé en France un chiffre d’affaires supérieur à 15 millions d’euros (sociétés de gestion de Goldman Sachs et Colony Capital : […] d’euros pour l’exercice clos le 31 décembre 2013 ; la cible : […] d’euros pour l’exercice clos le 31 décembre 2013). Compte tenu de ces chiffres d’affaires, l’opération ne relève pas de la compétence de l’Union européenne. En revanche, les seuils de contrôle mentionnés au II de l’article L. 430-2 du code de commerce sont franchis. Cette opération est donc soumise aux dispositions des articles L. 430-3 et suivants du code de commerce relatifs à la concentration économique.

II. Délimitation des marchés pertinents

A. DÉLIMITATION DES MARCHÉS EN TERMES DE PRODUITS ET SERVICES

5. Dans le secteur du commerce de détail, les autorités de concurrence retiennent généralement deux catégories de marchés : (i) les marchés aval, de dimension locale, qui mettent en présence les entreprises de commerce de détail et les consommateurs finals, et (ii) les marchés amont de l’approvisionnement des entreprises de commerce de détail.

6. Comme l’a rappelé l’Autorité de la concurrence, « le type de produits vendus est l’un des critères les plus importants pour délimiter les marchés dans le domaine du commerce de détail ». De plus « le format et la taille de magasin sont également des critères importants de délimitation des marchés en ce que, notamment, ils déterminent l’aptitude du point de vente considéré à commercialiser un plus ou moins grand nombre de produits ou à offrir certains services annexes. Les grandes surfaces spécialisées (GSS) se distinguent ainsi des grandes surfaces alimentaires (GSA) et du commerce de proximité »3.

7. En l’espèce, les parties sont simultanément actives dans le secteur du commerce de détail de produits d’ameublement, de produits de décoration et de bazar et de produits électrodomestiques. L’analyse concurrentielle devra donc porter sur ces activités en distinguant, le cas échéant, selon les types de magasins concernés.

1. MARCHÉS AMONT DE L’APPROVISIONNEMENT DE PRODUITS D’AMEUBLEMENT, DE PRODUITS DE BAZAR ET DE DÉCORATION ET DE PRODUITS ÉLECTRODOMESTIQUES

8. En ce qui concerne les marchés amont de l’approvisionnement, la pratique décisionnelle a relevé que « les producteurs fabriquent des produits ou groupes de produits particuliers et ne sont pas techniquement en mesure de se reconvertir facilement dans la fabrication d’autres produits sans coûts conséquents » et « qu’au niveau des approvisionnements, on peut considérer qu’il existe autant de marchés que de familles de produits sur lesquels porte la négociation, chaque distributeur mettant en concurrence les divers fournisseurs sur chacun des marchés »4. Ainsi, une répartition par groupe de produits peut être considérée comme pertinente.

9. En ce qui concerne plus spécifiquement l’approvisionnement en produits électrodomestiques, d’ameublement et de bazar et de décoration, la pratique décisionnelle, prenant en considération l’organisation des divisions « achat » des distributeurs, a identifié les marchés suivants5 : (i) meubles, (ii) bazar-décoration, (iii) petit électroménager, (iv) gros électroménager, (v) appareils photo/cinéma, (vi) appareils Hi-fi/son, (vii) appareils TV/vidéo et (viii) ordinateurs/périphériques.

10. Il n’y a pas lieu de remettre en cause cette délimitation à l’occasion de la présente opération.

11. En l’espèce, les parties à l’opération sont toutes deux actives, en tant qu’acheteurs, sur les marchés de l’approvisionnement en meubles, en produits de bazar et de décoration, et électroménager.

2. MARCHÉ AVAL DE LA DISTRIBUTION AU DÉTAIL DE PRODUITS D’AMEUBLEMENT

12. Les produits d'ameublement et de décoration regroupent tous les produits destinés à meubler les pièces d'un logement (chaises, canapés, tables, éléments de cuisines, éléments de salles de bains, literie, buffets, rangements, bureaux, etc.)6.

13. S’agissant de la vente au détail des produits d’ameublement, les autorités de concurrence ont envisagé un marché de la distribution de produits d’ameublement segmenté par canal de distribution7. Les magasins concernés par la présente opération appartiennent à la catégorie des GSS et interviennent dans « la distribution de meubles via des points de vente proposant au consommateur final un large assortiment de produits, hors objets de décoration, tout au long de l’année »8.

14. Les autorités françaises de concurrence9 ont également envisagé une segmentation en termes de gamme de produits compte tenu des différences de prix et de service proposés. En l’espèce, la cible est active sur la commercialisation de meubles de « bas de gamme » et de « moyenne gamme », par opposition aux magasins « haut de gamme », notamment représentés par les enseignes Roche Bobois, Ligne Roset ou Cinna. Selon la partie notifiante, la segmentation du marché en fonction du niveau de gamme n’apparaît pas totalement pertinente dans la mesure où les acteurs présents sur le bas et la moyenne gamme développeraient des produits « stylistiquement voisins » de produits haut de gamme. La partie notifiante ne fait néanmoins valoir aucun élément de nature à remettre en cause des constats en termes de services et de prix retenus par la pratique décisionnelle pour envisager une segmentation selon la gamme des produits.

15. Au cas d’espèce, la définition exacte des marchés aval peut être laissée ouverte dans la mesure où les conclusions de l’analyse concurrentielle demeureront inchangées, quelles que soient les hypothèses retenues.

3. MARCHÉ AVAL DE LA DISTRIBUTION AU DÉTAIL DE PRODUITS DE BAZAR ET DE DÉCORATION

16. Les autorités de concurrence ont distingué la distribution de produits de bazar et de décoration, définis comme des objets divers associés à la distribution de meubles « meublants » pour équiper la maison et la décorer, de celle de l’ameublement, en raison de différences dans l’assortiment des offreurs, dans les comportements d’achat ainsi que dans les fonctions des produits concernés, les produits de bazar-décoration étant complémentaires à l’ameublement10. Pour ces produits, l’analyse concurrentielle portera sur les ventes en GSS.

17. En toute hypothèse, la délimitation exacte du marché aval des produits de bazar et de décoration peut être laissée ouverte, dans la mesure où les conclusions de l’analyse concurrentielle demeureront inchangées, quelles que soient les hypothèses retenues.

4. MARCHÉS AVAL DE LA DISTRIBUTION AU DÉTAIL DE PRODUITS ÉLECTRODOMESTIQUES

18. En ce qui concerne la vente au détail de produits électrodomestiques, les autorités de concurrence distinguent usuellement trois catégories de produits : les produits « blancs », « bruns » et « gris »11.

19. La catégorie de produits « blancs » inclut notamment les tables de cuisson, les cuisinières, les fours, les ensembles encastrables, les hottes, les lave-linges, les sèche-linges, les lave-vaisselles, les réfrigérateurs, les congélateurs, le petit électroménager de préparation culinaire et les produits de climatisation. En ce qui concerne la distribution de produits blancs, la pratique décisionnelle a laissé ouverte la question d’une éventuelle sous-segmentation entre petit et gros électroménager12. Il n’est pas nécessaire de trancher cette question au cas d’espèce.

20. La cible n’a qu’une activité marginale de distribution de produits électrodomestiques, uniquement de produits « blancs » et quasi-exclusivement de gros électroménager dans la mesure où les produits qu’elle propose sont généralement encastrables et en complément de son activité de cuisiniste. L’opération n’entraîne donc de chevauchement que pour cette catégorie de produits.

B. DÉLIMITATION GÉOGRAPHIQUE DES MARCHÉS

1. MARCHÉS AMONT DE L’APPROVISIONNEMENT DE PRODUITS ÉLECTRODOMESTIQUES, DE PRODUITS D’AMEUBLEMENT ET DE PRODUITS DE BAZAR ET DE DÉCORATION

21. En ce qui concerne les marchés de l’approvisionnement, la pratique décisionnelle des autorités de concurrence a retenu une dimension au moins nationale, voire européenne.

22. Il n’y a pas lieu de remettre en cause cette délimitation à l’occasion de la présente opération.

2. MARCHÉS AVAL DE LA DISTRIBUTION DE PRODUITS D’AMEUBLEMENT, DE PRODUITS DE BAZAR ET DE DÉCORATION ET DE PRODUITS ÉLECTRODOMESTIQUES

23. En ce qui concerne les marchés aval de la distribution au détail de produits d’ameublement, de produits de bazar et de décoration et de produits électrodomestiques, les autorités de concurrence considèrent qu’ils sont de dimension locale13. Il a été envisagé que, pour ce type d’achat, les consommateurs étaient prêts à réaliser un trajet d’une durée de 20 à 45 minutes pour atteindre un magasin14. Cette durée varie cependant en fonction des caractéristiques de chaque zone, telles que la géographie, la densité de population ou l’état de l’offre lui-même15.

24. L’analyse de l’opération sera donc menée sur des zones de chalandises correspondant à une durée de 20 minutes pour la petite couronne et de 30 minutes pour la grande couronne autour des magasins Fly ou Atlas concernés.

III. Analyse concurrentielle

25. L’analyse concurrentielle s’appuie, au niveau national, sur une estimation des parts de marché en valeur. Au niveau local, en revanche, conformément à la pratique décisionnelle et compte tenu de la difficulté d’estimer de manière fiable le chiffre d’affaires réalisé par les magasins concurrents dans une zone, les parts de marché sont évaluées en surfaces de vente.

A. ANALYSE DES EFFETS HORIZONTAUX

1. MARCHÉS AMONT DE L’APPROVISIONNEMENT DE PRODUITS D’AMEUBLEMENT, DE PRODUITS DE BAZAR ET DE DÉCORATION ET DE PRODUITS ÉLECTRODOMESTIQUES

26. La partie notifiante n’a pas été en mesure de fournir les positions de la cible et de l’acquéreur sur le marché amont de l’approvisionnement. Elle a toutefois fait valoir qu’elles n’étaient pas sensiblement différentes de leurs parts de marché sur les marchés aval de la distribution au détail des produits concernés et qu’une part importante de leur approvisionnement en meubles et en produits de décoration/bazar est en tout état de cause réalisée hors de France. Sur ces marchés aval, les parts de marché de But sont estimées par la partie notifiante à [10-20] % sur le marché de l’ameublement et à moins de [5-10] % tant sur les marchés de l’électrodomestique et de la décoration. Les six points de vente objet de l’acquisition représentent quant à eux moins de [0-5] % de ces marchés.

27. Il existe par ailleurs en France d’autres groupes majeurs présents sur la distribution de meubles et de produits de décoration/bazar, tels que Ikea et Conforama, et sur la distribution de produits blancs, tels que Darty et Boulanger.

28. Par conséquent, l’opération n’est pas susceptible de soulever des problèmes de concurrence sur les marchés de l’approvisionnement par le biais d’effets horizontaux.

2. MARCHÉS AVAL DE LA DISTRIBUTION AU DÉTAIL DE PRODUITS D’AMEUBLEMENT, DE DÉCORATION ET BAZAR ET DE PRODUITS ÉLECTRODOMESTIQUES

a) Le marché des produits électrodomestiques

29. Les parties n’ont pas été en mesure de fournir leurs parts de marché au niveau local avec précision. Elles estiment toutefois que leurs parts de marché cumulées sur la vente au détail de produits blancs sont inférieures à 25 % sur chacune des zones concernées.

30. En tout état de cause, les risques d’atteinte à la concurrence peuvent être écartés compte tenu du caractère marginal de la distribution de produits blancs dans l’activité de la cible et de la présence de nombreux concurrents spécialistes en électroménager dans les zones de chacun des magasins concernés par l’opération.

b) Le marché des produits de décoration et bazar

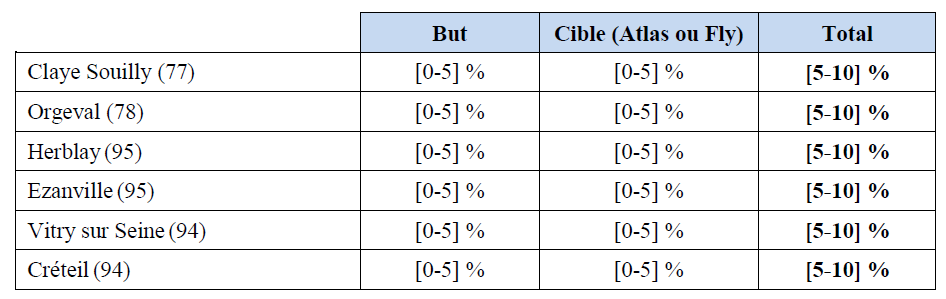

31. A l’issue de l’opération, les parts de marché combinées des parties dans les différentes zones de chalandise concernées resteront inférieures à [5-10] % :

32. Dans chacune des zones de chalandise concernées, l’entité issue de l’opération restera confrontée à la concurrence de nombreux points de vente, parmi lesquelles plusieurs enseignes nationales (dont par exemple Ikea, Conforama, Alinea et Habitat).

33. Dans ces conditions, l’opération n’est pas susceptible de soulever des problèmes de concurrence sur les marchés locaux concernés.

c) Le marché des produits d’ameublement

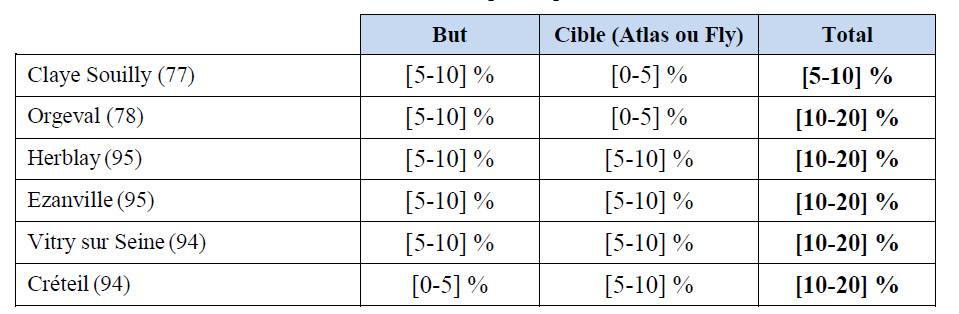

34. A l’issue de l’opération, les parts de marché combinées des parties dans les différentes zones de chalandise concernées resteront inférieures à [10-20] % :

35. Dans chacune des zones de chalandise concernées, l’entité issue de l’opération restera confrontée à la concurrence de nombreux points de vente, parmi lesquelles plusieurs enseignes nationales (dont par exemple Ikea, Conforama, Alinea et Habitat).

36. Dans ces conditions, l’opération n’est pas susceptible de soulever des problèmes de concurrence sur les marchés locaux concernés.

DECIDE

Article unique : L’opération notifiée sous le numéro 14-184 est autorisée.

NOTES :

1 Les points de vente Fly concernés par l’opération sont situés à Claye Souilly (77), Vitry sur Seine (94), Herblay (95) et Orgeval (78).

2 Les points de vente Atlas concernés par l’opération sont situés à Créteil (94) et Ezanville (95).

3 Voir en dernier lieu la décision n° 14-DCC-39 du 24 mars 2014 relative à la prise de contrôle exclusif de 12 points de vente sous enseigne Atlas et Fly par Conforama Développement

4 Voir en dernier lieu la décision n° 14-DCC-39 du 24 mars 2014 relative à la prise de contrôle exclusif de 12 points de vente sous enseigne Atlas et Fly par Conforama Développement

5 Voir en dernier lieu la décision n° 14-DCC-39 précitée

6 Voir notamment les décisions de l’Autorité de la Concurrence n° 14-DCC-39 précitée et n°11-DCC-78 du 18 mai 2011 relative à l’acquisition du groupe Titouan par le groupe Conforama et n°11-DCC-136 du 14 septembre 2011 relative à la prise de contrôle exclusif des sociétés Habitat France SAS, Compania de Equipamientos del Hogar – Habitat SA et Habitat Deutschland GmBH par la société Cafom.

7 Voir en dernier lieu la décision n° 14-DCC-39 précitée

8 Voir en dernier lieu la décision n° 14-DCC-39 précitée

9 Voir en dernier lieu la décision n° 14-DCC-39 précitée

10 Voir en dernier lieu la décision n° 14-DCC-39 précitée

11 Voir notamment les décisions de l’Autorité de la concurrence n°09-DCC-12 du 9 juin 2009 relative à l’acquisition de la société Surcouf par M. Hugues Mulliez et n°11-DCC-87 du 10 juin 2011 relative à la prise de contrôle exclusif de la société Media Concorde SNC par la société High Tech Multicanal Group .

12 Voir en dernier lieu la décision n° 14-DCC-39 précitée

13 Voir notamment les décisions de l’autorité de la concurrence n°11-DCC-78 du 18 mai 2011 et décision n°11-DCC-87 précitées.

14 Voir en dernier lieu la décision n° 14-DCC-39 précitée

15 Le comportement réel des consommateurs sur une zone donnée peut être précisé avec les données collectées par les magasins sur la localisation de leurs clients pondérées par les chiffres d’affaires concernés, information que n’a cependant pas communiqué la partie notifiante au cas présent.