ADLC, 22 avril 2016, n° 16-DCC-57

AUTORITÉ DE LA CONCURRENCE

relative à la prise de contrôle exclusif de la société Financière Parcours par la société Temsys

L’Autorité de la concurrence,

Vu le dossier de notification adressé complet au service des concentrations le 23 mars 2016, relatif à la prise de contrôle exclusif des activités de la société Financière Parcours par la société Temsys, filiale de la Société Générale, formalisé par un contrat d’acquisition d’actions signé le 24 février 2016 ; Vu le livre IV du code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L. 430-1 à L. 430-7 ;

Vu les éléments complémentaires transmis par les parties au cours de l’instruction ;

Adopte la décision suivante :

I. Les entreprises concernées et l’opération

1. Temsys, dont le nom commercial est ALD Automotive (ci-après, « ALD »), est une société spécialisée dans la location longue durée (ci-après, « LLD ») et la gestion de flottes de véhicules « multimarques » en France et en Europe. ALD met à la disposition de ses clients, pour une durée supérieure à un an, des véhicules multimarques dont la location peut comprendre un panel complet de services tels que la maintenance, la gestion des pneus, la consommation de carburant, l’assurance, de la fourniture de véhicules de remplacement, ainsi qu’un service de location courte durée à destination de ses clients de la LLD ayant un besoin ponctuel et temporaire de véhicules. A titre accessoire, ALD a également des activités dans le secteur de la vente de véhicules d’occasion à l’issue des contrats de LLD. ALD est contrôlée par le groupe Société Générale qui est un établissement de crédit actif dans les secteurs de la banque de détail, de la gestion d'actifs et de la banque de financement et d'investissement. En outre, Société Générale est présent dans le domaine des services financiers, et plus particulièrement dans les secteurs du crédit à la consommation, de l'assurance, de la location longue durée et gestion de flottes de véhicules et du financement des ventes et des biens d'équipement professionnel.

2. Financière Parcours (ci-après, « Parcours ») est une société active dans la fourniture de services automobiles à destination des entreprises. Parcours est principalement active dans le secteur de la LLD en France mais exerce également des activités de vente de véhicules d’occasion et, à titre plus marginal, de réparation de véhicules, quasi uniquement pour ses seuls clients de la LLD.

3. L’opération, formalisée par un contrat d’acquisition d’actions signé le 24 février 2016, a pour objet l’acquisition par ALD de l’intégralité du capital social de Parcours.

4. En ce qu’elle entraine la prise de contrôle exclusif de Parcours par ALD, l’opération constitue une concentration au sens de l’article L. 430-1 du code de commerce.

5. Les entreprises concernées réalisent ensemble un chiffre d’affaires hors taxes total sur le plan mondial de plus de 150 millions d’euros (Société Générale : […] d’euros pour l’exercice clos le 31 décembre 2014 ; Parcours : […] d’euros pour l’exercice clos le 31 décembre 2014). Chacune de ces entreprises a réalisé en France un chiffre d’affaires hors taxes total supérieur à 50 millions d’euros (Société Générale : […] d’euros pour l’exercice clos le 31 décembre 2014 ; Parcours : […] d’euros pour l’exercice clos le 31 décembre 2014). Les seuils de notification de l’article 1 paragraphe 2 du règlement (CE) 139/2004 du Conseil du 20 janvier 2004 sont franchis mais chacune des entreprises concernées réalisant plus des deux tiers de son chiffre d’affaires dans l’Union en France, l’opération ne relève pas de la compétence de l’Union européenne. En revanche, les seuils de contrôle mentionnés au I de l’article L. 430-2 du code de commerce sont franchis. Cette opération est donc soumise aux dispositions des articles L. 430-3 et suivants du code de commerce relatifs à la concentration économique.

II. Délimitation des marchés pertinents

6. Les activités des parties se chevauchent sur le marché de la LLD et de la gestion de flottes de véhicules (A) ainsi que sur le marché de la vente de véhicules d’occasion (B).

7. Le marché de l’assurance de flottes automobiles (C), sur lequel seul le groupe Société Générale est actif, est également concerné par l’opération compte tenu de ses liens verticaux avec l’activité principale de Parcours1.

A. LA LLD ET DE LA GESTION DE FLOTTE DE VÉHICULES

8. La pratique nationale et européenne considère qu’il existe un marché de la LLD et de la gestion de flotte consistant en la mise à disposition d’un véhicule pour une durée supérieure à un an qui comprend des services annexes tels que l’assistance, la réparation, la mise à disposition d’une carte carburant, etc.

9. La Commission européenne et l’Autorité ont envisagé une segmentation de marché en distinguant2 :

- le « funded fleet management » consistant en la mise à disposition de véhicules assortis des services propres à la gestion de flotte (assistance, réparation, pneumatiques, etc.) ;

- le « unfunded fleet management », ou gestion de flotte déléguée, consistant uniquement en la gestion du parc de véhicules par un prestataire externe, l’entreprise cliente conservant la propriété de sa flotte.

10. Le marché de la LLD a également été segmenté entre la mise à disposition de véhicules de plus et de moins de 3,5 tonnes3.

11. La pratique décisionnelle tant européenne que nationale considère que le marché est au moins de dimension nationale4.

12. Dans le cas présent, il n’est pas nécessaire de se prononcer sur ces différentes segmentations, les conclusions de l’analyse concurrentielle demeurant inchangées quelle que soit la délimitation retenue.

B. LA VENTE DE VÉHICULES D’OCCASION

13. Selon la pratique décisionnelle européenne et nationale5, le marché de la vente de véhicules d’occasion constitue un marché pertinent de produits. Une segmentation en fonction du type de clientèles6 (particuliers ou professionnels) a également été ouverte. Au cas présent, il n’est pas nécessaire de se prononcer sur ces délimitations de marché, les conclusions de l’analyse concurrentielle demeurant inchangées quelles que soient les segmentations envisagées.

14. La dimension géographique du marché de la vente de véhicule d’occasion est considérée par la pratique décisionnelle comme étant locale7.

15. Les parties considèrent toutefois que la vente de véhicule d’occasion provenant de la LLD est de dimension nationale en raison de la grande utilisation du canal internet dans leurs ventes. L’argument d’une utilisation par les prestataires de LLD de canaux de distribution particuliers a d’ailleurs été avancé par les parties à une opération dans le même secteur en 20088.

16. Dans le cas présent, il n’est pas nécessaire de se prononcer sur ces délimitations de marché, les conclusions de l’analyse concurrentielle demeurant inchangées quelles que soient les segmentations envisagées.

C. L’ASSURANCE DE FLOTTES AUTOMOBILES

17. La pratique décisionnelle a identifié un marché de l’assurance de flottes automobiles distinct du marché de l’assurance automobile des entreprises9.

18. Cette distinction s’appuie sur le fait que les entreprises qui disposent d’une flotte de véhicules ont des besoins en assurance automobile différents, en particulier car elles nécessitent une approche globale s’écartant de l’approche véhicule par véhicule fondée sur le système bonus/malus pour les risques de circulation. Ainsi les contrats de flotte sont susceptibles de couvrir plusieurs risques liés aux véhicules (circulation, responsabilité civile professionnelle, dommages aux biens, marchandises transportées).

19. Selon la pratique décisionnelle antérieure, le marché de l’assurance de flottes automobiles est de dimension nationale10.

III. Analyse concurrentielle

A. LES EFFETS HORIZONTAUX

20. Les parties sont simultanément actives sur le marché de la LLD et sur celui de la vente de véhicules d’occasion.

1. LE MARCHÉ DE LA LLD ET DE LA GESTION DE FLOTTES AUTOMOBILES

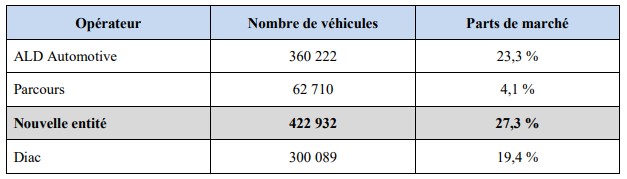

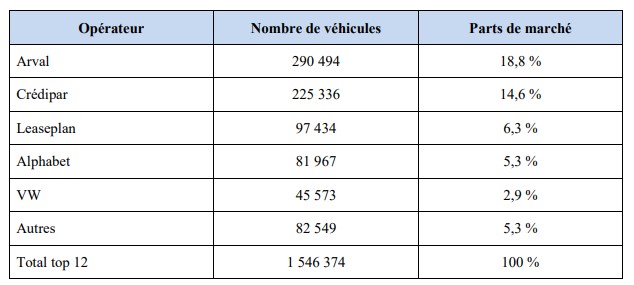

21. A l’issue l’opération, la part de marché de la nouvelle entité en matière de LLD est estimée par les parties à 27,3 % (23,3 % pour ALD et 4,1 % pour Financière Parcours).

Marché national global de la LLD et des services de gestion de flottes de véhicules au 30 décembre 2015

Source : Syndicat national des loueurs de véhicules longue durée

22. Sur le seul segment du marché qui fait l’objet d’un chevauchement d’activité entre les parties, le « funded fleet management », la part de marché de la nouvelle entité a été estimée à 21,8 %* (16,7 % pour Automotive et 5,1 % pour Financière Parcours). Sur ce segment, la nouvelle entité restera soumise à la pression de nombreux concurrents détenus par les constructeurs automobiles et/ou des établissements financiers (Diac/Renault : 16,3 %*, Arval/BNP : 22,7 %*, Crédipar/PSA/Santander : 16,4 %*).

23. De plus, les clients sont pour leur grande majorité des entreprises de taille significative qui recourent pour leurs besoins en LLD à de multiples fournisseurs en les mettant en concurrence au moyen d’appel d’offres. En outre, la partie notifiante fait valoir que, si la durée moyenne d’un contrat de LLD est d’un peu moins de 4 ans, les clients ont pour pratique de remettre en concurrence les loueurs chaque année lors du renouvèlement d’une partie de leurs flottes, ce qui est de nature à rendre la part de marché de la nouvelle entité contestable.

24. Par conséquent, au regard de ces différents éléments, l’opération n’est pas susceptible d’entrainer d’effets horizontaux sur le marché de la LLD.

2. LE MARCHÉ DE LA VENTE DE VÉHICULES D’OCCASION

25. Sur le segment de la vente de véhicules d’occasion issus de la LLD de dimension nationale, la nouvelle entité détiendrait une part de marché de [10-20] %. Les parties seront confrontées à la concurrence d’acteurs tels que Diac ([20-30] %), Crédipar ([10-20] %) et Arval/GE ([10- 20] %).

26. Sur le marché global de la vente de véhicules d’occasion incluant les vendeurs professionnels et particuliers, la part de marché de la nouvelle entité s’élèverait à [0-5] % au niveau national. En outre, la part de marché de la nouvelle entité n’excède pas [0-5] % dans chacun des départements sur lesquels les parties sont simultanément actives.

27. Enfin, la nouvelle entité sera confrontée, tant au niveau national que local, à la concurrence de nombreux types d’opérateurs : outre les acteurs de la LLD, les loueurs de courte durée (Europcar, Avis, Hertz, etc.), les concessionnaires et succursales automobiles (Renault Occasions, Peugeot Occasions, Ford Mustière Automobiles, etc.), les marchands de voitures (Aramis, Distinxion, Phoebus, etc.), les salles d’enchères (VP Auto, BCAuto Enchères, etc.), et les réparateurs indépendants sont actifs sur ces marchés. Par conséquent, au regard de ces différents éléments, l’opération n’est pas susceptible de porter atteinte à la concurrence sur le marché de la vente de véhicules d’occasion.

B. LES EFFETS VERTICAUX

28. Une concentration verticale peut restreindre la concurrence en rendant plus difficile l’accès aux marchés sur lesquels la nouvelle entité sera active, voire en évinçant les concurrents ou en les pénalisant par une augmentation de leurs coûts. Ce verrouillage peut viser les marchés aval, lorsque l’entreprise intégrée refuse de vendre un intrant à ses concurrents en aval. La stratégie de verrouillage peut également concerner les marchés amont lorsque la branche aval de l’entreprise intégrée refuse d’acheter les produits des fabricants actifs en amont et réduit ainsi leurs débouchés commerciaux. L’Autorité de la concurrence considère qu’il est peu probable qu’une entreprise ayant une part de marché inférieure à 30 % sur un marché donné puisse verrouiller un marché en aval ou en amont de celui-ci.

29. Au cas présent, Sogessur, filiale du groupe Société Générale, détient sur le marché de l’assurance de flottes automobiles une part de marché estimée à [0-5] %. Avant l’opération, Sogessur ne couvre qu’une petite partie des véhicules d’ALD ([5-10] %), cette dernière faisant également appel à d’autres acteurs du secteur de l’assurance tels que Covea Fleet* ou Generali.

30. En outre, Sogessur subit la concurrence de nombreux acteurs beaucoup plus importants, tels que les compagnies d’assurances (Allianz, AXA) et les filiales d’autres établissements financiers.

31. Par conséquent, au regard de ces différents éléments, l’opération n’est pas susceptible d’entrainer d’effets verticaux sur les marchés concernés.

DECIDE

Article unique : L’opération notifiée sous le numéro 16-038 est autorisée.

NOTES

1 Outre les activités mentionnées à ce paragraphe, les parties sont également actives sur les secteurs de la réparation automobile, du financement bancaire et du leasing financier.

2 Voir notamment la lettre C2005-79 du Ministre de l’économie relative à une concentration dans le secteur de la location longue durée de véhicules du 22 août 2005.

3 Voir notamment la lettre C2008-18 du Ministre de l’économie relative à une concentration dans le secteur de la location et de la gestion de flotte de véhicules automobiles du 4 avril 2008 et la décision de la Commission européenne n°M.6333, BMW/ING Car Lease du 23 septembre 2011.

4 Voir notamment la lettre C2008-18 du Ministre de l’économie et la décision de la Commission européenne n°M.6333 précitées.

5 Voir notamment la lettre C2005-79 du Ministre de l’économie précitée et la décision de la Commission européenne n°M.5347 Mapfre/Salvador Caetano/JVs du 20 avril 2009.

6 Voir notamment la lettre C2005-79 du Ministre de l’économie précitée

7 Id.

8 Voir notamment la lettre C2008-18 du Ministre de l’économie précitée.

9 Voir notamment la lettre du Ministre de l’économie relative à une concentration dans le secteur des assurances des flottes automobiles d’au moins cinq véhicules du 14 novembre 2002 et la lettre du Ministre de l’économie relative à une concentration dans le secteur de l’assurance de flottes automobiles d’entreprises du 2 décembre 2002.

10 Voir notamment la lettre du Ministre de l’économie du 14 novembre 2002, précitée.