ADLC, 24 septembre 2019, n° 19-DCC-174

AUTORITÉ DE LA CONCURRENCE

relative à la prise de contrôle exclusif par le groupe Maritime Kuhnde la société Bolloré Ports France

COMPOSITION DE LA JURIDICTION

Président :

Mme de Silva

L’Autorité de la concurrence,

Vu le dossier de notification adressé complet au service des concentrations le 30 août 2019, relatif à la prise de contrôle, par le groupe Maritime Kuhn, de la société Bolloré Ports France, opération formalisée par un contrat d’acquisition et de cession d’actions en date du 31 juillet 2019;

Vu le livre IV du code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L. 430-1 à L. 430-7 ;

Vu les éléments complémentaires transmis par les parties au cours de l’instruction ; Adopte la décision suivante :

I. Les entreprises concernées et l’opération

1. La société H3F est la société holding du groupe Maritime Kuhn (ci-après, « Maritime Kuhn ») qui est actif dans le secteur portuaire. Présent sur une dizaine de ports français, le groupe Maritime Kuhn propose l’ensemble des services aux navires : manutention-stockage, consignation-agence de ligne, transit-douane, affrètement et commission de transport. Par décision des associés en date du 4 juillet 2019, non encore effective à ce jour, la dénomination

« H3F » a été changée en « Maritime Kuhn ».

2. La société Bolloré Ports France (ci-après « BPF »), filiale de la société Bolloré Logistics, exerce des activités de logistique portuaire (manutention-stockage) ainsi que des activités accessoires de consignation, transit-douane, affrètement et commission de transport.

3. L’opération notifiée consiste en l’acquisition, par Maritime Kuhn, de l’intégralité des actions composant le capital de la société Bolloré Ports France. En ce qu’elle entraîne l’acquisition du contrôle exclusif par Maritime Kuhn de BPF, l’opération constitue une opération de concentration au sens de l’article L. 430-1 du code de commerce.

4. Les entreprises concernées réalisent ensemble un chiffre d’affaires hors taxes total sur le plan mondial de plus de 150 millions d’euros (Maritime Kuhn, [≤150] millions d’euros pour l’exercice clos au 31 décembre 2018 ; Bolloré Ports France, [≤150] millions d’euros pour l’exercice clos au 31 décembre 2018). Chacune d’entre elles a réalisé, en France, un chiffre d’affaires supérieur à 50 millions d’euros (Maritime Kuhn, [≥50] millions d’euros pour l’exercice clos au 31 décembre 2018 ; Bolloré Ports France, [≥50] millions d’euros pour l’exercice clos au 31 décembre 2018). Compte tenu de ces chiffres d’affaires, l’opération ne relève pas de la compétence de l’Union européenne. En revanche, les seuils de contrôle mentionnés au I de l’article L. 430-2 du code de commerce sont franchis. Cette opération est donc soumise aux dispositions des articles L. 430-3 et suivants du code de commerce relatives à la concentration économique.

II. Délimitation des marchés pertinents

5. Les parties à la concentration sont simultanément actives sur le marché de la logistique portuaire. Les parties exercent également des activités de transitaire, d’agence de ligne, de commissaire de transport et d’affrètement terrestre 1. Toutefois, dans la mesure où ces activités sont accessoires pour les deux entreprises et où les chevauchements sont limités, les marchés relatifs à ces activités ne seront pas examinés dans le cadre de la présente décision.

A. MARCHÉS DE SERVICES

6. Les services portuaires peuvent être segmentés en deux grandes catégories : les services aux navires (tels que le pilotage, le remorquage, l’avitaillement en eau ou le lamanage) et les services aux marchandises, autrement dit les opérations de manutention (chargement et déchargement, empotage et dépotage de conteneurs, etc.)2.

7. La pratique décisionnelle de l’Autorité distingue les services de manutention portuaire portant sur des marchandises en conteneurs des mêmes services concernant des marchandises qui ne sont pas en conteneurs (vrac sec, ou solide, et vrac liquide), ces services ne nécessitant pas les mêmes infrastructures3.

8. Par ailleurs, la pratique décisionnelle nationale a également envisagé la possibilité de subdiviser le marché des services de terminal pour le vrac sec selon le type de marchandises manutentionnées : grand vrac (charbon et minerai de fer), vrac agricole (céréales, semence) et autres vracs secs (concentrés de zinc et autres concentrés non ferreux, clinkers de ciment, fonte brute, kaolin, phosphates, cokes, anthracites, etc.)4. La Commission européenne a également envisagé de subdiviser le marché de la logistique portuaire pour le vrac sec en fonction des marchandises manutentionnées5. En tout état de cause, il n’est pas nécessaire en l’espèce de se prononcer sur la délimitation exacte de ce marché, dans la mesure où les conclusions de l’analyse concurrentielle demeurent inchangées quelle que soit la délimitation retenue.

9. En outre, au sein de la manutention portuaire de marchandises, la pratique décisionnelle nationale6 et européenne7, tout en laissant ouverte la question de la définition exacte des marchés pertinents, a envisagé la distinction de la manutention en lien avec le transport depuis ou vers l’arrière-pays du port (« hinterland ») de la manutention consistant dans le transbordement des marchandises d’un navire à un autre, en vue d’un réacheminement des conteneurs vers d’autres ports. Ces deux types de service ne sont pas substituables, dès lors que le transbordement de conteneurs ne nécessite pas une liaison avec l’arrière-pays. Il n’est pas nécessaire, en l’espèce, de se prononcer sur cette délimitation, dans la mesure où les conclusions de l’analyse concurrentielle demeurent inchangées, quelle que soit la délimitation retenue.

10. En l’espèce, les activités des parties se chevauchent sur les marchés de la manutention portuaire pour les conteneurs et pour le vrac sec, à l’exception du grand vrac.

B. DÉFINITION GÉOGRAPHIQUE DES MARCHÉS

1. MARCHÉ DE LA MANUTENTION PORTUAIRE POUR CONTENEURS

11. S’agissant du marché pertinent de services de manutention de conteneurs en lien avec l’arrière- pays (« hinterland »), la pratique décisionnelle de l’Autorité, se fondant sur la pratique décisionnelle de la Commission européenne, a retenu, s’agissant du port du Havre, que l’ensemble des ports de l’arc Nord européen, du port d’Hambourg au port du Havre, sont en concurrence8. La pratique de la Commission européenne a également retenu ce champ géographique dans certaines décisions9 ; néanmoins, plusieurs de ses décisions, notamment les plus récentes, envisagent une définition géographique plus étroite de ce marché10. Dans plusieurs décisions récentes, la Commission européenne a ainsi présenté les différentes hypothèses de dimension géographique de ce marché et, sans trancher la question, estimé que la délimitation géographique la plus étroite envisageable pouvait être constituée de l’ensemble des ports d’un seul État11. En tout état de cause, il n’est pas nécessaire en l’espèce de se prononcer sur la délimitation géographique exacte de ce marché de services, dans la mesure les conclusions de l’analyse concurrentielle demeurent inchangées quelle que soit la délimitation retenue.

12. S’agissant des services de transbordement de conteneurs, la pratique décisionnelle, tant nationale que communautaire, considère que le champ géographique des ports offrant des services de substitution est plus large et comprend des zones régionales européennes telles que, par exemple, l’Europe du Nord12. En tout état de cause, il n’est pas nécessaire, au cas présent, de se prononcer sur la délimitation géographique exacte de ce marché de services, dans la mesure où, quelle que soit la délimitation retenue, les conclusions de l’analyse concurrentielle demeurent inchangées.

13. En l’espèce, les parties ont proposé de retenir pour l’analyse concurrentielle du marché de la manutention de conteneurs un hinterland comprenant l’ensemble des ports français ainsi que les ports belges de Bruges, Gand, Zeeland et Anvers et les ports espagnols de Bilbao et de Barcelone. À titre subsidiaire, elles ont également communiqué leurs parts de marché sur l’ensemble des seuls ports français. Enfin, elles ont fourni leurs parts de marché sur un arc allant des ports de Dunkerque à Bordeaux.

14. Au cas d’espèce, la question de la délimitation géographique peut toutefois être laissée ouverte, l’analyse concurrentielle demeurant inchangée, quelle que soit l’hypothèse retenue.

2. MARCHÉ DE LA MANUTENTION PORTUAIRE POUR MARCHANDISE EN VRAC SEC

15. La pratique décisionnelle nationale a considéré que l’hinterland concernant les vracs secs était moins étendu que l’hinterland des conteneurs ou des marchandises traditionnelles. À cet égard, dans une décision du ministre13, l’analyse a retenu plusieurs arcs : un arc Nord constitué des ports situés entre Caen et Anvers, un arc atlantique comprenant, d’une part, une zone allant des ports situés entre Saint-Malo et la Rochelle et, d’autre part, une zone allant des ports de la Rochelle à Bilbao et enfin, un arc méditerranéen constitué de deux zones, la première étant comprise entre les ports de Marseille et Barcelone et la seconde entre les ports de Sète et de Gênes. La Commission européenne a récemment mené son analyse sur un hinterland desservi par un arc Le Havre-Hambourg mais a également considéré le seul marché du port d’Anvers14.

16. Les parties font valoir quant à elles que tous les ports situés entre les Sables d’Olonne et Anvers partagent un hinterland commun (ci-après, « marché Nord ») et que tous les ports situés dans la zone Bilbao-La Rochelle-Marseille-Barcelone partagent également un hinterland commun (ci- après, « marché Sud »). À titre complémentaire, les parties ont communiqué leurs positions sur l’ensemble des seuls ports français. Elles ont également fourni leurs parts de marché sur le marché Nord pour une zone allant des ports de Dunkerque à Bordeaux et pour le marché Sud des ports de La Rochelle à Sète.

17. Au cas d’espèce, la question de la délimitation géographique peut, toutefois être laissée ouverte, l’analyse concurrentielle demeurant inchangée, quelle que soit l’hypothèse retenue.

III. Analyse concurrentielle

18. Les activités des parties se chevauchent sur les marchés de la manutention portuaire de conteneurs ainsi que sur les marchés de la logistique pour le vrac sec.

19. Les parts de marché ont été calculées en volume15 sur la base des estimations fournies par les parties16. Hormis pour le port du Havre, les données disponibles pour estimer le volume total de tous les ports des zones géographiques considérées ne distinguent pas la manutention en lien avec l’arrière-pays du transbordement. En outre, les parties ont indiqué que les données de certains ports, sur lesquels elles ne sont pas actives, n’avaient pu être collectées, ce qui a tendance à sous-estimer tant le volume global du marché que l’activité des opérateurs concurrents. Les parts de marché calculées surestiment donc leur position.

20. Selon les estimations des parties, sur l’activité de manutention des conteneurs, la part de marché de la nouvelle entité demeurera inférieure à 10%, quelle que soit la délimitation géographique retenue.

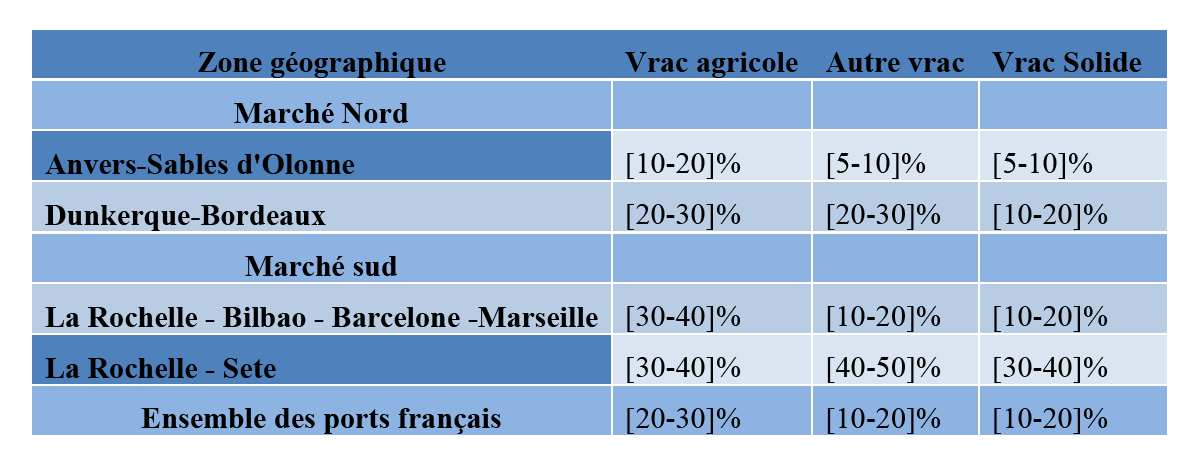

21. En ce qui concerne les services de logistique portuaire pour le vrac sec, le tableau ci-dessous présente les parts de marché de la nouvelle entité sur chacun des arcs portuaires envisagés pour le marché global du vrac sec et pour les deux éventuels segments sur lesquels les activités des parties se chevauchent.

22. Sur le marché du vrac sec, la part de marché de la nouvelle entité atteindra [30-40]% pour le marché Sud sur l’arc constitué des ports de La Rochelle à Sète. Néanmoins, la position de la nouvelle entité doit être relativisée compte tenu notamment compte tenu notamment de la présence de nombreux concurrents tels que le groupe Sea Invest, présent sur ce segment dans les ports de Bordeaux et Bayonne (par l’intermédiaire de sa filiale Sotramab), ou encore les filiales logistiques des coopératives agricoles (SICA Atlantique à La Rochelle et Rochefort, SOCOMAC - filiale du groupe Soufflet- à La Rochelle et à Rouen, etc.). La part de marché de la nouvelle entité demeurera très inférieure à 25 % sur l’ensemble des autres délimitations géographiques.

23. Sur le segment du vrac agricole, la part de marché de la nouvelle entité ne dépassera significativement les 25 % que pour le marché Sud. Néanmoins, la position de la nouvelle entité doit être relativisée compte tenu notamment de la faiblesse de l’augmentation de parts de marché résultant de l’opération (inférieure à 4 %) et de la présence de nombreux concurrents tels que le groupe Sea Invest, présent dans les ports de Sète, Nantes, Rouen et Bordeaux ou encore les filiales logistiques des coopératives agricoles ou des négociants (SICA Atlantique à La Rochelle, SOCOMAC - filiale du groupe Soufflet - à La Rochelle et à Rouen, etc.).

24. Sur le segment « autre vrac », la part de marché de la nouvelle entité atteindra [40-50]% pour le marché Sud sur l’arc constitué des ports de La Rochelle à Sète. Néanmoins, la position de la nouvelle entité doit être relativisée compte tenu notamment de la présence de nombreux concurrents tels que le groupe Sea Invest, présent sur ce segment dans les ports de Bordeaux et Bayonne (par l’intermédiaire de sa filiale Sotramab), MTL, présent sur ce segment dans le port de Sète, ou encore les filiales logistiques des coopératives agricoles (SICA Atlantique à La Rochelle et Rochefort, etc.). La part de marché de la nouvelle entité demeurera très inférieure à 25 % sur l’ensemble des autres délimitations géographiques.

25. L’opération n’est donc pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur ces marchés.

DÉCIDE

Article unique : L’opération notifiée sous le numéro 19-157 est autorisée.

NOTES :

1 Les activités d’agence de ligne et de commissaire de transport représentent un chiffre d’affaires inférieur à 2 % pour chacune des parties.

2 Étude Xerfi – Les services portuaires, mars 2018.

3 Décision de l’Autorité de la concurrence n° 10-D-13 du 15 avril 2010 relative à des pratiques mises en œuvre dans le secteur de la manutention pour le transport de conteneurs au port du Havre, validée sur ce point par l’arrêt de la Cour d’appel de Paris (pôle 5, ch. 5-7 du 20 janvier 2011 n° 2010/08165. Voir aussi la lettre C2006-49 du ministre des finances et de l’industrie du 10 mai 2006 aux conseils de la société Moller Maersk relative à une concentration dans le secteur de la manutention de conteneurs et les décisions de l’Autorité de la concurrence n° 13-DCC-64 du 5 juin 2013 relative à la création d’une entreprise commune par les groupe Arterris et Axéréal, n° 18-DCC-16 du 17 janvier 2018 relative au passage d’un contrôle exclusif par le groupe Perrigault à un contrôle conjoint avec la société TIL du terminal Porte Océane du port du Havre et n° 19-DCC-170 du 17 septembre 2019 relative à la prise de contrôle exclusif de la Société de Manutention et de Consignation Maritime par la société Terminal Investment Limited.

4 Voir la décision de l’Autorité de la concurrence n° 13-DCC-64 du 5 juin 2013 relative à la création d’une entreprise commune par les groupes Arterris et Axéréal.

5 Voir la décision de la Commission européenne COMP/M. 6376 ArcelorMittal / ATIC Services du 2 décembre 2011.

6 Voir décision n° 18-DCC-16 du 17 janvier 2018 précitée.

7 Voir récemment la décision de la Commission européenne COMP/M.9016 CMA CGM / CONTAINER FINANCE du 22 octobre 2018 ; la décision de la Commission européenne COMP/M.7268 CSAV / HGV / KUHNE MARITIME / APAG-LLOYD AG du 11 septembre 2014 ; la décision de la commission européenne M.7908 CMA CGM / NOL du 24 avril 2016 ; la décision de la Commission européenne M.8459 TIL / PSA / PSA DGD du 31 juillet 2017.

8 Voir décision n° 18-DCC-16 du 17 janvier 2018 précitée.

9 Décisions de la Commission européenne M.3576 ECT/PONL / Euromax du 22 décembre 2004 et M.3829 MAERSK/PONL, du 29 juillet 2005.

10 Décision de la Commission européenne M.5066 Eurogate / APMM du 5 juin 2008 ; la Commission a fait référence à cette délimitation plus étroite du marché dans plusieurs décisions subséquentes, en laissant le plus souvent ouverte la délimitation exacte du marché. Voir les décisions de la Commission européenne les décisions M.8120 Hapag-Lloyd / United Arab Shipping Company du 23 novembre 2016 ; M.8594 Cosco Shipping / Ooil du 5 décembre 2017 ; M.9016 CMA CGM / Container Finance du 22 octobre 2018 et M.9093 DP World Investments / Unifeeder du 4 décembre 2018.

11 Voir récemment les décisions de la Commission européenne COMP/M.9016 CMA CGM / CONTAINER FINANCE du 22 octobre 2018 ou

M. 8120 Hapag-Lloyd / United Arab Shipping Company du 23 novembre 2016.

12 Voir décision de la Commission européenne du 29 juin 2015 M.7523 CMA CGM / OPDR.

13 Voir lettre C-2003/15 du ministre de l’économie en date du 4 juin 2003 aux conseils de la société Sea-Invest relative à une concentration dans le secteur portuaire.

14 Voir décision de la Commission européenne M.5093 DP World / Conti 7 / Rickmers/ DP World Breakbulk du 18 novembre 2008.

15 L’unité est le TEU, twenty foot equivalent unit, qui correspond à un conteneur standard de vingt pied de profondeur.

16 Les parties précisent que les tonnages totaux des ports ont été obtenus à parti de leurs rapports annuels d’activité lorsque ces derniers existent. Quand ces données n’ont pu être obtenues, les parties se sont fondées sur leur propre estimation.