ADLC, 17 avril 2019, n° 19-DCC-72

AUTORITÉ DE LA CONCURRENCE

relative à la prise de contrôle exclusif d’un fonds de commerce à dominante alimentaire par la société ITM*Alimentaire International

COMPOSITION DE LA JURIDICTION

Président :

Mme de Silva

L’Autorité de la concurrence,

Vu le dossier de notification adressé complet au service des concentrations le 13 mars 2019, relatif à la prise de contrôle exclusif par la société ITM* Alimentaire International d’un fonds de commerce, formalisée par une promesse d’achat en date du 27 février 2019 ;

Vu le livre IV du code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L. 430-1 à L. 430-7 ;

Adopte la décision suivante :

I. Les entreprises concernées et l’opération

1. ITM* Alimentaire International est une société par actions simplifiée, détenue intégralement par la société ITM Entreprises, elle-même contrôlée par la société Société civile des Mousquetaires. Cette dernière est contrôlée par la société Les Mousquetaires, qui est détenue par 1 498 personnes physiques (« adhérents associés ») et l’association l’Union des Mousquetaires. Ces différentes sociétés approvisionnent et animent le réseau de commerçants indépendants (ci-après « le groupement des Mousquetaires »). Le groupement des Mousquetaires exploite différentes enseignes, telles que Intermarché, Netto, Poivre Rouge, Bricomarché, Bricorama, Bricocash, Batkor, Roady, Rapid Pare-Brise et American Car Wash.

2. L’actif cible est constitué par un fonds de commerce de distribution à dominante alimentaire de type hypermarché d’une surface de 6 582 m², actuellement exploité sous enseigne Géant Casino et situé à Montauban (82). Cet hypermarché est contrôlé par les sociétés Distribution Casino France et Floréal1.

3. Dans la mesure où l’opération consiste en l’acquisition de la totalité des titres de propriété des fonds de commerce par la société Intermarché Alimentaire International, elle constitue une concentration, au sens de l’article L. 430-1 du code de commerce.

4. Concomitamment à la présente notification, la société ITM* Alimentaire International a notifié l’acquisition d’un autre fonds de commerce à dominante alimentaire, situé à Nevers (58) et contrôlé par le même vendeur. Cette notification a été enregistrée sous le numéro de dossier 19- 081.

5. Ces deux opérations ne sont pas interdépendantes, mais elles s’analysent comme deux opérations successives, au sens de l’article 5, paragraphe 2, du règlement (CE) n° 139/20042,

« deux ou plusieurs opérations au sens du premier alinéa qui ont eu lieu au cours d'une période de deux années entre les mêmes personnes ou entreprises sont à considérer comme une seule concentration intervenant à la date de la dernière opération »3. La présente décision tient compte de l’opération notifiée sous le numéro 19-081.

6. Les entreprises concernées réalisent ensemble un chiffre d’affaires total hors taxes sur le plan mondial de plus de 75 millions d’euros (ITM Entreprises : [≥ 75 millions] d’euros pour le dernier exercice clos au 31 décembre 2017 ; actifs cibles : [≤ 75 millions] d’euros pour le dernier exercice clos au 31 décembre 2018). Chacune de ces entreprises a réalisé un chiffre d’affaires supérieur à 15 millions d’euros (ITM Entreprises : [≥ 15 millions] d’euros pour le dernier exercice clos au 31 décembre 2017 ; actifs cibles : [≥ 15 millions] d’euros pour le dernier exercice clos au 31 décembre 2018). Compte tenu des chiffres d’affaires réalisés par les entreprises concernées, l’opération ne relève pas de la compétence de l’Union européenne. En revanche, les seuils mentionnés au II de l’article L. 430-2 du code de commerce sont franchis. Cette opération est donc soumise aux dispositions des articles L. 430-3 et suivants du code de commerce relatifs à la concentration économique.

II. Délimitation des marchés pertinents

7. Les parties sont actives principalement sur les marchés de la distribution de détail à dominante alimentaire4.

8. Selon la pratique décisionnelle constante des autorités de concurrence, deux catégories de marchés sont délimitées dans ce secteur. Il s’agit, d’une part, des marchés « amont » de l’approvisionnement des entreprises de commerce de détail en biens de consommation courante et, d’autre part, des marchés « aval » de la distribution de détail à dominante alimentaire5.

A. LES MARCHÉS AMONT DE L’APPROVISIONNEMENT

1. LES MARCHÉS DE PRODUITS

9. Dans le secteur de la distribution de détail à dominante alimentaire, les entreprises sont présentes, en tant qu’acheteurs, sur les marchés amont de l’approvisionnement, qui comprennent la vente de biens de consommation courante par les producteurs à des clients tels que les grossistes, les détaillants (grandes surfaces alimentaires, ci-après, « GSA », et grandes surfaces spécialisées, ci-après, « GSS ») ou d’autres entreprises (par exemple, les cafés/hôtels/restaurants)6.

10. Les autorités de concurrence distinguent habituellement autant de marchés qu’il existe de familles ou groupes de produits7. Les catégories suivantes ont ainsi été distinguées :

- produits de grande consommation : (1) liquides, (2) droguerie, (3) parfumerie et hygiène, (4) épicerie sèche, (5) parapharmacie, (6) produits périssables en libre-service ;

- frais traditionnel : (7) charcuterie, (8) poissonnerie, (9) fruits et légumes, (10) pain et pâtisserie fraîche, (11) boucherie ;

- bazar : (12) bricolage, (13) maison, (14) culture, (15) jouets, loisir et détente, (16) jardin, (17) automobile ;

- électroménager, photo, cinéma et son : (18) gros électroménager, (19) petit électroménager, (20) photo et ciné, (21) hi-fi et son, (22) TV et vidéo ;

- textile : (23) textile et chaussures.

11. La Commission européenne a également envisagé une segmentation en fonction des canaux de distribution8. Dans sa décision Carrefour/Promodès, elle relève qu’« il existe des indices sérieux permettant de penser que certains marchés de l’approvisionnement peuvent également être définis en fonction des canaux de distribution, de telle sorte que l’approvisionnement du secteur du commerce de détail à dominante alimentaire pourrait constituer un marché autonome ». L’Autorité de la concurrence a également identifié un marché distinct de l’approvisionnement en produits alimentaires destinés aux GSA9.

12. Par ailleurs, au sein de ce canal, l’Autorité de la concurrence a envisagé une sous-segmentation en fonction du positionnement commercial du produit (marque de fournisseur ou « MDF », marque de distributeur ou « MDD »)10.

13. En l’espèce, les parties sont simultanément actives en qualité d’acheteurs pour l’approvisionnement de leurs GSA.

a) Marchés géographiques

14. Les autorités de concurrence considèrent que la délimitation géographique des marchés de l’approvisionnement est essentiellement nationale, tout en n’excluant pas que, pour certaines catégories de produits, la dimension du marché puisse, en partie, être plus étroite.

15. En l’espèce, l’analyse sera menée au niveau national.

B. LES MARCHÉS AVAL DE LA DISTRIBUTION DE DÉTAIL À DOMINANTE ALIMENTAIRE

1. LES MARCHÉS DE PRODUITS

16. L’Autorité de la concurrence a distingué six catégories de commerce en utilisant plusieurs critères, notamment la taille des magasins, leurs techniques de vente, leur accessibilité, la nature du service rendu et l’ampleur des gammes de produits proposés : (i) les hypermarchés (surface légale de vente supérieure à 2 500 m²), (ii) les supermarchés (entre 400 et 2 500 m²), (iii) le commerce spécialisé, (iv) le petit commerce de détail ou supérettes (moins de 400 m²), (v) les maxi discompteurs et (vi) la vente par correspondance11.

17. En l’espèce, le magasin cible, qui dispose d’une surface de vente de 6 582 m², entre dans la catégorie des hypermarchés.

2. LES MARCHÉS GÉOGRAPHIQUES

18. Dans ses décisions relatives à des opérations concernant des hypermarchés ou des supermarchés, l’Autorité de la concurrence a rappelé que deux types de marchés sont usuellement distingués, sur la base des zones de chalandise12 :

- un premier marché où se rencontrent la demande des consommateurs d’une zone et l’offre des hypermarchés auxquels ils ont accès en moins de 30 minutes de déplacement en voiture et qui sont, de leur point de vue, substituables entre eux ;

- un second marché où se rencontrent la demande de consommateurs et l’offre des supermarchés et formes de commerce équivalentes, situés à moins de 15 minutes de temps de déplacement en voiture. Ces dernières formes de commerce peuvent comprendre, outre les supermarchés, les hypermarchés situés à proximité des consommateurs et les magasins discompteurs.

19. D’autres critères peuvent néanmoins être pris en compte pour évaluer l’impact d’une concentration sur la situation de la concurrence sur les marchés de la distribution de détail, ce qui peut conduire à affiner, au cas d’espèce, les délimitations usuelles présentées ci-dessus.

20. En l’occurrence, le fonds de commerce cible entrant dans la catégorie des hypermarchés, l’analyse concurrentielle sera menée d’une part, sur le marché incluant, les hypermarchés, les supermarchés et formes de commerce équivalentes situés dans un rayon de 15 minutes de temps de trajet en voiture autour du fonds de commerce cible et, d’autre part, sur le marché incluant uniquement les hypermarchés dans un rayon de 30 minutes.

III. Analyse concurrentielle

21. L’activité des parties se chevauche sur les marchés amont de l’approvisionnement en tant qu’acheteurs et sur les marchés aval de la distribution alimentaire.

1. MARCHÉS AMONT DE L’APPROVISIONNEMENT

22. Sur les marchés amont de l’approvisionnement, le groupement des Mousquetaires disposera d’une part d’achat inférieure à 25 %, avec un incrément très limité (moins d’un point), quelles que soient les segmentations envisagées. Ces parts de marché tiennent compte de l’opération notifiée concomitamment sous le numéro 19-081.

23. En conséquence, l’opération n’est pas susceptible d’engendrer des effets horizontaux sur les marchés amont de l’approvisionnement

2. MARCHÉS AVAL DE LA DISTRIBUTION DE DÉTAIL À DOMINANTE ALIMENTAIRE

24. Dans le cadre de la présente opération, l’activité des parties se chevauche dans les zones de 15 et 30 minutes autour du point de vente cible situé à Montauban (82)13.

a) Sur le marché aval comprenant les hypermarchés situés dans une zone de chalandise correspondant à un rayon de 30 minutes en voiture autour de l’hypermarché cible

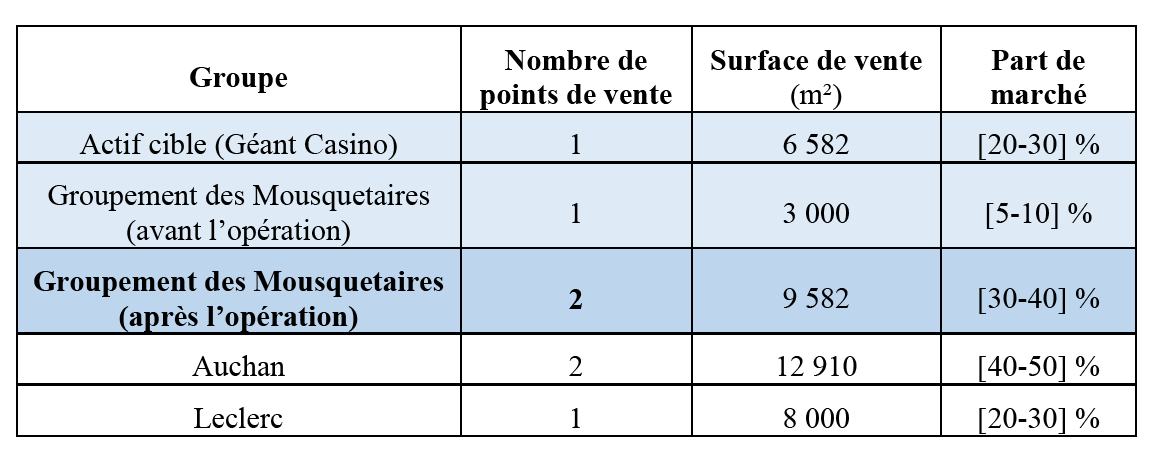

25. Dans la zone de 30 minutes définie autour de l’hypermarché cible sont présents les groupes suivants :

26. Dans cette zone, le groupement des Mousquetaires exploitera deux hypermarchés et disposera d’une part de marché de [30-40] % à l’issue de l’opération, avec un incrément de […] points.

Les principaux concurrents de la nouvelle entité sont des hypermarchés exploités sous les enseignes Auchan ([40-50] %) et Leclerc ([20-30] %).

27. En conséquence, l’opération n’est pas susceptible d’engendrer des effets horizontaux sur le marché de la distribution au détail à dominante alimentaire dans la zone de 30 minutes.

b) Sur le marché aval comprenant les hypermarchés, les supermarchés et les formes de commerce équivalentes situés dans une zone de chalandise correspondant à un rayon de 15 minutes en voiture autour de l’hypermarché cible

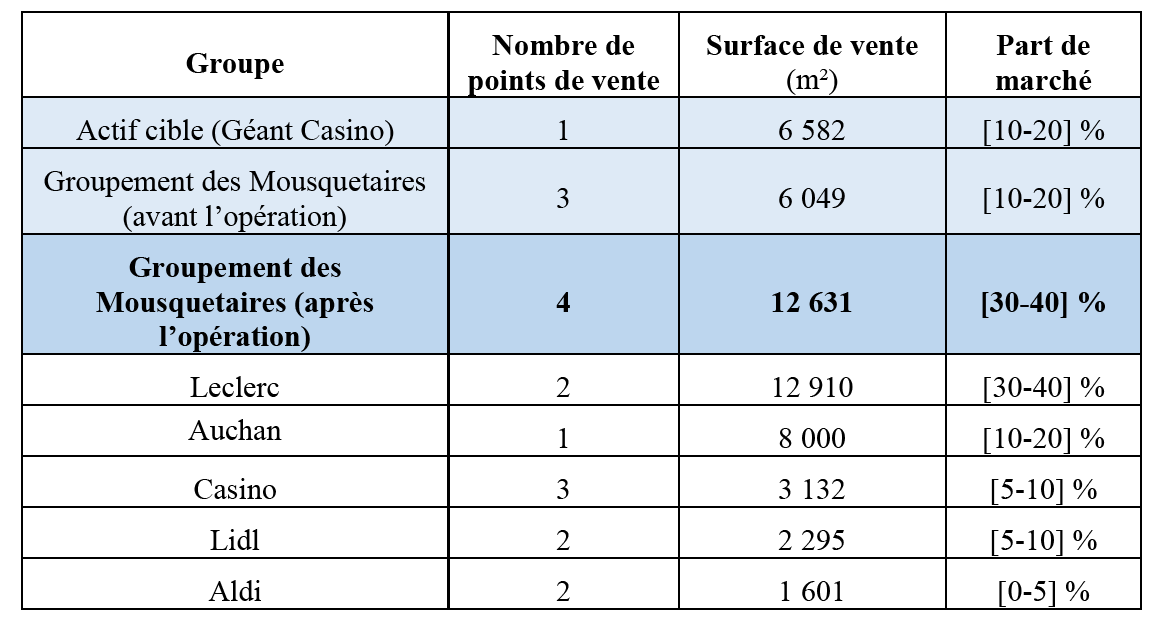

28. Dans la zone de 15 minutes définie autour de l’hypermarché cible sont présents les groupes suivants :

29. La part de marché estimée de l’enseigne Intermarché est de [30-40] % à l’issue de l’opération, soit une part de marché similaire à celle de l’enseigne Carrefour ([30-40] %) et supérieure à celles des enseignes Auchan ([10-20] %), Casino ([5-10] %), Lidl ([5-10] %) et Aldi ([0-5] %).

30. En conséquence, l’opération n’est pas susceptible d’engendrer des effets horizontaux sur le marché de la distribution au détail à dominante alimentaire dans la zone de 15 minutes.

DÉCIDE

Article unique : L’opération notifiée sous le numéro 19-082 est autorisée.

NOTES :

* Rectification d’erreur matérielle.

1 L’acquisition de l’actif cible s’accompagne également de la prise de contrôle d’un fonds de commerce accessoire de distribution de carburant, situé à proximité de l’hypermarché.

* Rectification d’erreur matérielle.

2 Règlement (CE) n° 139/2004 du Conseil du 20 janvier 2004 relatif au contrôle des concentrations entre entreprises.

3 Lorsque, comme c’est le cas en l’espèce, la première des deux opérations successives est notifiable, celle-ci donne néanmoins couramment lieu à une décision.

4 Elles sont également actives de façon accessoire dans la distribution de détail de carburant, marché sur lequel l’opération n’est pas de nature à porter atteinte à la concurrence.

5 Voir notamment les décisions de la Commission européenne COMP/M.1684 du 25 janvier 2000, Carrefour/Promodès et COMP/M.5112 du 3 juillet 2008, Rewe Plus/Discount, les avis du Conseil de la concurrence n° 97-A-14 du 1er juillet 1997 relatif à la prise de participation de la société Carrefour dans le capital de la société Grands Magasins B (GMB), n° 98-A-06 du 5 mai 1998 relatif à l’acquisition par la société Casino-Guichard-Perrachon de la société TLC Béatrice Holdings France SA (enseignes Franprix-Leader Price) et n° 00-A-06 du 3 mai 2000 relatif à l’acquisition par la société Carrefour de la société Promodès. Voir, plus récemment, les décisions de l’Autorité de la concurrence n° 13-DCC-90 du 11 juillet 2013 relative à la prise de contrôle exclusif de la société Monoprix par la société Casino Guichard-Perrachon et n° 17-DCC-11 du 30 janvier 2017 relative à la prise de contrôle de Colruyt France SAS par Metro AG.

6 Voir notamment la décision COMP/M.1684 et les décisions n° 13-DCC-90 et n° 17-DCC-11, précitées.

7 Voir notamment les décisions COMP/M.1221 et COMP/M.1684, précitées. Voir également la lettre du ministre C2008-32 du 9 juillet 2008, Carrefour/SAGC et la décision de l’Autorité de la concurrence n° 09-DCC-50 du 1er octobre 2009 relative à l’acquisition du groupe Team Ouest par la société France Frais et la décision n° 13-DCC-90, précitée.

8 Voir la décision de la Commission COMP/M.1221 du 3 février 1999, Rewe/Meinl.

9 Voir notamment les décisions n° 13-DCC-90 et n° 17-DCC-11 précitées, ainsi que les décisions de l’Autorité de la concurrence n° 15-DCC- 80 du 26 juin 2015 relative à la prise de contrôle par Pomona SA de huit adhérents du réseau Relais d’Or Miko et de la société Lux Frais et n °15-DCC-141 du 27 octobre 2015 relative à la prise de contrôle exclusif de Davigel par Bain Capital.

10 Voir les avis n° 97-A-14 et n° 98-A-06 précités, l’ avis de l’Autorité de la concurrence n° 15-A-06 du 31 mars 2015 relatif au rapprochement des centrales d’achat et de référencement dans le secteur de la grande distribution et la décision n° 17-DCC-11, précitée.

11 Voir la décision de l’Autorité de la concurrence n° 14-DCC-66 du 30 mai 2014 relative à la prise de contrôle de trois fonds de commerce de distribution alimentaire par le groupe SAFO-GHD et les décisions n° 13-DCC-90, n° 17-DCC-214 et n° 18-DCC-142 précitées.

12 Voir les décisions n° 12-DCC-48, n° 12-DCC-63, et n° 13-DCC-90 précitées.

13 L’analyse des effets de l’opération notifiée sous le numéro 19-081 a été réalisée dans le cadre de l’examen de cette opération.