ADLC, 23 septembre 2020, n° 20-DCC-132

AUTORITÉ DE LA CONCURRENCE

relative à la prise de contrôle exclusif du groupe Via Location par le groupe Fraikin

COMPOSITION DE LA JURIDICTION

Président :

Mme de Silva

L’Autorité de la concurrence,

Vu le dossier de notification, adressé au service des concentrations le 3 juin 2020, relatif à la prise de contrôle exclusif du groupe Via Location par le groupe Fraikin, formalisée par un accord de regroupement en date du 22 novembre 2019 ;

Vu le livre IV du code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L. 430-1 à L. 430-7 ;

Vu les engagements présentés le 7 août 2020, et modifiés en dernier lieu le 22 septembre 2020 par le groupe Fraikin ;

Vu les éléments complémentaires transmis par la partie notifiante au cours de l’instruction ; Vu les autres pièces du dossier ;

Adopte la décision suivante :

Résumé1

Le 3 juin 2020, le projet de prise de contrôle exclusif du groupe Via Location par le groupe Fraikin a été notifié à l’Autorité de la concurrence. Les parties sont principalement actives sur le marché de la location de véhicules industriels. Les parties sont également actives sur les marchés amont de l’approvisionnement en châssis, en blocs frigorifiques, et en pièces détachées ainsi que sur les marchés de la vente de véhicules d’occasion, de la location avec option d’achat, de la gestion de flotte et de la maintenance et fabrication de carrosseries industrielles.

L’Autorité de la concurrence a analysé les effets de l’opération sur la structure de ces marchés, en se fondant sur sa pratique décisionnelle et sur des tests de marché réalisés auprès des concurrents et des clients des parties. L’Autorité de la concurrence a procédé à un examen minutieux des risques de réduction significative de la concurrence au niveau national, mais aussi au niveau local, notamment dans chacune des zones où l’opération envisagée entraînait un chevauchement d’activité entre les parties sur le marché de la location de véhicules industriels.

Si l'opération ne soulève pas de problème de concurrence sur les marchés amont de l’approvisionnement, ainsi que sur les marchés connexes de la vente de véhicules d’occasion, de la location avec option d’achat, de la gestion de flotte et de la maintenance et fabrication de carrosseries industrielles, l'Autorité de la concurrence a en revanche considéré qu’il existait des risques d’atteinte significative à la concurrence au niveau local sur le marché de la location de véhicules industriels, pour les véhicules supérieurs à 3,5 tonnes. En effet, dans les zones de Lens (59), Lesquin (59), Marseille (13), Nancy (54), Toulouse (31) et Valenciennes (59), les clients auraient été privés d’une alternative concurrentielle satisfaisante sur certains segments du marché à l’issue de l’opération, sans que les concurrents soient susceptibles d'exercer une pression concurrentielle suffisante sur la nouvelle entité. Les parties ont présenté des engagements qui répondent à ces préoccupations de concurrence.

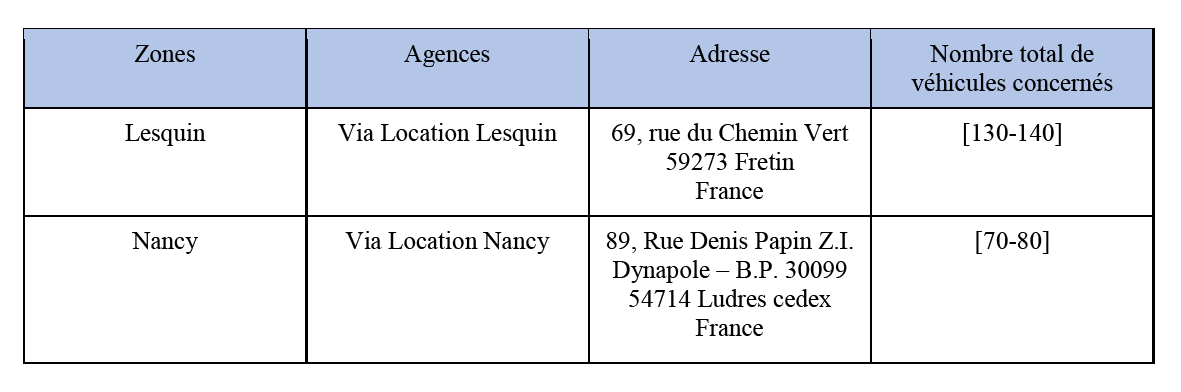

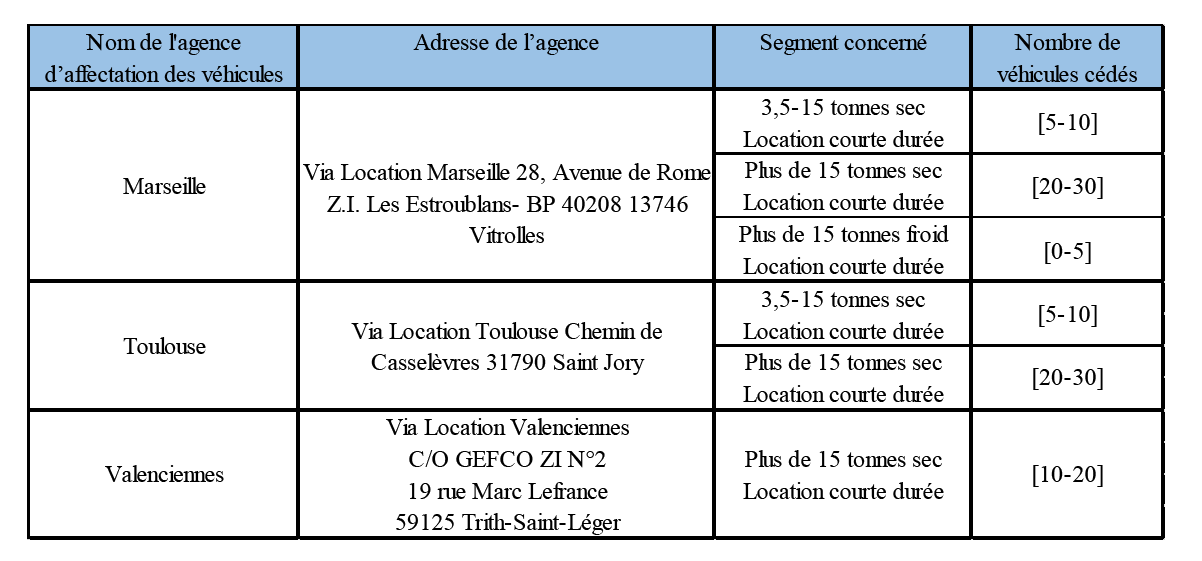

Les engagements proposés par les parties portent ainsi sur deux types de mesures structurelles. Ces mesures consisteront, d’une part, dans la cession des agences de la cible situées à Lesquin

(59) et Nancy (54), et d’autre part, dans la cession de l’ensemble du parc de véhicules en

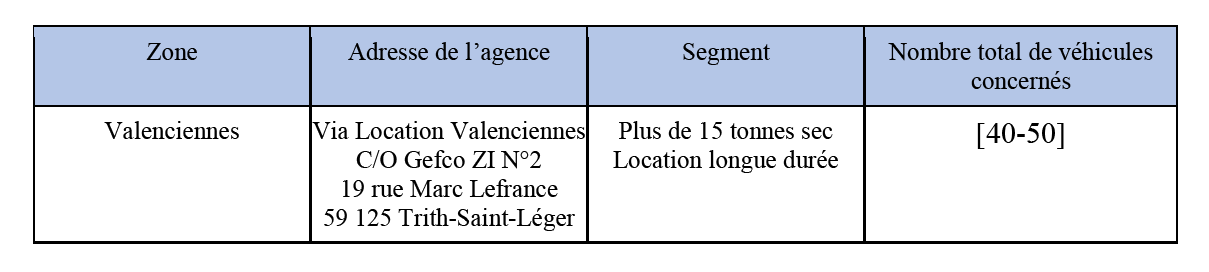

location courte durée de la cible, sur les segments sur lesquels l’Autorité a émis des préoccupations de concurrence, dans les zones de Marseille (13), Toulouse (31) et Valenciennes (59) dans un délai maximum de [confidentiel] mois, ainsi que sur la cession des contrats de locations de longue durée de l’une des deux parties, sur ces mêmes segments, dans la zone de Valenciennes (59).

Pour répondre aux éventuelles difficultés qui pourraient être rencontrées par Fraikin pour céder les flottes de véhicules de location courte durée de la cible ou les contrats de location de longue durée des parties, et garantir l’effectivité des remèdes, des engagements de substitution ont été prévus. En effet, si, à l’issue de cette première période de [confidentiel] mois, l’ensemble des véhicules visés par les engagements de cession n’a pas été cédé, la cession des véhicules restants sera soit confiée à un mandataire chargé de la cession (si [confidentiel] des véhicules rattachés à une agence ont été cédés) soit substituée par une cession de l’agence (si [confidentiel] des véhicules rattachés à ladite agence ont été cédés ou si les contrats de location de longue durée n’ont pas été cédés).

Compte tenu des engagements souscrits par le groupe Fraikin, l’Autorité a autorisé la présente opération à l’issue d’un examen de phase 1.

I. Les entreprises concernées et l’opération

1. La société Fraikin Groupe SAS (ci-après, « Fraikin ») est détenue à hauteur de [confidentiel] % par la société Financière Truck (Investissement) SAS (ci-après, « FTI »). Cette dernière est contrôlée par la société FTI Holdings SARL (ci-après, « FTIH »), elle-même détenue par plusieurs fonds. FTIH n’est pas contrôlée au sens du droit des concentrations. Fraikin est principalement active dans le secteur de la location de véhicules industriels via un réseau d’environ 180 agences, dont 111 situées en France. Fraikin exerce également une activité de gestion de flotte, une activité de vente de véhicules d’occasion et intervient, de manière résiduelle, en tant qu’apporteur d’affaires, dans le secteur de la location avec option d’achat.

2. La société Via Location SAS (ci-après « Via Location ») est détenue à hauteur de [confidentiel] % par la société VL Holding SAS, elle-même détenue par les fonds VL Lux Holding SARL et TDO Holdings Limited. Via Location est principalement active dans le secteur de la location de véhicules industriels en France avec 42 agences, et marginalement en Belgique et aux Pays-Bas. Via Location exerce également une activité de gestion de flotte, une activité de vente de véhicules d’occasion et, de manière résiduelle, une activité de location avec option d’achat. Enfin, Via Location est active dans le secteur de la maintenance, à travers sa filiale Kergroup SAS, et dans le secteur de la fabrication de carrosseries industrielles, à travers sa filiale Giraudon SAS.

3. L’opération, formalisée par un accord de regroupement en date du 22 novembre 2019, consiste en l’acquisition de l’intégralité du capital et des droits de vote de la société VL Holding SAS, qui détient Via Location et ses filiales, ainsi que de l’intégralité des obligations remboursables en actions émises par Via Location, par les sociétés FTI et FTIH. En contrepartie, [confidentiel] représentant environ [confidentiel] % des droits de vote de FTIH, sans que cette détention ne leur permette d’exercer un contrôle sur la cible.

4. En ce qu’elle se traduit par la prise de contrôle exclusif de Via Location par Fraikin, l’opération notifiée constitue donc une concentration au sens de l’article L. 430-1 du code de commerce.

5. Les entreprises concernées réalisent ensemble un chiffre d’affaires total sur le plan mondial de plus de 150 millions d’euros (Fraikin : [≥ 150 millions] d’euros pour l’exercice clos au 31 décembre 2019 ; Via Location : [≤ 150 millions] d’euros pour le même exercice). Chacune de ces entreprises réalise, en France, un chiffre d’affaires supérieur à 50 millions d’euros (Fraikin : [≥ 50 millions] d’euros pour l’exercice clos au 31 décembre 2019 ; Via Location : [≥ 50 millions] d’euros pour le même exercice). Compte tenu de ces chiffres d’affaires, l’opération ne revêt pas une dimension européenne. En revanche, les seuils de contrôle mentionnés au I de l’article L. 430-2 du code de commerce sont franchis. La présente opération est donc soumise aux dispositions des articles L. 430-3 et suivants du code de commerce, relatives à la concentration économique.

II. Délimitation des marchés pertinents

6. Les parties sont simultanément actives, en tant qu’acheteuses, sur les marchés amont de l’approvisionnement en châssis (A), en carrosseries industrielles (B), en blocs frigorifiques (C), et en pièces détachées (D). Via Location est active sur le marché de l’approvisionnement en carrosseries industrielles en tant que vendeuse, via sa filiale Giraudon.

7. Les parties sont également simultanément actives sur les marchés aval de la vente de véhicules industriels d’occasion (E), de la location de véhicules industriels (F), de la location avec option d’achat (G) et de la gestion de flotte (H).

A. LE MARCHÉ AMONT DE L’APPROVISIONNEMENT EN CHÂSSIS

1. MARCHÉ DE PRODUITS

8. La Commission européenne a retenu l’existence d’un marché amont de l’approvisionnement en châssis pour les bus et autocars 2 . Les châssis sont des produits semi-finis composés des composants du châssis, du poste de conduite et du groupe motopropulseur (moteur, transmission, arbre de transmission, essieux et suspension) qui sont utilisés pour la construction d’un véhicule.

9. La Commission européenne a envisagé une segmentation du marché en fonction des caractéristiques techniques des différents types de châssis, tout en laissant la question ouverte3.

10. Lorsque les constructeurs de châssis ne produisent pas eux-mêmes les véhicules finis, ils peuvent sous-traiter à une société externe spécialisée dans la carrosserie (un « carrossier ») la construction de la carrosserie du véhicule qu’ils vendent ensuite au client final, ou alors, ils peuvent vendre directement le châssis à un carrossier qui effectue les travaux de carrosserie, et vend ensuite le véhicule au client final sous son propre nom.

11. Il existe ainsi différentes façons pour les clients d’acheter un bus ou un autocar :

- auprès d’un fabricant de véhicules intégré (production de l’ensemble du véhicule au sein de son propre groupe), ou partiellement intégré (par exemple, production du châssis et de la carrosserie et acquisition du moteur auprès d’un tiers) ;

- auprès d’un fabricant de châssis (qui se procure la carrosserie auprès d’un carrossier) ;

- auprès d’un carrossier (qui se procure le châssis auprès d’un fabricant de châssis) ;

- ou en acquérant le véhicule assemblé par le carrossier dans le cadre de deux contrats distincts : l’un avec le fabricant de châssis, et l’autre avec le carrossier.

12. La Commission européenne a considéré que les véhicules vendus par les fabricants de véhicules intégrés et par les fabricants de châssis n’appartenaient pas au marché de l’approvisionnement en châssis car, dans ces configurations, il n’y a pas de cession de châssis, ce dernier étant fourni directement dans le cadre d’un achat intragroupe. Elle a examiné la question de savoir si les châssis vendus dans le cadre du système à deux factures appartenaient au marché amont de l’approvisionnement en châssis, mais a finalement laissé la question ouverte.

13. Les conclusions de l’analyse de la Commission européenne concernant le marché de l’approvisionnement en châssis pour bus et autocars peuvent être étendues aux véhicules industriels.

14. En outre, la partie notifiante estime que le marché de l’approvisionnement en châssis devrait intégrer l’offre des constructeurs, mais aussi des concessionnaires qui peuvent, parfois, acquérir directement des châssis.

15. En tout état de cause, la question de la définition exacte des marchés de l’approvisionnement en châssis peut être laissée ouverte dans la mesure où, quelle que soit la délimitation retenue, les conclusions de l’analyse concurrentielle demeurent inchangées.

16. Les parties sont toutes deux actives sur ce marché, en tant qu’acheteuses.

2.MARCHÉ GÉOGRAPHIQUE

17. La Commission européenne a considéré que l’analyse concurrentielle du marché de l’approvisionnement en châssis pour les bus et les autocars devait être menée à l’échelle de l'Espace économique européen (« EEE »)4.

18. La partie notifiante considère que le marché de l’approvisionnement en châssis pour les véhicules industriels est au moins de dimension européenne. En effet, les constructeurs de châssis sont des acteurs de dimension internationale qui ont une présence sur l’ensemble du territoire européen (comme DAF, Iveco ou Mercedes). La partie notifiante s’approvisionne auprès de l’ensemble des filiales européennes de ces constructeurs via des accords-cadres conclus au niveau européen.

19. En tout état de cause, la question de la délimitation géographique exacte de ce marché peut être laissée ouverte dans la mesure où, quelle que soit la délimitation retenue, les conclusions de l’analyse concurrentielle demeurent inchangées. En l’espèce, l’analyse sera menée au niveau européen.

B. LE MARCHÉ AMONT DE LA FABRICATION DE CARROSSERIES INDUSTRIELLES

1. MARCHÉ DE PRODUITS

20. La pratique décisionnelle a identifié un marché de la fabrication de carrosseries industrielles, sur lequel se rencontrent l’offre des carrossiers et la demande des clients qui ont besoin d’équiper un châssis d’une carrosserie adaptée.

21. Les clients correspondent :

- d’une part, aux fabricants de véhicules industriels et de châssis, lorsqu’ils dotent les châssis qu’ils produisent eux-mêmes d’une carrosserie afin d’offrir un véhicule complet à la vente ou à la location ;

- et d’autre part, aux clients finaux, tels que les acteurs de la location ou différents utilisateurs, qui « composent » eux-mêmes leur véhicule à partir d’un châssis acquis auprès d’un fabricant de véhicules ou de châssis et d’une carrosserie acquise auprès d’un carrossier.

22. La pratique décisionnelle nationale distingue le marché de la fabrication, conception et commercialisation de carrosseries sous température dirigée de la conception, fabrication et

commercialisation des autres types de carrosserie industrielle, au motif que la carrosserie sous température dirigée n’est pas substituable du point de vue de la demande à un autre type de carrosserie5. La demande émane en effet d’une certaine clientèle dont l’activité requiert le respect de la chaîne du froid (distributeurs alimentaires notamment). Il a également été souligné que l’offre de carrosserie sous température dirigée provenait pour une large part d’opérateurs spécialisés mettant en œuvre une technologie et des procédés de production plus coûteux et différents de ceux mis en œuvre pour les autres types de carrosserie.

23. En outre, la pratique décisionnelle a distingué un marché des caisses sous température dirigée pour porteurs et un marché des caisses sous température dirigée pour semi-remorques. En effet, les premières sont montées sur le châssis d’un véhicule livré par le client et peuvent avoir des dimensions très variables selon les besoins de ce dernier, tandis que les secondes connaissent une production beaucoup plus standardisée.

24. Enfin, la question d’une segmentation du marché des caisses frigorifiques pour porteurs entre les caisses frigorifiques pour véhicules porteurs industriels de plus de 5 tonnes, d’une part, et les caisses frigorifiques pour véhicules utilitaires légers, d’autre part, a été laissée ouverte.

25. La partie notifiante considère que le marché ne devrait pas être segmenté selon le type de véhicules, compte tenu de la substituabilité de l’offre.

26. En tout état de cause, la question de la définition exacte des marchés de la fabrication de carrosseries peut être laissée ouverte dans la mesure où, quelle que soit la délimitation retenue, les conclusions de l’analyse concurrentielle demeurent inchangées.

27. En l’espèce, les parties sont toutes deux actives, en tant qu’acheteuses, sur le marché de la fabrication de carrosseries industrielles. Seule Via Location est active en tant que vendeuse sur ce marché, à travers sa filiale Giraudon qui fabrique et commercialise des carrosseries industrielles non-frigorifiques.

2.MARCHÉ GÉOGRAPHIQUE

28. La pratique décisionnelle considère que le marché des carrosseries pour porteurs est de dimension nationale. En effet, les clients sont de taille nationale ou locale et les parts de marché des offreurs ne sont pas les mêmes au sein des différents États membres de l’Union européenne. Les échanges internationaux demeurent faibles au regard de l’importance des coûts de transport et de la nécessité de disposer sur place d’établissements qui peuvent monter les caisses sur les châssis des véhicules des clients.

29. Il est possible de considérer qu’un éventuel segment des véhicules utilitaires légers au sein de ce marché serait également de taille nationale.

30. S’agissant du marché des carrosseries pour semi-remorques, la question de savoir si le marché est national ou supranational a été laissée ouverte.

31. La question de la définition exacte des marchés de la fabrication de carrosseries peut être laissée ouverte dans la mesure où, quelle que soit la délimitation retenue, les conclusions de l’analyse concurrentielle demeurent inchangées. En l’espèce, l’analyse a été menée au niveau national, niveau le plus conservateur compte tenu de l’activité des parties.

C. LE MARCHÉ AMONT DE L’APPROVISIONNEMENT EN BLOCS FRIGORIFIQUES

1. MARCHÉ DE PRODUIT

32. Un bloc ou groupe frigorifique est un appareil utilisé pour le stockage ou la conservation de produits nécessitant d’être maintenus à une température dirigée (denrées alimentaires, médicaments, etc.). Un groupe frigorifique a pour fonction l’abaissement de la température intérieure d’un espace donné, et est notamment utilisé pour équiper les véhicules frigorifiques. En effet, le bloc frigorifique assemblé à une carrosserie frigorifique permet aux véhicules d’assurer le transport de produits sous température dirigée.

33. Selon la partie notifiante, le marché amont de l’approvisionnement en blocs frigorifiques correspond au marché sur lequel les fabricants et les différents utilisateurs (loueurs, utilisateurs finaux) de véhicules frigorifiques acquièrent des blocs frigorifiques.

34. La question de la définition exacte des marchés de l’approvisionnement en blocs frigorifiques peut être laissée ouverte dans la mesure où les conclusions de l’analyse concurrentielle demeurent inchangées, quelle que soit la segmentation retenue.

35. En l’espèce, les parties sont toutes deux actives sur ce marché, en tant qu’acheteuses.

2.MARCHÉ GÉOGRAPHIQUE

36. La partie notifiante considère que le marché amont de l’approvisionnement en blocs frigorifiques est de dimension au moins européenne.

37. La dimension européenne de ce marché tient, notamment, à l’implantation européenne des principaux fournisseurs et clients de blocs frigorifiques, ainsi qu’à la croissance des importations de blocs frigorifiques en provenance d’Asie avec la montée en puissance récente au sein de l’Union européenne d’acteurs comme les coréens Hwasung ou ThermalMaster.

38. La question de la définition exacte des marchés de l’approvisionnement en blocs frigorifiques peut être laissée ouverte dans la mesure où les conclusions de l’analyse concurrentielle demeurent inchangées, quelle que soit la délimitation retenue. En l’espèce, l’analyse sera menée au niveau européen.

D. LE MARCHÉ AMONT DE L’APPROVISIONNEMENT EN PIÈCES DÉTACHÉES

1. MARCHÉS DE PRODUITS

39. L’Autorité de la concurrence considère que l’approvisionnement en pièces détachées et accessoires automobiles constitue un marché de produit distinct6. Elle a également envisagé, au sein de ce marché, des segmentations selon le canal de distribution, le type de pièces, ainsi que le type de véhicules dans lesquels ces pièces sont intégrées.

40. S’agissant des canaux de distribution des pièces détachées de rechange, l’Autorité a relevé que ce secteur était « organisé autour de deux canaux de distribution assez cloisonnés, ayant respectivement pour fournisseurs les constructeurs, qui ne vendent leurs pièces qu’à leur réseau agréé (« canal constructeur »), et les équipementiers, qui peuvent vendre les pièces fabriquées non seulement aux constructeurs, mais aussi aux distributeurs indépendants. Ces derniers vendent ensuite ces pièces aux réseaux agréés, mais aussi et surtout aux réparateurs indépendants (« canal indépendant »). »7 Ainsi, les équipementiers qui fabriquent les pièces destinées à la première monte 8 peuvent vendre aux constructeurs les pièces destinées au rechange, en vue de leur revente, mais peuvent aussi approvisionner directement des grossistes du canal indépendant (fréquemment appelé « IAM » pour Independent Aftermarket), qui les revendent à leur tour à des réparateurs le plus souvent indépendants9.

41. Les autorités de concurrence ont ainsi distingué le marché des ventes auprès des constructeurs automobiles pour l’équipement neuf (OEM – Original Equipment Manufacturer) et pour l’approvisionnement de leurs réseaux de concessionnaires en pièces de rechange (OES – Original Equipment Services) et le marché de la revente de pièces de rechange par les revendeurs indépendants (IAM – Independent Aftermarket)10.

42. S’agissant des types de pièces détachées de rechange, l’Autorité a envisagé de reprendre une segmentation établie par le règlement européen n°1400/2002 11 , selon lequel « les pièces détachées de rechange et accessoires automobiles sont regroupés dans différentes catégories de produits. Le règlement distingue tout d’abord les pièces d’origine qui sont les pièces fabriquées par le constructeur automobile lui-même ou pour son compte ou par des équipementiers fabricants spécialisés en pièces détachées selon les spécifications et les normes de production fournies par le constructeur. Il distingue ensuite les pièces de qualité équivalente qui ne sont pas fabriquées sur la chaîne d’origine mais dont les composants sont de qualité équivalente ou supérieure. Les autres pièces détachées de rechange constituent une troisième et dernière catégorie. Les accessoires automobiles ne sont quant à eux pas considérés comme des pièces détachées. »12

43. Enfin, s’agissant des types de véhicules dans lesquels les pièces détachées de rechange sont intégrées, les autorités de concurrence ont envisagé de distinguer les pièces destinées aux véhicules de tourisme et aux véhicules commerciaux légers des pièces destinées aux poids lourds13.

44. Il n’y a pas lieu de remettre en cause la pratique décisionnelle usuelle à l’occasion de la présente opération, dans la mesure où les conclusions de l’analyse concurrentielle demeurent inchangées, quelle que soit la dimension retenue.

45. En l’espèce, les parties sont toutes deux actives sur ce marché, en tant qu’acheteuses.

2.MARCHÉ GÉOGRAPHIQUE

46. Les autorités de concurrence considèrent généralement que les marchés de l’approvisionnement en pièces détachées automobiles sont de dimension au moins européenne, dans la mesure où les fabricants de pièces automobiles exercent leur activité à travers toute l’Europe et où il n’existe pas de divergences dans les standards techniques ou autres barrières réglementaires au commerce au sein de l’Espace économique européen pour ce type de produits14. Elles ont néanmoins relevé des éléments pouvant conduire à̀ envisager une délimitation plus étroite de ces marchés tels que notamment des différences de prix ou de structures de distribution en fonction du pays15, et ont ainsi retenu une dimension nationale pour le canal des revendeurs indépendants.

47. La question de la délimitation géographique précise des marchés de l’approvisionnement en pièces détachées automobiles peut être laissée ouverte, dans la mesure où, quelle que soit la dimension retenue, les conclusions de l’analyse concurrentielle demeurent inchangées. En l’espèce, l’analyse sera menée aux niveaux national et européen.

E. LE MARCHÉ DE LA VENTE DE VÉHICULES INDUSTRIELS D'OCCASION

1. MARCHÉ DE PRODUITS

48. La pratique décisionnelle française et européenne a distingué le marché de la distribution en gros et le marché de la distribution au détail de véhicules automobiles16. En l’espèce, les parties ne sont actives que sur le marché de la distribution en gros, qui met en relation des distributeurs ou des importateurs avec des revendeurs qui commercialisent les véhicules auprès des consommateurs finaux17.

49. Au sein du marché de la distribution en gros de véhicules automobiles, la pratique décisionnelle distingue un marché des véhicules neufs et un marché des véhicules d’occasion18.

50. La pratique décisionnelle européenne a envisagé, tant pour les véhicules neufs que les véhicules d’occasion, de segmenter ces marchés selon le type de véhicules (véhicules de tourisme, véhicules utilitaires léger et véhicules industriels)19.

51. Par ailleurs, au sein de la catégorie des véhicules industriels, la Commission européenne a opéré une distinction entre les poids lourds, d’une part, et les bus et cars, d’autre part20. S’agissant des camions, la pratique décisionnelle européenne a de surcroît segmenté le marché en fonction du poids du véhicule entre les utilitaires légers (< 5 tonnes), les utilitaires moyens (5-16 tonnes) et les poids lourds (> 16 tonnes).

52. Il n’y a pas lieu de remettre en cause ces segmentations pour les besoins de la présente opération.

53. En l’espèce, les parties sont toutes deux actives sur le marché de gros de la vente de véhicules industriels d’occasion.

2.MARCHÉ GÉOGRAPHIQUE

54. La pratique décisionnelle a laissé ouverte la question d’une délimitation européenne ou nationale des marchés de la distribution en gros des véhicules neufs et d’occasion21.

55. La question de la délimitation géographique précise du marché peut être laissée ouverte, dans la mesure où, quelle que soit la dimension retenue, les conclusions de l’analyse concurrentielle demeurent inchangées. En l’espèce, l’analyse concurrentielle sera effectuée sur le marché national.

F. LE MARCHÉ DE LA LOCATION DE VÉHICULES INDUSTRIELS

1. MARCHÉ DE SERVICES

56. En ce qui concerne le marché de la location de véhicules industriels, la pratique décisionnelle a envisagé de distinguer plusieurs segments en fonction (i) de la durée de location, selon qu’elle est de courte durée (inferieure à un an) ou de longue durée (supérieure à un an)22, et (ii) du tonnage des véhicules, en distinguant les véhicules d’un poids inférieur ou égal à 3,5 tonnes, ceux d’un poids compris entre 3,5 tonnes et 15 tonnes et ceux d’un poids supérieur à 15 tonnes23.

57. Elle a également envisagé une segmentation du marché de la location de véhicules industriels en fonction du type de véhicule, en distinguant les véhicules frigorifiques et les véhicules secs, en raison notamment, pour ce qui concerne les véhicules frigorifiques24 :

- de leur usage premier, qui est la conservation et le transport au frais ;

- des produits auxquels ils sont destinés, à savoir des produits thermosensibles nécessitant une conservation et un transport au frais ;

- des aménagements techniques requis pour assurer la conservation au frais ou la production de froid ;

- de la réglementation à laquelle ils sont soumis pour le transport de certains produits (denrées périssables et produits pharmaceutiques).

58. Le test de marché réalisé auprès des principaux clients et concurrents des parties a confirmé l’ensemble des segmentations présentées ci-dessus (durée, tonnage et type de véhicule).

59. Par ailleurs, le test de marché a fait émerger l’existence d’une éventuelle segmentation, au sein des véhicules secs, en fonction de la catégorie de véhicules, compte tenu de leur spécificité. En effet, certains véhicules secs présentent des particularités en termes de construction et de maintenance et sont utilisés par les clients pour répondre à des besoins diversifiés.

60. La présentation des sites internet des parties corrobore l’existence d’une telle segmentation du point de vue de la demande. Il apparaît en effet que les parties identifient, dans leurs catalogues, différentes catégories de véhicules secs, à savoir : (i) fourgons ; (ii) bennes ; (iii) multi-bennes ;

(iv) bennes à ordures ménagères (« BOM ») ; (v) bennes amovibles ; (vi) nacelles ; (vii) plateaux ; (viii) grues ; (ix) tracteurs de marchandise ; (x) véhicules de transport des personnes de mobilité réduite (« TPMR ») ; (xi) véhicules de transport de personnes ; (xii) ambulances ;

(xiii) porte caisses ; (xiv) blindés ; et (xv) porte engins.

61. La partie notifiante estime toutefois qu’une telle segmentation n’est pas justifiée, dans la mesure où ces différents véhicules sont en réalité disponibles auprès des mêmes opérateurs. La pertinence d’une telle segmentation peut en tout état de cause être laissée ouverte, les conclusions de l’analyse concurrentielle demeurant inchangée quelle que soit la segmentation retenue.

62. Il ressort également du test de marché qu’il est pertinent de distinguer le marché de la location de véhicules industriels en fonction de la présence ou non d’un chauffeur. En effet, selon les acteurs interrogés, il existe des différences en termes de disponibilité des véhicules et de coût des prestations. La location avec chauffeur permet en outre au client d’éviter les problématiques de gestion du personnel.

63. Par ailleurs, selon les répondants au test de marché, contrairement à ce qu’avance la partie notifiante, il n’y a pas lieu d’intégrer au marché de la location de longue durée de véhicules industriels l’activité de location de véhicule avec option d’achat qui constitue, aux termes de la pratique décisionnelle européenne, un marché distinct de celui de la location.

64. En l’espèce, les parties sont actives sur l’ensemble des segments du marché de la location de véhicules industriels présentés ci-dessus.

2.MARCHÉ GÉOGRAPHIQUE

65. La pratique décisionnelle a envisagé une dimension locale pour la location courte durée25 (ci- après, « LCD »).

66. En ce qui concerne le marché de la location longue durée (ci-après, « LLD »), il ressort de la pratique décisionnelle qu’il conviendrait d’envisager deux dimensions26 :

- une dimension nationale, en prenant en compte uniquement les acteurs nationaux, qui sont mis en concurrence par les clients « grands comptes » ;

- une dimension locale, en prenant en compte l’ensemble des acteurs, nationaux et locaux, pour les clients dit « diffus », dont les besoins sont locaux. Dans une décision antérieure, l’Autorité avait procédé à une analyse en s’appuyant sur des zones isochrones de 50 kilomètres autour des agences concernés par l’opération27.

67. Cette double dimension géographique du marché de la location longue durée est confirmée par le test de marché. En effet, même si une majorité de clients déclare bénéficier de tarifs négociés au niveau national avec les loueurs de longue durée, la localisation et la proximité de l’agence avec les zones d’activité des clients sont des critères importants dans le choix du loueur afin, notamment, de bénéficier rapidement de la maintenance et de l’entretien des véhicules pendant toute la durée de la location.

68. La distance de 50 km retenue par l’Autorité dans sa pratique décisionnelle antérieure n’a toutefois pas été confirmée par le test de marché. Compte tenu de cette incertitude, l’Autorité s’est fondée sur le comportement réel des clients des agences cibles afin d’identifier le marché géographique pertinent au niveau local.

69. En l’espèce, la partie notifiante a donc communiqué les empreintes réelles de chacune des agences de la cible pour les véhicules de plus de 3,5 tonnes (hors VUL) qui représentent le cœur de l’activité des parties. Les zones ainsi délimitées ont donc été utilisées pour procéder à une analyse locale des effets de l’opération, s’agissant de la location courte durée et longue durée des véhicules de plus de 3,5 tonnes. En revanche, pour les raisons exposées ci-dessous au paragraphe 104, s’agissant de la location de VUL, l’analyse locale a été menée sur les zones isochrones de 50 km autour des agences de la cible pour cette catégorie de véhicules, conformément à la pratique décisionnelle. L’analyse a également été menée au niveau national pour l’activité de LLD.

G. LE MARCHÉ DE LA LOCATION AVEC OPTION D’ACHAT

1. MARCHÉ DE SERVICES

70. L’existence d’un marché de la location avec option d’achat (ci-après, « LOA ») ou crédit-bail automobile (« financial leasing ») a déjà été envisagée par la Commission européenne28. Il s’agit d’un service de financement dans le cadre duquel le locataire du véhicule a l’obligation de payer l'intégralité des échéances de location pour couvrir l’amortissement financier du véhicule, les frais financiers et parfois les assurances. Contrairement aux services de location, lors du paiement de la dernière tranche, la propriété légale de la voiture est transférée au client. Par ailleurs, les obligations du bailleur ne comprennent aucune prestation de service et les risques sont supportés par le locataire. Le financement peut être réalisé sous une forme de crédit-bail dans lequel le client soit obtient la propriété du véhicule, lorsque l’intégralité des échéances a été payée, soit permet au bailleur de vendre le véhicule à un tiers.

71. Dans une décision précédente 29, la Commission européenne a considéré que le crédit-bail automobile, d’une part et, la location de véhicules et les services de gestion de flotte, d’autre part, constituent des marchés distincts car le but principal des contrats de crédit-bail est le financement du véhicule. Ces contrats n’intègrent aucun des services supplémentaires qui sont caractéristiques de la location de flotte (c’est-à-dire l'externalisation de la gestion de flotte).

72. Les conclusions du test de marché réalisé à l’occasion de la présente opération ont confirmé que la location avec option d’achat était un marché distinct de celui de la location longue durée de véhicules industriels. En effet, selon les acteurs interrogés lors de l’instruction, la LOA constitue un mode d’acquisition des véhicules, contrairement à la location longue durée, où le client se trouve dans l'obligation de restituer le véhicule à la fin de la location. En outre, ces marchés répondent à des besoins distincts puisque, notamment, la LOA permet de financer le matériel sans à avoir à investir immédiatement sur le capital. En outre, les opérateurs sur ce marché sont différents, les offreurs de LOA étant des établissements bancaires soumis à un cadre réglementaire spécifique30.

73. En tout état de cause, la question de la définition exacte du marché de la location de véhicule avec option d’achat peut être laissée ouverte, dans la mesure où les conclusions de l’analyse concurrentielle demeurent inchangées, quelle que soit la segmentation retenue.

74. En l’espèce, Via Location est active sur le marché de la location avec option d’achat. Quant à Fraikin, il est apporteur d’affaires sur ce marché. Dans une perspective conservatrice, la présente décision analysera les effets horizontaux résultant de cette activité.

2.MARCHÉ GÉOGRAPHIQUE

75. La Commission a considéré que le marché de la location avec option d’achat était de dimension nationale tout en laissant la question ouverte 31 . La Commission a notamment fondé sa conclusion sur les différences nationales en matière de régimes fiscaux, de conditions routières et de préférences des clients.

76. La délimitation géographique du marché de location avec option d’achat peut être laissée ouverte, l’analyse concurrentielle demeurant inchangée, quelle que soit la définition géographique retenue. En l'espèce, l’analyse sera menée au niveau national.

H. LE MARCHÉ DE LA GESTION DE FLOTTE

1. MARCHÉ DE SERVICE

77. L’existence d’un marché des services de gestion de flotte de véhicules (« fleet management services »), distinct du marché de la location de longue durée, a déjà été envisagée par les autorités de concurrence européenne et nationale32. La gestion de flotte de véhicules comprend une variété de services tels que des services de conseil concernant la structure de la flotte et le choix des véhicules, des services concernant l'acquisition des véhicules, et des services assurés pendant la durée de vie du véhicule comme l’assistance, la réparation, la mise à disposition d’une carte carburant, etc.

78. La Commission européenne et l’Autorité ont envisagé une segmentation de ce marché en distinguant :

- la gestion de flotte financée (« funded fleet management ») qui consiste en la mise à disposition de véhicules assortis des services propres à la gestion de flotte (assistance, réparation, pneumatiques, etc.) ;

- la gestion de flotte déléguée (« unfunded fleet management »), qui consiste uniquement en la gestion de la flotte de véhicules par un prestataire externe, l’entreprise cliente conservant la propriété de sa flotte.

79. Les autorités de concurrence européenne et nationale ont laissé ouverte la question de savoir s’il y avait lieu de distinguer entre le marché de la location longue durée comprenant les services de gestion de la flotte financée (« funded fleet management ») et le marché des services de gestion de flotte déléguée (« unfunded fleet management »).

80. La Commission a également envisagé une segmentation en fonction33:

- du tonnage des véhicules : les véhicules jusqu’à 3,5 tonnes (véhicules particuliers et VUL) d’un côté, et les véhicules de plus 3,5 tonnes (camions et bus) de l’autre, car pour cette catégorie de véhicules, les clients ont des demandes différentes de celles des autres clients (maintenance, services internationaux ou services 24h/24) ;

- du type de véhicule (petite, moyenne, grande, sport) ou de la marque du véhicule.

81. La partie notifiante considère qu’il existe un marché dédié aux services de gestion de flotte déléguée car ces services se développent chez un nombre croissant d’acteurs en France et à l’étranger. En effet, il ressort de l’instruction que certains acteurs de la location longue durée proposent ce service indépendamment d’un contrat de location. En revanche, elle considère que l’analyse du marché de la gestion de flotte financée devrait, en réalité, être intégrée dans celle du marché de la location de longue durée, dans la mesure où « les services de gestion de flotte adossés à un contrat de location font partie intégrante de l’offre de location longue durée full service proposée par les acteurs de ce marché et ne peuvent pas en être dissociés »34.

82. En l’espèce, conformément à cette description de l’activité de gestion de flotte, l’analyse concurrentielle de la présente opération sera menée donc sur le marché de la gestion de flotte déléguée, sur lequel les deux parties sont actives. L’activité de gestion de flotte financée des parties sera quant à elle analysée dans le cadre du marché de la location de longue durée.

2.MARCHÉ GÉOGRAPHIQUE

83. La Commission européenne a laissé la question ouverte de savoir si le marché géographique des services de gestion de flotte était à l'échelle de l'EEE ou de dimension nationale35.

84. Dans le cadre de la présente décision, la question peut être laissée ouverte, l’analyse concurrentielle demeurant inchangée, quelle que soit la définition géographique retenue. En l’espèce, l’analyse sera menée aux niveaux européen et national.

III. Analyse concurrentielle

85. L’analyse portera successivement sur les effets horizontaux (A), verticaux (B) et congloméraux (C) de l’opération.

A. LES EFFETS HORIZONTAUX

86. Les parties sont simultanément actives, en tant qu’acheteuses, sur les différents marchés amont de l’approvisionnement en châssis, de la fabrication de carrosseries industrielles, de l’approvisionnement en blocs frigorifiques et en pièces détachées (a).

87. Les parties sont également simultanément actives sur les marchés aval de la vente en gros de véhicules industriels d’occasion (b), de la location avec option d’achat (c), de la gestion de flotte (d), et de la location de véhicules industriels (e).

a) Sur les marchés amont

88. Sur les différents marchés amont concernés par l’opération, les parts de marché cumulées des parties demeurent faibles et inférieures à 15 % quels que soient la segmentation et la délimitation géographique retenues. Sur le marché de l’approvisionnement en châssis, elles sont inférieures à [10-20] %. Sur le marché de la fabrication de carrosseries industrielles, elles sont inférieures à 15 %. Sur le marché de l’approvisionnement en blocs frigorifiques, elles sont inférieures à 5 %. Et enfin, sur le marché de l’approvisionnement en pièces détachées, elles sont inférieures à 10 %.

89. Compte tenu de la position des parties sur ces différents marchés, l’opération n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur les différents marchés amont concernés par l’opération.

b) Sur le marché de gros de la vente de véhicules industriels d’occasion

90. Que le marché soit de dimension nationale ou européenne, les parts de marchés cumulées des parties restent faibles et inférieures à 10 %, quelle que soit la segmentation retenue. Sur le marché national, les parties estiment que leur part de marché cumulée est proche de [0-5] % sur le segment des VUL et de [5-10] % à [5-10] % sur le segment des poids lourds.

91. Compte tenu de la position cumulée des parties, l’opération n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur le marché de gros de la vente de véhicules industriels d’occasion.

c) Sur le marché de la LOA

92. Sur ce marché de dimension nationale, dans l’hypothèse où il serait considéré que l’activité d’apporteur d’affaires de Fraikin conduit à un chevauchement d’activité entre les parties, leur part de marchés cumulée reste faible et est inférieure à 5 %. Dans ces conditions, l’opération n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur le marché de la LOA.

d) Sur le marché de la gestion de flotte

93. Sur le marché de la gestion de flotte sans contrat de location, la part de marché cumulée des parties est faible et inférieure à 5 %, que l’on considère un marché de dimension nationale ou un marché de dimension européenne. Quelle que soit la segmentation retenue, l’opération n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur le marché de la gestion de flotte sans contrat de location.

e) Sur le marché de la location de véhicules industriels

94. Afin d’apprécier si une opération est susceptible de porter atteinte à la concurrence sur un marché, les lignes directrices de l’Autorité relatives au contrôle des concentrations identifient différents critères pertinents pour l’analyse, notamment les parts de marché de la nouvelle entité et de ses concurrents, le degré de concentration du marché36 ainsi que les caractéristiques et le mode de fonctionnement des marchés analysés.

95. Conformément à la pratique décisionnelle, l’analyse du marché de la location sera menée dans un premier temps au niveau national puis, dans un second temps, au niveau local.

Position des parties

96. Dans sa pratique décisionnelle usuelle, l’Autorité apprécie les positions des opérateurs sur les marchés de la location de véhicules industriels à partir de leurs parts de marché exprimées en nombre de véhicules. Cette méthodologie sera appliquée en l’espèce.

97. Les parties sont quasiment exclusivement actives sur le marché de location sans chauffeur37 sur les délimitations du marché suivantes :

i. sur l’activité de location longue et courte durée ;

ii. sur l’activité de location de véhicules industriels secs et frigorifiques, incluant, pour les véhicules secs, les catégories de véhicules suivantes : fourgons, bennes, bennes amovibles, nacelles, plateaux, et portes engins ;

iii. sur l’activité de location de véhicules industriels de moins de 3,5 tonnes (VUL), entre 3,5 et 15 tonnes, et plus de 15 tonnes.

Au niveau national

98. Selon la pratique décisionnelle, l’analyse nationale du marché de la location de véhicules industriels n’est pertinente que pour l’activité de LLD. S’agissant de cette activité, les parts de marché cumulées des parties sont inférieures à 30 % au niveau national quelles que soient les délimitations de marché retenues, à l’exception de ce qui concerne le segment de la location longue durée de véhicules industriels secs compris entre 3,5 et 15 tonnes. Sur ce segment, la part de marché, de [30-40] %, reste néanmoins très proche de ce seuil de 30 % et l’addition de parts de marché liée à l’opération est inférieure à 10 points.

99. La prise en compte d’une éventuelle segmentation de l’activité de location de véhicules industriels secs selon la catégorie de véhicules (par exemple, fourgon, benne, etc.) n’est pas de nature à remettre en cause ces positions de marché puisque, selon les estimations communiquées par la partie notifiante, la part de marché de la nouvelle entité, au niveau national, restera inférieure à 35 % quelle que soit la catégorie de véhicule sec concernée et le tonnage.

100. Or, sur l’ensemble de ces segments du marché, et pour les différents types de véhicules existants, la nouvelle entité sera confrontée à la concurrence de plusieurs acteurs spécialisés dans la location de véhicules industriels tels que Clovis ou Petit Forestier/Stricher qui disposent de réseaux nationaux d’agences étendus et sont susceptibles de répondre à la demande des principaux clients, ainsi qu’à la présence d’opérateurs locaux.

101. En outre, il ressort du test de marché que la plupart des clients des parties sélectionnent les loueurs de location longue durée selon des procédures d’appels d’offres nationaux. Les besoins de la plupart des clients interrogés sont ainsi répartis sur l’ensemble du territoire national (entrepôts, sites logistiques ou magasins) et les clients concluent un accord au niveau national avec le loueur afin de bénéficier des mêmes tarifs et prestations dans l’ensemble des agences du réseau du loueur. La grande majorité des clients interrogés considère donc que la nouvelle entité ne pourra pas augmenter ses prix à l’issue de l’opération au niveau national, compte tenu de la pression concurrentielle exercée par d’autres loueurs d’envergure nationale.

102. Eu égard à ces différents éléments, l’opération n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur le marché de la location de longue durée de véhicules industriels au niveau national.

Au niveau local

103. S’agissant des zones locales, l’analyse a été menée à partir de zones isochrones d’une distance routière de 50 km autour des agences de Via Location pour ce qui concerne les véhicules utilitaires légers (VUL), et à partir des empreintes réelles de chacune de ces agences pour ce qui concerne les véhicules de plus de 3,5 tonnes.

104. En effet, compte tenu du nombre important d’opérateurs actifs sur le marché de la location de VUL (loueurs spécialisés dans les véhicules industriels mais aussi agence de location de véhicules de tourisme et enseignes de grande distribution) présents par le biais d’un grand nombre de points de location offrant un maillage relativement fin du territoire national et du nombre significativement plus important de clients pour ce type de véhicules (y compris de clients particuliers), une analyse des zones de 50 km autour des agences est pertinente pour apprécier la pression concurrentielle exercée sur l’agence centre de zone. La location de véhicules de plus de 3,5 tonnes étant le fait d’un nombre plus limité d’opérateurs, pour le compte de clients professionnels, une telle approche n’a pas été jugée suffisante s’agissant de

ce type de véhicules. L’analyse des effets de l’opération au niveau local sera précédée d’une présentation du fonctionnement du marché.

Fonctionnement du marché

105. L’instruction a démontré l’importance prépondérante de la présence locale des loueurs, tant pour la LLD que pour la LCD. En effet, les loueurs interrogés considèrent que l’un des principaux critères retenus par le client dans le choix du loueur est la proximité de l’agence. Selon l’ensemble des clients interrogés, même si les contrats LLD sont négociés, pour la plupart, au niveau national, la présence locale d’un loueur est importante car elle permet une réactivité dans la satisfaction du besoin, notamment pour la mise à disposition de véhicules de remplacement et pour la maintenance (prévente et curative). La présence locale est a fortiori indispensable en LCD, pour laquelle le choix se fait principalement selon la disponibilité du véhicule recherché, la rapidité de la réponse et la proposition financière.

106. Le nombre de véhicules disponibles ainsi que la gamme de véhicules proposés sont également des éléments importants pour les clients dans le choix du loueur de véhicules industriels.

107. Il ressort ainsi du test de marché mené auprès des clients que les principaux critères de choix des agences locales sont par ordre d’importance : 1) la localisation et le nombre de véhicules disponibles, 2) l’insertion de l’agence dans le réseau d’un même acteur et l’existence d’une relation préexistante avec le loueur concerné, et 3) la diversité des contrats et des véhicules proposés. Dès lors, disposer d’un réseau d’agences locales et d’une grande variété de véhicules sont des critères importants pour apprécier la position concurrentielle des loueurs de véhicules industriels.

108. En outre, il existe des liens importants entre l’activité de LLD et celle de LCD : les loueurs de longue durée considèrent ainsi qu’il est important de proposer une offre de véhicules courte durée à leurs clients longue durée. La majorité des clients interrogés indiquent également utiliser des véhicules en location courte durée en cas de surcroît d’activité ou pour un besoin ponctuel.

109. Ces différents paramètres ont été pris en compte pour analyser les effets de l’opération au niveau local. Celle-ci repose, en premier lieu sur une analyse fondée sur la part de marché de la nouvelle entité sur chacun des segments du marché de la location de véhicules industriels, qui est ensuite complétée, le cas échéant, par une appréciation spécifique de la situation concurrentielle dans la zone concernée.

Sur le segment des véhicules utilitair es léger s (VUL)

110. Sur les segments du marché relatifs aux véhicules industriels de moins 3,5 tonnes (VUL), la part de marché de la nouvelle entité est inférieure à 50 % sur le segment des véhicules utilitaires légers dans chacune des zones locales38, quelles que soient les délimitations de marché retenues, à l’exception des zones de Rumilly (74) et Chambéry (74), où la part de marché de la nouvelle entité sur le segment des VUL frigorifiques en location courte durée est, respectivement, de [50-60] % et [50-60] % (à noter que ces deux villes sont éloignées de moins de 45 km et sont donc intégrées dans la même zone isochrone).

111. S’agissant des VUL, l’offre de location de véhicules est le fait de nombreux acteurs, dont beaucoup sont d’envergure nationale et disposent d’un réseau étendu d’implantations. Les parties sont en concurrence, outre les acteurs spécialisés dans la location de véhicules industriels (Clovis, Petit Forestier/Stricher, TIP), avec les loueurs de véhicules de tourisme (Avis, Hertz, Sixt) ou les grands distributeurs (Système U, Carrefour, Intermarché). En effet, il ressort des réponses obtenues lors du test de marché que les véhicules utilitaires légers forment une catégorie de véhicules distincte des véhicules industriels de plus de 3,5 tonnes : l’exploitation de ces deux types de véhicules implique une organisation logistique, des infrastructures et une expertise différentes, notamment en termes de maintenance et de réglementation. Le déploiement d’une activité de location de VUL est ainsi moins contraignant que celui d’une activité de location de véhicules de plus de 3,5 tonnes. Pour l’ensemble de ces raisons, les tonnages inférieurs à 3,5 tonnes (VUL) sont plus concurrentiels que les autres véhicules industriels.

112. S’agissant spécifiquement des zones de Rumilly et Chambéry, pour lesquelles la part de marché de la nouvelle entité dépasse 50 % sur le segment des VUL frigorifiques en location courte durée, la nouvelle entité sera confrontée à la concurrence de plusieurs acteurs proposant des véhicules utilitaires légers frigorifiques en location courte durée tels qu’Avis, Mingat Location ou Froid & Services Location. En outre, dans ces zones, la part de marché de la nouvelle entité sur le marché des VUL tous segments confondus est, au plus, de 10 %.

113. Par ailleurs, aucun des répondants interrogés n’a identifié de risque spécifique lié à l’opération s’agissant de cette catégorie de véhicules, tant au niveau national que local.

114. Compte tenu de ces éléments, l’Autorité a considéré que tout risque d’atteinte à la concurrence pouvait être écarté s’agissant de la location de VUL au niveau local.

Sur les segments des véhicules industriels hors VUL

115. Sur les segments restants du marché de la location de véhicules industriels hors VUL, l’analyse concurrentielle locale a été menée sur les 40 zones de chevauchements identifiées à la suite de l’utilisation des empreintes réelles.

116. À titre liminaire, il convient de noter que la partie notifiante n’a pas fourni de parts de marché au niveau local sur les segments qui pourraient concerner le marché de la location de véhicules industriels secs par type de véhicules sur lesquelles les parties sont simultanément actives (fourgons, bennes, bennes amovibles, nacelles, plateaux, et portes engins). En effet, il ressort des informations communiquées par la partie notifiante que les agences des parties ne sont pas spécialisées sur une sous-segmentation particulière de véhicules secs39 et que les flottes de véhicules des parties sont réparties de manière homogène entre leurs différentes agences locales.

117. Compte tenu de ces éléments, il a été considéré que les parts de marché de la nouvelle entité s’agissant des véhicules secs, toutes catégories confondues, constituaient un indicateur suffisant, au niveau local, pour apprécier la position de la nouvelle entité sur cette catégorie de véhicule à l’issue de l’opération, quand bien même le marché devrait être segmenté par type de véhicules secs.

118. Afin d’identifier les situations locales susceptibles de poser des problèmes concurrentiels, il convient de rappeler les principes directeurs exposés par l’Autorité dans ses lignes directrices précitées s’agissant de l’analyse des effets d’une opération de concentration. Celles-ci précisent que « l’existence de parts de marché d’une grande ampleur est un élément important dans l’appréciation du pouvoir de marché d’une entreprise. Des parts de marché post-opération élevées, de l’ordre de 50 % et plus, peuvent faire présumer l’existence d’un pouvoir de marché important. » L’Autorité de la concurrence considère ainsi qu’une part de marché supérieure à 50 % est en général susceptible de conférer un pouvoir de marché à la nouvelle entité et qu’un examen plus approfondi de la structure concurrentielle du marché concerné doit être réalisé afin de vérifier s’il existe notamment des alternatives crédibles et suffisantes à la nouvelle entité.

119. Ainsi, en l’espèce, lorsque la part de marché en nombre de véhicules de la nouvelle entité est inférieure à 50 % quelle que soit la délimitation du marché retenue et que la concurrence des opérateurs alternatifs subsistant sur le marché est suffisante, notamment dès lors que la nouvelle entité fera face, dans la zone concernée, à des concurrents nationaux, tout risque d’atteinte à la concurrence a été écarté. Une analyse concurrentielle plus détaillée de ces zones n’a pas été développée, aucune circonstance particulière ne la rendant nécessaire.

120. Lorsque la part de marché en nombre de véhicules de la nouvelle entité est comprise entre 50 % et 60 % sur au moins un segment du marché de la location de véhicules industriels mais que la part de marché de la nouvelle entité tous segments confondus est inférieure à 40 %, le risque d’atteinte à la concurrence peut également être écarté. L’Autorité a en effet considéré qu’une part de marché forte sur un seul segment, qui ne s’accompagne pas d’une position prépondérante de l’agence dans le zone, n’est pas suffisante pour permettre à la nouvelle entité de développer significativement sa position en matière de location de véhicules industriels dans la zone considérée tenant ainsi compte du poids global de l’agence dans la zone. En effet, compte tenu de la présence systématique dans les zones analysées d’opérateurs importants, ces derniers seront en mesure de contrecarrer le poids de la nouvelle entité y compris sur le segment de marché sur lequel elle détiendra, à l’issue de l’opération, une part de marché supérieure à 50 %.

121. Enfin, lorsque la part de marché en nombre de véhicules de la nouvelle entité est supérieure à 50 % sur au moins deux segments du marché de la location de véhicules industriels et que la part de marché tous segments confondus est supérieure à 40 %, l’Autorité a considéré que l'opération était susceptible de conduire à un renforcement de la position de marché de la nouvelle entité. Dans le cadre de cette analyse, l’Autorité s’est particulièrement appuyée sur la position des parties sur le segment de la LCD. En effet, si la présence locale d’un opérateur est importante en LLD pour gérer au mieux la maintenance et la mise à disposition du client d’un véhicule de remplacement, il est apparu lors de l’instruction que le nombre de véhicules exploités n’était pas aussi pertinent qu’en LCD pour gérer un flux d’affaires important puisque les véhicules mis à disposition des clients dans le cadre de cette activité sont fabriqués à façon, lors de la signature du contrat avec un client. Ainsi, s’agissant de cette activité, le nombre de véhicules rattachés à une agence ne constitue qu’un critère secondaire de nature à établir son attractivité. Tel n’est en revanche pas le cas pour ce qui concerne l’activité de LCD qui repose intégralement sur la disponibilité immédiate d’un portefeuille de véhicule complet.

122. L’Autorité a ainsi fait application de ces différents critères pour analyser les effets de l’opération au niveau local pour les véhicules de plus de 3,5 tonnes.

Zones non problématiques

123. Dans les zones d’Amiens (60), Avignon (84), Bayonne (64), Bergerac (24), Bordeaux (33), Brest (29), Caen (14), Chambéry (73), Chilly Mazarin (91), Clermont Ferrand (63), Dijon (21), Grenoble (38), La Roche sur Yon (85), Marne la Vallée (77), Moissy-Cramayel (77), Montpellier (34), Nice (06), Orléans (45), Perpignan (66), Reims (51), Rennes (35), Rouen (76), Rumilly (74), Saint Brieuc (22), Sarcelles (95), Strasbourg (67), Toulon (83) et Tours (37), la part de marché de la nouvelle entité en nombre de véhicules est inférieure à 50 % quelle que soit la délimitation du marché retenue.

124. La nouvelle entité sera, en outre, confrontée à la présence d’agences de location de véhicules industriels de concurrents nationaux tels que Clovis ou Petit Forestier/Stricher qui sont présents dans chacune de ces zones, mais également à des concurrents locaux tels que Breizhloc ou Ellan

Location dans l’ouest de la France, NPL ou FrigoEst dans le nord, Cayon dans le centre, LocaBest dans la région parisienne et Serviloc dans le sud.

125. Compte tenu de ces éléments, l’opération notifiée n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur le marché de la location de véhicules industriels dans ces vingt-huit zones.

126. Dans les zones de Gennevilliers (92), Lyon (69), Metz (57), Mulhouse (68), Nantes (44) et Orly (94), la nouvelle entité détiendra après l’opération une part de marché comprise entre 50 % et 60 % sur un ou deux segments du marché de la location de véhicules industriels.

127. Cependant, dans chacune de ces zones à l’exception de Nantes, la part de marché de la nouvelle entité est inférieure à 40 %, tous segments confondus ainsi que pour la seule activité LCD. Les agences des parties ne disposent donc pas d’une position prépondérante dans la zone. Elles seront, à l’instar des zones précédentes, confrontées à la présence d’agences de location de véhicules industriels de concurrents nationaux ou locaux, susceptibles de constituer des alternatives suffisantes pour les clients. Malgré le poids important de la nouvelle entité sur un ou deux segments du marché de la location de véhicules industriels, ces opérateurs seront en mesure de discipliner la nouvelle entité sur l’ensemble de son activité, notamment en développant leur activité sur ces segments puisqu’ils disposent déjà d’une assise crédible dans ces zones.

128. S’agissant de Nantes, la part de marché de la nouvelle entité est également inférieure à 40 % tous segments confondus. Seul le segment de la location de longue durée de véhicules secs de plus de 15 tonnes comporte une part de marché cumulée de [50-60] % à l’issue de l’opération, avec une addition de parts de marché résultant de l’opération de [5-10] %. La part de marché de la nouvelle entité sur l’ensemble de l’activité de LCD est légèrement supérieure à 50 %. Néanmoins, ceci s’explique surtout par le poids des agences de Fraikin sur le segment des véhicules frigorifiques de plus de 15 tonnes (avec une part de marché supérieure à 80 %), sur lequel il n’y a pas de chevauchement d’activité entre les parties. L’addition de parts de marché liée à l’opération sur la seule activité de LCD est d’ailleurs limitée puisqu’elle s’élève à [5-10] % seulement. En outre, dans cette zone, la nouvelle entité sera confrontée à la présence de nombreux opérateurs concurrents, notamment Petit Forestier, Berger, Clovis, Eonnet, Froid Services.

129. Compte tenu de ces éléments, l’opération notifiée n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur le marché de la location de véhicules industriels dans les six zones locales qui viennent d’être analysées.

Zones problématiques

130. Dans les zones de Lesquin (59), Lens (59), Nancy (54), Marseille (13), Toulouse (31) et Valenciennes (59), la nouvelle entité détiendra après l’opération une part de marché supérieure à 50 % sur au moins deux segments, ainsi qu’une part de marché tous segments confondus supérieure à 40 %, pour tous types de location ou pour la seule location de courte durée.

131. Dans la zone de Lesquin (59), la part de marché de la nouvelle entité en nombre de véhicules est supérieure à 50 % sur quatre segments du marché de la location de véhicules industriels, à savoir, les segments des véhicules secs de 3,5 à 15 tonnes en longue durée et courte durée avec respectivement [70-80] % et [70-80] % de parts de marché, et les segments des véhicules frigorifiques compris entre 3,5 et 15 tonnes et de plus de 15 tonnes en courte durée avec respectivement [50-60] % et [60-70] % de parts de marché. De plus, la part de marché de la nouvelle entité tous segments confondus est de [50-60] %. Elle s’élève à [50-60] % pour la seule activité de LCD.

132. Dans cette zone, sept concurrents sont présents par le biais de 11 agences. Les deux principaux concurrents sont Clovis et Eonnet qui ont respectivement une part de marché en nombre de véhicules tous segments confondus de [10-20] % et [10-20] %, et en LCD de [20-30] % et [10-20] %, ce qui est insuffisant pour discipliner la nouvelle entité. Les autres opérateurs ne sont quant à eux présents que de façon marginale.

133. Compte tenu de ces éléments, le renforcement de la position de la nouvelle entité sur le marché considéré n'est pas compensé par une offre alternative crédible et suffisante de la part des opérateurs concurrents, tant pour ce qui concerne l’activité de LCD que de LLD. Dans cette zone, l’opération est donc susceptible de porter atteinte à la concurrence. Afin de répondre aux préoccupations de concurrence identifiées, la partie notifiante a proposé des engagements.

134. Dans la zone de Lens (59), la part de marché de la nouvelle entité en nombre de véhicules est supérieure à 50 % sur deux segments du marché de la location de véhicules industriels, à savoir, le segment des véhicules secs de 3,5 à 15 tonnes en longue durée avec une part de marché de [50-60] % ainsi que le segment des véhicules secs de plus de 15 tonnes en courte durée avec une part de marché de [60-70] %. De plus, la part de marché de la nouvelle entité tous segments confondus est de [40-50] %. Elle s’élève à [40-50] % pour l’activité de LCD.

135. Dans cette zone, onze concurrents sont présents avec 22 agences. Les deux principaux concurrents sont Petit Forestier/Stricher et Clovis qui ont respectivement une part de marché en nombre de véhicules tous segments confondus de [20-30] % et [10-20] %, et en LCD de [20-30] % et [10-20] %. Les autres opérateurs ne sont quant à eux présents que de façon marginale.

136. Compte tenu de ces éléments, le renforcement de la position de la nouvelle entité sur le marché considéré n’aurait pas été nécessairement compensé par une offre alternative crédible et suffisante de la part des opérateurs concurrents. Dans cette zone, l’opération pourrait donc porter atteinte à la concurrence. Afin de répondre aux préoccupations de concurrence identifiées, la partie notifiante a proposé des engagements.

137. Dans la zone de Nancy (54), la part de marché de la nouvelle entité en nombre de véhicules est supérieure à 50 % sur quatre segments du marché de la location de véhicules industriels, à savoir le segment des véhicules secs compris entre 3,5 à 15 tonnes en longue durée avec une part de marché de [50-60] %, le segment des véhicules secs de plus de 15 tonnes en longue durée et courte durée avec respectivement [50-60] % et [60-70] % de parts de marché et le segment des véhicules frigorifiques de plus de 15 tonnes en courte durée avec une part de marché de [60-70] %. De plus, la part de marché de la nouvelle entité tous segments confondus est de [40-50] %. Elle s’élève à [40-50] % pour la seule activité de LCD.

138. Dans cette zone, neuf concurrents sont présents, chacun disposant d’une seule agence. Les deux principaux concurrents dans cette zone sont Petit Forestier et TIP qui ont respectivement une part de marché en nombre de véhicules tous segments confondus de [20-30] % et [10-20] %, et en LCD de [30-40] % et [5-10] %, ce qui est insuffisant pour discipliner la nouvelle entité. Les autres opérateurs ne sont quant à eux présents que de façon marginale.

139. Compte tenu de ces éléments, le renforcement de la position de la nouvelle entité sur le marché considéré n'est pas compensé par une offre alternative crédible et suffisante de la part des opérateurs concurrents. Dans cette zone, l’opération est donc susceptible de porter atteinte à la concurrence. Afin de répondre aux préoccupations de concurrence identifiées, la partie notifiante a proposé des engagements.

140. Dans la zone de Marseille (13), la part de marché de la nouvelle entité en nombre de véhicules est supérieure à 50 % sur cinq segments du marché de la location de véhicules industriels, à savoir les segments des véhicules secs compris entre 3,5 à 15 tonnes en longue durée et courte

durée avec respectivement [50-60] % et [50-60] % de parts de marché, les segments des véhicules secs de plus de 15 tonnes en longue durée et courte durée avec respectivement [50-60] % et [60-70] % de parts de marché et le segment des véhicules frigorifiques de plus de 15 tonnes en courte durée avec une part de marché de [50-60] %. De plus, la part de marché de la nouvelle entité tous segments confondus est de [40-50] %. Elle s’élève à [50-60] % pour la seule activité de LCD.

141. Dans cette zone, douze concurrents sont présents par le biais de 15 agences. Les deux principaux concurrents sont Petit Forestier et TIP qui ont respectivement une part de marché en nombre de véhicules tous segments confondus de [10-20] % et [5-10] %, et en LCD de [20-30] % et [0-5] %, ce qui est insuffisant pour discipliner la nouvelle entité. Les autres opérateurs ne sont quant à eux présents que de façon marginale.

142. Compte tenu de ces éléments, le renforcement de la position de la nouvelle entité sur le marché considéré n'est pas compensé par une offre alternative crédible et suffisante de la part des opérateurs concurrents, notamment pour ce qui concerne l’activité de LCD. Dans cette zone, l’opération est donc susceptible de porter atteinte à la concurrence. Afin de répondre aux préoccupations de concurrence identifiées, la partie notifiante a proposé des engagements.

143. Dans la zone de Toulouse (31), la part de marché de la nouvelle entité en nombre de véhicules est supérieure à 50 % sur trois segments du marché de la location de véhicules industriels, à savoir, les segments des véhicules secs de 3,5 à 15 tonnes en longue durée et courte durée avec respectivement [50-60] % et [60-70] % de parts de marché et le segment des véhicules secs de plus de 15 tonnes en courte durée avec une part de marché de [50-60] %. De plus, la part de marché de la nouvelle entité tous segments confondus est de [30-40] %. Elle s’élève à [50-60] % pour la seule activité de LCD.

144. Dans cette zone, onze concurrents sont présents, chacun disposant d’une seule agence. Les deux principaux concurrents sont Petit Forestier et TIP qui ont respectivement une part de marché en nombre de véhicules tous segments confondus de [10-20] % et [20-30] %, et en LCD de [20-30] % et [10-20] %, ce qui est insuffisant pour discipliner la nouvelle entité. Les autres opérateurs ne sont quant à eux présents que de façon marginale.

145. Compte tenu de ces éléments, le renforcement de la position de la nouvelle entité sur le marché considéré n'est pas compensé par une offre alternative crédible et suffisante de la part des opérateurs concurrents, notamment pour l’activité de LCD. Dans cette zone, l’opération est donc susceptible de porter atteinte à la concurrence. Afin de répondre aux préoccupations de concurrence identifiées, la partie notifiante a proposé des engagements.

146. Dans la zone de Valenciennes (59), la part de marché de la nouvelle en nombre de véhicules est supérieure à 50 % sur trois segments du marché de la location de véhicules industriels, à savoir, le segment des véhicules secs de 3,5 à 15 tonnes en longue durée avec une part de marché de [50-60] % et les segments des véhicules sec de plus de 15 tonnes en longue durée et courte durée avec respectivement [70-80] % et [60-70] % de parts de marché (avec une addition liée à l’opération de respectivement [20-30] % % et [30-40] %). De plus, la part de marché de la nouvelle entité tous segments confondus est de [40-50] %. Elle n’est en revanche que de [20-30] % pour la seule activité de LCD.

147. La position de la nouvelle entité s’agissant des véhicules de plus de 15 tonnes s’explique par l’existence d’un contrat de location spécifique avec un client, lequel représente plus de 60 % de l’activité de l’agence.

148. Dans cette zone, trois concurrents seulement sont présents, chacun disposant d’une seule agence. Le principal concurrent est Petit Forestier qui a une part de marché en nombre de véhicules tous segments confondus de [40-50] % et en LCD de [50-60] %. Néanmoins, malgré

ces parts de marché de prime abord élevées, la position concurrentielle de Petit Forestier est insuffisante pour discipliner la nouvelle entité. En effet, Petit Forestier est un acteur spécialisé dans la location de véhicules frigorifiques. La position de cet acteur s’explique donc par une part de marché de [80-90] % sur le segment de véhicules frigorifiques en courte durée. Les autres opérateurs ne sont en outre présents que de façon marginale.

149. Compte tenu de ces éléments, le renforcement de la position de la nouvelle entité sur le marché considéré n'est pas compensé par une offre alternative crédible et suffisante de la part des opérateurs concurrents, notamment pour ce qui concerne la location de véhicules industriels de plus de 15 tonnes. Dans cette zone, l’opération est donc susceptible de porter atteinte à la concurrence. Afin de répondre aux préoccupations de concurrence identifiées, la partie notifiante a proposé des engagements.

150. L’analyse des zones locales fait donc apparaître des préoccupations de concurrence dans ces six zones pour lesquelles la partie notifiante a déposé des engagements, dont la dernière version a été transmise le 8 septembre 2020, et qui sont présentés ci-dessous.

B. LES EFFETS VERTICAUX

151. Une concentration verticale peut restreindre la concurrence en rendant plus difficile l’accès aux marchés sur lesquels la nouvelle entité sera active, voire en évinçant potentiellement les concurrents ou en les pénalisant par une augmentation de leurs coûts. Ce verrouillage peut viser les marchés aval, lorsque l’entreprise intégrée refuse de vendre un intrant à ses concurrents en aval (a), ou les marchés amont, lorsque la branche aval de l’entreprise intégrée refuse d’acheter les produits des fabricants actifs en amont et réduit ainsi leurs débouchés commerciaux (b). Cependant, la pratique décisionnelle considère en principe qu’un risque d’effet vertical peut être écarté dès lors que la part de marché de l’entreprise issue de l’opération sur les marchés concernés ne dépasse pas 30 %.

152. En l’espèce, l’opération donne lieu au renforcement vertical du nouvel ensemble compte tenu des activités de carrossier de Giraudon, filiale de Via Location, et de l’activité des parties qui, pour offrir leurs prestations sur le marché aval de la location de véhicules industriels, s’approvisionnent en carrosseries automobiles.

a) Verrouillage du marché des intrants

153. Une stratégie de verrouillage des intrants consisterait ici, pour la nouvelle entité, à mettre un terme à, ou à limiter sensiblement, la commercialisation des carrosseries de Giraudon vis-à-vis des concurrents des parties sur le marché aval de la location véhicules industriels. Cette stratégie aurait ainsi pour objectif de limiter la capacité des loueurs concurrents à s’approvisionner en carrosseries et, in fine, à limiter leur offre sur le marché de la location.

154. En l’espèce, une telle stratégie ne peut être envisagée, dans la mesure où les parts de marché de Giraudon sont très faibles. Sur le marché national de la fabrication de carrosserie pour véhicules industriels, les parties estiment que Giraudon dispose d’une part de marché inférieure à [0-5] %. Par ailleurs, Giraudon est spécialisé dans la fabrication de carrosserie pour véhicules légers et pour porteurs (Giraudon n’a pas d’activité sur le segment des semi-remorques) et uniquement pour véhicules sec (Giraudon n’a pas d’activité sur les carrosseries à température dirigée). Les parties estiment que les parts de marché de Giraudon sur le segment de la fabrication de carrosserie pour véhicules secs, légers et pour porteurs, n’excèdent pas 5 %.

155. Dans ces conditions, tout risque vertical lié à un verrouillage du marché des intrants par Giraudon, au détriment des concurrents de la nouvelle entité, à l’aval, peut être écarté.

b) Verrouillage de clientèle

156. Une stratégie de verrouillage de clientèle consisterait ici, pour la nouvelle entité, à restreindre ses achats en carrosseries vis-à-vis des concurrents de Giraudon, dans l’objectif d’améliorer la position concurrentielle de Giraudon.

157. En l’espèce, les volumes d’achat des parties en matière de carrosserie pour véhicules industriels sont trop faibles pour qu’une telle stratégie puisse venir gêner les concurrents de Giraudon, les achats cumulés des parties étant inférieurs ou égaux à 15 % du marché français, quelle que soit la segmentation retenue. Dans ces conditions, la mise en œuvre d’une stratégie de verrouillage de clientèle serait sans incidence sur les concurrents de Giraudon.

158. Par conséquent, l’opération n’est pas de nature à porter atteinte à la concurrence sur ces marchés par le biais d’effets verticaux.

C. LES EFFETS CONGLOMÉRAUX

159. Une concentration a des effets congloméraux lorsque la nouvelle entité étend ou renforce sa présence sur plusieurs marchés dont la connexité peut lui permettre d’accroître son pouvoir de marché. La pratique décisionnelle écarte en principe les risques d’effets congloméraux lorsque la part de l’entreprise issue de l’opération sur les marchés ne dépasse pas 30 %40.

160. En l’espèce, l’opération renforce la position des parties sur les différents segments de la location de véhicules industriels. Toutefois, la location courte durée est liée à des besoins ponctuels des clients, qui se prêtent difficilement à la mise en œuvre de stratégies de couplage d’offres entre les différents segments de la location de courte durée, ce qui permet d’écarter tout risque congloméral au sein du marché de la LCD. En revanche, de telles stratégies sont susceptibles d’apparaître entre les différents segments de la location de longue durée. En outre, dans la mesure où il existe un lien important entre la LLD et la LCD, puisque la plupart des loueurs s’appuient sur leur flotte courte durée pour répondre aux engagement contractuels pris dans le cadre de la location longue (véhicule de remplacement, besoins ponctuels lies à la saisonnalité…), des effets congloméraux sont susceptibles d’apparaître entre les services de location courte durée et les services de location longue durée.

161. Dans ces conditions, les seuls effets congloméraux suivants seront analysés 41: au sein de l’activité de LLD, entre les véhicules secs et les véhicules froids et entre les véhicules dont le tonnage est compris entre 3,5t et 15t et les véhicules supérieurs à 15t, et enfin entre la location longue durée et la location courte durée.

162. Par ailleurs, si les stratégies visant à tirer profit d’effets congloméraux ont davantage vocation à être mise en œuvre au niveau national, vis-à-vis des clients grands comptes et en location longue durée, elles peuvent également apparaître au niveau local. L’analyse sera donc menée au niveau national ainsi que, le cas échéant, au niveau local.