ADLC, 24 août 2018, n° 18-DCC-148

AUTORITÉ DE LA CONCURRENCE

relative à la prise de contrôle exclusif de la société Jardiland par la société InVivo Retail

COMPOSITION DE LA JURIDICTION

Vice-Président :

Mme Siredey-Garnier

L’Autorité de la concurrence,

Vu le dossier de notification adressé complet au service des concentrations le 29 juin 2018 relatif à la prise de contrôle exclusif de la société Jardiland par la société InVivo Retail, formalisée par un protocole d’accord en date du 11 décembre 2017 ;

Vu le livre IV du code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L. 430-1 à L. 430-7 ;

Vu les engagements présentés les 6 juillet et 2 août 2018 ;

Vu les éléments complémentaires transmis par la partie notifiante au cours de l’instruction ; Adopte la décision suivante :

Résumé1

Le 29 juin 2018, la société InVivo Retail, qui exploite notamment les réseaux de magasins Gamm Vert et Delbard et est contrôlée par l’union de coopératives agricoles Union InVivo, a notifié à l’Autorité de la concurrence son projet de prise de contrôle exclusif de la société Jardiland.

Les parties sont actives sur le marché de la distribution de détail d'articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur. L’Autorité de la concurrence a analysé les effets de l’opération sur la structure de ces marchés, en se fondant sur sa pratique décisionnelle et sur des tests de marché réalisés auprès des acteurs du secteur. Elle a par ailleurs estimé, en l’espèce, que les ventes en ligne d’articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur ne devaient pas être incluses dans le marché concerné par la présente opération. L’Autorité de la concurrence a procédé à un examen minutieux des risques de réduction significative de la concurrence au niveau local, dans la zone de chalandise de chaque magasin Jardiland ou L’Esprit Jardiland.

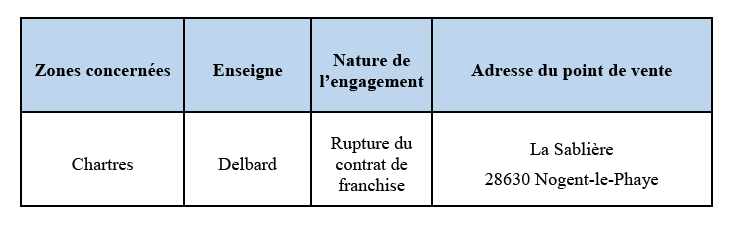

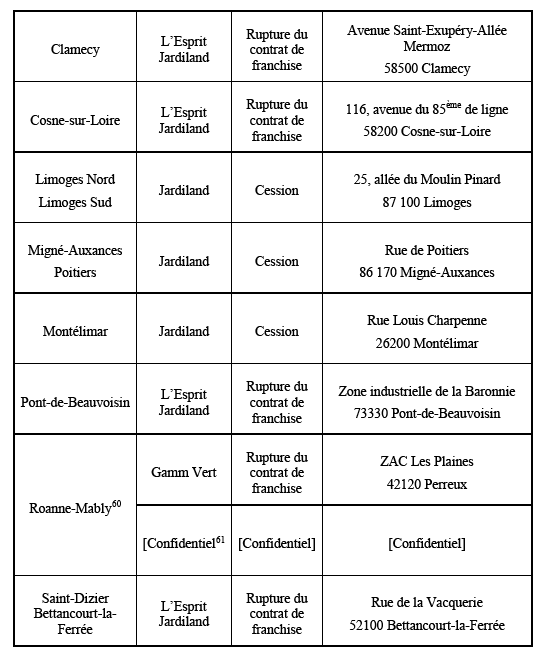

Si l'opération ne soulève pas de problème de concurrence sur les marchés amont de l'approvisionnement auprès des fournisseurs, l'Autorité de la concurrence a en revanche considéré qu’il existait des risques d’atteinte significative à la concurrence dans plusieurs zones locales : Chartres (28), Clamecy (58), Cosne-sur-Loire (58), Limoges Nord et Limoges Sud (87), Migné-

Auxances et Poitiers (86), Montélimar (26), Pont-de-Beauvoisin (38), Roanne-Mably (42), Saint-Dizier-Bettancourt-la-Ferrée (52), Sevrey (71) et Vendôme (41).

Dans chacune de ces zones, les consommateurs seraient en effet privés d’une offre alternative satisfaisante à l’issue de l’opération, sans que les concurrents qui y sont implantés soient susceptibles d'exercer une pression concurrentielle suffisante sur la nouvelle entité.

Afin de remédier à ces préoccupations de concurrence, le groupe InVivo s’est engagé à céder à des opérateurs agréés par l’Autorité de la concurrence cinq points de vente Jardiland (Limoges, Migné- Auxances, Montélimar, Sevrey et Vendôme) et à résilier les contrats de franchise de cinq points de vente L’Esprit Jardiland ou Gamm Vert* (Clamecy, Cosne-sur-Loire, Roanne-Mably, Pont-de- Beauvoisin et Saint-Dizier – Bettancourt-la-Ferrée) et d’un point de vente Delbard (Chartres), en favorisant la conclusion d’un nouveau contrat de franchise avec un réseau concurrent.

Conformément à la pratique décisionnelle en matière de distribution de détail, ces engagements sont de nature à garantir le maintien d’une structure concurrentielle suffisante dans les zones concernées. Ils suppriment ainsi le chevauchement d’activité des parties lié à l’opération dans les zones de Clamecy, Cosne-sur-Loire, Limoges Nord, Migné-Auxances, Montélimar, Pont-de- Beauvoisin, Saint-Dizier – Bettancourt-la-Ferré, Sevrey et Vendôme. Les engagements pris dans les zones de Chartres, Limoges Sud, Poitiers et Roanne-Mably permettent quant à eux de réduire significativement la part de marché de la nouvelle entité et d’y implanter un nouvel opérateur.

Compte tenu des engagements souscrits, l’Autorité de la concurrence autorise la présente opération.

I. Les entreprises concernées et l’opération

1. InVivo Retail est une société par actions simplifiée à associé unique détenue à 100 % par la société InVivo Group, elle-même contrôlée par Union InVivo (ci-après ensemble « groupe InVivo »). Union InVivo est une union de coopératives agricoles à capital variable, détenue par environ 220 coopératives sociétaires. Le groupe InVivo est actif dans plusieurs secteurs agricoles (semences, nutrition et santé animale, stockage et commercialisation de grains), ainsi que dans la distribution de détail d’articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur, via les enseignes Gamm Vert et Delbard. Il est également à la tête d’un réseau d’affiliés, « Jardineries du Terroir ».

2. Jardiland est une société par actions simplifiée, contrôlée exclusivement par la société L-GAM Investments SCSp2, société en commandite spéciale de droit luxembourgeois agissant comme fonds d’investissement du groupe L-GAM. Jardiland est active dans la distribution de détail d’articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur via les enseignes Jardiland et L’Esprit Jardiland.

3. L’opération notifiée consiste en l’acquisition par InVivo Retail de 100 % des droits et du capital de Jardiland. L’opération implique également une modification de la structure de détention du capital d’InVivo Retail. Au terme de l’opération, InVivo Retail sera détenue à [> 50] % par Union InVivo et jusqu’à [10-20] % par L-GAM, le reste de l’actionnariat étant composé d’investisseurs financiers, de franchisés et de salariés. InVivo Retail sera toujours contrôlée exclusivement par Union InVivo à l’issue de l’opération.

4. En ce qu’elle se traduit par la prise de contrôle exclusif de Jardiland par InVivo Retail, l’opération notifiée constitue une opération de concentration au sens de l’article L. 430-1 du code de commerce.

5. Les entreprises concernées réalisent ensemble un chiffre d’affaires hors taxes total sur le plan mondial de plus de 75 millions d’euros (InVivo : 5,7 milliards d’euros pour l’exercice clos le 31 décembre 2016 ; Jardiland : [> 75 millions] d’euros pour le même exercice). Chacune de ces entreprises a réalisé en France un chiffre d’affaires supérieur à 15 millions d’euros (InVivo : [> 15 millions] d’euros pour l’exercice clos le 31 décembre 2016 ; Jardiland : [> 15 millions] d’euros pour le même exercice). Compte tenu de ces chiffres d’affaires, l’opération ne relève pas de la compétence de l’Union européenne. En revanche, les seuils de contrôle relatifs au commerce de détail mentionnés au II de l’article L. 430-2 du code de commerce sont franchis. Cette opération est donc soumise aux dispositions des articles L. 430-3 et suivants du code de commerce relatifs à la concentration économique.

II. Délimitation des marchés pertinents

6. Les parties sont simultanément actives dans la distribution de détail d’articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur. Le groupe InVivo est également actif, en amont, dans la production et commercialisation d’aliments pour animaux, de semences et de produits phytosanitaires (insecticides, fongicides, herbicides).

A. LES MARCHÉS DE PRODUITS

1. LES MARCHÉS AMONT DE LA PRODUCTION ET COMMERCIALISATION D’ARTICLES DE JARDINAGE ET D’ANIMALERIE

7. Seul le groupe InVivo est actif sur ces marchés.

a) La production et commercialisation d’aliments pour animaux

8. La pratique décisionnelle de l’Autorité de la concurrence distingue, en matière de nutrition animale, les marchés amont (produits servant à l’élaboration d’aliments pour animaux) des marchés aval (aliments résultant de cette élaboration)3. Elle opère également, à l’instar de la pratique décisionnelle de la Commission européenne, une distinction entre les aliments destinés aux animaux d’élevage et les aliments destinés aux animaux domestiques4.

9. En l’espèce, le groupe InVivo est actif sur les marchés aval de la production et commercialisation d’aliments pour animaux d’élevage et domestiques.

La production et commercialisation d’aliments pour animaux domestiques

10. Les autorités de concurrence segmentent ce marché selon l’espèce animale et le type d’aliment (nourriture sèche, nourriture humide, friandises)5.

11. En l’espèce, le groupe InVivo produit et commercialise tous les types d’aliments pour les chats, les chiens et les oiseaux.

La production et commercialisation d’aliments pour animaux de basse-cour

12. La pratique décisionnelle de l’Autorité de la concurrence distingue les aliments complets et les aliments composés minéraux et nutritionnels6. Ces derniers répondent à des fonctions nutritionnelles spécifiques et se différencient des autres produits de nutrition animale (notamment des pré-mélanges (« pré-mix ») qui ont vocation à entrer dans la composition d’un aliment complet) et des médicaments vétérinaires (dont la commercialisation est soumise à une autorisation de mise sur le marché)7. L’Autorité de la concurrence a également envisagé l’existence d’un marché de la fabrication et commercialisation d’aliment unique (« single feed ») qui inclut les aliments pour animaux fabriqués à partir d’un seul ingrédient de base tel que le soja, le colza, la betterave à sucre, la farine de poisson ou les grains8.

13. S’agissant de la production et commercialisation d’aliments complets, l’Autorité de la concurrence a envisagé une segmentation selon l’espèce animale (espèces bovines, espèces ovines, espèces caprines, espèces porcines, volailles, lapins), dans la mesure où il apparaît que chaque type d’aliment est spécifique à l’espèce animale à laquelle il est destiné9.

14. En l’espèce, les activités des parties se chevauchent verticalement en matière d’aliments complets pour basse-cour.

15. S’agissant de la production et commercialisation d’aliment unique, l’Autorité de la concurrence a envisagé une segmentation selon les types d’ingrédients (non-céréaliers ou céréaliers), leur mode de distribution (vente en gros ou vente au détail) ou les clients auxquels les ingrédients sont destinés (producteurs d’aliments ou éleveurs).

16. En l’espèce, le groupe InVivo produit et commercialise des aliments complets et des aliments uniques (ingrédients céréaliers) pour les animaux de basse-cour (volailles et lapins), via sa filiale Neovia, à des négociants, des coopératives, des libres-services agricoles (ci-après, « LISA »), des jardineries et des animaleries.

b) La production et commercialisation de semences pour le grand public

17. Les autorités de concurrence ont relevé que les différents types de semences ne sont pas substituables entre elles10. Les types de semences suivants ont ainsi été distingués : blé dur, blé tendre, avoine, triticale, maïs, sorgho, colza, soja, tournesol, semences fourragères, semences pour l’interculture, gazons, pois et féveroles, orge d’hiver et orge de printemps.

18. Ces marchés peuvent également être segmentés à chaque étape de leur chaîne de valeur :

- À l’amont, l’obtention de la « semence de base » : il s’agit essentiellement d’une activité de recherche et développement et de sélection variétale qui vise à obtenir de nouvelles variétés de semences.

- La production de la « semence commerciale » : la semence de base est ensuite multipliée pour obtenir la semence commerciale, les semences ainsi obtenues sont certifiées et conditionnées.

- À l’aval, la commercialisation des semences commerciales : les semences commerciales destinées à l’agriculture sont vendues à des distributeurs, généralement des coopératives agricoles ou des négoces agricoles. Les semences commerciales destinées aux particuliers (essentiellement des gazons) sont commercialisées à travers des réseaux de distribution spécialisés ou généralistes.

19. Les autorités de concurrence ont considéré qu’il existait un marché global de l’obtention, production et commercialisation de chaque type de semences11. Une segmentation selon les étapes du processus a toutefois été envisagée : le marché de l’obtention de la semence a ainsi été distingué du marché de la production et commercialisation des semences12.

20. En l’espèce, le groupe InVivo est actif sur les segments de l’obtention, production et commercialisation de semences de gazon. Il commercialise également des semences de gazon obtenues et produites par des tiers.

c) La production et commercialisation de produits phytosanitaires pour le grand public

21. Les autorités de concurrence distinguent les produits phytosanitaires à destination des agriculteurs des produits à destination du grand public13.

22. S’agissant des produits phytosanitaires pour des usages non-agricoles, la Commission européenne a notamment identifié les marchés des produits phytosanitaires non agricoles pour la maison et le jardin, des désherbants industriels et des produits servant à la lutte professionnelle contre les parasites14. Elle a également envisagé des segmentations supplémentaires en distinguant notamment les herbicides, les fongicides, les insecticides polyvalents, les rodenticides, les produits contre les cafards et les produits contre les mouches, les tiques et les puces15.

23. En l’espèce, le groupe InVivo commercialise en gros des produits grand public contre les nuisibles (insectes, rats, taupes et limaces).

2. LES MARCHÉS DE L’APPROVISIONNEMENT EN ARTICLES DE JARDINAGE, DE BRICOLAGE, D’ANIMALERIE ET D’AMÉNAGEMENT EXTÉRIEUR

24. Les autorités de concurrence distinguent habituellement autant de marchés qu’il existe de familles ou groupes de produits16. Les catégories suivantes ont ainsi été distinguées :

- Produits de grande consommation : (1) liquides, (2) droguerie, (3) parfumerie et hygiène, (4) épicerie sèche, (5) parapharmacie, (6) produits périssables en libre-service.

- Frais traditionnel : (7) charcuterie, (8) poissonnerie, (9) fruits et légumes, (10) pain et pâtisserie fraîche, (11) boucherie.

- Bazar : (12) bricolage, (13) maison, (14) culture, (15) jouets, loisir et détente, (16) jardin, (17) automobile.

- Électroménager, photo, cinéma et son : (18) gros électroménager, (19) petit électroménager, (20) photo et ciné, (21) hi-fi et son, (22) TV et vidéo.

- Textile : (23) textile et chaussures.

25. En l’espèce, les parties sont simultanément présentes, en tant qu’acheteurs, sur les familles des produits de bazar (jardin, bricolage), des produits de grande consommation (épicerie sèche) et du textile. Elles considèrent également qu’elles sont acheteurs de produits de décoration, groupe de produits non identifié par la pratique décisionnelle, mais qui pourrait faire partie du groupe de produits « maison ».

26. Dans la décision Carrefour/Promodès précitée, la Commission européenne n’a pas exclu, dans le secteur du commerce de détail à dominante alimentaire, que « certains de ces groupes de produits doivent être encore segmentés »17. Elle a rappelé à cet égard que « la délimitation du marché se fait généralement du point de vue de l’autre partie en présence sur le marché, dans le cas présent, le fournisseur/producteur. Le degré de flexibilité dans la modification de l’offre des fournisseurs et l’existence de débouchés alternatifs pour eux constituent des facteurs déterminants de l’analyse. D’une manière générale, les producteurs fabriquent des produits ou groupes de produits particuliers et ne sont pas en mesure de se reconvertir facilement dans la fabrication d’autres produits. »18 Ainsi, un producteur de végétaux, par exemple, ne peut pas se lancer rapidement dans la production d’appareils de motoculture sans des investissements considérables et l’acquisition d’un savoir-faire supplémentaire. L’Autorité de la concurrence considère donc qu’il n’est pas possible de retenir un marché unique de l’approvisionnement d’articles de jardin.

27. En l’espèce, une segmentation additionnelle au sein de ce groupe de produits est d’autant plus justifiée que les parties ne sont pas actives dans la distribution de détail à dominante alimentaire où la segmentation en grandes familles de produits est usuellement retenue. En effet, le cœur de l’activité des parties concerne le groupe « jardin ». Or, la pratique décisionnelle rappelée ci- dessus a initialement été définie dans le cadre d’une opération de concentration dans la distribution de détail à dominante alimentaire pour laquelle la distribution d’articles de jardin est une activité annexe. Le groupe de produits « jardin » a ainsi été inclus dans la famille de produits « bazar », au même titre que les groupes de produits « bricolage », « maison », « culture », « jouet/loisir/détente » ou « automobile », par exemple19.

28. Or, le groupe « jardin » inclut une grande variété de produits dans la mesure où il regroupe des productions issues d’industries manufacturières (outils de jardin, motoculture, pots) et des productions issues du secteur agricole (végétaux). Ces groupes de produits ont également des caractéristiques distinctes, en matière de logistique et d’approvisionnement. Ainsi, la partie notifiante a souligné que « les végétaux sont des produits fragiles, qui peuvent souffrir du transport. Ce sont également des achats très liés aux conditions climatiques : les achats en magasin fluctuent en fonction du climat, et en particulier le climat des week-ends, ce qui suppose un approvisionnement flexible et donc local, pour éviter d’avoir des volumes trop importants d’invendus en cas de mauvais temps ou au contraire pour pouvoir effectuer un réassort en cas de beau temps. » Ainsi, les végétaux pourraient être distingués des autres articles de jardin manufacturés.

29. Enfin, les autorités de concurrence ont également envisagé que certains marchés de l’approvisionnement puissent également être définis en fonction des canaux de distribution, de sorte que l’approvisionnement du secteur de la distribution spécialisée pourrait constituer un marché distinct20. Au cas d’espèce, la distribution spécialisée de végétaux inclut, selon France Agrimer21, les jardineries, les LISA, les fleuristes et les grossistes spécialisés. Les autres débouchés pour les producteurs de végétaux comprennent la vente directe aux particuliers, la vente aux collectivités locales et aux entreprises du paysage, ainsi qu’aux GSA et aux GSB.

30. En l’espèce, la partie notifiante considère que l’ensemble des canaux de distribution constitue toutefois des débouchés alternatifs pour les producteurs de végétaux. Elle met en avant notamment la distribution directe aux particuliers, la vente aux collectivités locales et aux entreprises de paysage. Elle souligne à ce titre que les jardineries ne représentent que 21,8 % des achats réalisés auprès du secteur horticole français.

31. Le test de marché réalisé pour les besoins de la présente instruction met toutefois en avant les spécificités des achats des LISA et des jardineries qui sont similaires à celles des grossistes spécialisés et à celles des fleuristes. L’un des répondants précise à cet égard que « les GSA et GSB ne consomment pas les mêmes types de produits que ceux distribués en jardineries et LISA ». De même, un répondant indique que les GSA sont « très saisonnier[s] et ne travaille[nt] pas toute l’année ».

32. En l’espèce, l’analyse concurrentielle sera donc effectuée à la fois sur le périmètre de la pratique décisionnelle de l’Autorité de la concurrence, par grands groupes de produits, et sur le segment de l’approvisionnement en végétaux des acteurs de la distribution spécialisée (jardineries, LISA, fleuristes et grossistes spécialisés).

3. LES MARCHÉS AVAL DE LA DISTRIBUTION DE DÉTAIL D’ARTICLES DE JARDINAGE, DE BRICOLAGE, D’ANIMALERIE ET D’AMÉNAGEMENT EXTÉRIEUR

33. Dans sa pratique décisionnelle, l’Autorité de la concurrence retient un marché composé des LISA, des jardineries, des GSB et des GSA dans la mesure, pour ces deux dernières catégories, où elles disposent d’espaces « jardinerie »22.

a) Les ventes en magasins physiques

Les grandes surfaces de bricolage (« GSB »)

34. Les GSB sont actives sur le marché de la distribution de détail d’articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur, à la condition qu’elles disposent d’une offre d’articles de jardinage suffisante pour exercer une pression concurrentielle sur les jardineries et les LISA. Le ministre chargé de l’économie a ainsi relevé que « si les GSB proposent un assortiment d’étendue comparable d’outils de jardin ou d’aménagement d’extérieur, elles disposent d’une offre de plantations, semences et engrais beaucoup moins importante »23. De manière constante, l’Autorité de la concurrence a suivi cette analyse.

35. Le test de marché a confirmé cette approche, l’intégralité des répondants confirmant l’inclusion des GSB dans le marché, tout en soulignant les limites de l’offre des GSB. Une GSB a, par exemple, indiqué que « nous ne sommes concurrents [des jardineries] que sur une partie très restreinte de notre activité ».

36. Afin de prendre en compte l’existence d’une offre plus restreinte, et conformément à la pratique décisionnelle de l’Autorité de la concurrence, seules les GSB disposant d’une surface de vente dédiée aux articles de jardinage supérieure à 300 m² ont été prises en compte dans l’analyse concurrentielle.

Les grandes surfaces alimentaires (« GSA »)

37. Les GSA commercialisent généralement des articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur. Cependant, à l’instar des GSB, l’offre des GSA est beaucoup « moins étendue et sujette à des variations saisonnières »24.

38. La partie notifiante considère que les GSA sont des concurrents directs des jardineries et des LISA, mêmes si l’étendue de leur offre est parfois limitée et sujette à d’importantes variations saisonnières. Selon elle, les GSA « peuvent profiter de l’étendue de leur offre et de la diversité de leurs gammes de produits pour pratiquer des politiques de prix agressives les conduisant à utiliser les produits vendus par les jardineries, notamment les produits d’aménagement extérieur et [les] végétaux d’extérieur, comme des produits d’appel, en les vendant à prix cassés, à grand renfort de prospectus promotionnels notamment au printemps, pour attirer la clientèle dans leurs magasins et leur vendre une multitude d’autres produits où ils réalisent leur marge. »

39. Certains répondants au test de marché ont cependant mis en avant certaines limites à la pression concurrentielle des GSA. En effet, si la majorité considère que les GSA exercent une pression concurrentielle sur le marché, plusieurs d’entre eux soulignent les limites de cette concurrence. Le groupe Casino indique, par exemple, proposer « des produits spécialisés dans le jardinage dans seulement 162 hypermarchés » et qu’« il s’agit d’une offre composée d’articles d’appoint (notamment, plantes, fleurs, produits d’entretien) ou d’aliments pour animaux dont les achats sont réalisés en complément des courses alimentaires ».

40. Afin de prendre en compte l’existence d’une offre plus restreinte, et conformément à la pratique décisionnelle de l’Autorité de la concurrence, seules les GSA disposant d’une surface dédiée aux articles de jardinage supérieure à 300 m² ont été prises en compte dans l’analyse concurrentielle.

Les autres acteurs spécialisés

41. La partie notifiante considère que les pépiniéristes, les horticulteurs, les animaleries, les magasins d’outillage et d’équipements motorisés pour le jardin devraient être intégrés dans le périmètre de l’analyse concurrentielle. Néanmoins, l’Autorité de la concurrence relève que ces points de vente ne proposent pas une gamme complète de produits, contrairement aux LISA, jardineries, GSB et GSA.

42. Toujours selon la partie notifiante, il pourrait être possible d’agréger des offres de spécialistes pour constituer une offre globale. Ainsi, lorsque plusieurs spécialistes, dans une même zone, offrent des produits complémentaires, on pourrait considérer qu’ils constituent une offre alternative crédible à une grande surface spécialisée.

43. L’Autorité de la concurrence considère que la concurrence sur ces marchés s’exerce principalement entre distributeurs généralistes (LISA, jardineries, GSB et GSA) qui disposent d’une large gamme de produits et qui bénéficient généralement de conditions d’achat similaires auprès de fournisseurs communs. Les autres types de format de distribution, spécialisés dans un groupe de produits (par exemple animalerie ou pépiniéristes/horticulteurs), pourraient toutefois constituer une offre agrégée adéquate sous réserve d’un examen des caractéristiques de ces spécialistes au niveau local et de leur localisation.

b) Les ventes en ligne

44. À ce jour, la distribution de détail d’articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur en magasins a toujours été distinguée des ventes en ligne par les autorités de concurrence.

45. La partie notifiante soutient que la vente en ligne de ces articles devrait désormais être prise en compte dans l’analyse concurrentielle. Elle souligne notamment la forte croissance du taux de pénétration de la vente en ligne et le développement d’une stratégie, par les acteurs de la vente en magasins, intégrant leur développement (prise en compte de la vente en ligne dans l’élaboration de la politique commerciale, stratégie « omnicanal » et analogie des gammes de produits et de services disponibles en ligne et en magasin).

46. Dans sa décision du 27 juillet 2016 relative au rachat de Darty par la Fnac25, l’Autorité de la concurrence a défini, pour la première fois, un marché de la distribution de détail de produits électroniques (bruns et gris) incluant les ventes en magasins et les ventes en ligne. Elle a en effet relevé que, sur les marchés concernés, le développement de la vente en ligne s’était accompagné d’un amenuisement significatif des différences précédemment relevées entre la vente en ligne et en magasins et que les enseignes traditionnelles avaient adapté leur stratégie interne tarifaire et commerciale en développant leurs propres sites de vente en ligne. Elle a également souligné que les consommateurs avaient, pour les produits concernés, significativement intégré la vente en ligne dans leur comportement d’achat, tant en ce qui concerne la comparaison des offres que pour l’acte d’achat lui-même.

47. Il convient donc d’examiner si l’analyse de l’Autorité de concurrence des marchés de la distribution de détail de produits électroniques est transposable à ceux des articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur.

Taux de pénétration des ventes en ligne sur le marché concerné

48. La partie notifiante a mis en avant une augmentation de six points du taux de pénétration de la vente en ligne d’articles d’animalerie entre 2014 et 2016, ce dernier atteignant 8 % en 201626.

49. Or, ce taux de pénétration, qui par ailleurs ne concerne qu’une part restreinte des produits du marché concerné, reste limité.

50. Ainsi, le taux de pénétration des ventes en ligne d’articles de jardinage a augmenté quant à lui, sur la même période, de moins d’un point, atteignant 2,5 %.

51. De plus, le taux de pénétration des ventes en ligne de l’ensemble des articles concernés par l’opération, qui atteint 4,6 % en 201627, est significativement inférieur à celui des produits électroniques observés par l’Autorité de la concurrence dans la décision Fnac/Darty précitée. En effet, en 2014, le taux de pénétration de la vente en ligne s’élevait à 24,6 % pour les produits informatiques, 21,1 % pour les produits photo/vidéo, 21,4 % pour les produits de téléphonie mobile et 15 % pour les produits d’électronique grand public28.

52. Par conséquent, l’Autorité de la concurrence constate que les ventes en ligne d’articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur sont, actuellement, trop faibles pour constituer une alternative crédible pour les consommateurs.

Stratégie des parties vis-à-vis des ventes en ligne

53. La partie notifiante indique que « les parties […] tiennent compte de la politique commerciale des acteurs de la vente en ligne dans l’élaboration de leurs propres stratégies commerciales ». Cependant, les relevés de prix transmis par la partie notifiante révèlent une prise en compte limitée de la vente en ligne. Ainsi, il apparaît qu’avant février 2017, le groupe InVivo n’effectuait pas de relevés réguliers sur les articles de jardinerie et que seuls [20-30] % des références identifiées sur le segment du jardinage sont présentes chez les concurrents en ligne analysés. De même, les relevés de prix effectués par les points de vente n’intègrent qu’exceptionnellement les ventes en ligne.

54. Un constat similaire peut être fait pour Jardiland. Une étude relative à la réputation de l’enseigne Jardiland de mai 2017 indique qu’ « à l’heure actuelle, ses principaux concurrents en termes de notoriété/fréquentation et d’image sont : dans l’univers du jardin : [confidentiel], dans l’univers du matériel pour le jardin, des produits d’aménagement et de décoration : Leroy Merlin, [et] dans l’univers de l’animalerie : [confidentiel] ». [Confidentiel], une étude interne relative au positionnement tarifaire de la cible se limite à relever les prix chez [confidentiel], actifs dans la distribution en magasins.

55. Par ailleurs, la stratégie « omnicanal » de la cible semble à ce jour limitée. En mars 2017, seulement [0-5] % des visites sur le site Internet de Jardiland avaient pour motif la réalisation d’un achat en ligne29. La livraison à domicile n’est par ailleurs disponible sur ce site que depuis le premier trimestre 2018.

56. Un constat similaire peut être fait pour la partie notifiante, les ventes en ligne représentant moins de [0-5] % du chiffre d’affaires d’InVivo Retail sur la période 2016-2017. Par ailleurs, sa stratégie « omnicanal » apparaît récente et en cours de développement, comme le souligne le dernier rapport annuel du groupe InVivo : « L’intégration de Plantes et Jardins (site de vente en ligne du groupe InVivo) dans la stratégie [« omnicanal »] de Gamm Vert est en bonne voie avec pour objectif de devenir le site de vente en ligne du réseau Gamm Vert. »30

57. Compte tenu de ce qui précède, les éléments transmis par la partie notifiante sont insuffisants pour considérer, en l’état de l’instruction, que les ventes en ligne d’articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur doivent être incluses dans le marché concerné par la présente opération.

B. LES MARCHÉS GÉOGRAPHIQUES

1. LES MARCHÉS AMONT DE LA PRODUCTION ET COMMERCIALISATION D’ARTICLES DE JARDINAGE ET D’ANIMALERIE

a) La production et commercialisation d’aliments pour animaux

58. Les marchés de la production et commercialisation d’aliments pour animaux domestiques sont de dimension nationale31.

59. S’agissant des aliments complets, ces marchés ont une dimension locale, correspondant à une zone de livraison de 100 à 150 kilomètres autour du site de production, en raison du caractère volumineux et pondéreux des aliments concernés.

60. Les marchés de la production et commercialisation d’aliments composés minéraux et nutritionnels et d’aliments uniques sont quant à eux de dimension au moins nationale.

b) La production et commercialisation de semences pour le grand public

61. Les marchés de la production et commercialisation de semences pour le grand public sont de dimension au moins nationale32.

c) La production et commercialisation de produits phytosanitaires pour le grand public

62. Les marchés de la production et commercialisation de produits phytosanitaires pour le grand public sont de dimension nationale33.

2. LES MARCHÉS AMONT DE L’APPROVISIONNEMENT EN ARTICLES DE JARDINAGE, DE BRICOLAGE, D’ANIMALERIE ET D’AMÉNAGEMENT EXTÉRIEUR

63. Les autorités de concurrence considèrent que ces marchés, délimités par grands groupes de produits, sont de dimension nationale34.

64. S’agissant du segment de l’approvisionnement en végétaux, au sein des articles de jardin, la question d’une délimitation géographique plus fine peut toutefois se poser, compte tenu des particularités de ces produits, rappelées au paragraphe 28 ci-dessus.

65. Pour autant, lorsque la partie notifiante a évoqué « un approvisionnement flexible donc local » s’agissant des végétaux, elle emploie le terme « local » par opposition à un recours à l’importation. Elle a ainsi ajouté, dans sa contribution, que « le futur groupe a ainsi tout intérêt à garantir la pérennité de ses approvisionnements nationaux pour ces produits ».

66. Par ailleurs, la partie notifiante a indiqué que [80-90] % des approvisionnements en végétaux réalisés auprès de sa centrale d’achats concernent des fournisseurs nationaux de végétaux, c'est- à-dire des fournisseurs en mesure de livrer l’ensemble des points de vente d’InVivo sur l’ensemble du territoire métropolitain. Un constat similaire peut être fait pour Jardiland, [70-80] % des approvisionnements en végétaux réalisés par sa centrale d’achats concernant des fournisseurs nationaux.

67. De plus, l’Autorité de la concurrence a conduit un test de marché auprès des fournisseurs communs en végétaux des parties. 80 % des répondants ont ainsi indiqué pouvoir approvisionner leurs clients dans la France entière.

68. Compte tenu de ce qui précède, l’Autorité de la concurrence considère que le marché de l’approvisionnement en végétaux est de dimension nationale, à l’instar des autres groupes de produits concernés par l’opération.

3. LES MARCHÉS AVAL DE LA DISTRIBUTION DE DÉTAIL D’ARTICLES DE JARDINAGE, DE BRICOLAGE, D’ANIMALERIE ET D’AMÉNAGEMENT EXTÉRIEUR

69. Dans le secteur de la distribution de détail par le biais de magasins physiques, la concurrence s’exerce, du point de vue du consommateur, principalement au niveau local, sur des marchés dont la dimension varie en fonction du type de produits concernés et de l’attractivité des magasins.

70. S’agissant de la distribution d’articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur, l’Autorité de la concurrence considère que les consommateurs sont prêts à réaliser un trajet en voiture d’une durée de 20 minutes pour atteindre un magasin et comparer les produits et les prix d’une enseigne à l’autre35.

71. En l’espèce, une large majorité des réponses au test de marché confortent cette pratique décisionnelle.

72. Afin de ne pas créer d’effet de seuil, en excluant de son analyse des points de vente situés en marge des zones définies, l’Autorité de la concurrence tient généralement compte de la concurrence des points de vente situés en bordure immédiate de zone, dans la limite d’un temps de trajet en voiture supplémentaire de deux minutes environ36.

73. Par ailleurs, compte tenu des variations importantes de densité de population en France métropolitaine, la dimension des zones de chalandise peut différer selon la localisation du point de vente considéré. Le comportement réel des consommateurs dans une zone donnée peut être analysé avec les données collectées par les points de vente sur la provenance géographique réelle de leurs clients37. Il est généralement considéré que la zone de chalandise d’un point de vente peut être limitée à celle qui regroupe les clients représentant 80 % du chiffre d’affaires ou des clients du point de vente, en fonction des données disponibles. Le solde est considéré comme une clientèle ponctuelle et non significative, parfois d’ailleurs très éloignée du point de vente.

74. En l’espèce, l’analyse concurrentielle a été réalisée à partir de zones délimitées par un isochrone38 de 20 minutes en voiture autour des points de vente Jardiland en intégrant une bordure de deux minutes et, lorsque les circonstances l’ont justifié, par l’analyse de leurs empreintes réelles.

III. Analyse concurrentielle

A. EFFETS HORIZONTAUX

1. LES MARCHÉS DE L’APPROVISIONNEMENT EN ARTICLES DE JARDINAGE, DE BRICOLAGE, D’ANIMALERIE ET D’AMÉNAGEMENT EXTÉRIEUR

75. Les parties sont présentes simultanément en tant qu’acheteurs sur les groupes de produits suivants : jardin, épicerie sèche, bricolage, textile et décoration (maison).

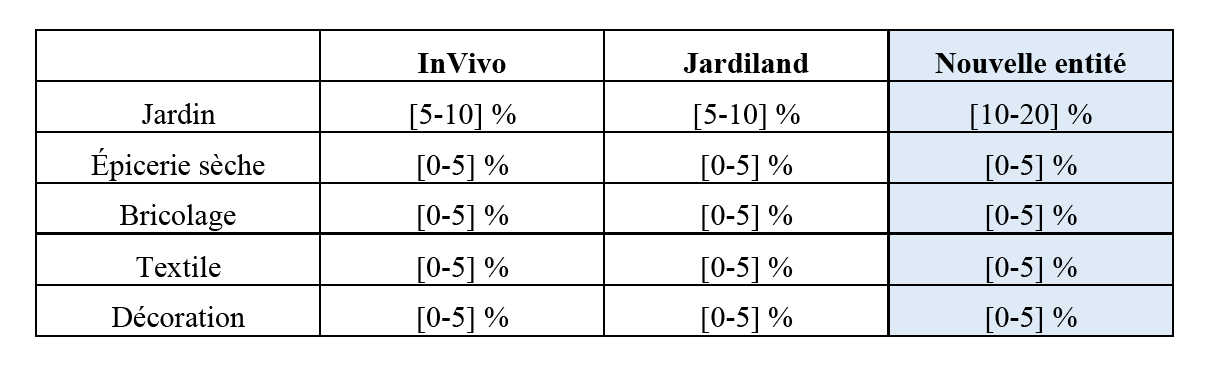

76. Sur ces marchés, la nouvelle entité disposera des parts de marché suivantes en valeur :

77. Ainsi, la partie notifiante estime que les parts d’achat de la nouvelle entité sur les marchés amont de l’approvisionnement seront inférieures à [10-20] % au niveau national par groupe de produits et, par conséquent, sur la famille des produits de bazar.

78. Sur le segment spécifique de l’approvisionnement en végétaux, la partie notifiante estime que la part d’achat de la nouvelle entité s’élève à [5-10] %. Sur le sous-segment de l’approvisionnement en végétaux à la distribution spécialisée, sa part de marché est estimée à [20-30] %.

79. Compte tenu de ces positions limitées, l’opération n’est pas susceptible de porter atteinte à la concurrence sur les marchés amont de l’approvisionnement en articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur par le biais d’effets horizontaux.

2. LES MARCHÉS DE LA DISTRIBUTION AU DÉTAIL D’ARTICLES DE JARDINAGE, DE BRICOLAGE, D’ANIMALERIE ET D’AMÉNAGEMENT EXTÉRIEUR

80. Le groupe InVivo est présent sur ces marchés au travers de deux filiales : Gamm Vert SA et Nalod’s. Le réseau Gamm Vert se décline en trois enseignes (Gamm Vert Village, Gamm Vert Nature et Gamm Vert) et comprend, au total, 1 006 magasins en France ([…] franchisés et […] intégrés). Nalod’s anime en tant que franchiseur le réseau de jardineries à l’enseigne Delbard, qui comprend 43 magasins franchisés en France. Nalod’s agit également comme centrale de référencement du réseau d’affiliés « Jardineries du Terroir » (134 magasins en France).

81. S’agissant de la cible, 175 magasins ([…] intégrés et […] franchisés) disposent d’une enseigne Jardiland ou L’Esprit Jardiland en France. Jardiland a par ailleurs conclu des contrats d’affiliation avec […] magasins et dispose d’accords d’approvisionnement avec […] autres magasins ; ces […] points de vente ne sont pas exploités sous l’enseigne Jardiland.

a) Analyse des relations contractuelles entre les têtes de réseau et les adhérents

82. Le pouvoir de marché d’un groupe de distribution doit s’apprécier en tenant compte des magasins détenus en propre et de ceux exploités en réseau, quel que soit leur statut juridique, dès lors que leur politique commerciale n’est pas suffisamment autonome par rapport à la tête de réseau39.

83. L’Autorité de la concurrence a notamment considéré que les critères suivants permettaient d’inférer l’absence d’autonomie des membres d’un réseau : (i) la possibilité de la tête de réseau de fixer des prix maximum à ses adhérents impactant la liberté de l’adhérent de fixer ses prix de manière indépendante, (ii) les obligations d’approvisionnement des adhérents auprès du groupement pour une part importante de leurs achats, (iii) l’obligation de respecter des clauses de préemption, de substitution et de préférence au profit du groupement en cas de cession de leur magasin en dehors du périmètre familial, (iv) l’obligation de participer à un certain nombre d’opérations promotionnelles par an, durant lesquelles les adhérents doivent mettre en vente les produits au prix indiqué sur les documents publicitaires, (v) l’obligation de référencer plus de 50 % des lignes de produits de la tête de réseau, (vi) l’interdiction de modifier un point de vente sans l’autorisation du franchiseur, et (vii) la durée plus ou moins longue des contrats.

84. Des membres affiliés à des centrales d’achats ont, parfois, été considérés comme autonomes commercialement vis-à-vis de leur tête de réseau. Par exemple, dans le cas de l’opération Carrefour/Dia40, les affiliés Proxi qui bénéficiaient de contrats de licence d’enseigne et d’approvisionnement auprès de Carrefour ont été considérés comme autonomes commercialement dans la mesure où le contrat de licence ne prévoyait qu’un approvisionnement « prioritaire » auprès de Carrefour et un droit de préférence au profit de ce dernier en cas de cession. Aucun encadrement tarifaire, ni d’obligation de référencement, ni d’obligation de participation à la communication ou aux opérations promotionnelles de Carrefour n’était prévu. Ces clauses ont été jugées insuffisantes pour conclure à l’absence d’autonomie commerciale des affiliés Proxi vis-à-vis de Carrefour.

Les réseaux InVivo

Les franchisés

85. S’agissant des magasins franchisés Gamm Vert, le contrat-type, d’une durée de cinq ans, impose au minimum la participation à […] opérations promotionnelles annuelles (en [confidentiel]) élaborées par la tête du réseau, une exclusivité d’approvisionnement à hauteur de [> 50] % minimum de leurs achats, ainsi qu’une obligation de commercialisation des gammes de produits vendus sous les marques appartenant en propre ou en licence au franchiseur. Ce contrat interdit aux franchisés de modifier substantiellement la surface et l’agencement de leur point de vente. Enfin, il contient des clauses de préemption et de préférence au profit de Gamm Vert SA.

86. S’agissant des magasins franchisés Delbard, le contrat-type, d’une durée de cinq ans, prévoit une obligation d’approvisionnement auprès des fournisseurs référencés par le franchiseur. Le contrat précise en outre que le franchiseur garde la maîtrise de l'assortiment produits au sein de la gamme. Par ailleurs, le franchiseur devra donner son agrément pour l'installation et la modification du point de vente, notamment dans son agencement extérieur et intérieur. Enfin, le contrat précise que le franchiseur mènera une politique d’action publicitaire harmonisée et prévoit enfin un droit de préemption au profit du franchiseur. Le contrat permet cependant au franchisé de fixer librement ses prix.

87. Compte tenu de ce qui précède, l’Autorité de la concurrence conclut à l’absence d’autonomie commerciale des magasins franchisés Delbard et Gamm Vert. En conséquence, ces magasins franchisés sont intégrés aux parts de marché du groupe InVivo.

Les affiliés

88. S’agissant des 134 magasins affiliés au réseau « Jardinerie du Terroir » situés en France, il convient de distinguer d’une part, les enseignes affiliées par un contrat-type d’affiliation ([…] magasins) et d’autre part, les affiliés qui bénéficient d’un contrat dérogeant au contrat- type ([…] magasins).

89. S’agissant du contrat-type d’affiliation « Jardinerie du Terroir », d’une durée très courte, de deux ans, les affiliés s’engagent à réaliser « en priorité » leurs achats auprès des fournisseurs référencés, sans toutefois avoir d’obligation d’approvisionnement. La partie notifiante estime que le taux moyen d’approvisionnement auprès de la centrale Nalod’s est de [< 50] %. Le test de marché réalisé auprès des affiliés met en évidence des taux d’approvisionnement très variables (entre [0-5] % et [70-80] %), ce qui est de nature à démontrer que la clause de priorité d’approvisionnement n’est pas contraignante pour les affiliés qui conservent toute leur autonomie dans leur politique d’achat. Par ailleurs, les affiliés sont libres de fixer leurs prix de vente, la centrale communiquant toutefois des prix de vente conseillés. Ils n’ont, par ailleurs, aucune obligation de référencement des lignes de produits proposés par Nalod’s. En outre, l’affilié n’est pas obligé de participer aux actions publicitaires organisées par le réseau ou de soumettre à la centrale les actions promotionnelles envisagées. La partie notifiante a indiqué que, [confidentiel]. Enfin, le contrat-type ne prévoit aucune obligation quant à la taille ou à l’aménagement extérieur ou intérieur du magasin. Le contrat prévoit enfin un droit de préemption. [Confidentiel].

90. Compte tenu de ces éléments, l’Autorité de la concurrence estime que les affiliés « Jardinerie du Terroir » qui bénéficient d’un contrat d’affiliation standard disposent d’une autonomie commerciale suffisante par rapport à leur tête de réseau.

91. S’agissant des contrats d’affiliation dérogatoires, ils concernent […] affiliés qui exploitent leurs magasins sous les enseignes [confidentiel].

92. S’agissant de la société [confidentiel], le contrat d’affiliation, d’une durée de cinq ans, ne fixe pas de prix maximum de revente et n’impose pas d’obligation d’approvisionnement. Il contient toutefois une clause de priorité d’approvisionnement. Les jardineries [confidentiel] sont également libres de mettre en place des actions promotionnelles au niveau de leur magasin. La société [confidentiel] a d’ailleurs développé son propre programme de fidélité, ainsi que son propre site internet. Son contrat prévoit, à l’instar du contrat-type, un droit de préemption. En outre, la société [confidentiel] doit référencer les marques de distributeur Delbard [confidentiel] sous réserve d’être compatibles avec son assortiment. [Confidentiel].

93. S’agissant de la société [confidentiel], le contrat, d’une durée de cinq ans, prévoit une obligation d’approvisionnement à hauteur de [> 50] %, mais l’affilié conserve sa liberté en matière d’assortiment. L’affilié s’engage par ailleurs à commercialiser les produits vendus sous la marque Delbard, sans toutefois que soit fixé de prix maximum de revente. Le contrat ne prévoit pas non plus d’obligation de participer aux opérations promotionnelles du réseau. À ce titre, les points de vente « [confidentiel] » disposent de leur propre programme de fidélité et d’un site internet. Le contrat prévoit un droit de préemption [confidentiel].

94. S’agissant de la société [confidentiel], le contrat, d’une durée de cinq ans, prévoit une obligation d’approvisionnement à hauteur de [> 50] %. L’affilié conserve sa liberté en matière de fixation des prix de revente, tout en étant engagé à commercialiser en priorité les gammes de produits vendus sous marque Delbard. Le contrat ne prévoit pas d’obligation de participer aux campagnes publicitaires, [confidentiel]. Le contrat [confidentiel] ne prévoit pas de droit de préemption.

95. Enfin, s’agissant de la société [confidentiel], le contrat, d’une durée de deux ans, renouvelable pour cinq ans, prévoit que l’affilié réalise ses achats en priorité auprès des fournisseurs référencés par la centrale. Par ailleurs, celle-ci ne fixe pas de prix maximum de revente. En revanche, le contrat interdit de modifier le point de vente sans accord préalable de la centrale. À l’instar du contrat-type, ce contrat prévoit un droit de préemption.

96. Compte tenu de ce qui précède, l’Autorité de la concurrence considère que les sociétés [confidentiel] disposent d’une autonomie commerciale vis-à-vis de leur tête de réseau. En conséquence, les positions de la nouvelle entité à l’aval ne tiennent pas compte des magasins affiliés « Jardinerie du Terroir ».

Le réseau Jardiland

97. S’agissant des magasins franchisés Jardiland, le contrat-type, d’une durée de cinq ans, limite la liberté de fixation des prix par le biais de [confidentiel]. Il prévoit également une obligation d’approvisionnement auprès des fournisseurs référencés par le franchiseur et un droit de préemption au profit du franchiseur. Par ailleurs, le franchisé s'interdit de vendre, sauf accord exprès du franchiseur, d'autres produits que ceux qui ont été référencés par la tête de réseau. Le franchiseur détermine les opérations de publicité et de communication. Enfin, le franchisé est soumis à une interdiction de modifier son point de vente sans l’accord préalable du franchiseur.

98. S’agissant des magasins affiliés Jardiland, le contrat-type, d’une durée de cinq ans, prévoit que l’affilié s'oblige à respecter toutes les conditions d'achat négociées par la tête de réseau. L’affilié devra également effectuer [> 50] % de ses achats auprès des fournisseurs référencés par la centrale d’approvisionnement et pratiquer des prix en cohérence avec la politique de Jardiland, en particulier pour les produits sous marque de distributeur. Le contrat prévoit, en outre, un droit de préemption au profit de la tête de réseau. Par ailleurs, l’affilié s’engage à participer aux actions promotionnelles du groupe, négociées avec les fournisseurs.

99. Compte tenu de ce qui précède, l’Autorité de la concurrence considère que les sociétés franchisées et affiliées du réseau Jardiland ne disposent pas d’une autonomie commerciale vis- à-vis de leur tête de réseau. En conséquence, les positions de la nouvelle entité à l’aval tiennent compte de l’ensemble des magasins exploités sous enseigne Jardiland et L’Esprit Jardiland, ainsi que des […] points de vente disposant d’un contrat d’affiliation41.

b) Analyse des effets horizontaux de l’opération

100. L’opération doit permettre au groupe InVivo d’acquérir en France […] fonds de commerce et de reprendre les contrats de franchise et d’affiliation afférents à […] magasins.

Critères d’analyse des zones locales

101. Afin d’apprécier si une concentration entre deux distributeurs est susceptible de réduire significativement la concurrence dans un marché local, l’Autorité de la concurrence a généralement recours à une méthode qui repose sur des principes généraux énoncés dans ses lignes directrices précitées.

102. L’Autorité de la concurrence examine en priorité deux critères : (i) les parts de marché de la nouvelle entité et (ii) le degré de concentration du marché42.

La méthode d’évaluation des parts de marché

103. Dans chacune des 144 zones de chalandise où les activités des parties se chevauchent, les parts de marché de la nouvelle entité, calculées en surface de vente, ont été estimées par la partie notifiante.

104. La surface retenue pour les jardineries et les LISA correspond à leur surface totale de vente, tandis que, pour les GSB, seule a été retenue la surface de vente dédiée aux articles de jardinerie, de bricolage, d’animalerie et d’aménagement extérieur. Les surfaces des jardineries, LISA et GSB ont été obtenues par le biais des bases de données Nielsen.

105. S’agissant des GSA, l’estimation de leur surface de vente a fait l’objet d’un désaccord entre l’Autorité de la concurrence et la partie notifiante. Cette dernière considère en effet que le calcul des parts de marché en surface conduit à sous-estimer la pression concurrentielle exercée par les GSA sur les jardineries et les LISA. Elle indique, à cet effet, que le chiffre d’affaires par mètre carré réalisé par les GSA est significativement supérieur à celui réalisé par les jardineries et les LISA, ce qui, selon elle, s’expliquerait par « l’assortiment de produits qu’ [elles] proposent, [qui est] axé sur des produits à plus forte valeur et requérant moins d’espaces de vente que les produits végétaux ». Elle propose donc une méthodologie visant à déterminer une surface de vente pour les GSA à partir du chiffre d’affaires réalisé par ces dernières et de la rentabilité moyenne des jardineries.

106. Sur ce point, l’Autorité de la concurrence relève, tout d’abord, qu’une modification de la méthode de calcul des parts de marché doit pouvoir être appliquée à l’ensemble des acteurs pour être acceptable, or les données permettant d’étendre la méthode proposée par la partie notifiante aux différents acteurs manquent. Compte tenu en outre du fait que la diversité des gammes de produits distribués par les GSA et les jardineries ou les LISA est également susceptible d’expliquer la différence de rentabilité entre ces formats de distribution, il lui est apparu préférable de retenir une méthode fondée sur les surfaces de vente.

107. Parallèlement, l’Autorité de la concurrence a privilégié une approche conservatrice relative à la part de marché des GSA sur le marché concerné en l’espèce. Elle a ainsi choisi de retenir une surface équivalente à 5 % de la surface totale de vente des GSA, sous réserve qu’elle soit supérieure à 300 m². Ce choix est cohérent avec les réponses au test de marché réalisé auprès des GSA, qui a fait apparaître que les GSA consacraient en moyenne près de 3 % de leur surface de vente au jardinage et à l’aménagement extérieur, plus de 1 % au bricolage et environ 1 % aux produits d’animalerie, soit environ 5 % de leur surface de vente pour l’ensemble de ces articles. Par ailleurs, plusieurs répondants ont indiqué que si l’ensemble des formats disposaient d’une offre d’animalerie, seuls les plus grands formats proposaient une gamme complète de ces produits. Ne prendre en compte que les seules GSA consacrant au moins 300 m² de surface de vente aux articles cités ci-dessus revient donc à ne retenir que les grands hypermarchés et ainsi à s’assurer d’une offre crédible en matière de distribution d’articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur43.

La méthode retenue

108. Les lignes directrices précitées précisent que « l’existence de parts de marché d’une grande ampleur est un élément important dans l’appréciation du pouvoir de marché d’une entreprise. Des parts de marché post-opération élevées, de l’ordre de 50 % et plus, peuvent faire présumer l’existence d’un pouvoir de marché important. »44 L’Autorité de la concurrence considère ainsi qu’une part de marché supérieure à 50 % est en général susceptible de conférer un pouvoir de marché et qu’un examen plus approfondi de la structure concurrentielle du marché concerné doit être réalisé afin de vérifier s’il existe notamment des alternatives crédibles et suffisantes à la nouvelle entité45.

109. Les mêmes lignes directrices disposent que « lorsque la part de marché de l’entité résultant de l’opération est inférieure à 25 % dans une concentration horizontale […], l’Autorité considère qu’une atteinte à la concurrence est peu probable, sauf cas particulier »46.

110. Compte tenu de ces éléments, l’Autorité de la concurrence a, en l’espèce, identifié les situations locales susceptibles de poser des problèmes concurrentiels de la manière suivante.

111. Lorsque la part de marché en surface de vente de la nouvelle entité est inférieure à 25 %, tout risque d’atteinte à la concurrence a été écarté, sans qu’une analyse concurrentielle plus détaillée ait été menée, aucune circonstance particulière ne la rendant nécessaire.

112. Sur la base de ce critère, 28 zones de chevauchement d’activité entre les parties ont ainsi été considérées comme n’étant pas susceptibles de poser un problème de concurrence à l’issue de l’opération dans la mesure où, dans chacune d’entre elles, la part de marché de la nouvelle entité est inférieure à 25 %47.

113. Lorsque la part de marché de la nouvelle entité est comprise entre 25 % et 50 %, le risque d’atteinte à la concurrence peut également être écarté, lorsque les critères d’analyse de la structure concurrentielle locale, exposés aux paragraphes 111 et 117 à 120 de la présente décision sont remplis.

114. Ainsi, 79 zones de chevauchement d’activité entre les parties ont été considérées comme n’étant pas susceptibles de poser un problème de concurrence48.

115. Néanmoins, plusieurs tiers concernés, principalement des groupes de jardineries concurrents, ayant signalé que plusieurs de ces zones nécessitaient un examen approfondi, l’Autorité de la concurrence a procédé à une analyse de la structure de l’offre locale dans chacune de ces zones (voir ci-après).

116. Enfin, lorsque la part de marché en surface de vente de la nouvelle entité est supérieure à 50 %, l’existence d’un pouvoir de marché important a été présumée. Une analyse de la structure concurrentielle locale des 37 zones concernées a donc été menée.

L’analyse de la structure de l’offre locale

117. Dans les zones où la part de marché cumulée des parties est comprise entre 25 % et 50 %, l’Autorité de la concurrence a procédé à une analyse de la structure concurrentielle locale lorsqu’elles ont été signalées par des tiers concernés, notamment à l’occasion du test de marché.

118. Elle a notamment considéré que les risques d’atteinte à la concurrence pouvaient être écartés dans les zones où la nouvelle entité fera face à la concurrence d’au moins deux groupes de jardineries de dimension nationale : Apex (Magasin Vert, Point Vert, Point Vert Le Jardin), Avril (Kiriel), Botanic, famille Mulliez (les Jardins d’Auchan), Inedis (France Rurale, Amis Vert, Compagnon des saisons), groupement E. Leclerc (Jardi E. Leclerc), Louis Delhaize (Truffaut), Sevea (Baobab, Villaverde). Ces enseignes sont en effet les plus proches concurrentes des parties en termes d’offre d’articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur. Par ailleurs, certaines GSB proposant une offre complète d’articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur peuvent constituer localement une offre alternative crédible et suffisante. À ce titre, l’instruction a constaté qu’un certain nombre de GSB à l’enseigne Bricomarché proposaient une gamme d’articles de jardinage similaire à celle proposée en jardineries et LISA.

119. Cette approche, qui consiste à apprécier l’existence d’une offre alternative par deux groupes de dimension nationale, a déjà été adoptée par l’Autorité de la concurrence notamment dans le cadre de l’opération ITM Equipement/Bricorama précitée. Ainsi, le consommateur disposera, à l’issue de l’opération, d’un choix entre trois opérateurs crédibles, dans une zone restreinte, lesquels, compte tenu des caractéristiques des marchés concernés, se feront concurrence.

120. Par ailleurs, l’Autorité de la concurrence a également tenu compte, lorsque les circonstances le justifiaient, des caractéristiques des magasins implantés dans et à proximité de la zone de chalandise de chaque magasin, en retenant des points de vente indépendants ou appartenant à des groupes infranationaux disposant d’une surface de vente significative. Ces derniers sont en effet, au niveau local, susceptibles d’exercer une pression concurrentielle équivalente à celle des groupes nationaux visés au paragraphe 118 ci-dessus. Enfin, l’Autorité de la concurrence a été amenée à réaliser des tests de marché locaux lorsque les informations communiquées par la partie notifiante, relatives à la pression concurrentielle des enseignes présentes dans les zones de chalandises concernées, étaient insuffisantes.

Analyse des zones dans lesquelles la part de marché de la nouvelle entité est inférieure à 50 % et signalées par des tiers au cours de l’instruction

121. Parmi les 107 zones dans lesquelles la part de marché de la nouvelle entité sera inférieure à 50 %, les concurrents ont signalé 32 zones dans lesquelles l'opération pourrait engendrer des risques d’atteinte à la concurrence.

122. Parmi ces 32 zones, dans onze d’entre elles49, la nouvelle entité fera face à la concurrence d’au moins deux groupes nationaux exploitant chacun au moins un magasin. Par ailleurs, dans seize autres zones locales50, un concurrent national51 et au moins un concurrent local52 qui dispose d’une surface de vente de plus de 1 000 m² seront actifs dans la zone.

123. Par conséquent, dans ces 27 zones, compte tenu de l’existence d’une offre alternative crédible et suffisante, tout risque d’atteinte à la concurrence peut être écarté.

124. Dans les cinq zones restantes, aucun grand groupe national de jardinerie n’est présent. L’analyse de l’Autorité de la concurrence a donc consisté à vérifier s’il existait, à l’issue de l’opération, une offre locale suffisante, constituée par des acteurs locaux crédibles, de nature à contrebalancer la disparition de la concurrence entre les magasins des parties.

Bordeaux-la-Teste (33)

125. La nouvelle entité disposera d’une part de marché de [40-50] %. Elle exploitera un magasin Jardiland (4 880 m²) et deux magasins Gamm Vert (2 275 m² et 2 612 m²), situés respectivement à deux et quinze minutes en voiture du magasin cible.

126. Dans cette zone, une grande jardinerie indépendante, la Jardinerie du Val de l’Eyre (5 000 m²), située à 18 minutes, ainsi qu’une GSB à l’enseigne Bricomarché (1 000 m²) proposant une offre de végétaux, située à une minute, sont présentes.

127. Par conséquent, compte tenu de l’existence d’une offre alternative crédible et suffisante, tout risque d’atteinte à la concurrence peut être écarté dans la zone de Bordeaux-La-Teste.

Châteauroux-Le Poinçonnet/Châteauroux – Saint-Maur (36)

128. La nouvelle entité disposera d’une part de marché de [40-50] % pour la zone de Le Poinçonnet et de [40-50] % pour la zone de Saint-Maur. Dans ces deux zones, la nouvelle entité détiendra deux magasins Jardiland (5 989 m² et 5 222 m²), ainsi qu’un magasin Gamm Vert Village (585 m²). Étant donné la taille limitée du magasin Gamm Vert, l’incrément de parts de marché résultant de l’opération sera de […] points.

129. Or, l’Autorité de la concurrence considère que « [d]ans le cas où l’une des parties à l’opération détient des parts de marché extrêmement faibles (moins de 2 %), [que] l’opération, a priori, n’emporte pas d’atteinte à la concurrence, à moins que ces parts ne viennent conforter une position déjà très forte »53.

130. Par conséquent, compte tenu de la faible pression concurrentielle exercée avant l’opération entre les magasins des parties, tout risque d’atteinte à la concurrence peut être écarté dans les zones de Châteauroux-Saint-Maur et Châteauroux-Le Poinçonnet.

Hénin-Beaumont (62)

131. La nouvelle entité disposera d’une part de marché de [30-40] %. Elle exploitera six points de vente : un magasin Jardiland (5 982 m²), ainsi que deux magasins Gamm Vert (2 716 m² et 2 659 m²), situés à 17 et 18 minutes, un magasin Gamm Vert Nature (4 938 m²), situé à 19 minutes, et deux magasins Gamm Vert Village (1 040 m² et 1 190 m²), situés respectivement à 15 et 17 minutes en voiture du magasin cible.

132. La nouvelle entité fera face à la concurrence de sept jardineries indépendantes de plus de 1 000 m², dont trois disposent d’une surface de vente de plus de 3 000 m² : les Jardins de Rouvroy (3 756 m²), situés à neuf minutes, Côté Nature (4 612 m²), situé à 19 minutes, et les Jardins du Louvres-Lens (5 995 m²), situés à 18 minutes en voiture du magasin cible.

133. Par conséquent, compte tenu de l’existence d’une offre alternative et suffisante, tout risque d’atteinte à la concurrence peut être écarté dans la zone d’Hénin-Beaumont.

La Roche-sur-Yon (85)

134. La nouvelle entité disposera d’une part de marché de [40-50] %. Elle exploitera quatre points de vente : un magasin Jardiland (5 995 m²), un Gamm Vert Nature (5 985 m²), situé à treize minutes, et deux magasins Gamm Vert (1 591 m² et 695 m²), situés respectivement à 12 et 18 minutes en voiture du magasin cible.

135. La nouvelle entité fera face à la concurrence de trois jardineries indépendantes dont les surfaces de vente sont supérieures à 3 000 m² : Les Jardins de Belleville (5 998 m²), situés à six minutes, le magasin Ma Campagne (3 950 m²), situé à sept minutes, et Espace Émeraude (3 300 m²), situé à 21 minutes en voiture du magasin cible. Les Jardins de Belleville et Ma Campagne sont par ailleurs les deux magasins les plus proches du magasin cible.

136. Par conséquent, compte tenu de l’existence d’une offre alternative et crédible, tout risque d’atteinte à la concurrence peut être écarté dans la zone de la Roche-sur-Yon.

137. Compte tenu de ce qui précède, l’opération n’est pas de nature à porter atteinte à la concurrence par le biais d’effets horizontaux dans les 107 zones dans lesquelles la part de marché de la nouvelle entité est inférieure à 50 %.

Analyse des zones dans lesquelles la part de marché de la nouvelle entité est supérieure à 50 %

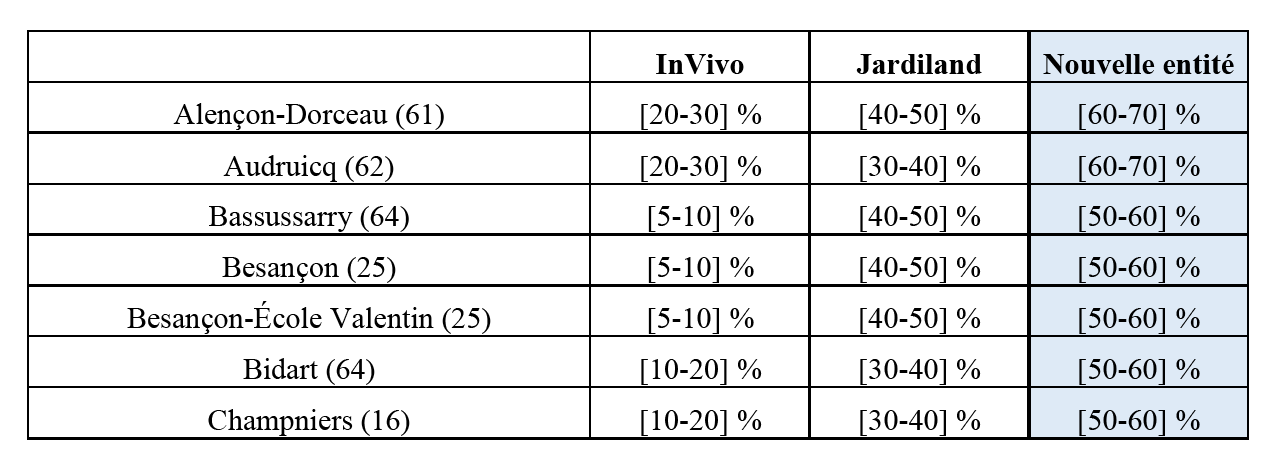

138. La part de marché de la nouvelle entité est supérieure à 50 % dans les 37 zones suivantes.

139. La présomption de l’existence d’un pouvoir de marché restrictif de concurrence conféré à un opérateur, lorsqu’un tel seuil de part de marché est dépassé, est toutefois réfutable, comme les lignes directrices précitées le rappellent54. Ainsi, d'autres facteurs peuvent constituer des obstacles à l'exercice de ce pouvoir de marché, comme l’existence, actuelle ou potentielle, d’alternatives crédibles pour le consommateur. Ce dernier doit en effet disposer d’un choix suffisant afin de bénéficier d’une concurrence, par les prix et par la qualité des services, qui peut s’exercer entre un nombre même restreint d’offreurs. À cet égard, l’Autorité de la concurrence considère que l’existence d’au moins deux concurrents, qui, par la taille de leurs magasins, leur localisation, ou la largeur ou profondeur des gammes de produits offerts, peuvent être considérés comme des alternatives crédibles à la nouvelle entité, permet d’écarter tout risque d’atteinte à la concurrence55.

140. Par ailleurs, l’estimation de ces parts de marché est conservatrice dès lors qu’il a été attribué aux GSA une part de marché en surface inférieure à celle qu’aurait constitué une part de marché en valeur : il n’est pas exclu que les parts de marché de la nouvelle entité puissent être, en réalité, inférieures à celles estimées. Plusieurs zones, dans lesquelles la position de la nouvelle entité serait légèrement supérieure à 50 %, pourraient, en réalité, ne pas être concernées par la présomption de l’existence d’un pouvoir de marché important susceptible de porter atteinte à la concurrence. Néanmoins, en première phase d’examen d’une opération de concentration, l’Autorité de la concurrence se doit d’écarter tout risque d’atteinte significative à la concurrence et d’adopter une approche prudente dans son analyse. L’intégralité des 37 zones où la part de marché de la nouvelle entité est supérieure à 50 % a donc fait l’objet d’un examen approfondi de leur structure concurrentielle.

Alençon-Dorceau (61)

141. La nouvelle entité disposera d’une part de marché de [60-70] %. Outre un magasin L’Esprit Jardiland (4 990 m²), elle exploitera un magasin Gamm Vert (1 510 m²), un magasin Delbard (1 500 m²) et un magasin Gamm Vert Village (350 m²), situés respectivement à 16 minutes, 17 minutes et à 20 minutes en voiture du magasin cible.

142. Le concurrent le plus proche du magasin cible est une jardinerie Villaverde (groupe Sévéa) de 2 741 m², située à quinze minutes en voiture du magasin cible. À quinze minutes également du magasin cible, se situe un magasin Bricomarché (1 456 m²). Ces deux concurrents sont donc les plus proches du magasin cible et sont de taille suffisante pour concurrencer la nouvelle entité. Toute augmentation unilatérale de prix, ou toute réduction de la qualité des services offerts de la part de la nouvelle entité, se traduirait par un report des consommateurs de ses magasins vers ces deux concurrents.

143. Par conséquent, tout risque d’atteinte à la concurrence peut être écarté dans la zone d’Alençon- Dorceau.

Audruicq (62)

144. La nouvelle entité disposera d’une part de marché de [60-70] %. Elle exploitera quatre points de vente dont deux magasins Jardiland (1 824 m², au centre de la zone, et 5 998 m² à 20 minutes) et deux magasins Gamm Vert (1 632 m² et 2 240 m²), situés respectivement à 17 minutes et 20 minutes en voiture du magasin cible.

145. Deux LISA (2 500 m² et 750 m²), situés respectivement à moins d’une minute et à treize minutes en voiture du magasin cible, et une jardinerie indépendante, Jardigrain (1 500 m²), située à 20 minutes, sont implantés dans cette zone.

146. La distance entre les magasins de l’acquéreur ainsi que les empreintes réelles des magasins Gamm Vert communiquées par la partie notifiante ont conduit à s’interroger sur l’existence d’un chevauchement d’activité entre les parties et donc sur la taille réelle de la zone de chalandise du magasin Jardiland d’Audruicq.

147. Or, le chevauchement d’activités entre les magasins de l’acquéreur et le magasin cible est supprimé dans le cadre de l’analyse de l’empreinte réelle du magasin cible, laquelle reflète le comportement réel de ses clients et est donc plus fiable qu’une délimitation classique par isochrone.

148. Par conséquent, les magasins de l’acquéreur ne se situant pas dans la zone de chalandise du magasin cible, tout risque d’atteinte à la concurrence peut être écarté dans la zone d’Audruicq.

Bassussarry (64)

149. La nouvelle entité disposera d’une part de marché de [50-60] %. Elle exploitera cinq points de vente dont deux magasins Jardiland (9 000 m² pour le magasin cible et 5 700 m² pour le second, situé à treize minutes), un magasin Gamm Vert Village (700 m²), situé à 17 minutes, ainsi que deux magasins Gamm Vert (1 950 m² et 583 m²), situés respectivement à 13 et 19 minutes en voiture du magasin cible.

150. Deux magasins exploités par des groupes nationaux concurrents sont présents dans la zone : le magasin Jardi E. Leclerc (1 200 m²), situé à seize minutes, et le magasin Point Vert (600 m²), situé à quatorze minutes en voiture du magasin cible. Trois jardineries indépendantes, la jardinerie Lafitte (4 000 m²), située à trois minutes, la jardinerie Guichard (4 200 m²), située à onze minutes, et la jardinerie Dicharry (1 100 m²), située à 19 minutes en voiture du magasin cible, sont également actives dans la zone.

151. Par conséquent, compte tenu de l’existence d’une offre alternative suffisante et crédible, tout risque d’atteinte à la concurrence peut être écarté dans la zone de Bassussarry.

Besançon (25)

152. La nouvelle entité disposera d’une part de marché estimée à [50-60] %. Elle exploitera quatre points de vente : un magasin Jardiland (7 580 m²), un magasin L’Esprit Jardiland (3 344 m²), qui se situe à sept minutes, et deux magasins Gamm Vert (999 m² et 1 000 m²), situés respectivement à neuf et douze minutes en voiture du magasin cible.

153. Le principal concurrent de la nouvelle entité est une jardinerie indépendante d’une taille significative, la jardinerie Chrysopolis (5 300 m²), située à deux minutes en voiture du magasin cible. Par ailleurs, une GSB à l’enseigne Castorama (1 500 m²) est située à sept minutes et dispose, d’après la partie notifiante, d’un espace de vente de végétaux en extérieur d’environ 200 m².

154. Par conséquent, compte tenu de l’existence d’une offre alternative suffisante et crédible, tout risque d’atteinte à la concurrence peut être écarté dans la zone de Besançon.

Besançon-École Valentin (25)

155. La nouvelle entité disposera d’une part de marché estimée à [50-60] %. Elle exploitera quatre points de vente : un magasin L’Esprit Jardiland (3 344 m²), un magasin Jardiland (7 580 m²), situé à huit minutes, et deux magasins Gamm Vert (999 m² et 1 000 m²), situés respectivement à 15 et 19 minutes en voiture du magasin cible.

156. Plusieurs concurrents sont présents dans cette zone : deux jardineries indépendantes, dont l’une a une taille significative, la Jardinerie Chrysopolis (5 300 m²) située à dix minutes, deux LISA à l’enseigne Jardival (1 000 m² et 350 m²) situés respectivement à 19 et 22 minutes en voiture du magasin cible, ainsi qu’un magasin Castorama (1 500 m²) distribuant une offre complète d’articles de jardin (voir paragraphe 153).

157. Par conséquent, compte tenu de l’existence d’une offre alternative suffisante et crédible, tout risque d’atteinte à la concurrence peut être écarté dans la zone de Besançon- École Valentin.

Bidart (64)

158. La nouvelle entité disposera d’une part de marché estimée à [50-60] %. Elle exploitera quatre points de vente dont deux magasins Jardiland (5 700 m² pour le magasin cible et 9 000 m² pour le second, situé à treize minutes) et deux magasins Gamm Vert (3 043 m² et 1 800 m²), situés respectivement à 14 et 22 minutes en voiture du magasin cible.

159. Deux groupes nationaux concurrents sont actifs dans cette zone : Jardi E. Leclerc (1 200 m²), situé à 20 minutes et Point Vert (600 m²) situé à 18 minutes. Par ailleurs, trois acteurs indépendants, la jardinerie Guichard (4 200 m²), située à trois minutes, la jardinerie Lafitte (4 000 m²), située à onze minutes, et la jardinerie Dicharry (1 100 m²), située en bordure de zone, sont également présents dans la zone.

160. Par conséquent, compte tenu de l’existence d’une offre alternative crédible et suffisante, tout risque d’atteinte à la concurrence peut être écarté dans la zone de Bidart.

Champniers (16)

161. La nouvelle entité disposera d’une part de marché de [50-60] %. Elle exploitera huit points de vente : deux magasins Jardiland (4 923 m² pour le magasin cible et 4 944 m² pour le second, situé à douze minutes), un magasin Gamm Vert Village (390 m²), situé à 21 minutes, et cinq magasins Gamm Vert (785 m², 1 027 m², 1 107 m², 1 250 m² et 1 600 m²), situés à plus de quinze minutes du magasin cible, à l’exception du magasin Gamm Vert de Gond Pontouvre (1 027 m²) qui se trouve à six minutes en voiture du magasin cible.

162. Trois groupes nationaux concurrents exploitent des points de vente dans cette zone : Truffaut (2 820 m²), situé à douze minutes, Jardi E. Leclerc (2 562 m²), situé à treize minutes, et Point Vert (300 m²), situé à quinze minutes en voiture du magasin cible. Deux jardineries indépendantes (999 m² et 950 m²) sont également présentes dans la zone.

163. Par conséquent, compte tenu de l’existence d’une offre alternative crédible et suffisante, tout risque d’atteinte à la concurrence peut être écarté dans la zone de Champniers.

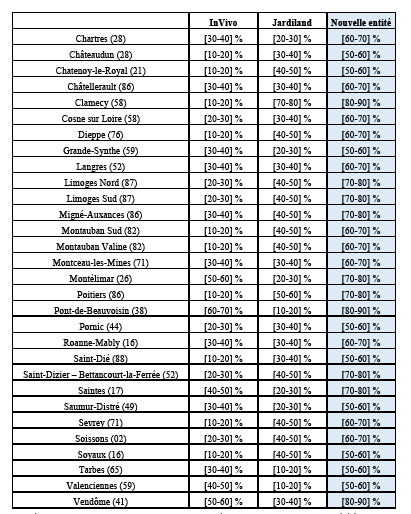

Chartres (28)

164. La nouvelle entité disposera d’une part de marché de [60-70] %. Elle exploitera quatre points de vente : un magasin Jardiland (5 959 m²), un magasin Gamm Vert (1 100 m²), situé à neuf minutes, un magasin Delbard (5 950 m²), situé à douze minutes, et un magasin Gamm Vert Village (610 m²), situé à 18 minutes en voiture du magasin cible.

165. Le concurrent le plus proche du magasin cible est une jardinerie Villaverde (5 800 m²), qui se situe à quatorze minutes.

166. Compte tenu de l’existence d’un seul concurrent crédible dans la zone, l’Autorité de la concurrence a réalisé un test de marché local. Les acteurs interrogés ont indiqué que l’opération était de nature à réduire significativement la concurrence dans la zone, et que les magasins des parties constituaient une des deux seules offres en jardinerie dans la zone. La partie notifiante a communiqué dans le cadre de l’instruction des éléments indiquant la présence d’une offre de produits de jardinage dans une GSB. Cependant, le distributeur, interrogé dans le cadre du test de marché, a indiqué ne pas distribuer de végétaux ou de produits d’animalerie et n’a pas identifié son point de vente comme étant l’un des concurrents les plus proches.

167. Par conséquent, il existe un risque d’atteinte significative à la concurrence dans la zone de Chartres.

Châteaudun (28)

168. La nouvelle entité disposera d’une part de marché estimée à [50-60] %. Elle exploitera trois points de vente : le magasin Jardiland (2 498 m²) et deux magasins Gamm Vert de taille modérée (550 m² et 450 m²), situés à treize et quatorze minutes en voiture du magasin cible.

169. Si aucune jardinerie ou LISA n’est présente dans la zone, un magasin Bricomarché (1 411 m²), situé à deux minutes, et un magasin Brico Leclerc (900 m²), situé à neuf minutes en voiture du magasin cible, proposent une offre significative d’articles de jardinerie, de bricolage, d’animalerie et d’aménagement extérieur. Le test de marché local réalisé dans la zone a confirmé que ces deux points de vente se considèrent comme des concurrents de la nouvelle entité.

170. Par conséquent, compte tenu de l’existence d’une offre alternative crédible et suffisante, tout risque d’atteinte à la concurrence peut être écarté dans la zone de Châteaudun.

Chalon-sur-Saône - Châtenoy-le-Royal (71)

171. La nouvelle entité disposera d’une part de marché de [50-60] %. Elle exploitera cinq points de vente : deux magasins Jardiland (5 634 m² pour le magasin cible et 4 860 m² pour le second, situé à dix minutes) et trois magasins Gamm Vert (617 m², 887 m² et 1 078 m²), situés respectivement à 12, 16 et 17 minutes en voiture du magasin cible.

172. Dans cette zone, la partie notifiante a indiqué la présence d’une jardinerie indépendante, la Jardinerie Gergy Flore (2 000 m²), à seize minutes en voiture du magasin cible. Plusieurs enseignes de GSA et de GSB proposent par ailleurs une offre, au moins saisonnière, de végétaux et d’articles de jardin.

173. La partie notifiante a par ailleurs fourni l’empreinte réelle du magasin cible. Elle met en évidence une zone de chalandise quasiment circonscrite au nord de Chalon-sur-Saône. Cela conduit à l’exclusion notamment du magasin Esprit Jardiland de la zone de Sevrey, de sorte que la part de marché de la nouvelle entité serait en réalité de [40-50] % dans cette zone.

174. Par conséquent, tout risque d’atteinte à la concurrence peut être écarté dans la zone de Chalon- sur-Saône.

Châtellerault (86)

175. La nouvelle entité disposera d’une part de marché de [60-70] %. Outre un magasin Jardiland (5 980 m²), elle exploitera trois magasins Gamm Vert (2 200 m², 1 513 m² et 1 700 m²), situés respectivement à 3, 14 et 19 minutes en voiture du magasin cible.

176. La nouvelle entité fera face à la pression concurrentielle d’une GSB à l’enseigne Bricomarché (1 000 m²), situé à deux minutes en voiture du magasin cible. Le test de marché a révélé que le magasin Bricomarché considère « qu’il propose une offre jardinage, aménagements extérieurs et animalerie susceptible de concurrencer le magasin Jardiland ». Par ailleurs, une jardinerie locale, la jardinerie Aubin Lélias (3 200 m²) se situe à neuf minutes en voiture du magasin cible. Le test de marché local indique que les GSA se considèrent par ailleurs en mesure de constituer une alternative, au moins saisonnière, sur les articles de jardin, d’aménagement extérieur et de végétaux.

177. Par conséquent, compte tenu de l’existence d’une offre alternative crédible et suffisante, tout risque d’atteinte à la concurrence peut être écarté dans la zone de Châtellerault.

Clamecy (58)

178. La nouvelle entité disposera d’une part de marché de [90-100] %. Outre un magasin L’Esprit Jardiland (3 726 m²), elle exploitera un magasin Gamm Vert (880 m²), situé à quatre minutes en voiture du magasin cible.

179. Le seul concurrent de la nouvelle entité est un magasin Bricomarché (519 m²), situé à deux minutes en voiture du magasin cible. La partie notifiante a apporté des éléments attestant de l’existence d’une offre de végétaux dans cette GSB que le test de marché a confirmée, tout en relativisant son offre d’articles d’animalerie. Dans cette zone, aucune autre enseigne concurrente n’est présente. À l’issue de l’opération, la pression concurrentielle exercée par le seul magasin Bricomarché sur la nouvelle entité ne sera donc pas suffisante.

180. Par conséquent, il existe un risque d’atteinte significative à la concurrence dans la zone de Clamecy.

Cosne-sur-Loire (58)