ADLC, 14 décembre 2021, n° 21-DCC-241

AUTORITÉ DE LA CONCURRENCE

relative à la prise de contrôle exclusif des sociétés Financière CLC, Groupe Lhoro Agest et SLC par la société Trigano

COMPOSITION DE LA JURIDICTION

Président par Intérim :

M. Combe

L’Autorité de la concurrence,

Vu le dossier de notification adressé complet au service des concentrations le 16 août 2021 relatif à la prise de contrôle exclusif des sociétés Groupe Lhoro Agest, Financière CLC et SLC par la société Trigano, formalisée par trois contrats de cession respectivement des 12, 22 et 25 mars 2021 ;

Vu le livre IV du code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L. 430-1 à L. 430-7 ;

Vu les engagements déposés le 28 octobre 2021 et modifiés en dernier lieu le 22 novembre 2021 ;

Vu les éléments complémentaires transmis par la partie notifiante au cours de l’instruction ; Vu les autres pièces du dossier ;

Adopte la décision suivante :

I. Les entreprises concernées et l’opération

1. Trigano est une société anonyme cotée sur le marché d’Euronext Paris, qui est exclusivement contrôlée par M. François Feuillet. Elle est la société de tête du groupe Trigano qui contrôle plusieurs sociétés actives dans les secteurs de la production de véhicules de loisirs1 (caravanes, camping-cars et résidences mobiles), de la réparation lourde et de la distribution d’accessoires et de pièces détachées pour ce type de véhicules. Elle contrôle également deux sociétés actives dans la distribution au détail de véhicules de loisirs neufs et d’occasion, ainsi que plusieurs sociétés actives dans le secteur de la location et le financement de véhicules de loisirs2. Les sociétés du groupe Trigano sont principalement actives en Europe de l’Ouest, en particulier en Allemagne, en Belgique, en Espagne, en France, en Italie, aux Pays-Bas, en Norvège, au Royaume-Uni et en Suède.

2. SLC distribue des véhicules de loisirs neufs et d’occasion au travers de 18 sites situés dans l’ouest de la France3. SLC distribue les principales marques des constructeurs de véhicules de loisirs et notamment celles de Carthago, Hymer, Hobby, Morelo Pilote, Pössl, Rapido et Trigano. SLC assure également des prestations d’entretien, de service après-vente, de vente de pièces détachées et de vente d’accessoires de plein air et de caravaning sur 8 sites sous enseigne Narbonne Accessoires et 7 sous enseigne SLC. Enfin, SLC exerce également des activités dans le secteur de la location et du financement de véhicules de loisirs. Elle détient en outre une participation dans la société Alliance Camperteam, qui a pour objet la réalisation d’opérations de communication, d’achats groupés et le développement de services après-vente.

3. CLC distribue des véhicules de loisirs neufs et d’occasion au travers de 17 sites situés dans l’est de la France4. CLC distribue les principales marques des constructeurs de véhicules de loisirs et notamment celles de Carthago, Hymer, Knaus Pilote, Rapido et Trigano. CLC assure également des prestations d’entretien, de service après-vente, de vente de pièces détachées et de vente d’accessoires de plein air et de caravaning sous enseigne Narbonne Accessoires. Enfin, CLC exerce également des activités dans le secteur de la location et du financement de véhicules de loisirs. Elle détient en outre une participation dans la société Alliance Camperteam, qui a pour objet la réalisation d’opérations de communication, d’achats groupés et le développement de services après-vente.

4. GLA distribue des véhicules de loisirs neufs et d’occasion, sous enseignes Loisiréo et Muratet, au travers de 12 sites situés principalement dans le sud-ouest de la France5. GLA distribue les principales marques des constructeurs de véhicules de loisirs et notamment celles de Bursner, Hymer, Pilote, Rapido, Possl et Trigano. GLA assure également des prestations d’entretien, de service après-vente, de vente de pièces détachées et de vente d’accessoires de plein air et de caravaning sur 10 sites sous enseigne Narbonne Accessoires et Loisiréo. Enfin, GLA exerce également des activités dans le secteur de la location et du financement de véhicules de loisirs. Elle détient en outre une participation dans la société Alliance Camperteam, qui a pour objet la réalisation d’opérations de communication, d’achats groupés et le développement de services après-vente.

5. L’opération envisagée consiste en l’acquisition initiale de 70 % des actions de CLC, GLA et SLC. Les contrats de cession prévoient également l’acquisition ultérieure de [confidentiel] % des actions selon des promesses de vente qui pourront être exercées par Trigano.

6. En ce qu’elle se traduit par la prise de contrôle exclusif de CLC, SLC et GLA par Trigano, l’opération notifiée constitue une opération de concentration au sens de l’article L. 430-1 du code de commerce.

7. Les entreprises concernées réalisent ensemble un chiffre d’affaires hors taxes total sur le plan mondial de plus de 150 millions d’euros (Trigano : 2 184 millions d’euros pour l’exercice clos le 31 août 2020 ; SLC, CLC, GLA : respectivement, [≤ 150 millions] d’euros pour l’exercice clos le 31 août 2020, [≥ 150 millions] pour l’exercice clos le 30 septembre 2020 et [≤ 150 millions] pour l’exercice clos le 31 août 2020). Chacune de ces entreprises a réalisé en France un chiffre d’affaires supérieur à 50 millions d’euros (Trigano : [≥ 50 millions] d’euros pour l’exercice clos le 31 août 2020 ; SLC, CLC, GLA : respectivement, [≥ 50 millions] d’euros pour l’exercice clos le 31 août 2020, [≥ 50 millions] pour l’exercice clos le 30 septembre 2020 et [≥ 50 millions] pour l’exercice clos le 31 août 2020). Compte tenu de ces chiffres d’affaires, l’opération ne relève pas de la compétence de l’Union européenne. En revanche, les seuils de contrôle mentionnés au I de l’article L. 430-2 du code de commerce sont franchis. Cette opération est donc soumise aux dispositions des articles L. 430-3 et suivants du code de commerce relatifs à la concentration économique.

II. Délimitation des marchés pertinents

8. L'opération envisagée concerne le secteur des véhicules de loisirs (caravanes, camping-cars et résidences mobiles). Les parties sont actives sur les marchés de la construction et de la distribution de véhicules de loisirs6.

A. LES MARCHÉS DE PRODUITS ET DE SERVICES

9. Au sein du secteur des véhicules automobiles7, les autorités de concurrence française et européenne distinguent notamment les activités suivantes :

• la construction et la commercialisation de véhicules neufs ;

• la distribution au détail de véhicules neufs ;

• la distribution au détail de véhicules d’occasion ;

• la location de véhicules ;

• la distribution de pièces de rechange et d’accessoires ;

• les services d’entretien et de réparation.

10. La pratique décisionnelle a considéré que cette segmentation était également applicable au secteur des véhicules de loisirs8.

11. Elle a également envisagé de segmenter les marchés de la construction et de la commercialisation de véhicules de loisirs, ainsi que ceux de la distribution au détail de véhicules de loisirs neufs ou d’occasion, selon la catégorie du véhicule de loisirs (caravanes, camping- cars et résidences mobiles)9. En outre, un marché distinct de la construction et de la commercialisation de résidences mobiles (aussi dénommées mobile-homes) a été envisagé, lui- même segmenté en fonction du canal de distribution, en distinguant les résidences mobiles résidentielles (haut de gamme) des résidences mobiles locative (milieu et bas de gamme)10.

12. Le test de marché réalisé pour la présente opération a confirmé la pertinence des délimitations retenues.

13. Par conséquent, il n’y a pas lieu de remettre en cause l’ensemble des segmentations envisagées par la pratique décisionnelle pour les besoins de la présente opération.

B. LES MARCHÉS GÉOGRAPHIQUES

14. S’agissant des marchés de la construction et de la commercialisation de véhicules de loisirs, la pratique décisionnelle a laissé ouverte la question de savoir s’ils revêtent une dimension européenne ou nationale11. Sans trancher définitivement la question, elle a retenu une dimension nationale concernant le marché de la construction et de la commercialisation de résidences mobiles12.

15. La partie notifiante considère quant à elle que le marché de la construction et de la commercialisation de véhicules de loisirs est un marché de dimension européenne. Si les constructeurs répondants au test de marché se sont majoritairement prononcé pour une délimitation européenne de ce marché, il n’en demeure pas moins que la part de marché des constructeurs français, et notamment celle de Trigano, sont largement supérieures en France que dans le reste de l’Europe. Ce point est également confirmé par un répondant au test de marché qui indique que « [l]es parts de marché de chaque marque sont très différentes sur chaque marché national. La préférence va aux constructeurs locaux ». À cet égard, on note que les constructeurs français représentent 70 % des immatriculations au niveau national13 alors qu’ils représentent moins de 40 % au niveau européen. À ce stade de l’instruction, il ne peut donc être exclu que le marché de la construction et de la fabrication soit de dimension nationale.

16. En l’espèce, la question de la délimitation géographique du marché peut être laissée ouverte, les conclusions de l’analyse étant identiques quelle que soit la délimitation retenue. L’analyse du marché de la construction et de la commercialisation de véhicules de loisirs sera menée en retenant l’hypothèse la plus conservatrice, c’est-à-dire au niveau national.

17. La pratique décisionnelle relative à la distribution de véhicules de loisirs14 a relevé que le comportement des acheteurs de véhicules de loisirs diffère de celui des acheteurs de véhicules automobiles, la spécificité des véhicules de loisirs justifiant des déplacements plus importants de la part des clients (compte tenu, notamment, de leur prix élevé). Tout en laissant la question ouverte, elle a procédé à une analyse concurrentielle sur des zones de chalandise comprenant le département d’implantation de chaque concession ainsi que les départements limitrophes. Le test de marché réalisé pour la présente opération a confirmé la pertinence des délimitations retenues. Les effets de la présente opération seront donc analysés sur des zones de chalandise ainsi définies.

18. En ce qui concerne les marchés de la distribution (i) de pièces de rechange et d’accessoires de véhicules de loisirs, et (ii) de services d’entretien et de réparation de véhicules de loisirs ainsi que (iii) les marchés de location de véhicules, la pratique décisionnelle a laissé ouverte la question de savoir s’ils revêtent une dimension nationale ou locale, l’analyse s’effectuant généralement au niveau départemental15. De plus, dans les opérations où l’acquéreur est actif dans les départements limitrophes de ceux dans lesquels est présente la cible, l’Autorité mène également une analyse concurrentielle sur un marché étendu à l’ensemble de ces départements16.

19. Au cas d’espèce, compte tenu de la tendance des clients de véhicules de loisir à parcourir un temps de trajet supérieur à ceux parcourus par les acheteurs de véhicule traditionnel et de la localisation des concessions des parties, l’analyse sera menée au niveau de la zone de chalandise comprenant le département d’implantation de chaque concession ainsi que les départements limitrophes.

III. Analyse concurrentielle

20. Dans la mesure où les parties sont simultanément actives sur les marchés de distribution des véhicules de loisirs, l’opération est susceptible de produire des effets horizontaux (1). Par ailleurs, dans la mesure où Trigano est présente sur le marché de la construction et la commercialisation de véhicules de loisirs, l’opération est également susceptible de produire des effets verticaux (2). Enfin, compte tenu du lien de connexité entre les marchés concernés, l’opération est susceptible d’emporter des effets congloméraux (3).

A. ANALYSE DES EFFETS HORIZONTAUX

21. Trigano et les cibles sont simultanément présentes sur les marchés de distribution de véhicules de loisirs, dans la mesure où elles distribuent toutes des camping-cars et des caravanes. Toutefois, les cibles ne commercialisent pas de résidences mobiles en France, ce qui permet d’exclure tout risque d’effet horizontal sur ce marché.

1. SUR LES MARCHÉS DE LA DISTRIBUTION DE CAMPING-CARS

a) Sur le marché de la distribution de camping-cars neufs

22. Les activités des parties se chevauchent sur 95 zones de chalandises.

23. À l’issue de l’opération, la part de marché des parties dépasse 25 % dans 31 zones de chalandise. Parmi ces zones, l’addition de parts de marché sera inférieure à 2 points dans 11 zones, pour lesquelles tout risque d’atteinte à la concurrence peut donc être écarté17.

24. Parmi les vingt zones restantes, la part de marché de la nouvelle entité sera inférieure à 40 % dans 12 zones18. Parmi ces zones, la part de marché de la nouvelle entité n’est supérieure à 35 % que dans trois d’entre elles avec cependant une addition de parts de marché consécutive à l’opération inférieure à 5 points19. Par conséquent, dans l’ensemble de ces 12 zones, la nouvelle entité sera confrontée à une concurrence suffisante de la part d’autres opérateurs ou l’opération n’induira qu’un effet limité sur la structure du marché. Tout risque d’atteinte à la concurrence peut donc être écarté.

25. Dans les huit zones restantes, la part de marché de la nouvelle entité sera supérieure à 40 % et l’addition de parts de marché consécutive à l’opération sera supérieure à 2 points20.

26. Parmi ces zones, la part de marché de la nouvelle entité atteindra [40-50] % avec une addition de parts de marché de l’ordre de [5-10] points dans la zone constituée du département du Bas- Rhin et de ses départements limitrophes. Toutefois, dans cette zone, la nouvelle entité sera confrontée à la concurrence de trois concessions qui commercialisent, selon les estimations des parties, plus de [50-100] véhicules par an. En outre, ce département est limitrophe de l’Allemagne, de sorte que la nouvelle entité sera confrontée à la concurrence d’autres opérateurs que les seules concessions établies en France. Tout risque d’atteinte à la concurrence peut donc être écarté dans cette zone.

27. Dans les sept autres zones, compte tenu de la forte position des parties et de la faible présence concurrentielle, il n’est pas exclu que l’opération soit susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur le marché de distribution de camping-cars neufs. En tout état de cause, les engagements proposés par les parties permettent d’écarter tout risque d’atteinte à la concurrence dans ces sept zones.

b) Sur le marché de la distribution de camping-cars d’occasion

28. À l’issue de l’opération, la part de marché de la nouvelle entité demeurera inférieure à 25 % dans l’ensemble des zones de chalandise.

29. Par conséquent, l’opération n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur le marché de la distribution de camping-cars d’occasion.

2. SUR LES MARCHÉS DE LA DISTRIBUTION DE CARAVANES

a) Sur le marché de la distribution de caravanes neuves

30. À l’issue de l’opération, la part de marché de la nouvelle entité n’excédera 25 % sur aucune des zones de chalandise sur lesquels les parties sont actives.

31. Par conséquent, l’opération n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur le marché de la distribution de caravanes neuves.

b) Sur le marché de la distribution de caravanes d’occasion

32. Les parties n’ont pas été en mesure de communiquer leurs parts de marché au niveau local, les ventes de caravanes d’occasion se déroulant majoritairement entre particuliers. Néanmoins, elles font valoir que Trigano n’est pas actif sur ce marché et que les sociétés cibles ne le sont que de manière très marginale. Enfin, au niveau national, la part de marché de la nouvelle entité demeurera inférieure à 1 %.

33. Au regard de ces éléments, l’opération n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur les marchés de la construction et de la commercialisation de camping-cars.

3. SUR LES AUTRES MARCHÉS DE LA DISTRIBUTION

34. Outre le marché de la distribution de véhicules de loisirs, les parties sont simultanément présentes sur les marchés de la distribution de pièces de rechanges et d’accessoires, des services d’entretien et de réparation ainsi que sur le marché de la location de véhicules de loisirs.

35. Les parties ont indiqué ne pas disposer de données permettant de déterminer leurs positions sur ces différents marchés. Toutefois, elles indiquent que leur position sur le marché de la réparation/entretien est inférieure à celle détenue sur le marché de la distribution en se fondant sur certaines études démontrant que seulement la moitié des acheteurs font réparer leurs véhicules chez leur concessionnaire ou un concessionnaire de la même marque21. Selon les parties, outre les distributeurs de camping-cars, les clients peuvent également confier la réparation ou la maintenance de leur véhicule à des garagistes.

36. Dans ces conditions, il apparaît que la position des parties sur les marchés de la réparation et de la distribution de pièces de rechanges est inférieure, ou à tout le moins équivalente, à celle détenue sur le marché de la distribution de véhicules de tourismes. Par conséquent, et compte tenu des engagements proposés par les parties, l’opération n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur les marchés de la distribution de pièces de rechanges et d’accessoires, des services d’entretien et de réparation.

B. ANALYSE DES EFFETS VERTICAUX

37. Ainsi que le rappellent les lignes directrices de l’Autorité, l’intégration verticale d’une entreprise ou son renforcement peut porter atteinte à la concurrence lorsque cette entreprise détient sur un ou plusieurs des marchés concernés, un pouvoir de marché substantiel qui peut servir de point d’appui à un effet de levier22. Une concentration verticale peut restreindre la concurrence en rendant plus difficile l’accès aux marchés sur lesquels la nouvelle entité sera active, voire en évinçant potentiellement les concurrents ou en les pénalisant par une augmentation de leurs coûts. Ce verrouillage peut viser les marchés aval, lorsque l’entreprise intégrée refuse de vendre un intrant à ses concurrents en aval, ou les marchés amont, lorsque la branche aval de l’entreprise intégrée refuse d’acheter les produits des fabricants actifs en amont et réduit ainsi leurs débouchés commerciaux.

38. L’Autorité considère néanmoins qu’il est peu probable qu’une entreprise ayant une part de marché inférieure à 30 % sur un marché donné puisse verrouiller un marché en aval ou en amont de celui-ci. Toutefois, au cas d’espèce, l’Autorité mènera son analyse sur les zones de chalandises sur lesquelles la nouvelle entité disposera d’une part de marché supérieure à 40%. En effet, ainsi qu’il a été expliqué précédemment au point 24, dans les zones de chalandise où la part de marché de la nouvelle entité est comprise entre 30 et 40 % sur le marché aval, il y a lieu de considérer que les concurrents disposeront de débouchés suffisants dans la zone concernée pour permettre de continuer à commercialiser des camping-cars neufs. Cela garantira ainsi un choix suffisant aux consommateurs.

39. En l’espèce, Trigano et les sociétés cibles sont actives sur les marchés aval de la distribution au détail des véhicules de loisirs neufs et d’occasion et Trigano est également présent sur le marché amont de la construction et de la commercialisation des véhicules de loisirs.

1. POSITIONS DES PARTIES

a) Sur le marché de la production et la commercialisation de véhicules de loisirs

40. Trigano est présent sur le marché amont de la production de camping-cars et de caravanes neufs au travers de plusieurs marques.

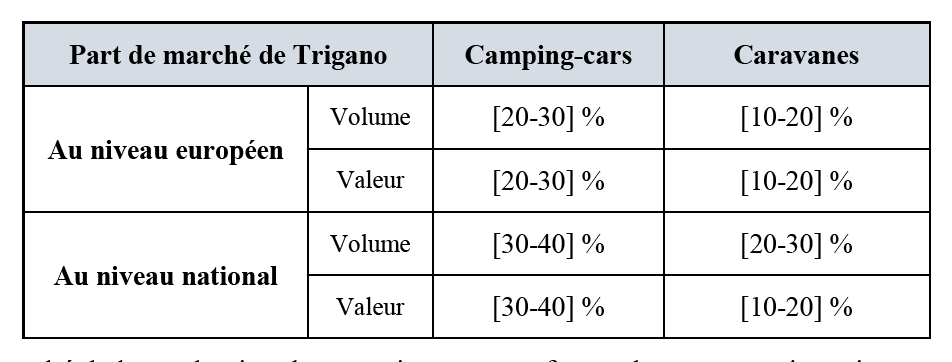

41. La partie notifiante a transmis ses estimations de parts de marché sur ces différents marchés :

42. Sur le marché de la production des camping-cars neufs, on observe que, si au niveau européen, la nouvelle entité disposera d’une part de marché inférieure à 30 %, sa part de marché en volume estimée au niveau national s’établit à [30-40] % et est plus de deux fois supérieure à celles de ses plus proches concurrents, Rapido ([10-20] %) et Hymer ([10-20] %).

43. La part de marché de la nouvelle entité est supérieure au seuil de 30% mentionné au paragraphe 677 des lignes directrices.

44. En outre, Trigano est le constructeur disposant du plus grand nombre de marques de véhicules (16) contre 10 pour Hymer/Thor, 9 pour Rapido et 6 pour Pilote.

b) Sur les marchés de la distribution de véhicules de loisirs

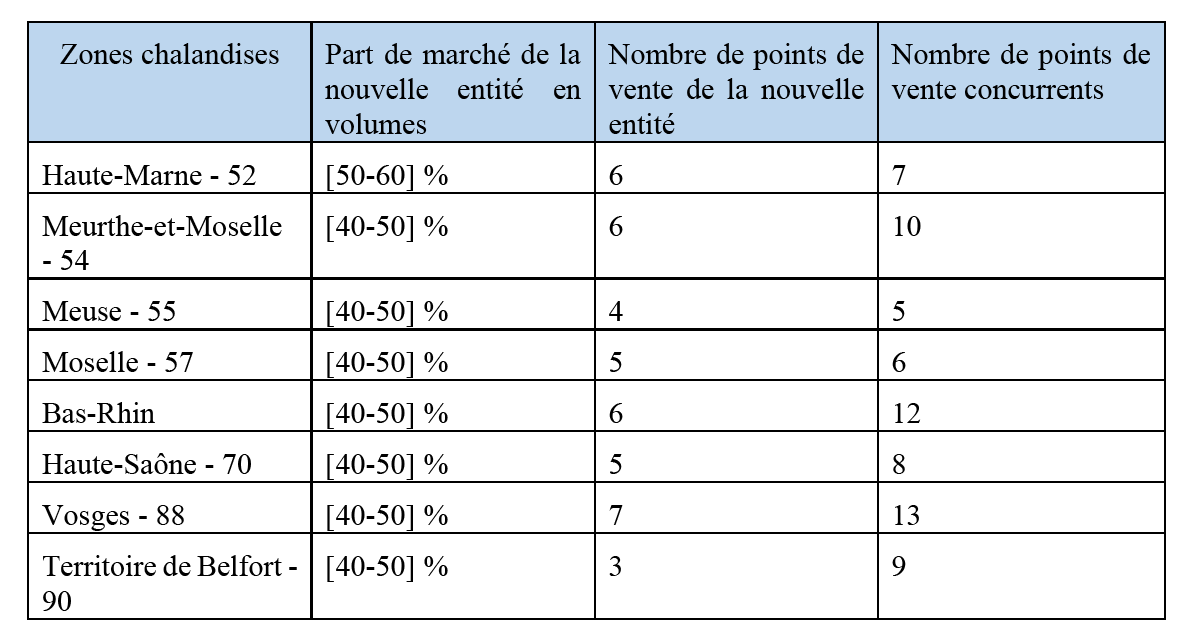

45. Ainsi que décrit au point 25 ci-dessus et dans le tableau ci-après, les parties disposeront d’une part de marché supérieure à 40 % sur les marchés de la distribution de camping-cars neufs23 sur huit zones de chalandises24 où est implantée CLC : la Haute-Marne (52), la Meurthe-et-Moselle (54), la Meuse (55), la Moselle (57), le Bas-Rhin (67), la Haute-Saône (70), les Vosges (88) et le Territoire de Belfort (90).

2. SUR LES RISQUES LIÉS À L’OPÉRATION

46. En prenant le contrôle de CLC Trigano disposera sur les zones de chalandises identifiées ci- avant d’une position importante à l’amont comme à l’aval du marché de la distribution de camping-cars neufs.

47. La probabilité d’un scénario d’éviction des concurrents, à l’amont et à l’aval, doit être évaluée en examinant si la nouvelle entité aurait après l’opération la capacité de verrouiller l’accès de ses concurrents au marché de manière significative, si les incitations à le faire seraient suffisantes et si, enfin, une stratégie de verrouillage aurait un effet significatif sur les marchés en cause. En pratique, ces trois critères sont étroitement liés25.

48. Il y a lieu, en l’espèce, d’apprécier les risques de verrouillage des intrants (a) et des débouchés (b). Compte tenu des retours des concurrents au test de marché, il y a également lieu d’apprécier si l’intégration verticale consécutive à l’opération est susceptible de permettre à la nouvelle entité d’accéder à des informations confidentielles sur ses concurrents à l’amont (c).

a) Sur l’existence d’un risque de verrouillage des intrants

49. Il convient tout d’abord d’examiner le scénario mis en avant par les répondants au test de marché d’un risque de verrouillage amont, résultant d’un verrouillage des intrants de Trigano pour les concurrents des cibles. Selon les répondants, un tel risque se concrétiserait dans l’octroi, par Trigano, de conditions commerciales ou financières moins avantageuses aux distributeurs non-intégrés, qui reviendraient à dégrader l’attractivité des points de vente concurrents des parties.

50. À cet égard, il apparaît que, premièrement, malgré la part de marché de Trigano sur le marché amont, les éléments figurant au dossier attestent que les marques appartenant au groupe Trigano n’apparaissent pas suffisamment incontournables pour constituer un avantage concurrentiel significatif, à l’aval, pour les concessionnaires revendeurs des camping-cars de cette marque. En effet, si la grande majorité des répondants au test de marché ont déclaré que Trigano constituait un fournisseur incontournable, il ressort des éléments fournis par les parties que la marque est loin de constituer le premier critère de choix pour les consommateurs. Ainsi, l’absence éventuelle des produits commercialisés par Trigano, ou leur commercialisation à des conditions moins avantageuses, de certains ou de tous les réseaux de distributeurs concurrents des cibles apparaît peu susceptible de donner, à l’aval, un avantage à la nouvelle entité ou de nuire aux concessionnaires qui ne seraient plus en mesure de proposer ces marques ou les proposeraient à des conditions moins avantageuses que les magasins du groupe Trigano. Le fait que l’ensemble des concessions concurrentes ou certaines d’entre elles ne disposent pas de camping-cars de ces marques ne paraît donc pas de nature à diminuer le potentiel des ventes susceptibles d’être réalisées par ces concessionnaires.

51. Deuxièmement, une stratégie de verrouillage des intrants pourrait conduire Trigano à perdre des volumes de vente en amont. Or, les marges réalisées au stade du détail sont moins élevées que celle réalisées lors de la vente des produits aux distributeurs. Pour qu’une stratégie de verrouillage des intrants soit profitable, il serait donc nécessaire que l’accroissement des ventes de détail au sein des concessions cibles soit très élevé pour compenser la diminution des ventes des produits Trigano chez les concessionnaires concurrents. Toutefois, comme expliqué au paragraphe précédent, il paraît peu probable que la stratégie de verrouillage des intrants diminue significativement la fréquentation des concessions concurrentes. En conséquence, la nouvelle entité n’aura pas d’incitation à mettre en place une telle stratégie de verrouillage des intrants.

52. Compte tenu de l’ensemble de ces éléments, l’opération n’est pas susceptible de soulever un risque de verrouillage des intrants.

b) Sur l’existence d’un risque de verrouillage des débouchés

53. Il convient ensuite d’examiner le scénario d’un risque de verrouillage aval, résultant d’un verrouillage des débouchés des concurrents de Trigano.

54. À cet égard, il ressort des réponses des concurrents au test de marché qu’à l’issue de l’opération, la nouvelle entité pourrait concentrer les efforts commerciaux réalisés par les concessions nouvellement intégrées sur les marques qu’elle détient au détriment des autres constructeurs. En ce qui concerne les distributeurs non intégrés, Trigano disposant désormais de ses propres débouchés intégrés, il pourrait modifier ses pratiques commerciales aux fins d’inciter les distributeurs non-intégrés à son réseau à augmenter les volumes de vente de ses propres marques. Cette stratégie de verrouillage « mixte », consistant à accroître ses ventes dans les cibles sans pour autant mettre en œuvre une exclusivité d’approvisionnement dans ces concessions, passerait notamment par une meilleure mise en valeur de ses produits, notamment par l’intermédiaire des vendeurs. En effet, si une large part des clients multiplie les sources d’informations avant de procéder à un achat, selon les études sectorielles transmises par la partie notifiante, [80-90] % des clients considèrent que le concessionnaire joue un rôle décisif.

55. Une telle stratégie est d’autant plus probable que les marges réalisées sur la vente de campings cars sont plus élevées en amont (lors de la vente de ces produits par le fabricant aux distributeurs) qu’en aval (lors de la vente de de ces véhicules par les distributeurs aux consommateurs). Dans ce contexte, quand bien même une stratégie consistant à accroître les ventes de véhicules Trigano dans les cibles pourrait avoir pour effet de diminuer les ventes de ces concessions, elle pourrait s’avérer rentable si la perte de marge due à la baisse des ventes de produits concurrents était compensée par une augmentation des ventes de ses propres véhicules.

56. Au surplus, Trigano serait en mesure de faire face à l’excès de demande auquel elle serait confrontée. La partie notifiante a en effet indiqué qu’au-delà des difficultés conjoncturelles actuelles liées à l’approvisionnement en châssis, qui touche tous les opérateurs du secteur, elle serait en mesure d’augmenter sa production « dans la mesure où le taux d’utilisation des outils de production par la plupart des constructeurs est généralement assez faible ». Elle a également précisé que les constructeurs de véhicules de loisirs pouvaient acquérir de nouvelles usines ou rénover et agrandir des sites existants. Ainsi, sans nier les difficultés qui peuvent exister pour recruter et former du personnel qualifié, Trigano serait en mesure d’accroître sa capacité de production pour faire face à une hausse de la demande qui pourrait lui être adressée.

57. Compte tenu de ces éléments, il apparaît que la nouvelle entité sera non seulement capable, mais aussi incitée, à mettre en œuvre une telle stratégie.

58. S’agissant des effets consécutifs à un tel comportement, les constructeurs interrogés ont dans leur grande majorité confirmé la difficulté de trouver des alternatives au canal de distribution représenté par les points de vente cibles, essentiellement sur le quart Est de la France sur lequel est présente CLC.

59. À cet égard, comme indiqué de manière préliminaire au point 38 ci-dessus, le risque de verrouillage doit faire l’objet d’une analyse approfondie dans les zones de chalandises où la présence des cibles est forte avec une part de marché supérieure à 40 %. C’est ainsi le cas pour les zones de la Haute-Marne (52), de la Meurthe et Moselle (54), de la Meuse (55), de la Moselle (57), du Bas-Rhin (67), de la Haute-Saône (70), des Vosges (88) et du Territoire de Belfort (90).

60. S’agissant tout d’abord de la zone de la Meuse (55), il convient de noter que la nouvelle entité ne détient aucun point de vente dans le département de sorte que l’ensemble de ses ventes sont réalisées à partir de points de vente situés dans les départements limitrophes. Dans un tel contexte, stricto sensu, l’opération ne conduira pas à priver les concurrents de débouchés dans cette zone. Les éventuels risques de forclusion résultent uniquement de la présence des parties dans les départements limitrophes, lesquels sont analysés ci-après.

61. Dans les autres départements, la partie notifiante a communiqué des données permettant de circonstancier le risque de verrouillage des débouchés consécutif à l’opération.

62. En ce qui concerne la zone du Bas-Rhin, ainsi qu’il a été décrit au point 26 ci-dessus, la part de marché de la nouvelle entité sera très légèrement supérieure à 40 % en nombre de véhicules et à [30-40] % en points de vente. Par ailleurs, ce département est limitrophe de l’Allemagne, plus grand marché européen, de sorte que la nouvelle entité sera confrontée à la concurrence d’autres opérateurs que les seules concessions établies en France. Tout risque de limitation des débouchés peut donc être écarté dans cette zone.

63. Sur la zone de la Haute-Marne, la nouvelle entité commercialisera plus de 50 % des camping- cars neufs en volume et exploitera plus de [40-50] % des points de vente. Sur les 7 distributeurs indépendants restants, [0-5] d’entre eux réalisent déjà entre [confidentiel] % et [confidentiel] % de leurs ventes avec des véhicules Trigano. Compte tenu du risque identifié ci-avant, ces distributeurs, qui réalisent, avant l’opération, une part importante de leur activité en commercialisant des véhicules de marques détenues par Trigano, rencontreront des difficultés à se passer de la nouvelle entité à moyen terme ce qui conférera à ce dernier un levier certain sur leur stratégie commerciale. Dès lors, à l’issue de l’opération, les constructeurs concurrents ne disposeraient plus que de [0-5] points de vente indépendants qui seraient en mesure de constituer un débouché suffisamment significatif pour les produits commercialisés par les concurrents de Trigano. En conclusion, une stratégie de verrouillage mise en œuvre par Trigano dans ce département est susceptible de soulever des problèmes de concurrence.

64. Sur la zone de la Meurthe-et-Moselle, la nouvelle entité commercialisera près de [40-50] % des camping-cars neufs en volume et exploitera près de 40 % des points de vente. En outre, sur les 8 distributeurs indépendants restants, [0-5] d’entre eux réalisent déjà entre [confidentiel] % et [confidentiel] % de leurs ventes avec des véhicules Trigano. Compte tenu de la stratégie identifiée ci-avant, ces distributeurs rencontreront des difficultés à se passer de la nouvelle entité à moyen terme ce qui conférera à ce dernier un levier certain sur leur stratégie commerciale. Dès lors, à l’issue de l’opération, les constructeurs concurrents ne disposeraient plus que de [5-10] points de vente indépendants qui seraient en mesure de constituer un débouché suffisamment significatif pour les produits commercialisés par les concurrents de Trigano. Enfin, il convient de relever que les distributeurs CLC présents sur la zone réalisaient plus de [confidentiel] % de leurs ventes avec des constructeurs concurrents. À l’issue de l’opération, ces canaux de distribution augmenteront probablement la part des ventes des marques Trigano, réduisant davantage encore les débouchés des concurrents. En conclusion, une stratégie de verrouillage mise en œuvre par Trigano dans ce département est susceptible de soulever des problèmes de concurrence.

65. Sur la zone de la Moselle, la nouvelle entité commercialisera [40-50] % des camping-cars neufs en volume et exploitera plus de [40-50] % des points de vente. De surcroît, sur les 6 distributeurs indépendants restants, [0-5] d’entre eux réalise déjà plus de [confidentiel] % de ses ventes avec des véhicules Trigano. En outre, il convient de relever que les distributeurs CLC présents sur la zone réalisaient plus de [confidentiel] % de leurs ventes avec des constructeurs concurrents. À l’issue de l’opération, ces canaux de distribution augmenteront probablement la part des ventes des marques Trigano au détriment de celles de ses concurrents. En conclusion, il ne saurait être exclu qu’une stratégie de verrouillage mise en œuvre par Trigano dans ce département est susceptible de soulever des problèmes de concurrence.

66. Sur la zone de la Haute-Saône, la nouvelle entité commercialisera [40-50] % des camping-cars neufs en volume et exploitera plus de 40 % des points de vente. De surcroît, sur les 8 distributeurs indépendants restants, [0-5] d’entre eux réalisent déjà plus de [confidentiel] % de leurs ventes avec des véhicules Trigano. Compte tenu de la stratégie identifiée ci-avant, ces distributeurs pourraient rencontrer des difficultés à se passer de la nouvelle entité à moyen terme ce qui conférera à ce dernier un levier certain sur leur stratégie commerciale. Dès lors, à l’issue de l’opération, les constructeurs concurrents ne disposeraient plus que de [5-10] points de vente indépendants qui seraient en mesure de constituer un débouché suffisamment significatif pour les produits commercialisés par les concurrents de Trigano. En conclusion, il ne saurait être exclu qu’une stratégie de verrouillage mise en œuvre par Trigano dans ce département est susceptible de soulever des problèmes de concurrence.

67. Sur la zone des Vosges, la nouvelle entité commercialisera [40-50] % des camping-cars neufs en volume et exploitera [30-40] % des points de vente. En outre, sur les 13 distributeurs indépendants restants, [0-5] d’entre eux réalisent déjà [confidentiel] % et [confidentiel] % de leurs ventes avec des véhicules Trigano. En conclusion, il ne saurait être exclu qu’une stratégie de verrouillage mise en œuvre par Trigano dans ce département est susceptible de soulever des problèmes de concurrence.

68. Sur la zone du Territoire de Belfort, la nouvelle entité commercialisera [40-50] % des camping- cars neufs en volume et exploitera de [20-30] % des points de vente. En outre, sur les 9 distributeurs indépendants restants, [0-5] d’entre eux réalisent déjà entre [confidentiel] % et [confidentiel] % de leurs ventes avec des véhicules Trigano. En conclusion, il ne saurait être exclu qu’une stratégie de verrouillage mise en œuvre par Trigano dans ce département est susceptible de soulever des problèmes de concurrence.

69. Ainsi, sur les sept zones identifiées ci-avant, tout risque de verrouillage des débouchés consécutif à l’opération ne saurait être exclu.

70. Aux fins de contester cette analyse, Trigano avance l’argumentaire suivant.

71. En premier lieu, la partie notifiante fait valoir que les dispositions relatives aux pratiques restrictives de concurrence et, en particulier, l’article L.442-1, I et II du code de commerce, constitueraient des garde-fous efficaces pour prémunir les distributeurs indépendants contre toute discrimination commerciale ou économique de la part de Trigano. Pour la partie notifiante, les règles relatives à l’avantage sans contrepartie ou au déséquilibre significatif permettraient de protéger les distributeurs indépendants contre des pratiques cherchant à renégocier les contrats d’une façon qui leur serait désavantageuse ou à exécuter de façon abusive les contrats existants. En outre, les parties mettent en avant la protection accordée aux distributeurs au titre de la rupture abusive qui les prémunirait contre les pratiques de déréférencement de produits, de baisse subite et considérable du volume d’affaires que cette rupture soit totale ou partielle.

72. Il convient toutefois de noter, à titre liminaire, que l’application de ces dispositions nécessiterait une analyse particulière de chaque relation contractuelle et n’est donc pas généralisable à l’ensemble des contrats liant Trigano à ses distributeurs. Ainsi, contrairement à ce que soutient la partie notifiante, les dispositions en cause ne sont pas de nature à prévenir une atteinte générale à la structure du marché.

73. Par ailleurs, les dispositions relatives au déséquilibre contractuel ou à l’avantage disproportionné ne permettraient pas aux distributeurs de se retourner contre Trigano dès lors que ce dernier se bornerait à conférer à ses distributeurs, par exemple, des facilités de financement ou des priorités de livraison. Les conditions commerciales accordées aux indépendants peuvent parfaitement être équilibrées tout en laissant à Trigano la possibilité d’avantager ses propres distributeurs.

74. Enfin, pour ce qui concerne la rupture abusive, cette disposition permet effectivement de prémunir les distributeurs contre une rupture contractuelle immédiate ou en cas de baisse subite du volume d’affaires. Néanmoins il convient de relever que, dans la pratique commerciale usuelle, les préavis sont de 24 mois. Dès lors, la protection contre la rupture abusive n’empêcherait pas Trigano, à l’issue de la période de préavis usuelle, d’exclure de son réseau les distributeurs indépendants ou, pour les distributeurs intégrés, de rompre les relations commerciales avec les constructeurs concurrents.

75. Les dispositions légales précitées sont donc insuffisantes pour limiter la capacité de la nouvelle entité à mettre en œuvre la stratégie décrite au point 54 ci-dessus.

76. En second lieu, Trigano argue que les distributeurs cibles de CLC ne commercialisent qu’un faible pourcentage de véhicules concurrents sur les départements concernés par rapport au volume total de véhicules vendus en France. Par conséquent, ces derniers ne constitueraient pas des débouchés importants pour les concurrents de Trigano. Un tel argument n’est toutefois pas opérant dans la mesure où les marchés de la distribution sont de dimension locale. Or, ainsi qu’indiqué au point 45, les cibles représentent plus de 40 % des immatriculations de camping- cars dans plusieurs zones de chalandise. Dans ces circonstances, il ne saurait donc être exclu que les concurrents de la nouvelle entité, sur le marché amont de la commercialisation de véhicules de loisirs, se voient priver de débouchés dans ces zones locales et que les consommateurs voient ainsi leur choix réduit.

77. En troisième lieu, la partie notifiante constate qu’une partie significative des ventes de CLC sont faites lors du salon de Bourget et ne présente donc aucun caractère local. Pourtant, ces ventes sont comptabilisées dans les ventes des concessions de CLC ce qui viendrait gonfler ses performances « locales ». Cette affirmation est toutefois contredite par certains éléments du dossier qui montrent que les ventes réalisées lors des salons par CLC sont minoritaires.

78. En dernier lieu, Trigano met en avant le fait que le marché de la distribution de camping-cars est un marché ouvert sur lequel on observe l’arrivée de nouveaux entrants, en particulier issus du secteur de l’automobile. Cette situation n’est toutefois pas de nature à remettre en cause le risque de verrouillage des débouchés dès lors que ces derniers ne sont pas actifs sur la vente de camping-cars mais uniquement sur la distribution de vans. En outre, ces acteurs, telles que les concessions Ford ou Volkswagen, ne distribuent que leurs produits et non ceux des autres fabricants. Dès lors, ces derniers ne pourront profiter de leur canal pour distribuer leurs produits.

79. Ainsi, au regard de la position des parties sur les marchés amont et aval de la distribution de camping-cars neufs, l’opération est susceptible d’entraîner des effets anticoncurrentiels en permettant à Trigano de verrouiller la commercialisation de véhicules concurrents sur les sept zones de chalandises identifiées. Toutefois, la partie notifiante a proposé des engagements destinés à remédier au risque d’atteinte à la concurrence identifié.

c) Sur le risque lié à l’accès, pour la nouvelle entité, à des informations sensibles de ses concurrents à l’amont

80. Dans le cadre du test de marché organisé lors de l’instruction du présent dossier, certains concurrents de la nouvelle entité sur le marché de la construction et de la commercialisation de véhicules de loisirs neufs ont mis en lumière le risque que l’intégration verticale consécutive à l’opération permette à la nouvelle entité de disposer d’informations stratégiques sur l’activité des autres opérateurs du secteur. En effet, Trigano pourra disposer, grâce à son réseau de distribution, d’informations sur les pratiques commerciales des différents constructeurs et ainsi adapter ses offres.

81. Il convient, tout d’abord, de souligner que dans le cas d’espèce l’accès à de telles informations n’est pas spécifiquement lié à l’opération. Un opérateur interrogé lors de l’instruction a en effet indiqué : « lorsqu’un constructeur souhaite faire un effort commercial pour écouler ses produits, il va informer ses distributeurs qu’ils offrent gratuitement certains accessoires. Dans ce cas de figure, le distributeur, qui perçoit des remises de fin d’année des constructeurs concurrents, va les informer de cette opération et les inciter à faire de même afin qu’il puisse, de son coté, atteindre les objectifs de vente qu’il a conclu avec ces constructeurs. […] Pour moi, l’opération ne modifie pas les incitations qu’avaient les distributeurs à informer les constructeurs de la politique commerciale suivie par leurs concurrents. […] »

82. Enfin, et en tout état de cause, compte tenu des engagements proposés par la partie notifiante, les concurrents des parties disposeront de suffisamment de débouchés au niveau local pour ne pas être obligés de distribuer leurs produits dans des concessions de la nouvelle entité. Dans ce contexte, si, malgré les éléments exposés ci-dessus, les concurrents considèrent que subsiste un risque lié à l’accès, par Trigano, à des informations sensibles sur la stratégie commerciale de ses concurrents, ces derniers disposeront de suffisamment de débouchés pour mettre un terme à leur relation commerciale avec les concessions de la nouvelle entité et la remplacer par un accord commercial avec un distributeur concurrent et indépendant de la nouvelle entité.

83. Compte tenu de ces éléments, l’opération n’est pas susceptible de soulever de problème de concurrence résultant de l’accès, par la nouvelle entité, à des informations sensibles sur les activités de ses concurrents sur le marché amont de la construction et de la commercialisation de véhicules de loisirs neufs.

IV. Les engagements proposés

A. LES ENGAGEMENTS PROPOSÉS

84. Trigano a présenté le 28 octobre 2021 une première proposition d’engagements visant à remédier aux risques d’atteinte à la concurrence liés à l’opération sur le marché aval de la distribution de camping-cars neufs sur les zones de chalandises identifiées au point 45 ci-dessus.

85. Cette première version des engagements a été soumise à un test de marché. Les résultats du test de marché n’étant pas en faveur des engagements souscrits, Trigano a déposé, le 22 novembre 2021, une version révisée de la proposition d’engagements. Cette version finale est présentée ci-dessous. Le texte des engagements, joint en annexe, fait partie intégrante de la présente décision.

86. Les engagements proposés consistent en la cession de 2 fonds de commerce situés en Côte d’Or (21) et en Meurthe-et-Moselle (54) visant à remédier aux risques d’atteinte à la concurrence identifiés dans les zones visées précédemment aux points 45 et suivants, dans un délai de [confidentiel] mois à compter de la date de la présente décision. En outre, dans la version définitive des engagements, Trigano s’engage également à ne pas résilier les contrats de distribution de camping-cars neufs conclus entre lui et les fonds de commerce cédés et en vigueur au jour de la date de la présente décision pendant une durée de [confidentiel] ans à compter de la date de signature de chaque contrat de cession.

87. Afin d’assurer l’efficacité de ces engagements de cession, Trigano s’engage à ne pas acquérir à nouveau les magasins cédés, ni acquérir sur ceux-ci une influence directe ou indirecte, pour une durée de 10 ans.

B. APPRÉCIATION DES ENGAGEMENTS PROPOSÉS

1. SUR L’OBJECTIF DES ENGAGEMENTS

88. La sortie de plusieurs points de vente du réseau de la nouvelle entité et leur cession à un acquéreur approprié, susceptible d’exercer une concurrence réelle sur les parties à l’issue de l’opération, permet de restituer des débouchés aux constructeurs concurrents et ainsi de résoudre les risques d’effets verticaux décrits aux points 62 et suivants. En effet, ces engagements ont pour effet de réduire la position des parties sur les marchés aval de la distribution au détail de camping-cars neufs, et ainsi de maintenir, à l’issue de l’opération, des débouchés suffisants pour les concurrents de la nouvelle entité sur les marchés amont, écartant ainsi toute préoccupation de concurrence de nature verticale.

89. Par ailleurs, les engagements permettent également d’écarter les potentiels problèmes de concurrence de nature horizontale décrits au point 27 de la présente décision. En effet, pour les zones dans lesquelles l’opération conduit à un chevauchement d’activité, ils conduisent à limiter le renforcement de la position des parties à l’issue de l’opération.

90. En outre, l’efficacité des remèdes est garantie par la cession des actifs concernés à un ou plusieurs acquéreurs appropriés. En effet, pour rétablir des conditions de concurrence suffisantes, le ou les repreneurs devront être capables de concurrencer la nouvelle entité de manière effective sur les marchés concernés. Ceci suppose que les repreneurs présentent toutes les garanties de viabilité et d’indépendance, tant juridique que commerciale, vis-à-vis de Trigano. Les repreneurs potentiels devront ainsi être des acteurs de la distribution de véhicules de tourisme ou des opérateurs susceptibles de le devenir de façon suffisamment crédible. Ces opérateurs devront être à la fois indépendants de Trigano, sur toute la chaîne de valeur, de l’approvisionnement à la vente au détail, et capables d’assurer l’exploitation pérenne des actifs cédés.

91. Enfin, l’acquisition du point de vente ne doit pas être susceptible de créer de nouvelles atteintes à la concurrence sur la zone concernée, en créant ou en renforçant la position d’un concurrent déjà fortement implanté.

2. SUR L’ADÉQUATION DES ENGAGEMENTS PROPOSÉS

92. Les engagements proposés par la partie notifiante consistent en la cession de magasins situés dans les zones de chalandise dans lesquelles l’opération risque de porter atteinte à la concurrence.

93. Les points de vente concernés par les engagements sont les suivants :

- le fonds de commerce de vente de camping-cars CLC Nancy, distributeur multimarque à Bois-de-Haye en Meurthe-et-Moselle (54) ;

- le fonds de commerce de vente de camping-cars CLC Dijon, distributeur multimarque établi à Chenove en Côte-d’Or (21).

94. Dans leur principe, de tels engagements sont adéquats, en ce qu’ils délient les points de vente concernés de tout lien vis-à-vis de la nouvelle entité en permettant à des enseignes concurrentes d’en acquérir le fonds de commerce.

95. Dans les zones de la Meurthe-et-Moselle (54), la Moselle (57), la Haute-Saône (70), les Vosges (88) et le Territoire de Belfort (90), identifiées comme problématiques, les cessions permettront la réduction des parts de marché de la nouvelle entité à un niveau raisonnable et en tout état de cause inférieur à 40 %.

96. Dans la zone de la Haute-Marne (52), la part de marché de la nouvelle entité s’élèvera à [40- 50] %, contre [50-60] % avant l’opération. En outre, la part de marché de la nouvelle entité, en nombre de points de vente, sera inférieure à 40 %. Les cessions permettront ainsi aux concurrents de la nouvelle entité sur le marché amont de la production et de la commercialisation de camping-cars neuf de disposer de suffisamment de débouchés, dans ces zones, pour continuer à exercer une concurrence suffisante sur Trigano. Par ailleurs, sur le marché aval, les engagements permettront à des distributeurs concurrents des cibles de renforcer leur présence ou de s’implanter dans les zones concernées et, ainsi, d’exercer une concurrence plus efficace sur la nouvelle entité.

97. Afin d’assurer l’attractivité et la viabilité des deux fonds de commerce visés par les engagements, conformément aux remarques formulées par certains répondants au test de marché sur les engagements, la nouvelle entité s’est également engagée à maintenir, pendant une période de [confidentiel] ans, ses contrats d’approvisionnement avec les magasins cédés. Une telle disposition permet de sécuriser le maintien de l’activité des fonds pendant la période transitoire inhérente au transfert de propriété, le temps que le repreneur puisse nouer de nouvelles relations commerciales.

98. En outre, les engagements prévoient que ces cessions doivent intervenir dans un délai suffisamment rapide pour rétablir une concurrence suffisante sur les marchés concernés, la partie notifiante s’engageant à ce que les cessions interviennent dans un délai de [confidentiel] mois.

99. Pour ce qui est de la mise en œuvre des engagements, Trigano proposera à l’Autorité de la concurrence la nomination d’un mandataire, dit « mandataire de contrôle », qui aura pour mission de veiller au respect des obligations résultant de la présente décision.

100. Il devra notamment s'assurer de la préservation de la viabilité économique, de la valeur marchande et de la compétitivité des magasins à céder. Il devra également examiner et évaluer les acquéreurs potentiels ainsi que l'état d'avancement des engagements.

101. Par ailleurs, si Trigano ne trouve pas d’acquéreurs pour les deux magasins précités dans un délai de [confidentiel] mois, un mandataire sera chargé de trouver les acquéreurs des magasins cédés et de négocier avec eux, pour le compte de la nouvelle entité, les conditions de la cession, ce qui renforce la crédibilité des engagements souscrits par la partie notifiante.

102. Compte tenu de l’ensemble de ces éléments, l’Autorité de la concurrence considère que les engagements proposés par la partie notifiante sont suffisants pour éliminer les risques d’atteinte à la concurrence résultant de l’opération.

DÉCIDE

Article unique : L’opération notifiée sous le numéro 21-058 est autorisée sous réserve des engagements décrits aux paragraphes 84 à 102 ci-dessus et annexés à la présente décision.

NOTES :

1 L’activité de production de véhicules de loisirs représente [confidentiel] % du chiffre d’affaires de Trigano.

2 Outre ses activités liées aux véhicules de loisirs, Trigano est également active sur le marché de la commercialisation d’équipements de loisirs. Cette activité a représenté [confidentiel] % de son chiffre d’affaires sur la période 2019/2020.

3 SLC est présente dans les départements suivants : Eure-et-Loir (28), Indre-et-Loire (37), Loire-Atlantique (44), Maine-et-Loire (49), Morbihan (56), Sarthe (72) et Vendée(85).

4 CLC est présente dans les départements suivants : Aube (10), Côte-d'Or (21), Loiret (45), Marne (51), Haute-Marne (52), Meurthe-et-Moselle (54), Moselle (57), Nord (59), Oise (60), Bas-Rhin (67), Haute-Saône (70), Saône-et-Loire (71), Seine-et-Marne (77), Vosges (88), Territoire

de Belfort (90).

5 GLA est présente dans les départements suivants : Ariège (09), Gard (30), Haute-Garonne (31), Gers (32), Gironde (33), Hérault (34), Lot-

et-Garonne (47), Pyrénées-Orientales (66), Tarn (81).

6 La société CLC exerce une activité marginale de service d’assistance technique, qui génère un chiffre d’affaires de l’ordre de [confidentiel] euros en 2020.

7 Voir notamment les décisions de la Commission européenne n° COMP/M.2832 du 22 juillet 2002- General Motors / Daewoo Motors ; n° COMP/M.6403 du 19 décembre 2011 – Volkswagen / KPI Polska / Skoda Auto Polska / VW Bank Polska / VW Leasing Polska et la décision n° 19-DCC-42 du 12 mars 2019 relative à la prise de contrôle conjoint par la société Emil Frey Motors France et la société Fiber de la société Bernard Participations SAS.

8 Voir la lettre du ministre de l’économie, des finances et de l’industrie en date du 3 septembre 2003, aux conseils de la société Società Europea Autocaravan SpA, relative à une concentration dans le secteur de la distribution de véhicules de loisirs ; décision n° 15-DCC-95 de l’Autorité de la concurrence du 15 juillet 2015 relative à la prise de contrôle exclusif de la Société Financière JPC par la Société Financière CLC ; décision n° 15-DCC-106 de l’Autorité de la concurrence du 20 août 2015 relative à la prise de contrôle exclusif de la société ELS Industrie et de l’activité de distribution de la société Atlantique Camping-Car par la société Financière Guinhut et décision n° 17-DCC-53 du 25 avril 2017 relative à la prise de contrôle de la société Adria Mobil par la société Trigano.

9 Lettre du ministre en date du 3 septembre 2003 précitée.

10 Lettre n° C 2006-107 du ministre de l’économie, des finances et de l’industrie du 5 mars 2007, aux conseils du groupe Bénéteau SA, relative à une concentration dans le secteur des résidences de loisirs.

11 Lettre du ministre en date du 3 septembre 2003 précitée.

12 Lettre n° C 2006-107 précitée.

13 Voir l’étude XERFI – Le marché des camping-cars et des caravanes, mars 2020, p.54.

14 Voir les décisions n° 15-DCC-95 et n° 15-DCC-106 précitées.

15 Voir les décisions n° 15-DCC-95 et n° 15-DCC-106 précitées.

16 Voir la décision 15-DCC-95, précitée et la décision n° 19-DCC-42 du 12 mars 2019 relative à la prise de contrôle conjoint par la société Emil Frey Motors France et la société Fiber de la société Bernard Participations SAS.

17 Zones constituées des départements suivants, et de leurs départements limitrophes : 8, 9, 11, 12, 31, 37, 47, 66, 72, 81 et 82.

18 Zones constituées des départements suivants, et de leurs départements limitrophes : 10, 21, 25, 39, 51, 68, 75, 77, 89, 91, 93, 94.

19 Zones constituées des départements suivants, et de leurs départements limitrophes : 10, 21, 25.

20 Zones constituées des départements suivants, et de leurs départements limitrophes : 52, 54, 55, 57, 67, 70, 88, 90.

21 [Confidentiel].

22 Voir §677 de Lignes directrices.

23 Pour rappel, s’agissant des autres marchés de la distribution de véhicules de loisirs, la part de marché de la nouvelle entité sera inférieure à 30 % dans toutes les zones géographiques concernées par l’opération.

24 Pour rappel, la zone de chalandise est constituée du département où se situe le point de vente ainsi que des départements limitrophes.

25 Voir la décision 14-DCC-123 du 21 août 2014 relative à la prise de contrôle exclusif de la société Brasserie Lorraine par la société Antilles Glaces.