ADLC, 27 novembre 2019, n° 19-DCC-221

AUTORITÉ DE LA CONCURRENCE

relative à la prise de contrôle exclusif de la société Distribution de Matériaux pour les Travaux Publics par le groupe Frans Bonhomme

COMPOSITION DE LA JURIDICTION

Vice-Président :

M. Piffaut

L’Autorité de la concurrence,

Vu le dossier de notification adressé complet au service des concentrations le 4 octobre 2019 relatif à la prise de contrôle exclusif de la société Distribution de Matériaux pour les Travaux Publics (ci-après « DMTP ») par le groupe Frans Bonhomme, formalisée par une promesse d’achat en date du 15 juillet 2019 ;

Vu le livre IV du code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L. 430-1 à L. 430-7 ;

Vu les engagements présentés le 21 octobre 2019 ;

Vu les éléments complémentaires transmis par la partie notifiante au cours de l’instruction ; Adopte la décision suivante :

Résumé1

Aux termes de la décision ci-après, l’Autorité a procédé à l’examen du rachat de DMTP par le groupe Frans Bonhomme.

Les parties sont simultanément actives sur les marchés des matériaux de construction en France.

Si l’opération ne soulève pas de problème de concurrence sur les marchés amont de l’approvisionnement auprès des fournisseurs, l’Autorité a considéré en revanche qu’il existait de sérieux risques d’atteinte à la concurrence sur plusieurs marchés locaux de la distribution de matériaux de construction. Il s’agit des zones où les points de vente de DMTP sont implantés à Onet-Le-Château (12), Quimper (29) et Amiens (80).

Dans chacune de ces zones, les professionnels du bâtiment et des travaux publics se verraient privés d’une offre alternative suffisante à l’issue de l’opération en raison de la disparition de l’un des principaux concurrents du groupe Frans Bonhomme, qui n’est pas compensée par la présence d’autres acteurs équivalents à DMTP.

Afin de remédier à ces préoccupations de concurrence, le groupe Frans Bonhomme s’est engagé à céder, à un ou plusieurs opérateur(s) agréé(s) par l’Autorité, trois magasins (deux sous enseigne Point.P TP et un sous enseigne Frans Bonhomme).

Ces engagements sont de nature à garantir le maintien d’une structure concurrentielle suffisante dans les zones concernées. Ils suppriment ainsi le chevauchement d’activité des parties lié à l’opération dans les zones d’Onet-Le-Château et de Quimper. L’engagement pris dans la zone d’Amiens permet quant à lui de réduire la part de marché de la nouvelle entité, en préservant la structure concurrentielle du marché telle qu’elle prévalait avant l’opération.

Compte tenu des engagements souscrits par le groupe Frans Bonhomme, l’Autorité a autorisé la présente opération à l’issue d’un examen de phase 1.

I. Les entreprises concernées et l’opération

1. Bonhom SAS (ci-après « Bonhom ») est la société mère du groupe Frans Bonhomme, lui-même contrôlé par le fonds d’investissement Centerbridge Partners LP. Le groupe Frans Bonhomme est actif dans la distribution de solutions réseaux et canalisations pour les professionnels du bâtiment et des travaux publics (« BTP »), par le biais de 380 points de vente sous enseigne Frans Bonhomme, dont 358 situés en France2.

2. DMTP est une filiale du groupe Saint-Gobain. Elle exploite le réseau Point.P Travaux Publics (ci-après « Point.P TP »), constitué de 58 points de vente en France. Elle propose notamment aux entreprises du BTP des solutions en matière d’assainissement et de gestion des eaux pluviales, de voirie, d’adduction d’eau potable, de réseaux secs, d’aménagement extérieur, d’outillage et de gros œuvre3.

3. L’opération, formalisée par une promesse d’achat en date du 15 juillet 2019, consiste en l’acquisition par Bonhom de l’intégralité des titres de DMTP et, par conséquent, des 58 points de ventes Point.P TP. En ce qu’elle se traduit par la prise de contrôle exclusif de DMTP par Bonhom, l’opération notifiée constitue une opération de concentration au sens de l’article

L. 430-1 du code de commerce.

4. Les entreprises concernées réalisent ensemble un chiffre d’affaires total sur le plan mondial de plus de 150 millions d’euros (Bonhom : [≥ 150 millions] d’euros pour l’exercice clos le 31 décembre 2018 ; DMTP : [≥ 150 millions] d’euros pour le même exercice). Chacune de ces entreprises réalise en France un chiffre d’affaires supérieur à 50 millions d’euros (Bonhom : [≥ 50 millions] d’euros pour l’exercice clos le 31 décembre 2018 ; DMTP : [≥ 50 millions] d’euros pour le même exercice). Compte tenu de ces chiffres d’affaires, l’opération ne relève pas de la compétence de l’Union européenne. En revanche, les seuils de contrôle mentionnés au I de l’article L. 430-2 du code de commerce sont franchis. Cette opération est donc soumise aux dispositions des articles L. 430-3 et suivants du code de commerce relatifs à la concentration économique.

II. Délimitation des marchés pertinents

5. Les parties sont simultanément actives dans le secteur des matériaux de construction à destination des professionnels. Dans ce secteur, elles sont à la fois présentes à l’amont, en qualité d’acheteurs de matériaux de construction auprès de fabricants et à l’aval, sur les marchés de la distribution de matériaux de construction, essentiellement à destination des professionnels (ou marchés de négoce).

A. LES MARCHÉS AMONT DE L’APPROVISIONNEMENT EN MATÉRIAUX DE CONSTRUCTION

1. MARCHÉS DE PRODUITS

6. Les parties achètent auprès de différents producteurs les matériaux de construction qu’elles distribuent aux professionnels du secteur du BTP.

7. S’agissant de l’approvisionnement en matériaux de construction, les autorités de la concurrence distinguent autant de marchés qu’il existe de familles de produits4. En effet, la structure de l’offre, la dynamique tarifaire ou encore les contraintes de fabrication peuvent varier sensiblement d’une famille de produits à l’autre.

8. L’Autorité a envisagé l’existence de plusieurs segmentations des matériaux destinés aux entreprises du BTP, par famille de produits, en distinguant les matériaux destinés aux bâtiments et les matériaux destinés aux travaux publics. De plus, les segments suivants ont notamment été envisagés5 :

- gros œuvre ;

- outillage et quincaillerie ;

- adduction ;

- tuyaux d’assainissement6.

9. S’agissant de ce dernier segment, les parties lui préfèrent le terme « assainissement pluvial ».

10. Par ailleurs, les parties estiment être également présentes sur un segment de marché relatif à l’assainissement non collectif.

11. Elles proposent enfin de retenir les segmentations suivantes :

- adduction en eau potable ;

- terrassement ; et

- réseaux secs7.

12. La majorité des concurrents interrogés dans le cadre du test de marché ont estimé pertinent de segmenter le marché de l’approvisionnement entre matériaux de construction destinés aux travaux publics et matériaux de construction destinés au bâtiment. En effet, si quelques concurrents estiment que « l’approvisionnement de ces matériaux suit la même filière logistique », « ce ne sont pas les mêmes clients et les mêmes fournisseurs » comme le résume un autre répondant. Il en va de même pour les segmentations alternatives proposées par les parties.

13. Il n’est toutefois pas nécessaire de conclure sur la délimitation exacte de ces marchés dans la mesure où, quelle que soit la segmentation retenue, les conclusions de l’analyse concurrentielle demeurent inchangées.

14. En l’espèce, les parties achètent l’ensemble des familles de produits décrites ci-dessus.

2. MARCHÉS GÉOGRAPHIQUES

15. Les autorités de concurrence retiennent une dimension au moins nationale des marchés de l’approvisionnement en matériaux de construction8. La Commission européenne a notamment souligné que, sur de tels marchés, la concurrence entre les principaux fournisseurs, qu’il s’agisse de la stratégie marketing, de la politique commerciale ou encore de l’implantation des points de vente, s’exerce au niveau de chaque État membre.

16. Par ailleurs, le test de marché a montré que la majorité des approvisionnements provient de fabricants implantés en France, quelques produits nécessitant toutefois un approvisionnement depuis l’étranger.

17. Au cas d’espèce, l’analyse concurrentielle sera donc menée à l’échelon national, ses conclusions demeurant inchangées si elle devait être réalisée à un niveau supranational.

B. LES MARCHÉS AVAL DU NÉGOCE DE MATÉRIAUX DE CONSTRUCTION

1. MARCHÉS DE PRODUITS

18. Les autorités de concurrence définissent le négoce de matériaux de construction comme « une activité traditionnelle par laquelle des négociants vendent sur stock l’ensemble des matériaux nécessaires aux entreprises de bâtiment » 9. Cette activité consiste à fournir en gros un large assortiment de matériaux qui, bien que non substituables entre eux, sont toutefois nécessaires et souvent associés pour réaliser un projet de construction10.

19. Les matériaux ainsi commercialisés sont destinés principalement à des professionnels, ce qui implique des spécificités dans l’organisation de la distribution des produits, ainsi que dans la largeur et la profondeur des gammes de matériaux proposés. Ce marché se distingue ainsi de la distribution au détail de matériel de bricolage, dans la mesure où l’offre des négociants s’adresse principalement à des professionnels et non à des particuliers, à l’inverse des grandes surfaces de bricolage11.

20. Au sein du négoce de matériaux de construction, l’Autorité distingue les négociants

« généralistes » et les négociants « spécialistes » en fonction de la profondeur de la gamme de matériaux distribués12. Ainsi, l’offre des négociants « généralistes » porte sur un assortiment complet de gammes de produits et s’adresse à l’ensemble des acteurs du secteur de la construction. Les négociants « spécialistes », dont l’offre est centrée sur une famille de produits, proposent des gammes plus profondes et une expertise plus fine sur des lignes de produits particulières, à destination de professionnels spécialisés. L’Autorité a, par exemple, considéré que le négoce spécialisé en produits de sanitaire-chauffage-climatisation est susceptible de constituer un marché distinct13. L’existence d’un marché du négoce spécialisé de carrelage a par ailleurs déjà été envisagée par les autorités de concurrence14, sans toutefois être tranchée.

21. La majorité des concurrents interrogés dans le cadre du test de marché ont confirmé qu’il est pertinent de distinguer les négoces selon qu’ils soient généralistes ou spécialistes. En effet, comme l’indiquent deux concurrents des parties, « les gammes produits TP-AEP15 proposés à la vente par les négoces généralistes sont très réduites par rapport à celles proposées par les négoces spécialisés » et « sur les marchés de TP16, proprement dit, ce ne sont pas les mêmes clients ».

22. En l’espèce, les parties sont simultanément présentes dans le négoce spécialisé en matériaux de construction pour travaux publics.

2. MARCHÉS GÉOGRAPHIQUES

23. Les autorités de concurrence considèrent que le marché du négoce de matériaux de construction est de dimension locale, les professionnels du BTP effectuant principalement leurs achats à proximité de leur zone d’intervention17. En pratique, les trajets réalisés par les acheteurs de matériaux de construction varient en fonction du degré de spécialisation du point de vente concerné. Les autorités de concurrence ont ainsi retenu des zones de chalandise d’un rayon de 50 kilomètres à partir du point de vente pour les négociants généralistes18 et de 50 à 75 kilomètres pour les négociants spécialistes19.

24. Le comportement réel des consommateurs sur une zone donnée peut toutefois être précisé avec les données collectées par les points de vente sur la localisation réelle de leurs clients20. En règle générale, la zone de chalandise d’un point de vente peut être limitée à celle qui regroupe les clients représentant 80 % du chiffre d’affaires du point de vente ou 80 % de ses clients, en fonction des données disponibles. Le solde est considéré comme une clientèle ponctuelle et non significative, parfois d’ailleurs très éloignée du point de vente.

25. Au cas d’espèce, la partie notifiante a identifié, autour de chaque point de vente cible une zone correspondant à un trajet maximum de 75 kilomètres. Pour chaque zone ainsi délimitée, sur laquelle un chevauchement d’activité entre les parties est constaté et entraîne une part de marché cumulée, en valeur ou en points de vente, supérieure à 50 % et où, au maximum, deux groupes concurrents multirégionaux ou nationaux sont présents, la partie notifiante a affiné la délimitation géographique du marché en délimitant l’empreinte réelle du point de vente cible à partir du nombre de ses clients.

III. Analyse concurrentielle

A. LES MARCHÉS AMONT DE L’APPROVISIONNEMENT EN MATÉRIAUX DE CONSTRUCTION

26. Sur les marchés amont de l’approvisionnement en matériaux de construction, la nouvelle entité détiendra une part de marché inférieure à 25 %, quelle que soit la segmentation envisagée, à l’exception des matériaux d’assainissement pluvial.

27. Sur ce segment, la part de marché de la nouvelle entité est estimée à [20-30] % (Frans Bonhomme : [10-20] % ; DMTP : [10-20] %). Il existe toutefois, pour ce type de matériaux, de nombreux acheteurs concurrents aux parties, tels que les sociétés SAMSE ([0- 5] %), H-Tube ([0-5] %), VHM Canalisation ([0-5] %) ou Pum Plastiques ([0-5] %), qui constituent autant d’alternatives à la nouvelle entité pour les fabricants de matériaux d’assainissement pluvial.

28. Par ailleurs, en dépit de leur part d’achat significativement inférieure à celle de la nouvelle entité, plusieurs concurrents sont des acteurs importants du secteur des matériaux de construction, tels que SAMSE, dont l’enseigne a réalisé 451 millions d’euros de chiffre d’affaires en France en 2018 ou Saint-Gobain, qui exploite l’enseigne Pum Plastiques.

29. Par conséquent, l’opération n’est pas de nature à porter atteinte à la concurrence par le biais d’effets horizontaux sur les marchés amont de l’approvisionnement en matériaux de construction.

B. LES MARCHÉS AVAL DU NÉGOCE DE MATÉRIAUX DE CONSTRUCTION

30. L’opération entraîne un chevauchement d’activité entre les parties sur les zones de chalandise de 58 points de vente de la cible spécialisés en négoce de matériaux de construction pour travaux publics, sur l’ensemble du territoire national.

31. La part de marché en valeur estimée de la nouvelle entité21 est inférieure à 25 % dans deux zones, soit à un niveau qui permet de présumer l’absence de problème de concurrence, conformément au point 384 des lignes directrices de l’Autorité de la concurrence relatives au contrôle des concentrations.

32. Dans les 56 zones restantes, la part de marché en valeur de la nouvelle entité est comprise entre 25 % et 50 % dans 47 zones et elle est supérieure à 50 % dans neuf zones.

33. L’ensemble de ces zones a fait l’objet d’un examen approfondi au regard des caractéristiques de chaque marché local, conformément à la pratique décisionnelle de l’Autorité qui considère que le risque de réduction de la concurrence sur ce type de marché peut généralement être écarté si, à l’issue de l’opération, il subsiste au moins deux concurrents nationaux ou multirégionaux dans la zone concernée22. En effet, la présence d’au moins deux enseignes concurrentes, adossées à des groupes de dimension importante, est en mesure de garantir une offre alternative suffisante à celle de la nouvelle entité. Ce type de concurrents disposent par ailleurs des capacités logistiques et commerciales suffisantes pour répondre à un report de la demande des clients de la nouvelle entité, notamment en cas d’augmentation de prix ou de baisse de la qualité de services par cette dernière. L’Autorité considère que les concurrents de dimension nationale ou multirégionale correspondent à des groupes rayonnant à travers une ou plusieurs enseignes sur une grande partie du territoire national (et à tout le moins sur deux régions distinctes) et qui disposent d’un grand nombre de points de vente23.

Analyse des zones où la part de marché de la nouvelle entité est inférieure à 50 %

34. En l’espèce, les magasins des parties feront face à la présence d’au moins deux concurrents nationaux ou multirégionaux dans 46 des zones dans lesquelles la part de marché en valeur de la nouvelle entité est inférieure à 50 %. Ces concurrents sont généralement constitués par les points de vente de Saint-Gobain (enseignes Pum Pastiques), Bigmat, H-Tube, SAMSE, ou Soval.

35. Dans la zone de Fontaine-Notre-Dame (59), la nouvelle entité sera confrontée à la concurrence d’un seul acteur de dimension nationale, le groupe Saint-Gobain, via sept magasins à l’enseigne Pum Plastiques, contre dix magasins pour la nouvelle entité. Pour autant, l’opération n’a pas pour effet de modifier la structure concurrentielle de l’offre locale en négoce de matériaux de construction destinés aux travaux publics. En effet, cette zone est actuellement caractérisée par un duopole constitué par les groupes Frans Bonhomme (neuf magasins) et Saint-Gobain (huit magasins). À l’issue de l’opération, le nombre d’enseignes indépendantes reste inchangé, seule la répartition des magasins et des parts de marché en valeur des deux groupes est modifiée (Frans Bonhomme : dix magasins et une part de marché de [40-50] %; Saint-Gobain : sept magasins et une part de marché de [50-60] %), sans que l’opération n’entraîne la création ou le renforcement d’une position dominante de l’un des deux acteurs.

36. Compte tenu de l’ensemble de ces éléments, l’opération n’est pas de nature à porter atteinte à la concurrence sur les 47 zones de chevauchement d’activité entre les parties où la part de marché de la nouvelle entité sera comprise entre 25 % et 50 %.

Analyse des zones où la part de marché de la nouvelle entité est supérieure à 50 %

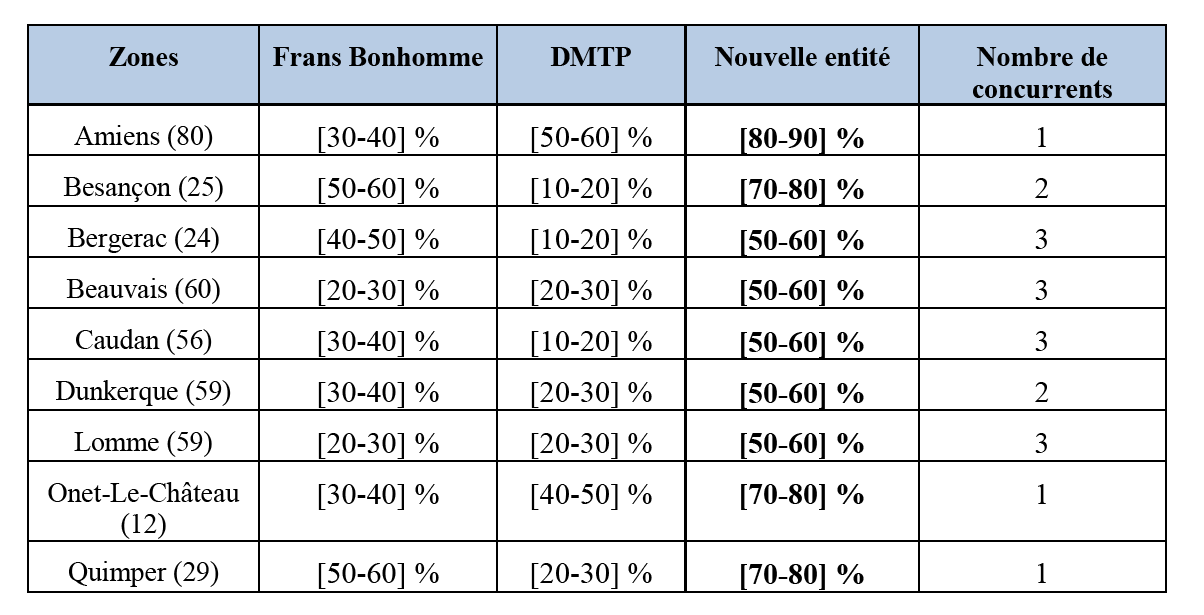

37. Dans neuf zones, la nouvelle entité détiendra une part de marché supérieure à 50 % :

38. Concernant les zones de Bergerac (24), Caudan (56), Lomme (59) et Beauvais (60), les magasins des parties feront face à la présence des points de vente de trois concurrents nationaux ou multirégionaux, tels que Saint-Gobain, H-Tube, VHM Canalisation ou Libaud, qui sont autant d’alternatives crédibles pour les professionnels du BTP.

39. Concernant la zone de Dunkerque (59), les risques d’atteinte à la concurrence peuvent par ailleurs être écartés en raison de la présence sur les zones du concurrent national Saint-Gobain et d’une agence BVP Socca, adhérente au réseau Bigmat.

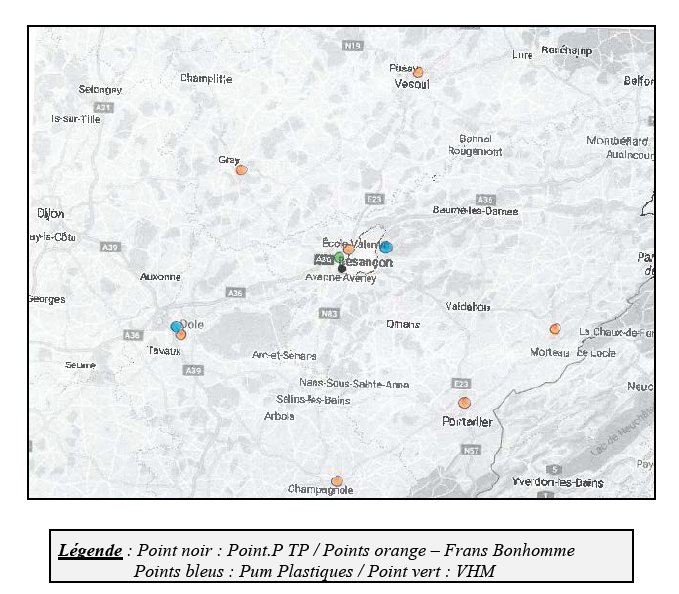

40. Concernant la zone de Besançon (25), Frans Bonhomme détient avant l’opération sept points de vente, l’un dans l’agglomération de Besançon, les autres se situant près de la bordure de zone, entre 43 et 66 kilomètres (en voiture) du point de vente cible Point.P TP, situé dans l’agglomération de Besançon. Dans cette agglomération, sont également présents un point de vente Pum Plastiques et un point de vente VHM. Il ressort de la répartition géographique des points de vente dans la zone (voir carte ci-après), que le point de vente cible est situé à proximité directe de ses deux concurrents (4 minutes en voiture du point de vente VHM et 11 minutes du point de vente Pum Plastiques). La proximité immédiate de ces deux concurrents au cœur de la zone où se situe le magasin cible permet d’écarter tout risque d’atteinte à la concurrence dans la zone toute entière compte tenu de la répartition spatiale des magasins des parties, isolés en bordure de zone.

Implantation des points de vente de négoce de matériaux de construction pour travaux publics dans la zone de Besançon :

41. Compte tenu de l’ensemble de ces éléments, l’opération n’est pas de nature à porter atteinte à la concurrence sur ces six zones de chevauchement d’activité entre les parties où la part de marché de la nouvelle entité sera supérieure à 50 %.

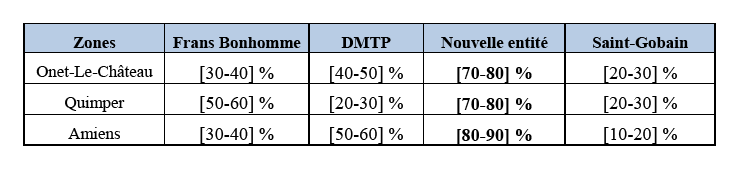

42. Dans les trois zones restantes (Onet-Le-Château, Quimper et Amiens), la part de marché en valeur de la nouvelle entité est supérieure à 70 %, avec la présence d’un seul concurrent :

Zones Frans Bonhomme DMTP Nouvelle entité Saint-Gobain

1. ZONE D’ONET-LE-CHÂTEAU (12)

43. À l’issue de l’opération, la nouvelle entité détiendra deux points de vente de négoce spécialistes de matériaux pour travaux publics, situés à Onet-Le-Château (12) et à Rodez (12).

44. Dans cette zone, un seul concurrent national, Saint-Gobain, exploite un magasin, sous enseigne Pum Plastiques, situé à Olemps (12).

45. Avant l’opération, la zone connaissait déjà une situation de duopole, avec deux magasins détenus par Saint-Gobain ([60-70] % de part de marché) et un magasin détenu par Frans Bonhomme ([30-40] %). Le rachat du magasin Point.P TP par Frans Bonhomme laisse subsister une structure duopolistique du marché local, mais a pour effet de renforcer fortement la part de marché en valeur de l’un des deux acteurs ([70-80] %, soit une augmentation de part de marché liée à l’opération de [40-50] points), lequel pourrait ainsi s’engager dans une stratégie d’augmentation unilatérale des prix24.

46. Par conséquent, il existe de sérieux doutes à ce que l’opération puisse produire des effets unilatéraux dans la zone d’Onet-Le-Château.

47. Afin de lever ce doute sérieux d’atteinte à la concurrence, la partie notifiante a proposé, le 21 octobre 2019, de céder le point de vente Point.P TP d’Onet-Le-Château à un concurrent. Cet engagement doit permettre de supprimer le chevauchement d’activités entre les parties à l’opération.

48. En conséquence, sous réserve du respect de cet engagement, décrit dans la section IV ci-après, l’opération n’est pas de nature à porter atteinte à la concurrence dans la zone d’Onet-Le- Château.

2. ZONE DE QUIMPER (29)

49. À l’issue de l’opération, la nouvelle entité détiendra douze points de vente de négoces spécialistes pour travaux publics, situés à Quimper (29), Concarneau (29), Ploneour (29), Lanvern (29), Douarnenez (29), Quimperle (29), Queven (56), Caudan (56), Hennebont (56), Ploudaniel (29), Gouesnou (29) et Carhaix Plouguer (29).

50. Dans cette zone, un seul concurrent national, le groupe Saint-Gobain, exploite trois magasins, sous enseigne Pum Plastique, situés à Brest (29), à Quimper (29) et à Caudan (56).

51. Avant l’opération, la zone connaissait déjà une situation de duopole, avec cinq magasins détenus par Saint-Gobain ([40-50] % de part de marché) et dix magasins détenus par Frans Bonhomme ([50-60] % de part de marché). Le rachat du magasin Point.P TP par Frans Bonhomme laisse subsister une structure duopolistique du marché local, mais a pour effet de renforcer fortement la part de marché de l’un des deux acteurs ([70-80] % soit une augmentation de part de marché liée à l’opération de [20-30] points), lequel pourrait ainsi s’engager dans une stratégie d’augmentation unilatérale des prix.

52. Par conséquent, il existe de sérieux doutes à ce que l’opération puisse produire des effets unilatéraux dans la zone de Quimper.

53. Afin de lever ce doute sérieux d’atteinte à la concurrence, la partie notifiante a proposé, le 21 octobre 2019, de céder le point de vente Point.P TP de Quimper à un concurrent. Cet engagement doit permettre de supprimer le chevauchement d’activités entre les parties à l’opération.

54. En conséquence, sous réserve du respect de cet engagement, décrit dans la section IV ci-après, l’opération n’est pas de nature à porter atteinte à la concurrence dans la zone de Quimper.

3. ZONE D’AMIENS (80)

55. À l’issue de l’opération, la nouvelle entité détiendra trois points de vente de négoces spécialistes pour travaux publics, situés à Amiens (80) et Camon (80).

56. Dans cette zone, un seul concurrent national, Saint-Gobain, exploite un magasin, sous enseigne Pum Plastiques, situés à Vauchelles Les Quesnoy (80).

57. Avant l’opération, la zone connaissait déjà une situation de duopole, avec deux magasins détenus par Saint-Gobain ([60-70] % de part de marché) et deux magasins détenus par Frans Bonhomme ([30-40] % de part de marché).

58. Le rachat du magasin Point.P TP par Frans Bonhomme laisse subsister une structure duopolistique du marché local, mais a pour effet de renforcer fortement la part de marché de l’un des deux acteurs ([80-90] % soit une augmentation de part de marché liée à l’opération de [50-60] points), lequel pourrait ainsi s’engager dans une stratégie d’augmentation unilatérale des prix.

59. Par conséquent, il existe de sérieux doutes à ce que l’opération puisse produire des effets unilatéraux dans la zone d’Amiens.

60. Afin de lever ce doute sérieux d’atteinte à la concurrence, la partie notifiante a proposé, le 21 octobre 2019, de céder le point de vente Frans Bonhomme situé à Camon (80) à un concurrent. Cet engagement doit permettre de préserver la structure concurrentielle du marché telle qu’elle prévaut avant l’opération. En conséquence, sous réserve du respect de cet engagement, décrit dans la section IV ci-après, l’opération n’est pas de nature à porter atteinte à la concurrence dans la zone d’Amiens.

IV. Les engagements

61. Afin de remédier aux risques d’atteinte à la concurrence identifiés, la partie notifiante a déposé, le 21 octobre 2019, une proposition d’engagements dont le texte, joint en annexe, fait partie intégrante de la présente décision.

A. LES ENGAGEMENTS PROPOSÉS

62. Les engagements proposés ont pour but de remédier aux effets anticoncurrentiels de l’opération que l’opération engendre par le biais d’effet horizontaux sur les marchés aval de la distribution de matériaux de construction pour travaux publics.

63. Ils consistent en la cession de trois points de vente dans les zones dans lesquelles les positions de la nouvelle entité sont supérieures à 50 % avec un seul concurrent en présence, en dépit d’une situation duopolistique qui prévaut avant l’opération.

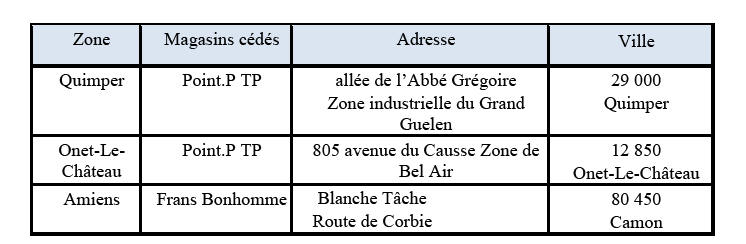

64. Afin de remédier aux risques d’effets unilatéraux identifiés dans les zones d’Onet-Le-Château (12), Quimper (29), et Amiens (80), Frans Bonhomme s’est engagé à cédé, à un ou plusieurs acquéreurs, deux points de vente Point.P TP et un point de vente Frans Bonhomme.

65. Pendant une durée de dix ans, Frans Bonhomme ne pourra réacquérir tout ou partie des magasins cédés, ni acquérir sur ceux-ci une influence directe ou indirecte.

66. Les acquéreurs devront être indépendants, juridiquement et commercialement, du groupe Frans Bonhomme et sans aucun lien capitalistique, direct ou indirect, avec lui. Ils devront posséder les ressources financières et les compétences adéquates pour pouvoir préserver et développer, de manière viable, la capacité des activités cédées à concurrencer activement la nouvelle entité dans le secteur de la distribution de matériaux de construction dans chacune de ces trois zones.

67. Frans Bonhomme s’engage enfin à nommer un mandataire indépendant qui aura pour mission de s’assurer de la bonne exécution de l’ensemble de ses obligations, en particulier s’agissant de la mise en œuvre des conditions du processus de cession et du maintien de la viabilité, de la valeur marchande et de la compétitivité des actifs cédés.

B. L’APPRÉCIATION DES ENGAGEMENTS PROPOSÉS

1. SUR LES PRINCIPES DEVANT GUIDER CETTE APPRÉCIATION

68. S’agissant d’une concentration horizontale, l’Autorité recherche en priorité des mesures correctives structurelles, qui visent à garantir des structures de marché compétitives par des cessions d’activités à un acquéreur approprié, susceptible d’exercer une concurrence réelle, ou l’élimination de liens capitalistiques entre des concurrents25.

69. L’Autorité veille à ce que les engagements répondent à plusieurs critères :

- ils doivent être efficaces, c’est-à-dire qu’ils doivent permettre effectivement de remédier aux atteintes à la concurrence identifiées ;

- leur mise en œuvre ne doit pas soulever de doute, ce qui implique qu’ils soient rédigés de manière précise, sans ambiguïté, et que les modalités opérationnelles pour les réaliser soient suffisamment détaillées ;

- leur mise en œuvre doit être rapide, la concurrence n’étant pas préservée tant qu’ils ne sont pas réalisés ;

- ils doivent être contrôlables26.

70. En l’espèce, les engagements proposés ont pour effet, soit de supprimer tout chevauchement d’activité dans les marchés où un risque d’atteinte à la concurrence a été identifié, soit de limiter le renforcement d’activités entre les parties en maintenant la structure concurrentielle du marché telle qu’elle prévaut avant l’opération.

71. En outre, l’efficacité des remèdes dépend de la cession des actifs concernés à un ou plusieurs acquéreurs appropriés. Pour rétablir des conditions de concurrence suffisantes, le ou les repreneurs devront être capables de concurrencer la nouvelle entité de manière effective sur les marchés concernés.

72. Ceci suppose que tout repreneur présente toutes les garanties de viabilité et d’indépendance, tant juridique que commerciale, vis-à-vis du groupe Frans Bonhomme. Il devra donc être un acteur de la distribution de matériaux de construction pour travaux publics, à la fois indépendant du groupe Frans Bonhomme, sur toute la chaîne de valeur, de l’approvisionnement à la vente au détail, et capable d’assurer l’exploitation pérenne des actifs cédés.

73. Enfin, l’acquisition du point de vente ne doit pas être susceptible de créer de nouvelles atteintes à la concurrence sur la zone concernée, en renforçant la position d’un concurrent déjà implanté, a fortiori dans un marché déjà concentré.

2. SUR LE CARACTÈRE APPROPRIÉ DES ENGAGEMENTS PROPOSÉS

74. Les points de vente concernés par les engagements sont les suivants :

Zone Magasins cédés Adresse Ville

75. Les engagements proposés suppriment les chevauchements dans les zones d’Onet-Le-Château et Quimper et préservent la structure concurrentielle du marché telle qu’elle prévaut avant l’opération dans la zone d’Amiens.

76. Par conséquent, l’ensemble de ces engagements est suffisant pour remédier aux risques d’atteinte à la concurrence susceptibles de résulter de l’acquisition de DMTP par Frans Bonhomme.

DÉCIDE

Article unique : L’opération notifiée sous le numéro 19-189 est autorisée sous réserve des engagements décrits aux paragraphes 61 à 76 ci-dessus et annexés à la présente décision.

NOTES :

1 Ce résumé a un caractère strictement informatif. Seuls font foi les motifs de la décision numérotés ci-après.

2 Au 4 octobre 2019.

3 Point.P TP dispose également d’une usine de production d’éléments préfabriqués en béton. Les effets verticaux liés à cette activité marginale sur le marché amont de l’approvisionnement en matériaux de construction peuvent être écartés compte tenu des parts de marché limitées des parties au niveau national.

4 Lettres du ministre de l’économie C2003-212 du 24 décembre 2003 aux conseils de la société Point P SA, relative à une concentration dans le secteur des matériaux de construction et C2006-21 du 13 mars 2006 aux conseils de la société Wolseley, relative à une concentration dans le secteur des matériaux de construction et décisions de l’Autorité de la concurrence n° 09-DCC-11 du 2 juin 2009 relative à la prise de contrôle exclusif de la société FDE par le groupe SAMSE ; n° 10-DCC-03 du 12 janvier 2010 relative à la prise de contrôle exclusif du groupe Mafart par la société ANCS (groupe Accueil) ; n° 11-DCC-66 du 3 mai 2011 relative à la prise de contrôle conjoint de la société LNTP par les groupes Queguiner et VM Matériaux ; n° 12-DCC-41 du 23 mars 2012 relative à la prise de contrôle exclusif de la société Brossette par la société Point P ; n° 13-DCC-96 du 23 juillet 2013 relative à la prise de contrôle exclusif de Chausson matériaux de 88 fonds de commerce détenus par Wolseley France ; n° 15-DCC-29 du 19 mars 2015 relative à la prise de contrôle exclusif de la société SC Inv par la société SAMSE ; n° 17-DCC-174 du 24 octobre 2017 relative à la prise de contrôle exclusif de la société Financière BFSA par la société Établissement Ciffréo et Bona et n° 18-DCC-25 du 20 février 2018 relative à la prise de contrôle exclusif des sociétés Libaud Négoce Matériaux et Avis Matériaux par la société Chausson Matériaux.

5 Décision n° 11-DCC-66 précitée.

6 Lettres C2003-212 et C2006-21 et décisions n° 09-DCC-11, n° 10-DCC-03 et n° 13-DCC-96 précitées.

7 Selon les parties, l’adduction en eau potable correspond à un ensemble de pièces qui ont pour fonction d’assurer la collecte, le transport et la distribution de l’eau potable ; le terrassement est présenté comme un segment distinct ; les réseaux secs correspondent à une famille de produits recouvrant l’ensemble des éléments destinés au transport et à la distribution d’énergie (gaz et électricité) ou de nouvelles technologies comme la fibre optique.

8 Décision de la Commission européenne COMP/M.1873 du 23 mars 2000, Compagnie de Saint Gobin Meyer International et décisions de l’Autorité de la concurrence n° 14-DCC-10 du 28 janvier 2014 relative à la prise de contrôle exclusif par Point.P de 5 points de vente de Wolseley France Bois et Matériaux et n° 15-DCC-29 précitée.

9Décisions de la Commission européenne n° IV/M.486 du 5 août 1994, Holdercim/Origny – Desvroises et COMP/M.3313 du 10 décembre 2003 CRH/SAMSE/Doras. Voir également les décisions n° 09-DCC-11, n° 10-DCC-03, n° 11-DCC-66, n° 12-DCC-41, n° 13-DCC-96, n° 14-DCC- 10, n° 15-DCC-29, n° 17-DCC-174 et n° 18-DCC-25 précitées.

10 Décision n° 18-DCC-25 précitée.

11 Décisions n° 15-DCC-29, n° 17-DCC-174 et n° 18-DCC-25 précitées.

12 Décisions n° 09-DCC-11, n° 11-DCC-66, n° 15-DCC-29, n° 17-DCC-174 et n° 18-DCC-25 précitées.

13 Décision de la Commission européenne COMP/M.3184 du 3 juillet 2007 Wolseley/Pinault Bois et Matériaux et décision n° 12-DCC-41 précitée.

14 Lettre du ministre de l’économie en date du 5 septembre 2002 et décision n° 12-DCC-41 précitée.

15 TP-AEP désigne « Travaux Publics et Adduction Eau Potable ».

16 TP désigne « Travaux Publics »

17 Lettre C2006-21 et décisions n° 09-DCC-11, n° 12-DCC-41, n° 15-DCC-29, n° 17-DCC-174 et n° 18-DCC-25 précitées.

18 Décisions COMP/M.3184 et n° 09-DCC-11 précitées.

19 Lettre C2006-21 et décision n° 10-DCC-03 précitées.

20 Décisions n° 13-DCC-96, n° 15-DCC-29, n° 17-DCC-174 et n° 18-DCC-25 précitées.

21 Lorsque la part de marché de la nouvelle entité est supérieure à 50 % en chiffre d’affaires ou en nombre de points de vente, et qu’il existe au maximum deux groupes concurrents de dimension nationale ou multirégionale dans leur zone de chalandise, les parties ont fourni des empreintes réelles de ces zones. Ainsi, dix zones répondant à ces critères ont fait l’objet d’une délimitation géographique au moyen d’une empreinte réelle : Amiens (80), Besançon (25), Bourg-en-Bresse (01), Dunkerque (59), Échirolles (38), Fontaine-Notre-Dame (59), Lomme (59), Onet-Le-Château (12), Outreau (62) et Quimper (29). Dans ces zones, les chiffres d’affaires des concurrents ont été pris en compte grâce aux données issues des tests de marché afin d’affiner les estimations de part de marché en valeur fournies par les parties.

22 Décisions n° 17-DCC-174 et n° 18-DCC-25 précitées.

23 Ibid.

24 Certes, la situation de la nouvelle entité est équivalente à celle du groupe Saint-Gobain avant l’opération en termes de nombre de points de vente, mais, d’une part, l’opération a pour effet d’augmenter sa part de marché en valeur à un niveau supérieur à celle du groupe Saint- Gobain, et, d’autre part, les risques examinés résultent d’une modification structurelle du marché et non des effets d’une concurrence par les mérites, supposée prévaloir avant l’opération.

25 Lignes directrices précitées, paragraphe 575.

26 Lignes directrices précitées, paragraphe 573.