ADLC, 5 août 2022, n° 22-DCC-145

AUTORITÉ DE LA CONCURRENCE

relative à la prise de contrôle exclusif de la société CDL Holding par la société Finadorm

Aux termes de la décision ci-après, l’Autorité a procédé à l’examen de la prise de contrôle exclusif de la société CDL Holding, société de tête du groupe CDL, par le groupe Finadorm.

En France, le groupe CDL exploite 93 magasins, sous enseigne « La Compagnie du Lit », tandis que le groupe Finadorm exploite 94 magasins, sous enseigne « France Literie ». France Literie et La Compagnie du Lit sont deux enseignes de distribution au détail de produits de literie actives sur l’ensemble du territoire métropolitain.

Compte tenu des activités des parties, l’Autorité a examiné les effets horizontaux de l’opération sur les marchés amont de l’approvisionnement en produits de literie haut de gamme sur lesquels les parties sont simultanément présentes en tant qu’acheteuses, d’une part, et sur les marchés aval de la distribution au détail de produits de literie haut de gamme, qui sont de dimension locale, d’autre part. Elle a également examiné les effets verticaux de l’opération, l’acquéreur ayant aussi une activité de production et de commercialisation de produits de literie.

Sur les marchés amont de l’approvisionnement, tout risque d’atteinte à la concurrence par le biais d’effets horizontaux a pu être écarté, compte tenu de la part de marché limitée des parties.

Sur les marchés aval de la distribution, une analyse concurrentielle a été menée sur les 82 zones de chalandise sur lesquelles l’opération entraîne un chevauchement d’activité entre les parties.

Dans 80 zones, tout risque d’atteinte à la concurrence par le biais d’effets horizontaux a pu être écarté en raison de la part de marché limitée de nouvelle entité et de la présence d’au moins deux distributeurs concurrents de produits haut de gamme.

L’Autorité a examiné de manière approfondie la situation dans deux zones locales (Saint- Lô et Cherbourg-Octeville) dans lesquelles la part de marché de la nouvelle entité sera supérieure à 50 %. Sur la zone de Saint-Lô, l’Autorité a pu écarter tout risque d’atteinte à la concurrence par le biais d’effets horizontaux, compte tenu du maintien d’une offre diversifiée à l’issue de l’opération. Sur la zone de Cherbourg-Octeville, l’Autorité a, en revanche, considéré que l’opération était de nature à porter atteinte à la concurrence en raison d’une offre alternative insuffisante à l’issue de l’opération. Afin de remédier à cette atteinte à la concurrence, le groupe Finadorm a proposé des engagements visant à supprimer le chevauchement d’activité entre les parties. Ces engagements sont de nature à répondre aux préoccupations exprimées par l’Autorité.

Enfin, compte tenu des parts de marché limitées de l’acquéreur concernant la production et la commercialisation de produits de literie ainsi que de celle de la nouvelle entité concernant la distribution de ces produits, l’Autorité a écarté tout risque d’atteinte à la concurrence par le biais d’effets verticaux.

À l’issue de son analyse concurrentielle, l’Autorité a autorisé l’opération sous conditions.

I. Les entreprises concernées et l’opération

A. LES ENTREPRISES CONCERNÉES

1. La société Finadorm, détenue par Monsieur Jean-Rémy Bergounhe, est une holding regroupant l’ensemble des sociétés du groupe Finadorm. Ce groupe est actif dans le secteur de la distribution de produits de literie au travers d’un réseau2 de 94 magasins exploités sous enseigne « France Literie » et implantés sur l’ensemble du territoire métropolitain. Il est également présent dans le secteur de la fabrication et la commercialisation de matelas et de sommiers.

2. La société CDL Holding est la société holding du groupe CDL. Elle détient notamment […] du capital social et des droits de vote de la société Sodipram, via laquelle elle exploite un réseau de 93 magasins de literie sous enseigne « La Compagnie du Lit »), situés sur l’ensemble du territoire métropolitain, dont certains sous exploités en propre […] et d’autres sous franchise […].

B. L’OPÉRATION

3. L’opération consiste en la prise de contrôle exclusif de la société CDL Holding par la société Finadorm, via une société nouvellement créée, « Newco », détenant la totalité du capital de la cible3.

4. En ce qu’elle se traduit par la prise de contrôle exclusif de la société CDL Holding par la société Finadorm, l’opération notifiée constitue une opération de concentration au sens de l’article L. 430-1 du code de commerce.

5. Les entreprises concernées réalisent ensemble un chiffre d’affaires hors taxes total sur le plan mondial de plus de 75 millions d’euros (Finadorm : [≥ 75 millions] d’euros pour l’exercice clos le 30 juin 2021 ; CDL Holding : [≤ 75 millions] d’euros pour l’exercice clos le 31 décembre 2020). Chacune de ces entreprises a réalisé, en France, un chiffre d’affaires supérieur à 15 millions d’euros dans le commerce de détail (Finadorm : [≥ 15 millions] d’euros pour l’exercice clos le 31 décembre 2020 ; CDL Holding : [≥ 15 millions] d’euros pour l’exercice clos le 31 décembre 2019). Compte tenu de ces chiffres d’affaires, l’opération ne relève pas de la compétence de l’Union européenne. En revanche, les seuils de contrôle relatifs au commerce de détail mentionnés au II de l’article L. 430-2 du code de commerce sont franchis. La présente opération est donc soumise aux dispositions des articles L. 430-3 et suivants du code de commerce relatifs à la concentration économique.

II. Délimitation des marchés pertinents

A. MARCHÉS DE PRODUITS

6. Dans le secteur du commerce de détail, les autorités de concurrence retiennent généralement deux catégories de marchés : les marchés amont de l’approvisionnement, qui mettent en relation les fournisseurs et les entreprises de commerce de détail, et les marchés aval de la distribution qui mettent en relation les entreprises de commerce de détail et les consommateurs finals4.

7. En l’espèce, les parties sont simultanément actives sur les marchés amont de l’approvisionnement en produits en literie en tant qu’acheteuses (l’acquéreur étant également actif sur ce marché en tant que vendeur) et sur le marché aval de la distribution de produits de literie.

1. MARCHÉS AMONT DE L’APPROVISIONNEMENT EN PRODUITS DE LITERIE

8. La pratique décisionnelle nationale a retenu l’existence d’un marché de l’approvisionnement en produits de literie5, pouvant être segmenté entre matelas et sommiers6.

9. Dans une décision récente concernant le secteur de l’ameublement, la Commission européenne7 a considéré, tout en laissant la question ouverte, que le marché de l’approvisionnement en produits d’ameublement pouvait également être segmenté selon la gamme de prix des produits (meubles à bas prix, meubles à prix moyen et élevé).

10. En l’espèce, la question de la délimitation précise des marchés de l’approvisionnement en produits de literie peut être laissée ouverte, les conclusions de l’analyse concurrentielle demeurant inchangées, quelle que soit l’hypothèse retenue. Les sociétés du groupe Finadorm sont présentes en tant que vendeuses et acheteuses sur les marchés amont de l’approvisionnement en matelas et sommiers haut de gamme, tandis que la cible est uniquement présente en tant qu’acheteuse.

2. MARCHÉS AVAL DE LA DISTRIBUTION DE PRODUITS DE LITERIE

11. L’Autorité de la concurrence (ci-après « l’Autorité ») a récemment identifié un marché de la distribution de produits de literie (matelas et sommiers) segmenté selon la gamme de prix8.

12. Elle a également considéré que les ventes en ligne de produits de literie exerçaient une pression concurrentielle importante sur les ventes en magasin et que ces deux canaux de distribution appartenaient à un même marché9.

13. Elle a, par ailleurs, relevé que les produits de literie sont distribués par différentes catégories d’acteurs. Ils sont essentiellement proposés par des grandes surfaces spécialisées d’ameublement (par exemple Ikea ou But), des enseignes généralistes (par exemple Habitat ou Maisons du Monde) et des enseignes spécialisées (par exemple, concernant la literie, les enseignes des parties France Literie et Compagnie du lit)10 qui doivent être pris en compte dans l’analyse concurrentielle dès lors qu’elles proposent des produits de la même gamme de prix.

14. L’instruction menée dans le cadre de la présente affaire confirme ces conclusions. Les éléments recueillis au cours de l’instruction auprès des parties et des opérateurs interrogés dans le cadre du test de marché montrent par ailleurs que les parties ont un positionnement orienté vers le haut de gamme.

15. L’analyse concurrentielle sera ainsi menée sur le marché de la distribution de produits de literie haut de gamme.

B. MARCHÉS GÉOGRAPHIQUES

1. MARCHÉS AMONT DE L’APPROVISIONNEMENT EN PRODUITS DE LITERIE

16. L’Autorité considère que les marchés de l’approvisionnement en produits de literie revêtent une dimension nationale en raison de spécificités nationales concernant ces produits11.

17. Dans le cadre de la présente décision, il n’y a pas lieu de remettre en cause cette délimitation. L’analyse concurrentielle sera ainsi menée au niveau national.

2. MARCHÉS AVAL DE LA DISTRIBUTION DE PRODUITS DE LITERIE

18. Les marchés de la distribution font généralement l’objet d’une double analyse à la fois au niveau national et au niveau local12.

a) Analyse au niveau national

19. D’importants paramètres de la concurrence peuvent être évalués au niveau national, notamment lorsque les prix sont dans une large mesure déterminés à ce niveau par des têtes de réseaux ne laissant qu’une faible marge de manœuvre tarifaire aux gérants de magasins. De même, certaines décisions stratégiques non-tarifaires peuvent être centralisées comme, par exemple, la structure des assortiments, les services après-vente, les contrôles de qualité, les campagnes de publicité, les politiques de fidélisation de la clientèle (par le biais, par exemple, de cartes de fidélité), les actions de promotion ou de lancement de nouveaux produits, ou encore la politique d’implantation des magasins.

20. Dans ces conditions, les positions des différents acteurs au niveau national ainsi que les caractéristiques des marchés de produits concernés doivent être prises en compte, afin d’éclairer l’analyse des effets de l’opération sur le marché concerné.

b) Analyse au niveau local

21. La pratique décisionnelle considère que la dimension locale des marchés de la distribution varie en fonction du type de produits concernés et de l’attractivité des magasins.

22. S’agissant de la distribution des produits d’ameublement, l’Autorité a récemment estimé que le consommateur était prêt à réaliser un trajet en voiture d’une durée de 45 minutes pour se rendre dans un magasin et comparer les produits et les prix d’une enseigne à l’autre13.

23. Les éléments recueillis au cours de l’instruction auprès des parties et des opérateurs interrogés dans le cadre du test de marché confirment qu’il est pertinent de retenir une zone de chalandise de 45 minutes en voiture autour des points de vente de la cible.

24. L’analyse concurrentielle sera ainsi menée tant au niveau national que sur des zones de 45 minutes en voiture autour des points de vente cible, s’agissant des marchés de la distribution de produits de literie haut de gamme.

III. Analyse concurrentielle

A. ANALYSE DE L’AUTONOMIE COMMERCIALE DES FRANCHISÉS

25. Il résulte de la pratique décisionnelle de l’Autorité14 et de la jurisprudence du Conseil d’État15 que le pouvoir de marché d’un distributeur s’apprécie en tenant compte des magasins détenus en propre et de ceux exploités en réseau, quel que soit le statut juridique de ces derniers, dès lors que leur politique commerciale n’est pas suffisamment autonome par rapport à la tête de réseau.

26. En effet, l’autonomie commerciale des membres d’un réseau de distribution s’apprécie à l’aune de plusieurs critères dégagés par l’Autorité et le Conseil d’État, parmi lesquels : (i) la possibilité pour la tête de réseau de fixer des prix maximum à ses adhérents impactant leur liberté de fixer leurs prix de manière indépendante, (ii) les obligations d’approvisionnement des adhérents auprès du groupement pour une part importante de leurs achats, (iii) l’obligation de respecter des clauses de préemption, de substitution et de préférence au profit du groupement en cas de cession de leur magasin en dehors du périmètre familial, (iv) l’obligation de participer à un certain nombre d’opérations promotionnelles par an, durant lesquelles les adhérents doivent mettre en vente les produits au prix indiqué sur les documents publicitaires, (v) l’obligation de référencer plus de 50 % des lignes de produits de la tête de réseau, (vi) l’interdiction de modifier un point de vente sans l’autorisation du franchiseur ou (vii) la durée plus ou moins longue des contrats.

27. En l’espèce, s’agissant de l’acquéreur, le groupe Finadorm a développé son activité de distribution de literie via le réseau « France Literie » avec 94 magasins situés en France métropolitaine. Le groupe Finadorm a conclu des contrats de concession de licence de marque avec ses concessionnaires. Ces contrats comportent des dispositions susceptibles de restreindre l’autonomie commerciale des franchisés en ce qu’ils leur imposent, par exemple, d’« exposer et […] proposer à la vente au moins 80 % de produits référencés par le concédant dans le cadre du réseau, y compris la propre gamme de literie conçue et élaborée à titre exclusif pour le compte du concédant. »16. De plus, ces contrats imposent au concessionnaire de réaliser un chiffre d’affaires semestriel minimum17.

28. S’agissant de la cible, le groupe CDL a également développé un réseau de […] franchisés. Les contrats de franchise comportent des dispositions susceptibles de restreindre l’autonomie commerciale de ces franchisés en ce qu’ils imposent, par exemple, d’« effectuer au moins |90-100] % de leurs achats dans la Collection Exclusive Annuelle proposée par le Franchiseur »18. Par ailleurs, ces contrats prévoient une clause de préemption au profit du franchiseur dans l’hypothèse où l’entreprise franchisée aurait un projet de cession totale ou partielle19.

29. En conséquence, il ressort des éléments ci-dessus que les magasins détenus par les concessionnaires de l’acquéreur et par les franchisés du groupe cible ne sont pas autonomes commercialement de leur tête de réseau. Ces points de vente seront donc pris en compte pour apprécier le pouvoir de marché de la nouvelle entité.

B. ANALYSE DES EFFETS HORIZONTAUX

1. MARCHÉS AMONT DE L’APPROVISIONNEMENT EN PRODUITS DE LITERIE

30. Les parties sont simultanément actives sur les marchés amont de l’approvisionnement en produits de literie en tant qu’acheteuses.

31. Sur ces marchés, la partie estime que la part de marché cumulée de la nouvelle entité restera très inférieure à 25 %, quelle que soit la segmentation envisagée20.

32. Par conséquent, tout risque d’atteinte à la concurrence par le biais de la création ou du renforcement d’une puissance d’achat de la nouvelle entité sur les marchés amont de l’approvisionnement en produits de literie peut être écarté.

2. MARCHÉS AVAL DE LA DISTRIBUTION DE PRODUITS DE LITERIE

a) Inclusion des ventes en ligne

33. Comme indiqué dans la décision n° 22-DCC-78 précitée21, les ventes en ligne de produits d’ameublement exercent une véritable pression concurrentielle sur les ventes en magasins physiques et appartiennent ainsi au même marché.

34. S’agissant du niveau des ventes en ligne de produits d’ameublement des acteurs tout en ligne, cette même décision a retenu qu’ils pourraient représenter une part pouvant aller jusqu’à 10 % des ventes de chaque catégorie de meubles dans les deux à trois prochaines années22. L’instruction a confirmé la pertinence d’un tel taux de pénétration s’agissant des produits de literie haut de gamme.

35. S’agissant du niveau des ventes en ligne retenu pour les acteurs détenant des points de vente physiques distribuant des produits de literie haut de gamme, les résultats du test de marché montrent qu’en moyenne ces derniers réalisent 5 % de leurs ventes en ligne.

36. En conséquence, les ventes en ligne représentent 15 % des ventes de produits de literie haut de gamme en France. Ce niveau se répartit entre celles réalisées par les acteurs tout en ligne, estimées à 10 %, et celles réalisées par les enseignes détenant des points de vente physiques, estimées à 5 %.

37. Les parts de marché sur le marché aval de la distribution de produits de literie ont été calculées conformément à la méthodologie décrite au paragraphe 841 des lignes directrices de l’Autorité de la concurrence relatives au contrôle des concentrations concernant l’inclusion des ventes en ligne au niveau local : « Lorsque l’Autorité considère que les ventes en magasin et les ventes en ligne appartiennent au même marché, les parts de marché des opérateurs disposant de magasins effectuant des ventes en ligne sont calculées en prenant en compte les ventes en magasin et les ventes sur internet. Dans le cadre des trois précédents précités, l’Autorité a attribué à chaque opérateur effectuant des ventes en ligne un chiffre d’affaires des ventes en ligne au prorata de ses parts de marché en vente en ligne au niveau national, y compris pour les acteurs spécialisés dans la vente en ligne. Cette méthodologie repose sur l’hypothèse selon laquelle la pression concurrentielle exercée par les ventes en ligne est homogène dans l’ensemble des zones de chalandise concernées ».

b) Analyse des effets horizontaux

Analyse nationale

38. Sur le marché aval de la distribution de produits de literie haut de gamme, la part de marché de la nouvelle entité à l’issue de l’opération s’élèvera à [20-30] % ([10-20] % pour la Compagnie du lit et [10-20] % pour France Literie).

39. La nouvelle entité fera face à la concurrence d’autres acteurs nationaux tels que Maison de la Literie et Grand Litier, dont les parts de marché respectives s’élèvent à [30-40] % et [20- 30] %.

40. En conséquence, l’opération n’est pas de nature à porter atteinte à la concurrence sur le marché national de la distribution de produits de literie haut de gamme.

Analyse des zones locales

41. L’opération entraîne des chevauchements entre les activités des parties dans 82 zones.

42. Afin d’apprécier si une opération de concentration entre deux distributeurs est susceptible de réduire significativement la concurrence sur un marché local, les lignes directrices de l’Autorité indiquent que deux critères peuvent être examinés : (i) les parts de marché de la nouvelle entité et (ii) le degré de concentration du marché23. Ces deux critères sont appréciés au cas par cas par l’Autorité en fonction des caractéristiques et de la structure concurrentielle des marchés analysés.

43. La pratique décisionnelle en matière de distribution retient généralement, et conformément aux lignes directrices de l’Autorité24, un seuil de 25 % de parts de marché cumulées en deçà duquel l’absence de problème de concurrence peut être présumée. Lorsque la part de marché est comprise entre 25 % et 50 %, l’Autorité procède à une analyse de la structure concurrentielle locale. Au-delà de 50 % de parts de marché cumulées, l’Autorité présume l’existence d’un pouvoir de marché et exclut un problème de concurrence en cas de présence dans la zone concernée d’alternatives crédibles et suffisantes à la nouvelle entité25.

44. En l’absence de données suffisamment précises concernant les ventes en ligne réalisées par ses concurrents, la partie notifiante a, dans un premier temps transmis, les parts de marché des parties sur un marché limité aux ventes en magasins physiques en prenant en compte uniquement les opérateurs de dimension nationale.

45. Il en ressort que, dans neuf zones, la part de marché de la nouvelle entité sera inférieure à 25 % à l’issue de l’opération, ce qui permet d’écarter tout risque d’atteinte à la concurrence.

46. Par ailleurs, dans 64 zones, la part de marché de la nouvelle entité sera comprise entre 25 % et 50 % à l’issue de l’opération. Dans chacune de ces zones, la nouvelle entité fera face à la concurrence d’au moins deux proches concurrents haut de gamme de dimension nationale26, ce qui permet également d’écarter tout risque d’atteinte à la concurrence.

47. Enfin, dans neuf zones, soit les zones de Barentin (76), Chelles (77), Cherbourg-Octeville (50), La Chapelle-Saint-Aubin (72), La Mézière (35), Pornic (44), Puilboreau (17), Saint-Lô (50) et Vitré (35), la part de marché de la nouvelle entité sera supérieure à 50 % sur un marché limité aux ventes en magasins physiques. Toutefois, pour l’ensemble de ces zones, les parts de marché ont été recalculées en intégrant d’une part les ventes en ligne, d’autre part les concurrents dépendant tous d’opérateurs de dimension nationale. A la suite de ce retraitement, il apparaît que dans sept zones, la part de marché de la nouvelle entité sera inférieure à 50 % et que cette dernière fera face à la pression concurrentielle exercée par au moins deux proches concurrents de dimension nationale, ce qui permet d’écarter tout risque d’atteinte à la concurrence.

48. La part de marché de la nouvelle entité restera en revanche supérieure à 50 % dans deux zones : celle de Cherbourg-Octeville (50) et celle de Saint-Lô (50).

49. Sur la zone de Saint-Lô (50), la part de marché de la nouvelle entité sera de [60-70] % avec un incrément de [20-30] points. La nouvelle entité sera toutefois confrontée à la concurrence de deux concurrents haut de gamme de dimension nationale, sous enseigne « Mobilier de France » et « Grand Litier », ce dernier étant spécialisé dans la distribution de produits de literie haut de gamme, détenant respectivement des parts de marché de [10-20] % et de [20- 30] %. Il subsistera ainsi dans cette zone deux concurrents crédibles, proposant une véritable offre alternative à celle de la nouvelle entité.

50. L’opération n’est donc pas susceptible de porter atteinte à la concurrence dans la zone de Saint-Lô.

51. Sur la zone de Cherbourg-Octeville (50), la part de marché de la nouvelle entité sera de [90- 100] % avec un incrément de [40-50] points, les parties étant les deux seuls opérateurs nationaux présents dans la zone. Il ressort de l’instruction qu’il existe dans cette zone un opérateur local proposant des produits similaires à ceux vendus par les parties, sous enseigne « Gimaflex ». Toutefois, l’inclusion de cet opérateur ne permet qu’une diminution très limitée des parts de marché de la nouvelle entité (passage de [90-100] % à [80-90] %).

52. En raison de sa très forte position dans la zone et de l’absence d’une offre autre suffisante dans la zone, la nouvelle entité pourrait dégrader les conditions de son offre dans la zone de Cherbourg-Octeville.

53. Compte tenu de l’ensemble de ces éléments, l’opération est susceptible de porter atteinte à la concurrence sur la zone de Cherbourg-Octeville.

54. Afin de remédier au risque anticoncurrentiel identifié, la partie notifiante a déposé des engagements, analysés en section IV de la présente décision.

C. ANALYSE DES EFFETS VERTICAUX

55. Une concentration verticale peut restreindre la concurrence en rendant plus difficile l’accès aux marchés sur lesquels la nouvelle entité sera active, voire en évinçant potentiellement les concurrents ou en les pénalisant par une augmentation de leurs coûts. Ce verrouillage peut viser les marchés aval, lorsque l’entreprise intégrée refuse de vendre un intrant à ses concurrents en aval, ou les marchés amont, lorsque la branche aval de l’entreprise intégrée refuse d’acheter les produits des fabricants actifs en amont et réduit ainsi leurs débouchés commerciaux.

56. Cependant, la pratique décisionnelle considère en principe qu’un risque d’effet vertical peut être écarté dès lors que la part de marché de l’entreprise issue de l’opération sur les marchés concernés ne dépasse pas 30 %27.

57. En l’espèce, l’acquéreur, via France Literie, est actif, en tant qu’offreur, sur les marchés de l’approvisionnement en produits de literie qui se situent à l’amont du marché de la distribution de produits de literie sur lesquels les parties sont simultanément actives.

58. À l’amont, l’acquéreur pourrait décider de ne plus approvisionner en produits de literie des concurrents de la nouvelle entité (verrouillage des intrants). À l’aval, la nouvelle entité pourrait décider de ne plus s’adresser, post opération, aux concurrents de Finadorm pour ses achats de produits de literie (verrouillage de clientèle).

59. Toutefois, sans qu’il soit besoin d’examiner plus avant la capacité et les incitations des parties à mettre en œuvre de telles stratégies de verrouillage, tout risque d’atteinte à la concurrence par le biais d’effets verticaux peut être écarté, dans la mesure où, selon les estimations de la partie notifiante, les parts de marché de Finadorm n’excèdent pas 5 % quelle que soit la segmentation retenue sur les marchés amont de l’approvisionnement de produits de literie en France et où les parts de marché de la nouvelle entité sont inférieures à 30 % sur le marché aval de la distribution de produits de literie haut de gamme au niveau national.

IV. Les engagements

60. Afin de remédier au risque d’atteinte à la concurrence identifié sur le marché de la distribution de produits de literie haut de gamme sur la zone de Cherbourg-Octeville (50), la partie notifiante a déposé une proposition d’engagements dont le texte, joint en annexe, fait partie intégrante de la présente décision.

A. LES ENGAGEMENTS PROPOSÉS

61. La première version de la proposition d’engagements, datée du 7 juillet 2022, a fait l’objet de discussions avec les services d’instruction de l’Autorité et a donné lieu à des modifications. La version finale de ces engagements, présentée ci-dessous, a été déposée le 4 août 2022.

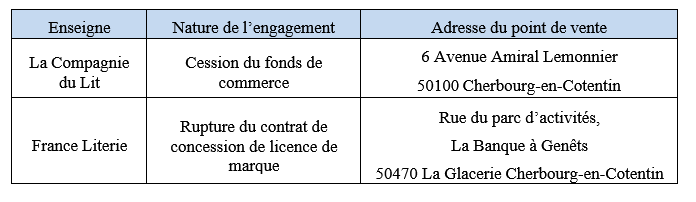

62. Afin de répondre aux préoccupations de concurrence identifiées à Cherbourg-Octeville (50), le groupe Finadorm s’est engagé à céder à un acquéreur le fonds de commerce sous enseigne « La Compagnie du Lit » détenu par la société Sodipram, ou à résilier le contrat de concession de licence de marque conclu par France Literie avec la société Infiny Home, exploitant l’enseigne « France Literie ». Dans l’hypothèse de la résiliation du contrat de concession de marque, Finadorm s’engage également à rechercher, pour la société exploitante initiale, un acteur susceptible de conclure un nouveau contrat de franchise avec la société exploitante initiale et actif dans le secteur de la distribution de produits de literie haut de gamme.

63. Pendant une durée de […] ans, le groupe Finadorm s’engage à ne pas acquérir le magasin cédé, ni acquérir sur lui une influence directe ou indirecte ainsi qu’à ne pas conclure un nouveau contrat de concession de licence de marque exploitant l’enseigne « France Literie » dans la zone de Cherbourg-Octeville (50).

64. L’acquéreur ou le contractant devra être indépendant juridiquement et commercialement de la partie notifiante et sans aucun lien capitalistique, direct ou indirect, avec elle. Il devra posséder les ressources financières et les compétences pour pouvoir préserver et développer de manière viable la capacité de l’activité cédée à animer la concurrence sur les marchés concernés.

65. Finadorm s’engage enfin à nommer un mandataire indépendant qui aura pour mission de s’assurer de la bonne exécution par Finadorm de l’ensemble de ses obligations, en particulier s’agissant des conditions du processus de cession et de la recherche de réseaux de franchiseurs alternatifs, et du maintien de la viabilité des actifs cédés.

B. APPRÉCIATION DES ENGAGEMENTS PROPOSÉS

1. SUR LES PRINCIPES DEVANT GUIDER L’APPRÉCIATION DES ENGAGEMENTS PROPOSÉS

66. S’agissant d’une concentration horizontale, l’Autorité recherche en priorité des mesures correctives structurelles, qui visent à garantir des structures de marché compétitives par des cessions d’activités à un acquéreur approprié, susceptible d’exercer une concurrence réelle, ou l’élimination de liens capitalistiques entre des concurrents28.

67. L’Autorité veille à ce que ces engagements répondent à plusieurs critères :

- ils doivent être efficaces, c’est-à-dire qu’ils doivent permettre efficacement de remédier aux atteintes à la concurrence identifiées ;

- leur mise en œuvre ne doit pas soulever de doute, ce qui implique qu’ils soient rédigés de manière précise, sans ambigüité, et que les modalités opérationnelles pour les réaliser soient suffisamment détaillées ;

- leur mise en œuvre doit être rapide, la concurrence n’étant pas préservée tant qu’ils ne sont pas réalisés ;

- ils doivent être contrôlables29.

68. En l’espèce, les engagements proposés ont pour objet de supprimer tout chevauchement d’activité dans la zone où un risque d’atteinte à la concurrence a été identifié.

69. En outre, l’efficacité des remèdes dépend de la cession des actifs concernés à un acquéreur approprié. Pour rétablir des conditions de concurrence suffisantes, le repreneur devra être capable de concurrencer la nouvelle entité de manière effective sur les marchés concernés.

70. Cela suppose que le repreneur présente toutes les garanties de viabilité et d’indépendance, tant juridiques que commerciales, vis-à-vis de Finadorm. Il devra donc être un acteur de la distribution de produits de literie haut de gamme, à la fois indépendant du groupe Finadorm et de la société Sodipram, et capable d’assurer l’exploitation pérenne des actifs cédés.

71. Enfin, l’acquisition de l’actif concerné ne doit pas être susceptible de créer de nouvelles atteintes à la concurrence sur la zone concernée, en renforçant la position du seul concurrent déjà implanté.

2. SUR LE CARACTÈRE APPROPRIÉ DES ENGAGEMENTS PROPOSÉS

72. Les engagements proposés par la partie notifiante consistent soit dans la cession du fonds de commerce sous enseigne « Compagnie du Lit », soit dans la résiliation du contrat de concession de licence de marque conclu par France Literie dans la zone de chalandise de Cherbourg-Octeville (50).

73. Les points de vente concernés par les engagements sont les suivants :

74. Dans leur principe, de tels engagements sont adéquats, en ce qu’ils délient les actifs concernés de tout lien vis-à-vis de la nouvelle entité, en permettant à des enseignes concurrentes soit d’acquérir le fonds de commerce sous enseigne « Compagnie du Lit », soit de conclure un contrat de distribution des produits de l’enseigne France Literie. Cette cession ou résiliation du contrat de concession de licence de marque doit en toute hypothèse intervenir dans un délai suffisamment rapide pour rétablir une concurrence suffisante sur le marché concerné. Tel est le cas en l’espèce, la partie notifiante s’engageant à la cession de l’actif concerné ou à ce qu’il soit mis un terme au contrat de concession de marque dans un délai de douze mois.

75. Ainsi, dans la zone de Cherbourg-Octeville (50), les engagements supprimeront le chevauchement d’activité entre les parties.

76. Pour ce qui est de la mise en œuvre des engagements, Finadorm proposera à l’Autorité la nomination d’un mandataire, dit « mandataire de contrôle », qui aura pour mission de veiller au respect des obligations résultant de la présente décision.

77. Il devra notamment s’assurer de la préservation de la viabilité économique, de la valeur marchande et de la compétitivité des magasins à céder. Il devra également examiner et évaluer les acquéreurs potentiels ainsi que l’état d’avancement des engagements.

78. Par ailleurs, si Finadorm ne trouve pas de repreneur dans un délai de […] mois, un mandataire, dit « mandataire de cession » (qui pourra être le cas échéant le mandataire de contrôle) sera chargé d’en trouver un et de négocier avec lui, pour le compte du groupe Finadorm, les conditions de la cession de l’actif concerné ou de la signature d’un nouveau contrat de franchise, ce qui renforce la crédibilité des engagements souscrits par la partie notifiante.

79. En conséquence, l’Autorité considère que les engagements proposés par la partie notifiante sont suffisants pour éliminer les atteintes à la concurrence résultant de l’opération.

DÉCISION

Article unique : L’opération notifiée sous le numéro 21-307 est autorisée sous réserve des engagements décrits aux paragraphes 60 à 79 ci-dessus et annexés à la présente décision.

NOTES :

NOTES :

1 Ce résumé a un caractère strictement informatif. Seuls font foi les motifs de la décision numérotés ci-après.

2 Ce réseau est organisé par la conclusion de contrats de concession de licence de la marque « France Literie ».

3 L’opération aura lieu en plusieurs étapes. Dans un premier temps, la société Newco, détenue à plus de 50 % par la société Finadorm, acquerra 100 % des titres de la société CDL Holding. Dans un deuxième emps, la famille Le Hodey et la société Merida, détenteurs de 96 % du capital de la cible avant l’opération, réinvestiront au capital de la Newco. Cette prise de participation minoritaire ne leur conférera toutefois aucun droit de véto sur les décisions stratégiques de Newco et donc aucun contrôle sur Newco. Enfin, la société Finadorm acquerra la participation détenue par la famille Le Hodey et la société Merida au plus tard le 31 mai 2025.

4 Voir notamment la décision de l’Autorité n°22-DCC-78 relative à la prise de contrôle par Mobilux de l’activité de Conforama en France, point 7.

5 Décision n°22-DCC-78 précitée et lettres du ministre de l’économie, des finances et de l’industrie C2006-118 du 28 novembre 2006, au conseil de la société Cauval Industries, relative à une concentration dans le secteur de la fabrication de matelas et sommiers et en date du 13 septembre 2001 au conseil des sociétés Recticel et Pikolin relative à une concentration dans le secteur de la literie.

6 Lettres susvisées du ministre de l’économie, des finances et de l’industrie.

7 Décision de la Commission européenne M.9609 Mann Mobilia / Tessner Holding / Tejo / Roller du 30 novembre 2020.

8 Décision n°22-DCC-78 précitée.

9 Décision n°22-DCC-78 précitée.

10 Voir la décision n°22-DCC-78 précitée.

11 Voir la décision n°22-DCC-78 précitée.

12 Voir notamment la décision n°22-DCC-78 précitée.

13 Décision n°22-DCC-78 précitée.

14 Voir notamment les décisions de l’Autorité de la concurrence n° 14-DCC-71 du 4 juin 2014 relative à la prise de contrôle exclusif du groupe Nocibé par Advent International Corporation, n° 10-DCC-01 du 12 janvier 2010 relative à la prise de contrôle exclusif par Mr Bricolage de la société Passerelle, n° 14-DCC-173 du 21 novembre 2014 relative à la prise contrôle exclusif de la société Dia France SAS par la société Carrefour France SAS.

15 Voir également la décision du Conseil d’État, 3ème et 8ème sous-sections réunies, du 23 décembre 2010, 337533, Société Monsieur Bricolage.

16 Article 6.1 du contrat de concession de licence de marque de France Literie.

17 Ibid.

18 [Confidentiel].

19 [Confidentiel].

20 [0-5] % pour l’acquéreur et [5-10] % pour la cible.

21 Voir décision n°22-DCC-78 précitée, paragraphes 48 et 49.

22 Voir décision n°22-DCC-78 précitée, paragraphes 195 et 196.

23 Lignes directrices de l’Autorité de la concurrence relatives au contrôle des concentrations, paragraphe 565.

24 Lignes directrices de l’Autorité de la concurrence, paragraphe 624. 25 Lignes directrices de l’Autorité de la concurrence, paragraphe 622. 26 Lignes directrices de l’Autorité de la concurrence, paragraphe 630.

27 Lignes directrices de l’Autorité de la concurrence relatives au contrôle des concentrations, point 678.

28 Lignes directrices de l’Autorité de la concurrence relatives au contrôle des concentrations, point 414.

29 Lignes directrices de l’Autorité de la concurrence relatives au contrôle des concentrations, point 354.