CSA, 22 février 2017, n° 2017-04

CONSEIL SUPÉRIEUR DE L'AUDIOVISUEL (DEVENU L'ARCOM)

Avis

à l’Autorité de la concurrence relatif à la reconduction de tout ou partie des injonctions imposées à Vivendi SA et Groupe Canal Plus dans le cadre de la décision n° 12-DCC-100 du 23 juillet 2012 de l’Autorité de la concurrence

COMPOSITION DE LA JURIDICTION

Président :

M. Schrameck

Vu la loi n° 86-1067 du 30 septembre 1986 modifiée relative à la liberté de communication ;

Vu la décision du ministre de l’économie, des finances et de l’industrie du 30 août 2006, autorisant l’acquisition de TPS et CanalSatellite par Vivendi Universal et Groupe Canal Plus sous réserve de l’ensemble des engagements pris par ces sociétés le 24 août 2006, ensemble l’avis n° 06-A-13 émis sur l’opération par le Conseil de la concurrence le 13 juillet 2006 ;

Vu la décision de l’Autorité de la concurrence n° 11-D-12 du 20 septembre 2011 relative au respect des engagements figurant dans la décision autorisant l’acquisition de TPS et CanalSatellite par Vivendi Universal et Groupe Canal Plus ;

Vu la décision n° 12-DCC-100 du 23 juillet 2012 de l’Autorité de la concurrence relative à la prise de contrôle exclusif de TPS et CanalSatellite par Vivendi et Groupe Canal Plus ;

Vu le courrier du 20 septembre 2016 de l’Autorité de la concurrence invitant le Conseil supérieur de l’audiovisuel à formuler ses observations sur l’opportunité de reconduire tout ou partie des injonctions imposées à Vivendi SA et Groupe Canal Plus ;

Vu la demande d’informations envoyée au groupe Canal Plus le 19 octobre 2016 ; Vu les demandes d’informations envoyées […]1234;

Vu la réponse du groupe Canal Plus du 18 novembre 2016 à la demande d’informations du Conseil supérieur de l’audiovisuel ;

Vu la réponse complémentaire du groupe Canal Plus du 14 décembre 2016 à la demande d’informations du Conseil supérieur de l’audiovisuel ;

Vu les réponses complémentaires du groupe Canal Plus du 23 décembre 2016 et du 6 janvier 2017 à la demande d’informations du Conseil supérieur de l’audiovisuel ;

Vu les autres pièces du dossier ;

Après en avoir délibéré le 22 février 2017 ;

Introduction

Par lettre du 30 août 2006, le ministre de l’économie a autorisé, après avis du Conseil de la concurrence, le regroupement des activités de télévision payante TPS et du groupe Canal Plus (ci-après GCP), sous réserve de la mise en œuvre d’engagements de la part de GCP et du groupe Vivendi.

Par décision du 20 septembre 2011, l’Autorité de la concurrence (ci-après l’Autorité ou l’ADLC) a constaté l’inexécution par GCP et le groupe Vivendi de dix des cinquante-neuf engagements souscrits en 2006, relatifs notamment à la mise à disposition de chaînes auprès des distributeurs tiers, à la garantie du maintien de la qualité de celles-ci et aux conditions de distribution des chaînes indépendantes. L’Autorité a relevé que les engagements inexécutés étaient déterminants et se trouvaient au cœur du dispositif mis en place en 2006, retirant en conséquence l’autorisation de concentration délivrée en 2006.

Le 24 octobre 2011, GCP et le groupe Vivendi ont à nouveau notifié l’opération à l’Autorité de la concurrence. Par décision n° 12-DCC-100 du 23 juillet 2012, cette dernière a autorisé la prise de contrôle exclusif de TPS et CanalSatellite par Vivendi et Groupe Canal Plus, sous réserve du respect d’injonctions imposées pour une période de cinq ans à compter de la notification de la décision. Ces injonctions portent sur les droits cinématographiques, la distribution des chaînes thématiques et la vidéo à la demande à l’acte (VàD) ou par abonnement (VàDA). Elles peuvent être renouvelées une fois pour une durée ne pouvant excéder cinq ans.

Conformément à la décision précitée, l’Autorité a lancé en septembre une nouvelle analyse concurrentielle afin d’examiner la pertinence d’une levée totale ou partielle de ces injonctions.

Dans le cadre de cette procédure et en application des dispositions de l’article R. 463-9 du code de commerce, l’Autorité de la concurrence a, le 21 septembre 2016, saisi pour avis le Conseil supérieur de l’audiovisuel sur « l’opportunité de reconduire tout ou partie des injonctions imposées à Vivendi et Groupe Canal Plus ».

À titre liminaire, le Conseil rappelle que le dispositif mis en place par l’Autorité dans sa décision n° 12-DCC-100 du 23 juillet 2012 poursuit trois objectifs principaux :

- en premier lieu, le maintien du système de financement du cinéma français, qui s’est structuré autour d’un acteur à l’intégration verticale forte et d’une chaîne premium qui est le principal contributeur au financement de la création française. Par son dispositif, l’ADLC a souhaité ne pas déstabiliser le modèle économique des chaînes Canal+ qui repose sur un investissement élevé dans les contenus et « qui passe par une maîtrise de la relation entre l’éditeur de la chaîne et l’abonné »5 ;

- en deuxième lieu, la volonté de favoriser la diversité des acteurs du secteur de la télévision payante, afin que puisse émerger une offre certes moins riche que celle de GCP mais également moins onéreuse et plus accessible pour le consommateur. Dans cette perspective, l’ADLC a souhaité permettre l’accès des fournisseurs d’accès à internet (ci- après les FAI) à un marché de gros de chaînes de télévision payantes attractives6 ;

- en dernier lieu, la préservation de l’avenir des marchés concernés, en évitant la préemption par GCP de nouvelles formes de consommation des contenus que représentent la vidéo à la demande ou la télévision connectée, dans la mesure où les modes de consommation non linéaires de services audiovisuels offrent une perspective significative d’évolution concurrentielle du secteur de la télévision payante7.

Le Conseil souscrit à ces objectifs généraux et rappelle également, comme dans son avis n° 2012- 10 du 2 mai 2012, que « Le Conseil poursuit l’objectif de favoriser la diversité et la qualité des offres de services audiovisuels payants. Il souhaite également que ces offres soient commercialisées auprès des abonnés à des prix modérés, tout en garantissant la pérennité du système français de financement de la création ».

Le Conseil considère également que les mesures correctives appliquées au groupe Canal Plus doivent favoriser le développement de la concurrence sur le marché de l’édition de chaînes et sur les marchés de la distribution de services de télévision payante et de services de vidéo à la demande.

Sur les marchés intermédiaires et avals de la télévision payante linéaire, le principal enjeu pour le développement de la concurrence réside selon le Conseil dans la capacité des distributeurs concurrents du groupe Canal Plus à inclure des chaînes attractives dans leurs bouquets de télévision, qu’elles soient indépendantes8 ou contrôlées par le groupe Canal Plus.

S’agissant des chaînes indépendantes, le Conseil souhaite qu’elles puissent continuer de bénéficier de conditions de distribution objectives, raisonnables et non discriminatoires de la part de l’ensemble des distributeurs.

Le Conseil souhaite également que l’offre de chaînes premium monothématiques, qui répond à un modèle différent de celui des chaînes premium généralistes comme les chaînes Canal+, continue de se développer sur le marché français.

Le Conseil rejoint à ce titre la position de l’Autorité, qui avait estimé dans son avis de juillet 2009 sur les exclusivités dans le secteur de la télévision payante que « les consommateurs n’ont que modérément accès aujourd’hui à une offre de télévision payante de qualité et de prix intermédiaires, entre les bouquets non premium (gratuits ou payants) des FAI, constitués de contenus non exclusifs, et les offres premium exclusives haut de gamme de Canal+. Il est souhaitable que de telles offres se développent »9.

En outre, le Conseil veille au développement des services audiovisuels à la demande (VàD et VàDA), en ce qu’ils offrent des potentiels de développement et d’innovation à l’ensemble du secteur audiovisuel.

Enfin, le Conseil souligne que les mesures correctives adoptées doivent être propres à « assurer une concurrence suffisante » ou de « nature à apporter au progrès économique une contribution suffisante pour compenser les atteintes à la concurrence »10, mais qu’elles ne sauraient, dans le même temps « excéder ce qui est nécessaire au rétablissement d’une concurrence suffisante »11.

Au regard des objectifs généraux du Conseil et de ceux poursuivis par les remèdes mis en place par la décision de 2012, le Conseil souhaite apporter à l’Autorité un éclairage sur la position du groupe Canal Plus sur les différents marchés de la télévision payante, sur les évolutions structurantes observées sur ces marchés depuis 2012 ainsi que sur l’opportunité de reconduire tout ou partie des injonctions imposées au groupe Canal Plus dans le cadre de la décision n° 12- DCC-100 du 23 juillet 2012.

En 2012, lors de l’adoption de la nouvelle décision relative à la prise de contrôle exclusif de TPS et CanalSatellite par Vivendi et Groupe Canal Plus, l’Autorité de la concurrence a considéré que la position du groupe Canal Plus sur les marchés amont, intermédiaires et avals de la télévision payante nécessitait de lui imposer un certain nombre d’injonctions.

L’analyse de l’Autorité était fondée sur une photographie du paysage audiovisuel et de l’environnement concurrentiel tels qu’ils apparaissaient en 2012.

Or, le groupe Canal Plus estime que « le secteur audiovisuel a connu des changements radicaux depuis 2012 qui remettent en cause les avantages concurrentiels identifiés alors par l’Autorité et le CSA dans le secteur de la distribution de contenus audiovisuels tant payants que gratuits. Les analyses concurrentielles qui ont prévalu en 2012 puis en 2014 au prononcé des injonctions attachées à la décision n° 12-DCC-100 et à la souscription des engagements attachés à la décision n° 14-DCC-50 ne peuvent plus être réalisées dans les mêmes termes.

Les marchés concernés par les deux décisions sont profondément modifiés dans leur structure et ce, de façon pérenne et irréversible ».

GCP considère que « ces modifications résultent notamment de 3 phénomènes cumulatifs :

(i) l’enrichissement de l’offre de télévision payante ; (ii) l’élargissement de l’offre de télévision gratuite et (iii) l’extraordinaire croissance des contenus délinéarisés » et, qu’en conséquence, « GCP entend demander auprès de l’Autorité la levée totale des injonctions et engagements prononcés respectivement en 2012 et 2014 ».

Le Conseil, dans le cadre du réexamen de ces injonctions, mais aussi plus largement dans le cadre de ses travaux d’analyse économique et prospective du secteur audiovisuel, a identifié plusieurs évolutions intervenues dans le secteur de la télévision payante depuis 2012. Il relève particulièrement l’apparition du groupe Altice/SFR en tant que nouvel acteur intégré issu des télécommunications, le renforcement des FAI dans leur activité de télévision payante et l’apparition et le développement des services non linéaires et de la distribution de contenus en « over-the-top » (OTT)12.

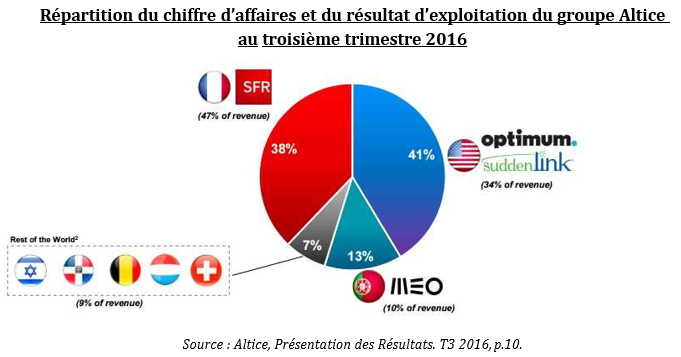

Concernant le groupe Altice/SFR, les médias et, en particulier, la télévision payante, sont au cœur de la stratégie qu’il déploie actuellement en France. Elle vise à contribuer à l’acquisition et à la fidélisation des clients à ses services de communications électroniques auprès desquels il distribue ses offres de contenus propriétaires en exclusivité.

À cet effet, le groupe a notamment acquis les droits de plusieurs manifestations sportives, dont les droits premium du championnat de football anglais de première division, qui sont exploités directement sur les chaînes qu’il édite, SFR Sports 1 et ses déclinaisons. Il a également fait l’acquisition de droits pour une diffusion exclusive […] de films inédits grâce au contrat cadre signé avec le studio NBC Universal, droits qu’il exploitera sur la chaîne à contenus cinéma premium dont il a annoncé le lancement à court terme. De plus, cet opérateur a décidé d’offrir à ses abonnés des chaînes en exclusivité sur ses réseaux, intégrées aux offres qu’il édite lui-même. Outre son statut d’opérateur intégré, Altice/SFR bénéficie enfin, pour ses activités sur les marchés de la télévision payante en France, de son implantation internationale, notamment aux États-Unis, qui peut en particulier participer à renforcer son pouvoir de négociation avec les majors américaines13.

Le Conseil considère que les effets de la stratégie que met actuellement en œuvre Altice/SFR, ainsi que le renforcement de l’activité de télévision payante des FAI, s’inscrivent dans l’analyse générale du marché de la télévision payante développée dans la deuxième partie de cet avis.

En revanche, d’autres évolutions, telles que le développement des services non linéaires et de la distribution en OTT, sont susceptibles d’avoir un effet sur le périmètre retenu par l’Autorité pour caractériser la position de GCP, et appellent dès lors un examen spécifique de la part du Conseil afin notamment de mieux apprécier leurs conséquences sur les marchés de la télévision payante.

En conséquence, la première partie de l’avis sera consacrée aux évolutions possibles du cadre d’analyse adopté en 2012, en particulier le degré de substituabilité entre les services non linéaires et les services de télévision payante. La seconde partie examinera les différentes injonctions et l’opportunité de les reconduire, en tout ou partie.

S’agissant de la partie relative à l’examen des injonctions, le Conseil concentrera son analyse sur les injonctions portant sur les marchés de l’acquisition de droits cinématographiques et sur le marché de l’édition de chaînes de cinéma (injonctions 1 et 2), sur celles relatives à la distribution de chaînes thématiques (injonctions 3, 4, 5 et 6) ainsi que sur celles relatives à l’acquisition de droits pour la vidéo à la demande et la vidéo à la demande par abonnement et l’édition de services correspondants (injonctions 7).

En revanche, le Conseil n’examinera pas les injonctions portant sur les marchés des départements et régions d’Outre-Mer, dans la mesure où Vivendi et GCP se sont engagés, dans le cadre de la décision n° 14-DCC-15 du 10 février 2014, à s’y conformer jusqu’en février 2019. De la même manière, le Conseil n’examinera pas les injonctions relatives aux obligations de séparation juridique et comptable et à la nomination du mandataire qui relèvent de la compétence de l’Autorité de la concurrence et pour lesquelles l’expertise sectorielle du Conseil est limitée.

Enfin, le Conseil souligne que son analyse concurrentielle est réalisée à structure de marché constante. Une modification importante de cette dernière, comme par exemple un rapprochement de nature capitalistique entre les groupes Vivendi/GCP d’une part et le groupe Orange d’autre part, pourrait amener le Conseil à réviser son analyse concurrentielle.

En raison des évolutions à l’œuvre sur l’ensemble des marchés de la télévision payante, le Conseil considère qu’une clause de rendez-vous au terme d’une période de deux ans à compter de la nouvelle décision de l’Autorité est nécessaire. Dans les six mois qui précèdent le terme de cette période de deux ans, l’Autorité serait alors amenée à conduire une nouvelle analyse concurrentielle afin d’examiner l’éventuelle levée totale ou partielle des injonctions qui subsisteraient à l’issue du présent examen.

1 Effets des nouveaux services sur les marchés de la télévision payante

Parmi les évolutions intervenues dans le paysage audiovisuel depuis 2012, le Conseil a isolé deux phénomènes, la distribution dite « over-the-top » (OTT) de services audiovisuels ainsi que le développement de services non linéaires (offres de vidéo à la demande), qu’il juge utile d’analyser afin de vérifier leurs effets et leur degré de concurrence sur le marché de la télévision payante.

En premier lieu, la distribution OTT de contenus ou de services audiovisuels s’est développée comme un nouveau mode de distribution, aux côtés du satellite, du réseau hertzien, du câble ou de l’ADSL. En ce sens, il apparaît utile au Conseil d’examiner dans quelle mesure ce nouveau mode de distribution vient perturber l’analyse traditionnelle du Conseil du marché de la télévision payante.

En second lieu, le Conseil constate un renforcement significatif de l’offre de services non linéaires. Ces services, en particulier les services payants de vidéo à la demande à l’acte et par abonnement, renforcent la pression concurrentielle sur les offres de télévision payante. Le Conseil estime nécessaire de procéder à un nouvel état des lieux du développement des services non linéaires, en particulier des services payants de VàD et de VàDA, afin de pouvoir mesurer leurs effets concurrentiels sur les services de télévision payante.

La progression de l’OTT et le développement des services non linéaires sont au cœur des arguments du groupe Canal Plus, qui considère aujourd’hui que la pression exercée par ce nouveau mode de distribution et par les nouveaux services est telle qu’elle remet en cause la distinction entre le marché de la télévision payante et le marché de la vidéo à la demande. GCP estime que « la différenciation qui existait entre ces divers segments s’efface peu à peu et laisse place à un marché plus large de la consommation de contenus, dans lequel le consommateur plébiscite les offres les plus larges, les plus innovantes et dont l’accès est le plus immédiat »14.

Le Conseil analysera d’abord l’évolution des équipements et des usages observée depuis 2012 afin de mieux appréhender les nouveaux modes de consommation de contenus (1.1), pour ensuite examiner les effets, à court et moyen termes, sur les offres de télévision payante, de la distribution OTT d’une part (1.2) et des services non linéaires d’autre part (1.3). Pour les services non linéaires, cette analyse sera complétée par un examen de leur degré de substituabilité avec les offres de télévision payante (1.4).

1.1 L’évolution des équipements et des usages

L’évolution des équipements et des connexions a modifié en profondeur les usages en favorisant le développement et la consommation de contenus vidéo en ligne15, d’autant plus que l’appétence du public pour les contenus audiovisuels constitue un fort potentiel de captation d’audience pour les acteurs présents sur internet (réseaux sociaux, plateformes de partage de vidéos, sites de e-commerce, sites d’information, etc.), ce qui les incite à développer de nouvelles offres.

Ainsi, cette consommation de contenus vidéo sur internet a fortement augmenté depuis 2012, en particulier sur les sites de partage de vidéos, les réseaux sociaux et les services de streaming (diffusion de flux en continu sans téléchargement). La vidéo représente une part de plus en plus importante du trafic internet : 56 % du trafic internet mondial en 2012, 71 % en 2016 et 82 % en 202016.

Sur les réseaux fixes, les services de streaming audio et vidéo représentent en particulier une proportion très substantielle du trafic internet aux heures de pointe : 42 % de la bande passante utilisée en Europe et 67 % aux États-Unis et au Canada en 2015 (contre respectivement 35 % et 59 % en 2012)17.

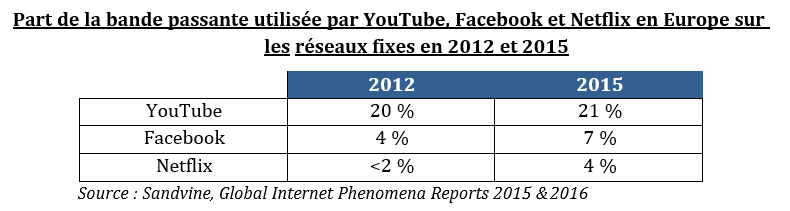

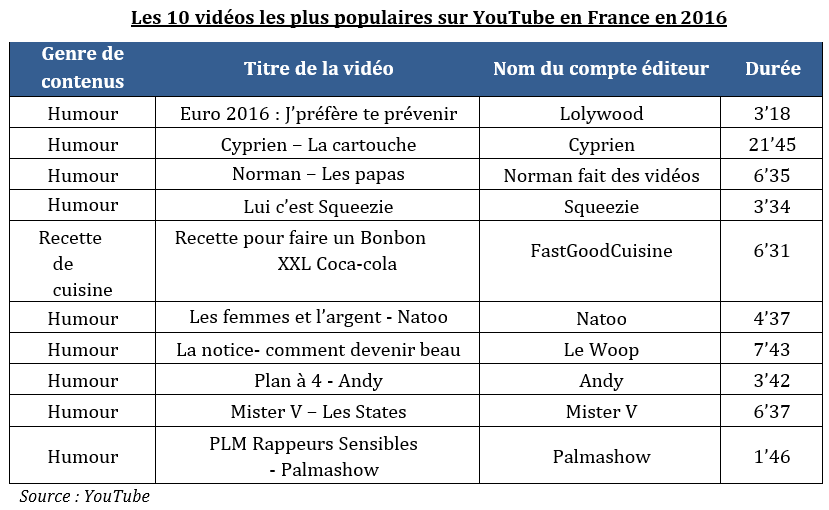

En Europe, en 2015, YouTube est l’acteur le plus important en termes de trafic sur les réseaux fixes (21 % de la bande passante utilisée), loin devant Facebook (7 %) et Netflix (4 %). Ces chiffres sont en hausse par rapport à 2012, comme le montre le tableau ci-dessous.

Sur les réseaux mobiles, en 2015, les services de streaming audio et vidéo représentent en Europe 33 % du trafic aux heures de pointe (dont 20 % pour YouTube), et le réseau social Facebook 16 %.

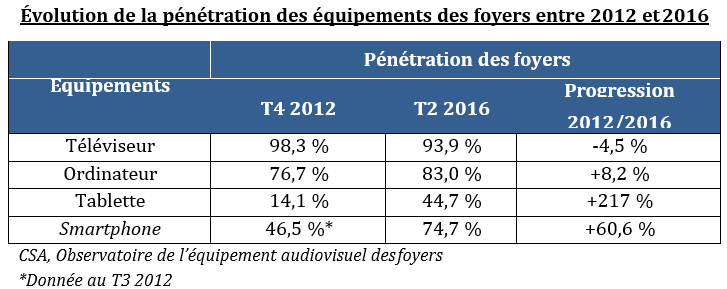

Ces évolutions de la consommation sont favorisées par la multiplication des écrans au sein des foyers18. Si le téléviseur conserve une position centrale, avec un taux de pénétration de 93,9 % au deuxième trimestre 201619, ce taux suit une tendance légèrement baissière depuis 2013. En sens inverse, les taux de pénétration des ordinateurs, des tablettes et des smartphones sont en progression constante.

Cette tendance est principalement portée par les jeunes générations, qui s’équipent de moins en moins en téléviseur au profit d’écrans alternatifs.

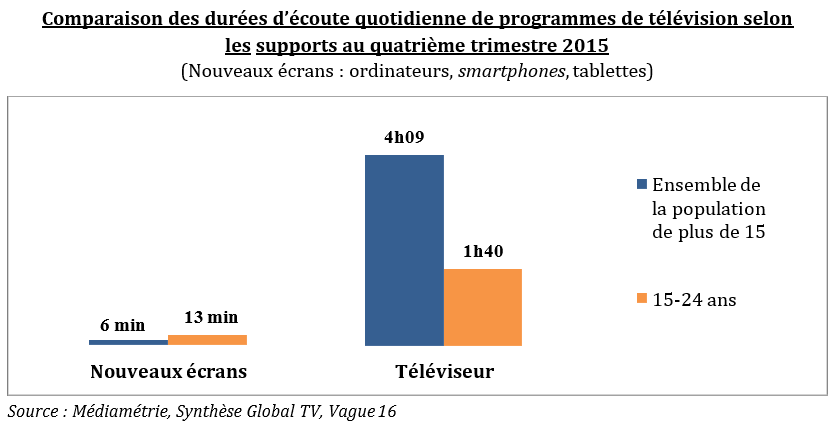

La durée d’écoute individuelle quotidienne de programmes diffusés par les chaînes de télévision reste toutefois encore faible sur les écrans autres que le téléviseur20. Chez les personnes âgées de 15 ans et plus, elle était au dernier trimestre 2015 de 6 minutes en moyenne contre 4h09 en télévision21. La différence reste significative chez les personnes âgées de 15 à 24 ans, bien qu’elle soit moins marquée : leur durée d’écoute est de 1h40 en télévision, contre plus de 13 minutes sur les autres écrans22.

Les évolutions des usages et des équipements ont facilité d’une part le développement des services de médias audiovisuels à la demande, offerts par les éditeurs de chaînes linéaires, et par de nouveaux acteurs. Ils ont accompagné, d’autre part, l’émergence d’un nouveau mode de distribution de contenus audiovisuel, l’OTT.

1.2 Progression de la distribution OTT depuis 2012

L’OTT désigne la distribution de services audiovisuels sur l’internet ouvert, par opposition aux réseaux classiques de diffusion de services de télévision (réseaux gérés par les fournisseurs d’accès à internet, réseau hertzien, câble, etc.). En d’autres termes, les services OTT sont disponibles avec une simple connexion internet, sans passer par un boîtier spécifique (décodeur) comme la box d’un FAI23.

L’OTT constitue un mode supplémentaire de distribution de contenus audiovisuels aux côtés du satellite, du réseau hertzien, du câble ou de l’ADSL.

Les services peuvent être « auto-distribués » en OTT, c’est-à-dire accessibles directement via un site internet sans passer par un distributeur intermédiaire. Cette auto-distribution constitue un avantage pour les éditeurs, qui disposent alors de la relation directe avec l’abonné et perçoivent l’intégralité des recettes (pas de commission prélevée par un intermédiaire).

Ils peuvent également être repris par des distributeurs OTT tels que Molotov, qui donne accès au flux linéaire et au service de rattrapage des chaînes de télévision via son site et son application, la clé HDMI Chromecast de Google et le boîtier Apple TV, qui donnent tous deux accès à des contenus audiovisuels sur le téléviseur à partir d’un appareil connecté.

Les services distribués en OTT peuvent être de plusieurs natures.

Ils peuvent être non linéaires, tantôt gratuits (en particulier disponibles sur les réseaux sociaux et les plateformes de vidéos), tantôt payants (VàD à l’acte et VàDA).

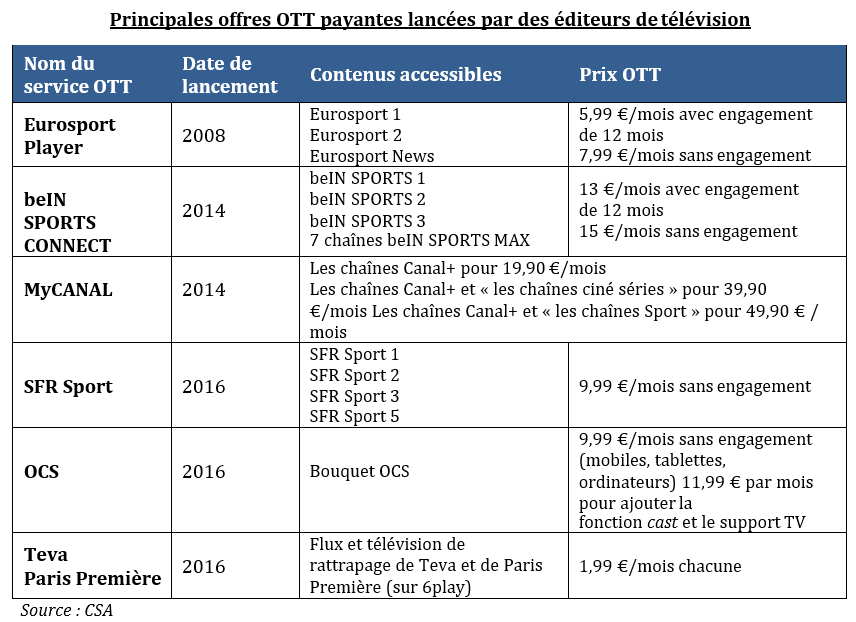

Il peut aussi s’agir du flux linéaire et des services de télévision de rattrapage des éditeurs de services de télévision gratuits ou payants, qui sont disponibles sur internet en complément de leur distribution sur les réseaux gérés des distributeurs. Ainsi, plusieurs éditeurs de chaînes linéaires payantes ont lancé des offres OTT donnant accès à leurs chaînes directement sur internet.

Ces offres OTT représentent pour les éditeurs de télévision un moyen d’élargir leur parc d’abonnés, en touchant des consommateurs qui ne seraient pas susceptibles de s’abonner sur les réseaux traditionnels, notamment les jeunes générations. Ces offres peuvent aussi permettre aux abonnés aux offres distribuées sur les réseaux traditionnels d’accéder à celles-ci sur d’autres supports.

La distribution de services en OTT s’est fortement développée depuis 2012. Toutefois, le Conseil souligne le succès encore mitigé de ce mode de distribution en France, où la pénétration des offres triple play, comprenant une composante audiovisuelle distribuée de manière gérée, est très importante en comparaison d’autres pays, y compris européens : […] % de pénétration en France, contre […] % aux Etats-Unis, […] % en Allemagne et […] % au Royaume-Uni24.

Par exemple, le groupe beIN SPORTS a indiqué, dans sa réponse au questionnaire adressé par le Conseil supérieur de l’audiovisuel dans le cadre de la présente procédure, qu’au 31 décembre 2015, le nombre d’abonnés à son offre OTT représentait […] % de son parc d’abonnés25.

Par ailleurs, alors même qu’elle a lancé son propre service OTT « HBO now » dans plusieurs pays26, la chaîne câblée américaine HBO n’a pas fait ce choix en France et continue de céder ses droits de diffusion aux chaînes de télévision payante OCS.

En tout état de cause, le Conseil considère que le cadre d’analyse adopté en 2012, qui, du point de vue du consommateur final, ne distingue pas les services audiovisuels selon la plateforme de distribution, reste valide27. Par conséquent, le Conseil estime que le développement de la distribution OTT ne modifie pas le cadre d’analyse adopté en 2012.

1.3 Le développement des services audiovisuels non linéaires

Les services non linéaires peuvent être gratuits : c’est le cas des réseaux sociaux et des sites de partage de vidéos ; ou payants, tels que la VàD28 et la VàDA.

1.3.1 Les contenus vidéo disponibles sur les réseaux sociaux et les sites de partage de vidéos

Le Conseil observe que les contenus audiovisuels consommés sur ces plateformes sont principalement des contenus de courte durée, tels que des bandes annonces, des extraits de films et séries, des vidéos d’utilisateurs, des clips musicaux, des reportages et des tutoriels29, dont le format est généralement adapté à une consommation sur smartphones et tablettes.

Les contenus audiovisuels disponibles sur les réseaux sociaux et les plateformes de partage de vidéos ne peuvent être apparentés à ceux présents dans les offres de télévision payante, qui proposent du cinéma, des fictions, du sport, des documentaires, des programmes jeunesse, etc.

Pour cette raison, le Conseil estime qu’il n’est pas utile de prendre en compte ces services dans l’analyse du degré de substituabilité existant entre les contenus non linéaires et les services de télévision payante.

1.3.2 Les services de vidéos à la demande à l’acte (VàD)

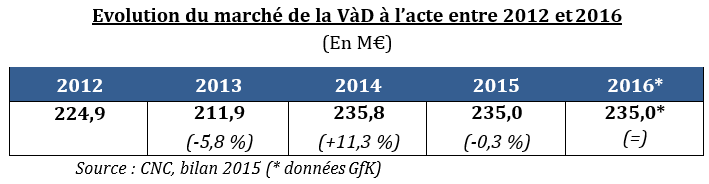

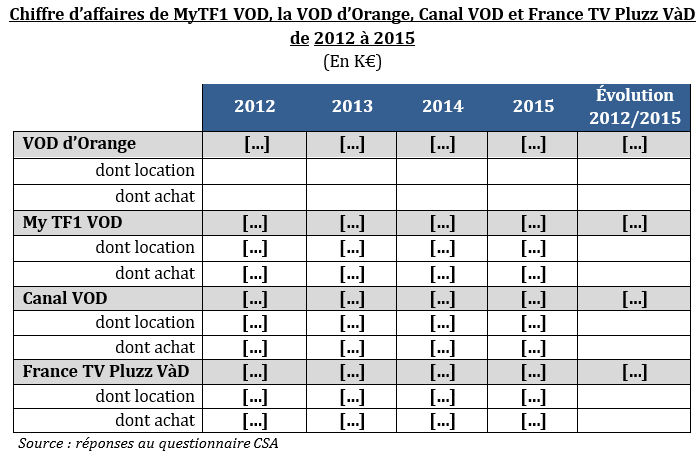

Le marché de la VàD à l’acte (location ou achat) en France atteignait 235 M€ en 2016 :

- la location représentait 167 M€ (-3 % par rapport à 2015), soit 71 % du marché de la VàD à l’acte ;

- l’achat représentait 68 M€ (+15 % par rapport à 2015), soit 29 % du marché30.

Le marché de la VàD à l’acte a progressé de seulement 4,5 % entre 2012 et 2016 et stagne depuis 2014. En tout état de cause, il reste, notamment en valeur, très en-deçà du marché de la télévision payante linéaire : les revenus nets de distribution des offres de second niveau31 atteignaient 3,3 Mds€ en 201532.

En décembre 2016, le site offrelegale.fr édité par la Hadopi recensait 51 services de VàD à l’acte actifs en France33 et le Conseil estimait à 35 le nombre de services de VàD établis en France.

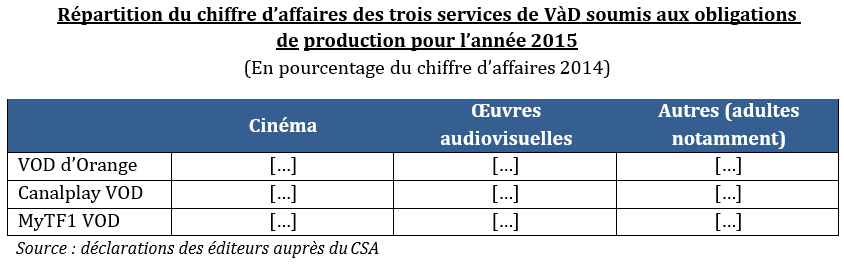

Selon le CNC, en septembre 2016, les six plateformes de VàD les plus fréquemment utilisées étaient MyTF1 VOD, Orange, Canalplay VOD, France TV Pluzz VàD, iTunes et SFR Club Video34.

Le Conseil constate que la pénétration de la VàD à l’acte est encore relativement faible en France : en effet, seules 16,2 % des personnes interrogées déclarent avoir visionné un programme en location entre janvier et septembre 2016, et 6,5 % en achat définitif35. Ce faible taux de pénétration peut trouver plusieurs facteurs d’explication : le prix relativement élevé des offres de VàD par rapport à d’autres types de services audiovisuels ; la multiplicité des offres, qui peut amoindrir leur visibilité, notamment s’agissant des offres de niche ; le piratage.

Compte tenu de la chronologie des médias, les services de VàD proposent des films de cinéma récents dès quatre mois après la sortie en salles qui sont disponibles en télévision payante au plus tôt dix mois après leur sortie en salles.

Selon le CNC, les contenus les plus consommés en VàD à l’acte sont les films de cinéma, très loin devant les séries. Ils représentent ainsi 75 % du chiffre d’affaires de ces services, contre 9 % pour les contenus audiovisuels et 16 % pour les contenus pour adultes36. Ces données sont confirmées par les déclarations faites auprès du CSA par les éditeurs de SMAD soumis aux obligations de production.

Les films français37 représentent 32 % du chiffre d’affaires des films loués en France en 2015, contre 57 % pour les films américains38.

1.3.3 Les services de vidéos à la demande par abonnement (VàDA)

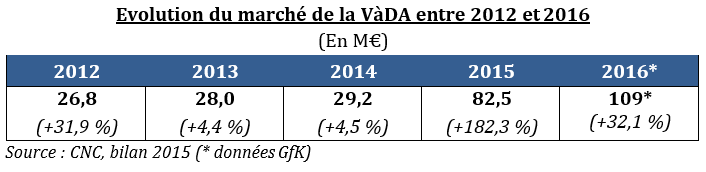

Contrairement au marché de la VàD, le marché de la VàDA s’est largement développé en France depuis 2012. En effet, selon GfK, le marché de la VàDA représentait 109 M€ en 2016, soit environ quatre fois son niveau de 201239.

Une évolution comparable s’observe au niveau européen. L’Observatoire européen de l’audiovisuel précise que l’essentiel de la croissance des services à la demande payants disponibles dans les pays de l’Union européenne provient des services de VàDA, dont les recettes sont passées de 36,9 M€ en 2011 à 1,7 Md€ en 2015, soit un taux de croissance annuel moyen de 161 %40.

Comme le souligne l’Observatoire européen de l’audiovisuel, « l’essor du marché européen de la VàDA a été stimulé par l’entrée de Netflix dans 14 pays de l’Union européenne depuis 2012 et, dans la plupart des pays, par la réaction des opérateurs historiques nationaux, qu’il s’agisse des services de VàDA lancés par des acteurs traditionnels de la télévision payante ou de ceux lancés par des opérateurs de télécommunications »41.

A ce titre, le Conseil souligne que le lancement du service de VàDA d’Amazon en France en décembre 2016 et celui du groupe France Télévisions annoncé pour l’automne 2017 devraient également contribuer au développement de ce marché sur le territoire national, même si leurs perspectives de pénétration du marché français sont difficiles à évaluer à ce stade.

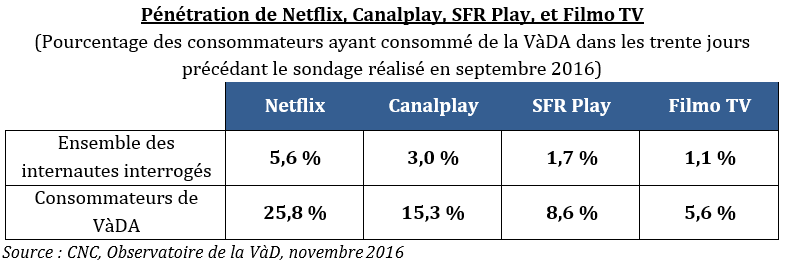

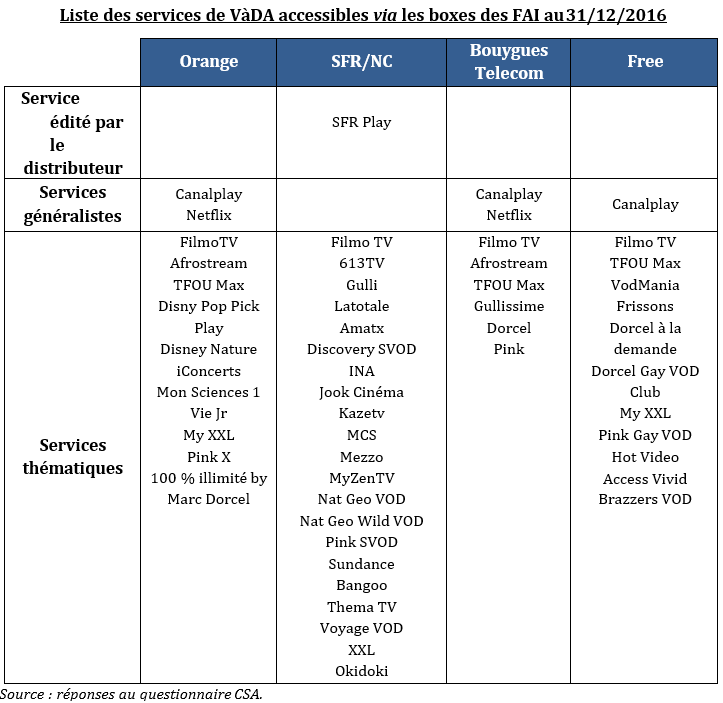

En décembre 2016, le site offrelegale.fr édité par la Hadopi recensait 44 services actifs en France et le Conseil estimait à 42 le nombre de services de VàDA établis en France. Selon un sondage réalisé par le CNC, les services de VàDA les plus utilisés en France en 2016 étaient Netflix, Canalplay, SFR Play et Filmo TV.

Lancé en France en septembre 2014, Netflix compterait entre 700 000 et un million d’abonnés en France en 2016 selon les estimations de différents cabinets d’études42. Canalplay, lancé en 2011, comptait pour sa part […] abonnés au 30 septembre 2016 selon GCP. Selon les dernières déclarations d’Altice/SFR, SFR Play comptait 1,2 million d’abonnés au 31 janvier 201743. Néanmoins, le Conseil souligne que ce chiffre inclut les abonnés SFR qui ont accès sans coût supplémentaire au service SFR Play compris dans le cadre de leur abonnement aux offres triple play de SFR.

En dépit du fort développement de ce marché sur la période 2012-2016, la pénétration de la VàDA demeure faible en France.

En effet, s’agissant en premier lieu de la consommation, seuls 15 % des internautes sont des utilisateurs de VàDA en 2016 d’après Médiamétrie44. En outre, un sondage réalisé par le CNC révèle que seuls 10,7 % des internautes déclarent avoir visionné un programme en VàDA dans les trente jours précédant le sondage mené entre janvier et septembre 201645. Ces taux sont très inférieurs au taux de pénétration de la télévision payante : 63 % des foyers français équipés d’un téléviseur étaient abonnés à une offre de télévision payante fin 201546.

Ce constat est partagé par l’Observatoire européen de l’audiovisuel, qui le nuance toutefois pour l’avenir : « pour l’heure, le secteur européen de la télévision à péage semble résister à la concurrence des nouveaux venus, mais à mesure que d’autres fournisseurs de SVOD vont entrer en rivalité pour attirer des abonnés et acquérir des contenus premium (séries télévisées, films et droits sportifs, par exemple), le modèle économique traditionnel sera vraisemblablement soumis à l’avenir à une concurrence et à une pression accrues, tant en matière d’acquisition de contenus exclusifs qu’en ce qui concerne la conquête d’abonnés »47.

S’agissant en second lieu de la valeur du marché de la VàDA, celle-ci est très inférieure à celle de la télévision payante. En France en 2015, le marché de la VàDA représentait ainsi moins de 3 % du marché de la télévision payante (82 M€ pour le premier contre 3,3 Mds€ pour le second48). Au niveau européen, les consommateurs européens ont dépensé 37 Mds€ pour des services de télévision payante en 2014 contre seulement 844 M€ pour les services de VàDA (soit 2 %)49.

Le Conseil souligne des disparités significatives concernant le développement de la VàDA selon les pays européens : la France est par exemple loin derrière le Royaume-Uni ou l’Allemagne, mais devance l’Espagne et l’Italie.

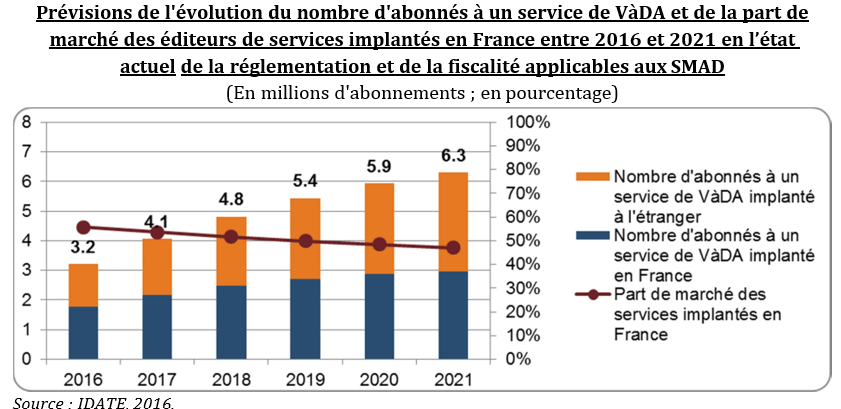

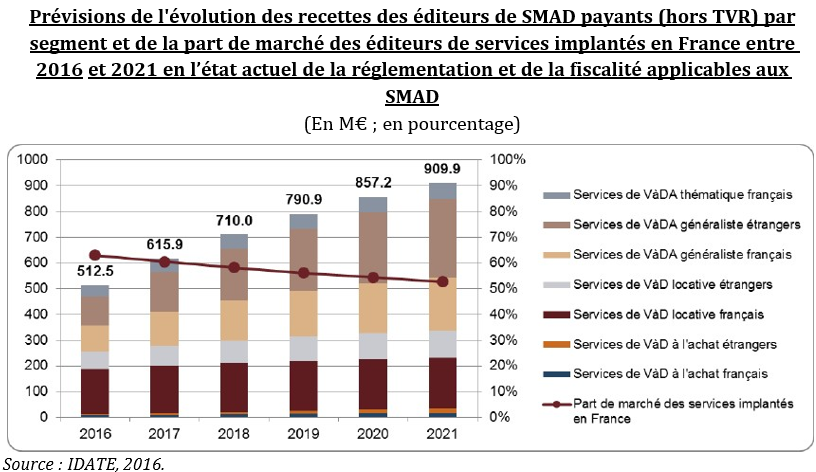

Le Conseil note que les perspectives de développement de la pénétration des services de VàDA à court et moyen termes apparaissent mesurées. A titre d’exemple, l’institut IFOP considère que seules 10 % des personnes n’utilisant pas de service de VàDA envisagent de s’abonner à ce type de services50. Sur ce point, l'IDATE estime, à cadre réglementaire constant, que le nombre d'abonnements à un service de VàDA en France devrait passer de 3,2 millions en 2016 à 6,3 millions en 2021, pour des recettes qui devraient atteindre 572 M€ en 2021 contre 257 M€ en 2016, essentiellement portées par la croissance des acteurs de VàDA étrangers.

En dépit des perspectives de forte croissance et de la pression concurrentielle que les services non linéaires peuvent exercer sur les services de télévision payante, la valeur du marché de la VàDA devrait demeurer très inférieure à celle du marché de la télévision payante. Selon l’IDATE, les recettes de VàDA s’élèveraient à 530 M€ en France en 2020, contre près de 5,8 Md€ pour les recettes de télévision payante51.

En dépit des perspectives de forte croissance et de la pression concurrentielle que les services non linéaires peuvent exercer sur les services de télévision payante, la valeur du marché de la VàDA devrait demeurer très inférieure à celle du marché de la télévision payante. Selon l’IDATE, les recettes de VàDA s’élèveraient à 530 M€ en France en 2020, contre près de 5,8 Md€ pour les recettes de télévision payante51.

La pénétration des services de VàD et de VàDA au sein des foyers français ainsi que la valeur de ces marchés devraient rester mesurées à court et moyen termes.

En conclusion, le Conseil estime que l’évolution des modes de consommation et le développement des services de VàD et de VàDA pourraient avoir des effets sur le cadre d’analyse retenu en 2012. Ainsi, il juge utile d’examiner le degré de substituabilité, du point de vue des consommateurs finals, entre la télévision payante d’une part et les services de VàD et de VàDA d’autre part.

1.4 Analyse du degré de substituabilité, du point de vue des consommateurs finals, entre les services de VàD et de VàDA et la télévision payante

Dans sa décision de 2012, l’Autorité de la concurrence a considéré qu’il convenait de distinguer la distribution de services de vidéo à la demande à l’acte et par abonnement, de la distribution de services de télévision payante linéaire et de rattrapage.

Le groupe Canal Plus, dans le cadre des études fournies au Conseil, considère que cette délimitation des marchés pertinents opérée en 2012 n’a plus lieu d’être, s’agissant notamment

(i) des marchés aval de la distribution de services de télévision payante linéaire et de rattrapage incluant les offres de second niveau des FAI, (ii) de la distribution de services de vidéo à la demande à l’acte ainsi que (iii) de la distribution de services de vidéo à la demande par abonnement. GCP considère que, « en 2016, cette analyse concurrentielle, fondée sur une consommation de contenus audiovisuels linéaire et passive, devant l’écran familial du téléviseur, apparaît largement dépassée et doit donc être profondément renouvelée :

- les pratiques de consommation ont accéléré la rupture avec les modèles traditionnels, privilégiant un usage qui favorise les contenus digitaux, sur une diversité de supports et pour un coût moindre […], notamment chez les plus jeunes […] ;

- l’offre a été profondément renouvelée, ouvrant une extraordinaire diversité d’alternatives concurrentielles. La vidéo à la demande (à l’acte et par abonnement) a connu un essor rapide en France ces dernières années, porté par des acteurs numériques de dimension mondiale très dynamiques […] et par les fournisseurs d’accès à Internet […] ;

- ces tendances sont encore plus marquées dans de nombreux pays comme les Etats-Unis, la Grande-Bretagne et les pays scandinaves […], ce qui laisse présager que la mutation du marché audiovisuel est profonde, pérenne et devrait encore s’approfondir »52.

Ces développements suggèrent notamment l’existence d’un degré significatif de substituabilité entre les offres de télévision payante linéaire et les services délinéarisés.

L’Autorité de la concurrence considère dans ses lignes directrices qu’ « en théorie, sur un marché pertinent, les unités offertes sont parfaitement substituables pour les consommateurs qui peuvent ainsi arbitrer entre les offreurs lorsqu'il y en a plusieurs, ce qui implique que chaque offreur est soumis à la concurrence par les prix des autres. À l'inverse, un offreur sur un marché pertinent n'est pas directement contraint par les stratégies de prix des offreurs sur des marchés différents, parce que ces derniers commercialisent des produits ou des services qui ne répondent pas à la même demande et qui ne constituent donc pas, pour les consommateurs, des produits substituables. Une substituabilité parfaite entre produits ou services s'observant rarement, le Conseil regarde comme substituables et comme se trouvant sur un même marché les produits ou services dont on peut raisonnablement penser que les demandeurs les considèrent comme des moyens alternatifs entre lesquels ils peuvent arbitrer pour satisfaire une même demande » 53.

L’examen de la substituabilité entre produits ou services du point de vue de la demande peut être mené à partir d’indices quantitatifs et qualitatifs, qui portent notamment sur les caractéristiques propres des produits et services, les besoins ou les préférences du client, les différences de prix, le positionnement commercial ou l’environnement juridique54.

1.4.1 Les services de VàD à l’acte

Dans sa décision de 2012, l’Autorité a qualifié de « très imparfaite » la substituabilité entre la VàD à l’acte et la télévision payante. Le Conseil considère que cette analyse est encore pertinente dans la mesure où les modèles économiques (achat à l’unité pour la VàD contre abonnement pour la télévision payante) et la chronologie des médias distinguent fondamentalement les deux types de services.

Par ailleurs, le marché de la VàD à l’acte s’est peu développé depuis 2012 et ne devrait pas connaître une progression importante à court et moyen termes. Ainsi, le marché de la VàD à l’acte représentait 225 M€ en 2012 contre 235 M€ en 2016, soit une hausse de seulement 4 % sur la période.

Le Conseil estime que le mécanisme de VàD à l’acte se rapproche davantage de la location ou de l’achat de vidéo physique que de l’abonnement à la télévision payante linéaire et qu’elle n’exerce pas une pression concurrentielle significative sur le marché de la télévision payante linéaire.

1.4.2 Les services de VàDA

En 2012, l’Autorité a considéré que « la substituabilité devrait bien davantage […] se manifester à l’avenir entre la VàDA et la télévision payante linéaire ».

Le Conseil estime qu’au regard du développement aux échelles mondiale, européenne et nationale de ce marché, ainsi que des changements des modalités de consommation du contenu audiovisuel, il convient d’examiner plus spécifiquement la substituabilité des services de VàDA et des services de télévision payante.

Dans cette perspective, le Conseil analyse les contenus disponibles, les modes de consommation, les niveaux de prix, l’environnement juridique ainsi que les attentes des consommateurs.

Comparaison des contenus disponibles sur les services de VàDA et sur les offres de télévision payante en France

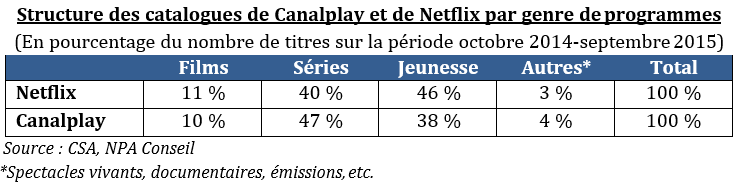

Les principaux services de VàDA généralistes disponibles en France, Netflix, Canalplay et SFR Play, proposent principalement des séries, des contenus jeunesse et des films.

Les catalogues de Netflix55 et de Canalplay entre octobre 2014 et septembre 2015, et en particulier leur répartition par genre de programmes, apparaissent comparables56.

SFR Play propose aussi principalement des séries, des films et une offre de contenus jeunesse57.

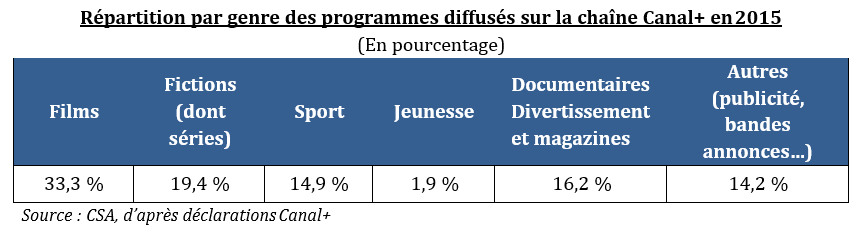

Cette structure par genre de programmes diffère de celle de la chaîne Canal+, dont l’objet principal, en tant que service de cinéma de premières diffusions et conformément à sa convention, est la programmation d’œuvres cinématographiques. Cette programmation est notamment complétée par des œuvres audiovisuelles et des retransmissions sportives.

L’offre cinéma des services de VàDA est principalement constituée de films de catalogue. Les films de moins de cinq ans représentaient seulement 10 % du catalogue de films de Canalplay et 11 % du catalogue de films de Netflix sur la période octobre 2014 - septembre 2015. Ces faibles taux résultent des dispositions sur la chronologie des médias qui n’autorisent les services de VàDA à proposer des films qu’à partir de 36 mois après leur sortie en salles.

À ce titre, l’offre de cinéma des services de VàDA se distingue de celle des chaînes cinéma telles que OCS et Canal+, qui peuvent proposer des films dès 10 mois après leur sortie en salles, y compris sur leur service de télévision de rattrapage. En raison des diffusions multiples en linéaire, les services de télévision payante peuvent proposer sur leur service de rattrapage la consommation non linéaire d’un même film sur une période relativement longue. Les services de télévision payante sont donc en mesure d’offrir des films plus récents que ceux offerts par les services de VàDA, y compris en non linéaire sur leurs services de télévision de rattrapage.

Les services de VàDA et de télévision payante peuvent être davantage en concurrence sur les séries. En effet, contrairement aux films de cinéma, les séries ne sont pas soumises à la chronologie des médias.

Or, les séries sont devenues un facteur d’abonnement important à une offre de VàDA. L’accès à des séries de qualité arrive ainsi en troisième position dans le classement des critères d’abonnement par ordre d’importance, après la possibilité de résilier à tout moment et l’accès à un large choix de programmes. En comparaison, les films arrivent en sixième position58.

Les séries constituant désormais un élément clé de différenciation et un levier d’acquisition et de fidélisation des utilisateurs, les services de VàDA comme ceux de télévision payante investissent dans ce type de contenus et cherchent à détenir des exclusivités.

C’est ainsi que Netflix a annoncé en janvier 2016 vouloir lancer une trentaine de séries « originales », c’est-à-dire inédites, au cours de l’année 201659. De la même manière, sur la version française de son service, Amazon Prime Video propose une vingtaine de séries originales60, dont Transparent et Mozart in the Jungle qui ont remporté un Golden Globe en 2015 et 2016, et Crisis in six scenes qui est la première série réalisée par Woody Allen.

La stratégie d’Altice/SFR est comparable à celle de Netflix et Amazon. Elle consiste à enrichir SFR Play de contenus exclusifs et inédits61. Altice/SFR a ainsi acquis les droits exclusifs limités à l’exploitation non linéaire de plusieurs séries préfinancées par Altice Studios (Les Médicis, The Same Sky), mais aussi de séries exclusives qui ne sont pas issues du catalogue d’Altice Studios (Dead Landes, Humans). Altice Studios a confirmé sa politique d’investissement dans la création originale de séries en participant au financement de la série Taken, qui sera disponible en exclusivité sur SFR Play au mois de mars62.

En outre, à ce jour, la concurrence semble porter davantage sur les séries américaines que sur les séries françaises63 :

- Netflix et Amazon diffusent très peu de séries françaises notamment parce qu’ils bénéficient d’un catalogue étranger important et qu’ils ne sont pas soumis aux quotas d’exposition d’œuvres françaises. Ainsi, sur la période allant d’octobre 2014 à septembre 2015, les séries américaines représentaient 81 % des séries disponibles sur Netflix pour seulement 3 % de séries françaises (sur un total de 119 titres)64 ;

- les investissements réalisés par Netflix et Amazon dans les contenus originaux concernent à ce stade principalement des contenus américains. « Marseille » est la seule série française préfinancée par Netflix à ce jour et Amazon n’a annoncé aucun investissement dans des séries françaises alors que pour la seule année 2015, le groupe Canal Plus a investi près de […] en préachat de séries EOF inédites pour sa chaîne Canal+65;

- certaines séries américaines à succès diffusées en télévision payante sont également disponibles sur les services de VàDA. Parmi les 26 titres de séries américaines inédites diffusées sur Canal+ en 2015, 5 sont présents sur Netflix (« Big Bang Theory », « Brooklyn », « House of Cards », « Ray Donovan », « Homeland »)66.

Enfin, contrairement aux chaînes payantes et notamment à la chaîne Canal+, aucun des services de VàDA généralistes ne propose de contenus sportifs, dans la mesure où l’attractivité de ces derniers réside principalement dans leur visionnage en direct. En France en 2016, l’Euro et les Jeux Olympiques de Rio ont rassemblé respectivement 48 millions et 41 millions de téléspectateurs et ont été regardés en direct par 99,5 % des téléspectateurs67. La diffusion de contenus sportifs reste donc pour l’instant l’apanage de la télévision linéaire.

L’examen des catalogues des services de VàDA permet de constater des similarités avec les contenus diffusés en télévision payante. Ces similarités, même si elles ont tendance à se développer au cours du temps, portent à l’heure actuelle essentiellement sur les séries, en particulier américaines.

Comparaison de la tarification des services de VàDA et des services de télévision payante

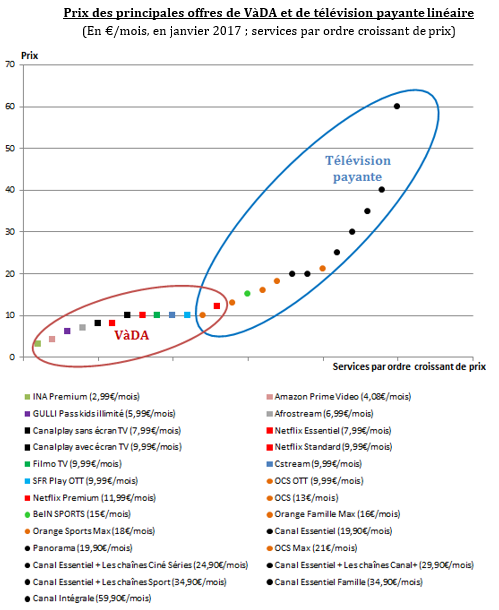

La tarification des services de VàDA repose sur un modèle d’abonnement mensuel, généralement sans engagement, compris entre 3 € pour les services thématiques ou de niche (offre jeunesse, documentaires) et 10 € pour les services généralistes (Canalplay, Netflix, SFR Play).

La tarification des offres de télévision payante de second niveau dépend largement des contenus et du service proposés. Par exemple, les offres de GCP vont de 19,90 € pour le bouquet Panorama à 59,90 € par mois pendant deux ans puis 99 € par mois pour l’offre « L’intégrale ». Les bouquets de chaînes premium telles que OCS ou beIN SPORTS sont tarifés entre 12 €/mois et 15 €/mois.

Le Conseil constate que les services de VàDA sont généralement accessibles à des prix inférieurs à ceux des offres de télévision payante. Néanmoins, cette différence de prix a tendance à se réduire au cours du temps en raison de la commercialisation progressive de nouvelles offres par les acteurs de télévision payante linéaire qui tendent à s’adapter aux tarifs des services de VàDA.

Comparaison des environnements juridiques respectifs des deux types de services

Les services de VàDA et les chaînes de télévision payante sont soumis à la directive européenne « services de médias audiovisuels » (SMA) et à la loi du 30 septembre 1986 au niveau national. Ils doivent respecter des obligations qui, dans leur conception, sont comparables s’agissant des obligations d’exposition et de production d’œuvres européennes et d’expression originale française, qui constituent le cœur de la régulation audiovisuelle.

Le Conseil note toutefois trois différences entre la télévision payante linéaire et les services de VàDA s’agissant de la mise en œuvre de ces obligations :

- les services de VàDA ne sont soumis à des obligations de production qu’à partir d’un chiffre d’affaires annuel de 10 M€, contrairement aux chaînes payantes qui ne bénéficient pas de ce seuil ;

- les obligations d’exposition des services de VàDA prennent en compte leurs spécificités, en ce qu’elles doivent être respectées « à tout moment », contrairement aux chaînes payantes dont les obligations sont calculées sur une moyenne annuelle ;

- par ailleurs, le régime juridique en matière de publicité et de protection des mineurs est plus souple pour les services de VàDA68.

Il convient de préciser que ce socle d’obligations concerne uniquement les services établis en France. Netflix, SFR Play et Amazon n’y sont donc pas soumis alors qu’ils sont disponibles en France. Ainsi, l’asymétrie réglementaire entre ces acteurs et les offres de GCP résulte d’abord du lieu d’établissement du service.

Le Conseil considère que les services de télévision payante et les services de VàDA sont soumis à des obligations qui sont comparables dans leur principe, mais dont la mise en œuvre présente des spécificités selon le type de services.

Comparaison des besoins et préférences des consommateurs envers la VàDA et la télévision payante

Les études fournies par GCP soulignent une baisse du nombre d’abonnés aux offres de télévision payante qu’il édite depuis 201269. Selon GCP, cette diminution du nombre d’abonnés provient de l’émergence et du développement d’offres non linéaires, notamment d’offres de VàDA, moins chères que les offres linéaires traditionnelles.

Ces études reposent essentiellement sur une analyse de la situation aux États-Unis, où l’on constate un déclin du nombre d’abonnés aux offres de chaînes payantes linéaires.

Ce déclin est généralement attribué à trois pratiques des consommateurs finals, traditionnellement désignées par les termes suivants :

- la pratique de cord-cutting, qui qualifie les abonnés résiliant purement et simplement leur abonnement au profit notamment d’une offre de télévision gratuite et/ou de services non linéaires accessibles sur l’internet ouvert ;

- la pratique de cord-shaving, qui qualifie les abonnés réduisant le montant de leur abonnement ;

- la pratique de cord-never, qui qualifie les consommateurs finals n’ayant jamais été abonnés à une offre de télévision payante et qui ne souhaitent pas l’être dans le futur parce qu’ils sont satisfaits des offres de télévision linéaires gratuites et/ou parce qu’ils consomment déjà des contenus audiovisuels sur d’autres services, en particulier sur l’internet ouvert.

Dans les deux premiers cas, les consommateurs substituent tout ou partie de leur abonnement à un service de télévision payante par d’autres modes d’accès aux contenus audiovisuels, moins coûteux70.

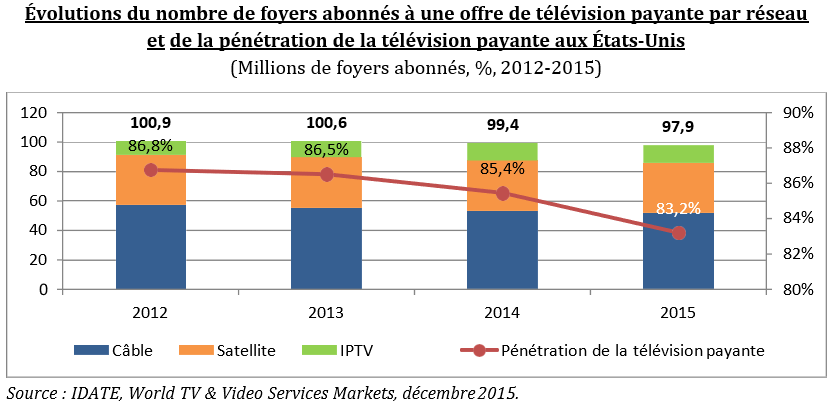

L’observation des séries chronologiques montre que la baisse du nombre d’abonnés à la télévision payante aux Etats-Unis est un phénomène avéré. Entre 2012 et 2015, le nombre de foyers abonnés à une offre de télévision payante71 a décliné de 3 millions d’unités, ce qui représente une baisse du taux de pénétration de 3,6 points de pourcentage. Ce dernier reste toutefois à un niveau élevé en 2015 (83,2 %)72.

Le Conseil souligne néanmoins que ce phénomène prévaut pour les bouquets de chaînes des distributeurs mais pas pour les offres premium, qui profitent notamment du phénomène de dégroupage des offres73.

Les bases d’abonnés des trois éditeurs de chaînes premium nord-américains qui diffusent principalement des films et des séries, ont toutes progressé entre 2012 et 2015 (+5,4 millions d’abonnés pour HBO Inc., +1,4 million pour Showtime Networks Inc. et +400 000 pour Starz Inc.74). Ceci suggère que les consommateurs nord-américains apparaissent toujours prêts à payer pour accéder à des offres de télévision linéaire payantes proposant du contenu attractif.

Le Conseil souhaite par ailleurs insister sur deux points structurants.

Premièrement, les phénomènes de désabonnement sont intrinsèquement liés aux modalités de commercialisation des chaînes de télévision payantes aux États-Unis, le plus souvent en « bouquet à étages ». Dans ce modèle, les chaînes les plus attractives – y compris les chaînes premium75 – sont incluses uniquement dans les niveaux d’abonnements les plus élevés. Il est rare de pouvoir y souscrire séparément sur réseaux gérés. Ainsi, un abonné doit souvent payer un minimum d’environ 70 dollars par mois pour accéder aux chaînes éditées par HBO, Showtime et Starz, puisque celles-ci sont incluses dans des bouquets comprenant en général plus de 250 chaînes. Ce modèle « à étages » s’oppose au modèle « à options », qui domine en France, dans lequel l’abonné peut par exemple souscrire à l’offre « Canal Essentiel » ou aux bouquets OCS et beIN SPORTS sur réseaux gérés sans avoir à souscrire à un bouquet plus large et plus cher. Cette différence dans les modalités de commercialisation des chaînes payantes est de nature à limiter la propension des consommateurs français au désabonnement relativement aux consommateurs nord-américains.

De plus, le prix moyen des offres de télévision payante est plus élevé aux États-Unis qu’en Europe, notamment qu’en France. Le prix moyen du bouquet de chaînes le plus courant, le basic enhanced76, se situe autour de 65 dollars par mois77. Même le prix de la majorité des offres auto- distribuées par GCP, dont le positionnement commercial est haut de gamme, est inférieur au prix de l’offre de moyenne gamme aux États-Unis. Ceci suggère que la motivation des consommateurs au cord-cutting ou au cord-shaving à des fins d’économies est potentiellement moindre en France qu’aux États-Unis.

Selon le Conseil, les observations du marché nord-américain et les conclusions qui en sont tirées par GCP ne sont donc pas transposables au marché français.

L’analyse du Conseil est partagée par l’Observatoire européen de l’audiovisuel et le cabinet Futuresource Consulting, qui mettent tous deux en exergue des différences fondamentales entre le marché nord-américain et le marché français :

- l’Observatoire européen de l’audiovisuel précise que les pratiques de désabonnement observées aux Etats-Unis ne se matérialisent pas de manière homogène sur l’ensemble du continent européen, même si certains pays commencent à constater une tendance décroissante du nombre d’abonnements à des services de télévision payante et de leurs revenus associés. L’Observatoire précise que les acteurs de télévision payante en Europe ont des modèles d’affaires et des modèles opérationnels très différents de ceux des opérateurs américains ;

- Futuresource Consulting relève que « si aux Etats-Unis, la VàDA cannibalise les chaînes payantes, la situation est différente en France et en Allemagne où la pénétration de la télévision payante est deux fois plus élevée dans les foyers abonnés à Netflix que dans ceux qui ne sont pas abonnés à Netflix. Le phénomène de cord cutting n’est pas apparent en France. Parmi ceux qui ont annulé leur service de télévision payante au cours des 6 derniers mois, seulement 3 % ont déclaré l’avoir remplacé par un service de SVOD comme raison principale. Un taux nettement inférieur à ceux des autres pays étudiés par Futuresource Consulting »78.

Par ailleurs, un certain nombre d’études à la disposition du Conseil montrent que, du point de vue du consommateur, la VàDA semble constituer à ce stade davantage un usage complémentaire à la consommation de télévision payante qu’un substitut.

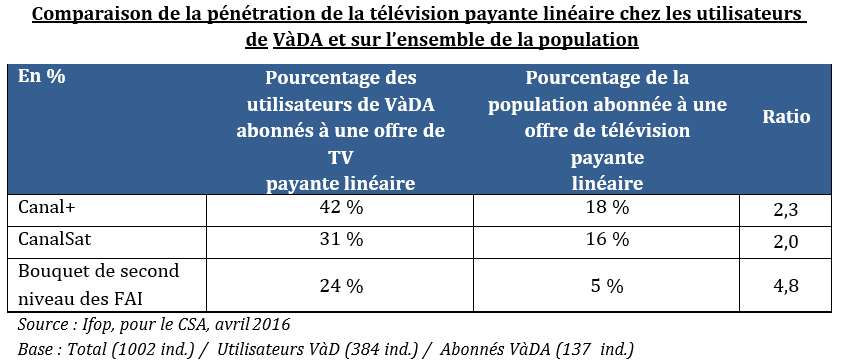

En effet, une étude menée par l’institut IFOP montre que les utilisateurs de VàDA sont très largement sur-utilisateurs d’offres de télévision payante par rapport à l’ensemble de la population79.

En particulier, la part des abonnés aux offres Canal+ et CanalSat est deux fois plus élevée chez les utilisateurs de VàDA que dans l’ensemble de la population. En outre, la part des abonnés aux bouquets de second niveau est près de cinq fois plus élevée chez les utilisateurs de VàDA.

De la même manière, le cabinet Deloitte Digital estime que « la majorité des clients continueront d’utiliser les services SVOD en complément de leurs abonnements TV […]. La tendance naturelle du consommateur est à l’accumulation de services plutôt qu’au renoncement à un service au profit d’un autre »80.

Ces éléments sont confirmés par l’Observatoire européen de l’audiovisuel qui considère que la VàDA est davantage un complément qu’un substitut à la télévision payante : il précise qu’à court terme, elle ne devrait pas remettre en cause le marché de la télévision payante traditionnelle, mais que la question reste ouverte pour l’avenir81.

Le Conseil constate, à court terme, l’usage davantage complémentaire qu’alternatif des services de VàDA vis-à-vis de la télévision payante.

Conclusion de l’analyse de la substituabilité entre les services de VàDA et les services de télévision payante

Au regard de l’ensemble de ces critères, le Conseil estime que les services de VàDA possèdent un certain nombre de similarités avec les services de télévision payante linéaire mais qu’il existe également des différences importantes entre les uns et les autres :

- l’offre de contenus en VàDA présente certaines similitudes avec celle de la télévision payante linéaire, sans pour autant être identique : elle diffère notamment s’agissant du cinéma récent, de la fiction EOF et du sport, qui sont les moteurs d’abonnements essentiels à une offre de télévision payante ;

- les modes d’accès du consommateur final aux offres linéaires et non linéaires ont tendance à s’harmoniser (supports et prix) ; la VàDA reste cependant à ce stade moins chère que la télévision payante ;

- l’analyse des besoins et des préférences des consommateurs montre qu’à court terme, les offres de VàDA sont complémentaires des offres de télévision payante plutôt que directement concurrentes.

Le Conseil considère que le maintien de certaines différences fondamentales, notamment en matière de contenus et d’usages par les consommateurs, rend à court terme la substituabilité entre les offres de VàDA et les offres de télévision payante insuffisante pour remettre en cause les marchés pertinents utilisés en 2012 par l’Autorité, qui distinguait le marché de la télévision payante et le marché de la vidéo à la demande.

Toutefois, en raison des évolutions dans la production et la consommation des contenus, la pression concurrentielle exercée par les éditeurs de services de VàDA sur les acteurs traditionnels de télévision payante a tendance à s’intensifier, à la fois sur les marchés amont et aval.

1.5 Conclusion

Dans cette partie liminaire, le Conseil a porté son attention sur les évolutions intervenues depuis 2012 qui sont susceptibles d’influer sur le périmètre du marché de la télévision payante.

Cet exercice s’inscrit dans le cadre particulier du présent avis, mais également dans celui des travaux généraux du Conseil en matière d’analyse économique et prospective du secteur audiovisuel.

Selon le Conseil, ces évolutions portent, d’une part, sur le développement de la distribution de contenus en OTT et, d’autre part, sur celui des services non linéaires. Elles résultent pour partie de la progression des équipements, notamment des écrans alternatifs au téléviseur, portée en particulier par les jeunes générations. Elles appellent un examen spécifique de la part du Conseil, afin notamment de mieux apprécier leurs conséquences sur les marchés de la télévision payante.

S’agissant de l’OTT, le Conseil considère qu’il constitue un mode supplémentaire de distribution de contenus audiovisuels aux côtés du satellite, du réseau hertzien, du câble ou de l’ADSL. Le Conseil estime que le cadre d’analyse adopté en 2012 selon lequel, du point de vue du consommateur final, il n’est pas pertinent de distinguer les services de télévision selon la plateforme de distribution, reste valide.

Le Conseil concentre donc son analyse sur les services davantage que sur leur mode de distribution. Or, les services distribués en OTT sont de deux natures : les services offerts par les éditeurs de télévision, consistant en la reprise de leur flux linéaire et de leur service de télévision de rattrapage, et des services non linéaires, plus précisément les services de VàD à l’acte et de VàDA et les services gratuits disponibles sur internet (réseaux sociaux, plateformes de partage de vidéos).

Parmi ces deux catégories de services, seuls les services non linéaires, qu’ils soient distribués en OTT ou sur les réseaux gérés des distributeurs, sont de nature à influer sur le cadre d’analyse adopté en 2012.

S’agissant des contenus non linéaires disponibles sur les réseaux sociaux et les plateformes de partage de vidéos, le Conseil observe qu’il s’agit principalement de contenus de courte durée, dont le format est généralement adapté à une consommation sur smartphones et tablettes (bandes annonces, extraits de films et séries, des vidéos d’utilisateurs, etc.) et qui ne peuvent à ce titre être considérés comme apparentés aux contenus offerts par les services de télévision payante.

S’agissant des services de VàD et des services de VàDA, le Conseil relève tout d’abord la progression modérée du marché de la VàD et la plus forte croissance du marché de la VàDA.

Concernant les services de VàD, le Conseil estime que les modèles économiques et la chronologie des médias les distinguent fondamentalement des services de télévision payante. Le faible développement du marché de la VàD permet de conclure que la VàD n’exerce pas une pression concurrentielle significative sur les services de télévision payante.

Concernant les services de VàDA, et au regard de l’examen de critères qualitatifs et quantitatifs visant à mesurer leur degré de substituabilité par rapport aux services de télévision payante, le Conseil estime qu’ils possèdent un certain nombre de similarités avec les services de télévision payante linéaire, mais qu’il existe également des différences importantes entre les deux types de service :

- l’offre de contenus en VàDA présente certaines similitudes avec celle de la télévision payante linéaire, sans pour autant être identique : elle diffère notamment s’agissant du cinéma récent et du sport, qui sont les moteurs d’abonnements essentiels à une offre de télévision payante ;

- les modes d’accès du consommateur final aux offres linéaires et non linéaires ont tendance à s’harmoniser (supports et prix) ; la VàDA reste cependant à ce stade moins chère que la télévision payante ;

- l’analyse des besoins et des préférences des consommateurs montre qu’à court terme, les offres de VàDA sont complémentaires des offres de télévision payante plutôt que directement concurrentes.

Le maintien de certaines différences fondamentales, notamment en matière de contenus et d’usages par les consommateurs, rend à court terme la substituabilité entre les offres de VàDA et les offres de télévision payante insuffisante pour remettre en cause le cadre d’analyse utilisé en 2012.

Toutefois, en raison des évolutions dans la production et la consommation des contenus, la pression concurrentielle exercée par ces nouveaux acteurs a tendance à s’intensifier, à la fois sur les marchés amont et sur les marchés aval.

Dès lors, le Conseil estime qu’une clause de rendez-vous au terme d’une période de deux ans à compter de la nouvelle décision de l’Autorité est nécessaire pour apprécier les effets des évolutions à l’œuvre. Dans les six mois qui précèdent le terme de cette période de deux ans, l’Autorité serait alors amenée à conduire une nouvelle analyse concurrentielle afin d’examiner l’éventuelle levée totale ou partielle des injonctions qui subsisteraient à l’issue du présent examen.

2 Examen des injonctions

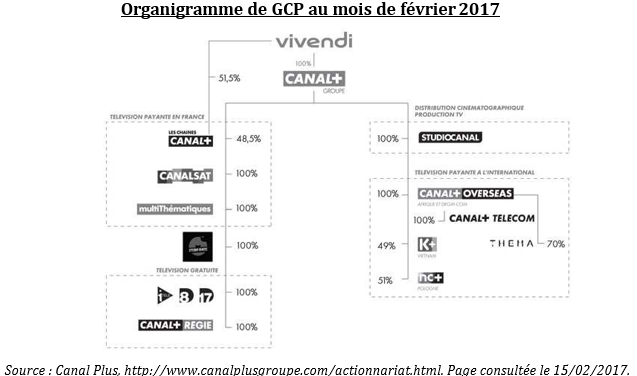

En préambule à l’examen des injonctions, le Conseil souhaite rappeler le périmètre d’activité et les résultats de GCP et du groupe Vivendi, en France et à l’international.

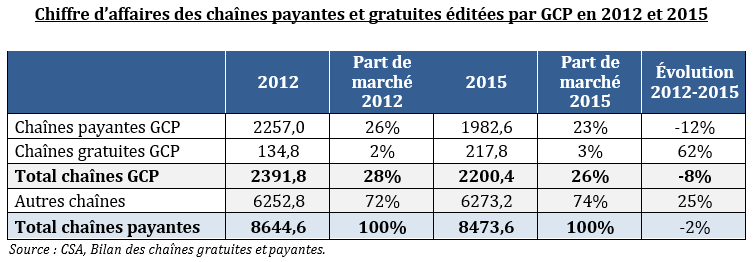

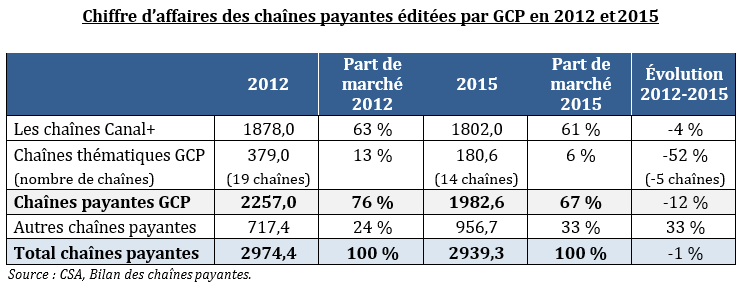

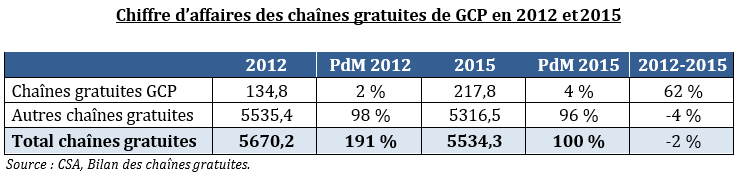

GCP est le premier éditeur et distributeur de chaînes de télévision payantes en France. Son portefeuille d’activités inclut également l’édition de services de médias audiovisuels à la demande, la coproduction et la distribution de films de cinéma et de programmes audiovisuels via sa filiale StudioCanal, ainsi que l’édition de chaînes gratuites depuis le passage d’i>Télé sur la TNT gratuite au mois octobre 2005. Sur ce segment, le positionnement s’est renforcé avec le rachat de C8 et C17 en 2014 (alors appelées Direct 8 et Direct Star).

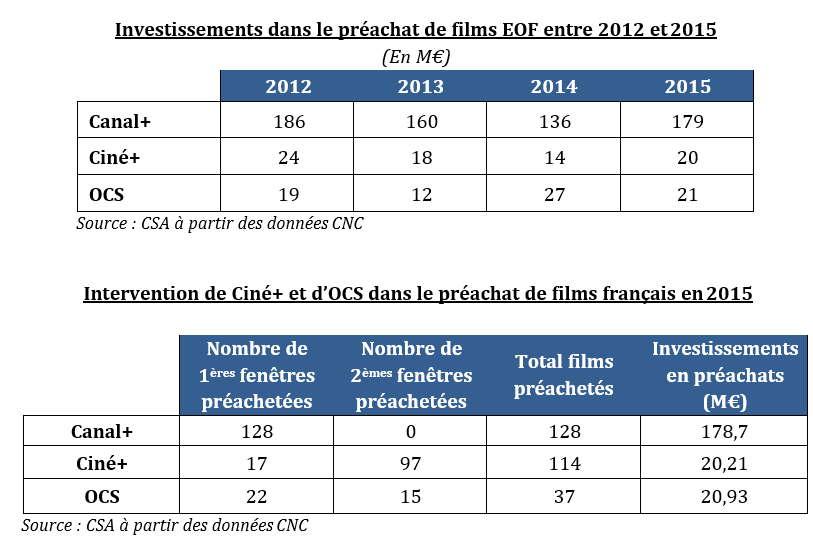

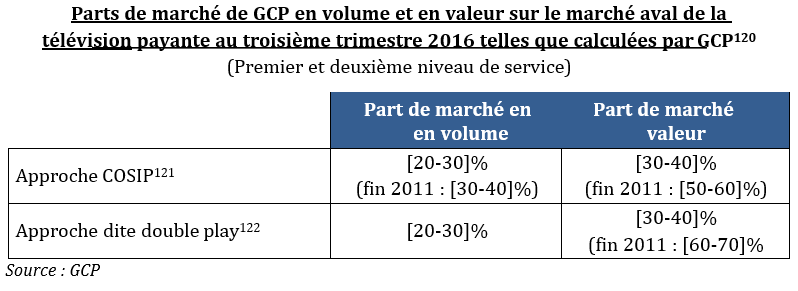

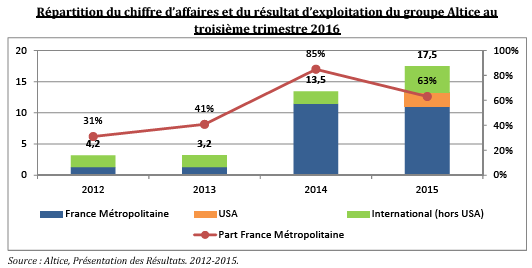

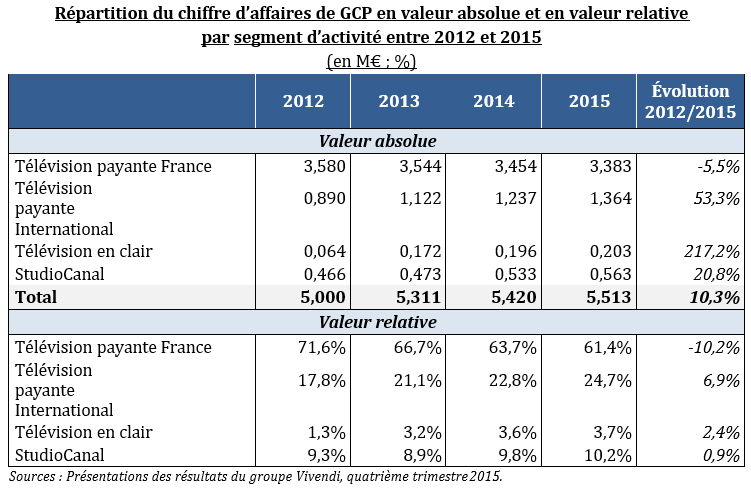

Les revenus de l’activité de télévision payante en France Métropolitaine de GCP s’élevaient à 3,4 Mds€ en 2015 (dont 1,8 Md€ pour les chaînes Canal+), en diminution de 5,5 % depuis 2012. Ce recul est principalement lié à une baisse du nombre d’abonnés à ses offres Canal+ et CanalSat82.

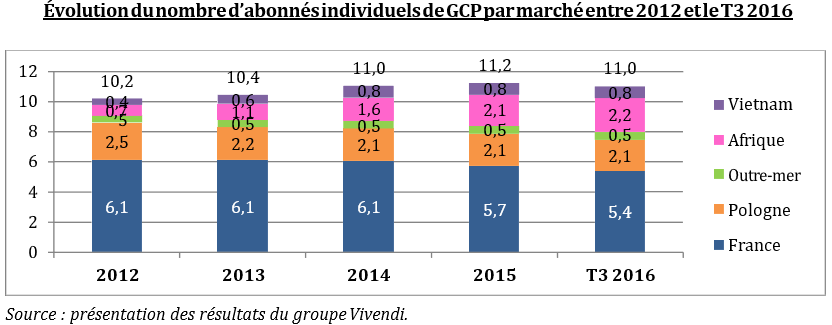

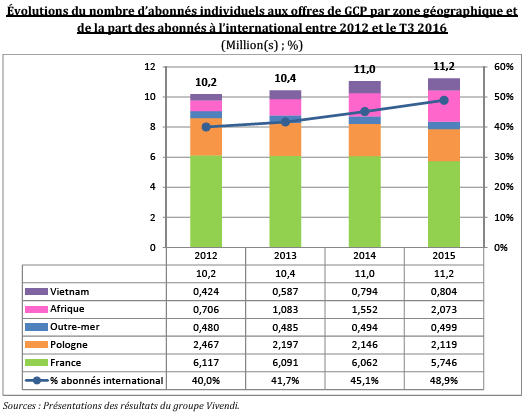

Le Conseil souligne qu’entre 2012 et 2015, le chiffre d’affaires du groupe a progressé de 10 %, passant de 5 Mds€ à 5,5 Mds€, pour un résultat d’exploitation ajusté de 454 M€ en 201583. Cette croissance marquée du chiffre d’affaires s’explique par le développement des activités du groupe à l’international. En effet, via sa filiale Canal+ Overseas, GCP édite et distribue des services de médias audiovisuels dans plus de 30 pays d’Afrique de l’ouest et centrale et à Madagascar, dans les territoires d’Outre-mer des zones caraïbes, Océan Indien et Pacifique, en Pologne et au Vietnam. Pour la première fois à la fin du premier semestre 2016, le nombre d’abonnés individuels hors France métropolitaine de GCP a dépassé le nombre d’abonnés en France métropolitaine.

Ces abonnés représentent une part croissante du chiffre d’affaires de GCP. Depuis 2012, la part des recettes de l’activité de télévision payante au niveau international, qui s’élevaient à 1,4 Md€ en 2015, a progressé de plus de 10 points (28,4 % du chiffre d’affaires total au T3 2016)84. Elles représentent la seconde source de revenus de GCP et son principal relais de croissance.

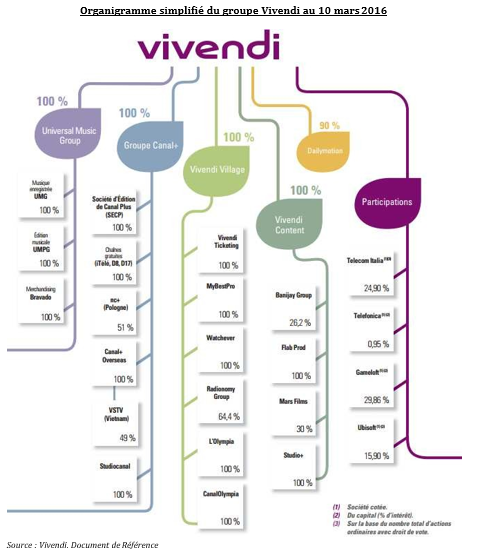

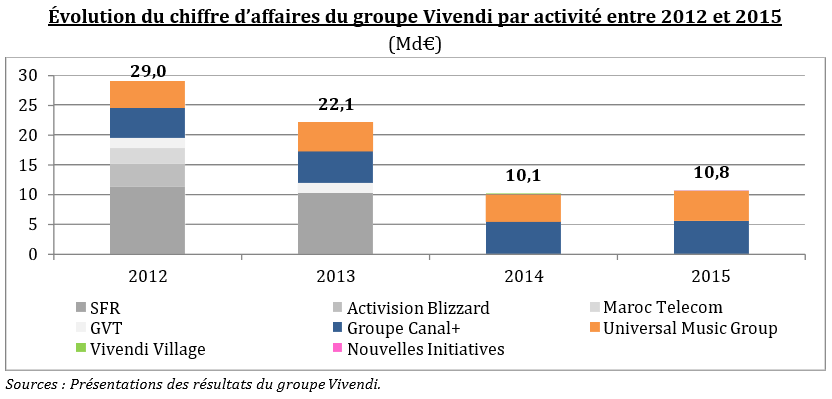

GCP est par ailleurs une filiale du groupe Vivendi, également présent dans les secteurs de la musique enregistrée, de la production audiovisuelle et du jeu vidéo. Depuis 2012, le portefeuille d’activités du groupe a évolué de façon importante. Suivant une stratégie de recentrage autour de son pôle contenus et médias, comprenant notamment GCP et Universal Music Group, Vivendi a procédé à la vente de ses actifs dans les télécommunications (SFR, Maroc Telecom, et GVT). Au cours de la même période, le groupe a réalisé plusieurs acquisitions dont celles de la plateforme Dailymotion et de la société d’édition de jeux sur mobile Gameloft. Cette stratégie d’expansion dans les contenus et les médias n’est pas terminée. Le groupe a notamment manifesté son intention de conclure un partenariat stratégique important avec le groupe Mediaset, incluant l’acquisition de 100 % du capital de la société de télévision payante Mediaset Premium85 et continue d’accroitre sa participation au capital de la société Ubisoft, dont il est à ce jour le premier actionnaire86.

2.1 Les injonctions portant sur les marchés de l’acquisition de droits cinématographiques et sur le marché de l’édition de chaînes de cinéma

2.1.1 Les objectifs poursuivis et les injonctions prononcées en 2012 Les objectifs poursuivis par ces injonctions

Le Conseil rappelle que les injonctions portant sur l’acquisition de droits cinématographiques et l’édition et la commercialisation de chaînes de cinéma ont été prononcées par l’ADLC au regard de la position de quasi-monopsone de GCP sur les marchés de l’acquisition de droits de films américains et EOF récents, de sa position monopolistique sur le marché de l’édition de chaîne premium multi-contenus et de sa position dominante sur l’édition de chaînes de cinéma.

L’objectif de ces injonctions est d’assurer la diversité des acteurs du secteur de la télévision payante, en encadrant le comportement d’achat de GCP afin :

- de l’empêcher de fermer l’accès aux droits pour des durées excessives ;

- de permettre aux différents acteurs d’exprimer régulièrement une demande compétitive ;

- de restaurer l’autonomie concurrentielle d’OCS.

Ainsi, dans le cadre de sa décision n° 12-DCC-100, l’Autorité soulignait que « les remèdes définis par l’Autorité doivent favoriser la diversité des acteurs du secteur de la télévision payante, en encadrant notamment les comportements d’achat de droits cinématographiques de GCP et en restaurant l’autonomie d’OCS, son principal concurrent sur le marché de l’acquisition de droits premium autres que sportifs. L’Autorité est en même temps soucieuse de ne pas déstabiliser les équilibres existants, par lesquels GCP concourt au financement de la production cinématographique française, dans la mesure où ils contribuent au bien-être des consommateurs »87.

Dans cette perspective, l’Autorité a considéré :

- d’une part que « des mesures visant à encadrer les comportements d’achat ainsi que les modalités de diffusion des droits détenus par GCP sont de nature à éviter la préemption de ces droits au détriment d’opérateurs concurrents et à favoriser leur circulation au profit des éditeurs de chaînes, sans remettre en cause le modèle industriel de GCP ou les équilibres soutenant la création audiovisuelle française »88;

- d’autre part qu’« il importe de faire en sorte que l’offre d’Orange, qui a constitué ces dernières années la seule alternative crédible à celle de GCP sur le segment du cinéma premium avant d’être neutralisée par l’accord passé avec GCP, retrouve son autonomie concurrentielle. Un tel objectif passe par la dissolution des liens existant entre GCP et Orange »89.

Ces objectifs se sont traduits par la mise en place de mesures d’encadrement du comportement d’achat de GCP pour les films américains et EOF ainsi que d’une mesure relative à sa participation dans OCS.

Les injonctions prononcées et leur mise en œuvre

Les injonctions relatives à l’encadrement du comportement d’achat de GCP

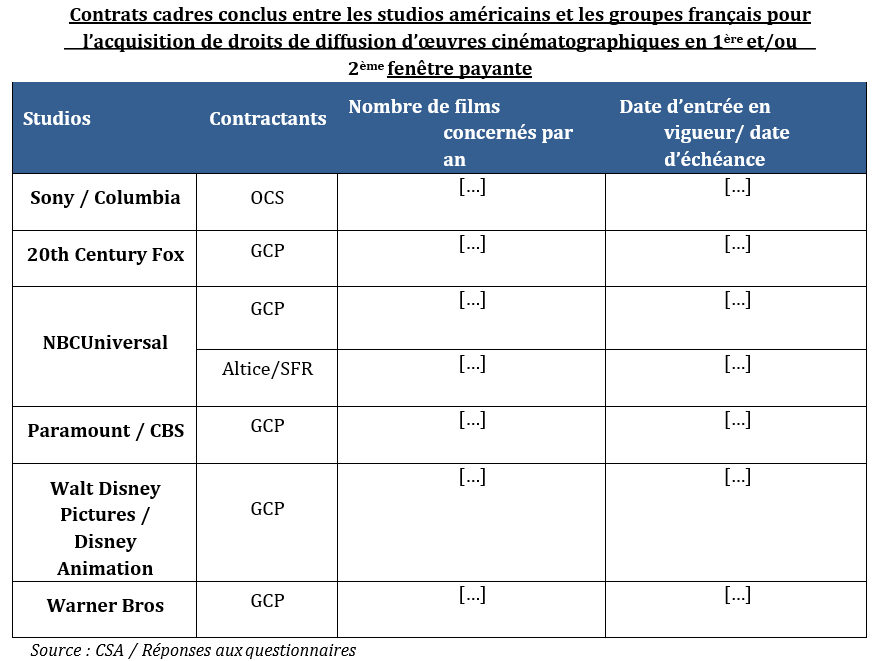

En ce qui concerne les droits de diffusion vendus par les studios américains et leurs filiales :

« 1 (a) - Il est enjoint aux Parties de limiter la durée des contrats cadres ou « output deals » conclus pour l’achat de droits de télévision payante (premières et deuxièmes fenêtres) avec les studios américains à trois ans, sans option de renouvellement en faveur de GCP. La date d’échéance des contrats cadres sera communiquée par GCP à tout éditeur qui lui en fera la demande dans un délai de 15 jours ouvrables à compter de la réception de cette demande.

1 (b) - Il est enjoint aux Parties de négocier et conclure des contrats cadres ou « output deals » distincts pour chacune des catégories de droits ci-après. Ces droits devront faire l’objet d’une valorisation individuelle dans chacun des contrats. Aucune remise de couplage entre ces différents droits ne pourra être proposée ou acceptée.

1- Les droits de diffusion de films de première fenêtre (ou première exclusivité, c’est-à-dire des films qui n’ont jamais été diffusés sur une chaîne de télévision, payante ou gratuite) pour la télévision payante.

2- Les droits de diffusion de films de deuxième fenêtre (ou deuxième exclusivité, c’est-à-dire des films qui ont été précédemment diffusés sur une seule chaîne de télévision, payante ou gratuite) pour la télévision payante.

3- Les droits de diffusion de séries américaines récentes ».

En ce qui concerne les droits de diffusion vendus par les producteurs français :

« 1 (c) - Il est enjoint aux Parties de ne pas conclure de contrats cadres d’achat de droits de diffusion avec des détenteurs de droits français, ou tout contrat d’effet équivalent.

1 (d) - Il est enjoint aux Parties de ne mettre en œuvre aucune discrimination entre les producteurs de films EOF.

1 (e) - Il est enjoint aux Parties de négocier et conclure avec les ayants droit français des contrats distincts pour l’achat ;

- d’une part, des droits de diffusion de films de première fenêtre (ou première exclusivité, c’est-à-dire des films qui n’ont jamais été diffusés sur une chaîne de télévision, payante ou gratuite) pour la télévision payante ;

- d’autre part, des droits de diffusion de films de deuxième fenêtre (ou deuxième exclusivité, c’est-à-dire des films qui ont été précédemment diffusés sur une seule chaîne de télévision, payante ou gratuite) pour la télévision payante ».

Ces injonctions visaient tous les contrats conclus ou reconduits à compter de la notification de la décision.

Les injonctions relatives à la participation de GCP dans OCS

« 2 (a) - Il est enjoint aux Parties de céder, dans un délai de […] à compter de la notification de la décision, à un acquéreur agréé par l’Autorité, l’ensemble des parts qu’elles détiennent au capital de la société en nom collectif Orange Cinéma Séries-OCS, établie entre la société Orange Cinéma Séries et la société Multithématiques, filiale de GCP, pour l’édition et l’exploitation du bouquet de chaînes de télévision dénommé Orange Cinéma Séries, qui comprend aujourd’hui les chaînes Orange CinéMax, Orange CinéHappy, Orange CinéChoc, Orange CinéNovo et Orange CinéGéants. Les négociations en vue de cette cession devront être initiées au plus tard […] à compter de la notification de la décision et menées de bonne foi avec tous les acquéreurs potentiels. GCP informera Orange Cinéma Séries des contacts pris à cet effet et du déroulement des négociations.

2 (b) - Dans l’hypothèse où les Parties ne parviendraient pas à initier des négociations pour la cession de l’ensemble des parts qu’elles détiennent dans la société Orange Cinéma Séries- 154 OCS dans le délai de […] ou si l’acquéreur proposé par les Parties n’était pas agréé par l’associé des Parties ou par l’Autorité de la concurrence :

- il est enjoint aux Parties de révoquer les deux membres du Conseil que la société Multithématiques a proposés en application de l’article 14.1 (e) des statuts d’Orange Cinéma Série-OCS et de les remplacer, avant l’expiration d’un délai de trois mois à compter de la mise en œuvre de la présente injonction, par des personnes indépendantes de GCP et de ses filiales, à savoir soit i) le mandataire qui sera désigné pour le suivi des présentes injonctions et une personne désignée par lui et agréée par l’Autorité ainsi que par l’associé des Parties, soit ii) deux personnes désignées par le mandataire et agréées par l’Autorité ainsi que par l’associé des Parties (« les membres indépendants »). Les membres indépendants représenteront Multithématiques pour l’ensemble des décisions prises par le

Conseil, selon les modalités prévues notamment à l’article 14 des statuts de la société et à l’article 2 du pacte d’associés entre Orange Cinéma Séries et Multithématiques ;

- il est enjoint aux Parties de renoncer au bénéfice de la transmission des informations prévue à l’article 6 du pacte d’associés et de demander au gérant d’effectuer cette transmission au seul bénéfice des deux membres du Conseil nommés par elles conformément aux dispositions prévues au 2 (b) ci-dessus ;

- il est enjoint aux Parties de renoncer au bénéfice de la clause plafonnant les coûts prévus dans le budget annuel (article 5.1.3 du pacte d’associés) et au bénéfice de la clause de non concurrence (article 16 du pacte d’associés) ;

- il est enjoint aux Parties de renoncer au bénéfice du contrat cadre de prestations de services conclu le 12 avril 2012 entre Orange Cinéma Séries-OCS et Canal+ France et de renoncer à réaliser toute prestation de services identique à celle prévue dans ce contrat au bénéfice de la société Orange Cinéma Séries-OCS ou à accepter toute demande de prestation de service identique à celle prévue dans ce contrat au bénéfice de cette société ;

- il est enjoint aux Parties de ne pas mettre en œuvre de comportements qui auraient le même objet ou le même effet que les clauses, droits et contrats auxquelles il leur est enjoint de renoncer.

2 (c) - Aussi bien dans le cas de la cession enjointe au titre du 2 (a) que dans celui des mesures imposées au titre du 2 (b), il est enjoint aux Parties de maintenir le contrat de distribution du bouquet Orange Cinéma Séries au sein de CanalSat actuellement en vigueur et d’en respecter les stipulations jusqu’à son échéance ».

2.1.2 La position du groupe Canal Plus

Le groupe Canal Plus estime qu’il n’est plus en mesure de « monopoliser » les marchés de l’acquisition de droits cinématographiques. Dans l’étude Analyse économique des principales injonctions prononcées dans le cadre de la décision n° 12-DCC-100 du 23 juillet 2012 relative à la prise de contrôle exclusif de TPS et CanalSatellite par Vivendi et Groupe Canal Plus, GCP indique :

- que le groupe Orange, « loin de se désengager de l’édition de chaînes cinéma, a significativement développé ses chaînes OCS et a multiplié par 6 son parc d’abonnés en 3 ans. Un output deal avec SONY PICTURES a été signé, assurant ainsi la capacité d’ORANGE à concurrencer GCP lors de la négociation de ces contrats. GCP ne détient donc plus la totalité des contrats cadres avec les studios américains pour la diffusion en télévision payante » ;

- que le groupe « Altice est en mesure de négocier avec les studios hollywoodiens et de surenchérir par rapport à GCP lors de ces négociations, comme l’accord récent passé avec NBC UNIVERSAL le démontre » ;

- que « de nouveaux acteurs, comme NETFLIX et AMAZON, sont entrés sur le marché de l’édition et de la diffusion cinématographique premium et bénéficient d’une envergure de nature à concurrencer GCP ».

Il indique ainsi qu’au regard de ces évolutions, sa position sur les marchés amont de l’acquisition de droits s’est dégradée et que le pouvoir de négociation dont jouissait GCP « s’est érodé du fait de la forte diminution de son parc d’abonnés et de l’émergence de concurrents dont le pouvoir repose sur des bases d’abonnés mondialisées de très grande taille ».

Enfin, dans le document relatif aux « Dernières précisions concernant la position de GCP sur le marché amont de l’acquisition de droits et sur le marché aval de la distribution de contenus audiovisuels » transmis au Conseil le 6 janvier 2017, GCP indique que « sur les marchés amont de l’acquisition de droits, les acteurs mondiaux de la production de contenus et de la diffusion non- linéaire ne dépendent pas de GCP pour développer leurs offres et concurrencer directement les acteurs de la télévision payante tant sur les marchés amont que sur le marché aval pour la diffusion de contenus, parfois en exclusivité ».

Le groupe estime en conséquence que « la puissance d’achat de GCP pour l’acquisition des droits a baissé très significativement et cette diminution restera pérenne eu égard à la puissance d’achat des acteurs mondialisés »90, et demande donc la levée de ces injonctions.

2.1.3 La position des acteurs

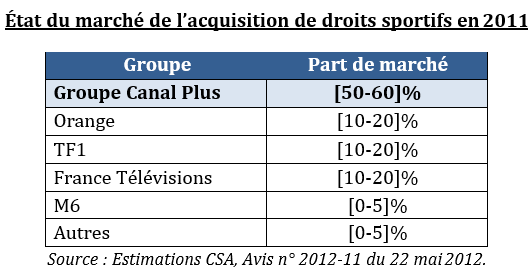

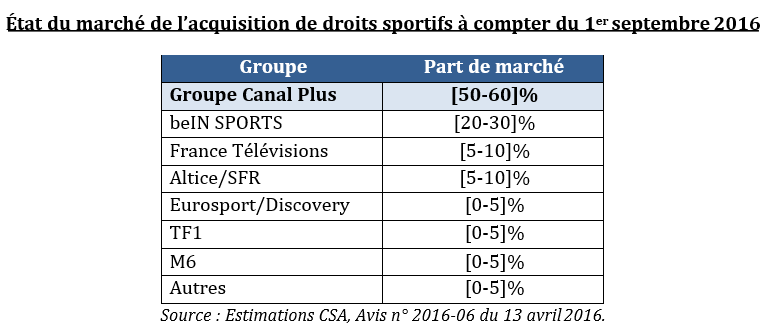

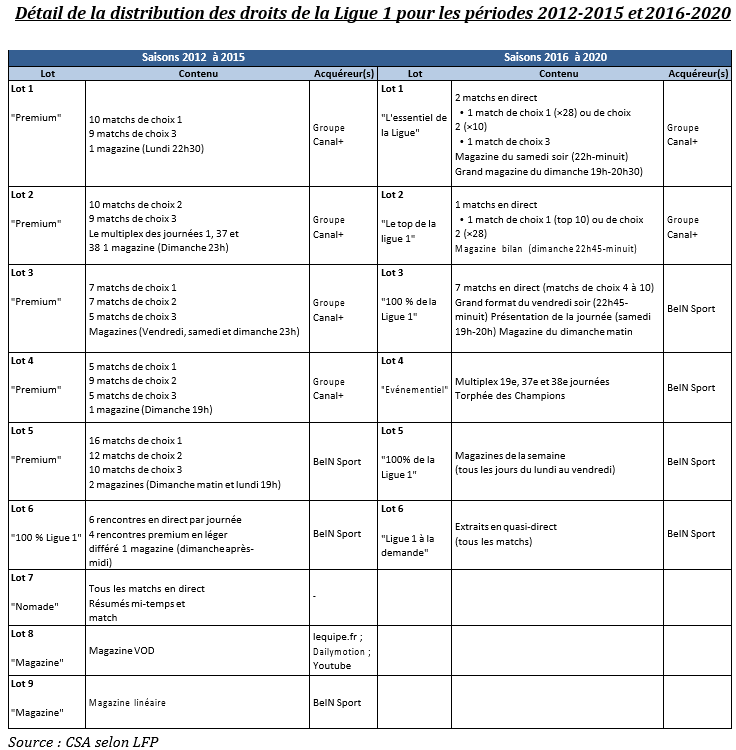

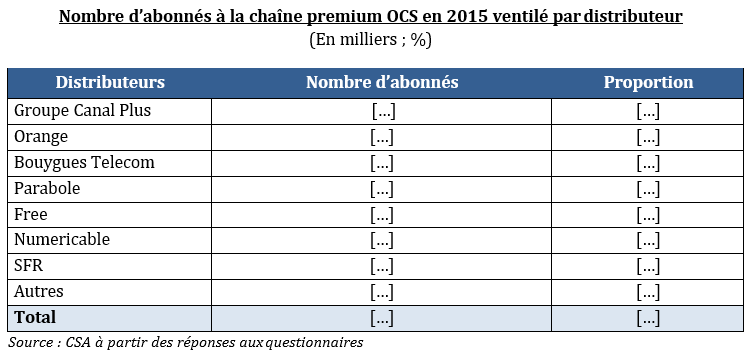

L’ensemble des acteurs auditionnés par le Conseil a demandé le maintien de ces injonctions.