CSA, 28 septembre 2009, n° 2009-12

CONSEIL SUPÉRIEUR DE L'AUDIOVISUEL (DEVENU L'ARCOM)

Avis

portant sur l’acquisition des chaînes TMC et NT1 par le groupe TF1

COMPOSITION DE LA JURIDICTION

Président :

M. Boyon

Vu la loi n° 86-1067 du 30 septembre 1986 modifiée relative à la liberté de communication ;

Vu la notification auprès de l’Autorité de la concurrence d’une opération de concentration par la société Télévision française 1 le 24 juillet 2009, conformément aux articles L. 430-3 et R. 430-2 du code de commerce ;

Vu la demande d’avis de l’Autorité de la concurrence au Conseil supérieur de l’audiovisuel du 2 septembre 2009, en application de l'article 41-4 de la loi du 30 septembre 1986 ;

Vu la convention conclue entre le Conseil supérieur de l’audiovisuel agissant au nom de l’Etat et la société Télévision française 1 en date du 8 octobre 2001, modifiée par les avenants n° 1 à 4 ;

Vu la convention conclue entre le Conseil supérieur de l’audiovisuel agissant au nom de l’Etat et la société Télé Monte-Carlo en date du 10 juin 2003, modifiée par les avenants n° 1 et 2 ;

Vu la convention conclue entre le Conseil supérieur de l’audiovisuel agissant au nom de l’Etat et la société NT1 en date du 10 juin 2003, modifiée par l’avenant n° 1 ;

Après avoir entendu le groupe TF1, lors de l’assemblée plénière du Conseil du 15 septembre 2009 ; Après en avoir délibéré le 28 septembre 2009,

Emet l’avis suivant :

L’opération objet du présent avis consiste en la prise de contrôle exclusif de Groupe AB par le groupe TF1. Celui-ci aura été préalablement détouré de l’essentiel de ses actifs et ne se composera plus que des sociétés NT1 et Monte-Carlo Participations, holding de tête de la chaîne TMC et de sa filiale TMC Régie.

Conformément à l’article L. 430-3 du Code de commerce, les parties ont notifié cette opération de concentration à l’Autorité de la concurrence le 24 juillet 2009.

En application de l’article 41-4 de la loi du 30 septembre 1986, l’Autorité de la concurrence a saisi pour avis le Conseil supérieur de l’audiovisuel le 2 septembre 2009. Le Conseil a également été saisi par le groupe TF1 sur le fondement de l’article 42-3 de la loi du 30 septembre 1986.

Le présent avis est sans préjudice de la décision que le Conseil pourra prendre conformément à l'article 42-3 de la loi du 30 septembre 1986, décision qui interviendrait à l’issue du contrôle de l’opération par l’Autorité de la concurrence.

1 Périmètre d’intervention du Conseil

1.1 L’opération de concentration

1.1.1 Les opérations déjà réalisées entre TF1 et Groupe AB

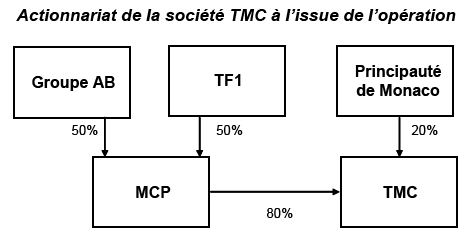

L’acquisition par TF1 et Groupe AB de 80% du capital de la société TMC

Le 30 juillet 2004, la société TMC a informé le Conseil d’un projet de modification dans la composition de son capital social. Cette opération consistait en une prise de contrôle conjoint par TF1 et Groupe AB de la société Monte

L’opération a été autorisée le 27 octobre 2004 par le ministre de l’économie, des finances et de l’industrie, sous réserve notamment des engagements suivants :

- assurer l’exploitation autonome de la régie publicitaire de la société TMC ;

- garantir la commercialisation des espaces publicitaires de la société TMC de manière indépendante de la société TF1 Publicité en ce qui concerne, d’une part, les conditions générales de vente et les conditions commerciales et, d’autre part, le recrutement du personnel de TMC ou de l’une de ses filiales ;

- ne pas commercialiser d’espaces publicitaires en couplage avec TF1.

Le 16 février 2005, le Conseil a autorisé l’opération sur le fondement de l’article 42-3 de la loi du 30 septembre 1986 sous réserve d’engagements additionnels. Les objectifs principaux de ces engagements sont le maintien de l’autonomie de la rédaction de TMC et l’effectivité du contrôle conjoint. Ils ont été annexés à la convention de la société TMC.

L’entrée de la société TF1 à hauteur de 33,5% du capital de Groupe AB

En décembre 2006, les sociétés TMC, AB1 et NT1 ont informé le Conseil d’un projet d’entrée de la société TF1 à hauteur de 33,5% du capital et des droits de vote de Groupe AB, conformément à l’article 4-1-11 de la convention conclue par le Conseil avec TMC.

Le 27 mars 2007, le Conseil a considéré que cette évolution du capital de Groupe AB n’entraînait pas de modification de son contrôle, ne créait pas de situation de dépendance vis-à-vis de TF1, et ne changeait pas le format des chaînes TMC, AB1 et NT1.

Le Conseil n’a en conséquence constaté aucune modification substantielle de nature à remettre en cause les autorisations dont bénéficient les chaînes TMC, AB1 et NT1 pour leur exploitation en télévision numérique terrestre (TNT).

1.1.2 La présente opération

Le 10 juin 2009, TF1, Groupe AB, Port Noir Investment et M. Claude Berda ont conclu un protocole d’accord relatif en pratique à la réalisation de trois opérations.

La première opération, objet du présent avis, consiste en l’acquisition par TF1 auprès de Port Noir Investment de l’intégralité de Groupe AB, dont il détient déjà 33,5 %.

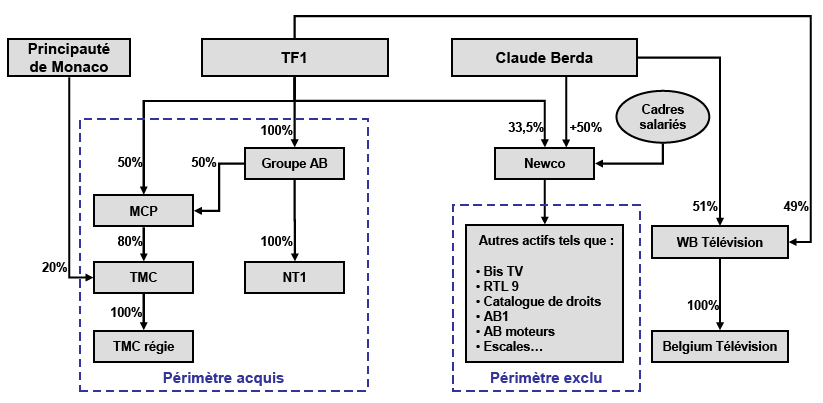

L’acquisition est conditionnée au détourage préalable de la majorité des actifs de Groupe AB qui sont placés dans une société appelée « NewCo ». Le nouveau Groupe AB sera alors composé de 100% du capital de NT1 et de 50% du capital de Monte-Carlo Participation (« MCP »), qui détient elle-même 80 % du capital de Télé Monte-Carlo (« TMC »).

Le service TMC est « un service de télévision à caractère national, diffusé en clair par voie hertzienne terrestre en mode numérique sur l'ensemble du territoire », dont « la programmation est généraliste ». Celle-ci « comprend tous les genres de programmes : fiction, cinéma, émissions d'information, sport, magazines, divertissements, documentaires et programmes pour la jeunesse »2.

Le service NT1 est « un service de télévision à caractère national, diffusé en clair par voie hertzienne terrestre en mode numérique », dont la programmation est « généraliste et diversifiée » et « s’adresse à l’ensemble du public. Une place importante est consacrée à l'information, à la création audiovisuelle et cinématographique française, aux émissions pour la jeunesse et aux divertissements familiaux. L'éditeur diffuse quotidiennement au moins un journal d'information. Il offre au jeune public, aux heures où celui-ci est disponible, des programmes qui lui sont destinés. Ces programmes ne comportent aucune scène susceptible de heurter la sensibilité du jeune public. Ils respectent le rythme et le développement des jeunes enfants ainsi que leur capacité de compréhension »3.

La deuxième opération consiste en la prise d’une participation à hauteur de 33,5% au capital de NewCo qui contient les actifs du Groupe AB initial, privé de 100% du capital de NT1 et de 50% du capital de Monte-Carlo Participation (« MCP »). Le solde du capital de NewCo sera détenu par M. Claude Berda et certains cadres dirigeants actuels de Groupe AB. M. Claude Berda détiendra plus de 50% du capital et des droits de vote de NewCo et aucun des co-investisseurs ne détiendra de droits lui conférant la possibilité de bloquer les décisions stratégiques de nature à leur conférer un contrôle conjoint de NewCo.

Dans le cadre de la troisième opération, TF1 s’engage à porter sa participation au capital de la société WB Télévision de 33,5% à 49%. Le solde du capital de WBTV sera détenu par M. Claude Berda. WBTV est une société de droit belge qui détient 100% de la société Belgium Télévision. WBTV édite les chaînes AB3, AB4 et Vidéoclick, commercialisées uniquement en Belgique.

L’organisation de TF1, Groupe AB et WBTV après les opérations est détaillée dans le schéma ci- dessous.

1.2 Contexte

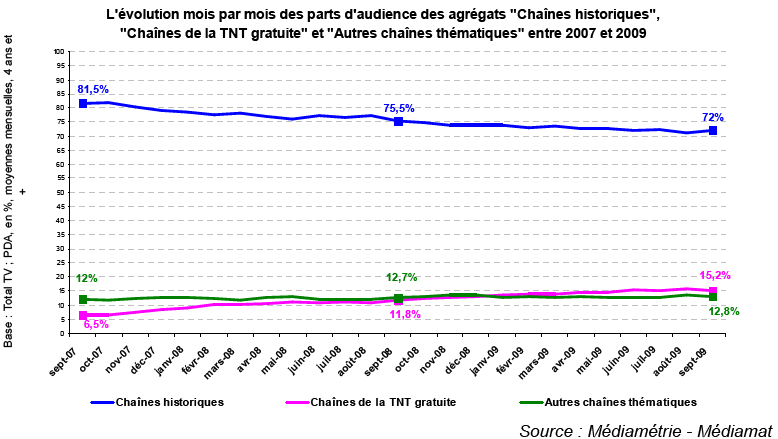

Le secteur de la télévision gratuite se caractérise par des modifications structurelles majeures depuis 2005.

Avec le lancement de la TNT en mars 2005, le nombre de chaînes gratuites est passé de sept à dix- huit. Parmi les onze chaînes (Direct 8, W9, TMC, NT1, NRJ 12, LCP, France 4, BFM TV, I-Télé, Virgin 17 et Gulli) qui n’étaient pas diffusées en mode analogique avant leur diffusion en mode numérique, certaines ont été créées à l’occasion du lancement de la TNT (Direct 8, W9, NT1, NRJ 12, France 4, BFM TV, Virgin 17, Gulli).

Ces nouvelles chaînes concurrencent les chaînes « historiques » en captant une part croissante de l’audience.

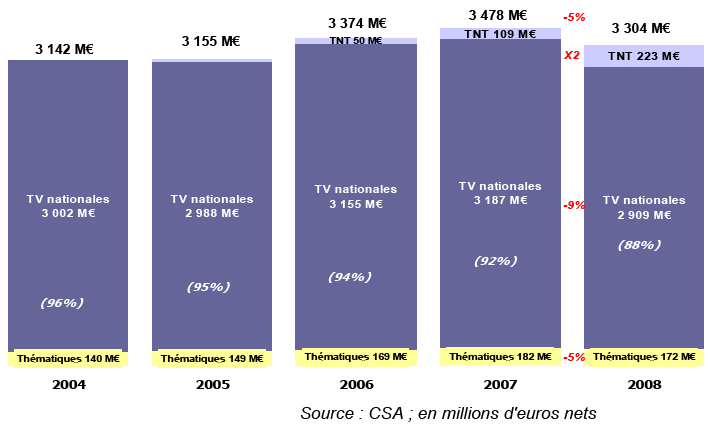

La plupart d’entre elles se finance majoritairement par des revenus publicitaires, à l’instar des chaînes privées gratuites TF1 et M6.

Si ces nouvelles chaînes ne parviennent pas encore toutes à présenter un résultat d’exploitation positif4, elles captent d’ores et déjà une part croissante du marché publicitaire, jusqu’alors essentiellement partagé entre les chaînes « historiques ».

Les chaînes « historiques » doivent également faire face au développement des offres de télévision payante, auxquelles douze millions de foyers sont abonnés5, et des offres de contenus sur internet6. Ces deux contraintes contribuent à exercer une pression à la baisse sur leurs audiences et par suite sur leurs revenus publicitaires, dans un marché publicitaire en faible croissance.

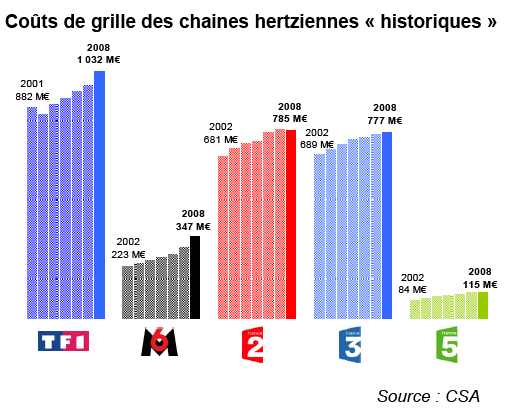

En réponse à cette situation, les chaînes « historiques », afin de limiter leurs pertes d’audience, cherchent à se différencier par des exclusivités onéreuses qui contribuent à renchérir leur coût de grille. Ces contenus fédérateurs d’audience ne sont souvent pas accessibles pour les nouvelles chaînes de la TNT, compte tenu des montants financiers requis. A titre de comparaison, le coût de grille de TF1 s’élève à 1 032 M€ en 2008, celui de TMC à […] et celui de NT1 à […].

Afin de limiter l'impact de ces investissements sur leur rentabilité économique, les chaînes cherchent à amortir leurs coûts d’acquisition de programmes sur plusieurs services, en négociant notamment des droits de diffusion au niveau du groupe.

Le service public a récemment mis en œuvre cette stratégie, comme le soulignait le rapport de la Commission pour la nouvelle télévision publique. Celui-ci indiquait en particulier que « sur le plan interne, France Télévisions devient une entreprise unique dont l’organisation se structure dans un cadre matriciel. Des unités de programme seront responsables de l’approvisionnement en contenus, les chaînes assemblant ces éléments en fonction des priorités éditoriales qu’elles dessinent et dans le respect de leur identité propre (…) Les unités de programme permettront de rationaliser les commandes par genre, d’harmoniser la programmation des chaînes premium et des chaînes de complément ainsi que de faire émerger des univers autour des programmes sur l’ensemble des supports existants ou à venir »7.

Ce choix est également celui des représentants des organisations de producteurs et d'auteurs (SACD, SCAM, USPA, SPFA) et vraisemblablement des groupes TF1 et Canal+. Les deux accords professionnels qu’ils ont conclus en novembre 2008 prévoient ainsi la possibilité de mutualiser au niveau du groupe la contribution à la production d'œuvres audiovisuelles de l'ensemble des chaînes du groupe.

Cette recherche d’économies d’échelle s’illustre depuis près d’une dizaine d’années dans d’autres Etats membres de l’Union européenne, par des mouvements de concentration.

En 2000, les groupes ProSieben Media et Sat1 Fernsehen ont fusionné et donné naissance à l’un des principaux acteurs sur le marché allemand, qui détient les chaînes gratuites Sat1, Kabel Eins, Pro7 et N24. La même année, le groupe RTL, éditeur des chaînes gratuites RTL, RTL II et SuperRTL, a pris le contrôle exclusif de la chaîne gratuite Vox.

En 2004, les deux principaux acteurs britanniques de la production et de la diffusion télévisuelle, Carlton et Granada, ont fusionné pour créer le groupe ITV. Celui-ci détient désormais treize des quinze licences régionales gratuites de Channel 3. Il est en outre éditeur des chaînes numériques gratuites ITV2, ITV3, c-ITV, ITV4.

La présente opération s’inscrit en conséquence dans la logique des évolutions récentes du secteur audiovisuel français et européen.

1.3 Objectifs du Conseil et procédure applicable

Dans le cadre du rachat de NT1 et TMC, le Conseil supérieur de l’audiovisuel, outre le présent avis sollicité par l’Autorité de la concurrence, interviendra au titre du contrôle des concentrations afin de garantir le respect du dispositif anti-concentration de la loi du 30 septembre 19868 et des dispositions de l’article 42-39 de la loi du 30 septembre 1986.

Dans ce cadre, conformément aux articles 1 et 3-1 de la loi du 30 septembre 1986, le Conseil doit veiller au pluralisme des éditeurs, à la qualité et à la diversité des programmes, au développement de la production et de la création audiovisuelles nationales, et favoriser la libre concurrence.

2 Analyse du Conseil sur le marché de la publicité télévisée

2.1 Marché et réglementation

2.1.1 Fonctionnement du marché

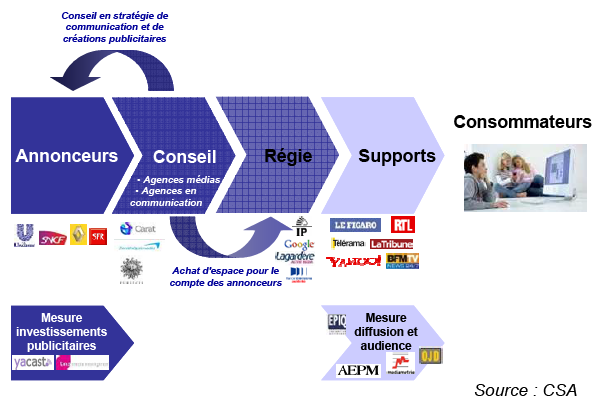

Le marché de la publicité télévisée est le lieu de rencontre de l’offre et de la demande d’espaces publicitaires.

Du côté de l’offre, les acteurs sont les éditeurs de services de télévision et les régies publicitaires. Les éditeurs offrent des écrans publicitaires, commercialisés par les régies. Celles-ci sont le plus souvent intégrées au groupe éditant la chaîne de télévision. C’est le cas de TF1 publicité, régie des espaces publicitaires des chaînes contrôlées exclusivement ou conjointement par le groupe TF1, gratuites et payantes. TF1 publicité assure également la régie des espaces publicitaires de chaînes de télévision payante. Une liste des chaînes sous contrat avec TF1 publicité figure en annexe 1.

TMC régie, créée en raison des engagements pris par TF1 et Groupe AB auprès du ministre chargé de l’économie lors de la prise de contrôle conjoint de TMC en 2004, assure quant à elle exclusivement la régie des espaces publicitaires de TMC et de NT1.

Du côté de la demande, les acteurs sont les annonceurs et les agences média. Les annonceurs achètent des espaces publicitaires pour diffuser leurs campagnes. Ils peuvent le faire directement auprès des régies publicitaires ou plus couramment par le biais d’une agence média.

Les missions principales des agences média sont de définir, pour le compte des annonceurs, un plan média et de réserver des espaces publicitaires auprès des régies publicitaires. Les agences média fournissent également des prestations de conseil auprès des annonceurs dont la finalité est d’identifier les cibles d’un annonceur.

L’annexe 2 présente le déroulement d’une campagne publicitaire.

2.1.2 Réglementation

L’offre sur le marché de la publicité télévisée est contrainte par la réglementation. Celle-ci détermine notamment le volume maximal de publicité télévisée ainsi que les acteurs autorisés à offrir des écrans publicitaires.

Depuis l’entrée en vigueur du décret du 19 décembre 2008, le plafond de diffusion horaire quotidienne de la publicité sur les chaînes TF1, M6 et Canal+ est de neuf minutes par heure, en moyenne quotidienne. Il permet de diffuser un volume total de 216 minutes de publicité par 24 heures, contre 144 minutes précédemment, soit 50 % d’augmentation.

Pour les nouvelles chaînes de la TNT, le plafond de diffusion horaire quotidienne de la publicité est porté à douze minutes en moyenne quotidienne pendant les sept premières années d’application de leur convention. Pour l’ensemble des chaînes, le décret impose un maximum de douze minutes de publicité par « heure d’horloge ».

La loi du 5 mars 2009 relative à la communication audiovisuelle et au nouveau service public de la télévision a également modifié la structure du marché publicitaire.

Elle prévoit en effet la suppression progressive de la publicité sur France Télévisions, entre vingt heures et six heures dans un premier temps, puis également entre six heures et vingt heures à compter de l'extinction de la diffusion par voie hertzienne terrestre en mode analogique.

La loi a par ailleurs autorisé les éditeurs privés à procéder à une seconde coupure dans les œuvres audiovisuelles et cinématographiques. Pour cette dernière mesure, le Conseil a considéré, le 21 avril 2009, qu'une période d’au moins 20 minutes devait s’écouler entre deux interruptions successives et que chaque interruption publicitaire durant les œuvres cinématographiques ne pouvait excéder six minutes.

Enfin, le marché de la publicité télévisée reste caractérisé par l’existence de certains secteurs interdits. Pour la publicité et le parrainage, les secteurs interdits sont : les boissons alcoolisées de plus de 1,2°, les produits du tabac, les médicaments rem boursés par la sécurité sociale, les armes à feu, les offres et demandes d'emplois, certaines professions réglementées (droit et santé notamment). Le cinéma est un secteur interdit pour la publicité, mais est autorisé pour le parrainage. Le Conseil rappelle que l’édition littéraire n’est un secteur autorisé que sur les chaînes du câble, du satellite et de l’ADSL, et que les opérations commerciales de promotion de la distribution demeurent interdites sur l’ensemble des chaînes.

2.2 La segmentation du marché

Les autorités de concurrence ont jusqu’à présent identifié un marché pertinent de la publicité télévisée, aussi bien dans le cadre du contrôle des concentrations10 que dans celui du contrôle des pratiques anticoncurrentielles11.

Au regard des évolutions récentes du marché de la publicité, le Conseil considère que le périmètre du marché de la publicité télévisée est toujours pertinent.

2.2.1 Segmentation entre les différents médias

Les autorités de concurrence, aux niveaux français et communautaire, considèrent qu’il existe autant de marchés de la publicité qu’il existe de médias12.

Sans remettre en cause cette définition, TF1 constate néanmoins une convergence toujours plus forte entre le média télévisé et internet.

Le Conseil relève, s’agissant de la définition du marché de la publicité :

- que les produits publicitaires offerts sur internet sont différents et plus diversifiés ;

- qu’ils dépendent de systèmes de mesure d’audience différents ;

- que la publicité sur internet permet aux annonceurs de cibler plus précisément leur audience ;

- que les systèmes de tarification et les pratiques de commercialisation présentent des différences importantes.

Dans ces conditions, le Conseil considère que la publicité télévisée et la publicité sur internet appartiennent à deux marchés pertinents distincts.

2.2.2 Segmentation du marché de la publicité télévisée

TF1 estime, conformément avec la pratique décisionnelle des autorités de concurrence, qu’il n’y a pas lieu de distinguer entre l’espace publicitaire de la télévision payante et celui de la télévision gratuite.

TF1 considère par ailleurs que le parrainage et la publicité télévisée appartiennent au même marché pertinent compte tenu des similitudes des deux produits en termes d’opérateurs actifs sur le marché, de modalités de commercialisation, de structure de tarification et de réglementation.

Le Conseil partage ces analyses.

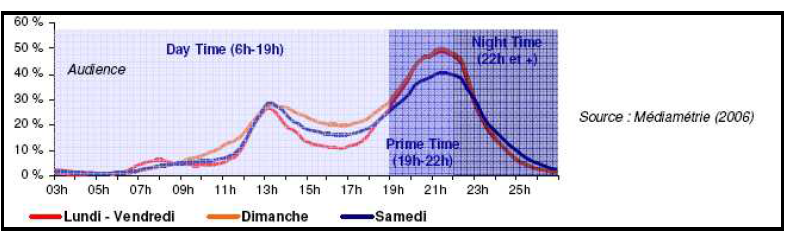

Sans tirer de conclusions du point de vue de la définition des marchés concernés par l’opération, TF1, dans son analyse des effets unilatéraux, estime qu’il existerait une substituabilité imparfaite entre les écrans des différentes plages horaires et entre les écrans de différentes catégories de puissance.

Le Conseil considère qu’aux fins de la définition des marchés, il n’y a pas lieu de segmenter le marché de la publicité télévisée, en fonction notamment de la tranche horaire et de la puissance des écrans :

- les annonceurs et les agences média, lors de la définition d’un plan média, achètent des écrans publicitaires sur de nombreuses tranches horaires, et de puissance différente, ce qui correspond aux objectifs de couverture et de répétition d’un message publicitaire ;

- la puissance d’un écran, exprimée en GRP13, se définit au regard de nombreux paramètres, tels que la cible, la tranche horaire et la période de l’année ;

- la puissance d’un écran n’est pas connue par l’annonceur au moment de la réservation de l’écran, mais le lendemain de la diffusion lors de la publication des audiences ;

- les chaînes qui disposent d’écrans puissants (par exemple GRP > 8) ne commercialisent pas ces écrans de manière indissociable d’écrans moins puissants.

En conclusion, le Conseil s’interroge sur la pertinence de segmenter le marché de la publicité télévisée en fonction de la tranche horaire et de la puissance des écrans.

S’agissant de la dimension géographique du marché, le Conseil estime que le marché de la publicité télévisée est national. La réglementation applicable ainsi que les zones de diffusion principale des éditeurs sont en effet nationaux.

2.3 Position de TF1 sur le marché

2.3.1 Situation actuelle

Parts d’audience de TF1

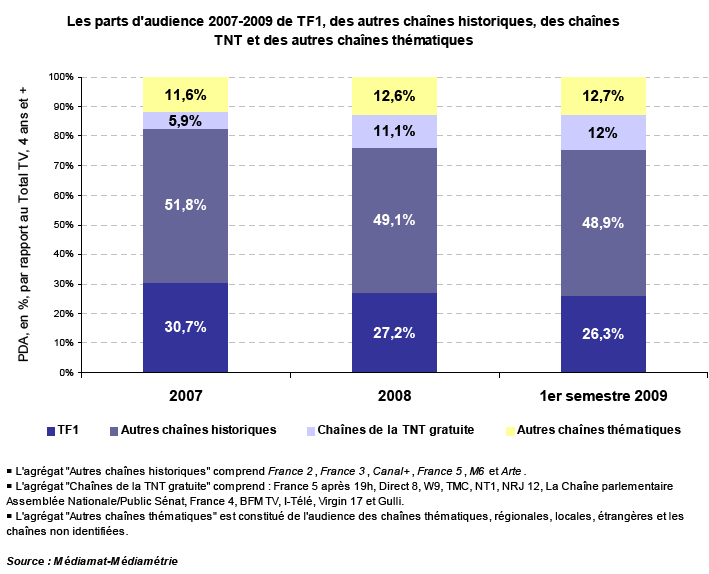

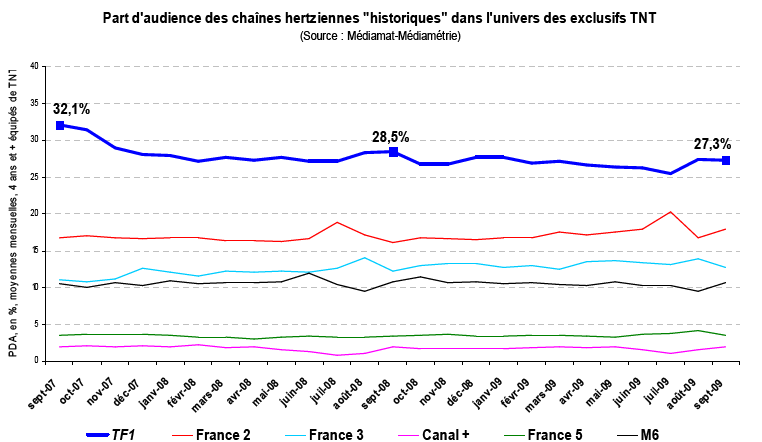

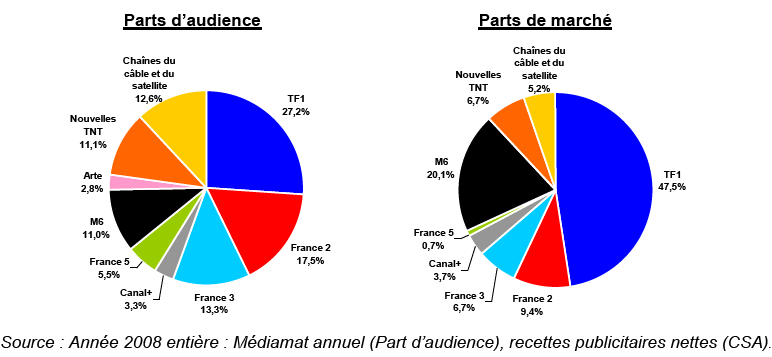

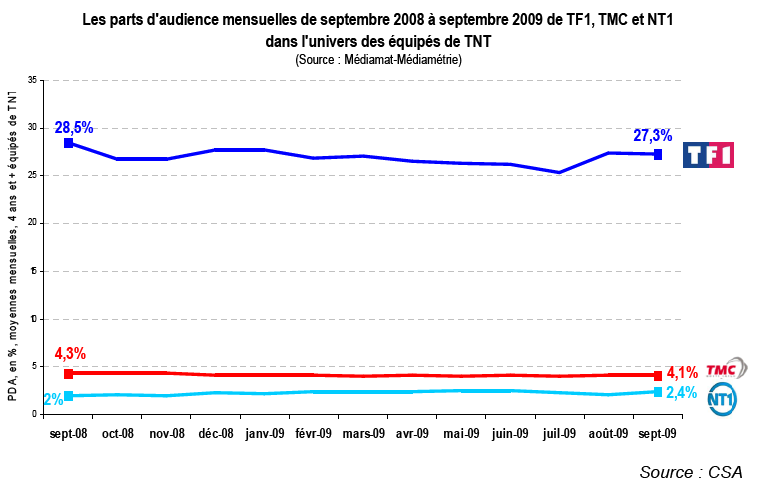

Depuis 2005, l’audience de TF1 a diminué de 5 points, passant de 32,3% en 2005 à 27,2 % en 2008. Cette baisse d’audience s’est confirmée au premier semestre 2009, l’audience de TF1 étant de 26,3% au cours de cette période14.

En dépit de la diminution de sa part d’audience, TF1 conserve une avance significative sur son premier concurrent, la chaîne M6, dont la part d’audience était de 10,9% au premier semestre 2009.

Ainsi, un programme comparable diffusé sur TF1 et sur une chaîne dont l’audience moyenne est plus faible est systématiquement caractérisé par un différentiel d'audience sur cette chaîne (appelé « effet chaîne »), à tranche horaire comparable et quel que soit le type de programme :

- l'intervention du Président de la République le 5 février 2009 a réuni 28,8% de part d'audience sur TF1 contre 21,8% sur France 2 et 6,5% sur M6 ;

- un film à forte audience, « Demain ne meurt jamais », diffusé sur M6 en première diffusion, a réuni 21,6% de part d'audience sur M6, contre 36% pour une deuxième diffusion sur TF1.

Comme cela a été rappelé précédemment, la diminution de l’audience de TF1 s’explique en premier lieu par l’entrée sur le marché des nouvelles chaînes de la TNT. L’apparition de ces nouveaux acteurs a d’ailleurs entraîné une baisse de la part d’audience globale des autres chaînes « historiques ». Celle-ci est en effet passée de 55,6% en 2005 et 51,8% en 2007 à 49,1% en 2008 et 48,9% sur le

premier semestre 2009.

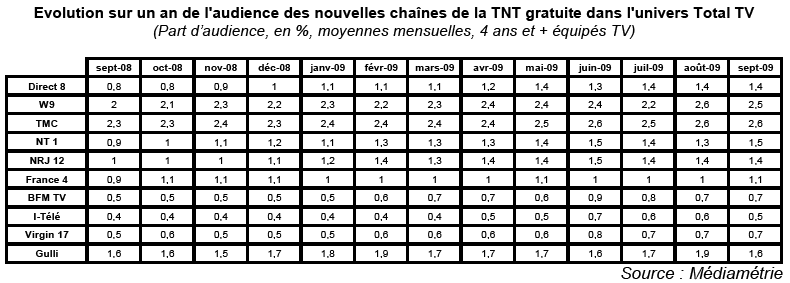

Depuis leur entrée sur le marché, les nouvelles chaînes de la TNT ont vu leur audience croître de manière importante.

Parmi les nouvelles chaînes de la TNT, TMC dispose de la part d’audience la plus importante avec 2,1% pour l’année 200815 et 2,6% en septembre 2009. Cette position peut en partie s’expliquer par l’ancienneté de la chaîne, précédemment diffusée en mode analogique dans le Sud Est de la France avant sa diffusion en mode numérique, et accessible sur les bouquets des distributeurs de télévision payante. L’audience de la chaîne au premier semestre 2009 était de 2,4%. L’audience de la chaîne NT1 était de 1,3% sur la même période.

Parts de marché publicitaires de TF1

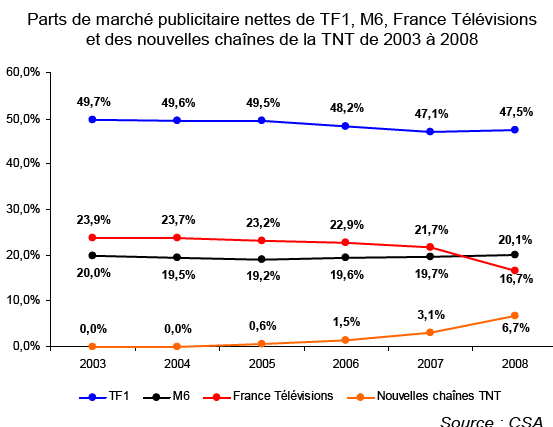

Les parts de marché de la chaîne TF1 sont en diminution depuis 2004, date de l’autorisation de la prise de contrôle conjoint par le ministre chargé de l’économie, passant de 49,6% en 2004 à 47,5 % en 2008 en revenus nets. A cette part de marché de la chaîne TF1, il convient d’ajouter les parts de marché de TF1 Publicité, hors TF1, qui s’élèvent à […] pour l’année 200816.

Si les parts de marché de France Télévisions (hormis France 4) ont également chuté, passant de 23,2% en 2005 à 16,7% en 2008, sur la même période, la part de marché du principal concurrent de TF1, M6, est en légère croissance, passant de 19,2% à 20,1%17. L’écart de part de marché entre TF1 et M6 demeure toutefois supérieur à 27 %.

TF1 et M6 ont toutes deux pour caractéristique de disposer d’une part de marché publicitaire nettement supérieure à leurs parts d’audience. Ainsi, la part de marché de M6 dépasse sa part d’audience de 9,1 points. Cet écart est de 20,3 points pour TF1. Ces deux chaînes captent donc des revenus publicitaires supérieurs à leur part d’audience, ce qui met en évidence un effet de « prime au leader ».

S’agissant des nouvelles chaînes de la TNT, leurs parts de marché sont passées de 1,5% en 2006 à 6,7% en 2008. Les principales chaînes sont W9 et TMC, elles disposent d’une part de marché pour l’année 2008 de […] pour la première, et de […] pour la seconde. La chaîne NT1 dispose pour sa part d’une part de marché de […], derrière la chaîne d’information i>Télé et la chaîne NRJ 12 (chacune détenant une part de marché de […]) et devant la chaîne jeunesse Gulli ([…]).

2.3.2 Position de TF1 à la suite de l’opération

Dans l’hypothèse où l’opération serait autorisée, la nouvelle entité disposerait d’une part d’audience supérieure à 30%, que ce soit dans l’univers « Total TV » ou l’univers « TNT ».

2.3.3 Évolution du marché de la publicité télévisée

La part de marché publicitaire de la nouvelle entité serait de […], sur la base des parts de marché en revenus nets pour l’année 2008.

L’analyse de l’opération au regard des parts de marché publicitaire de manière statique met en évidence une addition minime de parts de marché, susceptible d’être compensée par la baisse tendancielle de la part de marché de la chaîne TF1.

Il apparaît donc justifié d’analyser l’opération de manière prospective à un horizon de trois à cinq ans.

Les conditions concurrentielles du marché de la publicité télévisée vont probablement évoluer sensiblement à moyen terme et présentent un degré d’incertitude élevé.

Certains facteurs sont susceptibles de favoriser la croissance de la part de marché et des revenus du groupe TF1.

C’est le cas de la suppression progressive de la publicité sur les chaînes du service public, après 20 heures en 2009, puis totalement en 2012. Des analyses indiquent une proximité des cibles plus importantes entre TF1 et France Télévisions qu’entre M6 et France Télévisions, ce qui laisserait supposer un report plus important des recettes publicitaires des écrans puissants de France Télévisions vers TF1. Cette hypothèse présente toutefois un degré élevé d’incertitude (notamment le possible transfert des écrans publicitaires de France Télévisions vers du parrainage sur les mêmes chaînes).

Par ailleurs, le nombre d’éditeurs de services de télévision gratuite est susceptible d’évoluer à moyen terme. Ainsi, à l’occasion de l’extinction de la diffusion en mode analogique de leur service, les groupes TF1, Canal+ et M6 seront en droit de demander au Conseil l’attribution d’un « canal compensatoire » en vue de diffuser un service gratuit ou payant.

Les conditions d’octroi de ces nouvelles autorisations prévues par l’article 103 de la loi du 30 septembre 1986 doivent respecter les grands principes définis dans ses articles 1er et 3-1, notamment le caractère pluraliste de l'expression des courants de pensée et d'opinion, la qualité et à la diversité des programmes, et la libre concurrence. En outre, les candidats devront souscrire à des obligations renforcées de soutien à la création en matière de diffusion et de production d'œuvres cinématographiques et audiovisuelles européennes et d'expression originale française. Malgré ces limitations, et l’incertitude liée à l’attribution même de ces canaux, ils sont susceptibles d’accroître la part de marché du groupe TF1 sur le marché publicitaire en permettant l’entrée d’un service contrôlé par le groupe.

D’autres facteurs sont en revanche susceptibles de contribuer à la diminution de la part de marché et des revenus publicitaires du groupe TF1.

Les parts de marché des nouvelles chaînes de la TNT peuvent croître du fait de l’augmentation de la couverture de la TNT18, au détriment de la chaîne TF1 dans la mesure où l’augmentation de couverture étend les zones dans lesquelles l’offre TNT à dix-huit chaînes est disponible. En outre, le nombre de foyers équipés en décodeurs TNT est appelé à augmenter dans les zones déjà couvertes.

Cette éventualité dépend toutefois de l’évolution des parts de marché des chaînes TMC et NT1, qui si elle est supérieure à celle des autres nouvelles chaînes de la TNT, pourrait compenser la diminution constatée depuis 2005 de la part de marché de la chaîne TF1.

Enfin, le développement des nouveaux modes de consommation de la télévision (télévision de rattrapage, vidéo à la demande, contenus sur internet…) exercera vraisemblablement une pression concurrentielle croissante sur le marché de la publicité télévisée.

L’incertitude liée à l’évolution du marché de la publicité télévisée trouve une illustration réglementaire dans les travaux préliminaires du Conseil sur l’utilisation du dividende numérique pour l’audiovisuel. Ceux-ci font apparaître plusieurs scénarios d’attribution du spectre libéré par l’extinction de la diffusion en mode analogique : utilisation des fréquences pour la migration des chaînes diffusées en définition standard vers une diffusion en haute définition (SD/HD) ; autorisation de nouvelles chaînes payantes ou gratuites ; autorisation de nouveaux services (vidéo à la demande, télévision de rattrapage, services interactifs par voie hertzienne terrestre)… Dans l’hypothèse où de nouvelles chaînes gratuites seraient autorisées par le Conseil, les conditions de marché pourraient être sensiblement modifiées.

Compte tenu de l’ensemble de ces facteurs d’incertitude, aussi bien concurrentiels que réglementaires, le Conseil n’est pas en mesure d’estimer de manière précise l’évolution à moyen terme des positions des acteurs sur le marché de la publicité télévisée, et de celle du groupe TF1 en particulier.

En outre, toute analyse qui serait fondée sur le premier semestre 2009 apparaît hasardeuse dans la mesure où il s’agit d’une période de transition à la suite de la suppression de la publicité sur le service public entre 20 heures et 6 heures, des allègements des contraintes réglementaires sur le marché publicitaire et principalement de la réduction conjoncturelle des investissements publicitaires dans un contexte de crise économique.

Par ailleurs, il ressort des informations communiquées au Conseil que la majorité des annonceurs apparaît plutôt favorable à l’opération dans la mesure où ils semblent disposer d’un contre-pouvoir d’acheteur important vis-à-vis des éditeurs, y compris TF1.

2.3.4 Conclusion

Le groupe TF1 détient une position significative sur le marché de la publicité télévisée, caractérisée par une part de marché :

- proche de 50% ;

- sensiblement supérieure à sa part d’audience ;

- nettement supérieure à celle du groupe Métropole Télévision.

Dans l’hypothèse de la réalisation de l’opération, le groupe TF1 contrôlerait trois services sur un total de douze services principalement financés par la publicité. Les synergies susceptibles d’être générées pourraient contribuer à renforcer la position du groupe TF1 sur le marché et à diminuer significativement la pression concurrentielle.

Toutefois, les éléments de contexte, les facteurs d’incertitude sur l’évolution du marché publicitaire, ainsi que le contre-pouvoir des annonceurs, ne permettent pas de quantifier le renforcement à terme de la position du groupe TF1 sur le marché de la publicité télévisée.

2.4 Les effets sur le jeu de la concurrence

L'intégration des chaînes TMC et NT1 dans le groupe TF1 conduirait dans un premier temps à l’augmentation du nombre d’écrans publicitaires commercialisables par la régie TF1 Publicité, dans l’hypothèse où celle-ci deviendrait la régie commune de l’ensemble des chaînes. Elle est susceptible de faire bénéficier TF1 d’un complément de couverture sur les écrans peu puissants, et de contribuer à maintenir la valeur des espaces publicitaires de la chaîne TF1 à un niveau élevé.

Elle est également de nature à faire bénéficier TMC et NT1 de la puissance des écrans publicitaires de la chaîne TF1 qui apparaissent difficilement contournables pour les principaux annonceurs.

Le groupe TF1 pourrait exploiter, par effet de levier, ses écrans puissants afin d’accroître les parts de marché de TMC et NT1, notamment par la mise en œuvre de pratiques de couplage. L’offre d'écrans puissants au sein d'une régie constitue en effet un avantage concurrentiel important dans la commercialisation d'écrans moins puissants. Tous les éditeurs offrent des écrans peu puissants alors que seule TF1 et dans une moindre mesure la chaîne M6 proposent des écrans puissants.

De telles pratiques font peser des risques d’éviction sur les chaînes de la TNT, en particulier celles qui ne sont pas adossées à une chaîne historique. Le groupe Métropole Télévision, éditeur des chaînes M6 et W9, ne dispose pas non plus de cette capacité, la puissance de ses écrans n’étant pas comparable à celle de TF1. Au surplus, le groupe ne contrôle aujourd’hui qu’une nouvelle chaîne en clair de la TNT gratuite (W9).

Le groupe TF1 serait alors en mesure de proposer des offres aux agences média et aux annonceurs qu’aucun de ses concurrents ne pourrait répliquer. L’opération serait dès lors susceptible de porter significativement atteinte à la concurrence sur le marché de la publicité télévisée.

Par ailleurs, à l’issue de l’opération, la régie publicitaire de TF1 disposerait vraisemblablement d’une couverture renforcée de l’ensemble des cibles publicitaires. Elle pourrait être incitée à imposer aux annonceurs de conclure des accords d’exclusivité en contrepartie de conditions, notamment tarifaires, préférentielles.

Ces pratiques demeurent aujourd’hui marginales : elles représenteraient moins de […]% des revenus publicitaires de TF1 Publicité. Toutefois, dans l’hypothèse où elles se développeraient à la suite de l’opération, les concurrents de TF1 seraient privés d’une partie de leurs revenus potentiels. Dans ces conditions, le Conseil estime souhaitable d’effectuer un encadrement de ces pratiques afin de s’assurer du maintien de leur caractère limité.

2.5 Proposition de remèdes

Depuis 2004, la société TF1 est soumise au respect des engagements adoptés lors de la prise de participation conjointe de TF1 et Groupe AB dans TMC. Ces engagements avaient notamment été mis en place dans un contexte de position dominante de TF1.

Même si l’évolution des conditions de marché depuis 2004 montre une diminution de la part de marché de TF1 et un accroissement de la pression concurrentielle, la présente opération confèrerait un avantage significatif au groupe TF1, susceptible, en tant que tel, d’accroître sa part de marché.

Dans ces conditions, le groupe TF1 pourrait exploiter ses écrans puissants afin d’accroître les parts de marché de TMC et NT1, notamment par la mise en œuvre de pratiques de couplage, et ainsi faire peser des risques d’éviction sur les chaînes de la TNT.

Pour sa part, le Conseil estime souhaitable :

- d’imposer une interdiction des pratiques de couplage entre TF1, d’une part, et TMC et NT1, d’autre part ;

- à défaut, de maintenir les engagements mis en place en 2004.

En outre, le Conseil juge utile d’imposer au groupe TF1 de limiter les pratiques d’exclusivité publicitaire, par exemple en fixant un seuil correspondant à un pourcentage du chiffre d’affaires de TF1 Publicité.

3 Analyse du Conseil sur les marchés de droits de diffusion de programmes de télévision

Ces marchés sont définis comme le lieu de rencontre de l’offre des détenteurs de droits de diffusion avec la demande des éditeurs de chaînes.

Afin d’établir les grilles de programmes de ses différentes chaînes payantes et gratuite, le groupe TF1 est actif sur les marchés de l’acquisition de droits de diffusion en tant qu’acheteur. Sur certains marchés de droits, il agit également comme vendeur. En revanche, les chaînes TMC et NT1 n’interviennent sur ces marchés qu’en tant qu’acheteurs.

Les chaînes du groupe TF1 achètent des droits soit individuellement, soit par le biais du GIE TF1 Acquisition de droits, créé en 2007. Les membres du GIE sont TF1, TV Breizh, Ushuaïa, Histoire et Odyssée. Ce modèle d’achat centralisé a déjà été mis en œuvre par plusieurs groupes audiovisuels français, notamment les groupes Métropole Télévision, Canal+ et France Télévisions.

Dans le cadre de la présente opération, le Conseil estime que son analyse doit porter sur les catégories de marchés suivants :

- droits sportifs (3.1) ;

- droits relatifs aux séries américaines récentes et aux œuvres cinématographiques (3.2) :

- droits relatifs aux séries américaines récentes ;

-droits relatifs aux œuvres cinématographiques américaines pour une première diffusion en télévision gratuite ;

-droits relatifs aux œuvres cinématographiques d’expression originale française pour une première diffusion en télévision gratuite ;

- droits relatifs aux films de catalogue ;

- droits relatifs aux programmes télévisuels (3.3) :

- droits relatifs aux programmes de stock ;

- droits relatifs aux programmes de flux.

Les marchés de l’acquisition de droits sont soumis à des contraintes réglementaires rappelées en annexe 3.

3.1 Droits sportifs

3.1.1 Position de TF1, TMC et NT1

S’agissant des droits sportifs, le groupe TF1 est actif en tant qu’acheteur. Il dispose de droits pour une diffusion en clair pour la chaîne TF1 et pour une diffusion sous conditions d’accès (payant) pour les chaînes Eurosport et Eurosport 2. Les droits acquis par le groupe TF1, pour un montant total de 150 M€, sont les suivants :

- droits autres que la Ligue 1 portant sur des compétitions régulières de football qui ont lieu chaque année et auxquelles participent des équipes françaises : rencontres de l'équipe de France A, premier choix de rencontres de la Ligue des champions, Coupe de France, Ligue 2 ;

- droits relatifs aux autres compétitions de football : Coupe du Monde, Coupe d'Italie ;

- droits relatifs aux événements d’importance majeure autres que footballistiques : Coupe du monde de rugby, Tour de France19 et Paris-Roubaix cyclistes, Internationaux de France de Roland-Garros de tennis20, Grand Prix de France de Formule 1 ;

- droits relatifs aux compétitions sportives, autres que footballistiques : Tour d'Italie et d'Espagne et grandes courses classiques européennes de cyclisme (Milan-San Remo, Liège-Bastogne-Liège,

Tour des Flandres), tournois de tennis ATP et WTA, EuroCoupe ULEB de basket, meetings du Grand Prix IAAF et Marathon de New York d'athlétisme, Réunions de boxe.

Le groupe a choisi de ne diffuser sur la chaîne TF1 que les droits suivants :

- Coupe du Monde et Euro de football ;

- Rencontres de l’équipe de France A de football ;

- Ligue des champions de football ;

- Coupe du monde de rugby ;

- Championnat du monde de Formule 1.

TMC et NT1 ne sont actives que de manière marginale dans l’acquisition de droits sportifs. NT1 détient des droits sur les éliminatoires de la Coupe du monde de football 2010 de la zone Amérique du Sud, ainsi que d’autres droits non « premium ». Par le passé, TMC a diffusé ponctuellement des rencontres de la Coupe de l’UEFA, à l’époque où les droits de cette compétition étaient négociés de gré à gré (entre clubs et diffuseurs).

Sur l’ensemble des marchés d’acquisition de droits sportifs, les montants investis par le groupe TF1 sont sensiblement inférieurs à ceux des groupes Canal+ et Orange.

La concurrence entre les éditeurs de chaînes payantes et les éditeurs de chaînes gratuites n’est toutefois que partielle. Les chaînes gratuites ne peuvent se positionner pour l’achat de droits tels que les rencontres de la Ligue 1 de football du fait des contraintes de programmation relatives à la diversité de l’offre et de l’impossibilité de financer ces droits par des recettes publicitaires.

Inversement, les chaînes payantes peuvent difficilement concourir pour l’acquisition de certains droits sportifs, qui doivent être exploités en mode gratuit en vertu du décret n° 2004-1392 du 22 décembre 2004 sur les événements d’importance majeure. Ces chaînes n’ont de plus que peu d’incitations à acquérir des droits sur des grandes compétitions biennales ou quadriennales (Jeux olympiques, Coupe du monde et Euro de football…). La durée de ces événements, généralement d’un mois, apparaît difficilement compatible avec la durée des abonnements commercialisés par les distributeurs.

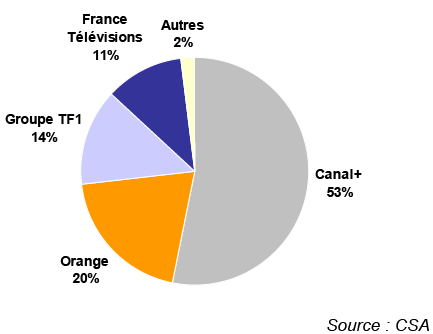

Sur les marchés pour lesquels une concurrence plus forte existe21 entre les opérateurs de télévision payante et les opérateurs de télévision gratuite, le groupe TF1 dispose d’une part de marché significative de l’ordre de 40%, devant les groupes France Télévisions (30%) et Canal+ (20%), comme l’illustre le graphique ci-dessous.

Les montants investis par NT1 et TMC sont marginaux. Pour l’année 2008, les investissements cumulés des deux chaînes en matière de droits sportifs sont d’environ un million d’euros.

3.1.2 Analyse

Dans l’hypothèse de la réalisation de l’opération, l’addition des parts de marché de TMC et NT1 à celles du groupe TF1 serait minime. Toutefois, il y a lieu de déterminer dans quelle mesure les concurrents auraient la possibilité de répondre de manière crédible aux différents appels d’offres, alors même que TF1 disposerait de trois services gratuits pour y répondre.

A titre liminaire, le Conseil note que le groupe TF1 a exprimé le souhait, d’une part, de limiter ses acquisitions de droits sportifs gratuits aux événements déjà diffusés sur l’antenne de la chaîne TF1 et, d’autre part, de réduire les coûts d’acquisition de ces programmes dont la rentabilité n’est pas avérée22. Ils représentent environ 15% des coûts de grille pour 2% du temps d’antenne.

Il n’en demeure pas moins que le sport constitue un élément structurant de la grille des chaînes généralistes. Si, à ce jour, les chaînes TMC et NT1 proposent peu de programmes sportifs à leurs téléspectateurs, il n’est pas impossible que le groupe TF1 modifie ce positionnement à terme. Une stratégie éditoriale comparable a déjà été mise en œuvre par le groupe Métropole Télévision qui diffuse depuis 2005 des compétitions sportives sur l’antenne de W9. A cet effet, TF1 dispose d’une capacité financière importante qui pourrait lui permettre à terme de mettre en œuvre cette stratégie par l’acquisition de nouveaux droits sportifs.

La possibilité de proposer la diffusion de droits sportifs sur trois services gratuits constitue un avantage concurrentiel majeur. Elle permet de réserver les éléments les plus attractifs d’une compétition à la chaîne principale, tout en diffusant ses autres composantes sur les services additionnels. Elle permet par ailleurs aux détenteurs de droits de maximiser l’exposition de leurs compétitions et la visibilité de leurs partenaires commerciaux (sponsors, annonceurs).

Certains concurrents de TF1 diffusent déjà des événements sportifs sur plusieurs services. Le groupe Métropole Télévision retransmet ainsi les rencontres de l’Europa League de football sur les chaînes M6 et W9, et France Télévisions programme certaines compétitions sur au moins deux services distincts, notamment le Tour de France et Roland Garros.

Toutefois, le groupe Métropole Télévision n’est en mesure de répondre aux appels d’offres que pour deux chaînes et le groupe France Télévisions dispose d’une marge de manœuvre réduite pour mobiliser des sommes importantes en vue d’acquérir ou de conserver des droits sportifs attractifs.

Au vu de l’ensemble de ces éléments, le Conseil considère nécessaire de veiller à maintenir une certaine équité entre les différents acteurs dans le cadre des appels d’offres relatifs aux droits d’acquisition de compétitions sportives pour une diffusion en mode gratuit.

En conséquence, il estime souhaitable d’imposer au groupe TF1 des obligations, limitées dans le temps, telles que l’interdiction de répondre à des appels d’offres relatifs à des événements sportifs pour plus de deux chaînes gratuites.

3.2 Droits relatifs aux séries américaines récentes et aux œuvres cinématographiques

3.2.1 Position de TF1, TMC et NT1

Droits relatifs aux séries américaines récentes

Les séries américaines récentes susceptibles de générer de fortes audiences sont commercialisées par les principaux studios de production américains23 sous la forme de contrats cadres exclusifs de longue durée, généralement appelés « output deals ». Ces contrats cadres portent à la fois sur des séries et des films. Chaque année, les chaînes choisissent un certain nombre de séries et de films produits par un studio. Les droits sur les contenus qui ne sont pas retenus par la chaîne détentrice de l’« output deal » peuvent être acquis par des concurrents.

Dans certains cas, et pour une durée moins longue, les studios américains concluent avec les chaînes des accords pour une série donnée ou des accords dits « package deals », portant sur plusieurs séries, pour une durée moins longue que les « output deals ».

De manière générale, ces différents contrats d’achat sont négociés sur une base exclusive pour un territoire donné.

En tant qu’acheteur, TF1 acquiert des droits de diffusion de séries américaines récentes auprès des principaux studios de production américains notamment par le biais d’« output deals ».

Les principaux acheteurs français sur ce marché sont Canal+, Orange, M6 et France Télévisions. En l’absence de chronologie des médias, TF1 est confrontée à la concurrence des chaînes gratuites, M6 et France Télévisions, et payantes, Canal+, Orange.

Les nouvelles chaînes de la TNT ne sont à ce stade pas en mesure d’acquérir de droits sur les séries récentes « premium » compte tenu de leur prix. En revanche, elles peuvent acquérir des droits sur des séries n’ayant pas trouvé preneur dans le cadre des « package deals ».

Les chaînes TMC et NT1 ont essentiellement acquis des droits de rediffusion de séries américaines qui ont perdu leur caractère « premium » sur les chaînes nationales « historiques ». Elles diffusent toutefois certaines séries américaines à succès mais leurs investissements demeurent marginaux. En 2008, selon la notification, l’investissement de NT1 en séries américaines à succès était de […], et de […] pour TMC. Ces investissements sont […] fois inférieurs à ceux réalisés par le groupe TF1 au cours de la même période.

Droits relatifs aux œuvres cinématographiques américaines pour une première diffusion en télévision gratuite

Les droits relatifs aux œuvres cinématographiques américaines sont généralement négociés entre les studios et les chaînes selon des modalités contractuelles semblables à celles qui valent pour les séries récentes. A cet égard, et comme pour les séries, les chaînes de télévision sont souvent contraintes par les studios d’acquérir, en plus des films inédits, des films de catalogue.

Le groupe TF1 est actif sur ce marché aux côtés des groupes France Télévisions et Métropole Télévision. Les chaînes payantes et les chaînes gratuites ne sont pas en concurrence pour l’achat des droits cinématographiques, compte tenu des obligations en matière de chronologie des médias.

En 2008, la chaîne TF1 a acquis les droits de 46 films américains inédits, pour un investissement de […], ce qui représente 20% de l’investissement total de la chaîne en œuvres cinématographiques et 54% de l’investissement de la chaîne en films américains. Ces investissements sont en hausse par rapport à l’année 2007 (40 films pour un investissement de […]). Le Conseil note que seuls 21 films américains inédits ont été diffusés en 2008.

Les chaînes TMC et NT1 n’acquièrent cette catégorie de droits que marginalement, compte tenu de son coût élevé au regard des recettes publicitaires des chaînes.

Droits relatifs aux œuvres cinématographiques d’expression originale française (EOF) pour une première diffusion en télévision gratuite

Les achats de droits par les chaînes « historiques » sont réalisés dans le cadre de la mise en œuvre de leurs obligations de contribution au développement de la production cinématographique.

Le groupe TF1 est acheteur de droits cinématographiques d’expression originale française directement auprès des producteurs. Il est actif sur ce marché aux côtés des groupes France Télévisions et Métropole Télévision.

En 2008, le groupe TF1 a investi en achats de parts coproducteur et de parts antenne 50 M€ ce qui représente 40% de l’investissement global des chaînes nationales « historiques » gratuites dans la production d’œuvres cinématographiques d’expression originale française. La chaîne se situe derrière France Télévisions qui, avec 56,4 M€ investis, représente 45,1% de l’investissement de ces mêmes chaînes dans la production d’œuvres cinématographiques EOF. Le groupe Métropole Télévision a investi 18,8 M€, soit 15% des parts.

Les chaînes TMC et NT1 n’acquièrent cette catégorie de droits que marginalement et pour des films dont la capacité d’audience apparaît limitée et en achat simple (pas de pré-achat).

Droits relatifs aux œuvres cinématographiques de catalogue

Le groupe TF1, par le biais de sa filiale TF1 International, exploite les droits de diffusion d’un catalogue d’environ 600 œuvres, dont 500 d’origine européenne et 100 d’origine américaine. Ses principaux concurrents sont Studio Canal (5 000 films), Gaumont (800 films), Films Distribution (800 films), SND (700 films), Pathé (750 films), EuropaCorp (450 films), Studio 37 (350 films), les Films du Losange (300 films) et Groupe AB (250 films, 12 000 téléfilms).

Les chaînes françaises s’approvisionnent également en films de catalogue auprès des grands studios américains (Sony, Warner, Universal, Disney, Fox, Paramount) qui disposent chacun de plusieurs milliers de films dans leur catalogue.

Le groupe TF1 est acheteur de droits cinématographiques notamment auprès de sociétés de négoce qui disposent d’un catalogue proposé aux chaînes. S’agissant des films américains, TF1 est souvent contraint, à l’instar de ses concurrents, d’acquérir des droits sur des films de catalogue en plus des droits portant sur des films inédits.

Sur ce segment de marché, le groupe TF1 est en concurrence avec l’ensemble des chaînes gratuites et payantes. Ses principaux concurrents sont Canal+, Orange, France Télévisions et M6.

Selon la notification, les chaînes TMC et NT1 ont investi […] pour 200824. Ce montant est […] fois inférieur aux investissements réalisés par le groupe TF1.

3.2.2 Analyse

D’une manière générale, les droits relatifs aux séries, aux œuvres cinématographiques et aux programmes télévisuels ne présentent pas le même degré de rareté que les droits sportifs. Les sources d’approvisionnement sont beaucoup plus nombreuses, et la plupart des œuvres présentent un degré de substituabilité important.

Droits relatifs aux séries américaines récentes

En ce qui concerne les droits relatifs aux séries américaines récentes, le Conseil relève que :

- le rachat de TMC et NT1 ne représente qu’une addition minime de part de marché ;

- des contrats cadres ont été signés par certains groupes « historiques », notamment M6, avec les studios de production américains. Ces contrats à long terme semblent de nature à empêcher tout assèchement de l’accès à ces droits ;

- les studios américains disposent d’un contre-pouvoir de marché très important ;

- TF1 dispose, en tant qu’acheteur, d’une part de marché sensiblement inférieure à celle du principal opérateur Canal+.

En conséquence, même si elle renforce le pouvoir de négociation de TF1, l’opération ne semble pas de nature à modifier sensiblement les conditions de concurrence sur ce segment de marché. L’opération permettra néanmoins au groupe TF1 de diffuser sur TMC et NT1 les séries non diffusées sur l’antenne de TF1 ou dont seules les premières saisons ont été diffusées sur TF1.

Droits relatifs aux œuvres cinématographiques américaines pour une première diffusion en télévision gratuite

En ce qui concerne les droits relatifs aux œuvres cinématographiques américaines pour une première diffusion en télévision gratuite, le Conseil constate que :

- TMC et NT1 ne sont que marginalement présentes sur ce segment de marché et le tarif de ces droits constitue une barrière à l’entrée importante au regard du montant encore limité des recettes publicitaires de TMC et NT1 ;

- des contrats cadres ont été signés par certains groupes « historiques », notamment M6, avec les studios américains. Comme pour les séries, ces contrats à long terme semblent de nature à empêcher tout assèchement de l’accès à ces droits ;

- les studios américains disposent d’un contre-pouvoir de marché très important.

En conséquence, même si elle renforce le pouvoir de négociation de TF1, l’opération ne semble pas de nature à modifier sensiblement les conditions de concurrence sur ce segment de marché. L’opération permettra néanmoins au groupe TF1 de diffuser sur TMC et NT1 les films américains inédits non diffusés sur l’antenne de TF1, de l’ordre d’une vingtaine par an.

Droits relatifs aux œuvres cinématographiques d’expression originale française pour une première diffusion en télévision gratuite

TMC et NT1 ne sont que marginalement présentes sur ce segment de marché qui est caractérisé par une barrière à l’entrée importante au regard du montant encore limité des recettes publicitaires de TMC et NT1 et de l’absence d’obligation d’investissement dans la production cinématographique inédite EOF et européenne.

TF1 dispose sur ce segment d’une part de marché significative de l’ordre de 40% pour l’année 2007, mais inférieure à celle du groupe France Télévisions qui constitue le principal investisseur, même si les investissements dans le cinéma de France Télévisions ne sont pas mutualisés au sein du groupe.

Le Conseil relève en outre que ce marché est caractérisé par une réglementation importante qui contribue à le structurer dans la mesure où elle impose à chaque chaîne d’investir une part de son chiffre d’affaires dans la production inédite d’expression originale française ou européenne. En conséquence, les parts de marché sur ce segment sont fonction du chiffre d’affaires des chaînes.

Il résulte de l’ensemble de ce qui précède que l’opération ne semble pas de nature à modifier sensiblement les conditions de concurrence sur ce segment de marché.

Droits relatifs aux œuvres cinématographiques de catalogue

En ce qui concerne les droits relatifs aux films de catalogue, le Conseil note que :

- l’opération n’empêchera pas les chaînes non adossées à une chaîne « historique » de s’approvisionner en films de catalogue auprès des nombreux vendeurs concurrents du groupe TF1 et éventuellement auprès de TF1 International qui a un intérêt économique à valoriser son catalogue ;

- l’opération laisse subsister de nombreux acheteurs sur ce segment de marché (chaînes payantes généralistes et mini-généralistes, chaînes de cinéma, chaînes gratuites, services de vidéo à la demande…).

Dans ces conditions, l’opération ne semble pas de nature à entraîner une atteinte sensible à la concurrence sur ce segment de marché.

3.3 Droits relatifs aux programmes télévisuels

3.3.1 Position de TF1, TMC et NT1

Les sociétés TF1, TMC et NT1 sont actives en tant qu’acheteurs sur le marché de l’acquisition de droits relatifs aux programmes télévisuels.

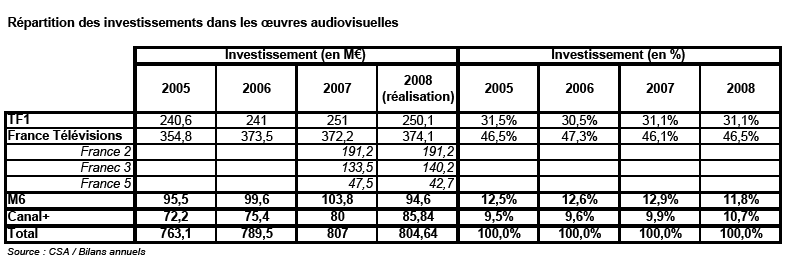

S’agissant des programmes de stock EOF et européen, le groupe TF1 a investi 250,1 M€ pour l’année 2008, alors que les chaînes NT1 et TMC ont respectivement investi 2,2 M€ et 3,7 M€25.

S’agissant des programmes de flux, selon la notification, au cours de la même période, le groupe TF1 a investi […] (programmes d’informations, magazines, jeux, variétés et émissions de plateau). NT1 et TMC ont respectivement investi […] M€ et […] M€.

Sur ces deux marchés, TF1, TMC et NT1 sont en concurrence avec l’ensemble des chaînes gratuites et payantes pour l’achat de programmes de stock et de flux.

Le groupe TF1 est également actif en tant que producteur par le biais de sa filiale TF1 Production26. Au regard des informations dont dispose le Conseil, TF1 Production produit très majoritairement des programmes destinés aux antennes des chaînes du groupe TF1 (sur TF1, notamment Sans aucun doute, Téléfoot, Ushuaia nature, RIS ; sur TMC, 90 minutes enquêtes). Les principaux offreurs sur ce marché sont Endemol, Lagardère Entertainment, Marathon, Coyote, Telfrance, Freemantle Media France et Studio 89 Production. TMC et NT1 ne sont pas actives en tant qu’offreurs sur le marché des droits relatifs aux programmes télévisuels.

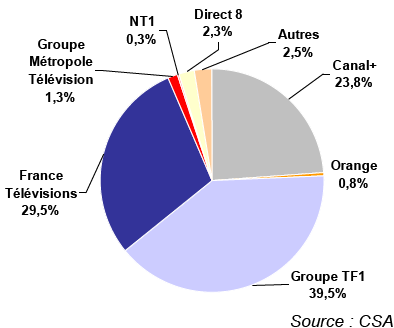

S’agissant des programmes de stocks, le groupe France Télévisions est le principal investisseur en matière d’œuvres audiovisuelles, avec des investissements d’un montant de 374,1 M€. Il est suivi par TF1, avec 250,1 M€ d’investissements, et avec M6 et Canal+, qui ont respectivement investi 94,6 M€ et 85,84 M€.

3.3.2 Analyse

A titre liminaire, le Conseil rappelle que les obligations de production d’œuvre audiovisuelles ont récemment évolué notamment afin de permettre aux groupes disposant de plusieurs services de mettre en œuvre une stratégie coordonnée de production et de circulation des œuvres au sein du groupe. Ainsi, les accords interprofessionnels signés récemment entre les chaînes hertziennes analogiques et les syndicats de producteurs, concernant les obligations de production d’œuvres audiovisuelles, pourraient faciliter les liens de programmation entre chaînes liées.

Les chaînes hertziennes « historiques » pourront en effet mutualiser leurs obligations de production avec l’ensemble des chaînes qui leurs sont liées, quels que soient leurs supports de diffusion (TNT, câble, satellite, ADSL…). De plus, la durée des droits de diffusion a été allongée notamment pour les séries (48 mois contre 42 mois dans les anciens décrets) et le nombre de diffusions autorisé a été augmenté.

Sur les marchés de l’acquisition des droits pour les programmes télévisuels, l’addition des parts de marchés de TMC et de NT1 résultant de l’opération sera minime. Les investissements en programmes de stock et en programmes de flux réalisés par NT1 et TMC ensemble pour l’année 2008 représentent environ […] de ceux qui sont réalisés par le groupe TF1.

Sur le marché de l’acquisition des programmes de stock, le groupe France Télévisions demeurera le principal acteur, juste devant le groupe TF1. Les investissements sur ce marché sont en grande partie contraints par la réglementation en matière d’obligations de diffusion et de production d’œuvres audiovisuelles d’expression originale française, détaillée en annexe 3. En 2008, la contribution du groupe France Télévisions à la production d’œuvres audiovisuelles européennes et d’expression originale française inédites s’est élevée à 374,1 M€, soit 46,5% de la contribution de l’ensemble des chaînes hertziennes gratuites à l’investissement dans ce type d’œuvres.

A l’issue de l’opération, il subsistera de nombreux acheteurs sur ces deux marchés.

S’agissant de l’acquisition des programmes de flux, les groupes Métropole Télévision, France Télévisions et Canal+ seront toujours en mesure d’animer la concurrence sur ces marchés, aux cotés de TF1.

Canal+ et M6 disposent en outre de leurs propres filiales en matière de programmes de flux. SND, filiale de M6, produit pour la chaîne des programmes tels qu’Accès privé, Pékin Express ou Un dîner presque parfait. NPA Production, filiale de Canal+, produit pour la chaîne Canal+, les émissions Dimanche +, Groland, Les guignols de l’info, Le zapping et Omar et Fred.

S’agissant de l’accès des nouvelles chaînes de la TNT aux droits sur les programmes de flux, le Conseil constate qu’à l’issue de l’opération, celles-ci pourront continuer à s’approvisionner auprès des principaux producteurs de programmes de flux (Endemol, Freemantlemedia, Marathon, Starling) et des nombreuses sociétés de production indépendantes (Coyote, Réservoir Prod).

L’opération ne semble donc pas de nature à entraîner une atteinte sensible à la concurrence sur le marché.

Toutefois, dans l’hypothèse d’une réalisation de l’opération, le groupe TF1 pourrait toutefois réserver aux chaînes TMC ou NT1 les fenêtres de diffusion négociées mais non utilisées sur TF1 des œuvres audiovisuelles acquises dans le cadre des obligations de production. Leur potentiel d’audience est plus élevé que celui des œuvres présentes sur le second marché des droits audiovisuels.

Le Conseil souhaite éviter que cette pratique ne limite l’accès des chaînes de la TNT non adossées à une chaîne historique à ces œuvres audiovisuelles génératrices d’audience. Il propose en conséquence une mise sous surveillance de ces pratiques.

3.4 Conclusion sur le marché des droits autres que sportifs

En matière de droits cinématographiques américains et de séries américaines récentes, le pouvoir de négociation des grands studios américains contraint le groupe TF1 à acquérir des droits pour des programmes secondaires en contrepartie de l’accès aux programmes les plus attractifs. Ils ne sont pas tous in fine diffusés. De même, pour les programmes EOF ou européens, TF1 ne diffuse pas l’intégralité des fenêtres acquises si leurs perspectives d’audience sont limitées au regard de l’audience moyenne de la chaîne TF1.

Ces droits non diffusés27 représentent dans les comptes de TF1 un montant de l’ordre de […] M€. A titre de comparaison, ce chiffre correspond à […] du coût de grille de TF1, et à […] fois la somme des coûts de grille de TMC et NT1. Si les perspectives d’audience de ces programmes sont limitées pour l’antenne de TF1, elles peuvent correspondre aux audiences moyennes des chaînes TMC et NT1, voire les dépasser.

L’acquisition de TMC et NT1 pourrait ainsi permettre au groupe TF1 de développer des synergies importantes en diffusant ces programmes sur TMC et NT1. Cette stratégie serait de nature à réduire sensiblement les coûts de grille du groupe TF1.

Or, du fait de l’utilisation de la partie des œuvres non diffusées d’expression originale française et européenne, qui sont déjà comptabilisés au titre de ses obligations de production de la chaîne TF1, les chaînes TMC et NT1 réduiront mécaniquement leurs acquisitions de programmes et, par suite, leurs investissements dans la production EOF et européenne.

Si cette pratique ne constitue pas un problème concurrentiel en soi, elle reste un sujet sur lequel le Conseil approfondira son analyse dans le cadre de sa décision au titre de l’article 42-3 de la loi du 30 septembre 1986.

4 Conclusion générale

Dans l’hypothèse où elle serait réalisée, la présente opération pourrait permettre au groupe TF1 de bénéficier de leviers de progression d'audience pour les chaînes TMC et NT1. Celles-ci bénéficieraient d’un accès facilité aux programmes de la chaîne TF1, d’une complémentarité des grilles et de la coordination des stratégies de programmation, ainsi que d’une possibilité de promotion de leurs programmes sur la chaîne TF1.

La maîtrise de trois services gratuits pourrait porter atteinte à la concurrence sur le marché de la publicité télévisée ainsi que sur celui des droits de diffusion des compétitions sportives. Le Conseil propose en conséquence d’imposer au groupe TF1:

- d’imposer une interdiction des pratiques de couplage entre TF1, d’une part, et TMC et NT1, d’autre part ; à défaut, de maintenir les engagements mis en place en 2004 ;

- de limiter les pratiques d’exclusivité publicitaire, par exemple en fixant un seuil correspondant à un pourcentage du chiffre d’affaires de TF1 Publicité ;

- une interdiction, de manière limitée dans le temps, de répondre à des appels d’offres relatifs à des événements sportifs pour plus de deux chaînes gratuites.

S’agissant des autres marchés et notamment celui des prestations techniques de diffusion, le Conseil estime que l’opération n’est pas de nature à modifier sensiblement les conditions de concurrence.

Au-delà des risques identifiés d’atteinte à la concurrence, le Conseil relève toutefois que certains effets de l’opération dépendraient directement de la stratégie commerciale et éditoriale que le groupe TF1 choisirait de mettre en œuvre pour TMC et NT1. De plus, de nombreux facteurs d’incertitude entourent l’évolution du secteur de la télévision gratuite et en particulier le marché de la publicité télévisée. Dans ces conditions, le Conseil estime qu’il serait souhaitable d’effectuer, en complément des obligations, une mise sous surveillance du groupe TF1 en lui demandant de communiquer certaines informations de manière régulière. Cette obligation pourrait porter sur les éléments qui suivent :

a. Sur le marché de la publicité télévisée, il pourrait être opportun de disposer, chaque trimestre, des recettes publicitaires nettes du groupe TF1 et d’une estimation des parts de marché correspondantes. Le groupe TF1 pourrait également, chaque trimestre et pour chacune des chaînes TF1, TMC et NT1, communiquer la liste des cent premiers annonceurs28, le montant net investi par chacun et le taux de remise sur les tarifs bruts concédé par les régies, ainsi que la liste des annonceurs exclusifs, le montant net investi par chacun et le taux de remise sur les tarifs bruts concédé par les régies. Il apparaîtrait également nécessaire de disposer des contrats conclus par le groupe TF1 et les vingt-cinq principaux annonceurs, ainsi que l’ensemble des contrats d’exclusivité signés.

b. Sur les marchés d’acquisition de droits de diffusion, il pourrait être demandé au groupe TF1 de communiquer l’ensemble des contrats conclus par le groupe TF1 avec les principaux producteurs américains ainsi que la liste de l’ensemble des œuvres diffusées sur TMC et NT1 comportant le nom du vendeur de l’œuvre, le montant d’acquisition et, pour les œuvres non inédites, le nom du primo-diffuseur.

La mise sous surveillance pourrait être effectuée pour une période allant jusqu’à l’extinction de la diffusion en mode analogique, au moment où sera éventuellement attribué le « canal compensatoire ».

Il appartient à l’Autorité de la concurrence, en fonction des éléments d’information dont elle dispose, de déterminer, le cas échéant en se fondant sur les engagements que proposerait le groupe TF1, les mesures propres à éviter les risques d’atteinte au libre jeu de la concurrence.

Si l’Autorité de la concurrence décide d’agréer l’opération, des aménagements ou engagements en complément des remèdes envisagés sur le plan concurrentiel seront examinés dans le cadre de l’analyse du Conseil au titre de l’article 42-3 de la loi du 30 septembre 1986.

Annexe 1 : Chaînes commercialisées par la société TF1 Publicité

Parmi les chaînes gratuites, TF1 Publicité n’assure que la régie de la chaîne TF1.

TF1 Publicité assure la régie des chaînes payantes suivantes, que TF1 contrôle exclusivement :

- Eurosport/Eurosport 2/Eurosport HD

- Histoire

- LCI

- Odyssée

- TV Breizh

- Ushuaia TV/Ushuaia TV HD.

TF1 Publicité assure également la régie publicitaire de la chaîne TF6, contrôlée conjointement avec Groupe Métropole Télévision.

TF1 Publicité assure la régie publicitaire des chaînes payantes suivantes, qu’elle ne contrôle pas :

- Boomerang

- Cartoon Network

- Disney Channel/Playhouse

- Disney/Disney Cinemagic

- Disney XD

- La Chaîne Météo

- TCM.

Annexe 2 : Déroulement d’une campagne publicitaire

Le déroulement d’une campagne publicitaire

Les indicateurs clés sont les suivants :

- Couverture : nombre de personnes (ou proportion) d'une cible donnée regardant le programme, sur une période donnée (= part d'audience)29 ;

- Répétition : nombre de fois où un message publicitaire est vu, en moyenne, par la cible30 ;

- GRP (gross rating point) : l’association de la couverture et de répétition donne la « puissance » d'un plan TV31. Le GRP correspond au nombre de contacts total généré par une campagne, exprimé en %.

- Coût GRP : coût d'une campagne divisé par le GRP qu'elle a généré. Les annonceurs s'y réfèrent pour évaluer la performance du plan.

Le succès d’un plan média dépend de nombreuses contraintes et leviers. Un acheteur d'espace publicitaire en télévision maximise la pression publicitaire d'une campagne (GRP) tout en minimisant son coût (optimisation du Coût/GRP). Cette optimisation tient compte de nombreux paramètres :

- Budget ;

- Choix des cibles : certaines cibles (« individus CSP+ ») sont moins représentées que d'autres (« femme responsable des achats de moins de 50 ans ») ;

- Durée des spots (standard : 30 secondes) ;

- Positions des spots dans un écran publicitaire ;

- Les écrans choisis selon des grandes périodes de la journée ;

- L'audience réelle constatée des écrans après diffusion.

Afin d'optimiser la campagne, l'acheteur d'espace publicitaire dispose d'un budget et d'une cible de communication, qu'il va tenter d'approcher au plus près par une « cible médias », telle que les propose Médiamétrie.

Le coût d'une campagne, en fonction des paramètres évoqués précédemment, peut être fortement diminué par rapport aux tarifs bruts publiés par les régies dans leurs conditions commerciales.

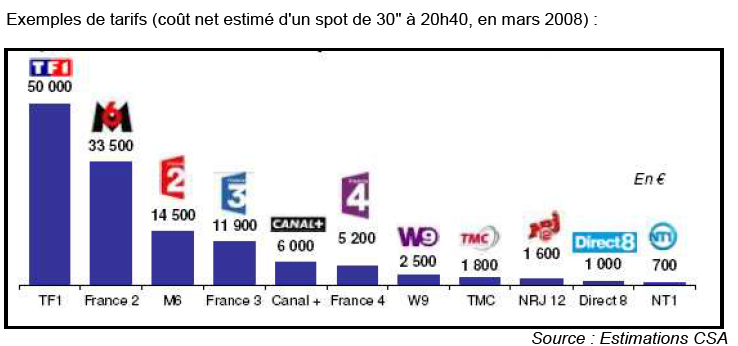

Il existe des écarts de tarifs très importants entre les chaînes « historiques » et les nouvelles chaînes de la TNT, comme en témoigne le tableau ci-dessous.

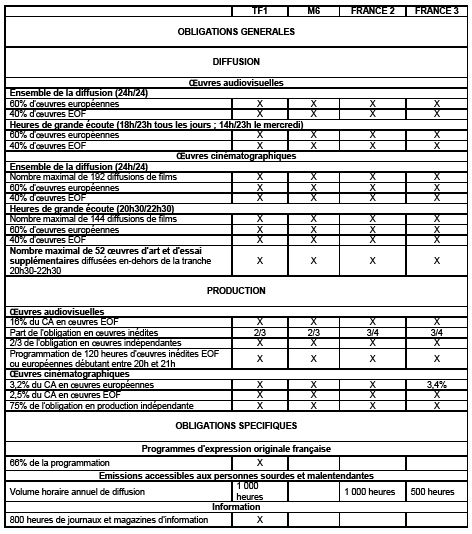

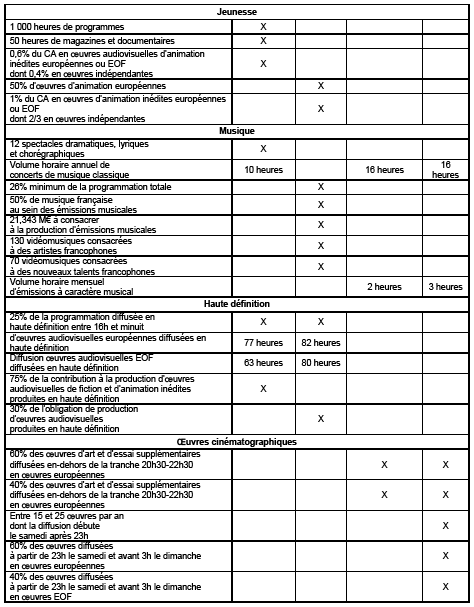

Annexe 3 : obligations réglementaires

Cadre juridique en vigueur au 28 septembre 2009

Notes :

1 « L'éditeur informe le Conseil supérieur de l'audiovisuel, dès qu'il en a connaissance, de tout changement de contrôle ainsi que de toute modification de la répartition portant sur 5 % ou plus du capital social ou des droits de vote de la ou des sociétés qui contrôlent, le cas échéant, la société titulaire, au sens de l'article 41-3 de la loi du 30 septembre 1986 précitée, ainsi que de la ou des éventuelles sociétés intermédiaires. »

2 Convention conclue le 10 juin 2003 (Journal officiel du 8 août 2003) modifiée par l'avenant n° 1 sign é le 23 décembre 2005 (Journal officiel du 24 février 2006) et par l'avenant n°2 signé le 26 mai 2008 (art. 2-1-2) (Journal officiel du 9 août 2008).

3 Convention conclue le 10 juin 2003 modifiée par l'avenant n° 1 signé le 15 février 2008 (art. 2-1-2) (Journal officiel du 9 août 2008).

4 Seules TMC et W9 ont un résultat d’exploitation positif en 2008.

5 Données au 30 juin 2009.

6 La concurrence des offres de contenus sur internet se fait particulièrement sentir sur certaines tranches de la population, telle que celle des adolescents et jeunes adultes (12-25 ans).

7 Rapport de la Commission pour la nouvelle télé publique, 25 juin 2008.

8 Articles 39, 41 et suivants de la loi du 30 septembre 1986.

9 L’article 42-3 de la loi du 30 septembre 1986 dispose qu’une « […] autorisation peut être retirée, sans mise en demeure préalable, en cas de modification substantielle des données au vu desquelles l’autorisation avait été délivrée, notamment des changements intervenus dans la composition du capital social ou des organes de direction et dans les modalités de financement ».

10 Décision de la Commission européenne du 20 septembre 1995 – IV/M.553- RTL/ Veronica/ Endemol ; Lettre du ministre d’Etat, ministre de l’économie, des finances et de l’industrie, en date du 27 octobre 2004, au conseil de la société TF1 et AB, relative à une concentration dans le secteur de l’audiovisuel ; Lettre du ministre de l’économie, des finances et de l’industrie du 13 octobre 2006, aux conseils des sociétés France Télévisions et TF1, relative à une concentration dans le secteur des chaînes thématiques.

11 Décision du Conseil de la concurrence n° 93-D-59 d u 15 décembre 1993 relative à des pratiques relevées dans le secteur de la publicité ; Décision du Conseil de la concurrence n° 99-D-85 du 22 décembre 1999 relative à des pra tiques de la société TF1 dans le secteur de la production, de l’édition et de la publicité des vidéogrammes ; Décision du Conseil de la concurrence n° 00- D-67 du 13 février 2001 relative à pratiques constatées dans le secteur de la vente d’espaces publicitaires télévisuels.

12 Décision du Conseil de la concurrence n° 93-D-59 d u 15 décembre 1993 relative à des pratiques relevées dans le secteur de la publicité ; Décision de la Commission européenne du 20 septembre 1995 – IV/M.553 – RTL/Veronica/Endemol.

13 Voir Annexe 2. Le GRP (Gross Rating Point) correspond au nombre de contacts total généré par une campagne, exprimé en %.

14 Source : Médiamat-Médiamétrie.

15 Source : Médiamat-Médiamétrie.

16 Source : CSA.

17 A cette part de marché de la chaîne M6, il convient d’ajouter les parts de marché de M6 Publicité (hors M6 et W9), qui s’élèvent à […] pour l’année 2008.

18 La TNT couvre aujourd’hui 87% de la population et en couvrira 95% au 30 novembre 2011. En outre, 70,3% des foyers français disposent au 30 juin 2009 d’un poste relié à un mode de réception numérique (Observatoire du CSA).

19 Droits acquis pour une diffusion en télévision payante.

20 Droits acquis pour une diffusion en télévision payante.

21 Il s’agit des marchés suivants : droits relatifs aux autres compétitions sportives, droits relatifs aux compétitions régulières de football qui ont lieu chaque année et auxquelles participent des clubs français, hors matchs de Ligue 1, pour une diffusion hors paiement à l’acte, droits relatifs aux autres compétitions de football, droits relatifs aux événements d’importance majeure autre que footballistiques.

22 A titre d’exemple, le groupe TF1 a perdu environ […] sur la diffusion de la Coupe du Monde de football 2006.

23 Les principaux studios sont : 20th Century Fox, CBS, Disney, Paramount, Sony, Universal, Warner.

24 dont 2,875 M€ au titre des obligations d’investissement dans la production cinématographique EOF et européenne.

25 Source CSA, bilan 2008.

26 Créée en janvier 2009, cette société regroupe les anciennes filiales Glem, Quai Sud, TPP, Yagan et Alma. TF1 Production se classe à la cinquième place des sociétés de production de fiction (selon Ecran Total).

27 Pour les besoins de ce paragraphe la notion de « non diffusé » doit être comprise comme recouvrant aussi les droits non totalement exploités.

28 en termes de montant net investi.

29 Par exemple 35% des individus âgés de 25 à 49 ans ont regardé une émission donnée le 23/10/07. Un spot diffusé pendant cette émission ce soir là touchait donc 35% de cette cible.

30 Par exemple si ce soir là un même spot d'un annonceur est diffusé lors des 3 écrans publicitaire, 35% des individus âgés de 25 à 49 ans ont vu 3 fois ce spot.

31 GRP = Couverture (en % de la cible) x répétition moyenne.

Dans l’exemple ci-dessus, le GRP généré est de 35% x 3 = 105. Ainsi, 105 contacts auprès de 100 individus de la cible 25-49 ont été réalisés par cette campagne.