CSA, 23 mai 2006

CONSEIL SUPÉRIEUR DE L'AUDIOVISUEL (DEVENU L'ARCOM)

Avis

relatif à la demande d’avis du Conseil de la concurrence portant sur la prise de contrôle exclusif de TPS et Canal Satellite par Vivendi Universal / Groupe Canal +

COMPOSITION DE LA JURIDICTION

Président :

M. Baudis

Vu la loi n° 86-1067 du 30 septembre 1986 modifiée, relative à la liberté de communication ;

Vu le décret n° 2004-1392 en date du 22 décembre 2004 pris pour l'application de l'article 20-2 de la loi susvisée, relatif à la diffusion des événements d'importance majeure ;

Vu la notification auprès du Ministère de l’économie et des finances d’une opération de concentration par les sociétés Vivendi Universal et Groupe Canal Plus le 17 mars 2006, conformément aux articles L. 430-1 à L. 430-7 du Code de commerce ;

Vu la demande d’avis du Conseil de la concurrence au Conseil supérieur de l’audiovisuel, en date du 26 avril 2006, conformément à l'article 41-4 de la loi du 30 septembre 1986 modifiée ;

Vu l’avis du Conseil supérieur de l’audiovisuel en date du 14 mai 2003, relatif à la saisine du Conseil de la concurrence par LCI à l’encontre de Groupe Canal Plus et de CanalSatellite ;

Vu la convention conclue entre le Conseil supérieur de l’audiovisuel agissant au nom de l’Etat et la société Canal+, dite « Convention Canal+ », en date du 29 mai 2000, modifiée par les avenants 1 à 9 ;

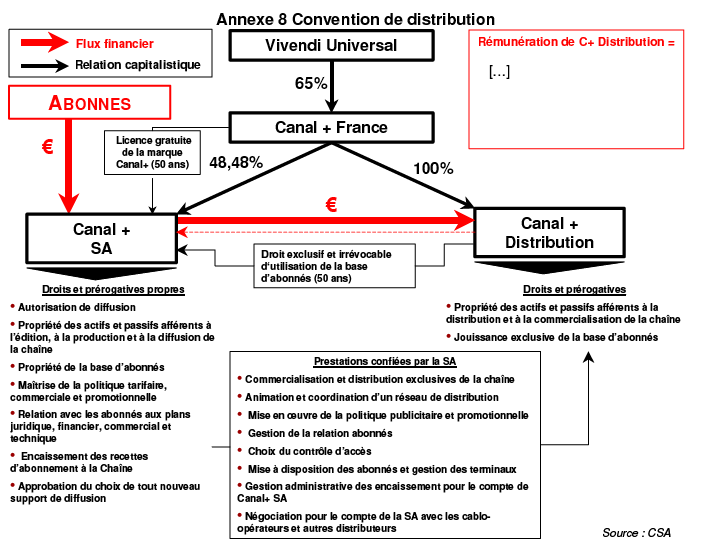

Vu la convention conclue entre Canal+ S.A. et Canal+ Distribution, dite « convention de distribution », en date du 8 décembre 2000, communiquée au Conseil conformément à son article 10.5 ;

Vu le courrier de Canal+ au Conseil supérieur de l’audiovisuel en date du 13 mars 2006, précisant notamment la participation de Groupe Canal Plus au capital de Canal+ S.A., conformément à l’article 39 de la convention Canal+ susvisée ;

Après avoir entendu le groupe Canal Plus et le groupe Vivendi Universal à huis clos, lors de l’Assemblée plénière du Conseil du 19 avril 2006 ;

Après en avoir délibéré le 23 mai 2006,

Vivendi Universal, TF1 et M6, actionnaires de CanalSatellite et de TPS ont décidé de rapprocher ces deux entités en les plaçant sous le contrôle exclusif de Vivendi Universal/Groupe Canal Plus (VU/GCP).

Conformément à l’article L. 430-2 du Code de commerce, les parties ont notifié une opération de concentration à la Direction générale de la Concurrence, de la Consommation et de la Répression des Fraudes (DGCCRF) du Ministère de l’Economie et des Finances, le 17 mars 2006.

Cette opération a pour objet l’acquisition, par VU/GCP, d’une part du contrôle exclusif de TPS, actuellement détenu par TF1 à hauteur de 66% et par M6 à hauteur de 34%, et d’autre part du contrôle exclusif de CanalSatellite, actuellement détenu par GCP à hauteur de 66% et par Lagardère à hauteur de 34%.

Conformément à l’article L. 430-5 du Code de commerce, la DGCCRF a saisi le Conseil de la concurrence le 14 avril 2006.

Conformément à l’article 41-4 de la loi du 30 septembre 1986, modifiée, le Conseil de la concurrence a saisi pour avis le Conseil supérieur de l’audiovisuel (CSA ou Conseil) le 26 avril 2006.

Le présent avis porte en premier lieu sur la délimitation des marchés et la position de l’entité fusionnée sur ces marchés et en deuxième lieu sur des propositions d’obligations susceptibles de lui être imposées, afin de satisfaire les objectifs de pluralisme du CSA.

1 Rappel du rôle et des objectifs du CSA

Dans le cadre de l’opération de concentration objet du présent avis, le Conseil supérieur de l’audiovisuel interviendra à deux titres.

1.1 Au titre du contrôle des concentrations

Le CSA, afin d’exercer sa mission de défense du pluralisme, est doté par la loi du 30 septembre 1986 de deux instruments d'action :

- il veille à l'application du dispositif anti-concentration de la loi susmentionnée ;

- il prend, dans le cadre de son pouvoir d'attribution des fréquences hertziennes, des décisions ayant un effet direct sur les opérations de concentration ou les extensions de périmètre qui lui sont présentées par les opérateurs audiovisuels. Ces décisions sont prises sur le fondement notamment des articles 29, 30, 30-1 pour les autorisations, et dans le respect des dispositions de l’article 42-31 de la loi du 30 septembre 1986 pour les modifications qui seraient apportées aux autorisations délivrées.

Le présent avis est sans préjudice de la décision que le Conseil pourra prendre conformément à l'article 42-3, décision qui interviendrait à l’issue du contrôle de l’opération par les autorités de concurrence.

1.2 Au titre de l’avis sollicité par le Conseil de la concurrence

A ce titre, le Conseil fonde, dans le cadre d’analyse que lui fournit le droit des concentrations, son avis sur les objectifs de pluralisme que lui assigne la loi du 30 septembre 1986 modifiée2, en particulier :

Veiller au pluralisme des éditeurs

Les observations ou éventuelles propositions qui seront formulées par le Conseil dans la suite du présent avis tendront à favoriser l'exigence de « pluralisme » des offres des éditeurs et donc du choix offert au consommateur.

Dans cette perspective, le Conseil doit veiller à ce que le paysage audiovisuel français soit caractérisé par un nombre suffisant d’éditeurs, qu’une partie significative d’entre eux soit indépendante d’une entité en position dominante et que la possibilité de lancer de nouvelles chaînes soit toujours garantie pour un acteur nouvel entrant.

Favoriser la concurrence entre plusieurs plates-formes de distribution de la télévision

La vocation du Conseil à favoriser le pluralisme externe, ainsi que l’objectif fixé par la loi précitée de « veille[r] à favoriser la libre concurrence et l'établissement de relations non discriminatoires entre éditeurs et distributeurs de services », impliquent de favoriser le développement de plusieurs plates-formes de distribution de la télévision en concurrence.

Dans un objectif de neutralité technologique, le Conseil souhaite s’assurer que les différentes plates-formes puissent se développer dans des conditions non discriminatoires, notamment en termes d’accès des éditeurs indépendants aux plates-formes de distribution et d’accès des plates-formes aux contenus les plus riches possibles.

Afin de permettre à chaque téléspectateur d’effectuer le choix qui correspond le mieux à ses souhaits et à sa propension à payer, il convient de veiller à ce que les tarifs des offres de télévision payante restent raisonnables.

Encourager le développement de la TNT et faciliter l’extinction de la diffusion analogique

Depuis le vote de la loi du 1er août 2000, modifiant la loi du 30 septembre 1986, le CSA s'est engagé activement dans le lancement de la télévision numérique terrestre (TNT), gratuite et payante.

La TNT couvre actuellement 50% de la population et sera accessible à deux tiers de la population à l'automne 2006. Cette couverture doit s'étendre le plus rapidement possible à l'ensemble de la population, afin d’offrir un plus large choix d’offres de chaînes au public et de libérer les fréquences actuellement occupées par l’analogique, permettant ainsi l’utilisation du dividende numérique.

Veiller au maintien d’un service public fort et diversifié

Bien que la présente opération de concentration concerne principalement le marché de la télévision payante, le Conseil souhaite s’assurer de l’absence de toute conséquence négative que pourrait présenter l’opération en ce qui concerne le « maintien d’un service public fort et diversifié ».

Veiller au développement de la création audiovisuelle et cinématographique européenne et nationale

Conformément aux missions que lui confie la loi du 30 septembre 1986 modifiée, le Conseil veille au développement de la création audiovisuelle et cinématographique européenne et nationale.

Il tiendra le plus grand compte de cet objectif dans le cadre du présent avis afin de s’assurer que l’opération ne déstabilise pas le schéma français de financement du cinéma, dans lequel les télévisions payantes jouent un rôle majeur.

2 L’opération de concentration

2.1 Création de Canal + France

Il est créé une société dénommée Canal+ France, qui regroupe la totalité des activités de GCP et de TPS dans la télévision payante en France.

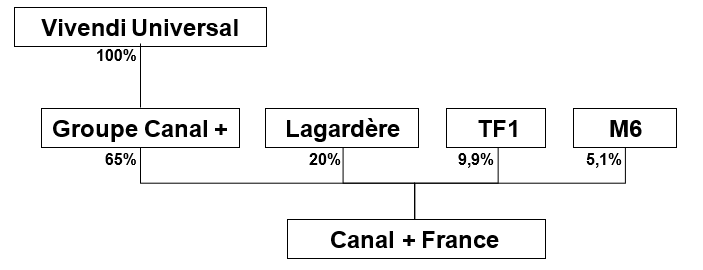

Canal+ France est placée sous le contrôle exclusif de GCP, lui-même contrôlé par Vivendi Universal. Canal+ France a comme actionnaires minoritaires sans droit de contrôle, TF1, M63 et Lagardère4.

2.2 Actionnariat et évolution de l’actionnariat à 3 ans Le capital de Canal+ France se répartit comme suit :

Les parties indiquent que VU/GCP détiendra le contrôle exclusif de Canal+ France.

Des accords de distribution exclusive ont été signés entre VU, TF1 et M6, […]. La reprise non exclusive des chaînes TF1 et M6 est prévue dans les offres du nouvel ensemble.

L’exclusivité de distribution, […] concerne l’ensemble du territoire français pour le satellite et l’ADSL. […]. Les parties ont choisi de renoncer à l’exclusivité sur la TNT.

Le protocole d’accord « Cérès » prévoit enfin la mise à disposition des chaînes TF1 et M6 […]. Postérieurement à l’accord Cérès, TF1 et M6 sont convenues de renoncer à l’exclusivité de leurs chaînes sur la TNT

Il existe également des accords de distribution exclusive […] des chaînes « Jeunesse » éditées par le groupe Lagardère […] et diffusées par satellite, sur mobiles et sur l’ADSL […].

En Annexe 2 sont décrits les objectifs de l’opération et les entreprises concernées.

3 Comparaisons internationales

La France est le seul grand pays européen où coexistent deux plates-formes de diffusion de la télévision par satellite. Ailleurs en Europe, notamment en Allemagne, en Espagne et en Italie, le marché de la distribution de services de télévision par satellite s’est concentré, selon des schémas qui présentent certaines similarités.

Les offres de télévision payante par satellite se sont développées dans les années quatre-vingt-dix en Europe sous l’effet notamment du développement des technologies de diffusion numérique.

Les perspectives combinées de la télévision payante et de la numérisation qui semblaient permettre un abaissement des barrières à l’entrée et une rentabilité importante, ont suscité l’apparition d’une concurrence due à de nouveaux acteurs. Ainsi, sur chacun des marchés anglais, allemand, espagnol, ou italien, deux plates- formes se sont affrontées durant plusieurs années. Cette concurrence a généré une inflation des coûts de conquête des abonnés et d’acquisition des programmes phares.

Toutefois, le marché de la distribution de services de télévision par satellite ne s’est semble-t-il pas révélé capable d’assurer la viabilité économique de deux plates- formes concurrentes. Cette situation a engendré des rapprochements notamment en Italie, en Allemagne et en Espagne.

Dans la plupart des cas, hormis l’Italie, la première plate-forme entrée sur le marché s’est imposée par l’acquisition de son concurrent. Les autorités de concurrence, nationales ou européenne, ont alors souvent imposé une série d’obligations à l’entité résultant de l’opération.

Dans ces conditions, il n’était pas exclu que le marché français subisse une évolution comparable. Il présente néanmoins des spécificités, en particulier du fait de l’absence de distributeur de télévision par satellite défaillant sur le marché et d’un développement plus avancé des nouveaux vecteurs de distribution de la télévision, principalement ADSL et TNT.

L’Annexe 3 présente de façon plus détaillée les fusions des plates-formes satellites au Royaume Uni, en Italie et en Espagne.

4 Sur la présence de TF1, M6 et Lagardère au capital de Canal+ France

La présence au capital de l’entité fusionnée des deux principaux acteurs de la télévision gratuite ainsi que d’un groupe de média important, constitue une spécificité de l’opération française de rapprochement des plates-formes.

Lagardère, TF1 et M6 ne disposent pas d’un pouvoir d’agir sur les décisions de l’entité fusionnée et seul le groupe Lagardère sera présent au conseil d’administration. Lagardère était en outre déjà actionnaire de CanalSat.

Au regard du droit des concentrations, il semble que ces partenaires ne puissent pas se voir imposer d’obligations spécifiques par les pouvoirs publics au titre d’une possible coordination des politiques.

[…]

Durant toute cette période de détention, TF1 et M6 pourraient avoir un intérêt objectif à maximiser la valeur de leur actif et à prendre leurs décisions en conséquence, en évitant toute concurrence.

En outre, ils pourraient trouver l’occasion de synergies positives dans le domaine de l’acquisition et la circulation des droits ainsi que sur le marché de l’édition et de la commercialisation de chaînes thématiques.

Le Conseil estime toutefois que ces craintes sont atténuées :

- par l’intensité de la concurrence sur le marché de la télévision gratuite entre TF1 et M6, qui restera vraisemblablement la principale motivation du comportement de ces acteurs ;

[…]

Chargé par la loi de veiller au respect du pluralisme, objectif de valeur constitutionnelle, et de mettre en œuvre l’impératif prioritaire de diversification des opérateurs, le CSA tient à manifester sa préoccupation devant la présence et surtout l’hypothèse du maintien, au sein du capital de la nouvelle entité, des deux principales chaînes privées gratuites. Celles-ci cumulent en effet déjà de l’ordre de 77% du marché de la publicité télévisée et environ 45% de la part d’audience de la télévision gratuite, et elles continueront à contrôler une part significative de l’audience des chaînes thématiques.

5 Analyse du Conseil en termes de définitions des marchés susceptibles d’être affectés par l’opération et de position de Canal+ France sur ces marchés

5.1 Le marché de la télévision payante

5.1.1 Porosité partielle entre télévision gratuite et payante

Les parties ont fait état d’une possible substituabilité entre télévision payante et télévision gratuite.

Le lancement de la TNT gratuite semble effectivement avoir entraîné un ralentissement du recrutement de nouveaux abonnés dans les zones de couverture, voire une migration de certains abonnés à des offres d’entrée de gamme du satellite ou du câble vers la TNT gratuite.

Ce ralentissement s’explique par le nombre de chaînes gratuites offertes par la TNT (18 chaînes disponibles) et par le passage au modèle gratuit de plusieurs thématiques jusque-là exploitées seulement en mode payant (notamment chaînes « jeunesse », musicales, « mini-généralistes » et d’information en continu).

Dans le même temps, l’offre de télévision sur ADSL s’est développée sur le modèle de bouquets gratuits (Free, 40 chaînes gratuites sans supplément de prix) ou peu onéreux (offre de Neuf Telecom à 6 euros). Ces offres, quoique plus larges, sont proches de ce que le câble offre traditionnellement avec le service antenne. Dans ces derniers cas, le développement d’une offre à bas prix modifie les frontières traditionnelles entre télévision payante et gratuite.

Ainsi, du point de vue de l’utilisateur final, la porosité entre télévision gratuite et télévision payante semble dans certaines circonstances et de façon limitée, partiellement s’accroître.

5.1.2 L’approche jurisprudentielle et l’analyse économique confirment l’existence de deux marchés

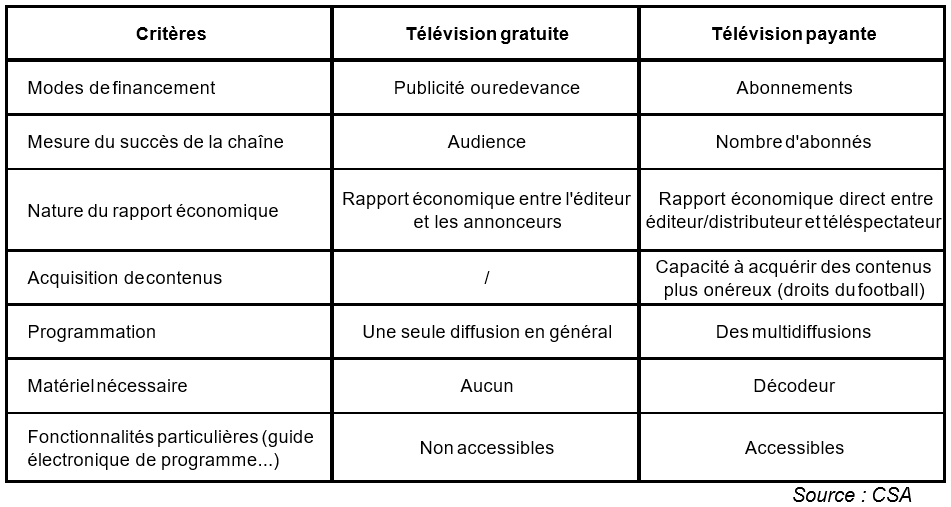

Dans sa décision Newscorp / Telepiù5, la Commission européenne a conclu que télévision payante et télévision gratuite relèvent de deux marchés distincts, à partir des critères suivants :

Les deux derniers critères font plutôt référence à une distinction entre la télévision numérique et la télévision analogique. Ils ne semblent plus tout à fait correspondre à la situation qui prévaut en France depuis le lancement de la TNT gratuite. Les autres critères restent en revanche pertinents dans le cadre de la présente analyse.

En particulier, le Conseil constate que les modes de financement restent différents. Les chaînes de télévision gratuite restent financées majoritairement ou exclusivement par la publicité, alors que les chaînes payantes restent financées à environ 85% par les recettes d’abonnements.

Une chaîne de télévision commerciale gratuite maximise en général ses revenus, provenant des annonceurs, par la maximisation de son audience. Une chaîne de télévision payante a en revanche pour objectif de maximiser le nombre d’abonnés par des programmes attractifs. Ces programmes sont par ailleurs multidiffusés sur de courtes périodes.

Les éléments nouveaux mentionnés dans la partie 5.1.1, faisant état d’indices d’une substituabilité partielle entre télévision gratuite et payante, ne sont pas de nature à remettre en question cette analyse. L’apparition de nouvelles offres gratuites n’a par ailleurs pas fait diminuer le nombre de foyers abonnés à une offre de télévision payante, qui a crû de 3,5% en 2005, année de lancement de la TNT gratuite.

Le Conseil estime donc, au regard de la jurisprudence et de l’analyse des modèles économiques, que télévision payante et gratuite restent largement non substituables et appartiennent donc à des marchés distincts.

Le marché affecté par la présente opération est celui de la télévision payante.

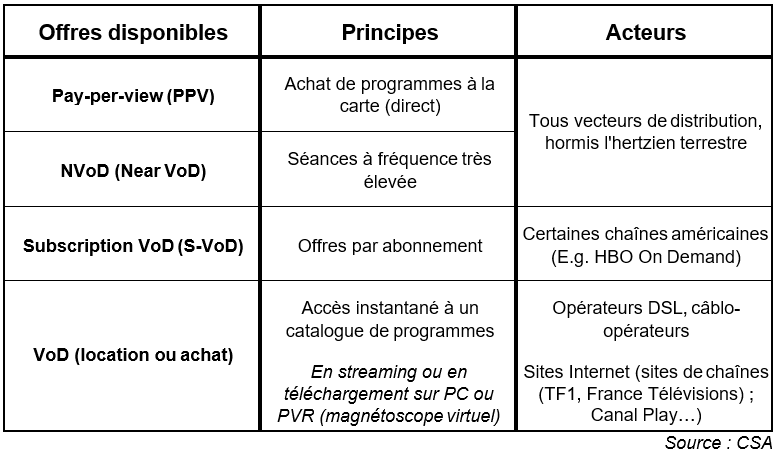

Au sein du marché de la télévision payante, le Conseil de la concurrence a considéré dans sa décision n°98-D-706 que deux segments de marché pouvaient être distingués :

- la télévision par abonnement forfaitaire ;

- le paiement à la séance.

Au sein du marché de « la télévision par abonnement forfaitaire », la jurisprudence identifie deux marchés : un marché amont où se rencontrent l’offre des éditeurs de chaînes et la demande des distributeurs commerciaux d’offres multichaînes7 et un marché aval, où se rencontrent l’offre des distributeurs commerciaux et la demande des abonnés.

Dans le cadre de la présente opération, un troisième marché est concerné et nécessite une analyse, dans la mesure où l’accès des éditeurs de chaînes aux contenus, notamment cinématographiques et sportifs, constitue un enjeu majeur.

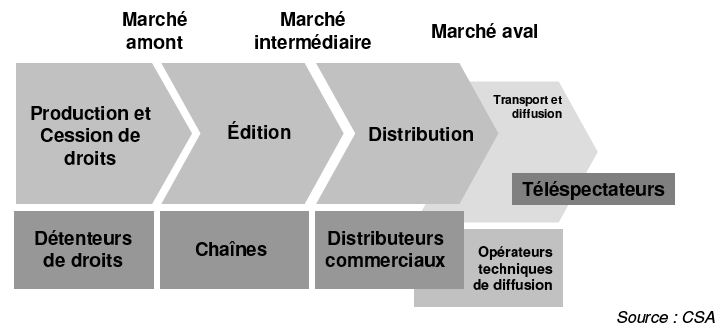

Le Conseil estime donc que le marché de la télévision payante se décline en trois marchés :

- un marché aval, où se rencontrent l’offre des distributeurs de chaînes payantes et la demande des abonnés ;

- un marché intermédiaire où se rencontrent l’offre des éditeurs de chaînes payantes et la demande des distributeurs ;

- un marché amont où se rencontrent l’offre des détenteurs de droits de diffusion et la demande des éditeurs de chaînes.

Par ailleurs, en accord avec la jurisprudence, le Conseil estime que la dimension géographique du marché de la télévision payante en France est nationale.

La chaîne de la valeur de la télévision payante peut se représenter de la façon suivante :

Dans la suite du présent avis, les trois marchés aval, intermédiaire et amont de la télévision payante seront successivement analysés.

5.2 Le marché aval de la télévision payante

Le marché aval est défini comme le lieu de rencontre de l’offre des distributeurs de télévision payante avec la demande des utilisateurs finals.

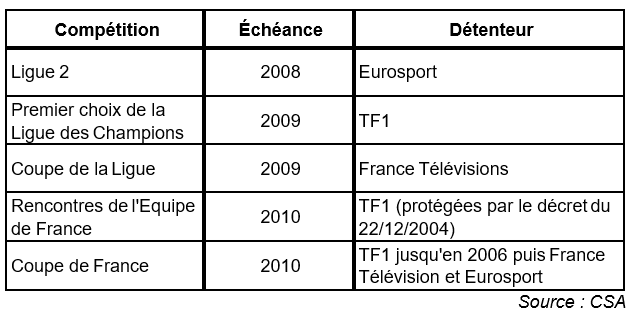

En France, les services de télévision payante sont distribués sur cinq types de plates-formes : le satellite, le câble, l’ADSL, l’hertzien analogique et l’hertzien numérique8.

Il convient de déterminer quels sont les distributeurs qui interviennent sur ce marché et notamment d’analyser dans quelle mesure les différents vecteurs de distribution de la télévision payante sont substituables ou appartiennent à des marchés distincts, du côté de la demande, c’est-à-dire de l’utilisateur final.

5.2.1 Délimitation du marché

La question de la délimitation du marché aval comprend trois aspects :

- Une analyse jurisprudentielle ;

- Une analyse en termes de disponibilité géographique des plates-formes ;

- Une analyse en termes de substituabilité des vecteurs de distribution de la télévision payante du point de vue de l’utilisateur final.

5.2.1.1 Analyse jurisprudentielle

L’analyse de la jurisprudence montre qu’au sein de la télévision par abonnement forfaitaire, les deux approches suivantes ont été envisagées :

- autant de marchés de distribution de télévision payante que de vecteurs ;

- un marché unique de la distribution payante.

Les décisions les plus récentes de la Commission européenne préfèrent ne pas trancher quant à la substituabilité des vecteurs et laissent la question en suspens.

Au niveau national, la décision n° 05-D-13 du Conseil de la concurrence en date du 18 mars 2005 et relative aux « pratiques mises en œuvre par le groupe Canal Plus dans le secteur de la télévision à péage », a conclu que le marché de la distribution incluait les trois modalités de diffusion de la télévision existant à l’époque des faits (1998) : satellite, câble et hertzien.

5.2.1.2 Disponibilité géographique des plates-formes

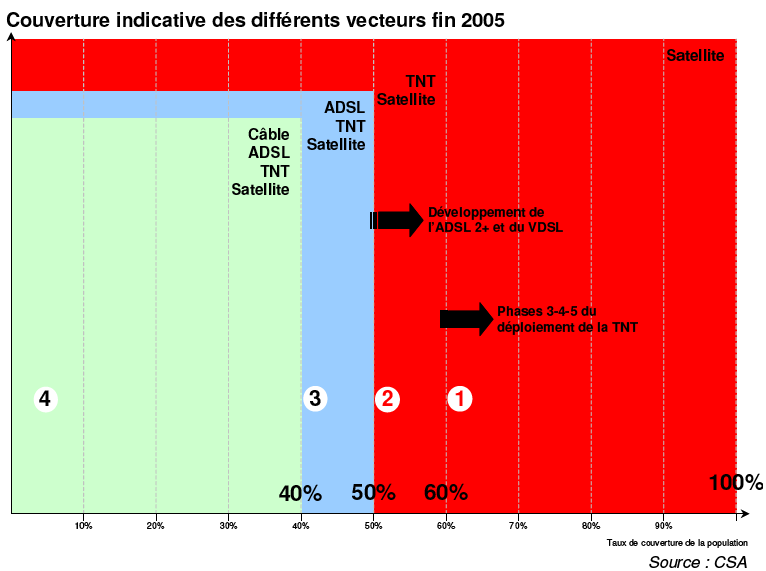

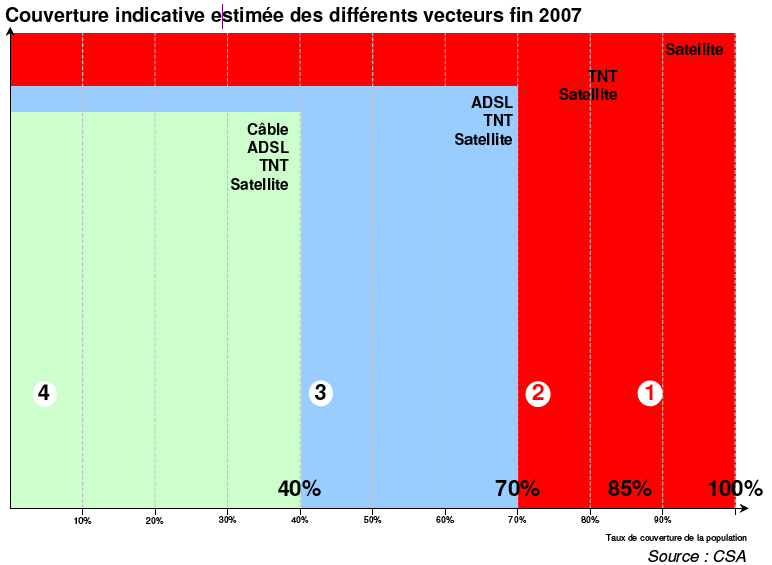

Il existe plusieurs zones géographiques en France, selon le nombre de plates-formes auxquelles un abonné a accès. Ces zones ne constituent toutefois pas pour autant des marchés géographiques distincts.

En particulier, il existe une zone (qui n’est pas d’un seul tenant) dans laquelle les quatre plates-formes sont disponibles. Elle couvre au total environ 40% de la population, essentiellement dans les zones urbaines et semi-urbaines, à l’exception de quelques centres urbains historiques dans lesquels existent parfois des limitations réglementaires à la pose d’antennes satellite.

A l’opposé, il existe une zone dans laquelle seul le satellite est disponible. Cette zone couvre environ 40% de la population aujourd’hui et pourrait représenter 15% de la population fin 2007, selon les perspectives d’extension de la couverture de la TNT.

Entre les deux, plusieurs types de zones existent, en fonction du nombre de plates- formes de distribution de la télévision payante disponibles.

Par ailleurs, à l’heure actuelle, 50% de la population française n’est en mesure d’accéder à la télévision payante que par le satellite et la TNT. Au regard de l’extension de la couverture ADSL, ce chiffre pourrait être de 40% à fin 2007.

Les graphiques qui suivent représentent la couverture indicative des différents vecteurs de distribution de la télévision payante fin 2005 et une prévision fin 2007.

L’analyse de l’effet de cette situation sur le pluralisme fait l’objet de la partie 6.5.

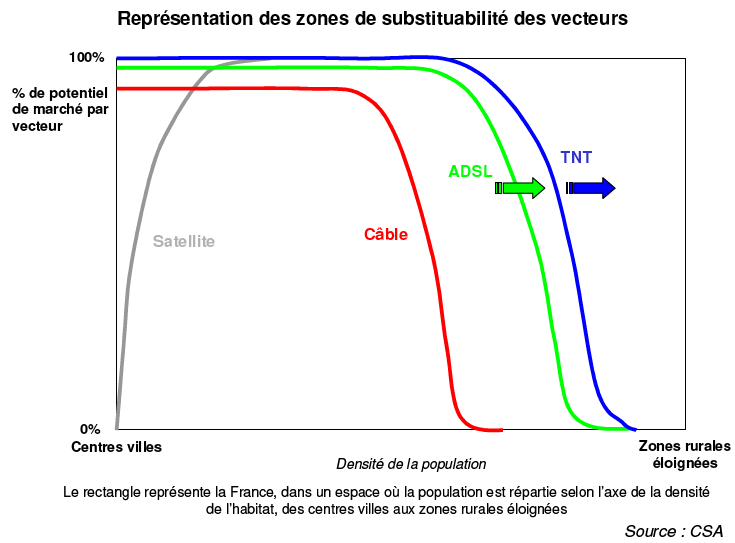

5.2.1.3 Substituabilité des vecteurs du point de vue de la demande

Du point de vue des usages, une nouvelle forme de substituabilité entre vecteurs de diffusion de la télévision payante semble être apparue avec le lancement des premières offres de télévision sur ADSL, souvent« triple play 9», fin 2003.

Il s’agit d’analyser dans quelle mesure, du point de vue d’un utilisateur final qui souhaite disposer d’une « offre type10 » de télévision payante, les vecteurs de distribution de la télévision payante disponibles sont substituables.

Analyse de la substituabilité entre le câble et l’ADSL

Les politiques tarifaires et marketing des câblo-opérateurs et des opérateurs ADSL semblent comparables. En outre, ces deux vecteurs disposent d’une capacité comparable à proposer des services « triple play ».

Par ailleurs, une fois écoulée la période d’engagement de l’abonné, typiquement un an, les coûts de transfert d’une plate-forme à l’autre sont faibles (compris entre 0 et 50€, correspondant généralement aux frais de dossiers).

Ainsi, une augmentation faible mais durable des tarifs des offres de télévision proposées sur le câble conduirait vraisemblablement la plupart des abonnés à souscrire à une offre similaire par ADSL.

Toutefois, la substituabilité apparaît réduite par les problèmes de qualité de service que rencontrent parfois des services de télévision sur ADSL et par la barrière que peut représenter l’accès à l’équipement informatique.

Analyse de la substituabilité entre le câble et satellite

Sur le câble et sur le satellite, les offres sont disponibles sous la forme de bouquets de chaînes, les opérateurs satellites ne semblent pas adapter leur politique tarifaire et commerciale aux zones câblées (en effet, ils proposent des offres valables sur l’ensemble du territoire national) et les frais d’accès au service du câble et du satellite, souvent offerts par les distributeurs, sont proches. Toutefois, le satellite paraît mal adapté aux offres « triple play », contrairement au câble.

Les coûts de transfert d’une plate-forme à l’autre semblent relativement plus importants que dans le cas précédent (installation d’une antenne satellite ou d’une prise câble notamment).

Toutefois, une augmentation faible mais durable des tarifs des offres de télévision par câble conduirait vraisemblablement de nombreux abonnés à souscrire une offre similaire par satellite, et réciproquement, du moins dans les zones où cela est possible.

Analyse de la substituabilité entre le satellite et l’hertzien terrestre numérique payant Les offres sont globalement comparables en termes d’offres premium et de tarifs. Toutefois, les offres de télévision par satellite proposent un nombre de chaînes thématiques sensiblement plus important que sur la TNT (l’offre payante de la TNT compte au total 11 chaînes11). Cette différence d’offre peut limiter pour certains clients la substituabilité entre les deux plates-formes.

Néanmoins, une augmentation faible mais durable des tarifs des offres de télévision par satellite conduirait vraisemblablement un nombre significatif d’abonnés à souscrire une offre payante en TNT.

A ce stade, au regard de l’analyse qui précède et de la jurisprudence, le Conseil estime qu’il n’est pas impossible qu’en France, câble, ADSL, satellite et hertzien terrestre numérique payant présentent un degré de substituabilité important et croissant du point de vue de l’utilisateur final, dans les zones où ces plates-formes sont disponibles.

5.2.2 Acteurs et parts de marché

Il est en premier lieu nécessaire de distinguer la distribution12 commerciale du simple transport (ou distribution technique). Ainsi, les fournisseurs d’accès à Internet et les câblo-opérateurs sont, selon les cas, distributeurs commerciaux de leurs propres offres de télévision payante et/ou simples transporteurs (ou distributeurs techniques) pour les offres d’autres distributeurs, en particulier certaines offres de GCP.

Une description détaillée des acteurs figure dans l’Annexe 4.

Le cas de GCP est particulier : GCP est à la fois éditeur et distributeur exclusif des offres Canal+ (Canal+ analogique et Canal+ Le bouquet). Cette situation tient notamment aux obligations imposées par le Conseil à Canal+ SA en 2000, sur proposition du groupe Vivendi, lors de la fusion Vivendi-Universal. Ces obligations figurent dans la « Convention Canal+ » susvisée.

La prestation de distribution de la chaîne est confiée à Canal+ Distribution, filiale à 100% de GCP, les relations entre celle-ci et Canal+ SA étant formalisée dans la « convention de distribution ». Canal+ Distribution passe par différents supports pour distribuer Canal+ : diffusion hertzienne analogique et numérique, câble, satellite, ADSL.

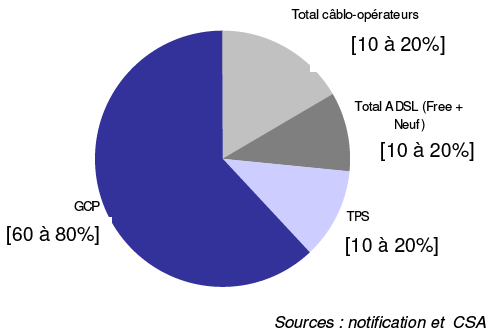

Calcul des parts de marché

Afin de calculer les parts de marché sur le marché aval de la télévision payante, le Conseil prend en compte les abonnements individuels souscrits en métropole, au 31 décembre 2005, date des derniers chiffres disponibles, auprès des distributeurs actifs suivants :

- Noos hors service antenne ;

- Numéricâble hors service antenne ;

- Autres câblo-opérateurs hors service antenne ;

- Free en tant que distributeur de son propre bouquet ;

- Neuf Telecom en tant que distributeur de son propre bouquet ;

- TPS ;

- CanalSat ;

- Canal+ Distribution, qui distribue la chaîne Canal+ via plusieurs modes d’accès : hertzien terrestre analogique, numérique, satellite, câble, ADSL.

L’ensemble des abonnements est systématiquement décompté, ce qui revient à compter deux fois un même abonné aux offres de deux distributeurs distincts : par exemple un abonné à une offre d’un câblo-opérateur et à Canal+ ou bien à CanalSat et à Canal+ sur le satellite ; le Conseil constate d’ailleurs que sur la TNT payante, à la fois Canalsat et Canal+ Distribution se sont déclarés.

Au 31 décembre 2005, « Ma Ligne TV » ne distribue pas son propre bouquet qui a été lancé le 19 janvier 2006. Les 200 000 clients à ce service au 31 décembre 2005 sont donc décomptés dans les abonnements aux offres de GCP ou TPS dans le calcul des parts de marché.

L’ensemble des abonnements de Neuf Télécom à une offre de télévision payante est comptabilisé. Pour Free, le nombre total d’abonnements pour lesquels la « Freebox » est disponible, publié par l’opérateur, est comptabilisé13 ; que le client utilise ou non le service de télévision, il s’acquitte du montant de l’abonnement forfaitaire.

[…]

Le service antenne représente globalement 1 507 000 foyers au 31 décembre 2005. Les utilisateurs du service antenne ne sont pas comptabilisés sur le marché dans la mesure où ce service n’est pas assimilable à de la télévision payante, au regard de son faible coût et du nombre de chaînes disponibles.

Le nombre d’abonnés au câble, hors service antenne, inclut les abonnés analogiques et numériques.

Les distributeurs de TNT payante concurrents de TPS et GCP ne disposaient d’aucun abonné au 31/12/2005.

Le nombre total d’abonnés GCP représente la somme des abonnements à Canal+ et à CanalSat.

[…]

Impact de l’opération sur le marché

La part de marché de l’entité fusionnée sur le marché aval serait ainsi supérieure à [60 à 80%] des abonnements à une offre de télévision payante.

En particulier, Canal+ France deviendrait l’unique distributeur de télévision payante par satellite, l’unique distributeur actif de TNT payante, avant le développement de distributeurs concurrents, et resterait l’unique distributeur de télévision payante en hertzien analogique.

Le Conseil estime ainsi qu’il n’est pas exclu que Canal+ France soit en position dominante sur le marché aval de la distribution de télévision payante.

5.3 Le marché intermédiaire de la télévision payante

Le marché est défini comme lieu de rencontre de l’offre des éditeurs de chaînes payantes et de la demande des distributeurs de chaînes.

Les autorités de concurrence identifient un segment « amont » de la télévision payante, où se rencontrent l’offre de chaînes payantes et la demande des distributeurs commerciaux de télévision payante.

C’est ce segment que les parties qualifient de « marché intermédiaire ».

5.3.1 Le périmètre du marché Pour les parties, le marché intermédiaire14 :

- inclut les services de vidéo à la demande (VoD) ;

- inclut les chaînes gratuites et les chaînes émettant en langue étrangère ;

- n’inclut pas la chaîne Canal+ SA, dans la mesure où « il n’existe pas d’offre du droit de distribuer Canal+ qui, de fait, a été analysée comme présente sur le seul marché aval de la télévision à péage ».

Les parties estiment par ailleurs qu’il n’est ni pertinent de retenir un marché des chaînes à contenu premium, dans la mesure où toutes les chaînes diffuseraient ce type de contenus, ni de segmenter le marché en fonction des thématiques des chaînes (sports, cinéma, information, « jeunesse »…).

Le Conseil supérieur de l’Audiovisuel ne partage pas cette analyse.

Pour les autorités de concurrence comme pour le CSA, le segment intermédiaire réunit les chaînes payantes, quel que soit leur mode de commercialisation. Ce marché n’inclut donc pas les chaînes gratuites.

Les chaînes étrangères émettant en langue étrangère ne font pas partie du marché dans la mesure où leur distribution ne donne généralement pas lieu à rémunération.

La VoD sera traitée au 5.4. Le CSA estime en effet qu’à l’heure actuelle les services de VoD ne sont substituables ni aux chaînes thématiques, ni aux chaînes premium, notamment dans la mesure où ils ne relèvent pas de la réglementation applicable aux services de télévision.

La chaîne Canal+ pourrait faire partie du marché intermédiaire

Sur le marché intermédiaire, la chaîne Canal+ présente plusieurs spécificités :

- étant « auto-distribuée », par l’intermédiaire de Canal+ Distribution, elle n’est pas disponible auprès des distributeurs concurrents de GCP ;

- elle est commercialisée de façon distincte : quand une souscription à TPS Star peut être effectuée au titre de la souscription à l’offre élargie du bouquet TPS (donc un seul abonnement et une seule facture pour le client), l’abonnement à Canal+ est toujours distinct de celui de l’offre multichaînes, quand bien même l’abonné est déjà client de CanalSat.

- Canal+ est enfin la seule chaîne payante à bénéficier d’une diffusion en mode hertzien terrestre analogique, vecteur par l’intermédiaire duquel elle compte encore près de [40 à 50%] de ses abonnés.

Dans le cadre du présent avis, le Conseil estime toutefois justifié de considérer Canal+ comme un service du marché intermédiaire de la télévision payante, en particulier dans la mesure où la chaîne est distribuée par Canal+ Distribution, également acteur de ce marché.

En effet, on peut considérer qu’il y a commercialisation d’une chaîne dès lors qu’un acte de commerce formalisé par un contrat existe entre deux ou plusieurs entreprises indépendantes. En l’espèce, la société Canal+ SA, éditrice de la chaîne payante Canal+, a signé une convention aux termes de laquelle la société Canal+ Distribution assure la distribution exclusive de la chaîne payante Canal+, contre versement d’une commission de distribution. Dès lors, on peut considérer qu’il y a bien un acte de commerce réalisé par deux entreprises indépendantes même si elles sont filiales d’un même groupe. Par ailleurs, l’exclusivité accordée par la société Canal+ SA à la société Canal+ Distribution ne saurait permettre de conclure que la chaîne payante Canal+ ne relèverait pas du marché.

En conclusion, l’analyse du marché intermédiaire doit comprendre l’édition et la commercialisation des chaînes payantes, qu’elles soient thématiques ou à contenus premium (TPS Star, Canal+ et Canal+ Le Bouquet), quels que soient leurs modes de commercialisation (via le câble, le satellite, l’ADSL et la TNT, mais à l’exception de la distribution via les téléphones mobiles, qui justifie un traitement distinct ; cf. 5.6.2).

5.3.2 La segmentation du marché

5.3.2.1 La segmentation en fonction des vecteurs de distribution

La nature des relations entre éditeurs et distributeurs ne justifie pas un examen distinct des services en fonction des vecteurs.

Dans sa décision n°2002-MC-01 en date du 24 janvier 2002 relative à une demande de mesures conservatoires présentée par la société Canal Europe Audiovisuel, le Conseil de la concurrence a estimé que du point de vue des éditeurs, les différents vecteurs de distribution de la télévision, et notamment le satellite et le câble n’étaient pas substituables15.

Le CSA estime que, dans le cas de la présente opération, dont les enjeux pour le marché intermédiaire portent principalement sur la distribution de chaînes de télévision payante, les trois modes de distribution de la télévision payante que sont le satellite, le câble et l’ADSL sont suffisamment homogènes pour ne pas justifier de différence de traitement. Il apparaît en effet que, dans leur grande majorité, les éditeurs ne cherchent pas à privilégier tel ou tel vecteur pour la distribution de leurs chaînes pour des raisons propres à la nature des différents vecteurs. Câble, satellite et ADSL proposent aux éditeurs des services de distribution commerciale globalement comparables.

La distribution de télévision payante en hertzien terrestre présente un mode d’organisation particulier. Au regard de la contrainte de ressource de diffusion et de l’importance de la réception hertzienne terrestre, la loi a établi des règles précises pour le déploiement de la TNT. Elle a ainsi confié au CSA le soin d’organiser la sélection des chaînes autorisées et d’établir l’équilibre entre les catégories de services. Parmi les dossiers de candidature déposés à l’occasion des appels aux candidatures pour une diffusion en TNT nationale, un certain nombre d’entre eux envisageaient une distribution sur la seule TNT payante. Cette spécificité de certaines candidatures TNT apparaît cependant comme une exception.

De manière générale, ce n’est donc pas la nature des vecteurs qui peut justifier de conduire les éditeurs à privilégier la distribution de leurs chaînes sur tel vecteur plutôt que sur tel autre, mais la puissance des différentes plates-formes sur le marché aval, mesurée notamment en nombre d’abonnements.

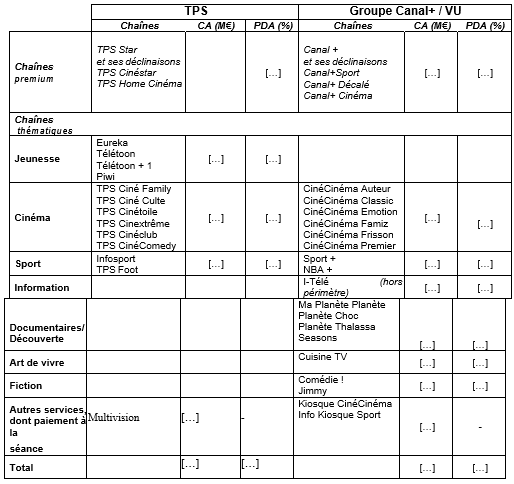

5.3.2.2 La distinction des chaînes thématiques et des chaînes premium

Le CSA estime que les chaînes thématiques et chaînes à contenus « premium » ne sont pas substituables.

La constitution d’une offre de télévision payante multichaînes nécessite la réunion de plusieurs chaînes relevant de genres majeurs. Lorsqu’il organise son offre, un opérateur de distribution multichaînes s’efforce, dans la plupart des cas, de réunir au moins une chaîne, et le plus souvent un bouquet de chaînes différenciées, sur chacun des thèmes suivants : « jeunesse », sport, cinéma, information, documentaires, fiction et musique.

Les chaînes correspondant à ces thématiques se retrouvent le plus souvent au sein des offres payantes de base, c’est-à-dire les offres auxquelles accéderont tous les clients d’une plate-forme de distribution16.

Les chaînes à contenus « premium » peuvent être distinguées des autres chaînes payantes compte tenu de leur offre « mixte » (cinéma et sport), de leur attractivité particulière, de leurs modalités de commercialisation, et du niveau de prix demandé. Elles mettent en effet l’accent sur la diffusion de compétitions sportives en direct et de films récents en première exclusivité, et sont proposées sous forme de souscription additionnelle aux bouquets payants de base. D’ailleurs, près de 60% des abonnés à CanalSat choisissent aussi de s’abonner à Canal+, ce qui illustre plutôt une absence de substituabilité entre les chaînes thématiques et les chaînes premium.

Elles n’apparaissent pas substituables aux autres chaînes payantes qui ne proposent pas systématiquement des programmes inédits ou exclusifs. Elles sont en quelque sorte assimilables au niveau de haut de gamme de la télévision payante et peuvent à ce titre apparaître comme indispensables à la constitution d’une offre complète pour un opérateur de distribution de télévision payante17.

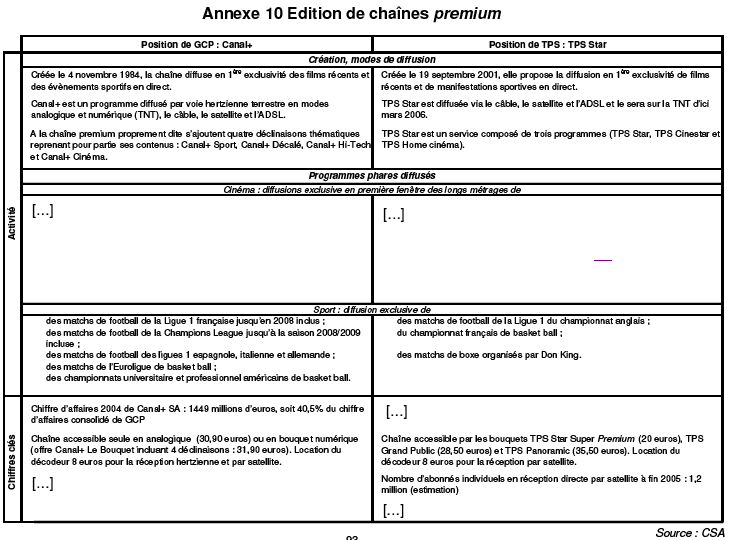

Il existe deux chaînes à contenus « premium » sur le marché français : TPS Star et Canal+. Toutes deux ont été qualifiées par le CSA, au titre de l’année 2005, comme des « services de cinéma de première exclusivité », au sens de l’article 6-3 du décret 90-66 du 17 janvier 1990, qualification qui autorise la diffusion de films le samedi soir, en contrepartie d’engagements particulièrement élevés en termes de production.

Ces deux chaînes se sont trouvées ces dernières années en concurrence directe pour la conquête des droits des lots portant sur la diffusion en direct des matches lors des derniers appels d’offres organisés par la Ligue de Football Professionnel, ou pour l’accès aux droits des films américains et français les plus porteurs en première exclusivité télévisuelle. Les actionnaires de ces chaînes les qualifient eux-mêmes de chaînes premium18.

Certes, en contrôlant la plupart des programmes phares traditionnellement qualifiés de « premium », Canal+ bénéficie aujourd’hui d’une situation concurrentielle plus favorable que TPS Star. La capacité de cette dernière de concurrencer Canal+ pour la conquête de nouveaux abonnés et pour sa reprise sur les différentes plates- formes de distribution de télévision payante s’est en effet trouvée singulièrement entamée depuis la conquête par Canal+, au détriment de TPS Star, en décembre 2004, de l’ensemble des droits relatifs aux retransmissions en direct des matches de la Ligue 1 de football.

Malgré ces évolutions importantes, Canal+ et TPS Star ont été à ce jour considérées par les distributeurs comme des concurrentes sur le marché intermédiaire.

5.3.2.3 Segmentation par genre au sein des thématiques

Si les autorités de concurrence n’ont généralement pas choisi d’entrer dans un niveau approfondi d’analyse afin de distinguer des genres thématiques au sein du marché intermédiaire, certaines décisions récentes incitent cependant à un examen au cas par cas de l’opportunité d’une telle distinction.

Elles ont ainsi souligné que les chaînes thématiques consacrées au sport, au cinéma, ou à l’information pouvaient mériter un examen distinct, en raison de leur prix d’acquisition, de leur pouvoir d’attractivité supérieur à celui des autres chaînes, de dispositions réglementaires ou légales particulières, et des spécificités de certains marchés de droits.

Les autorités ont en revanche laissé ouverte la question d’une segmentation portant sur les autres genres thématiques existants.

Les chaînes sport, cinéma, information et jeunesse méritent un examen spécifique. Certaines chaînes présentent en effet des spécificités tenant soit à l’attractivité particulière de leurs programmes, soit à la catégorie de public auquel elles s’adressent, de sorte que du point de vue des distributeurs comme des consommateurs, elles se révèlent difficilement remplaçables par d’autres chaînes.

Les chaînes « jeunesse » disposent d’un auditoire presque exclusivement composé d’enfants. Ainsi, Canal J enregistre une part d’audience de 21,8% auprès des 4-10 ans abonnés, sur la tranche 7h – 19h, contre 6,7% de parts d’audience aux mêmes heures auprès de la cible générique des abonnés âgés de 4 ans et + selon Médiamétrie.

Les chaînes d’information en continu présentent quant à elles un ciblage, un processus de production et un modèle économique distincts de ceux des chaînes de divertissement comme les chaînes de fiction ou les chaînes dites « mini- généralistes »19 par exemple.

5.3.3 Impact de l’opération sur le marché

5.3.3.1 Les positions des acteurs

Le Conseil estime justifié de calculer les parts des opérateurs sur le marché intermédiaire de la télévision payante au regard des critères suivants :

- le nombre de chaînes contrôlées, le chiffre d’affaires, les performances d’audience et la notoriété enregistrés par les services édités, qui donnent une mesure de la puissance de la nouvelle entité en matière d’édition de chaînes,

- le nombre de chaînes et le chiffre d’affaires des chaînes distribuées en exclusivité, qui donnent une indication de la puissance de la nouvelle entité en matière d’achat de chaînes et donc d’attractivité des bouquets, distribués sur les différents supports.

Il convient de mettre en œuvre ces différents indicateurs sur l’ensemble du marché des chaînes payantes, et à titre complémentaire dans les domaines des chaînes thématiques et des chaînes à contenu « premium ».

5.3.3.1.1 Chaînes contrôlées

En nombre de chaînes contrôlées

Sur le marché total des chaînes payantes, le nouvel ensemble réunirait 39 chaînes20, soit [30-40]% des chaînes, dont 32 chaînes thématiques et 2 services premium et leurs déclinaisons, représentant respectivement [20-30]% et 100% des chaînes de ces deux segments.

Il ressort de l’examen des chaînes thématiques détenues par les entités parties à la concentration que l’opération aurait un impact significatif sur trois types de services : les chaînes de cinéma (12 chaînes, soit [70-80]% du segment, les autres chaînes du marché étant essentiellement les chaînes cinéma du groupe AB), les chaînes dédiées aux sports (4 chaînes, soit [20-30]% du segment) et les services de paiement à la séance (100% des chaînes de cette catégorie).

Les chaînes contrôlées par Canal+ France seraient les suivantes :

En parts d’audience des chaînes contrôlées

Les données d’audience qui suivent portent sur les foyers accédant à une offre élargie (autre qu’hertzien national), telles que mesurées par la société Médiamétrie via son dispositif MediaCabSat.21

En ce qui concerne les chaînes payantes, et en comptant la chaîne Canal+ avec ses trois déclinaisons, la part d’audience de la nouvelle entité serait de près de 25%22.

En ce qui concerne les chaînes thématiques, la part serait de […].

Enfin, s’agissant des chaînes à contenus « premium », cette part serait de 100 %. Les services de paiement à la séance ne font pas l’objet d’une mesure d’audience. Chiffre d’affaires réalisé par les chaînes contrôlées

Les performances économiques s’apprécieront principalement au regard du volume d’affaires généré par les différentes chaînes. Les parts de marché ci-dessous sont établies sur la base des informations communiquées par les éditeurs de chaînes conventionnées23.

Sur le marché total des chaînes payantes, autrement dit le marché comprenant à la fois les chaînes thématiques et les chaînes à contenus premium, la part de la nouvelle entité serait, avec […].

En ce qui concerne les chaînes à contenus « premium », cette part serait de 100 %.

Enfin, en ce qui concerne les chaînes thématiques, avec un chiffre d’affaire de […], la part serait de l’ordre de [30 à 40%]. […]

Il convient de distinguer au sein des chaînes thématiques les positions des acteurs dans les domaines des chaînes cinéma, des chaînes dédiées aux sports et des services de paiement à la séance. Ces positions seraient les suivantes :

- S’agissant des chaînes de cinéma, une part supérieure à [80-90]% ;

- S’agissant des chaînes dédiées aux sports, une part de […] ;

- S’agissant des services de paiement à la séance : 100% du chiffre d’affaires.

L’opération ne semble pas occasionner d’accroissement significatif des positions des parties dans le domaine des chaînes « jeunesse » : les chaînes « jeunesse » du groupe Lagardère, acteurs majeurs dans ce domaine sont en dehors de Canal+ France et des chaînes d’information en continu LCI et i-Télé sont hors du périmètre de Canal+ France.

Au regard, de ce qui précède, Canal+ France serait l’unique éditeur de chaînes premium.

En outre, il n’est pas impossible que Canal+ France soit en position dominante sur le marché de l’édition et de la commercialisation de chaînes thématiques. En particulier, elle disposerait d’une position privilégiée sur l’édition et la commercialisation de chaînes de cinéma et sport, et dans le domaine des services de paiement à la séance.

Le cas particulier de la TNT payante

La sélection par le CSA, en 2002 et en 2005, des services de la TNT nationale a été effectuée au regard des critères établis par la loi du 30 septembre 1986, modifiée par la loi du 1er août 2000. Il s’est notamment efforcé d’établir un équilibre entre services gratuits et services payants.

La sélection des services gratuits a accordé une place large aux nouveaux entrants (les groupes NRJ, Nextradio TV, AB, Lagardère, Bolloré ont ainsi bénéficié d’au moins une autorisation) ; celle des services payants a en revanche privilégié la réunion des chaînes thématiques ou à contenus premium les plus attractives du câble et du satellite. Le groupe Canal+ a ainsi obtenu quatre autorisations (Planète, Canal+, Canal+ Cinéma, Canal+ Sport), TF1 quatre (Eurosport, LCI, TF6, co- contrôlée avec M6 et comptabilisée comme une autorisation, et TPS Star), M6 trois (Paris Première, TF6 et TPS Star, comptabilisées chacune comme une autorisation au groupe M6), Lagardère une (CanalJ), AB une (AB1).

L’opération porterait donc à cinq le nombre d’autorisations détenues par Canal+ France en TNT payante.

5.3.3.1.2 Chaînes distribuées en exclusivité

Il convient de compléter l’analyse portant sur le contrôle capitalistique des chaînes par une analyse portant sur les exclusivités dont l’entité va pouvoir bénéficier. Cette analyse permet d’appréhender la puissance de marché de la nouvelle entité, sur le marché de la commercialisation de chaînes payantes, hors Canal+ :

- Les parties dressent la liste des chaînes pour lesquelles CanalSat et TPS bénéficient d’exclusivités (y compris les chaînes contrôlées). […] chaînes sont sous le régime d’une exclusivité pour leur distribution par satellite ([…] pour CanalSat, […] pour TPS). Elles représentent près de […] du chiffre d’affaires des chaînes conventionnées ([…] des recettes d’abonnement des chaînes conventionnées).

- Le tableau ci-dessous permet par ailleurs d’identifier les chaînes bénéficiant à la fois d’une exclusivité de distribution pour le satellite et d’une exclusivité pour la distribution en ADSL (la distribution des chaînes sur le câble ne donne sauf exception pas lieu à des accords d’exclusivité).

Le nombre total de chaînes thématiques concernées est de […] chaînes ([…] chaînes au titre des exclusivités de CanalSat, et […] chaînes au titre de TPS). Ces […] chaînes totalisent un chiffre d’affaires de […] soit près de […] du chiffre d’affaires global des chaînes thématiques en 2004, et plus de […] des recettes d’abonnement des chaînes conventionnées24. Ces chaînes représentent également de l’ordre de [30 à 40%] de parts d’audience sur l’ensemble des chaînes thématiques.

Ces chiffres confèrent à la nouvelle entité un pouvoir de marché très fort à l’égard des plates-formes tierces, qui n’ont de possibilité d’accès à ces chaînes qu’au travers des « paquets de chaînes » commercialisés par les deux opérateurs de bouquets.

[…]

- Les difficultés d’accès des distributeurs non éditeurs (singulièrement des opérateurs de télévision via ADSL) aux chaînes ne se limitent donc pas à une dépendance à l’égard des chaînes adossées au nouvel ensemble mais se trouvent aggravées par la conclusion d’accords d’exclusivités portant sur des chaînes indépendantes attractives ou réalisant une part d’audience importante […].

- Ces difficultés se trouveraient renforcées par la conclusion des accords portant sur la distribution des chaînes thématiques des groupes TF1 et M6. Ces accords portent en effet sur la distribution exclusive, au bénéfice de la nouvelle entité, de […] chaînes thématiques de ces groupes25, qu’il conviendrait d’ajouter aux […] chaînes bénéficiant actuellement à la fois d’une exclusivité de distribution pour le satellite et d’une exclusivité pour la distribution en ADSL via les sociétés CanalSat et TPS.

En tenant compte des chaînes faisant l’objet du protocole d’accord « Cérès », la part des chaînes distribuées en exclusivité dans le total du chiffres d’affaires des chaînes thématiques pourrait être portée à […]26.

5.3.4 Les conséquences possibles de l’opération sur les relations entre les acteurs

5.3.4.1 Les tensions actuelles entre distributeurs et éditeurs

Les difficultés rencontrées par les éditeurs indépendants des plates-formes

Afin de dégager des marges après des investissements cumulés de plusieurs centaines de millions d’euros, les distributeurs ont cherché à partir du début de la décennie 2000 à diminuer le niveau de rémunération versée aux éditeurs, en profitant de l’accroissement de l’offre de chaînes et de la croissance des abonnements, qui faisait évoluer le rapport de force en leur faveur. Les grands distributeurs, comme TPS ou CanalSatellite, ont ainsi obtenu, de façon de plus en plus marquée au cours des dernières années :

- des baisses significatives des reversements aux chaînes, souvent de l’ordre de 50%, voire davantage ;

- des modifications sensibles dans les modalités de rémunération des chaînes, avec le passage d’une rémunération variable (indexée sur l’augmentation du parc d’abonnés) à une rémunération forfaitaire ;

- le raccourcissement de la durée des contrats de distribution des chaînes, voire le remplacement des contrats par de simples accords oraux ;

- une participation plus fréquente aux frais de marketing de la distribution.

Des tensions sont également apparues en ce qui concerne le référencement des chaînes sur les plates-formes, avec notamment l’obligation pour les éditeurs de passer par le distributeur afin d’accéder à la bande passante satellitaire, ou encore des changements fréquents de numérotation notamment au bénéfice des chaînes adossées.

Le CSA a été informé à plusieurs reprises des difficultés rencontrées par les éditeurs indépendants, non adossés aux actionnaires des plates-formes ou aux plates-formes elles-mêmes. Faute de capacité de mise en œuvre du pouvoir de règlement de différends prévu par la loi de 1986 modifiée, le CSA n’a pas été en mesure d’arbitrer les litiges dont il a été saisi.

Difficultés rencontrées par les distributeurs tiers dans la reprise des chaînes adossées

A ces difficultés imposées aux éditeurs indépendants des distributeurs satellite se sont ajoutés plus récemment des conflits entre les distributeurs non éditeurs de chaînes (Noos, distributeurs de télévision via ADSL) et les éditeurs ou distributeurs liés aux plates-formes satellite.

Sous l’effet du développement des offres de télévision via ADSL, CanalSat et TPS se sont efforcés d’étendre aux nouveaux vecteurs de diffusion de la télévision, et singulièrement au vecteur ADSL, les clauses d’exclusivité existant sur le satellite.

Ce type de clauses a pu bénéficier, sous forme de primes d’exclusivité, aux chaînes concernées, tout en accentuant leur dépendance à l’égard de l’une ou l’autre des plates-formes. En revanche, elles ont été source de difficultés pour les opérateurs ADSL incapables de reprendre ces chaînes dans leurs offres.

Les risques d’accentuation des tensions à l’issue de l’opération

Au regard de la position de Canal+ France sur le marché intermédiaire, les comportements potentiellement anti-concurrentiels et nuisibles au pluralisme sont susceptibles de se produire.

La situation des éditeurs indépendants

La nouvelle entité est susceptible de jouir d’une latitude accrue dans ses choix de politique commerciale à l’égard des chaînes indépendantes. Elle peut ainsi :

- favoriser les chaînes qu’elle contrôle et restreindre les capacités de croissance des éditeurs indépendants ;

- rendre difficile l’accès des chaînes indépendantes à la plate-forme (ou aux plates- formes) de l’entité fusionnée ;

- faire jouer son pouvoir de marché à l’égard des éditeurs pour obtenir de ces derniers l’extension aux nouveaux vecteurs des clauses mises en œuvre sur le satellite (exclusivités, rémunération forfaitaire, choix de référencement).

La situation des distributeurs tiers

La nouvelle entité, bénéficiant du nombre et de l’ampleur des accords d’exclusivités conclus au profit de CanalSat et TPS, serait également susceptible de jouir d’une latitude accrue dans les modalités de commercialisation auprès des distributeurs tiers des chaînes les plus attractives qui lui seraient adossées. Le pouvoir de marché de l’entité pourrait passer par une sélectivité dans les choix de distributeurs, entraînant de ce fait un risque d’éviction du marché pour les plates-formes concurrentes.

Il serait dès lors difficile aux distributeurs tiers de constituer une offre de chaînes concurrentielle sur la seule base des chaînes des « autres éditeurs », qui ne représentent que le tiers du marché en termes de chiffres d’affaires des chaînes thématiques.

Les plates-formes concurrentes peuvent, en théorie, réunir des moyens leur permettant de créer des chaînes qui, sur tel ou tel genre thématique, leur feraient défaut.

Il faut cependant souligner que les éléments clés pour le succès de tels lancements sont nombreux et difficiles à réunir. Il faut en effet tenir compte :

- de la difficulté pour une chaîne de trouver son équilibre économique au travers d’une distribution réduite à une seule plate-forme ;

- des effets d’expérience ;

- de la puissance des marques et notoriété des chaînes27 ;

- des capacités d’accès aux droits de diffusion des contenus.

Ces éléments semblent constituer des barrières à l’entrée sur le présent marché.

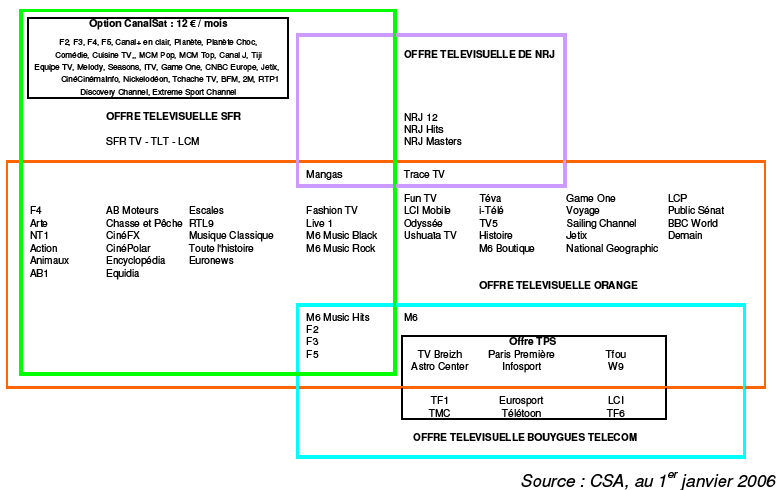

5.4 La vidéo à la demande (VoD)

La jurisprudence distingue, au sein du marché de la distribution de la télévision payante le marché de la télévision par abonnement forfaitaire et le marché du paiement à la séance28.

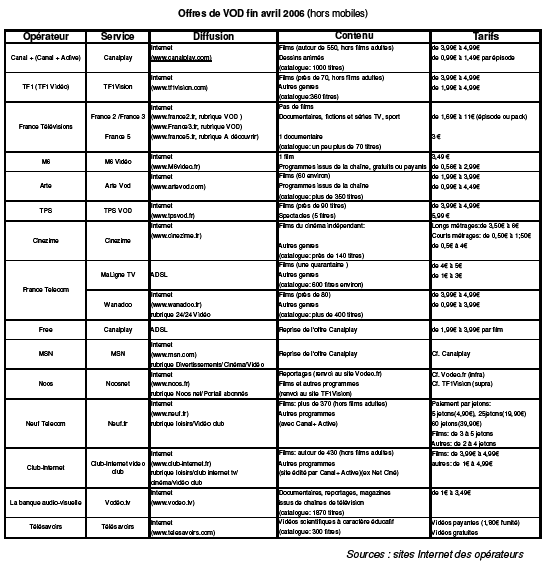

Le service émergent de la vidéo à la demande se distingue assez nettement de ce dernier marché, même si du point de vue des usages, il peut s’apparenter à une évolution du paiement à la demande (en Annexe 5 figure un tableau des offres permettant d’accéder à des contenus à la demande).

La vidéo à la demande, en effet :

- n’étant diffusée que sur demande individuelle du consommateur n’est pas un service linéaire diffusé simultanément à un large public et, à ce titre, n’est pas qualifié de « service de télévision » au sens de la loi du 30 septembre 1986. A ce titre, ce service, contrairement au paiement à la séance, ne fait l’objet d’aucune réglementation particulière, en dehors des mesures prévues par le protocole d’accord interprofessionnel signé le 20 décembre 2005 par les organisations professionnelles du cinéma, l’AFA, l’ALPA, la SACD, Canal+ et France Télévisions pour une période de 12 mois, (détaillé en annexe )29

- exige une forte disponibilité de bande passante qui n’est possible que sur le câble et l’ADSL, et non sur l’hertzien terrestre et le satellite, à ce stade.

Pour l’ensemble de ces raisons, le Conseil estime que l’hypothèse de l’existence d’un marché distinct peut effectivement être explorée.

Pour l’avenir, les opérateurs se posent la question de savoir si la VoD se substituera à l’actuelle exploitation vidéographique, frappant d’obsolescence la vente physique de DVD, ou si elle peut également devenir une concurrente directe des actuelles chaînes cinéma du câble et du satellite. En effet, une offre de vidéo à la demande éditorialisée comme une chaîne cinéma, et basée sur le principe de l’abonnement mensuel (« subscription VoD ») peut fournir un service très proche de celui des chaînes cinéma du câble et du satellite. Compte tenu du caractère émergent du service, il semble trop tôt pour se prononcer sur ces possibles évolutions.

Le marché de la VoD semble se déployer sur le marché amont, le marché intermédiaire et le marché aval.

Sur le marché amont, la VoD nécessite l’acquisition des droits d’exploitation, afin de mettre à disposition de l’utilisateur un catalogue à la fois fourni, diversifié et régulièrement enrichi de nouveautés. L’accès à des œuvres cinématographiques constitue par ailleurs un avantage concurrentiel considérable30.

Sur ce marché intermédiaire, si rien n’interdit de commercialiser une offre de VoD en marque propre sur un site Internet marchand, seul l’accès à un distributeur de télévision sur ADSL permettra à l’utilisateur final de visionner l’œuvre sur un téléviseur.

Dans le cas où la VoD passe directement par un site Internet, l’éditeur de service contracte directement avec ses abonnés, le marché intermédiaire n’est pas impacté.

Enfin, le marché aval met en contact le site Internet ou ADSL et le téléspectateur.

Contrairement au « pay per view », dont l’exploitation a toujours été fortement déficitaire et actuellement en régression, la VoD semble posséder un potentiel de développement important, en France comme à l’étranger.

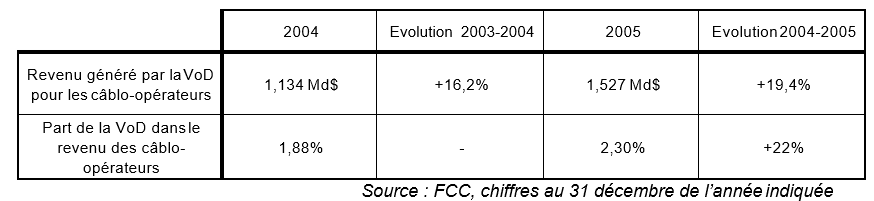

En ce qui concerne le marché américain, les rapports 2004 et 2005 de la Federal Communications Commission (FCC) donnent les informations suivantes :

La VoD est donc en forte croissance aux Etats-Unis, en valeur absolue et en pourcentage du revenu des câblo-opérateurs (+20% environ), même si sa part dans le revenu des câblo-opérateurs reste encore faible en 2005 (2,3%).

Bien qu’émergente, la VoD semble également connaître un succès grandissant en France31.

Impact de l’opération sur le marché

TPS détient le service de VoD appelé TPSVOD.

CanalPlay, marque développée par le GCP (par le biais de sa filiale Canal+ Active), semble jouer un rôle privilégié sur les marchés amont, intermédiaire et aval.

CanalPlay disposait au 31 mars 2006 de droits pour […] œuvres cinématographiques dont près de […] en exclusivité ([…] titres). Ces exclusivités concernent essentiellement des œuvres cinématographiques françaises, […].

Le caractère exclusif d’une partie de son offre semble lui conférer un avantage concurrentiel, par effet de levier sur les marchés intermédiaire et aval. Toutefois, Canal+ Active entendrait renouveler ces contrats, qui arrivent tous à échéance fin juin 2006, de façon non exclusive. En effet, la pratique en matière de droits VoD, du moins pour les films américains, semble de négocier de façon non exclusive. En revanche, en France, les ayants droit ne sont pas tous hostiles à la vente de leurs droits de façon exclusive, si en échange, le service de VoD leur verse un minimum garanti significatif.

L’offre de CanalPlay, outre sa présence sur un site Internet dédié et sur Free, est également proposée sur le fournisseur d’accès MSN, sur l’offre de Neuf Télécom et sur Club Internet. A ce jour, il semblerait donc que CanalPlay soit le service de VoD le plus largement distribué.

CanalPlay a annoncé à fin mars 2006, 600 000 commandes tout support (télévision et PC)32. 60% des ventes ont été effectuées sur Free, ce qui semble confirmer l’intérêt pour un service de VoD de pouvoir être distribué sur un téléviseur et de pouvoir offrir des prix compétitifs.

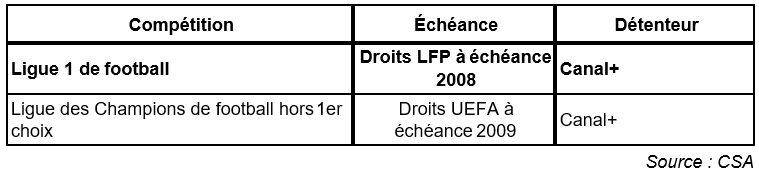

5.5 Le marché amont

Le marché amont est défini comme le lieu de rencontre de l’offre des détenteurs de droits de diffusion, des fournisseurs de contenus, avec la demande des éditeurs de chaînes.

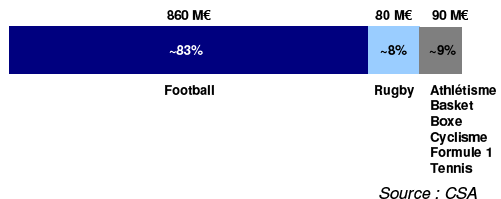

Deux types de contenus (cinéma et sport) sont particulièrement générateurs d’audience et d’abonnements. Ils seront analysés successivement.

Le Conseil estime que les contenus cinématographiques et audiovisuels d’une part et les contenus sportifs d’autre part ne sont substituables ni du point de vue des éditeurs (formats, durées différents), ni du point de vue des téléspectateurs (public différent) et en déduit qu’ils appartiennent à des marchés distincts.

5.5.1 Contenu cinématographique

Le marché directement impacté par l’opération est celui du préachat des droits de diffusion de la télévision payante, en première fenêtre (un an après la sortie salle) ou en deuxième fenêtre (18 mois après). Ce marché est distinct par la chronologie des média du marché du préachat des droits de diffusion pour la télévision gratuite (24 ou 36 mois après la sortie en salle).

Ce marché particulier constitue un segment de l’ensemble plus vaste du marché de la production et de la cession des droits des films cinématographiques, dont il ne peut être dissocié, notamment du fait de l’intégration verticale qui le caractérise.

En effet, sur les marchés de la production cinématographique, GCP intervient simultanément sur le secteur de la télévision payante (achat de droits pour les chaînes cinéma et le paiement à la séance), de la vidéo à la demande (Canal + Active), de la production cinématographique (StudioCanal), de la distribution en salles (StudioCanal via Mars Distribution), du négoce des droits sur les produits de catalogue (StudioCanal). Bien que StudioCanal ne fasse pas partie du périmètre de la concentration, l’importance de son rôle dans le marché amont nécessite qu’il soit intégré à l’analyse.

5.5.1.1 Les marchés de la production et de la cession des droits cinématographiques.

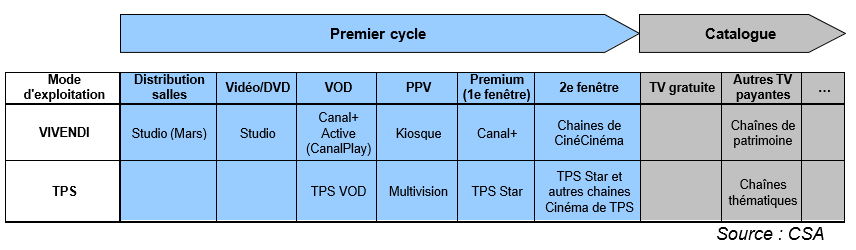

Le marché de la production de films est segmenté en deux cycles :

- le premier cycle correspond aux exploitations pré-vendues par le producteur, par anticipation sur les recettes futures sur une mode d’exploitation (salles, vidéo, ventes télévisuelles…), afin de financer la fabrication du film ;

- le second cycle correspond à une exploitation de type catalogue une fois expirées les premières exploitations exclusives sur la salle, la vidéo, la télévision.

Le marché de la production-distribution et la place qu’occupent les deux groupes GCP et TPS peuvent être ainsi schématisés :

C’est la place que tient Canal+ dans l’acquisition des préachats qui explique l’importance de son rôle sur toute la chaîne de la production cinématographique.

En effet, l’importance des obligations réglementaires d’investissement dans l’achat de films européens et français imposées à la chaîne Canal+ a conduit le groupe à développer des filiales en amont, sur le marché de la production cinématographique, du négoce de droits d’exploitation et des catalogues, afin de tirer profit, sous forme de cessions de droits d’exploitation, de sa position incontournable auprès de producteurs pour assurer l’approvisionnement de ses chaînes. Canal+ a donc accompagné le préachat des films les plus porteurs d’une production ou d’une coproduction par les sociétés filiales, ou par le versement de minima garantis en échange de droits d’exploitation sur les différents marchés du film : salle, vidéo, étranger, diffusion télévisuelle.

L’effet d’intégration verticale n’est pas propre au groupe Canal : les télévisions hertziennes également soumises à de fortes obligations, TF1 et M6, ont aussi développé une activité de distributeurs salles, de distributeurs vidéo et de vente de films de catalogue.

Dans ces conditions seront successivement examinés :

- le marché amont, directement impacté, de l’acquisition des droits de diffusion de films pour la télévision payante ;

- la place tenue par l’entité fusionnée sur le marché plus vaste de la production cinématographique.

5.5.1.2 Marché amont de l’acquisition de droits de diffusion de films

L’acquisition de droits de diffusion cinématographiques pour la télévision payante peut être segmentée de la façon suivante :

- Le marché des films français récents qui est le marché de préachats en amont de la production du film participant à son financement initial.

- Le marché des films français anciens, nécessaires pour remplir les grilles des nombreuses chaînes cinéma existant en France.

- Le marché des films des studios américains : vendus dans le cadre d’accords de plusieurs années (output deals). La distinction films récents/ films anciens est ici non pertinente, puisque les majors négocient le plus souvent dans un même contrat les droits de diffusion de leur nouvelle production inédite avec ceux de films plus anciens.

- Le marché des films étrangers non distribués par les studios américains.

5.5.1.2.1 Le marché de l’acquisition de droits de diffusion de films français récents

Les chaînes cinéma sont soumises à des obligations de préachats d’œuvres cinématographiques européennes : Canal+ par exemple doit leur consacrer respectivement 12% et 9 % de son chiffre d’affaires33.

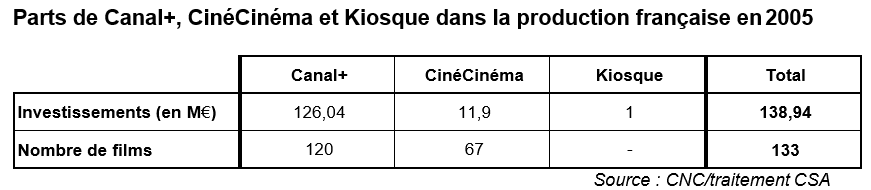

Compte tenu de l’importance de son chiffre d’affaires (1 512 M€ en 2005) Canal+ est le premier contributeur au financement du cinéma en France. En 2005, Canal+ est intervenu dans plus d’un film français sur deux, soit 120 films sur 240 (133 avec les films préachetés par Cinécinéma).

Impact de l’opération sur le marché

Parts de TPS et de Multivision dans la production cinématographique française en 2005

[…]

L’apport des 9 chaînes cinéma éditées par TPS augmenterait sensiblement le total de cette intervention, puisque l’ensemble des apports en préachats de la nouvelle entité s’élèverait à […] M€ et concernerait […] films.

Sur la base des interventions observées en 2005, le montant total des investissements consentis par les parties dans la production cinématographique française en 2005 représente [entre 10 et 20%] du montant total investi en 2005 dans le cinéma français et [entre 60 et 70%] des films produits.

Seules les chaînes détenues par TPS et Canal+ étant soumises à des obligations de préachats, les sommes investies représentent [entre 90 et 100%] du montant investi sur le segment du préachat des droits de diffusion pour la télévision payante.

Il n’est donc pas impossible que l’entité fusionnée se trouve en situation de monopsone sur ce marché.

5.5.1.2.2 Le marché de l’acquisition de films de catalogue

Les chaînes cinéma doivent, pour remplir leurs grilles, acheter un nombre important de films anciens34. Les chaînes de CinéCinéma diffusent notamment plus de 1400 titres différents par an. Canal+, pourtant présentée comme la chaîne des films en première exclusivité, consacre près du quart de sa programmation cinéma à des films anciens (plus de 100 films sur un total de 436 titres diffusés en moyenne par an).

TPS ne possède pas de catalogue de droits. En revanche StudioCanal, filiale à 100% de GCP, mais hors du périmètre de l’opération de concentration, possède le plus important catalogue de droits audiovisuels en France et un des plus importants à l’échelle de l’Europe.

Le rôle de StudioCanal dans le financement du cinéma ainsi que son catalogue lui confèrent une position centrale dans le marché de la production et de la cession de droits pour tous modes d’exploitation.

[…]

Oeuvres cinématographiques du catalogue de StudioCanal

[…]

D’après des informations communiquées par Canal+, StudioCanal possède des droits d'exploitation télévisuels en France pour […] films parmi les […], soit […]%.

Parmi ces […] films, StudioCanal possède des droits en propre, c'est-à-dire, est soit producteur, soit coproducteur pour […] films, soit […]%.

Ce catalogue, très varié, comprend des œuvres françaises de patrimoine, très souvent rediffusées (comme La Grande Vadrouille ou Le Corniaud) et des films plus récents français (Le père noël est une ordure, Le bonheur est dans le pré), européens (Bridget Jones Diary ou Chicken run ) ou américains (Traffic, Terminator, LA Confidential, Farenheit 9/11). Ce catalogue s’enrichit constamment à partir des films en production et par rachat de catalogue.

Du coté de la demande, le marché de l’acquisition de films de catalogue ne fait pas la distinction entre télévision gratuite et télévision payante. Les grandes chaînes gratuites sont donc des clients importants du StudioCanal.

5.5.1.2.3 Le marché des droits cinématographiques et audiovisuels des majors américaines

Les films américains des grands studios constituent un produit essentiel dans la constitution de l’offre des chaînes cinéma.

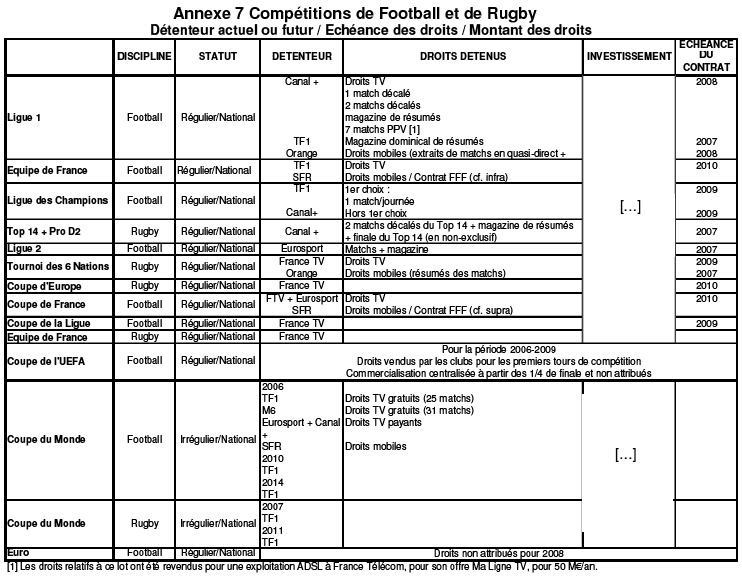

Les deux plates-formes se partagent de façon relativement équilibrée les droits de diffusion pour la télévision payante des majors américaines : 20th Century Fox, Sony Pictures (Columbia) et Universal pour Canal+, Warner Bros, Paramount et MGM pour TPS. GCP possède également les droits de diffusion pour la télévision gratuite d’un nombre important de titres du catalogue […]. En Annexe 10 figure un tableau sur la répartition des droits premium.

Depuis quelques mois, les séries télévisées américaines récentes sont apparues comme un nouveau type de contenu premium. Ces séries sont disponibles dans des conditions similaires à celles des films américains des majors soit par la voie des output deals ou au coup par coup sur les marchés internationaux.

Impact de l’opération sur le marché

Après la fusion, Canal+ France détiendrait l’intégralité des droits de diffusion des films de majors américaines35 disponibles par la voie des contrats de long terme (output deal). En effet, les contrats sont habituellement conclus pour une période de 5 ans, avec souvent des clauses de renouvellement automatique.

[…]

Dans ces conditions, le Conseil constate que Canal+ France disposerait de l’intégralité des droits pour la télévision payante sur le marché de l’acquisition de droits cinématographiques des majors américaines pour les première et deuxième fenêtres d’exploitation. Il serait également le seul acheteur sur ce segment du marché.

5.5.1.2.4 Le marché des films étrangers non distribués par les studios

Les films européens ou du reste du monde, non produits par les majors qui distribuent elles-mêmes leurs films, sont vendus « tous droits » sur le marché français (salles, diffusion, TV, vidéo, VoD) aux distributeurs français. Cette offre « tous droits » permet une mutualisation36 du risque pris par le distributeur : le risque pris sur la salle (rarement rentable) peut être compensé grâce aux ventes télévisuelles (télévision payante surtout), à la vidéo et aux ventes de catalogue.

Sur ce marché, StudioCanal est en concurrence directe avec les distributeurs indépendants, avec toutefois l’avantage de pouvoir bénéficier d’une garantie d’adossement pour les droits de diffusion sur la télévision payante : une partie de son investissement est donc sans risque.

5.5.1.3 L’activité des filiales de GCP sur les marchés de la production et de la cession de droits

Ainsi qu’il a été précisé supra, GCP a tiré partie de ses obligations pour créer, en investissant au delà de ses obligations réglementaires de préachats, un portefeuille de droits permettant de sécuriser ses approvisionnements et de diversifier ses activités vers l’amont.

TPS n’a pas développé d’activité propre de coproduction ou d’exploitation de droits secondaires ; son actionnaire majoritaire, le groupe TF1, est déjà actif sur ces marchés.

Ce marché de la production et de la cession de droits n’est donc impacté par la fusion que du seul fait de l’augmentation du pouvoir de marché de l’entité fusionnée sur le segment du préachat des droits de diffusion payante.

Sur ce marché plus large de la production, l’intervention de GCP dans le financement d’œuvres cinématographiques prend deux formes :

- la production ou la coproduction d’œuvres cinématographiques par sa filiale de production StudioCanal ;

- l’acquisition de mandats contre le versement de minima garantis.

La coproduction cinématographique

La coproduction permet à un investisseur d’accéder :

- d’une part à une partie des droits de copropriété incorporels sur le négatif du film ;

- d’autre part à des couloirs de recettes sur les différents marchés d’exploitation du film.

Investissements en tant que coproducteur de StudioCanal

[…]

Le StudioCanal est le premier coproducteur français après les filiales de production des grandes chaînes hertziennes37.

StudioCanal a coproduit depuis trois ans [..] films, auxquels s’ajoutent […] films en tant que producteur exécutif38, soit un total de […] films sur […] films d’initiative française produits en France [soit 10 à 20%].

La cession des droits détenus par les producteurs (droits salles, vidéo, étranger)

En dehors d’une participation à la coproduction, un distributeur peut également accéder, contre le versement au producteur de minima garantis, aux recettes d’exploitation sur un ou plusieurs segments (distribution salles ou vidéo, droits télévisuels, droits de vente à l’international). Ces minima garantis s’accompagnent de la cession de mandats exclusifs de commercialisation, par lesquels le producteur se dessaisit de son pouvoir de vendre le film sur tel ou tel marché.

Cette politique d’acquisition de mandats est de plus en plus centrale dans la stratégie actuelle de développement des activités cinéma du groupe. En effet, délaissant depuis trois ans la production directe d’œuvres cinématographiques (arrêt de l’investissement dans les Sofica, désengagements de ses filiales de production dans la production exécutive39), StudioCanal a recentré son activité et ses investissements dans le négoce de droits, ce dernier ayant doublé en trois ans.

Minima garantis (MG) versés pour des droits par StudioCanal depuis trois ans40 (en K€)

[…]

Le nombre de mandats négociés depuis trois ans pour chacune de ces activités est le suivant :

[…]

Sur la seule activité de négoce, par exemple, la lecture attentive de la composition du catalogue de StudioCanal fait apparaître que depuis 5 ans, […] nouveaux mandats de distribution télévisuels sont venus enrichir ce catalogue. Plus de la moitié de ces nouveaux mandats concerne des œuvres françaises ([…] titres).

Sur le marché de la distribution en salles, StudioCanal, via son label Mars Distribution, est, selon les années, premier ou deuxième distributeur de films non distribués par les majors et cela tant en nombre d’entrées qu’en nombre de films distribués ou en nombre de copies, tous films confondus (en 2005 : […] du nombre de films, […] du nombre d’entrées). Sur le marché total de la distribution salles (y compris les filiales des majors), il se situait, en 2004, au sixième rang des distributeurs en France avec une part de marché de […]%. Cette société distribue en moyenne […] films par an.

Sur le marché de la vidéo pour les œuvres cinématographiques, StudioCanal occupait la sixième place en 2003 (avec […]% de part de marché) et la huitième en 2004 (avec […]% de part de marché). Hors distributeurs des studios américains, pour ces même années, StudioCanal se trouvait respectivement à la deuxième et à la quatrième places.

StudioCanal entend jouer sur ce marché un rôle de plus en plus actif : en effet, le nombre de films distribués en vidéo a, depuis deux ans, considérablement augmenté, passant de […] films en 2004 à […] en 2005, et le montant des minima garantis versés pour l’acquisition de mandats vidéo a été multiplié par 5 depuis 2 ans […].

Sur le marché de ventes de droits à l’étranger, StudioCanal a négocié depuis trois ans les mandats de vente à l’étranger de près de […] films, consacrant […] M€ au versement de minima garantis. Ceci la place parmi les plus importants exportateurs français.

5.5.1.4 Synthèse

Dans son avis n° 00-A-04 du 29 février 2000 relatif à l’acquisition par la société Vivendi de la participation de 15% détenue par le groupe Richemont dans la société Canal+, le Conseil de la concurrence a avalisé une analyse du marché de la production qui englobe l’ensemble des sources de préfinancement des films. Il est donc acté par les autorités de la concurrence - conformément à l’observation du marché - que le rôle de GCP doit s’apprécier sur l’effet conjoint des investissements en coproduction ou en minimum garanti du StudioCanal et des interventions en préachats de l’entité fusionnée.

C’est pourquoi il apparaît utile d’additionner tous les investissements de GCP dans la production, quelle que soit leur nature, afin de pouvoir mesurer son importance sur le marché de la production cinématographique.

En 2005, 837,35 M€ ont été investis en France dans la production française41. Ce total comprend les investissements des chaînes dans le cinéma (chaînes payantes et chaînes gratuites, parts coproducteur et parts antenne/préachats), les financements de l’Etat (soutien financier et avances sur recettes, crédits d’impôts), des collectivités locales, des Sofica, les « parts producteur »42, les minima garantis versés pour l’acquisition de mandats (salles, vidéo, droits télévisuels pour la France, droits pour l’étranger et pour la VOD).

Investissements de GCP dans le total des investissements dans le cinéma

[…]