ADLC, 12 janvier 2024, n° 24-DCC-04

AUTORITÉ DE LA CONCURRENCE

relative à la prise de contrôle exclusif des sociétés OCS et Orange Studio par Groupe Canal Plus (Bolloré)

L’Autorité de la concurrence,

Vu le dossier de notification adressé au service des concentrations le 11 juillet 2023, déclaré complet le 29 septembre 2023, relatif à l’acquisition par le Groupe Canal Plus du contrôle exclusif des sociétés OCS et Orange Studio, formalisée par un contrat d’option de vente du 22 février 2023 ;

Vu le livre IV du code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L. 430-1 à L. 430-7 ;

Vu les éléments complémentaires transmis par la partie notifiante au cours de l’instruction ;

Vu les engagements déposés le 28 novembre 2023 et modifiés en dernier lieu le 20 décembre 2023 par la partie notifiante ;

Vu les autres pièces du dossier ;

Adopte la décision suivante :

Résumé1

Aux termes de la présente décision, l’Autorité a procédé à l’examen de l’opération de prise de contrôle exclusif des sociétés OCS et Orange Studio par Groupe Canal Plus.

Groupe Canal Plus dispose d’activités d’édition de chaînes payantes premium et thématiques et de chaînes en clair, de distribution vidéo à la demande, d’agrégation et de distribution d’offres de télévision et de services de vidéo à la demande payants, ainsi que de production, d’acquisition et de distribution de films de cinéma et de séries télévisées. Le groupe est actif en France métropolitaine et dans les territoires ultra-marins.

OCS opère des activités d’édition de chaînes payantes et d’un service de vidéo à la demande par abonnement (VàDA) et produit des créations originales. OCS est distribuée en métropole, en autodistribution (« Over The Top » ou OTT) ou par l’intermédiaire de distributeurs tels que Groupe Canal Plus ou des fournisseurs d’accès à internet. Dans les territoires ultra-marins, sa distribution est réalisée uniquement par l’intermédiaire de distributeurs.

Orange Studio a pour activité principale la co-production, l’acquisition, la distribution et la vente d’oeuvres cinématographiques et de séries.

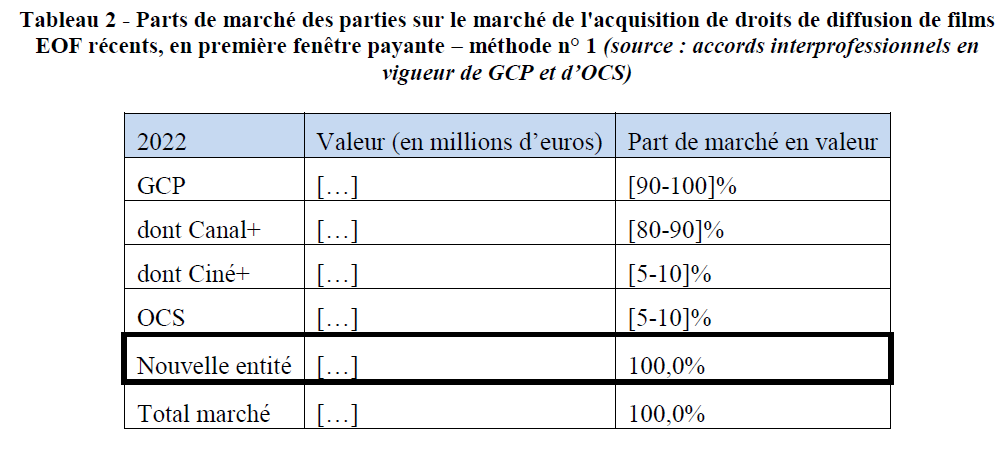

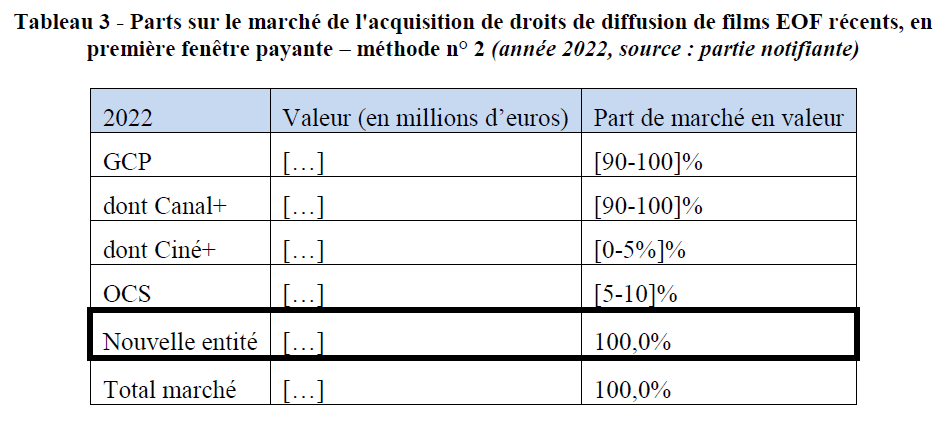

L’Autorité a mené son analyse sur les marchés amont de l’acquisition de droits de diffusion, les marchés intermédiaire de l’édition et de la commercialisation de chaînes de télévision et les marchés aval de la distribution de services de télévision. Dans le cadre de son instruction, elle a réexaminé sa pratique décisionnelle sur les marchés précités et a conclu que la segmentation selon le mode de diffusion (linéaire et non-linéaire) n’était plus pertinente, pour les besoins de l’espèce, aussi bien sur les marchés amont de l’acquisition de droits de diffusion, concernés au titre de l’opération, que sur les marchés intermédiaires de l’édition et de la commercialisation de chaînes de télévision payantes pour les thématiques cinéma et séries.

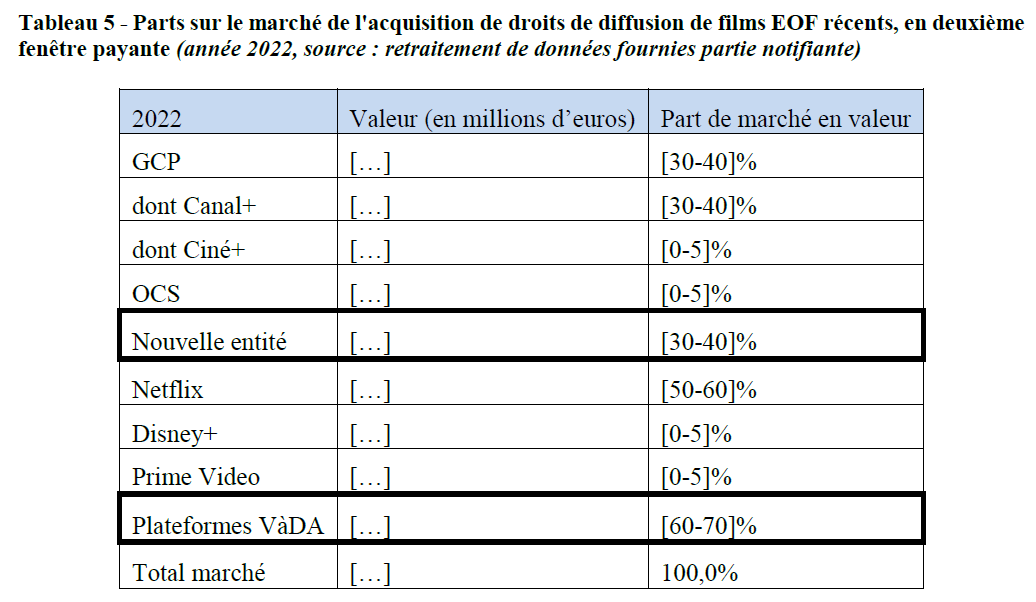

Elle a en revanche estimé qu’il était pertinent de conserver, sur les marchés amont de l’acquisition de droits de diffusion d’oeuvres cinématographiques, une distinction selon la fenêtre de diffusion, telle que séquencée par la chronologie des médias. En particulier, il ressort de l’instruction que les services de VàDA, qui préachètent des droits de diffusion d’oeuvres cinématographiques en conséquence notamment d’obligations réglementaires, ne peuvent, au regard de la chronologie des médias, que procéder à la diffusion de ces oeuvres au sein d’une deuxième fenêtre payante. Ces services ne constituent donc pas à ce jour des concurrents de GCP (Canal+ et Ciné+) et d’OCS en première fenêtre de diffusion payante, même s’ils ont formellement la possibilité d’acheter les droits de diffusion en première fenêtre sans les exploiter, cette pratique ne représentant pas un véritable substitut à divers titres. L’Autorité a également considéré qu’il était pertinent de conserver les distinctions selon l’origine de l’oeuvre et le caractère récent ou non des films.

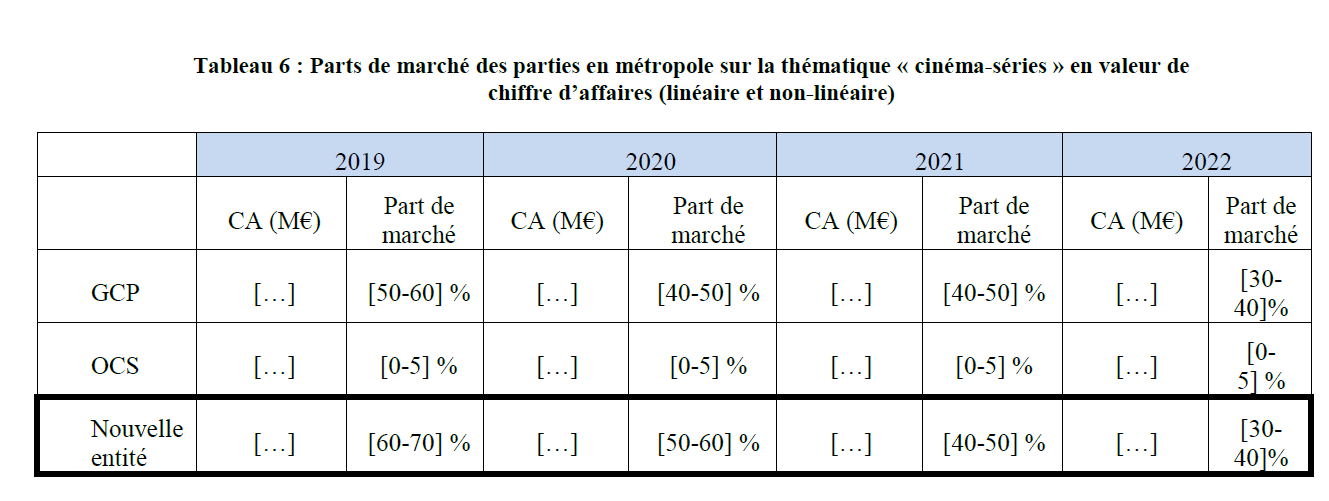

Sur les marchés intermédiaires de l’édition et de la commercialisation de chaînes de télévision, l’Autorité a considéré au cas d’espèce, notamment au regard des activités d’OCS, que les chaînes éditées pouvaient être intégrées au sein d’une thématique regroupant à la fois le cinéma et les séries.

L’instruction a identifié des effets horizontaux sur le marché amont de l’acquisition de droits de diffusion et les marchés intermédiaires de l’édition et de la commercialisation de chaînes de télévision, des effets verticaux entre les marchés intermédiaires et aval de la distribution de services de télévision et enfin des effets congloméraux découlant du pouvoir de marché de la nouvelle entité sur les marchés de l’acquisition de films récents.

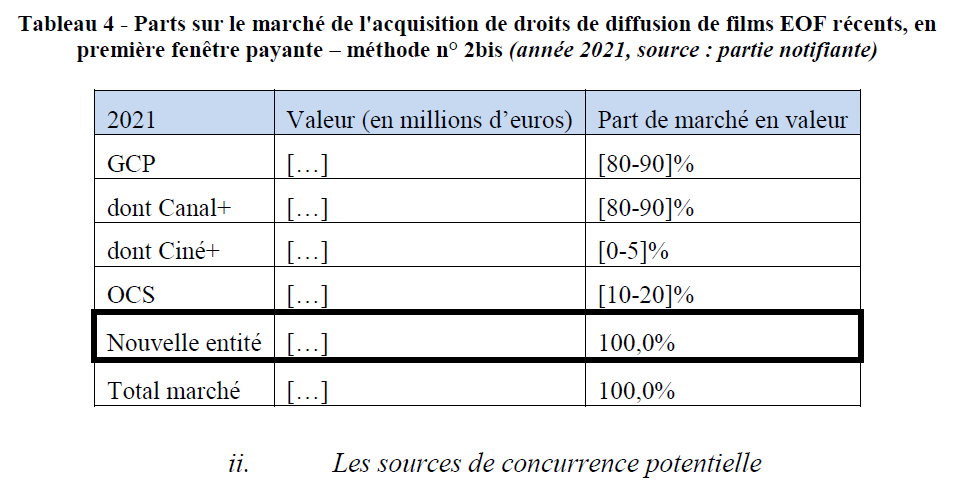

Sur les marchés amont de l’acquisition de droits de diffusion d’oeuvres cinématographiques, l’opération entraîne la disparition du guichet alternatif que constituaient les chaînes d’OCS en première fenêtre payante à six mois, en particulier pour les oeuvres cinématographiques d’expression originale française (« EOF »)

Ainsi, l’opération conduirait à la constitution d’un monopsone sur la première fenêtre payante de diffusion pour les films EOF emportant un risque de détérioration de la diversité du cinéma français.

Parmi les autres effets de l’opération, l’Autorité a relevé que celle-ci pourrait limiter l’accès aux films EOF de catalogue d’Orange Studio sur les services de télévision de rattrapage des chaînes en clair.

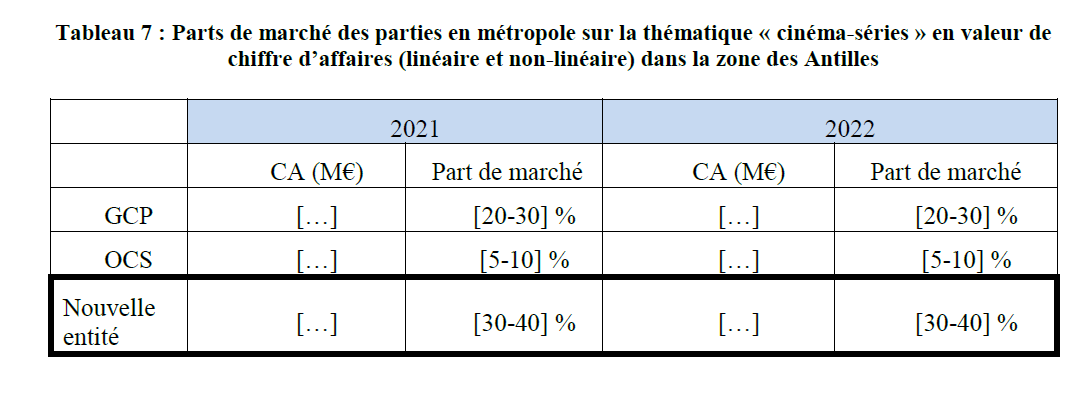

Concernant les marchés intermédiaires et aval de la distribution de services de télévision, si l’Autorité a écarté les risques de verrouillage par les intrants s’agissant de la France hexagonale, en revanche, l’opération pourrait entraîner un appauvrissement des bouquets de chaînes proposés par certains distributeurs aux consommateurs des territoires ultramarins, ces opérateurs ne disposant pas, à ce jour, de substituts suffisants aux chaînes OCS.

Au regard des risques identifiés, la partie notifiante a soumis une première proposition d’engagements en date du 28 novembre 2023 qui a fait l’objet d’une consultation auprès du marché. Les retours des opérateurs interrogés ont fait ressortir que, pour une majorité des répondants, cette proposition d’engagements ne permettait pas de circonscrire les atteintes à la concurrence identifiée.

Groupe Canal Plus a proposé une deuxième version de sa proposition d’engagements le 18 décembre 2023, qui a été modifiée une ultime fois le 20 décembre 2023.

Cette proposition engage Groupe Canal Plus à maintenir une équipe d’acquisition OCS/Ciné+ dédiée au préachat de films français de première fenêtre payante auprès de producteurs français, distincte de celle de Canal+. La séparation effective et la viabilité de cette équipe sont assurées par une série de mécanismes, dont la garantie d’un budget dédié à la hauteur du budget actuel d’OCS dans le préachat et la séparation de la comptabilité analytique. Afin de préserver la diversité du cinéma français, Groupe Canal Plus s’est également engagé à ce que l’équipe Ciné+/OCS fasse une proposition de préachat sur un certain nombre de projets de films qui auront été refusés par Canal+ en première fenêtre payante (un minimum de quatre projets de films français par an, dont un par an d’un devis inférieur à quatre millions d’euros, et au moins 25 sur une période de 5 ans).

Afin de répondre aux autres risques anticoncurrentiels identifiés, Groupe Canal Plus s’est également engagé à ce que la cession de droits de diffusion de télévision de rattrapage d’une partie des films de catalogue EOF d’Orange Studio soit toujours possible, vis-à-vis des diffuseurs en clair. En outre, Groupe Canal Plus s’est engagé à proposer l’accès à l’offre Ciné+/OCS à tous les distributeurs qui en feraient la demande dans les territoires des DROM dans des conditions tarifaires objectives, transparentes et non discriminatoires. Ces engagements sont d’une durée de cinq ans et peuvent faire l’objet d’un réexamen.

Compte tenu de ces engagements, l’Autorité de la concurrence a autorisé l’opération sous réserve des engagements proposés par Groupe Canal Plus.

I. Les entreprises concernées et l’opération

A. LES ENTREPRISES CONCERNEES

1. Le groupe Canal Plus rassemble la société anonyme Groupe Canal+ et ses différentes filiales. La société Groupe Canal+ est intégralement détenue par le groupe Vivendi, celui-ci étant intégralement détenu par le Groupe Bolloré, lui-même ultimement contrôlé de façon indirecte par la famille Bolloré (ci-après pris ensemble « Groupe Canal Plus » ou « GCP »). Le groupe Bolloré est un groupe congloméral, opérant des activités diverses dans les secteurs des transports et de la logistique, de l’industrie et de la gestion d’actifs financiers, en plus de celles de Vivendi. Vivendi opère dans les secteurs suivants : médias2, communication et publicité3, édition de livres4 et de jeux vidéo5, hébergement de contenus vidéo sur internet6, spectacle et billetterie7. S’agissant plus particulièrement des activités de GCP, ce dernier est un groupe de télévision, payante et gratuite, qui opère en France et à l’international des activités d’édition de chaînes payantes premium et thématiques8 et de chaînes gratuites9, de distribution vidéo à la demande à l’acte (« VàD ») et de service de vidéo à la demande par abonnement (« VàDA »), d’agrégation et de distribution d’offres de télévision et de services de VàDA payants10, ainsi que de production, d’acquisition et de distribution de films de cinéma et de séries télévisées11, outre ses activités de régie publicitaire12.

2. GCP est actif en France métropolitaine et dans les territoires ultra-marins, via sa filiale C+I qui distribue des bouquets de chaînes de télévision payante par le biais de ses filiales Canal+ Antilles et Canal+ Guyane dans les Caraïbes (Antilles et Guyane française) et de sa filiale Canal+ Réunion dans l’Océan Indien (Réunion et Mayotte). Ces offres sont distribuées par les filiales, soit via leurs propres plateformes de distribution technique, soit via la plateforme de distribution technique de fournisseur d’accès à internet (« FAI »), dans le cadre d’accords d’auto-distribution conclus avec des tiers (Orange) ou avec Canal+ Télécom, filiale de C+I.

3. OCS est une société en nom collectif détenue conjointement par Orange TV Participation (filiale d’Orange SA) et par C+T Participations France (filiale de GCP), qui détiennent respectivement 66,7 % et 33,3 % du capital social et des droits de vote. OCS opère des activités d’édition de chaînes payantes13 et un service de VàDA et de télévision de rattrapage. OCS produit également des créations originales à travers deux labels (OCS Signature et OCS Originals). OCS est distribuée en métropole, en auto-distribution (over-the-top, « OTT ») ou par l’intermédiaire de distributeurs (GCP et FAI). Dans les territoires ultra-marins, OCS est uniquement distribuée par l’intermédiaire de distributeurs.

4. Par ailleurs, il est noté qu’OCS ne constitue pas une entité économiquement autonome d’un point de vue fonctionnel14. Dans cette mesure, il doit être considéré dans le cadre de la présente analyse qu’OCS n’opère pas une activité économique sur les marchés qui lui est propre. Elle ne fait qu’opérer une activité économique spécifique pour ses mères et pour leur compte, ces dernières demeurant indépendantes l’une de l’autre au sens du droit des concentrations. OCS concentre en particulier l’intégralité des activités de télévision payante et de VàDA d’Orange en lien avec la télévision premium cinéma et les services de VàDA thématisés premium cinéma15.

5. Orange Studio est une société anonyme détenue à 100 % par Orange Participations, filiale d’Orange SA. Son activité principale comprend la co-production, l’acquisition, la distribution et la vente d’oeuvres cinématographiques et de séries.

B. L’OPERATION

6. L’opération, matérialisée par un contrat d’option de vente du 22 février 2023, consiste en les acquisitions simultanées et interdépendantes par GCP de l’intégralité du capital et des droits de vote d’OCS (conjointement contrôlé par Orange et GCP avant l’opération) et de l’intégralité du capital et des droits de vote d’Orange Studio (exclusivement contrôlé par Orange avant l’opération), respectivement. Cette opération s’inscrit dans le double cadre de procédures [confidentiel] au bénéfice des sociétés cibles16, d’une part, et de l’existence d’un droit de préemption de GCP sur OCS17, d’autre part.

7. Compte tenu notamment de ce qui a été exposé au paragraphe 4 ci-dessus, l’opération s’analyse comme la prise de contrôle exclusif par GCP, d’une part, de l’intégralité des activités de télévision et de services de VàDA, axés sur le cinéma et les séries du groupe Orange (opérées par ce dernier via OCS) et, d’autre part, d’Orange Studio. À l’issue de l’opération, OCS et Orange Studio seront toutes deux contrôlées exclusivement par GCP. Dès lors, l’opération entraîne un changement de contrôle et constitue une concentration au sens de l’article L. 430-1 du code de commerce.

8. Les entreprises concernées réalisent ensemble un chiffre d’affaires total sur le plan mondial de plus de 150 millions d’euros (groupe Bolloré : 20,7 milliards d’euros pour l’exercice clos le 31 décembre 2022) ; cibles : [≤ 150] millions d’euros, dont OCS : [≤ 150] millions d’euros et Orange Studio : [≤ 150] millions d’euros pour l’exercice clos le 31 décembre 2022). Chacune de ces entreprises réalise, en France, un chiffre d’affaires supérieur à 50 millions d’euros (groupe Bolloré : [≥50 millions] d’euros pour l’exercice clos le 31 décembre 2022 ; cibles : [≥ 50] millions d’euros, dont OCS : [≥ 50] millions d’euros, et Orange Studio : [≤ 50] millions d’euros pour l’exercice clos le 31 décembre 2022). Compte tenu de ces chiffres d’affaires, l’opération ne revêt pas une dimension européenne. En revanche, les seuils de contrôle mentionnés au I de l’article L. 430-2 du code de commerce sont franchis. La présente opération est donc soumise aux dispositions des articles L. 430-3 et suivants du code de commerce, relatives à la concentration économique.

II. Définition des marchés concernés

9. Les secteurs de la télévision payante et des services de médias audiovisuels à la demande (« SMAD ») français se composent de plusieurs activités réparties sur une chaîne de valeur. Les éditeurs définissent la thématique et la ligne éditoriale de leurs chaînes ou services et, sur cette base, produisent en interne leurs propres programmes ou acquièrent auprès de tiers des droits de diffusion sur les marchés amont. Les éditeurs proposent ensuite à la vente le droit de commercialiser leurs chaînes ou services aux différents distributeurs sur les marchés intermédiaires, ou bien commercialisent directement leurs offres auprès des consommateurs sur les marchés aval. Les distributeurs se chargent de constituer une offre de télévision et de services payants sous forme de bouquets, accessibles par abonnement ou « à la carte ». Le distributeur doit enfin assurer la commercialisation de son offre à l’aval et la gestion de la relation avec l’abonné.

10. Les cibles et GCP opèrent simultanément des activités d’édition de chaînes de télévision payante et de services de VàDA dont la thématique est axée sur le cinéma et les séries, tandis que GCP opère également des activités d’agrégateur et de distributeur pour le compte d’opérateurs tiers :

au niveau amont, GCP, qui bénéficie d’un accord en vigueur conclu avec les professionnels du cinéma lui permettant de diffuser des films récents dès six mois après leur sortie en salle, édite notamment la chaîne de télévision généraliste Canal+ et ses déclinaisons (dont notamment quatre chaînes consacrées au cinéma et aux séries18). Il édite également plusieurs chaînes thématiques, dont six chaînes Ciné+19 et une plateforme de VàDA dédiée aux séries20. Pour constituer ces offres, GCP produit en interne ses propres programmes, notamment des fictions originales sous son label Création Originale, ou acquiert auprès de tiers des droits de diffusion, tels que ceux des films français et américains récents qu’il préachète auprès de producteurs indépendants français ou achète dans le cadre d’accords-cadres (output deals) conclus avec tous les grands studio américains21. Ses activités de production et co-production sont réalisées via sa filiale StudioCanal22. Cette dernière opère également des activités de distribution de films récents23 et de vente de droits de diffusion pour les films de son catalogue24.

Pour sa part, OCS, a également conclu un accord avec les professionnels du cinéma lui permettant de diffuser des films récents dès six mois après leur sortie en salle. OCS édite aujourd’hui trois25 chaînes de télévision payante (OCS max ; OCS pulp ;

OCS géants) qui sont commercialisées de pair avec un service délinéarisé éponyme. Pour constituer son offre audiovisuelle, OCS produit en interne (ou coproduit avec Orange Studio) ses propres programmes, tels que des fictions sous les labels OCS Signature et OCS Originals notamment, et acquiert, auprès de tiers, des droits de diffusion sur les marchés amont, qui sont aujourd’hui principalement des préachats de droits de diffusion de films récents auprès de distributeurs français indépendants. OCS, ne dispose plus depuis fin 2022 d’output deals avec les studios américains Sony (auprès duquel elle achetait les droits de films américains récents) et HBO (auprès duquel elle achetait les droits de séries américaines récentes), ni de package deal depuis début 2023 et la fin de celui qui la liait avec Sony. Quant à Orange Studio, outre ses activités de co-production et d’acquisition, elle mène également des activités de distribution et de vente des films de son catalogue et de séries ;

aux niveaux intermédiaire et aval, GCP mène des activités de distribution d’offres audiovisuelles autoéditées, d’offres de bouquets comportant des chaînes et services d’éditeurs tiers en sus de ses offres autoéditées26 et d’offres tierces pour lesquelles il dispose d’un mandat de distribution exclusif (Disney+ notamment). Le réseau de distribution de GCP se constitue principalement de son site internet et de son application mobile (myCanal), de plateformes de diffusion (télévision numérique terrestre, satellite, ADSL/fibre, câble, OTT mobile et internet), de présence sur les box télévision des FAI, de présence dans les magasins physiques type grandes enseignes et magasins spécialisés, de centres d’appels et de présence sur les plateformes de distribution des FAI.

S’agissant d’OCS, qui ne propose pas de services de distribution aux éditeurs tiers à la différence de GCP, ses chaînes et services sont principalement distribués par l’intermédiaire de GCP, d’Orange et des autres FAI. De manière moins importante elle auto-distribue ses chaînes et services en OTT, via son site internet, sur le territoire métropolitain.

11. Il en ressort que les parties à l’opération opèrent simultanément plusieurs activités à l’amont, sur les marchés de l’acquisition de droits de diffusion d’oeuvres cinématographiques et de séries27, de même que sur les marchés intermédiaires. GCP est également présent sur le marché aval de la distribution où il commercialise des offres pour ses chaînes et services payants ainsi que des bouquets agrégeant des chaînes et services d’éditeurs tiers. OCS, dont le modèle de commercialisation en gros s’adresse avant tout aux intermédiaires et n’est que peu tourné vers les consommateurs, n’opère à l’aval que faiblement (pour la commercialisation de ses offres en OTT, qui n’est pas très développée).

12. Il convient de revenir sur la définition des marchés de l’acquisition de droits de diffusion d’oeuvres cinématographiques et de séries (A), de l’édition et de la commercialisation de chaînes payantes et de services de vidéo à la demande (B) et de la distribution d’offres de télévision et de services de vidéo à la demande (C).

A. LES MARCHES AMONT DE L’ACQUISITION DES DROITS RELATIFS AUX OEUVRES CINEMATOGRAPHIQUES ET AUX SERIES

13. Après une brève présentation de la réglementation applicable (1), il convient de revenir sur la définition des marchés de produits concernés à l’amont (2) et sur leur délimitation géographique (3).

14. Les activités d’acquisition et de diffusion d’oeuvres cinématographiques28 et de contenus audiovisuels29 sont largement encadrées par des réglementations strictes tenant au calendrier de diffusion ou à l’origine de l’oeuvre (plusieurs obligations portent sur la présence d’oeuvres EOF ou d’oeuvres européennes). Celles-ci concernent principalement le régime de production et de diffusion des oeuvres cinématographiques (en particulier la chronologie des médias, qui n’est applicable qu’aux films sortis en salle), mais certaines d’entre elles (comme les quotas de diffusion) sont également applicables à l’ensemble des oeuvres de fiction, incluant les téléfilms et les séries.

15. Cette réglementation, qui a déjà fait l’objet d’une présentation détaillée dans la pratique décisionnelle nationale30, impose différentes contraintes : contributions obligatoires des diffuseurs dans la production cinématographique et audiovisuelle EOF, contingentement de fenêtres d’exploitation des films étanches et successives pour les films ayant fait l’objet d’une sortie en salles, quotas de diffusions minimaux pour les oeuvres EOF, aides ciblées réservées à la production cinématographique EOF, etc. La réglementation applicable ayant substantiellement évolué ces dernières années, une présentation des principaux aspects actuellement en vigueur et intéressant la présente analyse est menée ci-après. L’obligation de préfinancement de la production cinématographique et audiovisuelle par les diffuseurs

16. La réglementation française prévoit un système de contributions obligatoires, de la part des diffuseurs, afin de garantir un financement de la production indépendante européenne et EOF de films et de contenus audiovisuels. Celle-ci a été profondément refondue depuis 2021 avec, en particulier, une plus grande uniformisation des niveaux de contributions obligatoires auxquels sont soumises les chaînes de télévision payante de cinéma et les plateformes de VàDA (qui entrent dans la catégorie réglementaire des SMAD) .

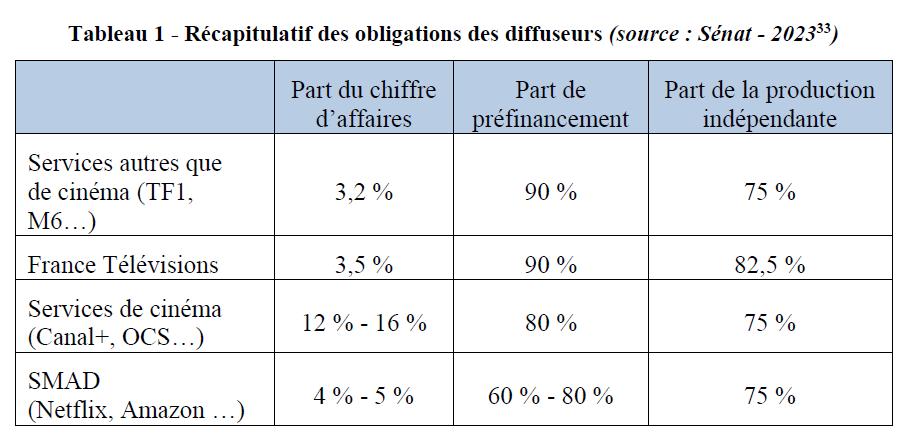

17. En vertu de la réglementation française en vigueur31, tous les diffuseurs (à savoir les éditeurs de chaînes de télévision, qu’ils utilisent ou non des fréquences assignées par l'Arcom, et les éditeurs de SMAD) sont désormais soumis à des obligations de financement de la production cinématographique et audiovisuelle française et européenne. La part de financement de ces contributions financières diffère principalement en fonction du caractère payant ou gratuit et de la diffusion avancée, ou non, de films après leurs sorties en salles en France :

les chaînes de télévision payantes diffusant des films dans un délai inférieur ou égal à neuf mois après leurs sorties en salles doivent consacrer entre 22 % (aujourd’hui de Canal+ et de ses déclinaisons) et 24 % (dans le cas aujourd’hui de Ciné+ et d’OCS) de leurs chiffres d’affaires nets annuels à la production cinématographique et audiovisuelle européenne et EOF. Environ 70 % de cette contribution (soit entre 16 et 18 % du chiffre d’affaires annuel net) doit être consacrée à la production cinématographique (à hauteur d’environ 80 % à la seule production cinématographique EOF et à hauteur d’environ 80 % dans le cadre de préfinancements autrement dits « préachats » de films). Les 30 % restants (soit entre 6 et 8 % du chiffre d’affaires annuel net) doivent être consacrés à la production de contenus audiovisuels (à hauteur d’environ 85 - 90 % dans la production des seuls contenus audiovisuels EOF) ;

les chaînes gratuites doivent consacrer environ 18 % de leurs chiffres d’affaires nets annuels à la production cinématographique et audiovisuelle européenne et EOF.

Environ 18 % de cette contribution (soit 3,2 % du chiffre d’affaires net annuel) doit être consacrée à la production cinématographique (dont environ 80 % pour la seule production cinématographique EOF et à hauteur d’environ 90 % dans le cadre de préachats de films), environ 82 % de la contribution (soit 15 % du chiffre d’affaires net annuel) devant être dépensée dans la production de contenus audiovisuels (dont environ 85 – 90 % dans la production de contenus audiovisuels EOF) ;

les SMAD qui proposeraient annuellement des films dans un délai inférieur ou égal à 12 mois après leurs sorties en salles devraient consacrer 25 % de leurs chiffres d’affaires annuels à la production cinématographique et audiovisuelle. La répartition de cette contribution serait sensiblement la même que pour les chaînes de télévision payantes de cinéma ; aujourd’hui aucun SMAD n’entre dans cette catégorie ;

les autres SMAD (ne diffusant pas de films moins de 12 mois après leurs sorties en salles) doivent consacrer 20 % de leurs chiffres d’affaires annuels à la production cinématographique et audiovisuelle. 20 % de cette contribution (soit 4 % du chiffre d’affaires net annuel) doit être consacrée à la production cinématographique européenne et EOF 32 (dont 85 % pour la production cinématographique EOF et 60 % dans le cadre de préachats de films), les 80 % de la contribution étant destinés à la production de contenus audiovisuels (dont 85 % dans la production de contenus audiovisuels EOF).

18. Le tableau ci-dessous récapitule les obligations de contribution des diffuseurs dans la production cinématographique.

La chronologie des médias relative à la diffusion des oeuvres cinématographiques

19. La diffusion des films est strictement encadrée en France, afin de garantir un financement aux producteurs indépendants et aux auteurs de films français et européens en particulier, tout en préservant l’équilibre de la filière et les intérêts des autres acteurs (exploitants notamment). Ce dispositif prévoit plusieurs fenêtres exclusives de diffusion pour l’exploitation des films. L’ouverture de chaque fenêtre s’effectue successivement au fil de l’exploitation sur ces différents supports. En règle générale34, l’ouverture de chaque fenêtre de diffusion pour les différents supports télévisuels entraîne la fermeture de la précédente.

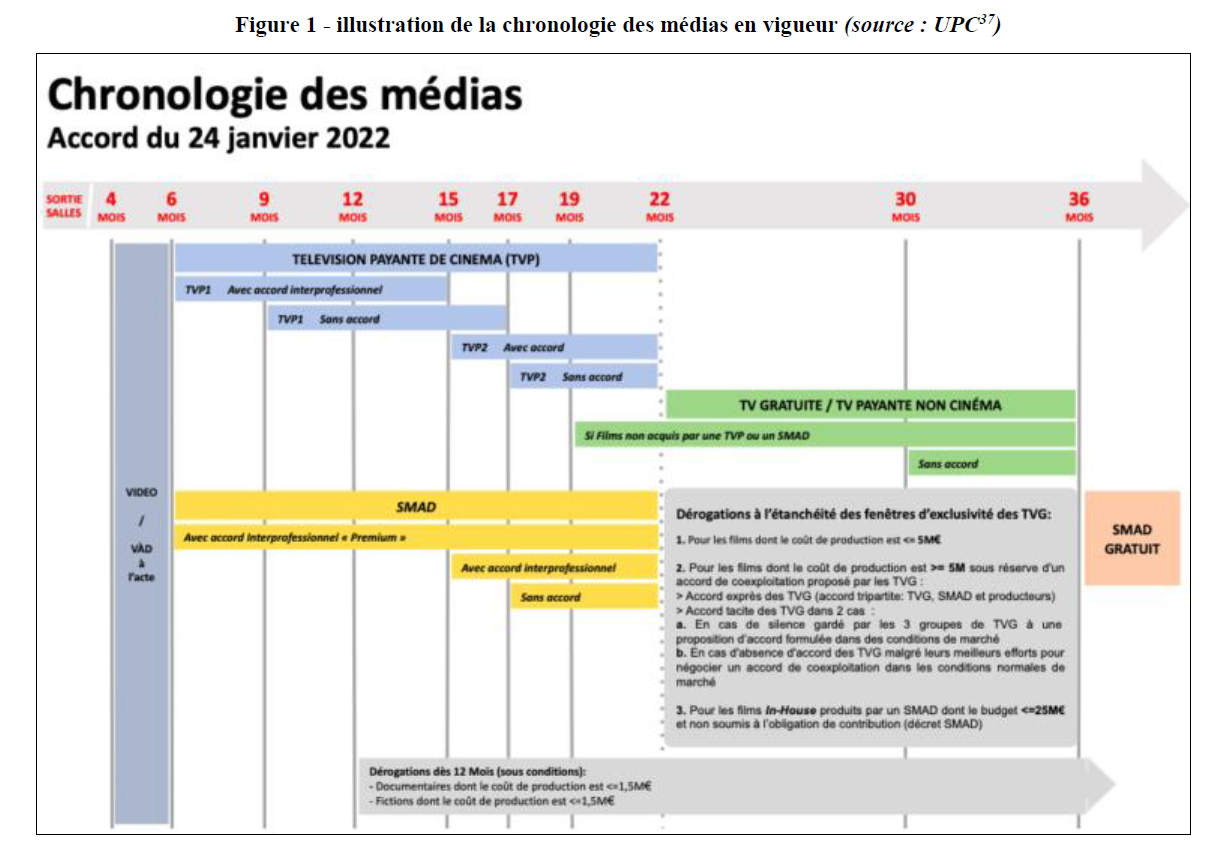

20. La version en vigueur de la chronologie des médias découle de l’accord du 24 janvier 2022 pour le réaménagement de la chronologie des médias, rendu obligatoire par arrêté du 9 février 2022 par la ministre de la culture (ci-après la « chronologie des médias de 2022 ») et prévoit ainsi les délais aux termes desquels une oeuvre cinématographique peut être diffusée par les différents services audiovisuels. Son objectif a notamment été de faire converger les fenêtres de diffusion payante linéaires et non-linéaires en contrepartie des nouvelles obligations d’investissement dans la production audiovisuelle européenne et EOF des services non-linéaires. Elle est valable pour une durée de 3 ans à partir du 4 février 2022.

21. Les premières fenêtres d’exploitation sont consacrées à la distribution en salles de cinéma puis à la vente à l’acte du film récent :

i. la fenêtre d’exploitation en salle : l’oeuvre cinématographique est d’abord exploitée en salle de cinéma, la date de sortie nationale du film constituant le point de départ de la chronologie ;

ii. la fenêtre d’exploitation pour la vente ou la location sous la forme de vidéo à la demande à l’acte (VàD) ou physique : à partir de 4 mois après sa sortie en salles en France, le film est mis en vente ou en location physique (DVD, Blu-Ray) et en VàD à l’acte35. Cette fenêtre ne se referme pas au moment de l’ouverture des fenêtres suivantes (exploitation continue).

22. Ensuite, s’ouvre la phase d’exploitation en diffusion linéaire et non-linéaire sur les chaînes de télévision et les SMAD. Les différents diffuseurs peuvent exploiter leurs films dans le cadre de fenêtres de diffusion plus ou moins avancées, leur positionnement étant principalement déterminé en fonction de leur caractère gratuit ou payant et de l’existence (ou non) d’accords conclus avec les organisations professionnelles du cinéma (ci-après « accord interprofessionnel »), ou encore de la part du chiffre d’affaires consacré à la production cinématographique s’agissant des chaînes en clair. Ces fenêtres de diffusion sont les suivantes :

iii. la première fenêtre de diffusion payante : à partir de 6 mois après sa sortie en salle, le film peut être diffusé par certaines chaînes de télévision payante de cinéma (celles ayant conclu un accord interprofessionnel36), ainsi que certaines plateformes de VàDA (celles ayant conclu un accord interprofessionnel dit « premium »). La fermeture de cette fenêtre intervient à 15 ou 17 mois (lorsque l’oeuvre est préfinancée ou acquise par un diffuseur ultérieur, voir ci-après). Actuellement, seuls GCP (pour ses chaînes Canal+ et Ciné+) et OCS sont des diffuseurs de première fenêtre ;

iv. la deuxième fenêtre de diffusion payante : à partir de 15 mois après sa sortie en salle, le film peut être diffusé par certaines chaînes de télévision payante de cinéma (celles ayant conclu un accord interprofessionnel), ainsi que par les plateformes de VàDA ayant conclu un accord interprofessionnel. En l’absence d’accord interprofessionnel, l’ouverture de cette fenêtre ne se fait qu’à partir de 17 mois après la sortie en salle pour les chaînes de télévision payante de cinéma et les plateformes de VàDA. La fermeture de cette fenêtre intervient à 22 mois lorsque le film est préfinancé ou acquis par un diffuseur ultérieur (hors cas spécifiques). Actuellement, seuls GCP (pour ses chaînes Canal+ et Ciné+), OCS et Netflix sont des diffuseurs de deuxième fenêtre pouvant diffuser à partir de 15 mois. Les autres principales plateformes de VàDA (Disney+, Amazon Prime Video, etc.), en l’absence d’accords, ne peuvent exploiter de films dans le cadre de la deuxième fenêtre qu’à partir de 17 mois ;

v. la fenêtre de diffusion sur les chaînes en clair et les autres chaînes payantes : à partir de 22 mois après sa sortie en salle (19 mois en l’absence d’exploitation en deuxième fenêtre de diffusion payante), le film peut être diffusé par certaines chaînes gratuites et par les autres chaînes payantes, dès lors qu’elles consacrent au moins 3,2 % de leur chiffre d'affaires à la production cinématographique (les chaînes consacrant moins de 3,2 % de leur chiffre d’affaires à la production cinématographique ne peuvent exploiter de film dans le cadre de cette fenêtre qu’à partir de 30 mois). Cette fenêtre de diffusion s’étale jusqu’à 36 mois. Actuellement les chaînes en clair telles que TF1, France TV, M6 et Arte peuvent diffuser des films récents à partir de 22 mois ;

vi. la fenêtre de diffusion sur les services de vidéo à la demande gratuite : à partir de 36 mois après la sortie en salle en France les films peuvent être diffusés sur les SMAD gratuits (autrement appelés « Avod ») tel que Molotov par exemple.

23. L’illustration ci-après reprend les différentes étapes de la chronologie des médias applicable en France et les délais d’exploitation correspondant à chaque fenêtre :

24. Comme cela ressort des explications ci-avant, seuls trois diffuseurs payants ont aujourd’hui souscrits des accords interprofessionnels avec la profession du cinéma afin de bénéficier de fenêtres d’exploitation plus ou moins avancées dans la chronologie des médias, en échange d’un certain niveau d’investissement dans les oeuvres cinématographiques, à savoir :

GCP, qui a conclu avec les organisations professionnelles du cinéma un accord interprofessionnel38 fixant un montant annuel forfaitaire de 190 millions d’euros (170 millions pour la chaîne Canal+ et 20 millions pour la chaîne Ciné+) dont 85 % consacrés aux oeuvres EOF récentes. Cet investissement permet à GCP d’accéder à une première fenêtre de diffusion payante dès six mois ;

OCS, qui a conclu avec les organisations professionnelles du cinéma un accord interprofessionnel39 fixant un montant d’investissement de 20 millions d’euros annuels dont 85 % consacrés à la production EOF récentes et 75 % à la production indépendante. Cet investissement permet également à OCS d’accéder à une première fenêtre de diffusion payante dès six mois ;

Netflix, qui a conclu avec les organisations professionnelles du cinéma un accord interprofessionnel40 fixant le montant d’investissement de Netflix à 4 % de son chiffre d’affaires annuel net sur le territoire français, avec un minimum garanti à la production EOF de 85 % de son engagement financier (montant de 30 millions d’euros garantis annuel). Cet investissement permet à Netflix d’accéder à une deuxième fenêtre de diffusion payante dès 15 mois (au lieu de 17 mois).

25. Ces différents accords interprofessionnels ont été négociés de gré à gré et ont vocation à être renégociés en 2024. Les quotas applicables à la diffusion d’oeuvres cinématographiques et audiovisuelles

26. Les chaînes de télévision et les SMAD établis en France, publics comme privés, doivent, au même titre que les radios, respecter des quotas de diffusion fixées par la loi du 30 décembre 1986 modifiée et des textes pris en application de celle-ci. Ces quotas visent à assurer un niveau minimal d’exposition et de mise en valeur des oeuvres européennes (parts minimales de 60 %) et des oeuvres en langue française (oeuvres EOF) (parts minimales de 40 %)41. Les aides à la production cinématographique

27. Un dispositif d’aides directes ou indirectes est réservé aux films faisant l’objet d’une sortie en salle de cinéma. Ainsi les agréments de production et des investissements délivrés par le Centre national du cinéma et de l’image animée (« CNC ») permet aux oeuvres d'accéder non seulement aux aides directes du CNC42, mais également d'être éligibles au crédit d'impôt « cinéma »43 et au financement des SOFICA44.

28. L’agrément d’un film par le CNC est réservé aux seuls films de long métrage qui sont destinés à une projection en salle, sous certaines conditions. Il existe par ailleurs des aides spécifiques pour la production strictement audiovisuelle. Conclusion sur la réglementation applicable

29. Il ressort de ce qui précède que les différentes contraintes réglementaires et aides réservées au cinéma évoquées ci-avant rendent certains types de programmes peu substituables entre eux. Elles ont pour effet de structurer par ricochet les marchés amont de l’acquisition des contenus cinématographiques et audiovisuels, dans la mesure où ces contenus permettent aux diffuseurs de satisfaire à différentes obligations ou encore aux producteurs de bénéficier d’aides qui sont réservées à la production cinématographique ou à la production EOF.

30. Par ailleurs, l’évolution de la réglementation depuis 2021 avec, en particulier, l’entrée en vigueur du décret SMAD du 22 juin 2021 puis le réaménagement de la chronologie des médias du début de l’année 2022, a conduit d’une part à un alignement des fenêtres d’exploitation des films et, d’autre part, à une uniformisation des niveaux de contribution obligatoires dans la production cinématographique et audiovisuelle européenne et EOF pour les chaînes de télévision payante de cinéma et les plateformes de VàDA. Position de la partie notifiante

31. La partie notifiante souligne que l’opération s’inscrit dans un contexte de changement profond du secteur audiovisuel en raison de la convergence entre les contenus linéaires et non-linéaires et en particulier du développement des services de VàDA en France, entraînant une évolution des modes de consommation de ces contenus. Selon elle, ce changement profond du secteur justifierait une remise en cause de plusieurs paramètres de l’analyse concurrentielle, dont la délimitation de certains marchés. Une telle mise à jour permettrait de refléter le fait que les services de télévision payante de cinéma et les plateformes de VàDA seraient aujourd’hui rivaux pour l’acquisition de droits de diffusion de films récents. La partie notifiante avance donc que, d’une part, la distinction opérée entre les acquisitions portant sur des droits de diffusion en première fenêtre payante et en deuxième fenêtre payante et, d’autre part, la distinction opérée en fonction du mode de diffusion, linéaire ou non-linéaire, seraient obsolètes.

32. Partant du constat d’un alignement des fenêtres d’exploitation entre les chaînes payantes et les services de VàDA au regard de l’évolution de la réglementation applicable et de la chronologie des médias, la partie notifiante note que ces derniers ont désormais la possibilité d’exploiter des films récents en première fenêtre de diffusion payante. Plus encore, comme il sera développé plus bas, la partie notifiante souligne le fait que les plateformes de VàDA disposeraient d’une puissance financière sans équivalent qui leur permettrait de contourner la chronologie des médias (au moyen de deux mécanismes en particulier, qui seront exposés infra, dits du « direct to video » et du « gel de fenêtre »).

Analyse de l’Autorité

33. La pratique décisionnelle nationale retient, de façon constante, une première segmentation des marchés amont de l’acquisition de droits de diffusion en fonction du type de contenus dont les droits sont acquis. Elle distingue ainsi les droits portant sur les oeuvres cinématographiques, les droits sportifs et les droits relatifs aux autres programmes audiovisuels45.

34. Au cas présent, les chaînes OCS ont une thématique axée sur le cinéma et les séries et l’essentiel des activités d’acquisition d’OCS sur les marchés amont se concentre ainsi sur l’acquisition de droits de diffusion de ce type de contenus. GCP acquiert également des droits pour ces mêmes contenus afin de garnir les grilles et catalogues de ses chaînes et services payants généralistes et thématisés cinéma et séries. L’opération est ainsi de nature à avoir des effets sur les marchés de l’acquisition de droits de diffusion portant sur ce type de contenus, à savoir les oeuvres cinématographiques et les autres programmes audiovisuels, en particulier les séries. Marchés de l’acquisition des droits de diffusion d’oeuvres cinématographiques

35. À titre liminaire, il convient de rappeler que la notion d’oeuvre cinématographique désigne, dans la réglementation française, les films ayant fait l’objet d’une sortie en salle de cinéma en France. La diffusion des oeuvres cinématographiques est strictement soumise à la chronologie des médias de 2022 (voir, à cet égard, les paragraphes 19 et suivants ci-dessus). Cette version de la chronologie des médias est prévue pour une durée de trois ans et est amenée à faire l’objet d’une réévaluation à l’issue de chaque période de douze mois d’application.

i. Sur la distinction entre les contenus de type « direct to video » et les oeuvres cinématographiques

36. La partie notifiante soutient que les plateformes de VàDA exercent une pression concurrentielle sur les parties à l’opération, dans le cadre du marché amont de l’acquisition de droits de films récents, lorsqu’elles produisent elles-mêmes des « films » qui ne sont pas exploités en salle.

37. Ainsi, selon la partie notifiante, l’une des manifestations de la puissance financière des plateformes de VàDA, qui sont souvent intégrées à des grands studios américains de cinéma (les majors), consisterait en leur capacité à « attaquer le marché »46 en s’émancipant des contraintes de fenêtrage imposées par la chronologie des médias. Les plateformes de VàDA préféreraient ainsi produire des « films » ne faisant pas l’objet d’une sortie en salle en France (« direct to video »). Cette pression concurrentielle serait ainsi exercée par les plateformes de VàDA « non pas en achetant des contenus, mais en les produisant elles-mêmes en vue d’une diffusion en concurrence frontale avec les chaînes payantes et s’assurer ainsi des contenus premium en produisant des films qui ne sont pas exploités en salle et ne sont donc pas soumis aux différents cycles d’exploitation imposés par la chronologie des médias en France »47.

38. Cependant, un tel argument n’est pas pertinent aux fins de l’analyse de ces marchés, à deux principaux titres.

39. En premier lieu, ce type de contenus équivaut à des films non-agréés par le CNC. En cela, ils se distinguent fortement des oeuvres cinématographiques. Comme cela a été noté au paragraphe 29 ci-dessus, les différentes contraintes réglementaires, dont les contributions obligatoires à la production des diffuseurs et la chronologie des médias, et aides à la production cinématographique notamment ont pour effet de structurer par ricochet les marchés amont de l’acquisition.

40. En l’occurrence les films qui ne sont pas agréés par le CNC relèvent des oeuvres audiovisuelles (par opposition aux oeuvres cinématographiques) au sens de la réglementation. Leurs droits de diffusion se distinguent ainsi fortement de ceux des oeuvres cinématographiques.

41. Du point de vue de la demande (les diffuseurs) de tels droits portent sur des contenus dont la diffusion est libre mais qui ne peuvent pas faire l’objet d’une sortie en salles de cinéma en France (il ne peuvent donc pas bénéficier indirectement de l’exposition qui en découle) et pour lesquels les investissements et l’exposition ne sont pas décomptés de leurs contingents d’obligations visant spécifiquement les oeuvres cinématographiques (contributions, quotas). La partie notifiante a elle-même partagé ce constat au cours de l’instruction en indiquant qu’en ce qui concerne « le « direct to video » les oeuvres préfinancées par les plateformes de VàDA sont considérées par la réglementation comme des oeuvres audiovisuelles et non des oeuvres cinématographiques […]. Cela a pour conséquence que […] ces oeuvres échappent à la chronologie des médias (puisque non sorties en salles en France) […] les contenus « direct to video » s’apparentent éditorialement et qualitativement pour la perception des téléspectateurs à de vrais films de cinéma alors qu’ils n’en ont pas la qualification réglementaire et sont comptabilisés dans l’enveloppe « audiovisuel » »48.

42. Du point de vue de l’offre, la production de tels contenus n’ouvre pas droit aux aides relatives à la production cinématographique. En outre, ces contenus sortent exclusivement sur les plateformes qui les ont financés, celles-ci supportant seules le risque49. La principale caractéristique des oeuvres cinématographiques, par rapport aux oeuvres audiovisuelles, est que le modèle de financement du cinéma repose sur l’adjonction de financements divers et le partage des risques. Par exemple, la direction générale des médias et de l’industrie culturelle (« DGMIC ») note que de nombreux films ont besoin de l’apport de chaînes gratuites50, en plus des opérateurs payants en première et en deuxième fenêtres, afin de réussir à « boucler » leur financement. Plus généralement, la chronologie des médias repose sur un partage des risques par fenêtre. Or un film qui sort directement sur une plateforme sans sortie en salles est considéré au sens réglementaire comme une oeuvre audiovisuelle. Cela peut, selon la DGMIC, décourager une chaîne de le financer puisqu’elle a une obligation d’investir dans les oeuvres cinématographiques récentes51. Un tel contenu aura donc du mal à attirer des financements des autres diffuseurs. Le modèle de financement de ces contenus repose donc sur les seules plateformes. La production d’une oeuvre cinématographique apparaît comme étant éligible à des multi-financements de la part des exploitants successifs dans le cadre de la chronologie des médias (distributeurs en salle et à l’acte, ainsi que différents diffuseurs du fait du fenêtrage et du fait que chacun d’entre eux pourra ainsi remplir ses obligations spécifiques cinéma en investissements et en exposition). À l’inverse, les films non-agréés par le CNC ne sont pas comptabilisés comme des oeuvres cinématographiques et ne se prêtent donc pas aux mêmes schémas de multi-financements. À cet égard, la partie notifiante indique elle-même que les contenus direct to video ne s’intègrent pas dans « l’écosystème du cinéma en France ».52 Une organisation représentative des professionnels du cinéma indiquait à cet égard que concernant « les unitaires (les « téléfilms »), pour un unitaire (qui n’est pas soumis à la [chronologie des médias] en l’absence de sortie en salle) le nombre de financeurs est plus réduit par rapport à un film. Il est difficile de rester maître de son oeuvre quand on fait de l’audiovisuel car justement il n’y a qu’un seul financeur qui peut imposer ses vues sur l’aspect artistique. La logique du cinéma est une logique d’offre (de prototype) et l’audiovisuel c’est une logique de demande ».

43. Une importante plateforme de VàDA déclarait quant à elle lors de l’instruction qu’un « film qui n’est pas agréé CNC est considéré comme de l’audiovisuel en vertu de la réglementation. Sur la base de ce modèle, [notre plateforme] accompagne les producteurs de contenus audiovisuels en assumant entièrement la prise de risque financière (sauf crédits d’impôts, etc.). [Notre plateforme] va offrir un confort à ces producteurs via ce financement. Au contraire, le modèle du cinéma est très différent : le financement des projets est dans les faits un multi-financement par des diffuseurs positionnés sur différentes fenêtres » .

44. Le modèle de la sortie en salle des films semble conserver sa vigueur en France. Une organisation professionnelle du cinéma notait à cet égard que « Disney a expérimenté des sorties directement sur sa plateforme, mais s’est ensuite rendu compte que le film gagnait de la valeur via la salle. La fréquentation des salles a retrouvé des couleurs en France. Nous sommes donc rassurés de notre côté sur l’avenir des films de cinéma, qui prennent de la valeur après la sortie en salle et sont attractifs pour les plateformes. Elles ont donc intérêt à entrer dans le système de préfinancement des films de cinéma. » Un marché de l’acquisition des droits de diffusion circonscrit aux films de cinéma conserve donc toute sa pertinence.

45. En second lieu, il est observé à titre surabondant que le phénomène tel qu’il est décrit par la partie notifiante semble avoir trait à des flux économiques intragroupes, dans la mesure où la description qui en est faite vise des contenus qui, précisément, ne sont pas mis à la vente sur les marchés amont. Ainsi, sauf à démontrer au cas par cas que leurs droits de diffusion ont été ou auraient pu faire l’objet de transactions entre des opérateurs indépendants sur les marchés amont, les droits de diffusion de ces contenus autoproduits n’ont pas vocation à être pris en compte dans l’analyse de marchés amont. À cet égard, il est d’ailleurs souligné que la pratique décisionnelle nationale distingue de façon constante entre, d’une part, les contenus dont les droits ont été acquis sur les marchés amont et, d’autre part, ceux qui sont produits en interne53.

46. En conséquence, le phénomène du direct to video évoqué par la partie notifiante n’est pas de nature à animer la concurrence sur les marchés de l’acquisition de droits de diffusion d’oeuvres cinématographiques récents, mais bien sur ceux des autres programmes audiovisuels.

ii. Sur la distinction en fonction de l’origine des oeuvres cinématographiques

47. L’Autorité de la concurrence a relevé dans sa pratique décisionnelle l’existence de différences majeures entre les oeuvres EOF et les oeuvres américaines, en termes de prix, d’attractivité, d’identité, de capacité de négociation des offreurs, de négociation commerciale et, enfin, au regard des obligations spécifiques pesant sur les demandeurs en matière d’investissements dans le cinéma français54. Elle a donc considéré qu’il y avait lieu de distinguer le marché de l’acquisition de droits de diffusion d’oeuvres cinématographiques EOF d’une part, et américaines d’autre part.

48. Au cas d’espèce, aucun élément recueilli dans le cadre de l’instruction n’est venu remettre en cause cette segmentation en fonction de l’origine de l’oeuvre. Cette distinction sera donc prise en compte dans le cadre de la présente analyse.

49. L’Autorité a également envisagé l’existence d’un marché spécifique des « contenus européens », compte tenu de leur attractivité et de l’existence de quotas de diffusion spécifiques55. La question de l’existence de ce dernier marché spécifique peut toutefois être laissée ouverte au cas d’espèce, les conclusions de l’analyse concurrentielle demeurant inchangées si un tel marché devait être envisagé.

iii. Sur la persistance de la chronologie des médias comme facteur structurant

50. Selon la pratique décisionnelle constante de l’Autorité, la chronologie des médias est structurante pour les définitions des marchés de l’acquisition de droits relatifs à des oeuvres cinématographiques. Sur la base de l’instruction menée, l’Autorité considère que les principaux constats demeurent pertinents dans le cadre de la présente analyse, même si la chronologie des médias a connu des évolutions significatives.

La distinction entre films récents et films de catalogue

51. Alors que les conditions d’acquisition et de diffusion des oeuvres cinématographiques inédites/récentes sont contraintes par la chronologie des médias, ce n’est pas le cas des films de catalogue. Ainsi, la chronologie des médias induit une différenciation entre oeuvres cinématographiques inédites/récentes et films de catalogue.

52. En effet, les conditions d’acquisition des droits relatifs à ces films varient sensiblement. En particulier, en matière de films de catalogue, l’acheteur de droits de diffusion connaît le succès d’un film, alors que, dans le cadre des oeuvres cinématographiques inédites/récentes, en cas de préachat, il fonde son choix principalement sur le scénario, la distribution et le devis pour estimer son potentiel d’audience télévisuelle. Compte tenu des différences entre les oeuvres cinématographiques inédites/récentes et les oeuvres de catalogue, l’Autorité de concurrence considère qu’elles relèvent de deux marchés distincts.

53. En ce qui concerne plus particulièrement les films EOF, l’instruction confirme que l’acquisition de films récents s’exerce majoritairement dans le cadre de « préachats » c’est-à-dire de l’achat par les chaînes des droits de diffusion auprès du producteur du film, au moment de l’élaboration de son plan de financement et avant la délivrance de l’agrément des investissements ou d’une autorisation de production par le président du CNC. Ces investissements sont comptabilisés au titre des obligations des chaînes en matière de financement de la production cinématographique française. En revanche, les acquisitions de films de catalogue concernent l’achat de droits de diffusion de films ayant déjà fait l’objet d’un premier cycle d’exploitation. Il s’agit donc de films de rediffusion pouvant être acquis par des chaînes en clair comme par des chaînes payantes ou des SMAD.56

54. En ce qui concerne les films américains, l’Autorité relève, comme cela est confirmé par les résultats de l’enquête, que les droits les plus attractifs sont généralement commercialisés par un nombre restreint de studios (dits majors) par l’intermédiaire d’accords-cadres pluriannuels (ou output deals) qui garantissent à l’acheteur le premier choix ou l’exclusivité sur la production d’un studio57. Les principaux majors américains sont Paramount, Universal, Warner Bros, Disney58 et Sony (Sony Pictures et Columbia Pictures), ainsi que l’ensemble de leurs filiales. Ces output deals incluent à la fois des films récents, des films de catalogue et des séries.

La chronologie des médias continue d’organiser différentes fenêtres d’exploitation

55. La chronologie des médias a conduit l’Autorité de la concurrence à identifier, parmi les oeuvres cinématographiques récentes, des marchés pertinents distincts calqués sur le séquençage des fenêtres d’exploitation prévues par la chronologie des médias59. S’agissant spécifiquement des oeuvres cinématographiques inédites/récentes EOF, l’Autorité a relevé qu’il existait une demande spécifique pour les préachats des fenêtres de diffusion en clair, permettant notamment aux chaînes en clair de remplir leurs obligations d’investissement dans la production cinématographique, tout en diffusant des films susceptibles d’attirer une audience significative. À ce jour, le fonctionnement de ce mécanisme demeure pertinent.

56. En effet, la chronologie des médias de 2022 conserve le principe d’étanchéité des fenêtres (sous réserve de certaines possibilités limitées de co-exploitation). Par rapport à sa précédente version, la chronologie des médias en vigueur conduit principalement à modifier l’ordre d’ouverture des fenêtres des différents supports, voire, pour les fenêtres payantes, à aligner la situation des chaînes de télévision et des SMAD.

57. La chronologie des médias applicable continue donc d’organiser l’ouverture de chaque fenêtre de diffusion pour les différents supports télévisuels (exploitation en salle, en vidéo physique et à la demande à l’acte, en télévision payante, en vidéo à la demande par abonnement, en télévision en clair, etc.), qui entraîne généralement la fermeture de la fenêtre précédente, consacrant un principe d’« étanchéité » de la plupart des fenêtres de diffusion. Ainsi, une fenêtre donnée correspond à un marché pertinent, dès lors que les droits relatifs aux oeuvres cinématographiques sont négociés, au sein de chacune de ces fenêtres, de manière relativement homogène. En revanche, d’une fenêtre à l’autre, il existe de fortes différences en termes de demande, de réglementation applicable ou encore de prix. Les opérateurs exploitant une oeuvre cinématographique sur chacune des différentes fenêtres étanches ne sont ainsi pas en concurrence entre eux.

58. Néanmoins, ce constat doit être nuancé s’agissant spécifiquement des fenêtres respectives des chaînes de télévision payante de cinéma et des plateformes de VàDA, compte tenu du fait que la chronologie des médias de 2022 ainsi que le décret SMAD notamment ont conduit à un alignement de leurs régimes de diffusion et de contributions obligatoires.

59. Il convient ainsi de déterminer dans quelle mesure les dernières évolutions réglementaires, et en particulier celle de la chronologie des médias qui a provoqué un alignement des fenêtres de diffusion pour les différents services payants, qu’il s’agisse de chaînes de télévision payantes de cinéma ou de plateformes de VàDA, sont de nature à modifier les segmentations opérées en fonction des modes de diffusion et des fenêtres d’exploitation des chaînes de télévision payante et des services de VàDA.

iv. Sur les conséquences de l’alignement des fenêtres respectives des chaînes de télévision payante de cinéma et des plateformes de VàDA

L’obsolescence de la segmentation en fonction du mode de diffusion

60. Pour les oeuvres cinématographiques de catalogue, l’Autorité a relevé que les chaînes de télévision et les plateformes de VàDA se trouvaient dans une situation de concurrence, indiquant qu’il ne pouvait être exclu qu’il existe un seul marché de l’acquisition de droits de diffusion pour une diffusion linéaire ou non linéaire, tout en laissant ouverte la question60. La présente instruction a permis de confirmer que les chaînes de télévision et les plateformes de VàDA entrent effectivement en concurrence pour l’acquisition de ce type de contenus. Il convient donc d’analyser l’impact de l’opération sur un marché des oeuvres de catalogue incluant ces deux types d’opérateurs.

61. Pour les oeuvres cinématographiques inédites/récentes, en revanche, l’Autorité a considéré que ces marchés n’incluaient pas simultanément les acquisitions de droits de diffusion linéaires et non linéaires, du fait notamment de la chronologie des médias alors en vigueur61.

62. Par ailleurs, dans la pratique décisionnelle récente62, l’Autorité a conclu qu’il n’y avait pas lieu d’isoler un marché distinct de l’achat de droits destinés à une diffusion sur télévision de rattrapage des marchés de télévision linéaire, notamment dans la mesure où ces droits étaient commercialisés de manière indissociée des droits relatifs à la télévision linéaire.

63. La partie notifiante soutient qu’il n’y a plus lieu de définir des marchés distincts pour les acquisitions de droits de films selon que la diffusion est linéaire ou non-linéaire.

64. Comme précédemment indiqué, l’Autorité a déjà relevé que les chaînes de télévision et les services de VàDA se trouvent dans une situation de concurrence pour l’acquisition des droits des films « de catalogue », dont la diffusion est libre. L’instruction de la présente opération a confirmé ce constat, les opérateurs ayants-droit de films de catalogue interrogés ayant indiqué que les droits de diffusion des films de catalogue sont vendus tant aux chaînes de télévision qu’aux services de VàDA. Dès lors, il convient d’inclure ces deux types d’opérateurs dans le marché de la vente de droits de diffusion de films de catalogue.

65. En ce qui concerne les droits de films récents, pour lesquels les diffusions doivent en premier lieu faire l’objet d’un premier cycle d’exploitation dans le cadre de la chronologie des médias, l’Autorité a jusqu’à présent constaté que les chaînes de télévision et les services de VàDA ne se trouvaient pas en situation de concurrence, leurs fenêtres d’exploitation respectives n’étant pas alignées63. Ainsi l’Autorité considérait que les marchés n’incluaient pas simultanément les acquisitions de droits de diffusion linéaires et non linéaires.

66. Comme cela a été exposé supra (voir, en particulier, les paragraphes 22, 23 et 30 ci-dessus), l’évolution de la réglementation depuis 2021 avec, en particulier, l’entrée en vigueur du décret SMAD de 2021 puis le réaménagement de la chronologie des médias du début de l’année 2022, même si elle a maintenu le principe de fenêtre étanches structurant la demande (voir infra), a conduit d’une part à un alignement des fenêtres d’exploitation des films sur les différents supports (chaînes de télévision payantes de cinéma et plateformes de VàDA) et, d’autre part, à une uniformisation des niveaux de contribution obligatoires dans la production cinématographique et audiovisuelle européenne et EOF pour les chaînes de télévision payante de cinéma et les plateformes de VàDA.

67. En effet, alors que ces dernières ne pouvaient pas auparavant diffuser de films avant 36 mois après la sortie en salles de cinéma, les plateformes de VàDA sont aujourd’hui des diffuseurs de deuxième fenêtre payante (à 15 ou 17 mois après la sortie en salles de cinéma) et peuvent potentiellement accéder au statut de diffuseur de première fenêtre (à 6 mois après la sortie en salles de cinéma) à condition d’atteindre les niveaux d’investissements requis pour cela. Cette avancée des plateformes de VàDA dans la chronologie des médias résulte des obligations de contribution à la production cinématographique EOF auxquelles sont désormais soumis ces opérateurs, à des niveaux similaires à ceux des chaînes de télévision (compte tenu de l’importance relative que représente l’offre de cinéma dans l’offre totale du service considéré).

68. Ainsi, par contraste avec la situation qui prévalait encore, par exemple, en 2017 au moment de l’adoption de la décision n° 17-DCC-92 précitée (voir notamment le para. 136 « les opérateurs linéaires (télévision payante et gratuite) et non-linéaires (VàD et VàDA) ne se trouvent pas en situation de concurrence pour l’acquisition des droits portant sur les films récents américains et français, en raison de la temporalité des droits d’acquisition relatifs aux films « récents », différente selon ces services »), les chaînes de télévision payante de cinéma et les plateformes de VàDA sont aujourd’hui susceptibles d’acquérir des droits de diffusion d’oeuvres cinématographiques récentes dans le cadre de mêmes temporalités.

69. La consultation du marché qui a été menée au cours de l’instruction a permis de confirmer ce point, la majorité des répondants considérant que la distinction selon le mode de diffusion n’était plus pertinente.

70. Par conséquent, l’Autorité considère qu’il n’y a pas lieu, pour les besoins de la présente espèce, de distinguer les marchés de l’acquisition de droits de diffusion d’oeuvres cinématographiques selon le mode de diffusion.

Sur la segmentation entre les première et deuxième fenêtres de diffusion payante

71. La partie notifiante conteste la pertinence d’une segmentation entre la première et la deuxième fenêtre de diffusion payante. Selon elle, alors qu’auparavant la première fenêtre de diffusion pour les services de télévision payante s’ouvrait à 8 mois après la diffusion en salle, quand celle des opérateurs de services de VàDA ne s’ouvrait qu’à 36 mois (ou à 17 ou 30 mois en cas d’accord avec les organisations du cinéma), désormais, le nouvel accord sur la chronologie des médias entraînerait un décloisonnement des fenêtres d’exploitation. Les services de VàDA pourraient se positionner sur la première fenêtre d’exploitation, dès 6 mois après la sortie en salle, en cas d’accord avec les organisations professionnelles du cinéma, au même titre que les chaînes de télévision payante de cinéma. La partie notifiante considère encore que certaines plateformes de VàDA concurrenceraient actuellement les diffuseurs de première fenêtre de diffusion payante lorsqu’elles pratiquent des acquisitions de droits de diffusion en deuxième fenêtre payante qui sont assorties d’une exclusivité de la première diffusion, en contrepartie de compensations financières (pratique dite du « gel de fenêtre »). De la sorte, selon la partie notifiante, ces plateformes de VàDA concurrenceraient les acquisitions des chaînes de télévision payante de cinéma en procédant à l’acquisition simultanée de droits de diffusion de première et de deuxième fenêtre payante, quand bien même elles ne peuvent pas les exploiter en première fenêtre de diffusion payante. La partie notifiante souligne que cette pratique du gel de fenêtre aurait été mise en oeuvre pour près de 90 % des films préachetés par Netflix en 2022 (lui permettant de bénéficier de la première diffusion payante exclusive 17 mois après la sortie du film en salle).

72. La pratique décisionnelle nationale effectue de façon constante une segmentation en fonction des fenêtres de diffusion, telles que définies par la chronologie des médias64. À cet égard, l’Autorité a noté que le système de fenêtrage organisé par la chronologie des médias conduisait à organiser différentes demandes non-substituables. Ainsi, avant l’entrée en vigueur de la chronologie des médias de 2022, alors que les fenêtres de diffusion accessibles aux chaînes de télévision et aux services SMAD ne correspondaient pas entre elles (contrairement à aujourd’hui), l’Autorité indiquait à l’occasion de son examen du projet de création de la plateforme Salto que :

« Conformément à l’accord du 6 septembre 2018 pour le réaménagement de la chronologie des médias et à son avenant du 21 décembre 2018 [nb. ancienne version de la chronologie des médias, qui était alors en vigueur] […] la diffusion des oeuvres cinématographiques est soumise à une stricte chronologie (dite « chronologie des médias »), qui fixe des délais aux termes desquels une oeuvre cinématographique peut être diffusée par les différents services audiovisuels. Dans ce cadre, l’ouverture de chaque fenêtre de diffusion pour les différents supports télévisuels (exploitation en salle, en vidéo, en vidéo à la demande à l’acte, en télévision payante, en télévision en clair, en vidéo à la demande par abonnement, etc.) entraîne généralement la fermeture de la précédente. La pratique décisionnelle constante des autorités de concurrence distingue donc les acquisitions de droits pour chacun de ces modes de diffusion comme constituant autant de marchés pertinents, ceux-ci présentant en effet de fortes différences en termes de demande, de réglementation applicable ou encore de prix. »65

73. Dans ce contexte, lorsqu’elle analysait le « marché distinct pour les acquisitions de droits relatifs à des oeuvres cinématographiques pour une diffusion sur la télévision payante », l’Autorité rappelait avoir déjà identifié l’existence d’un tel marché distinct tout en laissant ouverte la question d’une segmentation spécifique du marché de l’achat de droits cinématographiques relatifs à une diffusion sur la télévision payante en fonction de la fenêtre de diffusion (première et deuxième fenêtres)66.

74. Dans une décision récente, l’Autorité opérait le constat que la chronologie des médias de 2022, tout en maintenant le système du fenêtrage, avait aligné les fenêtres des services payants entre chaînes de télévision et services de vidéos à la demande : « […] la nouvelle chronologie des médias […] conserve ce principe d’étanchéité des fenêtres (sous réserve de certaines possibilités, limitées, de coexploitation). La nouvelle chronologie des médias conduit principalement à modifier l’ordre d’ouverture des fenêtres des différents supports, voire, pour les fenêtres payantes, à aligner la situation des chaînes de télévision et des services de vidéos à la demande. Or, l’ordre d’ouverture des fenêtres de la chronologie des médias n’a pas d’influence sur les relations concurrentielles entre les acteurs susceptibles d’acheter les droits au sein de chaque fenêtre »67.

75. Au cas présent, il n’y a pas lieu de remettre en cause ce constat, qui reste justifié, tel que cela ressort de la présentation du cadre applicable supra (voir à cet égard les paragraphes 14 et suivants ci-dessus).

76. Tout d’abord, en rupture avec le cadre réglementaire antérieur, le cadre réglementaire actuel organise effectivement un alignement (temporel) et une convergence (dans leurs régimes) entre les fenêtres de diffusion respectives des chaînes de télévision payante de cinéma et des plateformes de VàDA. Selon les accords qu’elles concluent, ces dernières sont désormais susceptibles de diffuser des films récents en première fenêtre de diffusion payante, dès 6 mois après la sortie en salle (en cas d’accord avec les professions du cinéma dit « premium », à l’instar de ceux existant aujourd’hui pour les chaînes et services de GCP et d’OCS). Elles peuvent également diffuser ces films en deuxième fenêtre de diffusion payante, dès 15 mois (pour celles ayant signé un accord non-premium à l’instar de Netflix) ou 17 mois (pour celles n’ayant pas d’accord signé, telles que Amazon Prime Video, Disney+, Paramount+, Apple TV+, Universal+, etc.), à l’instar des chaînes de télévision payantes de cinéma. En outre, au-delà du simple aspect temporel, les plateformes de VàDA ont également été soumises à des obligations de contribution à la production cinématographique européenne et EOF similaires à celles des chaînes de télévision (voir à cet égard le paragraphe 17 ci-dessus).

77. Ensuite, dans la continuité des versions antérieures, la chronologie des médias de 2022 continue d’organiser un principe d’étanchéité entre les différentes fenêtres : l’ouverture de chaque fenêtre de diffusion continue d’entraîner en règle générale la fermeture de la précédente. En particulier, il apparaît que les première et deuxième fenêtres de diffusion payante demeurent exclusives l’une vis-à-vis de l’autre. Le cadre réglementaire continue ainsi de garantir des fenêtres de diffusion qui sont en règle générale étanches les unes par rapport aux autres et, par voie de conséquence, de structurer de fortes différences en termes de demande, de réglementation applicable ou encore de prix.

78. À titre d’illustration, la partie notifiante a indiqué que « la place dans la chronologie des médias et la durée exclusive des fenêtres de diffusion sont […] directement corrélées aux montants investis par les diffuseurs dans la production cinématographique : c’est le principe cardinal de la chronologie des médias. GCP considère qu’une fenêtre de diffusion à 6 mois et surtout une durée d’exploitation exclusive de 9 mois sont des conditions minimums, au regard des contreparties financières significatives consenties, pour valoriser une offre de télévision payante notamment à travers de la récence et de l’exclusivité des films proposés et au regard des contributions relatives des autres acteurs »68. À cet égard, la valeur financière attribuée, dans le cadre des préachats des opérateurs payants, à la fenêtre payante de diffusion à 6 mois est toujours largement supérieure à celle d’une diffusion payante à 17 mois. À titre d’illustration, s’agissant des droits de diffusion acquis par GCP en 2022, le montant moyen de ses acquisitions pour une diffusion payante en première fenêtre était d’environ [800 000-900 000] euros69, contre seulement environ [80 000-90 000] euros70 pour une diffusion en deuxième fenêtre.

79. Néanmoins, la partie notifiante a soulevé un argument qui vise à remettre en cause ce principe d’étanchéité entre les deux fenêtres de diffusion payante : celui relatif au phénomène du « gel de fenêtre » (cf. supra). En effet, dès lors que les plateformes de VàDA acquerraient de manière simultanée les droits de première et de deuxième fenêtres payantes pour les films récents EOF, la première fenêtre deviendrait perméable à une pression concurrentielle exprimée par des opérateurs aujourd’hui positionnés en deuxième fenêtre.

80. Au cas présent, l’Autorité considère toutefois que ce phénomène, bien qu’il induise une certaine perméabilité dans des proportions limitées, n’apparaît pas comme étant suffisamment important pour remettre en cause au cas présent l’identification de marchés distincts entre les deux fenêtres payantes pour différentes raisons.

81. Premièrement, ce phénomène ne semble concerner que des préachats de films EOF et non de films américains.

82. Deuxièmement, les caractéristiques des droits de diffusion en première et en deuxième fenêtres payantes demeurent très différentes. En particulier, la première fenêtre de diffusion s’ouvrant 6 mois seulement après la sortie en salle bénéficie encore grandement de l’exposition des films en salles de cinéma. Un tel privilège de diffusion constitue à l’évidence un facteur d’attractivité fort à l’égard des téléspectateurs. Ainsi, même à considérer que l’exclusivité de la première diffusion, qui est en règle générale réservée à la diffusion en première fenêtre, puisse dans des cas limités être reportée à la deuxième fenêtre payante dans le cadre d’un gel de fenêtre, il n’en demeure pas moins qu’une telle diffusion restera soumise à un délai de 15 mois après la sortie en salle. À cet égard, Netflix a relevé au cours de son audition le fait qu’une « accessibilité à 15 mois après la sortie en salle rend probablement beaucoup plus difficile la mise en valeur d’un film sur la plateforme par rapport à une diffusion à six mois. Cette perception n’est pas encore très claire pour Netflix [nb. qui n’a pas encore diffusé ses premiers films préachetés en 2022] mais il s’agit d’une position de bon sens »71.

83. En outre, à considérer la question de la substituabilité du point de vue de l’offre, il apparaît encore que la non-exploitation de l’oeuvre pendant neuf à onze mois (pendant la durée de la première fenêtre qui est gelée) est de nature à réduire son exposition globale et indirectement à limiter les bénéfices de la diffusion. À cet égard, Netflix notait elle-même lors de son audition le fait que l’« objectif des producteurs est de voir leurs oeuvres exposées le plus possible. Or, avec la [chronologie des médias] actuelle, une fois le film sorti en salles, l’accessibilité sur des plateformes […] n’est pas avant 15 mois. Cela est préjudiciable pour la circulation des oeuvres. Une oeuvre qui ne circule pas ne peut pas générer de plus-value, de recettes supplémentaires, de promotion indirecte des savoir-faire »72.

84. Troisièmement, il a été établi au cours de l’instruction que ce phénomène n’est pas massif. En effet, une seule plateforme de VàDA, en l’occurrence Netflix, pratiquait effectivement le gel de fenêtre73, sur une base non-systématique74. Deux autres plateformes majeures de VàDA, liées à des majors (à savoir Disney+ et Paramount+), semblent avoir opéré des choix inverses. En effet, les studios auxquels elles sont rattachées ont conclu des accords-cadres avec GCP portant sur des diffusions en première fenêtre (et pour partie en deuxième fenêtre en ce qui concerne Disney). S’agissant de leurs acquisitions de droits de diffusion en deuxième fenêtre de films récents, américains ou EOF, ces plateformes ne pratiquent pas le gel de fenêtre. De plus elles sont notamment distribuées par GCP (via son offre MyCanal75). Une organisation professionnelle du cinéma notait, lors de son audition, au sujet de Disney+ que : « Disney a choisi de ne pas « geler la première fenêtre ». En effet, désormais les films Disney qui sortent en salles et sont soumis à la [chronologie des médias] vont tout d’abord être diffusés en première fenêtre sur la chaîne Canal+, à 6 mois, puis ils seront ensuite disponibles sur Disney+ à +17 mois, cette plateforme étant elle-même distribuée par GCP car agrégée sur MyCanal. Il s’agit d’un accord entre GCP et Disney : GCP a ouvert sa base de 5 millions d’abonnés à Disney+, et Disney (comme major) lui a en contrepartie octroyé la première fenêtre de diffusion pour ses films soumis à la [chronologie des médias]. Cet accord est gagnant-gagnant pour les deux opérateurs ».

85. Cette même organisation professionnelle du cinéma notait lors de son audition que « Netflix n’investit que dans un nombre limité de films (une dizaine), donc il n’exerce pas une pression concurrentielle massive sur Canal+ (qui finance 120 films par an en moyenne) ». Aucun élément recueilli au cours de l’instruction n’indique par ailleurs que cette situation pourrait sensiblement changer à l’avenir. À l’inverse, il ressort de l’instruction que, d’une part, les politiques de préachats en films EOF respectives des chaînes de télévision payante de cinéma comme des plateformes de VàDA consistent à s’acquitter de leurs obligations contributives, sans aller au-delà et que, d’autre part, il apparaît peu vraisemblable que Netflix, à l’instar des autres grandes plateformes de VàDA, change son modèle actuel qui est centré sur l’audiovisuel (et les séries) au profit d’un modèle centré sur le cinéma.

86. En outre, seul un certain type de films, ceux à fort budget, semble concerné par cette pratique de Netflix. Ainsi la partie notifiante a indiqué, au sujet du degré de pression concurrentielle exercé par ces acquisitions de droits de diffusion avec gel de fenêtre (acquisitions avec exclusivité de la première diffusion en deuxième fenêtre payante) sur les acquisitions de droits de diffusion en première fenêtre payante, que « [cette] pression concurrentielle est d’autant plus intense qu’elle s’exerce sur les quelques films dont les devis sont les plus élevés et qui permettent aux éditeurs de renforcer la visibilité de leur offre cinéma. Par exemple, en 2022, le devis de 75% des oeuvres cinématographiques de fiction était inférieur à 6,3 millions d’euros, un montant inférieur au devis moyen des films préachetés par Netflix. Ces films feront certainement l’objet, quand ils arriveront sur les plateformes, d’une importante mise en avant par les éditeurs et donc d’une grande visibilité […] »76.

87. Or, l’Autorité relève que cette pression concurrentielle de Netflix ne s’exercerait que sur un nombre limité de films.

88. Dans cette mesure, même à considérer de façon hypothétique qu’elle serait substituable à la demande en droits de diffusion en première fenêtre payante, la demande en droits de diffusion en deuxième fenêtre payante avec pratique du gel de fenêtre apparaît aujourd’hui comme étant insusceptible de concerner la majeure partie du marché.

89. Enfin, la consultation du marché qui a été menée au cours de l’instruction a conforté cette analyse. Ainsi, une large majorité des vendeurs de droits de diffusion de films récents ont confirmé la pertinence de la distinction entre les acquisitions de droits pour des diffusions en première ou en deuxième fenêtre payante, même dans le contexte de l’existence de certaines pratiques de gel de fenêtre. S’agissant des acheteurs de ces droits qui ont été consultés, seule une petite minorité d’entre eux considérait qu’une telle distinction n’était plus pertinente.

90. Par conséquent, la demande en droits de diffusion payante pour des films récents, en deuxième fenêtre mais avec exclusivité de la première diffusion (« gel de fenêtre »), apparaît comme n’étant qu’insuffisamment substituable pour justifier une suppression de la distinction matérielle entre les première et deuxième fenêtres. L’analyse sera ainsi menée de façon distincte, selon que les droits des films récents en question font l’objet d’acquisitions pour une diffusion payante en première ou en deuxième fenêtre77. Marchés de l’acquisition des droits de diffusion des autres contenus audiovisuels

91. La pratique décisionnelle78 a identifié des marchés de l’acquisition de droits de diffusion relatifs aux autres contenus audiovisuels, au sein desquels elle a, notamment, opéré une distinction entre le marché des programmes dits « de stock »79 et ceux dits « de flux »80. Sur ces marchés, elle a également envisagé une segmentation selon que les programmes sont inédits ou de catalogue, et selon le mode de diffusion des contenus (linéaire ou non linéaire).

La pratique décisionnelle a également envisagé, au sein des programmes de stock, les marchés spécifiques de l’acquisition de droits relatifs aux séries américaines récentes et à la fiction EOF. Il n’y a pas lieu de remettre en cause cette délimitation à l’occasion de la présente décision.

92. De plus, de la même manière que pour les oeuvres cinématographiques, la pratique décisionnelle a envisagé l’existence d’un marché spécifique des contenus européens81. La question de l’existence d’une telle segmentation s’agissant des oeuvres audiovisuelles peut toutefois, en l’espèce, être laissée ouverte, les conclusions de l’analyse concurrentielle demeurant inchangées, quelle que soit la segmentation retenue.

93. Au cas présent, compte tenu du fait que les acquisitions des parties portent sur des droits de diffusion de séries EOF et américaines, il convient de mener l’analyse sur les marchés des programmes de stock et les marchés distincts des fictions EOF et des séries américaines récentes.

94. S’agissant du marché distinct des séries américaines récentes, l’Autorité considère au regard de l’évolution de l’attractivité de ces contenus qu’ils revêtent « un caractère de contenu attractif autonome »82. Elle a souligné que, compte tenu de l’absence d’encadrement normatif des fenêtres de diffusion, la concurrence pour l’achat de séries récentes était simultanément animée par les opérateurs de télévision payante et les opérateurs de télévision en clair, ainsi que par les opérateurs de VàDA, y compris pour l’achat de la première diffusion.

95. L’Autorité a précisé, tout en laissant la question ouverte, que les séries « récentes » au sens du marché pertinent avaient été diffusées pour la première fois moins de deux ans auparavant aux États-Unis.