ADLC, 18 octobre 2023, n° 23-DCC-213

AUTORITÉ DE LA CONCURRENCE

relative à la prise de contrôle exclusif de la société ADS Loisirs par la société Trigano

L’Autorité de la concurrence,

Vu le dossier de notification adressé complet au service des concentrations le 25 septembre 2023, relatif à la prise de contrôle exclusif de la société ADS Loisirs par la société Trigano, formalisée par un contrat de cession du 23 juin 2023 ;

Vu le livre IV du code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L. 430-1 à L. 430-7 ;

Vu les éléments complémentaires transmis par la partie notifiante au cours de l’instruction ; Adopte la décision suivante :

I. Les entreprises concernées et l’opération

1. Trigano est une société anonyme cotée sur le marché Euronext Paris qui est exclusivement contrôlée par monsieur François Feuillet. Elle est la société de tête du groupe Trigano qui contrôle plusieurs sociétés actives dans les secteurs de la production de véhicules de loisirs1 (caravanes, camping-cars et résidences mobiles), de la réparation lourde et de la distribution d’accessoires et de pièces détachées pour ce type de véhicules. Elle contrôle également des sociétés actives dans la distribution au détail de véhicules de loisirs neufs et d’occasion ainsi que dans le secteur de la location et du financement de véhicules de loisirs2. Les sociétés du groupe Trigano sont principalement actives en Europe de l’Ouest, en particulier en Allemagne, en Belgique, en Espagne, en France, en Italie, aux Pays-Bas, en Norvège, au Royaume-Uni et en Suède.

2. ADS Loisirs est active dans le secteur de la distribution de camping-cars neufs et d’occasion. ADS Loisirs exploite une concession située à La Mézière (35) où elle distribue les marques de différents constructeurs de camping-cars et notamment celles de Rapido, Hymer, Pössl et Trigano. Outre la vente de véhicules de loisirs neufs et d’occasion, elle est également active dans les secteurs du financement, de la vente de pièces de rechange, de l’entretien, de la réparation et de la location de véhicules de loisirs. ADS Loisirs est actuellement détenue par les sociétés Lagonissi ([...] % des actions) et Maloma ([…] % des actions). Lagonissi est elle-même détenue par deux actionnaires individuels.

3. L’opération envisagée consiste en l’acquisition par la société Trigano de 70 % des titres de la société ADS Loisirs, le solde du capital étant détenu par la société Lagonissi. Par ailleurs, l’article 13 du contrat de cession prévoit que la société Lagonissi s’engage à céder à Trigano l’intégralité du capital restant, avant le 31 octobre 2026.

4. En ce qu’elle se traduit par la prise de contrôle exclusif de ADS Loisirs par Trigano, l’opération notifiée constitue une opération de concentration au sens de l’article L. 430-1 du code de commerce.

5. Les entreprises concernées réalisent ensemble un chiffre d’affaires total sur le plan mondial de plus de 150 millions d’euros (Trigano : [> 150] millions d’euros ; ADS Loisirs : […] millions d’euros, pour les exercices clos le 31 août 2022). Chacune de ces entreprises réalise, en France, un chiffre d’affaires supérieur à 15 millions d’euros (Trigano : [> 15] millions d’euros ; ADS Loisirs : [> 15] millions d’euros, pour les exercices clos le 31 août 2022). Compte tenu de ces chiffres d’affaires, l’opération ne revêt pas une dimension européenne. En revanche, les seuils de contrôle mentionnés au II de l’article L. 430-2 du code de commerce sont franchis. La présente opération est donc soumise aux dispositions des articles L. 430-3 et suivants du code de commerce, relatives à la concentration économique.

II. Délimitation des marchés pertinents

6. L’opération concerne le secteur des véhicules de loisirs (caravanes, camping-cars et résidences mobiles). Les parties sont actives sur les marchés de la construction et de la distribution de véhicules de loisirs.

A. LES MARCHES DE PRODUITS ET DE SERVICES

7. Au sein du secteur des véhicules automobiles3, les autorités de concurrence française et européenne distinguent notamment les activités suivantes :

- la construction et la commercialisation de véhicules neufs ;

- la distribution au détail de véhicules neufs ;

- la distribution au détail de véhicules d’occasion ;

- la location de véhicules ;

- la distribution de pièces de rechange et d’accessoires ;

- les services d’entretien et de réparation.

8. La pratique décisionnelle a considéré que cette segmentation était également applicable au secteur des véhicules de loisirs4.

9. Elle a également envisagé de segmenter les marchés de la construction et de la commercialisation de véhicules de loisirs, ainsi que ceux de la distribution au détail de véhicules de loisirs neufs ou d’occasion, selon la catégorie du véhicule de loisirs (caravanes, camping-cars et résidences mobiles)5.

10. Il n’y a pas lieu de remettre en cause les segmentations envisagées par la pratique décisionnelle pour les besoins de l’analyse de la présente opération.

B. LES MARCHES GEOGRAPHIQUES

11. S’agissant des marchés de la construction et de la commercialisation de véhicules de loisirs, la pratique décisionnelle a laissé ouverte la question de savoir s’ils revêtent une dimension européenne ou nationale6.

12. La partie notifiante considère quant à elle que le marché de la construction et de la commercialisation de véhicules de loisirs est un marché de dimension européenne. Cependant, les parts de marché des constructeurs français, notamment celle de Trigano, sont largement supérieures en France à celles détenues dans le reste de l’Europe. On peut, à cet égard, noter que les constructeurs français représentent 70 % des immatriculations au niveau national7 alors qu’ils représentent moins de 40 % au niveau européen.

13. En l’espèce, la question de la délimitation géographique du marché peut être laissée ouverte, les conclusions de l’analyse étant identiques quelle que soit la délimitation retenue. L’analyse du marché de la construction et de la commercialisation de véhicules de loisirs sera menée en retenant l’hypothèse la plus conservatrice c’est-à-dire au niveau national.

14. La pratique décisionnelle relative à la distribution de véhicules de loisirs8 a relevé que le comportement des acheteurs de véhicules de loisirs diffère de celui des acheteurs de véhicules automobiles, la spécificité des véhicules de loisirs justifiant des déplacements plus importants de la part des clients (compte tenu, notamment, de leur prix élevé). Tout en laissant la question ouverte, elle a retenu des zones de chalandise comprenant le département d’implantation de chaque concession ainsi que les départements limitrophes. Les effets de la présente opération seront donc analysés sur des zones de chalandises ainsi définies.

15. En ce qui concerne (i) les marchés de la distribution de pièces de rechange et d’accessoires de véhicules de loisirs et (ii) ceux de la distribution de services d’entretien et de réparation de véhicules de loisirs, la pratique décisionnelle a laissé ouverte la question de savoir s’ils revêtent une dimension nationale ou locale, l’analyse s’effectuant généralement au niveau départemental9.

16. En l’espèce, compte tenu de la tendance des clients de véhicules de loisirs à parcourir un temps de trajet supérieur à ceux parcourus par les acheteurs de véhicules traditionnels et de la localisation des concessions des parties, l’analyse sera menée au niveau de la zone de chalandise comprenant le département d’implantation de chaque concession ainsi que les départements limitrophes.

III. Analyse concurrentielle

17. Dans la mesure où les parties sont simultanément actives sur les marchés de la distribution de véhicules de loisirs, l’opération est susceptible de produire des effets horizontaux (A). Par ailleurs, dans la mesure où Trigano est présente sur le marché de la construction et de la commercialisation de véhicules de loisirs, l’opération est également susceptible de produire des effets verticaux (B).

A. ANALYSE DES EFFETS HORIZONTAUX

1. SUR LES MARCHES DE LA DISTRIBUTION DE CAMPING-CARS NEUFS ET D’OCCASION

18. Trigano et la cible sont simultanément actives sur les marchés de distribution de camping- cars neufs et d’occasions.

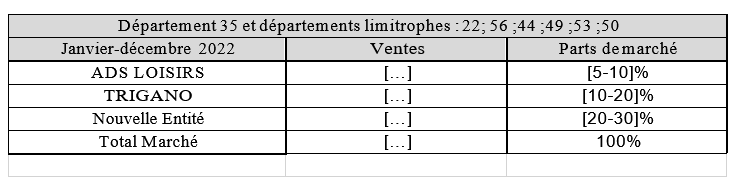

a) Marchés de la distribution de camping-cars neufs

Parts de marché des parties sur les marchés de la distribution de camping-cars neufs10

19. La partie notifiante estime qu’il y a lieu de prendre en compte les ventes de vans aménagés produits par les constructeurs automobiles dans la mesure où ces véhicules de loisirs constituent des alternatives pour les clients.

20. L’Autorité considère que dans le cadre de l’examen des effets horizontaux, même si certains vans produits par les constructeurs automobiles ne sont distribués que dans les concessions des constructeurs automobiles, et qu’ils ne sont donc pas distribués dans les réseaux de distributeurs de camping-cars, concurrents des parties, ces véhicules peuvent effectivement constituer une alternative concurrentielle pour les clients qui cherchent à acquérir un véhicule de loisir neuf. Les parts de marché présentées dans le tableau précédent tiennent ainsi compte de ces ventes.

21. Sur le marché de la distribution de camping-cars neufs, les parts de marché des parties restent limitées et ne franchissent pas le seuil des 25 %. Tout risque d’atteinte à la concurrence, par le biais d’effets horizontaux sur le marché de la distribution de camping-cars neufs, peut ainsi être écarté11.

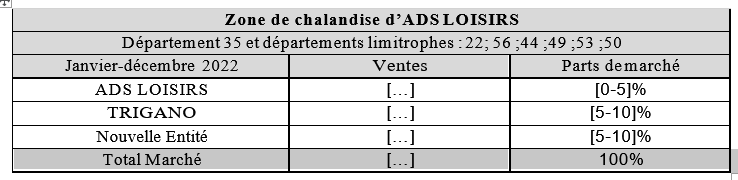

b) Marchés de la distribution de camping-cars d’occasion

Parts de marché des parties sur les marchés de la distribution de camping-cars d’occasion12

22. S’agissant du marché de la distribution de camping-cars d’occasion, les parts de marché cumulées des parties demeurent également faibles et n’excèdent pas 10 %. L’opération n’est donc pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur le marché de la distribution de camping-cars d’occasion.

2. SUR LES AUTRES MARCHES DE LA DISTRIBUTION

23. Outre le marché de la distribution de camping-cars neufs et d’occasion, les parties sont simultanément actives sur les marchés de la distribution de pièces de rechange et d’accessoires, des services d’entretien et de la réparation de véhicules de loisirs.

24. Les parties ont indiqué ne pas disposer de données permettant de déterminer leurs positions sur ces différents marchés. Toutefois, elles indiquent que leur position sur les marchés de la distribution de pièces de rechange et d’accessoires, de la réparation et de l’entretien est inférieure à celle détenue sur le marché de la distribution de camping-cars, dans la mesure où les sources d’approvisionnement des pièces de rechange et des services de réparation afférents sont plus variées que les seuls distributeurs de véhicules de loisirs. Les clients peuvent ainsi se tourner également vers des garagistes.

25. Dès lors, conformément aux éléments du dossier et à la pratique décisionnelle13, il apparaît que la position des parties sur les marchés de la réparation et de la distribution de pièces de rechange et sur le marché de la location, est inférieure, ou à tout le moins équivalente, à celle détenue sur le marché de la distribution de camping-cars et n’excède ainsi pas le seuil de 25 %.

26. Ainsi, l’opération n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur les marchés de la distribution de pièces de rechange et d’accessoires, des services d’entretien et de réparation, et de la location de véhicules de loisirs.

ANALYSE DES EFFETS VERTICAUX

27. L’intégration verticale d’une entreprise ou son renforcement peut porter atteinte à la concurrence lorsque cette entreprise détient, sur un ou plusieurs marchés concernés, un pouvoir de marché substantiel pouvant servir de point d’appui à un effet de levier14. Une concentration verticale peut restreindre la concurrence en rendant plus difficile l’accès aux marchés sur lesquels la nouvelle entité sera active, voire en évinçant les concurrents ou en les pénalisant par une augmentation de leurs coûts. Ce verrouillage peut viser les marchés aval, lorsque l’entreprise intégrée refuse de vendre un intrant à ses concurrents en aval, ou les marchés amont lorsque la branche aval de l’entreprise intégrée refuse d’acheter les produits des fabricants actifs en amont et réduit ainsi leurs débouchés commerciaux.

28. L’Autorité considère néanmoins qu’il est peu probable qu’une entreprise ayant une part de marché inférieure à 30 % sur un marché donné puisse verrouiller un marché en aval ou en amont de celui-ci15.

29. En l’espèce, Trigano et les sociétés cibles sont actives sur les marchés aval de la distribution au détail de camping-cars neufs et d’occasion, et Trigano est également présente sur le marché amont de la construction et de la commercialisation de camping-cars.

30. Ainsi qu’il est indiqué au point 19, les parties estiment qu’il y a lieu de prendre en compte les ventes de vans aménagés produits par les constructeurs automobiles dans la mesure où ces véhicules de loisirs constituent des alternatives pour les clients.

31. Ainsi qu’elle l’indiquait dans ces précédentes décisions16, l’Autorité considère que si les vans produits par les constructeurs automobiles et distribués exclusivement dans leurs concessions peuvent constituer une alternative pour les clients, ces ventes ne peuvent être prises en compte dans une analyse des effets verticaux.

32. En premier lieu, ces véhicules n’étant pas distribués dans les points de vente concurrents de la nouvelle entité, ils ne peuvent constituer une source d’approvisionnement pour les distributeurs de véhicules de loisir neufs. Ces ventes ne seraient donc pas en mesure de venir contrarier une éventuelle stratégie de verrouillage des intrants mise en œuvre par Trigano, en tant que constructeur.

33. En second lieu, les réseaux au sein desquels ces vans sont distribués, ne commercialisent que des véhicules des constructeurs auxquels ils sont affiliés. Ces concessions ne distribuent en aucun cas des camping-cars de constructeurs tiers tels que Rapido, Pilote ou encore Trigano. Ainsi, les concessions des distributeurs automobiles ne seraient donc pas en mesure de venir contrarier une éventuelle stratégie de verrouillage des débouchés mise en œuvre par Trigano.

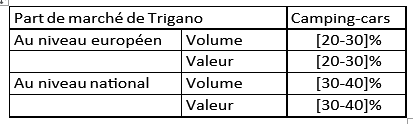

34. Dans ces circonstances, les parts de marché de Trigano sur le marché amont de la construction sont les suivantes :

Parts de marché de Trigano sur le marché amont de la construction17

35. Au niveau national, la nouvelle entité disposera ainsi d’une part de marché supérieure à 30 % sur le marché de la construction de camping-cars. Elle pourrait donc être en mesure d’utiliser cette position sur le marché amont de la construction de camping-cars pour renforcer sa position sur les marchés aval de la distribution.

36. La probabilité d’un scénario d’éviction des concurrents à l’aval doit être évaluée, en examinant si la nouvelle entité aurait, après l’opération, la capacité de verrouiller l’accès de ses concurrents au marché de manière significative, si les incitations à le faire seraient suffisantes, et si, enfin, une stratégie de verrouillage aurait un effet significatif sur les marchés en cause18.

37. Une telle stratégie se concrétiserait dans l’octroi, par Trigano, de conditions commerciales ou financières moins avantageuses aux distributeurs non-intégrés, ce qui reviendrait à dégrader l’attractivité des points de vente des concurrents des parties.

38. À cet égard, premièrement, malgré la part de marché de Trigano sur le marché national de la construction, Trigano fait face, en Europe, à des constructeurs concurrents puissants et nombreux, au premier rang desquels figure le groupe Erwin Hymer qui dispose sur ce marché amont, de part de marché similaires à celles de Trigano. Les groupes Pössl, Rapido ou Pilote disposent également de parts de marché significatives, comprises entre 5 % et 9 %. Ainsi, l’absence éventuelle des produits commercialisés par Trigano, ou leur commercialisation à des conditions moins avantageuses, dans certains ou tous les réseaux de distributeurs concurrents des cibles apparaît peu susceptible de donner, à l’aval un avantage à la nouvelle entité ou de nuire aux concessionnaires concurrents.

39. Deuxièmement, une stratégie de verrouillage des intrants pourrait conduire Trigano à perdre des volumes de vente en amont. Or les marges réalisées au stade du détail sont moins élevées que celles réalisées lors de la vente des produits aux distributeurs. Pour qu’une stratégie de verrouillage des intrants soit profitable, il serait donc nécessaire que l’accroissement des ventes au détail au sein des concessions cibles soit suffisamment élevé pour compenser la diminution des ventes de produits Trigano chez les concessionnaires concurrents. Étant donné qu’il paraît peu probable que la stratégie de verrouillage des intrants diminue significativement la fréquentation des concessions concurrentes, la nouvelle entité n’aura pas d’incitation à mettre en place une telle stratégie de verrouillage.

40. Ainsi, l’opération n’est pas susceptible de soulever de risque de verrouillage des intrants.

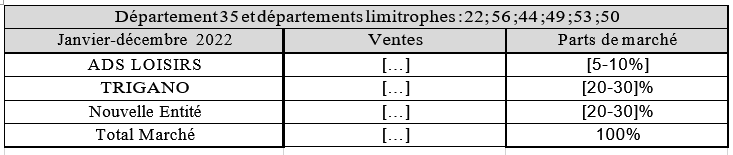

41. Sur le marché aval de la distribution, exclusion faite des ventes de vans distribués exclusivement dans les concessions des constructeurs automobiles, les parts de marché de la nouvelle entité sont les suivantes :

Parts de marché de Trigano sur les marchés de la distribution de camping-cars neufs19

42. La nouvelle entité disposera dans cette zone locale d’une part de marché inférieure à 30 %, permettant difficilement de mettre en œuvre une stratégie visant à renforcer sa position sur le marché amont de la construction, en limitant les ventes des constructeurs tiers dans ses propres points de distribution.

43. Ainsi, l’opération n’est pas susceptible de soulever de risque de verrouillage des débouchés.

44. Enfin, tout risque d’accès de Trigano à des informations sensibles portant sur les constructeurs concurrents peut être écarté, dans la mesure où le marché présente, dès avant l’opération notifiée, une grande transparence des prix et politiques commerciales des constructeurs. De plus, si un concurrent considérait qu’il subsiste un risque lié à l’accès, par Trigano, à des informations sensibles sur sa stratégie commerciale, il disposerait de suffisamment de débouchés pour mettre un terme à ses relations commerciales avec les concessions de la nouvelle entité.

45. Compte tenu de ces éléments, l’opération n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets verticaux entre les marchés amont de la construction et commercialisation de camping-cars et les marchés aval de la distribution de camping-cars neufs.

DÉCISION

Article unique : L’opération notifiée sous le numéro 23-220 est autorisée.

NOTES

1 L’activité de production de véhicules de loisirs représente [confidentiel]% du chiffre d’affaires de Trigano.

2 Outre ses activités liées aux véhicules de loisirs, Trigano est également active sur le marché de la commercialisation d’équipements de loisirs (remorques, matériels de camping et de jardin). Cette activité reste marginale et représente moins de [confidentiel] % du chiffre d’affaires de Trigano.

3 Voir notamment les décisions de la Commission européenne n° COMP/M.2832 du 22 juillet 2002 General Motors / Daewoo Motors ; n° COMP/M.6403 du 19 décembre 2011 – Volkswagen / KPI Polska / Skoda Auto Polska / VW Bank Polska / VW Leasing Polska et la décision n° 19-DCC-42 du 12 mars 2019 relative à la prise de contrôle conjoint par la société Emil Frey Motors France et la société Fiber de la société Bernard Participations SAS.

4 Voir la lettre du ministre de l’économie, des finances et de l’industrie en date du 3 septembre 2003, aux conseils de la société Società Europea Autocaravan SpA, relative à une concentration dans le secteur de la distribution de véhicules de loisirs ; ainsi que les décisions n° 15-DCC-95 de l’Autorité de la concurrence du 15 juillet 2015 relative à la prise de contrôle exclusif de la Société Financière JPC par la Société Financière CLC ; n° 15-DCC-106 de l’Autorité de la concurrence du 20 août 2015 relative à la prise de contrôle exclusif de la société ELS Industrie et de l’activité de distribution de la société Atlantique Camping-Car par la société Financière Guinhut ; n° 17-DCC-53 du 25 avril 2017 relative à la prise de contrôle de la société Adria Mobil par la société Trigano ; n° 21-DCC-241 du 14 décembre 2021 relative à la prise de contrôle des sociétés Financière CLC, Groupe Lhoro Agest et SLC par la société Trigano, n° 22-DCC-174 du 13 septembre 2022 relative à la prise de contrôle exclusif des sociétés Car Loisirs, Car Loisirs 13 et Car Loisirs 84 par la société Trigano, n° 23-DCC-156 du 26 juillet 2023 relative à la prise de contrôle exclusif des sociétés Britways-Cars, SODICA, Bretagne Camping-Cars et Bretagne Camping-Cars Quimper, par la société Trigano et n° 23-DCC-157 du 26 juillet 2023 relative à la prise de contrôle exclusif des sociétés Loisirs Évasion, Loisirs 40, Loisirs 47 et ATC 64 par la société Trigano.

5 Lettre du ministre en date du 3 septembre 2003 précitée.

6 Lettre du ministre en date du 3 septembre 2003 précitée, et décisions n° 21-DCC-241, n° 22-DCC-174, 23-DCC-156 et 23-DCC-157 précitées.

7 Étude Xerfi – Le marché des camping-cars et des caravanes, mars 2020, p.54.

8 Voir les décisions n° 15-DCC-95, n° 15-DCC-106, n° 21-DCC-241, n° 22-DCC-174, 23-DCC-156 et

23-DCC-157 précitées.

9 Voir les décisions n° 15-DCC-95, n° 15-DCC-106, n° 21-DCC-241, n° 22-DCC-174, 23-DCC-156 et 23-DCC-157 précitées.

10 Conformément à la pratique décisionnelle, les parts de marché sont calculées à partir des immatriculations, ici pour l’année 2022.

11 Voir §624 des Lignes directrices de l’Autorité de la concurrence relatives au contrôle des concentrations.

12 Conformément à la pratique décisionnelle, les parts de marché sont calculées à partir des immatriculations, ici pour l’année 2022.

13 Voir la décision n° 21-DCC-241 précitée.

14 Voir §677 des lignes directrices de l’Autorité de la concurrence relatives au contrôle des concentrations. 15 Voir §678 des Lignes directrices de l’Autorité de la concurrence relatives au contrôle des concentrations. 16 Voir les décisions 21-DCC-241, 23-DCC-156 et 23-DCC-157 précitées.

17 Conformément à la pratique décisionnelle, les parts de marché sont calculées à partir des immatriculations, ici pour l’année 2022.

18 Voir §674 des Lignes directrices de l’Autorité de la concurrence relatives au contrôle des concentrations.

19 Conformément à la pratique décisionnelle, les parts de marché sont calculées à partir des immatriculations, ici pour l’année 2022.