ADLC, 30 juin 2020, n° 20-DCC-82

AUTORITÉ DE LA CONCURRENCE

Décision

relative à la fusion entre les coopératives agricoles Coopérative Dauphinoise et Terre d’Alliances

COMPOSITION DE LA JURIDICTION

Président :

Mme de Silva

L’Autorité de la concurrence,

Vu le dossier de notification adressé complet au service des concentrations le 24 avril 2020, relatif à la fusion entre les coopératives agricoles Coopérative Dauphinoise et Terre d’Alliances, formalisée par un protocole d’accord signé en date du 4 avril 2019 ;

Vu le livre IV du code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L. 430-1 à L. 430-7 ;

Vu les engagements déposés le 25 et 26 mai 2020 et modifiés en dernier lieu le 12 juin 2020 ; Vu les éléments complémentaires transmis par les parties notifiantes au cours de l’instruction ; Vu les autres pièces du dossier ;

Adopte la décision suivante :

Résumé1

Le 24 avril 2020, le projet de fusion des groupes coopératifs agricoles Coopérative Dauphinoise et Terre d’Alliances a été notifié à l’Autorité de la concurrence. Ces deux groupes sont notamment actifs dans les secteurs de la collecte et de la commercialisation de céréales, oléagineux et protéagineux, des semences, de l’agrofourniture, de la nutrition animale et de la distribution au détail d’articles de jardinage, bricolage, aménagement extérieur et animalerie, principalement dans la région Auvergne-Rhône-Alpes.

L’Autorité de la concurrence a analysé les effets de l’opération sur la structure de ces marchés, en se fondant sur sa pratique décisionnelle et sur des tests de marché réalisés auprès des acteurs des secteurs de la collecte et de la commercialisation de céréales, protéagineux et oléagineux et de l’agrofourniture. L’Autorité de la concurrence a procédé à un examen minutieux des risques de réduction significative de la concurrence, au niveau national, mais aussi au niveau local, notamment dans les départements du Rhône, de l’Isère et de la Savoie.

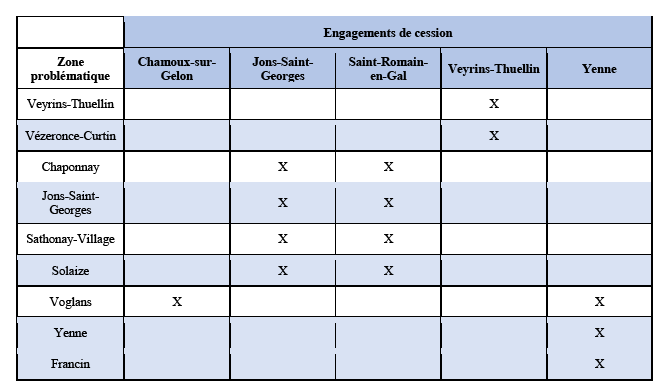

Si l'opération ne soulève pas de problème de concurrence dans les secteurs des semences, de la nutrition animale et de l’agrofourniture, l'Autorité de la concurrence a en revanche considéré qu’il existait des risques d’atteinte significative à la concurrence sur le marché amont de la collecte de céréales, oléagineux et protéagineux dans ces départements. Fondant pour la première fois son analyse locale sur des parts de marché calculées sur la base des volumes réels collectés, l’Autorité de la concurrence estime que les consommateurs et les exploitants seraient privés d’une alternative concurrentielle satisfaisante à l’issue de l’opération dans neuf zones, sans que les concurrents soient susceptibles d'exercer une pression concurrentielle suffisante sur la nouvelle entité. Les parties ont présenté des engagements visant à remédier à ces risques et portant sur la cession de quatre plateformes et un silo de collecte se situant dans ces zones2.

Dans le secteur de la distribution en jardinerie, et plus précisément sur le marché aval de la distribution au détail d’articles de jardinage, bricolage, aménagement extérieur et animalerie, les parties exploitent toutes deux des magasins franchisés Gamm Vert et Gamm Vert Village. Ces enseignes appartiennent au groupe InVivo, qui pilote leur politique commerciale. Parallèlement, Coopérative Dauphinoise exploite six points de vente en jardinerie sous sa propre enseigne Agri Sud Est.

Dans un tel contexte, il ne pouvait être exclu qu’à l’issue de l’opération, la nouvelle entité choisisse de transférer l’ensemble des magasins Gamm Vert et Gamm Vert Village sous enseigne Agri Sud Est. Un tel transfert aurait été de nature à modifier substantiellement la structure du marché dans les zones locales concernées.,

Afin d’écarter tout risque concurrentiel lié à la concrétisation d’un tel scénario, les parties se sont engagées à soumettre à l’agrément préalable de l’Autorité de la concurrence toute décision stratégique relative à un des magasins situés dans les zones de chalandises dans lesquelles l’opération donne lieu à un chevauchement d’activité entre les parties, de nature à influencer la structure de la concurrence dans la zone de chalandise desdits magasins, à l’exception de certaines décisions précisément identifiées.

Un tel engagement permet de garantir le caractère strictement proportionné des remèdes. En effet, les magasins concernés par les chevauchements d’activité sur le marché de la distribution au détail d’articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur ne disposent d’aucune autonomie commerciale. Dans ce contexte, un problème de concurrence sur ces zones ne pourrait émerger que si le risque d’un changement d’enseigne des magasins actuellement exploités sous enseigne Gamm Vert et Gamm Vert Village, au bénéfice du réseau Agri Sud Est, venait à se matérialiser.

L’engagement souscrit par les parties permet à l’Autorité de la concurrence d’exercer son contrôle sur d’éventuelles décisions stratégiques futures susceptibles d’affecter la structure de la concurrence dans la zone de chalandise du magasin concerné. Il constitue ainsi un remède proportionné à la préoccupation de concurrence identifiée.

Compte tenu de l’ensemble des engagements souscrits, l’Autorité de la concurrence autorise la présente opération.

I. Les entreprises concernées et l’opération

1. Coopérative Dauphinoise est un groupe coopératif agricole présent principalement dans la région Auvergne-Rhône-Alpes, qui regroupe environ 7 500 associés coopérateurs. Il est actif dans les secteurs de la collecte et de la commercialisation de céréales, oléagineux et protéagineux, ainsi que dans les secteurs de la multiplication, la production et la commercialisation de semences autogames3, la production et la vente de tabac et de plantes aromatiques, la distribution de produits d’agrofourniture, la nutrition animale, la production et la commercialisation d’œufs et la distribution au grand public de produits de jardinage, de bricolage et d’aménagement extérieur et animalerie, par le biais d’un réseau de [confidentiel] magasins.

2. Terre d’Alliances est un groupe coopératif agricole présent principalement dans la région Auvergne-Rhône-Alpes, qui regroupe environ 2 200 associés coopérateurs. Il est actif dans les secteurs de la collecte et de la commercialisation de céréales, oléagineux et protéagineux, ainsi que dans les secteurs de la multiplication, la production et la commercialisation de semences autogames, la distribution de produits d’agrofourniture, la nutrition animale et la distribution au détail d’articles de jardinage, de bricolage et d’aménagement extérieur et animalerie, par le biais d’un réseau de [confidentiel] magasins.

3. Le protocole d’accord signé en date du 4 avril 2019 précise les conditions de l’opération, qui consiste en une fusion-absorption, au terme de laquelle Coopérative Dauphinoise sera la société absorbante et Terre d’Alliances et leur entreprise commune Union Oxyane seront les sociétés absorbées.

4. En ce qu’elle se traduit par la fusion par absorption de Terre d’Alliances et Union Oxyane par Coopérative Dauphinoise, l’opération notifiée constitue une concentration au sens de l’article

L. 430-1 du code de commerce.

5. Les entreprises concernées réalisent ensemble un chiffre d’affaires total hors taxes sur le plan mondial de plus de 150 millions d’euros (Coopérative Dauphinoise : 427 millions d’euros pour l’exercice clos le 30 juin 2019 ; Terre d’Alliances : 203,5 millions d’euros pour l’exercice clos le 30 juin 2019). Chacune de ces entreprises a réalisé en France un chiffre d’affaires total hors taxes supérieur à 50 millions d’euros (Coopérative Dauphinoise : [≥ 50 millions] d’euros pour l’exercice clos le 30 juin 2019 ; Terre d’Alliances : [≥ 50 millions] d’euros pour l’exercice clos le 30 juin 2019). Compte tenu de ces chiffres d’affaires, l’opération ne relève pas de la compétence de l’Union européenne. En revanche, les seuils de contrôle mentionnés au I de l’article L. 430-2 du code de commerce sont franchis. Cette opération est donc soumise aux dispositions des articles L. 430-3 et suivants du code de commerce relatifs à la concentration économique.

II. Délimitation des marchés pertinents

6. Coopérative Dauphinoise et Terre d’Alliances sont actives dans les secteurs des céréales, oléagineux et protéagineux (A), des semences (B), de l’agrofourniture (C), de la nutrition animale (D) et de la distribution au détail d’articles de jardinage, bricolage, aménagement extérieur et animalerie (E).

A. LE SECTEUR DE LA COLLECTE ET DE LA COMMERCIALISATION DE CÉRÉALES, OLÉAGINEUX ET PROTÉAGINEUX

7. Conformément à la pratique décisionnelle nationale4, le marché amont de la collecte des céréales, protéagineux et oléagineux par les organismes collecteurs auprès des agriculteurs doit être distingué du marché aval de la commercialisation par les organismes collecteurs chargés de la revente.

8. Les organismes collecteurs ont pour mission de conditionner le produit collecté auprès du cultivateur par le biais de plateformes ou de silos de stockage, de nettoyer les grains, de procéder à un contrôle qualité de la marchandise, de confectionner des lots homogènes de produits (par exemple en termes d’humidité ou de taux de protéine) et de constituer des volumes suffisants de nature à satisfaire la demande des clients. Ils constituent en effet un maillon clef entre la production et la commercialisation des céréales. Il est en effet difficile pour les cultivateurs d’accéder directement aux marchés nationaux et internationaux de commercialisation des céréales, oléagineux et protéagineux, sans faire appel à un organisme collecteur5, négociants ou coopératives.

1. LE MARCHÉ AMONT DE LA COLLECTE DE CÉRÉALES, OLÉAGINEUX ET PROTÉAGINEUX

a) Marchés de produits

9. S’agissant des marchés de produits, la pratique décisionnelle nationale6 retient l’existence d’un marché unique de la collecte, englobant à la fois les céréales, oléagineux et protéagineux, dans la mesure où les silos de collecte peuvent indifféremment stocker tous les types de grains, certains d’entre eux nécessitant seulement des infrastructures spécifiques, telles que des séchoirs pour le maïs ou des outils de triage pour les pois. Or, la grande majorité des entreprises collectrices dispose de l’ensemble des infrastructures adaptées à chaque type de grain, ce qui leur permet de stocker des céréales comme des oléagineux ou des protéagineux.

10. Au cas d’espèce, il n’y a pas lieu de remettre en cause cette délimitation du marché de produits.

b) Marchés géographiques

11. S’agissant de la délimitation géographique, la pratique décisionnelle nationale7 considère que la collecte de récoltes est un marché local. Conformément à la méthode d’analyse retenue par l’Autorité dans ses décisions antérieures, une première analyse au niveau départemental permettra de repérer les principales zones sur lesquelles les activités des parties se chevauchent.

12. Une deuxième approche portera sur des zones à 45 kilomètres autour des points de collecte (silos et plateformes) et prendra en compte l’implantation des points de collecte concurrents dans ce périmètre afin d’approfondir l’analyse concurrentielle.

13. Les activités des parties sur ce marché se chevauchent uniquement dans la région Rhône-Alpes (ancienne région), et plus particulièrement dans les départements du Rhône (69), de la Loire (42), de l’Ain (01), de la Savoie (73), de la Haute-Savoie (74), de l’Isère (38) et de la Saône et Loire (71).

14. Le test de marché réalisé au cours de l’instruction, auprès des concurrents des parties, vient très largement conforter la pratique décisionnelle de l’Autorité en matière de délimitation géographique des marchés de la collecte de céréales, oléagineux et protéagineux.

15. Il n’y a donc pas lieu de remettre en cause les délimitations des marchés à l’occasion de la présente opération. Au cas d’espèce, l’analyse sera menée aux niveaux départemental et local.

2. LES MARCHÉS AVAL DE LA COMMERCIALISATION DE CÉRÉALES, OLÉAGINEUX ET PROTÉAGINEUX

a) Les marchés des produits

Segmentation selon le type de grain

16. La pratique décisionnelle française a envisagé, tout en laissant ouverte la question de la délimitation précise de ces marchés, l’existence d’un marché pertinent par type de céréales, oléagineux et protéagineux commercialisé (blé, colza, maïs, etc.)8.

17. De plus, l’Autorité distingue la commercialisation de blé dur de la commercialisation de blé tendre au motif que les usages de ces deux céréales sont différents : le blé dur est utilisé en semoulerie9, tandis que le blé tendre sert essentiellement en meunerie10 et en alimentation animale11.

Segmentation selon le type de culture (conventionnelle ou biologique)

18. La pratique décisionnelle a considéré qu’il pouvait être envisagé de distinguer les céréales, protéagineux ou oléagineux d’origine biologique et d’origine conventionnelle12.

Segmentation selon le canal de commercialisation

19. Par ailleurs, la pratique décisionnelle a relevé que deux catégories d’acteurs achètent des céréales auprès des producteurs : les industriels utilisateurs et les négociants13. Elle a ainsi envisagé de distinguer le marché de la commercialisation auprès des industriels du marché du négoce qui correspond à un savoir-faire spécifique ne donnant pas nécessairement lieu à une livraison physique de marchandise.

20. Au cas d’espèce, il n’y a pas lieu de remettre en cause ces différentes délimitations des marchés de produits.

b) Les marchés géographiques

21. Il résulte de la pratique décisionnelle que les différents marchés aval de la commercialisation de céréales, oléagineux et protéagineux sont de dimension nationale, voire européenne14.

22. Au cas d’espèce, il n’y a pas lieu de remettre en cause cette délimitation. Pour les besoins de la présente opération, les parts de marché des parties seront présentées au niveau national en France pour l’ensemble des segments envisagés par la pratique décisionnelle15.

23. Coopérative Dauphinoise et Terre d’Alliances sont simultanément actives sur les marchés suivants :

i. collecte de céréales (blé dur, blé tendre, orge d’hiver, seigle, sorgho, sarrasin, triticale, avoine), protéagineux (pois protéagineux) et oléagineux (colza d’hiver, tournesol, soja) d’origine non biologique ; et

ii. collecte de céréales (blé tendre, orge d’hiver, avoine, seigle, maïs grain, sarrasin, triticale), oléagineux (tournesol, soja, colza d’hiver) et protéagineux (pois protéagineux, féveroles) d’origine biologique.

24. Les parties commercialisent également d’autres types de céréales, pour lesquelles l’opération ne donne pas lieu à un chevauchement d’activité.

B. LE SECTEUR DES SEMENCES

1. LES MARCHÉS DE L’OBTENTION, DE LA PRODUCTION ET DE LA COMMERCIALISATION DES SEMENCES

a) Les marchés de produits

Segmentation selon les étapes du processus

25. L’Autorité de la concurrence a segmenté le secteur des semences selon les étapes du processus d’obtention de la semence de base, d’une part, et de production et de commercialisation de semences, d’autre part16. L’obtention de semences de base est une activité de recherche, de développement et de sélection de variétés de semences, alors que la production de semences commerciales correspond à la phase au cours de laquelle des établissements producteurs de semences trient, traitent et contrôlent les semences de base multipliées par les agriculteurs (voir ci-après 2.). Les semences commerciales obtenues seront ensuite certifiées au titre des variétés végétales inscrites au catalogue européen.

26. L’Autorité a toutefois indiqué que la pertinence de cette segmentation entre les deux principales étapes du processus dépend étroitement du type de semences17.

27. Ainsi, s’agissant des semences autogames18, l’Autorité a souligné que des opérateurs différents n’assurent généralement pas l’ensemble des activités d’obtention, de production et de commercialisation, contrairement aux semences hybrides19 pour lesquels les acteurs assurent les trois étapes du processus.

28. L’Autorité considère que s’il existe un marché unique de l’obtention, de la production et de la commercialisation de semences hybrides, la question de la segmentation de ces marchés pour les semences autogames se pose.

29. Le marché de la production/commercialisation de semences autogames correspond à la commercialisation en « circuit long » auprès de coopératives ou négociants, par opposition au circuit court (agrofourniture), par lequel les coopératives approvisionnent directement leurs agriculteurs adhérents en semences.

30. En l’espèce, la question de l’existence d’un marché unique obtention-production- commercialisation de semences autogames ou de marchés distincts par étape du processus peut être laissée ouverte, les conclusions de l’analyse concurrentielle demeurant inchangées, quelle que soit la segmentation retenue.

Segmentation selon le type d’espèces

31. Les autorités de concurrence distinguent autant de marchés pertinents qu’il existe d’espèces de semences, ces dernières n’étant pas substituables entre elles du point de vue de la demande20. Il n’y a pas lieu de remettre en cause cette délimitation des marchés à l’occasion de la présente opération.

b) Les marchés géographiques

32. Les autorités de concurrence ont estimé que les marchés des semences sont de dimension nationale21. La Commission européenne a également relevé que les prix, ainsi que les conditions d’approvisionnement des consommateurs finals, diffèrent d’un État membre à l’autre. Par ailleurs, les semences commerciales sont développées pour s’adapter aux conditions de culture des zones géographiques auxquelles elles sont destinées. Les clients achètent en principe les semences adaptées aux exigences liées à leurs sols et à leurs conditions climatiques auprès des producteurs implantés dans leur propre État membre22. La Commission a toutefois relevé23 une certaine européanisation du secteur des semences, en soulignant que la certification délivrée par un État membre entraîne l’inscription au catalogue européen et permet la libre commercialisation des semences dans l’espace économique européen.

33. En l’espèce, la question de la définition exacte du marché géographique peut être laissée ouverte, les conclusions de l’analyse concurrentielle demeurant inchangées quelle que soit la délimitation retenue.

c) Activité des parties

34. Coopérative Dauphinoise est présente sur les marchés de la production et de la commercialisation des semences autogames d’avoine, de blé dur, de blé tendre, de dactyle, de fétuques, d’orge, de pois, de ray-grass italien, de sarrasin, de seigle, de soja et de triticale.

35. Le groupe Terre d’Alliances est présent sur les marchés de la production et de la commercialisation de semences autogames de blé tendre, d’orge et de triticale.

36. Les activités des parties se chevauchent donc sur ces seuls marchés en France.

2. LES MARCHÉS DE LA MULTIPLICATION DES SEMENCES

a) Les marchés de produits

37. La pratique décisionnelle envisage l’existence d’un marché de la multiplication de semences, distinct du (ou des) marché(s) de l’obtention, de la production et commercialisation de semences24. La multiplication de semences correspond à la phase au cours de laquelle des établissements producteurs transmettent les semences de base à des agriculteurs en vue de leur multiplication afin d’obtenir des semences commerciales. Sur ce marché, les coopératives ainsi que les agriculteurs multiplicateurs constituent l’offre.

38. L’Autorité a segmenté ce marché en distinguant les multiplications de semences autogames, d’une part, et hybrides, d’autre part.

39. S’agissant des semences autogames, les obtenteurs accordent à des coopératives agréées en tant qu’établissement de production une licence de production pour une semence donnée, qui leur permet de multiplier pour leur propre compte la semence en question. Ainsi, l’activité de multiplication découle directement de l’octroi de la licence de production et ne donne pas lieu à une relation économique spécifique entre l’obtenteur et le producteur autre que celle qui est examinée dans le cadre du marché de l’obtention25.

40. S’agissant des semences hybrides, en revanche, les obtenteurs confient à des coopératives ou directement à des agriculteurs multiplicateurs, dans le cadre de contrats de sous-traitance, la multiplication des semences de base pour obtenir des semences commerciales. Par ailleurs, l’Autorité a considéré que les semences hybrides peuvent nécessiter des infrastructures spécifiques et un savoir-faire particulier pour leur multiplication.

41. Enfin, ces marchés peuvent être sous-segmentés selon l’espèce de semences.

42. En l’espèce, la question de la délimitation exacte de ces marchés peut être laissée ouverte, les conclusions de l’analyse concurrentielle demeurant inchangées quelle que soit la segmentation retenue.

b) Les marchés géographiques

43. Les autorités de concurrence ont délimité les marchés de la multiplication de semences en fonction de critères climatiques, les zones ainsi définies couvrant parfois plusieurs États membres26. La Commission européenne a par ailleurs considéré que les marchés ainsi délimités doivent inclure la totalité des zones climatiques mondiales similaires.

44. En particulier, dans le cas des semences hybrides, les obtenteurs qui souhaitent faire multiplier leurs semences par des agriculteurs (ou indirectement par des coopératives) dans le cadre de contrats de sous-traitance peuvent arbitrer entre l’ensemble des agriculteurs (ou coopératives) implantés dans les zones climatiques adaptées.

45. Il n’y a pas lieu de remettre en cause cette délimitation des marchés de la multiplication de semences.

c) Activité des parties

46. Coopérative Dauphinoise est présente sur les marchés de la multiplication des semences autogames de blé tendre, de blé dur, d’orge, de seigle, de triticale, de pois, de soja, de dactyle, de fétuques, de ray-grass d’Italie et de vesce.

47. Terre d’Alliances est présente sur les marchés de la multiplication des semences autogames de blé tendre, d’orge et de triticale.

48. Les activités des parties se chevauchent donc sur ces seuls marchés.

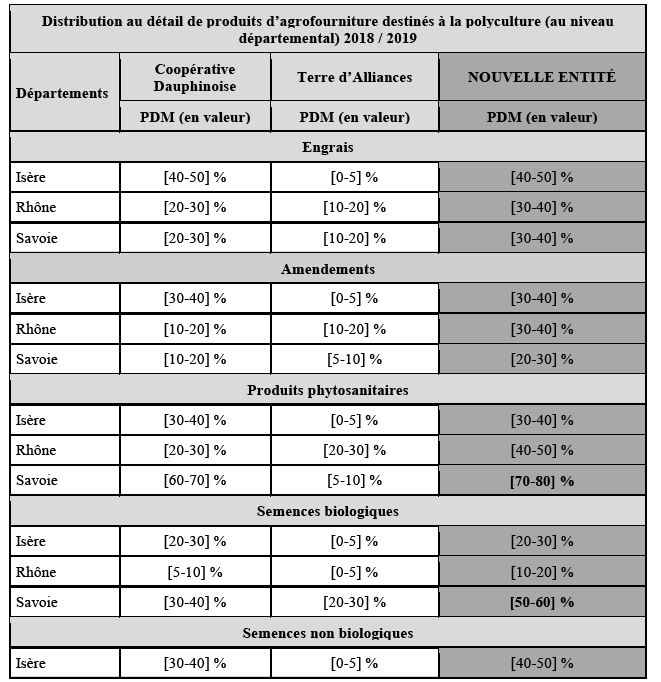

C. LES MARCHÉS DE L’AGROFOURNITURE

49. Le secteur de l'agrofourniture comprend l'ensemble des entreprises qui fournissent aux agriculteurs les moyens de produire : il s’agit des semences, des produits phytosanitaires, des engrais et des amendements (organiques ou minéraux), mais aussi des matériels agricoles et des produits vétérinaires. Les ventes au détail auprès des agriculteurs sont réalisées, entre autres, par les coopératives agricoles mais aussi par des entreprises spécialisées dans le commerce de matériels agricoles. En matière d’agrofourniture, la pratique décisionnelle nationale27 distingue traditionnellement le marché amont, mettant en présence les fabricants en qualité de vendeurs, et les distributeurs ou coopératives agricoles en qualité d’acheteurs, d’une part, et le marché aval, mettant en présence ces mêmes distributeurs ou coopératives agricoles en qualité cette fois de revendeurs et les agriculteurs en qualité d’acheteurs, d’autre part.

50. Au cas d’espèce, les parties à l’opération sont simultanément actives sur le marché aval de la distribution au détail de produits d’agrofourniture28.

51. Au sein de ce marché, la pratique décisionnelle distingue notamment les produits d’agrofourniture destinés à la culture de terres29 des produits d’agrofourniture destinés à l’élevage30.

1. LES PRODUITS D’AGROFOURNITURE DESTINÉS À LA CULTURE DES TERRES

a) Les marchés de produits

52. En matière d’agrofourniture destinée à la culture de terres, la pratique décisionnelle nationale31 distingue les segments de la distribution de semences32, de la distribution d’engrais, de la distribution de produits phytosanitaires, de la distribution d’autres matériels agricoles, voire de la distribution d’amendements33, tout en soulignant l’existence d’une forte substituabilité du côté de l’offre dans la mesure où la très grande majorité des distributeurs propose aux agriculteurs ces différentes catégories de produits34. S’agissant plus spécifiquement de la distribution de semences, il a été envisagé l’existence d’un sous-segment constitué des semences destinées à l’agriculture biologique35.

53. La pratique décisionnelle nationale36 a également retenu pour chaque famille de produits une segmentation en fonction du type de culture, en distinguant notamment le maraîchage de la polyculture37. Par ailleurs, elle a envisagé l’existence d’un marché distinct de la distribution de produits pour le vignoble, comprenant les segments du matériel de palissage de vigne, du matériel d’œnologie, du matériel de conditionnement, des engrais et des produits phytosanitaires38.

54. L’Autorité a en revanche estimé qu’il n’y avait pas lieu de segmenter par canal de distribution, les négociants et les coopératives fournissant aux agriculteurs une offre similaire39. En effet, même si des différences importantes entre ces deux types d’acteurs (statuts, fiscalité, nature des relations contractuelles avec l’agriculteur) peuvent subsister, celles-ci ne suffisent pas à retenir l’existence de deux marchés de produits distincts.

55. En l’espèce, les parties distribuent des amendements, des engrais, des produits phytosanitaires, des semences (biologiques et non biologiques) et du petit matériel agricole, destinés à la polyculture. Elles distribuent également des engrais, des produits phytosanitaires, du matériel de palissage, du matériel d’œnologie et du matériel de conditionnement destinés à la viticulture. Elles distribuent enfin des engrais, des produits phytosanitaires, des semences non biologiques destinées au maraîchage.

b) Les marchés géographiques

56. La pratique décisionnelle nationale40 a retenu une dimension locale pour les marchés de la distribution de semences, d’engrais, d’amendements et de produits phytosanitaires à destination des agriculteurs, l’analyse étant effectuée au niveau départemental. L’Autorité a en effet considéré qu’en dépit de la recherche d’une certaine rationalisation dans la livraison des marchandises, à partir de plateformes et lieux de stockage moins nombreux, le marché conservait une dimension locale.

57. Cependant, les parties considèrent que l’analyse devrait être menée au niveau régional, voire national, du fait de l’émergence d’opérateurs de dimension nationale se livrant à la vente de produits à partir d’une seule plateforme nationale, notamment les grands négociants qui implantent des bureaux de vente dans les différentes régions françaises permettant d’assurer un relais local, et du développement de la vente à distance de produits d’agrofourniture avec des délais de livraison très courts.

58. La question de l’élargissement de ces marchés à plusieurs départements ou à l’échelle d’une région a fait l’objet d’une instruction particulière lors de la prise de contrôle exclusif de la coopérative Elle-et-Vire par Agrial en 2011 (décision n° 11-DCC-150 du 10 octobre 2011), cet argument ayant été avancé et écarté à plusieurs reprises antérieurement41. Le test de marché avait établi que si les distributeurs (coopératives et négociants) centralisaient sur quelques sites le stockage des marchandises destinées à la livraison auprès des agriculteurs, la possession par les distributeurs d’un réseau de proximité, constitué de magasins ou d’entrepôts, était essentiel aux yeux des agriculteurs, dans la mesure où ils effectuaient eux-mêmes une partie de leurs achats et ne se faisaient pas livrer par le distributeur. À cet égard, la moitié des répondants avait indiqué s’approvisionner auprès d’une entreprise située à moins de 10 kilomètres, et la totalité d’entre eux auprès d’une entreprise située à moins de 50 kilomètres.

59. Dans sa décision n° 11-DCC-150 précitée, l’Autorité avait également relevé que la dimension locale de ces marchés découlait de la nécessité de proposer aux agriculteurs un service de conseil technique en cultures adapté à la demande locale, en fonction du climat ou des objectifs de culture de l’exploitant agricole type. L’Autorité avait notamment constaté que certains distributeurs disposent en interne d’un service agronomique dont l’une des missions est de tester et d’adapter les semences aux particularités locales d’un territoire (température, pluviométrie, typicité des sols).

60. Les réponses des agriculteurs au test de marché auquel il a été procédé lors de la présente instruction confirment l’importance de la proximité géographique de leur exploitation avec le point de vente en produits d’agrofourniture où ils se rendent pour faire ces achats.

61. En tout état de cause, les parties ont fourni les parts de marché conformément à la pratique décisionnelle et l’analyse concurrentielle sera menée suivant ces délimitations.

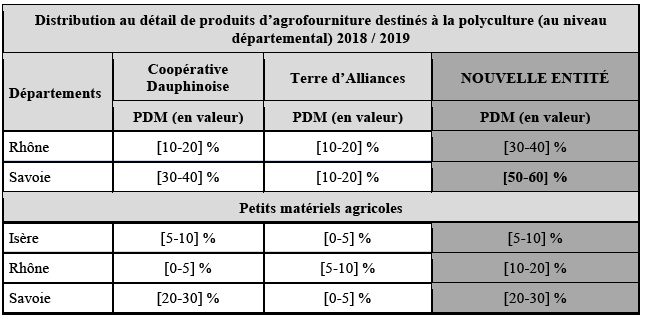

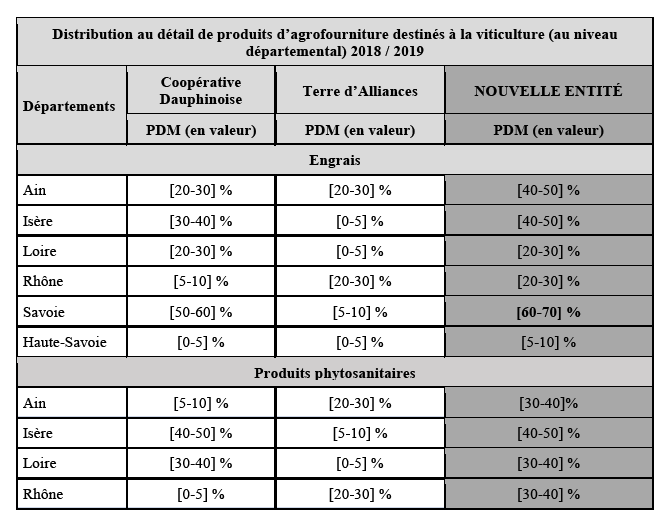

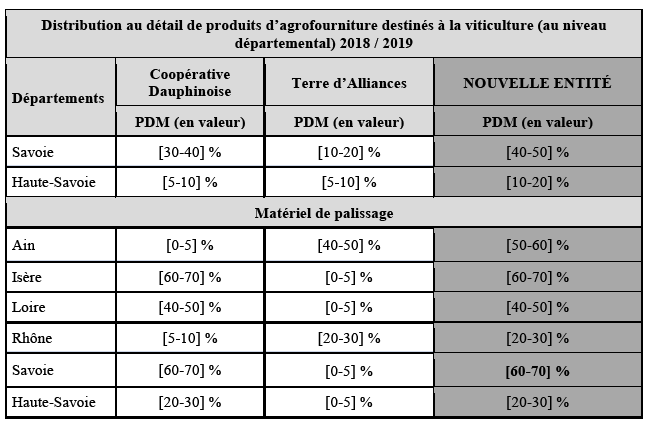

62. En l’espèce, les activités des parties se chevauchent sur les marchés départementaux suivants :

i. La distribution d’engrais, d’amendements, de semences biologiques et non biologiques, de petits matériels agricoles destinés à la polyculture et de produits phytosanitaires destinés à la polyculture dans l’Ain (01), l’Isère (38), le Jura (39), la Loire (42), le Rhône (69), la Saône-et-Loire (71), la Savoie (73) et la Haute- Savoie (74) ;

ii. La distribution d’engrais, de produits phytosanitaires, de matériel de palissage, d’œnologie et de conditionnement destinés à la viticulture dans l’Ain (01), l’Isère (38), la Loire (42), le Rhône (69), la Saône-et-Loire (71), la Savoie (73) et la Haute-Savoie (74) ;

iii. La distribution d’engrais, de produits phytosanitaires et de semences non biologiques destinés au maraîchage dans l’Ain (01), l’Isère (38), le Rhône (69), la Saône-et-Loire (71) et la Savoie (73).

2. LES PRODUITS D’AGROFOURNITURE DESTINÉS À L’ÉLEVAGE

63. La pratique décisionnelle nationale a envisagé l’existence d’un marché de l’agrofourniture de matériel d’élevage (abreuvoirs, auges, clôtures, etc.), toutes espèces animales confondues42.

64. S’agissant de la délimitation géographique de ce marché, la pratique décisionnelle a envisagé une dimension départementale, tout en laissant la question ouverte. Il n’y a pas lieu, au cas d’espèce, de trancher cette question, les conclusions de l’analyse concurrentielle demeurant inchangées, quelle que soit l’hypothèse retenue.

65. En l’espèce, les parties sont simultanément présentes sur le marché de la distribution de produits d’agrofourniture destinés à l’élevage dans les départements de l’Ain (01), de l’Isère (38), de la Loire (42), du Rhône (69), de la Saône-et-Loire (71) et de la Savoie (73).

D. LE SECTEUR DE LA NUTRITION ANIMALE

66. La pratique décisionnelle nationale43 distingue, en matière de nutrition animale, les marchés amont (produits servant à l’élaboration d’aliments pour animaux) des marchés aval (aliments résultant de cette élaboration). Elle opère également une distinction au sein de l’alimentation pour animaux entre les animaux d’élevage et les animaux de compagnie, segment sur lequel les parties ne sont pas présentes44.

1. LES MARCHÉS AMONT DES MATIÈRES PREMIÈRES DESTINÉES À L’ALIMENTATION ANIMALE

67. En amont, les matières premières utilisées pour fabriquer les produits destinés à l’alimentation animale sont globalement les mêmes (tourteaux45, céréales, pré-mélanges ou « pré-mix » 46) selon les espèces. La pratique décisionnelle considère qu’il n’est pas nécessaire de distinguer des marchés propres à chaque type d’animal. En revanche, elle considère que les huiles végétales, les céréales, les tourteaux, ainsi que les pré-mélanges et les pré-mélanges médicamenteux peuvent chacun constituer un segment distinct au sein du marché des produits à destination de l’alimentation animale47.

68. En l’espèce, les parties commercialisent toutes deux des céréales et des tourteaux servant à l’élaboration d’aliments pour animaux d’élevage.

69. S’agissant de la délimitation géographique, la pratique décisionnelle a considéré que les marchés de la production et la commercialisation de céréales et de tourteaux servant à l'élaboration d'aliments pour animaux étaient des marchés de dimension au moins nationale48.

70. Il n’y a pas lieu de remettre en cause cette définition dans le cadre de la présente opération.

2. LES MARCHÉS AVAL DE LA NUTRITION ANIMALE

71. À l’aval, la pratique décisionnelle nationale49 distingue le marché de la fabrication et commercialisation d’aliments complets, d’une part, et le marché de la fabrication et commercialisation d’aliments composés minéraux et nutritionnels, d’autre part. Elle a également envisagé l’existence d’un marché de la fabrication et commercialisation d’aliment unique (dénommé « single feed » par la pratique décisionnelle). Par ailleurs, la pratique décisionnelle nationale50 a envisagé, outre les marchés de la fabrication d’aliments pour animaux d’élevage, l’existence d’un marché aval de la distribution de ces produits.

72. En l’espèce, les parties sont simultanément actives sur le marché de la fabrication et commercialisation d’aliments complets (a) et sur le marché de la distribution d’aliments pour animaux d’élevage (b).

a) Le mar ché de la fabrication et commer cialisation d’aliments complets

Marché des produits

73. La pratique décisionnelle a envisagé, tout en laissant la question ouverte, de retenir une segmentation de ce marché en fonction de l’espèce animale (bovins, ovins et caprins, porcins, volailles, lapins et chevaux) dans la mesure où chaque type d’aliment est spécifique à une espèce animale déterminée51.

74. En l’espèce, l’opération entraîne un chevauchement d’activités entre Coopérative Dauphinoise et Terre d’Alliances sur les marchés aval des aliments complets pour les bovins uniquement, bien que chaque coopérative commercialise également d’autres produits.

Marché géographique

75. La pratique décisionnelle considère que ces marchés revêtent une dimension locale correspondant à une zone de livraison de 150 kilomètres autour du site de production en raison du caractère volumineux et pondéreux des aliments concernés52.

76. En l’espèce, l’analyse concurrentielle sera menée, conformément à la pratique décisionnelle, pour chaque segment du marché, sur une zone géographique de 150 kilomètres autour des trois sites de production concernés. Coopérative Dauphinoise dispose de deux sites de production, dont l’un se situe dans l’Isère (La-Côte-Saint-André) et l’autre dans la Drôme (Montélimar). Terre d’Alliances dispose d’un site de production dans l’Ain (Varambon).

b) Le marché de la distribution d’aliments pour animaux d’élevage

77. La pratique décisionnelle nationale53 a envisagé, outre les marchés de la fabrication d’aliments pour animaux d’élevage, l’existence d’un marché aval de la distribution de ces produits mettant en présence les distributeurs d’aliments (coopératives, négociants), y compris les fabricants lorsqu’ils procèdent à la vente directe, et les éleveurs en qualité d’acheteurs.

78. S’agissant de la délimitation géographique de ce marché, l’Autorité a envisagé de retenir une dimension régionale (au sens des anciennes régions administratives)54.

79. En l’espèce, les parties sont simultanément présentes sur le marché de la distribution d’aliments pour animaux d’élevage dans les régions Bourgogne, Franche-Comté et Rhône-Alpes.

E. LE SECTEUR DE LA DISTRIBUTION DE DÉTAIL D’ARTICLES DE J ARDINAGE, BRICOLAGE, AMÉNAGEMENT EXTÉRIEUR ET ANIMALERIE

80. Les parties sont simultanément actives dans la distribution de détail d’articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur. Elles sont également actives, en amont, dans la production et commercialisation d’aliments pour animaux distribués au détail dans les jardineries.

1. LES MARCHÉS AMONT DE LA PRODUCTION ET COMMERCIALISATION D’ARTICLES DE J ARDINAGE ET ANIMALERIE

a) Marchés de produits

81. La pratique décisionnelle de l’Autorité de la concurrence distingue un marché spécifique de la nutrition animale à destination des points de vente au détail, compte tenu notamment des spécificités de cette activité en termes de conditionnement. À l’instar de la segmentation retenue pour le marché de la nutrition animale, les marchés amont (produits servant à l’élaboration d’aliments pour animaux) sont distingués des marchés aval (aliments résultant de cette élaboration)55. L’Autorité de la concurrence opère également, à l’instar de la pratique décisionnelle de la Commission européenne, une distinction entre les aliments destinés aux animaux d’élevage et les aliments destinés aux animaux domestiques56.

82. En l’espèce, les parties sont actives sur les marchés aval des aliments destinés aux animaux d’élevage.

83. La pratique décisionnelle de l’Autorité de la concurrence distingue les aliments complets et les aliments composés minéraux et nutritionnels57. Ces derniers répondent à des fonctions nutritionnelles spécifiques et se différencient des autres produits de nutrition animale (notamment des pré-mélanges ou « pré-mix », qui ont vocation à entrer dans la composition d’un aliment complet) et des médicaments vétérinaires (dont la commercialisation est soumise à une autorisation de mise sur le marché)58. L’Autorité de la concurrence a également envisagé l’existence d’un marché de la fabrication et commercialisation d’aliment unique ou « single feed » qui inclut les aliments pour animaux fabriqués à partir d’un seul ingrédient de base tel que le soja, le colza, la betterave à sucre, la farine de poisson ou les grains59.

84. S’agissant de la production et commercialisation d’aliments complets, l’Autorité de la concurrence a envisagé une segmentation selon l’espèce animale (espèces bovines, espèces ovines, espèces caprines, espèces porcines, volailles, lapins), dans la mesure où il apparaît que chaque type d’aliment est spécifique à l’espèce animale à laquelle il est destiné60.

85. S’agissant de la production et commercialisation d’aliment unique, l’Autorité de la concurrence a envisagé une segmentation selon les types d’ingrédients (non-céréaliers ou céréaliers), leur mode de distribution (vente en gros ou vente au détail) ou les clients auxquels les ingrédients sont destinés (producteurs d’aliments ou éleveurs).

86. Il n’y a pas lieu de remettre en cause cette segmentation dans le cadre de la présente opération.

87. En l’espèce, Coopérative Dauphinoise est seule active sur le marché de la production et commercialisation d’aliments pour animaux de basse-cour à destination des magasins de jardinage. Il existe néanmoins une intégration verticale entre cette activité et la distribution, par Terre d’Alliances, dans les jardineries, d’aliments pour volailles.

b) Marchés géographiques

88. Les marchés de la production et commercialisation d’aliments pour animaux domestiques sont de dimension nationale61.

89. S’agissant des aliments pour animaux d’élevage, pour ce qui concerne les aliments complets, ces marchés ont une dimension locale, correspondant à une zone de livraison de 150 kilomètres autour du site de production, en raison du caractère volumineux et pondéreux des aliments concernés.

90. Les marchés de la production et commercialisation d’aliments composés minéraux et nutritionnels et d’aliments uniques sont quant à eux de dimension au moins nationale.

91. Il n’y a pas lieu de remettre en cause ces délimitations dans le cadre de la présente opération.

2. LE MARCHÉ AMONT DE L’APPROVISIONNEMENT EN ARTICLES DE JARDINAGE, DE BRICOLAGE, D’ANIMALERIE ET D’AMÉNAGEMENT EXTÉRIEUR

a) Marchés de produits

92. Les autorités de concurrence distinguent habituellement autant de marchés qu’il existe de familles ou groupes de produits62. Les catégories suivantes ont ainsi été distinguées :

i. Produits de grande consommation : (1) liquides, (2) droguerie, (3) parfumerie et hygiène, (4) épicerie sèche, (5) parapharmacie, (6) produits périssables en libre- service.

ii. Frais traditionnel : (7) charcuterie, (8) poissonnerie, (9) fruits et légumes, (10) pain et pâtisserie fraîche, (11) boucherie.

iii. Bazar : (12) bricolage, (13) maison, (14) culture, (15) jouets, loisir et détente,

(16) jardin, (17) automobile.

iv. Électro-ménager, photo, cinéma et son : (18) gros électro-ménager, (19) petit électro-ménager, (20) photo et ciné, (21) hi-fi et son, (22) TV et vidéo.

v. Textile : (23) textile et chaussures.

93. En l’espèce, les parties sont simultanément présentes, en tant qu’acheteurs, sur les familles des produits de bazar (jardin, bricolage), des produits de grande consommation (épicerie sèche) et du textile. Elles déclarent également être acheteurs de produits de décoration, groupe de produits non identifié par la pratique décisionnelle, mais qui pourrait faire partie du groupe de produits « maison ».

94. Dans la décision Carrefour/Promodès précitée, la Commission européenne n’a pas exclu, dans le secteur du commerce de détail à dominante alimentaire, que « certains de ces groupes de produits doivent être encore segmentés »63. Elle a rappelé à cet égard que « la délimitation du marché se fait généralement du point de vue de l’autre partie en présence sur le marché, dans le cas présent, le fournisseur/producteur. Le degré de flexibilité dans la modification de l’offre des fournisseurs et l’existence de débouchés alternatifs pour eux constituent des facteurs déterminants de l’analyse. D’une manière générale, les producteurs fabriquent des produits ou groupes de produits particuliers et ne sont pas en mesure de se reconvertir facilement dans la fabrication d’autres produits. »64 Ainsi, un producteur de végétaux, par exemple, ne peut pas se lancer rapidement dans la production d’appareils de motoculture sans des investissements considérables et l’acquisition d’un savoir-faire supplémentaire. À ce titre, l’Autorité de la concurrence a estimé qu’il n’est pas possible de retenir un marché unique de l’approvisionnement d’articles de jardin65.

95. Il n’y a pas lieu de remettre en cause cette segmentation dans le cadre de la présente opération.

96. En l’espèce, les parties sont présentes simultanément, en tant qu’acheteurs, sur les groupes de produits, segments et sous-segments suivants : jardin66 dont le sous-segment de la distribution de végétaux en jardineries et autres articles de jardin, mais également sur les segments du bricolage, de la décoration, de l’épicerie sèche et du textile.

b) Marchés géographiques

97. Les autorités de concurrence considèrent que ces marchés, délimités par grands groupes de produits, sont de dimension nationale67.

98. Plus spécifiquement, l’Autorité de la concurrence considère que, quel que soit le segment retenu, les marchés de l’approvisionnement en articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur sont de dimension nationale. Il n’y a pas lieu de remettre en cause cette segmentation dans le cadre de la présente opération.

3. LE MARCHÉ AVAL DE LA DISTRIBUTION DE DÉTAIL D’ARTICLES DE JARDINAGE, BRICOLAGE, AMÉNAGEMENT EXTÉRIEUR ET ANIMALERIE

a) Marché de produits

99. Dans sa pratique décisionnelle, l’Autorité de la concurrence retient un marché composé des libres services agricoles (ci-après, « LISA »), des jardineries, des grandes surfaces de bricolage et des grandes surfaces agricoles dans la mesure, pour ces deux dernières catégories, où elles disposent d’espaces « jardinerie »68.

Les grandes sur faces de bricolage (« GSB »)

100. Les GSB sont actives sur le marché de la distribution de détail d’articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur, à la condition qu’elles disposent d’une offre d’articles de jardinage suffisante pour exercer une pression concurrentielle sur les jardineries et les LISA. Il a ainsi été relevé que « si les GSB proposent un assortiment d’étendue comparable d’outils de jardin ou d’aménagement d’extérieur, elles disposent d’une offre de plantations, semences et engrais beaucoup moins importante »69. De manière constante, l’Autorité de la concurrence a suivi cette analyse. Il n’y a pas lieu de remettre en cause cette analyse à l’occasion de l’examen de la présente opération.

101. Afin de prendre en compte l’existence d’une offre plus restreinte, et conformément à la pratique décisionnelle de l’Autorité de la concurrence, seules les GSB disposant d’une surface de vente dédiée aux articles de jardinage supérieure à 300 m² ont été prises en compte dans l’analyse concurrentielle.

Les grandes sur faces alimentaires (« GSA »)

102. Les GSA commercialisent généralement des articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur. Cependant, à l’instar des GSB, l’offre des GSA est beaucoup « moins étendue et sujette à des variations saisonnières »70.

103. Afin de prendre en compte l’existence d’une offre plus restreinte, et conformément à la pratique décisionnelle de l’Autorité de la concurrence, seules les GSA disposant d’une surface dédiée aux articles de jardinage supérieure à 300 m² ont été prises en compte dans l’analyse concurrentielle.

Les ventes en ligne

104. Conformément à la pratique décisionnelle71, les ventes en ligne d’articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur ne doivent pas être incluses dans le marché concerné par la présente opération.

b) Marché géographique

105. Dans le secteur de la distribution de détail par le biais de magasins physiques, la concurrence s’exerce, du point de vue du consommateur, principalement au niveau local, sur des marchés dont la dimension varie en fonction du type de produits concernés et de l’attractivité des magasins.

106. S’agissant de la distribution d’articles de jardinage, de bricolage, d’animalerie et d’aménagement extérieur, l’Autorité de la concurrence considère que les consommateurs sont prêts à réaliser un trajet en voiture d’une durée de 20 minutes pour atteindre un magasin et comparer les produits et les prix d’une enseigne à l’autre72.

107. Afin de ne pas créer d’effet de seuil, en excluant de son analyse des points de vente situés en marge des zones définies, l’Autorité de la concurrence tient généralement compte de la concurrence des points de vente situés en bordure immédiate de zone, dans la limite d’un temps de trajet en voiture supplémentaire de deux minutes environ73.

108. Il n’y a pas lieu de remettre en cause ces délimitations à l’occasion de l’examen de la présente opération.

III. Analyse concurrentielle

109. L’analyse portera successivement sur les effets horizontaux (A), verticaux (B) et congloméraux (C) de l’opération.

A. ANALYSE DES EFFETS HORIZONTAUX

1. LE SECTEUR DE LA COLLECTE ET DE LA COMMERCIALISATION DE CÉRÉALES, OLÉAGINEUX ET PROTÉAGINEUX

110. Les parties sont simultanément actives sur les marchés de la collecte (a) et de la commercialisation (b) des céréales, oléagineux et protéagineux.

a) Marché amont de la collecte

111. Afin d’apprécier si une opération est susceptible de porter atteinte à la concurrence sur un marché, les lignes directrices de l’Autorité relatives au contrôle des concentrations précisent que sont notamment examinés les parts de marché de la nouvelle entité et de ses concurrents et le degré de concentration du marché74. Ces deux critères sont appréciés au cas par cas par l’Autorité, qui tient également compte des caractéristiques et du mode de fonctionnement des marchés analysés.

112. Conformément à la pratique décisionnelle, l’analyse du marché de la collecte sera menée dans un premier temps au niveau départemental puis, dans un second temps, au sein des différents départements dans lesquels les activités des parties se chevauchent principalement, dans chaque zone locale de 45 km autour des points de collecte (silos et plateformes) exploités par la nouvelle entité, selon la méthode détaillée ci-après.

Fonctionnement du marché

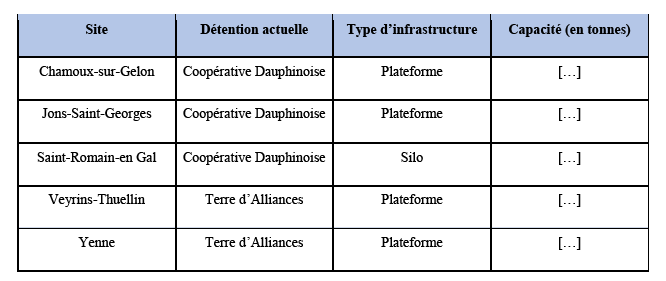

113. Il ressort de l’analyse menée par l’Autorité que la collecte de céréales, oléagineux, protéagineux s’organise autour de deux types d’infrastructures. D’une part, les plateformes de collecte, qui ne sont pas en mesure de conserver efficacement les récoltes plus de quelques jours, assurent un maillage relativement fin du territoire. Ce maillage fin permet aux organismes collecteurs de maintenir une grande proximité géographique avec les différentes exploitations afin de collecter rapidement les récoltes moissonnées dans un intervalle de temps relativement court, ce qui est essentiel en période de récolte.

114. D’autre part, au-dessus de ce réseau de plateformes, figure le réseau moins dense des silos de stockage. Tout comme les plateformes, ces silos collectent des récoltes issues directement des exploitations, mais ils permettent également de stocker de manière pérenne les récoltes collectées dans un premier temps par le réseau de plateformes.

115. Les plateformes et les silos constituent donc deux catégories d’infrastructures distinctes, jouant des rôles complémentaires. Néanmoins, elles permettent toutes deux de créer un maillage fin du territoire, dans le but d’optimiser la collecte des grains, en particulier au moment des récoltes.

116. Aux côtés de cette organisation de la collecte de céréales, oléagineux et protéagineux autour des plateformes et des silos, d’autres modalités de collecte peuvent exister de sorte que les concurrents présents en bordure de zone ou dans des départements limitrophes exercent une certaine pression concurrentielle sur les points de collecte des parties.

117. De plus, les récoltes peuvent être stockées chez les exploitants (pratique dite du « stockage à la ferme »). Cette pratique est encouragée par certaines coopératives qui choisissent de faciliter la création d’infrastructures de stockage à la ferme en vue de différer le moment de la collecte vers des infrastructures de stockage pérennes. Cette alternative n’existe toutefois, comme le souligne la pratique décisionnelle, que pour les agriculteurs qui disposent de capacités de stockage et, en tout état de cause, pour une quantité limitée de la récolte à venir. De plus, le stockage à la ferme emporte des coûts supplémentaires pour les exploitants. Le test de marché réalisé au cours de l’instruction, auprès des concurrents des parties, ainsi qu’auprès des principaux exploitants, révèle que pour la grande majorité des coopératives des zones concernées, l’essentiel des tonnages est collecté au moment de la récolte : le stockage à la ferme est donc marginal. Ceci est confirmé par la consultation organisée auprès des exploitants puisqu’aucun des répondants ne stocke ses récoltes « à la ferme » ni n’envisage à court terme la construction d’un tel espace de stockage au regard, notamment, des coûts d’un tel investissement.

118. Afin d’apprécier la situation des parties sur ces différents marchés départementaux et locaux, ces sources de pression concurrentielle, bien que moindres par rapport aux plateformes et silos déjà présents dans la zone concernée, peuvent être prises en compte. Le faible niveau de barrières à l’entrée que constitue la construction de plateformes de stockage qui permettraient à des collecteurs concurrents d’investir la zone locale en rapatriant les récoltes de ces plateformes vers leurs silos doit également être pris en considération même si, comme le souligne la pratique décisionnelle concernant les plateformes de collecte, elles ne peuvent être considérées comme une alternative crédible qu’à la condition de disposer de silos à une distance raisonnable.

119. Les exploitants interrogés considèrent qu’il est plutôt facile de changer d’opérateur de collecte. Ils précisent que le principal critère de choix demeure la proximité. Viennent ensuite le critère de la qualité des relations entre les agriculteurs et la coopérative et celui du prix d’achat.

120. La méthode d’analyse de l’Autorité repose donc en premier lieu sur une analyse locale quantitative fondée sur les plateformes et silos présents dans la zone, qui est ensuite complétée, le cas échéant, par une appréciation spécifique de la situation concurrentielle qui prévaut dans la zone analysée.

Principes relatifs à l’analyse quantitative au sein des zones locales

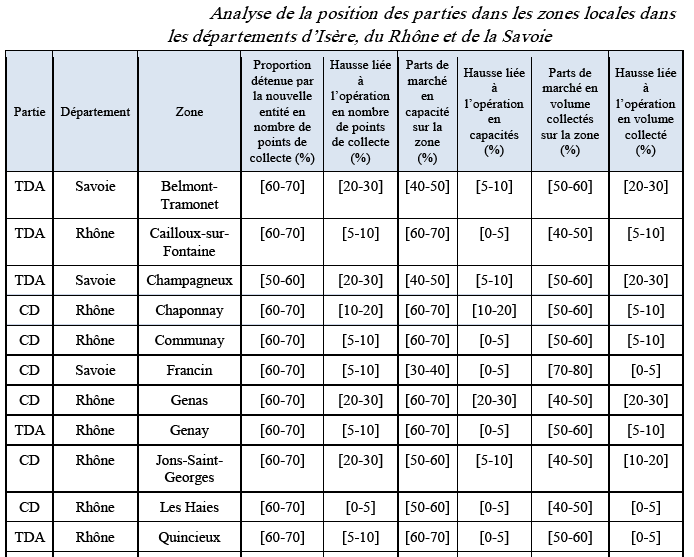

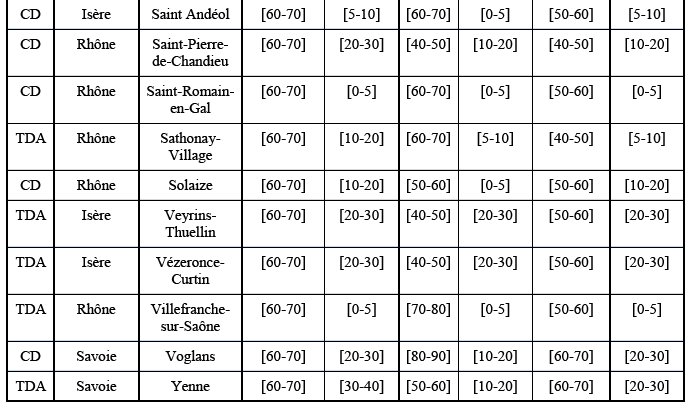

121. S’agissant des zones locales, les zones examinées correspondent à des distances routières de 45 km autour des silos des parties. Ces zones sont définies à la fois autour des points de collecte de Coopérative Dauphinoise et de Terre d’Alliances. Pour établir les parts de marché dans ces zones, les infrastructures de collecte des différents acteurs, silos et plateformes de collecte, sont identifiées.

122. Dans sa pratique décisionnelle usuelle, faute de données précises sur les volumes réels collectés par les opérateurs présents dans les zones de 45 km autour des points de collecte, l’Autorité apprécie les positions des opérateurs sur les marchés locaux de la collecte de céréales, oléagineux et protéagineux à partir de leurs parts de marché en nombre d’infrastructures.

123. Toutefois, les informations fournies par les parties au cours de la présente instruction ont permis à l’Autorité, de manière inédite, de disposer de parts de marché en volume réel collecté et en capacité de collecte dans chaque zone locale concernée par l’opération. Ainsi, et contrairement à la pratique décisionnelle classique en la matière, compte tenu du caractère précis et complet des données transmises par les parties notifiantes, l’analyse concurrentielle ne s’est pas fondée sur le seul nombre de points de collecte.

124. En effet, les volumes réels collectés permettent d’appréhender le poids réel des parties sur la zone au jour de l’opération. Ce critère constitue donc le socle de l’analyse locale présentée ci- dessous, conformément à l’analyse menée traditionnellement par l’autorité au niveau départemental. Afin de limiter l’influence des fluctuations dans la collecte, le volume réel a été pris en compte sur trois ans. Les capacités de collecte fournissent quant à elle une vision sur la possibilité de développement de l’offre de la nouvelle entité. Enfin, les parts de marché calculées en nombre de points de collecte ont également été utilisées, comme critère complémentaire, puisqu’elles renseignent utilement sur la densité du maillage territorial détenu par les parties à l’issue de l’opération.

Position des par ties au niveau départemental

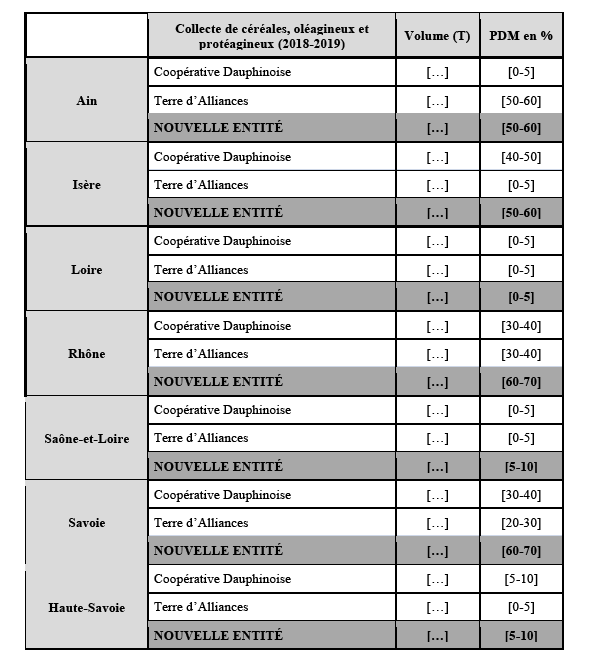

125. Les activités des parties sur le marché de la collecte de céréales, oléagineux et protéagineux se chevauchent dans les départements de l’Ain (01), de l’Isère (38), de la Loire (42), du Rhône (69), de la Saône et Loire (71), de la Savoie (73) et de la Haute-Savoie (74). Les parts de marchés des parties sont présentées dans le tableau suivant.

126. Dans le département de l’Ain (01), Coopérative Dauphinoise dispose d’une part de marché en volume de [0-5] %, et celle de Terre d’Alliances s’établit à [50-60] %. La nouvelle entité disposera donc, à l’issue de l’opération, d’une part de marché de [50-60] %. Toutefois, malgré des parts de marché cumulées importantes, l’augmentation de part de marché à l’issue de l’opération est quasi nulle.

127. Compte tenu de ces éléments, l’opération notifiée n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur le marché amont de la collecte de céréales, oléagineux et protéagineux dans le département de l’Ain.

128. Dans le département de la Loire (41), Coopérative Dauphinoise dispose d’une part de marché en volume de [0-5] %, celle de Terre d’Alliances étant quasiment nulle. La nouvelle entité disposera donc, à l’issue de l’opération, d’une part de marché de [0-5] %, avec une augmentation de part de marché quasi nulle.

129. Compte tenu de ces éléments, l’opération notifiée n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur le marché amont de la collecte de céréales, oléagineux et protéagineux dans le département de la Loire.

130. Dans le département de la Saône-et-Loire (71), Coopérative Dauphinoise dispose d’une part de marché en volume de [0-5] %, et celle de Terre d’Alliances s’établit à [0-5] %. La nouvelle entité disposera donc, à l’issue de l’opération, d’une part de marché de [5-10] %, avec une augmentation de part de marché marginale.

131. Compte tenu de ces éléments, l’opération notifiée n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur le marché amont de la collecte de céréales, oléagineux et protéagineux dans le département de la Saône-et-Loire.

132. Dans le département de la Haute-Savoie (74), Coopérative Dauphinoise dispose d’une part de marché en volume de [5-10] %, et celle de Terre d’Alliances s’établit à [0-5] %. La nouvelle entité disposera donc, à l’issue de l’opération, d’une part de marché de [5-10] %, avec une augmentation de part de marché quasi nulle.

133. Compte tenu de ces éléments, l’opération notifiée n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur le marché amont de la collecte de céréales, oléagineux et protéagineux dans le département de la Haute-Savoie.

134. Dans le département de l’Isère (38), Coopérative Dauphinoise dispose d’une part de marché en volume de [40-50] %, et celle de Terre d’Alliances s’établit à [0-5] %. La nouvelle entité disposera donc, à l’issue de l’opération, d’une part de marché de [50-60] %. Les parties à l’opération précisent que Terre d’Alliance détient uniquement deux points de collecte dans ce département.

135. Compte tenu de cette situation, l’analyse concurrentielle des zones locales sera menée uniquement autour de ces deux points de collecte.

136. Dans le département du Rhône (69), Coopérative Dauphinoise dispose d’une part de marché en volume de [30-40] %, et celle de Terre d’Alliances s’établit à [30-40] %. La nouvelle entité disposera donc, à l’issue de l’opération, d’une part de marché de [60-70] %.

137. Compte tenu de ces éléments, l’analyse concurrentielle sera menée autour de chacun des points de collecte des parties.

138. Dans le département de la Savoie (73), Coopérative Dauphinoise dispose d’une part de marché en volume de [30-40] %, et celle de Terre d’Alliances s’établit à [20-30] %. La nouvelle entité disposera donc, à l’issue de l’opération, d’une part de marché de [30-40] %.

139. Compte tenu de ces éléments, l’analyse concurrentielle sera menée autour de chacun des points de collecte des parties.

Méthode retenue

140. Les lignes directrices précitées précisent que « l’existence de parts de marché d’une grande ampleur est un élément important dans l’appréciation du pouvoir de marché d’une entreprise. Des parts de marché post-opération élevées, de l’ordre de 50 % et plus, peuvent faire présumer l’existence d’un pouvoir de marché important. »75 L’Autorité de la concurrence considère ainsi qu’une part de marché supérieure à 50 % est en général susceptible de conférer un pouvoir de marché à la nouvelle entité et qu’un examen plus approfondi de la structure concurrentielle du marché concerné doit être réalisé afin de vérifier s’il existe notamment des alternatives crédibles et suffisantes à la nouvelle entité.

141. Compte tenu de ces éléments, l’Autorité de la concurrence a, en l’espèce, identifié les situations locales susceptibles de poser des problèmes concurrentiels de la manière suivante.

142. Lorsque la part de marché en volume réel de la nouvelle entité est inférieure à 50 % sur les trois dernières années et que la concurrence des opérateurs alternatifs subsistant sur le marché est suffisante, tout risque d’atteinte à la concurrence a été écarté, sans qu’une analyse concurrentielle plus détaillée ait besoin de n’être développée ci-après, aucune circonstance particulière ne la rendant nécessaire.

143. Sur la base de ce critère, trois zones de chevauchement d’activité entre les parties ont ainsi été considérées comme n’étant pas susceptibles de poser un problème de concurrence à l’issue de l’opération.

144. Lorsque la part de marché en volume réel de la nouvelle entité est inférieure à 60 %76 au cours des trois dernières années mais que l’augmentation de la part de marché en capacité est inférieure à 2 points, le risque d’atteinte à la concurrence peut également être écarté. Sans avoir fait l’économie d’une analyse de la structure concurrentielle locale, l’Autorité a en effet considéré qu’une faible augmentation de la part de marché en capacité de collecte n’est pas susceptible de permettre à la nouvelle entité de développer significativement sa position en matière de collecte réelle dans la zone considérée.

145. Ainsi, sept zones de chevauchements d’activité entre les parties ont été considérées comme n’étant pas susceptibles de poser un problème de concurrence.

146. Enfin, lorsque la part de marché en volume de la nouvelle entité est supérieure à 60 % ou qu’elle est supérieure à 50 %77 et que l’augmentation des parts de marché en capacité résultant de l’opération est supérieure à 2 points, l’Autorité a considéré que l'opération était susceptible de conduire à un renforcement de la position de marché de la nouvelle entité. Une analyse approfondie de la structure concurrentielle locale des onze zones concernées a donc été menée.

Zones non problématiques

147. Dans la zone des Haies (69), la part de marché en volume collecté de la nouvelle entité est inférieure à 50 %78 et l’opération induit une augmentation des parts de marché inférieure à 2 points. Compte tenu de ces éléments, l’opération notifiée n’est pas susceptible de porter atteinte à la concurrence dans cette zone.

148. Dans les zones de Saint-Pierre-de-Chandieu (69) et de Genas (69), la part de marché cumulée des parties en collecte réelle est inférieure à 50 % au cours des trois dernières années. Dans ces zones, la nouvelle entité restera confrontée à la concurrence de deux opérateurs importants (les groupes Cholat et Bernard) qui disposent, à eux deux, des capacités de collecte suffisantes pour exercer une pression concurrentielle sur la nouvelle entité.

149. Compte tenu de ces éléments, l’opération notifiée n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur le marché amont de la collecte de céréales, oléagineux et protéagineux dans ces deux zones.

150. Dans les zones de Villefranche-sur-Saône (69), Saint-Romain-en-Gal (69), Saint- Andéol (38), Communay (69), Quincieux (69), Genay (69) et Cailloux-sur-Fontaine (69), la part de marché cumulée des parties en volume réel est inférieure à 60 % au cours des trois dernières années et l’opération induit une augmentation de parts de marché en capacité inférieure à 2 points.

151. Dans une telle configuration, la nouvelle entité ne sera pas en mesure, à l'issue de l'opération, de développer significativement sa part de marché en matière de collecte dans ces 7 zones compte tenu du faible gain en capacité de collecte résultant de l’opération.

152. Par ailleurs, dans ces zones, la nouvelle entité fera face à la concurrence d'opérateurs importants, notamment les groupes Cholat et Bernard. En particulier, dans ces zones, ces opérateurs disposent systématiquement de points de collecte dans un rayon de 15 km autour du point de collecte de la nouvelle entité, dont certains disposent d'une capacité de collecte très significative.

153. Compte tenu de ces éléments, l’opération notifiée n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur le marché amont de la collecte de céréales, oléagineux et protéagineux dans ces sept zones.

154. Dans les zones de Belmont-Tramonet (73) et Champagneux (73), la part de marché cumulée des parties en collecte réelle est comprise entre 50 et 60 % en volume réel au cours des trois dernières années, mais est inférieure à 50 % en capacité. En outre, dans ces deux zones qui sont relativement proches géographiquement (Belmont Tramonet et Champagneux étant éloignés de 10 km seulement), la nouvelle entité fera face à la pression concurrentielle d'opérateurs concurrents, puisque ceux-ci exploiteront toujours, à l'issue de l'opération, environ 40 % des points de collecte présents dans les zones représentant plus de 50 % de capacité de collecte disponible.

155. Compte tenu de ces éléments, l’opération notifiée n’est pas susceptible de porter atteinte à la concurrence par le biais d’effets horizontaux sur le marché amont de la collecte de céréales, oléagineux et protéagineux dans ces deux zones.

Zones problématiques

156. Dans la zone de Chaponnay (69), la part de marché cumulée des parties en collecte réelle est de [50-60] % et l’augmentation de part de marché s’élève à [5-10] %. En termes de capacité, la part de marché cumulée s’élève à [60-70] % dont près de [20-30] points d’augmentation de part de marché. La nouvelle entité dispose donc de capacités très importantes qui lui permettraient de développer significativement sa position en matière de collecte dans la zone considérée.

157. À l’issue de l’opération, les parties disposeront de [confidentiel] des [confidentiel] infrastructures de collecte. La part de marché cumulée des parties s’élève à [60-70] % dont une augmentation de près de [20-30] points en nombre de points de collecte. L’opération conduit donc à un renforcement significatif de la position de la nouvelle entité, quel que soit le critère utilisé.

158. Dans cette zone, huit groupes concurrents sont présents avec [20-30] points de collecte. Les deux principaux groupes concurrents, le groupe Cholat et le groupe Bernard, ont respectivement des parts de marché en nombre de points de collecte de [10-20] % et [10-20] % et des parts de marché en capacité de [20-30] % et [0-5] %. Ces deux principaux opérateurs concurrents disposent de sites situés à moins de 15 km du point de collecte de Chaponnay, dont pour le groupe Cholat deux silos d’une capacité de [confidentiel] tonnes chacun. Néanmoins, compte tenu notamment des parts de marché limitées de ces groupes et de la position concurrentielle marginale des autres concurrents, ces positions de marché sont insuffisantes pour discipliner la nouvelle entité.

159. Compte tenu de ces éléments, le renforcement de la position de la nouvelle entité sur le marché considéré n'est pas compensé par une offre alternative crédible et suffisante de la part des opérateurs concurrents. Dans cette zone, l’opération est donc susceptible de porter atteinte à la concurrence.

160. Dans la zone de Solaize (69), la part de marché cumulée des parties en collecte réelle est de [50-60] % avec une augmentation des parts de marché de [10-20] points. En capacité de collecte, la part de marché de la nouvelle entité s’élève à [50-60] %. À l’issue de l’opération, les parties disposeront de [confidentiel] des [confidentiel] infrastructures de collecte représentant une part de marché cumulée de [60-70] % avec une augmentation de part de marché de plus de [10-20] points. L‘opération conduit donc à un changement substantiel de la structure du marché.

161. Dans cette zone, huit groupes concurrents sont présents avec [20-30] points de collecte dont seulement deux groupes avec des postions significatives, le groupe Cholat et le groupe Bernard, qui ont chacun des parts de marché en nombre de points de collecte de [10-20] % et environ [20-30] % en capacité. Les autres opérateurs ne sont présents que de façon marginale.

162. Compte tenu de ces éléments, le renforcement de la position de la nouvelle entité sur le marché considéré n'est pas compensé par une offre alternative crédible et suffisante de la part des opérateurs concurrents. Dans cette zone, l’opération est donc susceptible de porter atteinte à la concurrence.

163. Dans la zone de Jons-Saint-Georges (69), la part de marché cumulée des parties en collecte réelle est de [40-50] % en 2018, avec une augmentation de parts de marché de [10-20] points. Toutefois, cette part de marché était supérieure à 50 % au cours des deux années précédentes. En outre, les parts de marché cumulées des parties en capacité s’élèvent à [50-60] %. À l’issue de l’opération, les parties disposeront de [confidentiel] des [confidentiel] infrastructures de collecte représentant une part de marché cumulée de [60-70] % avec une augmentation de part de marché supérieure à [20-30] points. L‘opération conduit donc à un changement substantiel de la structure du marché.

164. Dans cette zone, huit groupes concurrents sont présents avec [30-40] points de collecte. Deux groupes concurrents seulement ont des positions significatives, le groupe Bernard et le groupe Cholat, avec respectivement des parts de marché en nombre de points de collecte de [10-20] % et [5-10] % et des parts de marché en capacité de [20-30] % et [10-20] %. Les autres opérateurs ne sont en revanche présents que de façon marginale.

165. Compte tenu de ces éléments, le renforcement de la position de la nouvelle entité sur le marché considéré n'est pas compensé par une offre alternative crédible et suffisante de la part des opérateurs concurrents. Dans cette zone, l’opération est donc susceptible de porter atteinte à la concurrence.

166. Dans la zone de Sathonay-Village (69), la part de marché cumulée des parties en collecte réelle est de [40-50] %, dont une augmentation de près de [10-20] points liée à l’opération. Toutefois, cette part de marché était supérieure à 50 % au cours des deux années précédentes. En outre, les parts de marché cumulées des parties en capacité s'élèvent à [60-70] %. À l’issue de l’opération, les parties disposeront de [confidentiel] des [confidentiel] infrastructures de collecte représentant une part de marché cumulée de [60-70] %. L'opération induit donc une modification substantielle de la structure de la concurrence dans cette zone.

167. Dans cette zone, neuf groupes concurrents sont présents avec [30-40] points de collecte. Deux groupes concurrents seulement ont des positions significatives, le groupe Cholat et le groupe Bernard, avec respectivement des parts de marché en nombre de points de collecte de [0-5] % et [20-30] % et des parts de marché en capacité de [0-5] % et [20-30] %. Les autres opérateurs ne sont en revanche présents que de façon marginale.

168. Compte tenu de ces éléments, le renforcement de la position de la nouvelle entité sur le marché considéré n'est pas compensé par une offre alternative crédible et suffisante de la part des opérateurs concurrents. Dans cette zone, l’opération est donc susceptible de porter atteinte à la concurrence.

169. Dans la zone de Veyrins-Thuellin (38), la part de marché cumulée des parties est de [50-60] % en collecte réelle et de [40-50] % en capacité. Les parties disposeront de [confidentiel] des [confidentiel] infrastructures de collecte représentant une part de marché cumulée de [60-70] %. L’augmentation des parts de marché en capacité, en nombre de points de collecte et en volume réel collecté est supérieure à 20 points. Ainsi, l’opération conduit à un changement substantiel de la structure du marché concerné par l’opération, puisque la nouvelle entité est très significativement renforcée.

170. Dans cette zone, onze groupes concurrents sont présents avec [20-30] points de collecte, mais deux seulement ont des positions significatives. Le groupe concurrent Cholat a une part de marché en nombre de points de collecte de [10-20] % et une part de marché en capacité de [30- 40] %. Le groupe concurrent Bernard a une part de marché en nombre de points de collecte de [5-10] % et une part de marché en capacité de [0-5] %. Les autres opérateurs ne sont en revanche présents que de façon marginale.

171. Compte tenu de ces éléments, le renforcement de la position de la nouvelle entité sur le marché considéré n'est pas compensé par une offre alternative crédible et suffisante de la part des opérateurs concurrents. Dans cette zone, l’opération est donc susceptible de porter atteinte à la concurrence.

172. Dans la zone de Vézeronce-Curtin (38), la part de marché cumulée des parties est de [50- 60] % en collecte réelle et de [40-50] % en capacité. À l’issue de l’opération, les parties disposeront de [confidentiel] des [confidentiel] infrastructures de collecte représentant une part de marché cumulée de [60-70] %. L’augmentation des parts de marché en capacité, en nombre de points de collecte et en volume réel collecté est supérieure à 20 points. Ainsi, l’opération conduit à un changement substantiel de la structure du marché concerné par l’opération, puisque la nouvelle entité est très significativement renforcée.

173. Dans cette zone, dix groupes concurrents sont présents avec [20-30] points de collecte, mais deux seulement ont des positions significatives. Le groupe concurrent Cholat a une part de marché en nombre de points de collecte de [10-20] % et une part de marché en capacité de [30- 40] %. Le groupe concurrent Bernard a une part de marché en nombre de points de collecte de [5-10] % et une part de marché en capacité de [5-10] %. Les autres opérateurs ne sont en revanche présents que de façon marginale.

174. Compte tenu de ces éléments, le renforcement de la position de la nouvelle entité sur le marché considéré n'est pas compensé par une offre alternative crédible et suffisante de la part des opérateurs concurrents. Dans cette zone, l’opération est donc susceptible de porter atteinte à la concurrence.

175. Dans la zone de Voglans (73), la part de marché cumulée des parties en collecte réelle est de [60-70] %, dont une augmentation des parts de marché de [20-30] points. Cette part de marché s’élève à [80-90] % en capacité. À l’issue de l’opération, les parties disposeront de [confidentiel] des [confidentiel] infrastructures de collecte représentant une part de marché cumulée de [60-70] %.

176. Dans cette zone, huit groupes concurrents sont présents avec [10-20] points de collecte. Deux groupes concurrents, le groupe Cholat et le groupe Jura Mont Blanc, ont chacun une part de marché en nombre de points de collecte de [5-10] % et ont respectivement des parts de marché en capacité de [0-5] % et [0-5]% ce qui est insuffisant pour discipliner la nouvelle entité. Les autres opérateurs ne sont en outre présents que de façon marginale.

177. Compte tenu de ces éléments, le renforcement de la position de la nouvelle entité sur le marché considéré n'est pas compensé par une offre alternative crédible et suffisante de la part des opérateurs concurrents. Dans cette zone, l’opération est donc susceptible de porter atteinte à la concurrence.

178. Dans la zone de Yenne (73), la part de marché cumulée des parties en collecte réelle est de [60-70] %, dont une augmentation des parts de marché de [20-30] points. Cette part de marché s'élève à [50-60] % en capacité. À l’issue de l’opération, les parties disposeront de [confidentiel] des [confidentiel] infrastructures de collecte représentant une part de marché cumulée de [60- 70] % avec une augmentation de part de marché de plus de [20-30] points.

179. Dans cette zone, neuf groupes concurrents sont présents avec [10-20] points de collecte. Deux groupes concurrents, le groupe Cholat et le groupe Jura Mont Blanc, ont chacun respectivement une part de marché en nombre de points de collecte de [5-10] % et [5-10] % et en capacité de [20-30] % et [0-5] % ce qui est insuffisant pour leur permettre de discipliner la nouvelle entité. Les autres opérateurs ne sont en outre présents que de façon marginale.

180. Compte tenu de ces éléments, le renforcement de la position de la nouvelle entité sur le marché considéré n'est pas compensé par une offre alternative crédible et suffisante de la part des opérateurs concurrents. Dans cette zone, l’opération est donc susceptible de porter atteinte à la concurrence.

181. Afin de remédier aux risques anticoncurrentiels identifiés ci-dessus, les parties ont déposé des engagements, dont la dernière version a été transmise le 12 juin 2020, et qui sont présentés en section IV.

182. S'agissant enfin de la zone de Francin (73), le site de collecte de Coopérative Dauphinoise constitutif du cœur de la zone d’analyse présente la particularité d’être situé à 43,4 km du site de collecte de Terre d’Alliances le plus proche qui est situé à Yenne, c’est-à-dire en bordure de la zone de 45 km. Ce site est l'unique chevauchement d'activité entre les parties dans cette zone. À l’issue de l’opération, la part de marché cumulée des parties en volume réel s’élève à [70- 80] %, avec une augmentation de près de [5-10] points.

183. En outre, la zone présente des caractéristiques spécifiques (distance importante entre les points de collecte des parties, nécessité de traverser une agglomération pour franchir cette distance) qui pourraient atténuer les effets de l'opération.

184. En tout état de cause, et sans qu'il soit besoin de se prononcer sur l'existence d'un risque d'atteinte à la concurrence dans cette zone, les parties ont proposé un engagement consistant à céder le site de Yenne, supprimant ainsi tout chevauchement issu de l'opération dans la zone de Francin. Dès lors, compte tenu des engagements proposés, l'opération ne conduira à aucun changement de la structure concurrentielle dans cette zone.

b) Marché aval de la commercialisation

185. Les parties sont simultanément actives sur les marchés de la commercialisation :

i. de céréales (blé dur, blé tendre, orge d’hiver, seigle, sorgho, sarrasin, triticale, avoine), protéagineux (pois protéagineux) et oléagineux (colza d’hiver, tournesol, soja) d’origine non biologique ; et

ii. de céréales (blé tendre, orge d’hiver, avoine, seigle, maïs grain, sarrasin, triticale), oléagineux (tournesol, soja, colza d’hiver) et protéagineux (pois protéagineux, féveroles) d’origine biologique.

186. La part de marché cumulée des parties sur ce marché est inférieure à 5 % quelle que soit la segmentation envisagée.

187. Par conséquent, l’opération n’est pas susceptible de porter atteinte à la concurrence sur le marché de la commercialisation de céréales, oléagineux et protéagineux.

2. LES MARCHÉS DES SEMENCES

188. Les parties sont simultanément actives sur le marché de la production et de la commercialisation, ainsi que sur celui de la multiplication de semences uniquement pour ce qui concerne les semences autogames de blé tendre, d’orge, de triticale.

189. Sur le marché de la production et de la commercialisation de semences autogames, les parts de marché cumulées des parties, au niveau national, sont inférieures à [5-10] %, à l’exception du segment de la semence autogame de triticale ([5-10] %). Elles sont également inférieures à [5- 10] % sur le marché total de la production et de la commercialisation de semences autogames.