ADLC, 17 novembre 2020, n° 20-DCC-164

AUTORITÉ DE LA CONCURRENCE

Décision

relative à la prise de contrôle exclusif d’actifs de la société Franprix Leader Price Holding par Aldi

COMPOSITION DE LA JURIDICTION

Président :

Mme de Silva

L’Autorité de la concurrence,

Vu le dossier de notification adressé complet au service des concentrations le 5 octobre 2020, relatif à la prise de contrôle d’actifs de la société Franprix Leader Price Holding par Aldi, formalisée par une promesse unilatérale d’achat en date du 20 mars 2020 ;

Vu le livre IV du code de commerce relatif à la liberté des prix et de la concurrence, et notamment ses articles L. 430-1 à L. 430-7 ;

Vu les éléments complémentaires transmis par la partie notifiante au cours de l’instruction ;

Vu les engagements déposés le 28 octobre 2020 et modifiés en dernier lieu le 5 novembre 2020 par la partie notifiante ;

Vu les autres pièces du dossier ; Adopte la décision suivante :

Résumé1

Aux termes de la décision ci-après, l’Autorité a procédé à l’examen de la prise de contrôle exclusif de 554 magasins sous enseigne Leader Price et de 2 magasins sous enseigne Casino par le groupe Aldi.

Aldi et Leader Price sont deux enseignes de distribution au détail à dominante alimentaire de type maxi-discompte (ou « hard-discount ») actives sur l’ensemble du territoire national.

Sur les marchés amont de l’approvisionnement en produits à dominante alimentaire, l’Autorité a écarté tout risque d’atteinte à la concurrence, l’opération n’étant pas de nature à renforcer de façon significative la puissance d’achat d’Aldi ou à générer une situation de dépendance économique des fournisseurs de nature à porter atteinte à la concurrence sur le marché amont de l’approvisionnement.

S’agissant du marché aval de la distribution à dominante alimentaire, les résultats des tests de marché réalisés au cours de l’instruction ont confirmé que les enseignes de grandes surfaces alimentaires « conventionnelles » et les enseignes de maxi-discompte exercent une concurrence réciproque les unes vis-à-vis des autres. Après avoir relevé certaines spécificités propres aux enseignes de maxi-discompte, s’agissant notamment de la profondeur et de la largeur de leurs gammes, l’Autorité a, au cas d’espèce, adapté la méthodologie d’analyse concurrentielle usuellement retenue en matière de distribution.

Ainsi, lorsque, dans une zone de chevauchement d’activités entre les parties, les parts de marché cumulées de celles-ci sont inférieures à 15 %, tout risque d’atteinte à la concurrence peut être écarté. S’agissant des zones dans les lesquelles les parts de marché cumulées des parties se situent entre 15 % et 40 %, les risques d’atteinte à la concurrence peuvent être écartés dès lors que subsistent, face à la nouvelle entité, aux moins deux enseignes concurrentes de dimension nationale. Enfin, au-delà de 40 % de parts de marché cumulées, une analyse locale circonstanciée est menée, afin de déterminer si, après l’opération, subsisteront dans la zone des alternatives crédibles et suffisantes à la nouvelle entité.

À l’issue de l’analyse présentée ci-dessus, l’Autorité a identifié des risques d’atteinte à la concurrence dans les zones entourant les magasins Leader Price situés à l’Argentière-la- Bessée, Bar-sur-Seine, Bort-les-Orgues, Brassac-les-Mines, Lanton, Marle, Rambervillers, Saint-Félix et Sézanne. Pour chacune de ces zones, Aldi a souscrit des engagements structurels de cession de magasin visant à supprimer tout chevauchement d’activités entre les parties.

En conséquence, l’Autorité a autorisé l’opération, sous réserve des engagements annexés à la présente décision.

I. Les entreprises concernées et l’opération

1. Aldi, société à responsabilité limitée, est détenue par les sociétés de droit allemand [confidentiel]. [Confidentiel]. En France, Aldi est actif dans le secteur du commerce de détail à dominante alimentaire au travers de 883 magasins intégrés de type maxi-discompte (« hard- discount ») présents sur l’ensemble du territoire national. Ceux-ci sont opérés sous enseigne du même nom, par le biais de treize sociétés régionales intégralement détenues par Aldi. Le réseau Aldi dispose d’une centrale d’achats nationale, qui négocie pour le compte des treize sociétés régionales du groupe les conditions d’approvisionnement en produits de marque de distributeur (ci-après, « MDD ») et de marques de fournisseurs (ci-après, « MDF »).

2. Les actifs cibles de la société Franprix Leader Price Holding (ci-après, « FPLPH ») incluent 556 points de vente à dominante alimentaire, au travers de leurs sociétés d’exploitation, dont 554 points de vente exploités sous enseigne Leader Price, et 2 sous enseigne Casino, 3 entrepôts intégrés et 61 biens immobiliers (ci-après, « les actifs cibles »). À la date de réalisation de l’opération, l’ensemble des actifs cibles seront contrôlés par la société FPLPH et ses filiales2. FPLPH est contrôlée par la société Casino Guichard-Perrachon, ultimement contrôlée par M. Jean-Charles Naouri et sa famille. Leader Price est une enseigne de distribution à dominante alimentaire de type maxi-discompte exploitée sur l’ensemble du territoire national.

3. L’opération notifiée, formalisée par une promesse unilatérale d’achat en date du 20 mars 2020, consiste en la prise de contrôle exclusif des actifs cibles par la société Aldi. L’opération notifiée constitue donc une concentration au sens de l’article L. 430-1 du code de commerce.

4. Cette opération relève de la compétence de l’Union européenne en application de l’article 1er paragraphe 2 du règlement (CE) n° 139/2004 du Conseil sur les concentrations. En effet, les entreprises concernées réalisent ensemble un chiffre d’affaires total sur le plan mondial de plus de 5 milliards d’euros (Aldi : [≥ 5 milliards] d’euros pour l’exercice clos le 31 décembre 2019 ; les actifs cibles : [≤ 5 milliards] d’euros pour l’exercice clos le 31 décembre 20193). De plus, chacune d’entre elles a réalisé un chiffre d’affaires dans l’Union Européenne supérieur à 250 millions d’euros (Aldi : [≥ 250 millions] d’euros pour l’exercice clos le 31 décembre 2019 ; les actifs cibles : [≥ 250 millions] d’euros pour l’exercice clos le 31 décembre 20194). Enfin, seuls les actifs cibles ont réalisé plus des deux tiers de leur chiffre d’affaires européen en France.

5. Le 24 avril 2020, Aldi a demandé à la Commission européenne, au moyen d’un mémoire motivé, le renvoi total de l’opération à l’Autorité de la concurrence, en application de l’article 4, paragraphe 4 du règlement n° 139/2004 du Conseil précité. L’Autorité s’est déclarée favorable à ce renvoi. Par une décision en date du 4 juin 20205, la Commission européenne a considéré que les conditions d’un renvoi à l’Autorité de la concurrence étaient réunies. La prise de contrôle exclusif des actifs cibles par Aldi est donc soumise, en application du point IV de l’article L. 430-2 du code de commerce, au contrôle français des concentrations.

II. Délimitation des marchés pertinents

6. L’opération emporte des chevauchements d’activité sur le marché amont de l’approvisionnement en produits à dominante alimentaire (A) et sur le marché aval de la distribution au détail de produits à dominante alimentaire (B).

A. MARCHÉ AMONT DE L’APPROVISIONNEMENT EN PRODUITS À DOMINANTE ALIMENTAIRE

7. Les opérateurs actifs en matière de distribution de détail à dominante alimentaire sont présents, en tant qu’acheteurs, sur les marchés amont de l’approvisionnement, qui comprennent la vente de biens de consommation courante par les producteurs à des clients tels que les grossistes, les détaillants (grandes surfaces alimentaires, ci-après « GSA », et grandes surfaces spécialisées, ci-après « GSS ») ou d’autres entreprises (par exemple, les cafés/hôtels/restaurants, ci-après « RHF », pour Restauration Hors Foyer)6.

8. Les autorités de concurrence distinguent habituellement autant de marchés qu’il existe de familles ou groupes de produits7. Les catégories suivantes ont ainsi été distinguées :

- produits de grande consommation : (1) liquides, (2) droguerie, (3) parfumerie et hygiène,

(4) épicerie sèche, (5) parapharmacie, (6) produits périssables en libre-service ;

- frais traditionnel : (7) charcuterie, (8) poissonnerie, (9) fruits et légumes, (10) pain et pâtisserie fraîche, (11) boucherie ;

- bazar : (12) bricolage, (13) maison, (14) culture, (15) jouets, loisir et détente, (16) jardin,

(17) automobile ;

- électroménager, photo, cinéma et son : (18) gros électroménager, (19) petit électroménager,

(20) photo et ciné, (21) hi-fi et son, (22) TV et vidéo ; et

- textile : (23) textile et chaussures.

9. La Commission européenne a également envisagé une segmentation en fonction des canaux de distribution8. Dans sa décision Carrefour/Promodès précitée, elle relève qu’« il existe des indices sérieux permettant de penser que certains marchés de l’approvisionnement peuvent également être définis en fonction des canaux de distribution, de telle sorte que l’approvisionnement du secteur du commerce de détail à dominante alimentaire pourrait constituer un marché autonome ». L’Autorité de la concurrence a également identifié un marché distinct de l’approvisionnement en produits alimentaires destinés aux GSA9.

10. Par ailleurs, au sein de ce canal, l’Autorité a envisagé une sous-segmentation en fonction du positionnement commercial du produit (marque de fournisseur ou « MDF », marque de distributeur ou « MDD »)10.

11. L’Autorité a examiné, dans le cadre de l’instruction du présent dossier, s’il était pertinent d’identifier un segment distinct de l’approvisionnement, propre aux enseignes de maxi- discompte. L’Autorité a consulté sur ce point les principaux concurrents des parties sur le marché aval ainsi que 32 fournisseurs des parties. L’ensemble des répondants au test de marché ont mis en lumière une substituabilité significative au niveau de l’offre d’approvisionnement entre les enseignes conventionnelles et les enseignes de maxi-discompte illustrée par le fait que, d’une part, les fournisseurs de produits MDF fournissent fréquemment des magasins de distribution alimentaire conventionnels et des magasins de maxi-discompte et que, d’autre part, les fournisseurs de MDD fabriquent fréquemment leurs produits pour ces deux types de magasins. En l’absence d’autres éléments justifiant de reconnaître l’existence d’un segment spécifique de l’approvisionnement des enseignes de maxi-discompte, il n’apparaît pas pertinent, en l’espèce, de distinguer un tel segment.

12. Enfin, du point de vue géographique, la pratique décisionnelle constante des autorités de concurrence considère que les marchés de l'approvisionnement sont de dimension nationale11. Aucun élément de la présente instruction ne conduit à modifier cette analyse.

B. MARCHÉ AVAL DE LA DISTRIBUTION À DOMINANTE ALIMENTAIRE

1. MARCHÉS DE SERVICES

Rappel de la pratique décisionnelle

13. En ce qui concerne la vente au détail des biens de consommation courante, la pratique décisionnelle12 prend en compte plusieurs critères, notamment la taille des magasins, leurs techniques de vente, leur accessibilité, la nature du service rendu et l’ampleur des gammes de produits proposés, ce qui conduit à distinguer six catégories de commerce : (i) les hypermarchés (magasins à dominante alimentaire d’une surface de vente supérieure à 2 500 m²), (ii) les supermarchés (entre 400 et 2 500 m²), (iii) le commerce spécialisé, (iv) le petit commerce de détail (moins de 400 m²), (v) les magasins de maxi-discompte (« hard-discounters »), (vi) la vente par correspondance.

14. Au sein du petit commerce de détail13 sont distingués les petits libres-services qui offrent un assortiment étroit de produits courants (surface inférieure à 120 m²) et les supérettes dont l’offre de produits est un peu plus étendue (surface comprise entre 120 et 400 m²).

15. Il convient de rappeler que les seuils de surfaces doivent être utilisés avec précaution, et peuvent être adaptés au cas d’espèce, car des magasins dont la surface est située à proximité d’un seuil, soit en-dessous, soit au-dessus, peuvent se trouver en concurrence directe avec les magasins d’une autre catégorie.

16. De plus, les autorités de concurrence considèrent que, si chaque catégorie de magasins conserve sa spécificité, il existe une concurrence asymétrique entre certaines de ces catégories.

17. Elles distinguent ainsi14 :

- un marché comprenant uniquement les hypermarchés ; et

- un marché comprenant les supermarchés et les formes de commerce équivalentes (hypermarchés, les magasins de maxi-discompte et magasins populaires) hormis le petit commerce de détail (moins de 400 m²).

18. L’Autorité considère que l’analyse concurrentielle ne porte que sur le second marché lorsque le magasin cible est un supermarché. Lorsque le magasin cible est un hypermarché, les deux marchés présentés ci-dessus sont analysés.

19. S’agissant du petit commerce de détail (hors Paris), la pratique décisionnelle a souligné l’existence d’une relation concurrentielle asymétrique avec les autres formes de commerce15. Dans certaines configurations géographiques, un hypermarché, un supermarché ou un magasin de maxi-discompte de plus de 400 m² peut être habituellement utilisé par certains consommateurs comme un magasin de proximité, en substitution d’une supérette, tandis que la réciproque n’est pas vraie. Ainsi, si les hypermarchés et les supermarchés exercent une vive concurrence sur le petit commerce de détail (moins de 400 m²), la réciproque n’est presque jamais vérifiée.

20. En revanche, la pratique décisionnelle antérieure a constaté qu’à Paris, compte tenu de la surface réduite des magasins alimentaires parisiens, il existe une substituabilité plus grande qu’en province entre le petit commerce de détail (dont la surface totale est inférieure à 400 m²) et les supermarchés et hypermarchés implantés à proximité. Au regard de ces caractéristiques, la pratique décisionnelle a adopté une approche spécifique s’agissant des supérettes et des petits libres-services sur le marché parisien.

21. L’Autorité considère en effet qu’à Paris, le petit commerce de détail propose une offre à même de concurrencer les supermarchés. Dans sa décision n° 10-D-08 du 3 mars 2010 relative à des pratiques mises en œuvre par Carrefour dans le secteur du commerce d’alimentation générale de proximité, l’Autorité de la concurrence s’est fondée sur la similarité des services proposés (horaires d’ouverture, livraison), des rayons et de la structure de vente par rayon (assortiment incluant aussi bien des premiers prix et marques de distributeurs que des marques nationales et des produits à forte valeur ajoutée) pour considérer qu’il existait une substituabilité entre le petit commerce de détail et les petits supermarchés implantés en centre-ville.

22. S’agissant plus particulièrement des petits libres-services (surface inférieure à 120 m²), l’Autorité a relevé qu’ils exerçaient, à Paris, une pression concurrentielle sur les supérettes (surface comprise entre 120 et 400 m²). Dans les deux cas, l’amplitude horaire est un atout important et chacun de ces formats correspond à une demande de dépannage. Ces points de vente proposent une offre de proximité et répondent à une demande d’achats ponctuels et rapides de la part des clients. En revanche, les petits libres-services n’exercent pas à Paris de pression concurrentielle sur les supermarchés. Les paniers moyens d’achat, la fréquence d’achats et le niveau de prix pratiqué y seraient notamment différents.

23. Le marché pertinent à Paris comprend ainsi tous les formats de commerces généralistes : petits commerces de détail, supermarchés, magasins populaires, magasins de maxi-discompte et hypermarchés. Les petits libres-services sont uniquement pris en compte dans l’analyse concurrentielle lorsque le magasin cible est une supérette.

24. Il n’y a pas lieu de remettre en cause ces définitions du marché aval dans le cadre de la présente décision.

Analyse de la substituabilité entre les magasins conventionnels et les magasins de maxi-discompte

25. Compte tenu de la nature de la présente opération, qui porte sur deux enseignes de maxi- discompte, l’Autorité a spécifiquement analysé la substituabilité entre les enseignes de grandes surfaces alimentaires (ci-après, « GSA ») conventionnelles (hors maxi-discompte et magasins spécialisés) et les enseignes de maxi-discompte.

26. À cet égard, le test de marché réalisé auprès des concurrents des parties sur le marché aval a mis en avant certaines spécificités propres aux magasins de maxi-discompte en matière de politique d’assortiment et de format. En effet, les magasins de maxi-discompte offrent très majoritairement à la vente des produits MDD, au sein de gammes de produits moins longues et moins profondes que les GSA conventionnelles. Les opérateurs ayant répondu au test de marché ont également mis en exergue une plus forte prépondérance de produits alimentaires au sein des enseignes de maxi-discompte qu’au sein des GSA conventionnelles.

27. Ces opérateurs ont néanmoins confirmé la concurrence réciproque qu’exercent entre eux ces deux types de magasins. Les spécificités propres des magasins de maxi-discompte ne sont donc pas suffisantes pour envisager, en l’espèce, l’existence d’un marché spécifique des magasins de maxi-discompte.

2. MARCHÉS GÉOGRAPHIQUES

28. La pratique décisionnelle a défini des marchés géographiques distincts selon que les zones concernées sont situées en province (a) ou à Paris (b). Par ailleurs, les zones situées en petite et grande couronnes parisiennes feront l’objet de développements spécifiques (c).

a) Marchés de la distribution à dominante alimentaire situés en dehors de Paris

29. Les autorités de concurrence ont examiné les effets de concentrations dans le secteur de la distribution de détail à dominante alimentaire au niveau local, correspondant à la zone de chalandise associée à chaque magasin et dont l’étendue est fonction du temps de transport pour le consommateur.

30. L’Autorité de la concurrence a souligné à de nombreuses reprises que les conditions de la concurrence s’apprécient sur deux zones différentes :

- un premier marché où se rencontrent la demande des consommateurs d’une zone et l’offre des hypermarchés auxquels ils ont accès en moins de 30 minutes de déplacement en voiture et qui sont, de leur point de vue, substituables entre eux, et

- un second marché où se rencontrent la demande de consommateurs et l’offre des supermarchés et formes de commerce équivalentes situés à moins de 15 minutes de temps de déplacement en voiture. Ces dernières formes de commerce peuvent comprendre, outre les supermarchés, les hypermarchés situés à proximité des consommateurs et les magasins discompteurs16.

31. L’Autorité considère donc que l’analyse concurrentielle ne porte que sur le second marché lorsque le magasin cible est un supermarché, le premier marché n’étant pris en compte que lorsque le magasin cible est un hypermarché.

32. Par ailleurs, la pratique décisionnelle a précisé que « la catégorie du petit commerce de détail dont les points de vente ont une superficie inférieure à 400 m² (…) se caractérise par une clientèle composée majoritairement de personnes habitant à moins de 500 mètres du point de vente, se rendant à pied sur le lieu de ventes et réalisant des achats de faible montant »17. Dans plusieurs décisions, les effets d’opérations de concentration concernant des points de vente d’une surface inférieure à 400 m² ont été examinés dans des zones de chalandise correspondant à un temps de déplacement de 10 minutes à pied18.

33. L’Autorité rappelle toutefois de façon constante que ces délimitations sont susceptibles d’évoluer au cas par cas, en fonction des caractéristiques de la zone locale, puisque d’autres critères peuvent être pris en compte pour évaluer l’impact d’une concentration sur la situation de la concurrence sur les marchés de la distribution de détail, ce qui peut conduire à affiner, au cas d’espèce, les délimitations usuelles présentées ci-dessus.

34. L’Autorité a ainsi relevé, dans sa décision relative à l’opération Casino/Monoprix, que certaines caractéristiques des grandes villes de province19 (densité de population, conditions de circulation) pouvaient justifier de retenir des zones de chalandise plus réduites s’agissant des hypermarchés et des supermarchés. Elle a ainsi analysé les effets de l’opération à la fois dans des zones correspondant à la pratique décisionnelle applicable au reste du territoire national et dans des zones plus restreintes, correspondant à un temps de trajet de 10 minutes en voiture autour des magasins cibles.

35. Cependant, il n’est pas nécessaire de trancher définitivement la délimitation exacte des marchés pertinents dans les grandes villes de province, celle-ci étant sans conséquence sur l’analyse concurrentielle. En l’espèce, les deux zones ont été analysées de façon systématique pour les magasins d’une surface supérieure à 400 m² situés dans les grandes villes de province. S’agissant des magasins situés en province hors grandes villes, l’analyse a été réalisée sur des zones correspondant à un trajet en voiture de 15 minutes autour des magasins cibles lorsque leur surface est supérieure à 400 m². En ce qui concerne les magasins dont la surface est inférieure à 400 m², l’analyse a été réalisée au sein de zones correspondant à un trajet de 10 minutes à pied autour des magasins cibles.

b) Marchés de la distribution à dominante alimentaire à Paris

36. L’Autorité a considéré que, sur le marché parisien, « la zone de chalandise peut (…) être délimitée autour d’un rayon compris entre 300 et 500 mètres »20.

37. Conformément à cette pratique décisionnelle, les zones de chalandises sont déterminées de la manière suivante :

- les supérettes, supermarchés, hypermarchés, magasins de maxi-discompte et magasins populaires présents dans un rayon de 300 mètres autour d’un point de vente cible lorsque celui-ci dispose d’une surface inférieure à 400 m² ;

- les supérettes, supermarchés, hypermarchés, magasins de maxi-discompte et magasins populaires présents dans un rayon de 500 mètres autour d’un point de vente cible lorsque celui-ci dispose d’une surface supérieure à 400 m².

38. L’analyse portera donc, à Paris, sur des zones correspondant à un rayon de 300 mètres autour d’un point de vente cible lorsque celui-ci dispose d’une surface inférieure à 400 m² et de 500 mètres lorsque celui-ci dispose d’une surface supérieure à 400 m².

39. Par ailleurs, dans plusieurs décisions21, l’Autorité a estimé qu’il était justifié de tenir compte dans les zones de chalandise ainsi définies dans Paris intra-muros de la pression concurrentielle exercée par les hypermarchés situés dans un rayon de deux kilomètres autour des magasins cible.

40. L’analyse concurrentielle tiendra donc compte de la présence d’hypermarchés de proche banlieue situés à moins de deux kilomètres du magasin cible.

c) Marchés de la distribution à dominante alimentaire en petite et grande couronne parisienne

41. La pratique décisionnelle22 a considéré des zones correspondant à un trajet en voiture de 10 minutes autour des supermarchés situés en proche banlieue parisienne. L’analyse en petite couronne a donc porté sur des zones correspondant à un trajet en voiture de 10 minutes autour des magasins cibles.

42. S’agissant de la grande couronne, les zones de chalandise s’apparentent, selon les cas, à des zones urbanisées –zones de chalandise correspondant à un trajet en voiture de 10 minutes– ou à l’inverse à des zones rurales – zones correspondant à un trajet de 15 minutes. En l’espèce, les deux zones ont été analysées de façon systématique pour les magasins situés en grande couronne parisienne.

III. Analyse concurrentielle

A. MARCHÉ AMONT DE L’APPROVISIONNEMENT EN PRODUITS À DOMINANTE ALIMENTAIRE

43. Au niveau national, la part de marché cumulée des enseignes Aldi et Leader Price dans leur ensemble s’établit à [0-5] %. En toute hypothèse, la part de marché cumulée globale des parties est donc inférieure à [0-5] %, dans la mesure où le périmètre de l’opération n’inclut pas l’intégralité des magasins sous enseigne Leader Price23. Selon les estimations de la partie notifiante, la part de marché de la nouvelle entité sera inférieure à 5 % pour chacune des familles de produits vendues en magasin. La nouvelle entité restera par ailleurs confrontée à la concurrence d’opérateurs de dimension importante, tels que le groupement E. Leclerc, Carrefour, Intermarché ou Système U, qui constituent des débouchés alternatifs significatifs pour les fournisseurs.

44. Au regard d’une sous-segmentation fondée sur le positionnement commercial des produits (MDD ou MDF), la part de marché cumulée des parties reste inférieure à [10-20] %, quelle que soit la catégorie de produits considérée.

45. Le renforcement, même limité, de la puissance d’achat d’Aldi intervient sur des marchés se caractérisant par une offre beaucoup moins concentrée que la demande et pourrait donc avoir pour effet de placer certains des fournisseurs des parties en situation de dépendance économique. Selon la pratique décisionnelle des autorités de concurrence, le risque de dépendance économique s’apprécie notamment au regard de la part que représente un débouché dans l’ensemble des ventes du fournisseur. Les autorités de concurrence considèrent qu’il existe un « seuil de menace » au-delà duquel la survie du fabricant peut être remise en cause, la disparition de ce débouché plaçant, à plus ou moins brève échéance, le fournisseur dans une situation financière difficile, pouvant parfois conduire à une faillite. Le niveau de ce seuil n’est pas fixe et dépend d’un grand nombre de paramètres spécifiques selon les secteurs concernés, la structure et la situation financière des entreprises, l’existence et le coût d’éventuelles solutions alternatives. À l’occasion de l’examen de nombreuses opérations de concentration dans le secteur de la grande distribution à dominante alimentaire, ce seuil a été fixé à 22 %.

46. Toutefois, comme le souligne le paragraphe 734 des lignes directrices, « [e]n elle-même, la dépendance économique ne constitue cependant une atteinte à la concurrence que si elle a un effet sur la concurrence sur un marché et, finalement, sur le surplus du consommateur, et non simplement sur un ou plusieurs fournisseurs. L’objectif d’une autorité de concurrence n’est en effet pas de protéger une entreprise en tant que telle, qu’elle soit concurrente, cliente ou fournisseur. »

47. Afin de déterminer si l’opération a pour effet de placer des opérateurs en situation de dépendance économique vis-à-vis de la nouvelle entité, l’Autorité a interrogé 32 fournisseurs des parties, dont l’intégralité de leurs fournisseurs communs. Parmi les répondants au test de marché, seul un fournisseur réalise plus de 22 % de son chiffre d’affaires avec les parties à l’opération. Toutefois, il convient de noter que ce fournisseur, qui est adossé à un groupe multinational actif dans le secteur de l’approvisionnement, réalise une part marginale de son chiffre d’affaires auprès des magasins Leader Price, de sorte que l’opération n’a pas pour effet de renforcer de manière significative sa possible situation de dépendance économique envers Aldi, laquelle, en tout état de cause, préexisterait à l’opération. S’agissant des fournisseurs qui, avant l’opération, n’approvisionnaient que l’une ou l’autre des deux parties, une éventuelle situation de dépendance économique dans laquelle ils pourraient se trouver préexistait à l’opération.

48. En tout état de cause, compte tenu des parts de marché limitées de la nouvelle entité sur les marchés amont de l’approvisionnement en produits à dominante alimentaire, les fournisseurs continueront à disposer de débouchés alternatifs importants, vers qui ils pourraient se reporter en cas de rupture des relations commerciales avec Aldi. Leur situation ne se trouvera donc pas dégradée de façon significative du fait de l’opération.

49. Enfin, il convient de rappeler que, comme l’a relevé le Conseil de la concurrence dans son avis de 199724, dans l'hypothèse où une opération de concentration aurait pour conséquence de placer en situation de dépendance économique à l'égard de la nouvelle entreprise issue de la concentration un seul fournisseur ou un petit nombre d’entre eux, cette circonstance serait à elle seule insuffisante pour justifier une interdiction ou une remise en cause de l'opération. L’appréhension des cas individuels d’abus de dépendance économique peut d’ailleurs relever de la compétence de l’Autorité de la concurrence statuant en contentieux. Par ailleurs, certaines pratiques abusives peuvent relever de la compétence de la DGCCRF au titre des règles relatives aux pratiques commerciales restrictives, et en particulier de l’article L. 442-1 du code de commerce (dispositions relatives au déséquilibre significatif dans les relations contractuelles).

50. Compte tenu de ces éléments, l’opération n’a pas pour effet de renforcer de façon significative la puissance d’achat d’Aldi ou de générer une situation de dépendance économique des fournisseurs de nature à porter atteinte à la concurrence sur le marché amont de l’approvisionnement.

B. MARCHÉ AVAL DE DISTRIBUTION AU DÉTAIL DE PRODUITS À DOMINANTE ALIMENTAIRE

1. MÉTHODOLOGIE D’ANALYSE DES ZONES DE CHEVAUCHEMENT

51. La pratique décisionnelle en matière de distribution25 retient un seuil de 25 % de part de marché cumulée en surface de vente en deçà duquel l’absence de problème de concurrence peut être présumée. Lorsque la part de marché de la nouvelle entité est comprise entre 25 % et 50 %, l’Autorité de la concurrence procède à une analyse de la structure concurrentielle locale. En particulier, elle considère généralement que les risques d’atteinte à la concurrence peuvent être écartés dans les zones où la nouvelle entité fera face à la concurrence d’au moins deux groupes de dimension nationale. Au-delà de 50 % de parts de marché cumulées, l’Autorité présume l’existence d’un pouvoir de marché et n’exclut un problème de concurrence qu’en cas de présence dans la zone concernée d’alternatives crédibles et suffisantes à la nouvelle entité.

52. À l’issue de la présente instruction, l’Autorité relève toutefois certaines spécificités propres aux enseignes de maxi-discompte qui justifient d’adapter le niveau des seuils usuellement retenus par la pratique décisionnelle en matière de distribution.

53. En effet, comme indiqué au paragraphe 25 de la présente décision, les enseignes de maxi- discompte se distinguent des enseignes de GSA conventionnelles par leur gamme moins profonde et moins longue, et le fait que dans celle-ci, les produits vendus sous marque de distributeur ont un poids prépondérant26. En outre, on constate l’existence d’une part plus élevée de produits du quotidien dans leur assortiment. Interrogé dans le cadre de l’instruction, Lidl a ainsi déclaré : « Un consommateur peut faire l’ensemble de ses courses alimentaires dans un magasin de hard discount, Il y trouvera également des produits d’hygiène et de beauté comme des produits d’entretien. Les besoins principaux sont couverts par au moins une référence. […] Cela sera moins le cas pour le bazar et le textile, l’offre ne se trouvant pas en fond de rayon, mais soumise aux offres spéciales, renouvelée chaque semaine. ». Cette analyse est corroborée par d’autres répondants au test de marché. Auchan a ainsi expliqué que « [l]e Hard Discounter propose une offre non-alimentaire excessivement courte, souvent réduite à des opérations promotionnelles. En alimentaire, cette offre ne permet pas toujours de couvrir tous les besoins, et la plupart des clients fréquentent d'autres enseignes. »

54. Or, la pratique décisionnelle apprécie les seuils mentionnés au paragraphe 51 de la présente décision sur la base de parts de marché déterminées en tenant compte de la surface totale des magasins présents dans la zone. Cette méthode est pertinente afin d’analyser l’attractivité d’une GSA conventionnelle par rapport à ses concurrents, dans la mesure où, d’une part, l’étendue de l’offre, appréhendée au travers de la surface de vente, est un élément important dans l’arbitrage opéré par le consommateur entre plusieurs magasins GSA conventionnels concurrents et où, d’autre part, l’offre proposée par ces différents magasins présente des caractéristiques similaires. Elle apparaît en revanche insuffisamment adaptée dès lors que l’analyse porte sur l’attractivité d’un magasin de maxi-discompte par rapport à ses concurrents du point de vue de ses clients. Celle-ci repose en effet, entre autres, sur des gammes plus restreintes, offertes à des prix bas, et dans le cadre d’un parcours client simplifié.

55. En outre, la prise en compte de l’intégralité de la surface des magasins concurrents conduit à intégrer, dans le calcul des parts de marché, des surfaces de vente correspondant à des produits qui ne sont pas commercialisés de façon usuelle par les enseignes de maxi-discompte, celles-ci n’étant quasiment pas actives, à l’exception d’opérations ponctuelles, sur l’offre de produits hors-quotidien.

56. Compte tenu de l’ensemble de ces éléments, la détermination des parts de marché en surface de vente a pour effet d’attribuer aux GSA conventionnelles une part de marché qui surestime leur pouvoir de marché vis-à-vis des magasins de maxi-discompte, dans la mesure où elle inclut également la part de l’assortiment de cette GSA conventionnelle non-répliquée par le magasin de maxi-discompte. Dans ces circonstances, il ne peut être exclu qu’une enseigne de maxi- discompte dispose d’un pouvoir de marché significatif dans une zone alors même que n’est pas franchi le seuil de part de marché en surface totale au-dessus duquel l’Autorité a procédé à une analyse détaillée des effets de l’opération dans le cas de rapprochements impliquant des GSA conventionnelles, à savoir 25 %.

57. À l’aune de ces éléments, il apparaît nécessaire, au cas d’espèce, d’adapter le niveau de ces seuils au regard des particularités que présente l’acquisition de magasins maxi-discompte par une autre enseigne de maxi-discompte.

58. Ainsi, s’agissant des zones dans lesquelles la part de marché cumulée des parties est inférieure à 15 %, l’Autorité considère que tout problème de concurrence peut être écarté, sans qu’une analyse concurrentielle plus détaillée ne soit menée, aucune circonstance particulière ne la rendant nécessaire. L’Autorité relève en particulier qu’en deçà de 15 % de part de marché cumulée, et ce, quelle que soit la répartition de parts de marché des parties, la variation de l’indice de Herfindahl-Hirschmann27 induite par l’opération ne peut excéder 150, de sorte que, conformément au paragraphe 627 des lignes directrices, l’absence de problème de concurrence peut être présumée.

59. Pour les zones dans lesquelles la part de marché de la nouvelle entité se situera entre 15 % et 40 %, l’Autorité considère que tout problème de concurrence pourra être écarté, au vu des éléments de l’espèce, dès lors que subsisteront, après l’opération, deux enseignes concurrentes de dimension nationale, en mesure de concurrencer efficacement les magasins de la nouvelle entité. Dans les autres cas, l’opération s’apparente à la constitution d’un duopole d’enseignes au niveau local, voire d’un monopole. Une telle situation est susceptible de générer un risque d’appauvrissement significatif de la diversité de l’offre au détriment du consommateur et une réduction de la pression concurrentielle sur les prix28. De plus, comme a pu le relever l’Autorité dans sa décision n° 20-DCC-116 du 28 août 2020, la création d’un duopole d’enseignes sur un marché local peut comporter un risque d’apparition ou de renforcement d’un scénario d’effets coordonnés sur le marché29.

60. Enfin, s’agissant des zones dans lesquelles la part de marché cumulée des parties est supérieure à 40 %, l’existence d’un pouvoir de marché de la nouvelle entité peut être présumée. L’Autorité mènera une analyse locale afin d’apprécier les effets de l’opération sur la structure du marché et de déterminer si, après l’opération, subsisteront des alternatives crédibles et suffisantes pour le consommateur.

2. ZONES DANS LESQUELLES LA PART DE MARCHÉ CUMULÉE DES PARTIES EST INFÉRIEURE À 15 %

61. Dans 290 zones de chevauchement d’activité des parties, la part de marché de la nouvelle entité sera inférieure à 15 %.

62. Comme indiqué au paragraphe 58 de la présente décision, tout risque d’atteinte à la concurrence peut être écarté pour l’ensemble de ces zones.

3. ZONES DANS LESQUELLES LA PART DE MARCHÉ CUMULÉE DES PARTIES SE SITUE ENTRE 15 % ET 40 %

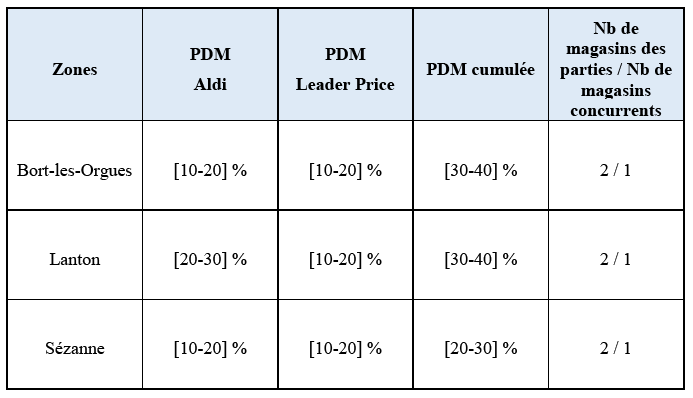

63. Dans 59 zones de chevauchement, la part de marché cumulée des parties se situe entre 15 % et 40 %. À l’exception des zones de Bort-les-Orgues, Lanton et Sézanne, la nouvelle entité fera face dans l’ensemble des zones à la concurrence d’au moins deux enseignes de dimension nationale, constituant pour le consommateur des alternatives crédibles et suffisantes30. Comme indiqué au paragraphe 59 de la présente décision, tout risque d’atteinte à la concurrence peut donc être écarté pour ces 56 zones.

64. Dans les zones autour des magasins Leader Price de Bort-les-Orgues, Lanton et Sézanne, l’opération se traduit en revanche par la création d’un duopole local :

65. Comme indiqué au paragraphe 59 de la présente décision, le passage de trois à deux opérateurs entraîne pour le consommateur la perte d’une alternative et induit un risque significatif d’appauvrissement de la diversité de l’offre et de baisse de la pression concurrentielle sur le prix. Aucun élément fourni par la partie notifiante n’est de nature à remettre en cause le constat selon lequel l’opération, dans chacune de ces trois zones, aboutit à la constitution d’un duopole sur le marché géographique considéré.

66. Compte tenu de ces éléments, l’opération est susceptible de porter atteinte à la concurrence dans les zones autour des magasins de Bort-les-Orgues, Lanton et Sézanne.

67. Aldi a toutefois présenté des engagements, analysés en section IV de la présente décision, afin de remédier à ces risques d’atteinte à la concurrence.

4. ZONES DANS LESQUELLES LA PART DE MARCHÉ CUMULÉE DES PARTIES EXCÈDE 40 %

68. Comme indiqué au paragraphe 60 de la présente décision, les zones dans lesquelles la part de marché cumulée des parties excède 40 % feront l’objet d’une analyse locale circonstanciée afin de déterminer si, après l’opération, subsisteront pour les consommateurs des alternatives crédibles et suffisantes à la nouvelle entité. Il s’agit des zones autour des magasins Leader Price situés à l’Argentière-la-Bessée (a), Bar-sur-Seine (b), Brassac-les-mines (c), Marle (d), Rambervilliers (e) et Saint-Félix (f).

a) Zone de l’Argentièr e-la-Bessée

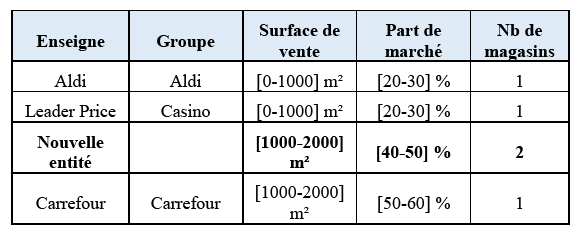

69. Dans la zone autour du magasin Leader Price de l’Argentière-la-Bessée, les parts de marché des parties et de leurs concurrents sont les suivantes :

70. Après l’opération, la nouvelle entité verra sa position renforcée de façon significative et deviendra le premier opérateur de la zone en matière de surface de vente ([40-50] %), face à la concurrence des enseignes Carrefour ([20-30] %) et Lidl ([30-40] %).

71. Compte tenu du niveau de part de marché de la nouvelle entité, traduisant, comme indiqué au paragraphe 60, la création d’un pouvoir de marché de l’enseigne Aldi dans la zone, l’Autorité ne peut exclure que la subsistance de deux magasins sous enseignes concurrentes soit, en l’espèce, insuffisante à discipliner efficacement le comportement de la nouvelle entité dans la zone.

72. La partie notifiante n’ayant pas fourni suffisamment d’éléments de nature à attester du caractère crédible et suffisant des alternatives présentes dans la zone, l’Autorité considère que l’opération est susceptible de porter atteinte à la concurrence dans la zone autour du magasin Leader Price de l’Argentière-la-Bessée.

73. Aldi a toutefois présenté des engagements, analysés en section IV de la présente décision, afin de remédier aux risques d’atteinte à la concurrence identifiés.

b) Zone de Bar-sur-Seine

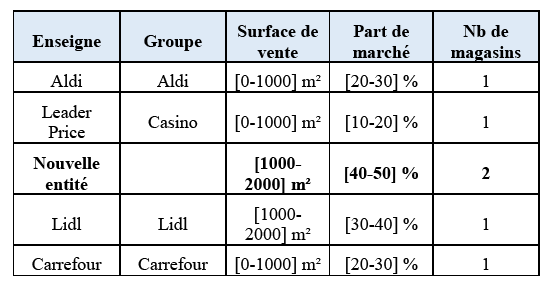

74. Dans la zone autour du magasin Leader Price de Bar-sur-Seine, les parts de marché des parties et de leurs concurrents sont les suivantes :

75. L’opération a pour effet de renforcer de façon significative la part de marché de la nouvelle entité dans la zone ([50-60] % avec une addition de [10-20] points), la nouvelle entité devenant le premier opérateur dans la zone en matière de surfaces de vente, tandis que subsiste une seule enseigne concurrente (Intermarché : [40-50] %).

76. Dans cette zone, l’opération se traduit par le passage de trois à deux enseignes concurrentes et la constitution d’un duopole local, autour des enseignes Aldi et Intermarché. La disparition de l’enseigne Leader Price entraîne, pour le consommateur, la perte d’une alternative, sur un marché déjà concentré, et induit un risque d’appauvrissement significatif de la diversité de l’offre et une baisse de la pression concurrentielle sur les prix.

77. Compte tenu de ces éléments, l’opération est susceptible de porter atteinte à la concurrence dans la zone autour du magasin Leader Price de Bar-sur-Seine.

78. Aldi a toutefois présenté des engagements, analysés en section IV de la présente décision, afin de remédier aux risques d’atteinte à la concurrence identifiés.

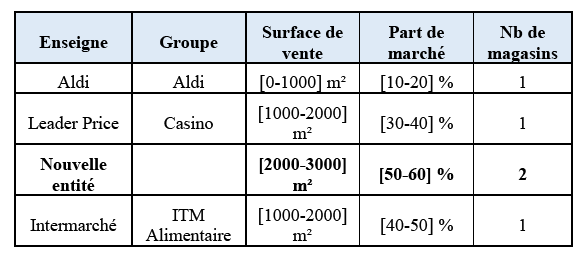

c) Zone de Brassac-les-Mines

79. Dans la zone autour du magasin Leader Price de Brassac-les-Mines, les parts de marché des parties et de leurs concurrents sont les suivantes :

80. L’opération a pour effet de renforcer de façon significative la part de marché de la nouvelle entité dans la zone ([40-50] %) tandis que subsiste une seule enseigne concurrente (Intermarché : [50-60] %).

81. Dans cette zone, l’opération se traduit par le passage de trois à deux enseignes concurrentes et la constitution d’un duopole local autour des enseignes Aldi et Intermarché. La disparition de l’enseigne Leader Price entraîne, pour le consommateur, la perte d’une alternative, sur un marché déjà concentré, et induit un risque d’appauvrissement significatif de la diversité de l’offre et une baisse de la pression concurrentielle sur les prix.

82. Aucun élément fourni par la partie notifiante relatif aux magasins situés à la limite de la bordure de 15 minutes en voiture n’est de nature à remettre en cause le constat selon lequel l’opération aboutit à la constitution d’un duopole sur le marché géographique considéré.

83. Compte tenu de ces éléments, l’opération est susceptible de porter atteinte à la concurrence dans la zone autour du magasin Leader Price de Brassac-les-Mines.

84. Aldi a toutefois présenté des engagements, analysés en section IV de la présente décision, afin de remédier aux risques d’atteinte à la concurrence identifiés.

d) Zone de Marle

85. Dans la zone autour du magasin Leader Price de Marle, les parts de marché des parties et de leurs concurrents sont les suivantes :

86. L’opération a pour effet de renforcer de façon significative la part de marché de la nouvelle entité dans la zone ([40-50] %) tandis que subsiste une seule enseigne concurrente (Carrefour : [50-60] %).

87. Dans cette zone, l’opération se traduit par le passage de trois à deux enseignes concurrentes et la constitution d’un duopole local autour des enseignes Aldi et Carrefour. La disparition de l’enseigne Leader Price entraîne, pour le consommateur, la perte d’une alternative, sur un marché déjà concentré, et induit un risque d’appauvrissement significatif de la diversité de l’offre et une baisse de la pression concurrentielle sur les prix.

88. Compte tenu de ces éléments, l’opération est susceptible de porter atteinte à la concurrence dans la zone autour du magasin Leader Price de Marle.

89. Aldi a toutefois présenté des engagements, analysés en section IV de la présente décision, afin de remédier aux risques d’atteinte à la concurrence identifiés.

e) Zone de Rambervillers

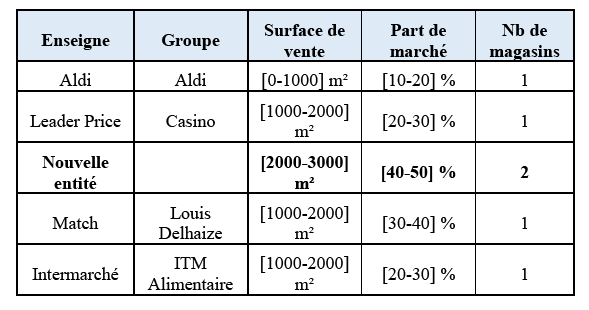

90. Dans la zone autour du magasin Leader Price de Rambervillers, les parts de marché des parties et de leurs concurrents sont les suivantes :

91. L’opération a pour effet de renforcer de façon significative la position de l’enseigne Aldi dans la zone, qui deviendra, après l’opération, le premier opérateur en matière de surface de vente ([40-50] %), devant Match ([30-40] %) et Intermarché ([20-30] %).

92. À l’issue de l’opération, les magasins sous enseignes Match et Intermarché présents dans la zone ne seront pas suffisants pour constituer des alternatives suffisamment crédibles et suffisantes à la nouvelle entité.

93. S’agissant du magasin sous enseigne Match, l’Autorité relève que cette enseigne, principalement implantée dans le nord-est de la France, revêt une dimension régionale. Bien qu’appartenant au groupe belge Louis Delhaize, l’Autorité ne peut exclure, au cas d’espèce, que l’enseigne Match ne dispose pas d’un pouvoir disciplinant équivalent à celui exercé par une enseigne de dimension nationale. La partie notifiante n’a par ailleurs pas apporté d’éléments de nature à démontrer que le magasin sous enseigne Match présent dans la zone de Rambervillers représentait une alternative crédible aux magasins de la nouvelle entité. Quant à l’enseigne Intermarché, l’Autorité relève qu’elle ne détient dans la zone qu’un seul magasin, face aux deux magasins de la nouvelle entité.

94. Compte tenu de ces éléments, l’opération est susceptible de porter atteinte à la concurrence dans la zone autour du magasin Leader Price situé à Rambervillers.

95. Aldi a toutefois présenté des engagements, analysés en section IV de la présente décision, afin de remédier aux risques d’atteinte à la concurrence identifiés.

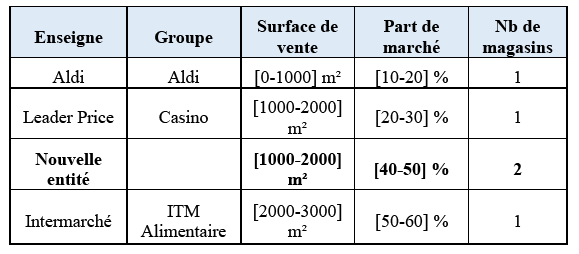

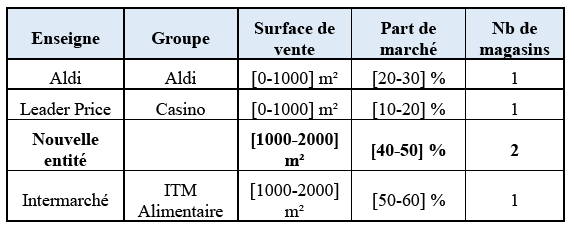

f) Zone de Saint-Félix

96. Dans la zone autour du magasin Leader Price de Saint-Félix, les parts de marché des parties et de leurs concurrents sont les suivantes :

97. L’opération a pour effet de renforcer de façon significative la part de marché de la nouvelle entité dans la zone ([40-50] %) tandis que subsiste une seule enseigne concurrente (Intermarché : [50-60] %).

98. Dans cette zone, l’opération se traduit par le passage de trois à deux enseignes concurrentes et la constitution d’un duopole local autour des enseignes Aldi et Intermarché. La disparition de l’enseigne Leader Price entraîne pour le consommateur la perte d’une alternative, sur un marché déjà significativement concentré, et induit un risque d’appauvrissement significatif de la diversité de l’offre et une baisse de la pression concurrentielle sur les prix.

99. La partie notifiante a relevé la présence d’un magasin Carrefour d’une surface de 3 732 m² situé à Gresy-sur-Aix, à 16 minutes de trajet en voiture du magasin cible, et d’un magasin Carrefour d’une surface de 1 059 m² situé à Rumilly, également à 16 minutes de trajet en voiture du magasin cible. D’une part, s’agissant du magasin Carrefour de Gresy-sur-Aix, il convient de relever que le magasin est situé au sud du magasin cible, tandis que le magasin Aldi est situé à 11 minutes de trajet en voiture du magasin cible, au nord. Compte tenu de cette configuration géographique, l’Autorité considère que ledit magasin Carrefour exerce probablement une pression concurrentielle très limitée sur les magasins des parties. D’autre part, pour ce qui concerne le magasin Carrefour situé à Rumilly, quand bien même il est situé à une distance raisonnable du magasin Aldi présent dans la zone, compte tenu de sa surface limitée, il n’est pas suffisant pour considérer qu’à l’issue de l’opération, subsisteront dans la zone des alternatives suffisamment crédibles à la nouvelle entité de nature à discipliner efficacement son comportement.

100. Compte tenu de ces éléments, l’opération est susceptible de porter atteinte à la concurrence dans la zone autour du magasin Leader Price de Saint-Félix.

101. Aldi a toutefois présenté des engagements, analysés en section IV de la présente décision, afin de remédier aux risques d’atteinte à la concurrence identifiés.

IV. Les engagements

A. LES ENGAGEMENTS PROPOSÉS

102. Aldi a présenté le 28 octobre 2020 une première proposition d’engagements visant à remédier aux risques d’atteinte à la concurrence liés à l’opération sur le marché aval de la distribution à dominante alimentaire. Le 5 novembre 2020, Aldi a déposé la version finale de la proposition d’engagements. Cette version finale est présentée ci-dessous. Le texte des engagements, joint en annexe, fait partie intégrante de la présente décision.

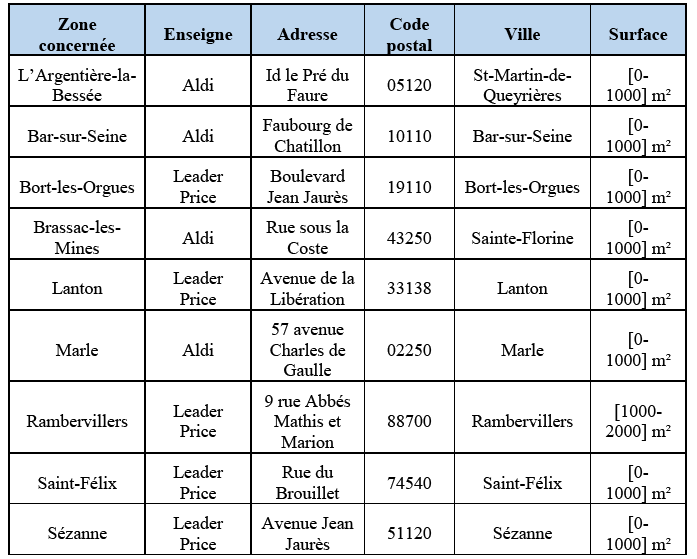

103. Les engagements proposés consistent en la cession de neuf magasins situés dans les zones de l’Argentière-la-Bessée, Bar-sur-Seine, Bort-les-Orgues, Brassac-les-Mines, Lanton, Marle, Rambervillers, Saint-Félix et Sézanne dans un délai de [confidentiel] mois à compter de la date de la présente décision.

104. Afin d’assurer l’efficacité de ces engagements de cession, Aldi s’engage à ne pas réacquérir les magasins cédés, ni acquérir sur ceux-ci une influence directe ou indirecte, pour une durée de 10 ans.

B. APPRÉCIATION DES ENGAGEMENTS PROPOSÉS

1. SUR L’OBJECTIF DES ENGAGEMENTS

105. S’agissant d’une concentration horizontale, l’Autorité de la concurrence recherche en priorité des mesures correctives structurelles, qui visent à garantir des structures de marché compétitives par des cessions d’activités à un acquéreur approprié, susceptible d’exercer une concurrence réelle, ou l’élimination de liens capitalistiques entre des concurrents

106. Les engagements proposés par la partie notifiante ont pour effet de supprimer tout chevauchement d’activité dans les territoires où un risque d’atteinte à la concurrence a été identifié.

107. En outre, l’efficacité des remèdes dépend de la cession des actifs concernés à un ou plusieurs acquéreurs appropriés. Pour rétablir des conditions de concurrence suffisantes, le ou les repreneurs devront être capables de concurrencer la nouvelle entité de manière effective sur les marchés concernés. Ceci suppose que les repreneurs présentent toutes les garanties de viabilité et d’indépendance, tant juridique que commerciale, vis-à-vis d’Aldi. Les repreneurs potentiels devront donc être des acteurs de la distribution à dominante alimentaire à la fois indépendants d’Aldi, sur toute la chaîne de valeur, de l’approvisionnement à la vente au détail, et capables d’assurer l’exploitation pérenne des actifs cédés.

108. Enfin, l’acquisition du point de vente ne doit pas être susceptible de créer de nouvelles atteintes à la concurrence sur la zone concernée, en créant ou en renforçant la position d’un concurrent déjà fortement implanté.

2. SUR L’ADÉQUATION DES MESURES PROPOSÉES

109. Les engagements proposés par la partie notifiante consistent en la cession d’un magasin pour chacune des neuf zones de chalandise dans lesquelles l’opération risque de porter atteinte à la concurrence.

110. Les points de vente concernés par les engagements sont les suivants :

111. Dans leur principe, de tels engagements sont adéquats en ce qu’ils délient les points de vente concernés de tout lien vis-à-vis de la nouvelle entité en permettant à des enseignes concurrentes d’en acquérir le fonds de commerce. En outre, les engagements prévoient que ces cessions doivent intervenir dans un délai suffisamment rapide pour rétablir une concurrence suffisante sur les marchés concernés, la partie notifiante s’engageant à ce que les cessions interviennent dans un délai de [confidentiel] mois.

112. Dans l’ensemble des zones concernées, les cessions de points de vente ont pour effet de supprimer tout chevauchement d’activité, et, en conséquence, le renforcement des positions d’Aldi lié à une addition de parts de marché générée par l’opération. Les engagements permettront en outre le maintien du nombre d’enseignes concurrentes qui prévalait avant l’opération dans les zones conduisant à la constitution d’un duopole à l’issue de l’opération.

113. Pour ce qui est de la mise en œuvre des engagements, la société Aldi Sarl proposera à l’Autorité de la concurrence la nomination d’un mandataire, dit « mandataire de contrôle », qui aura pour mission de veiller au respect des obligations résultant de la présente décision.

114. Il devra notamment s'assurer de la préservation de la viabilité économique, de la valeur marchande et de la compétitivité des magasins à céder. Il devra également examiner et évaluer les acquéreurs potentiels ainsi que l'état d'avancement des engagements.

115. Par ailleurs, si Aldi ne trouve pas d’acquéreurs aux neuf magasins précités dans le délai de [confidentiel] mois, un mandataire sera chargé de trouver les acquéreurs aux magasins cédés et de négocier avec eux, pour le compte du groupe Aldi, les conditions de la cession, ce qui renforce la crédibilité des engagements souscrits par la partie notifiante.

116. Compte tenu de l’ensemble de ces éléments, l’Autorité de la concurrence considère que les engagements proposés par la partie notifiante sont suffisants pour éliminer les risques d’atteinte à la concurrence résultant de l’opération.

DÉCIDE

Article unique : L’opération notifiée sous le numéro 20-062 est autorisée sous réserve des engagements décrits ci-dessus et annexés à la présente décision.

NOTES

1 Ce résumé a un caractère purement informatif. Seuls font foi les motifs de la décision numérotés ci-après.

2 [Confidentiel].

3 [Confidentiel].

4 [Confidentiel]..

5 Décision de la Commission M.9847 du 4 juin 2020.

Voir notamment les décisions n° 13-DCC-90 relative à la prise de contrôle exclusif de la société Monoprix par la société Casino Guichard- Perrachon, n° 17-DCC-11 relative à la prise de contrôle de Colruyt France SAS par Metro AG, n° 20-DCC-72 du 26 mai 2020 relative à la prise de contrôle exclusif de la société Vindémia Group par la société Groupe Bernard Hayot et n° 20-DCC-116 du 28 août 2020 relative à la prise de contrôle conjoint d’un fonds de commerce de détail à dominante alimentaire par la société Soditroy aux côtés de l’Association des Centres Distributeurs E. Leclerc.

Voir notamment la décision de la Commission européenne du 3 février 1999 rendue dans l’affaire M.1221, Rewe Meinl, et du 25 janvier 2000 rendue dans l’affaire M.1684 Carrefour / Promodès. Voir également la lettre du ministre C2008-32 du 9 juillet 2008, Carrefour/SAGC et les décisions de l’Autorité de la concurrence n° 09-DCC-50 du 1er octobre 2009 relative à l’acquisition du groupe Team Ouest par la société France Frais et n° 13-DCC-90, précitée.

Voir la décision de la Commission européenne du 3 février 1999 rendue dans l’affaire M.1221 précitée.

Voir notamment les décisions de l’Autorité n° 13-DCC-90, n° 17-DCC-11 et n° 20-DCC-72 précitées, n° 14-DCC-173 du 21 novembre 2014 relative à la prise de contrôle exclusif de la société Dia France SAS par la société Carrefour France SAS ; n° 15-DCC-80 du 26 juin 2015 relative à la prise de contrôle par Pomona SA de huit adhérents du réseau Relais d’Or Miko et de la société Lux Frais, n °15-DCC-141 du 27 octobre 2015 relative à la prise de contrôle exclusif de Davigel par Bain Capital et n° 20-D-13 du 22 octobre 2020 relative à des pratiques mises en œuvre dans le secteur de la grande distribution à dominante alimentaire par les groupes Auchan, Casino, Metro et Schiever.

Voir les avis n° 97-A-14 relatif à la prise de participation de la société Carrefour dans le capital de la société Grands Magasins B et n° 98- A-06 relatif à l’acquisition par la société Casino-Guichard-Perrachon de la société TLC Béatrice Holdings France SA, l’avis de l’Autorité n° 15-A-06 du 31 mars 2015 relatif au rapprochement des centrales d’achat et de référencement dans le secteur de la grande distribution et la décision n° 17-DCC-11 précitée.

11 Voir notamment les décisions de la Commission COMP/M.1684 du 25 janvier 2000 et COMP/M.4096 du 4 mai 2006, Carrefour / Hyparlo et les décisions de l’Autorité n° 12-DCC-63 du 9 mai 2012 relative à la prise de contrôle exclusif de la société Guyenne et Gascogne SA par la société Carrefour SA et n° 14-DCC-173 précitée.

12 Voir, par exemple, les décisions de l’Autorité n° 12-DCC-63, n° 13-DCC-90 et n° 14-DCC-173 précitées et la décision n° 13-DCC-71 du 24 juin 2013 relative à la prise de contrôle exclusif du fonds de commerce de la société financière RSV par la société Carrefour.

13 Voir par exemple la décision de l’Autorité n° 14-DCC-30 du 6 mars 2014 relative à la prise de contrôle exclusif par la société Carrefour Proximité France de 129 magasins de commerce de détail à dominante alimentaire et la décision n° 14-DCC-173 précitée.

14 Voir par exemple les décisions n° 12-DCC-63, n°13-DCC-90 et n° 14-DCC-173 précitées.

15 Voir notamment les décisions de l’Autorité n° 12-DCC-112 du 3 août 2012 relative à la prise de contrôle exclusif de la société SNC Schlecker par la société Système U Centrale Régionale Sud, n°13-DCC-90 et 14-DCC-173 précitées.

16 Voir, par exemple, les décisions n° 12-DCC-63, n°13-DCC-90 et n° 14-DCC-173 précitées.

17 Voir la décision de l’Autorité n° 11-DCC-05 du 17 janvier 2011 relative à la prise de contrôle exclusif de la société Distri Sud-Ouest par la société Retail Leader Price Investissement.

18 Voir les décisions de l’Autorité n°12-DCC-112 précitée, n°13-DCC-144 du 28 novembre 2013 relative à la prise de contrôle exclusif par la société Franprix Leader Price Holding (groupe Casino) des sociétés Ardis, Badis, Nidis, Saudis, Eldis, Puidis, Pedis, Cydis, Breadis, Clemendis et Carbudis et n° 14-DCC-173 précitée.

19 Bordeaux, Nantes, Rennes, Lille, Strasbourg, Marseille, Toulouse, Nice, Montpellier et Lyon.

20 Avis de l’Autorité n° 12-A-01 du 11 janvier 2012 relatif à la situation concurrentielle dans le secteur de la distribution alimentaire à Paris et la décision n°13-DCC-90 précitée.

21 Voir les décisions n° 13-DCC-90 et n° 14-DCC-173.

22 Voir la décision 13-DCC-90 du 11 juillet 2013 précitée.

23 L’enseigne Leader Price compte, en France, plus de [confidentiel] magasins.

24 Avis n° 97-A-14 précité.

25 Voir, notamment, la décision de l’Autorité n° 18-DCC-148 du 24 août 2018 relative à la prise de contrôle exclusif de la société Jardiland par la société InVivo Retail

26 En moyenne, [80-90] % des références de l’assortiment des magasins Aldi sont des produits MDD, représentant environ [90-100] % de leur chiffre d’affaires et [80-90] % des références de l’assortiment des magasins Leader Price sont des produits MDD, représentant environ [70- 80] % de leur chiffre d’affaires.

27 L’indice Herfindahl-Hirschmann permet de d’apprécier le degré de concentration des marchés. Cet indice est égal à la somme des carrés des parts de marché de chacune des entreprises présentes sur le marché.

28 Voir, par exemple, les décisions de l’Autorité n° 18-DCC-148 précitée et n° 19-DCC-180 du 27 septembre 2019 relative à la prise de contrôle exclusif de la société de la société NDIS par la société SAFO.

29 Décision de l’Autorité n° 20-DCC-116 du 28 août 2020 relative à la prise de contrôle conjoint d’un fonds de commerce de détail à dominante alimentaire par la société Soditroy aux côtés de l’Association des Centres Distributeurs E. Leclerc.

30 Dans la zone autour du magasin cible situé rue [confidentiel], la prise en compte de la pression concurrentielle exercée par l’hypermarché sous enseigne Carrefour situé [confidentiel], conformément à la pratique décisionnelle, permet d’écarter tout risque d’atteinte à la concurrence.